ECONOMIA

El Banco Central aprovechó la calma del dólar para bajar una tasa de interés clave que afecta a préstamos y plazos fijos

El Banco Central (BCRA) bajó de 25% a 22% la tasa de la rueda de simultáneas de BYMA, el instrumento con el que había puesto piso a los rendimientos en pesos durante los días más volátiles del dólar luego del fin de las LEFI y en la previa electoral. La movida es una señal de que el titular de la entidad, Santiago Bausili, está cómodo con el repunte de la demanda de dinero y no teme en lo inmediato a una estabilidad del dólar cerca del techo de la banda de flotación. La cotización mayorista retrocede hoy 0,5% a $1.451 por unidad.

La modificación de la tasa de la rueda de simultáneas apunta a fijar nuevos parámetros para los instrumentos de deuda en moneda local. El descenso en la tasa de interés afecta las condiciones en la plaza financiera y repercute directamente en la valuación de títulos, operaciones de caución y opciones de repo, que acompañan la tendencia descendente que se consolida tras las elecciones nacionales.

El proceso arranca después de una serie de semanas en las cuales la inquietud por la escalada del dólar y la pérdida de herramientas típicas como las LEFI impulsaron al BCRA y a su presidente a intervenir en la microestructura del mercado. El organismo utilizó los instrumentos disponibles y fijó una barrera sobre los miles de millones de pesos invertidos en la plaza short. Con la actualización en el valor de la tasa de referencia, la estrategia se orienta hacia una política monetaria que busca mantener la estabilidad, evitando shocks bruscos en un contexto caracterizado por la reaparición del crédito.

Las tasas en pesos cayeron más de 20 puntos en el tramo posterior a las elecciones y varios agentes de mercado recibieron la noticia como una oportunidad para ajustar sus portafolios. Una menor tasa de referencia provoca, en ese contexto, que los títulos públicos experimenten una compresión en sus rendimientos, reflejando el nuevo piso dispuesto desde la cúpula de la autoridad monetaria.

De acuerdo a la dinámica de la plaza, la decisión del BCRA incide en la evolución de los instrumentos más demandados por el segmento mayorista, principalmente las operaciones de caución y los repos, que muestran una paulatina baja en la tasa a partir de la modificación formalizada por la entidad. Los analistas destacan que, con tasas en descenso, el volumen operado en títulos de deuda y otros instrumentos de corto plazo ayuda a recomponer la liquidez en manos privadas y tiende a normalizar aún más la situación monetaria.

Los actores del mercado interpretan que la reducción en el rendimiento del dinero en pesos contribuye a una apreciación de la demanda de activos domésticos. Con una inflación bajo cierto control y la aparición de nuevos límites a la flotación del dólar mayorista, las colocaciones en instrumentos locales se presentan como una alternativa más atractiva para los inversores institucionales y empresas.

El titular del Banco Central, Santiago Bausili, definió la reducción en la tasa como una respuesta directa a la mayor tenencia de pesos en manos de los agentes económicos. Desde su gestión, las medidas buscan fortalecer el vínculo entre la banca comercial, el ahorro privado y el financiamiento productivo. La caída de la tasa de referencia va en la línea con el objetivo de reactivar el crédito en la economía real, después de un largo tramo caracterizado por la predominancia de operaciones cortas y tasas elevadas.

En la práctica, el recorte de la tasa en la rueda simultánea se traslada rápidamente al resto de los instrumentos de financiamiento y cobertura en la plaza doméstica. Tanto la caución como los acuerdos de recompra (repo) ajustan sus rendimientos en el mismo sentido, impactando en los balances de bancos, compañías aseguradoras y fondos comunes de inversión. El flujo de liquidez se adapta a las nuevas condiciones, forzando una revalorización de los títulos ofertados por el sector público y generando una competencia más fuerte entre el financiamiento estatal y privado.

La medida cobró relevancia luego de constatarse que, durante la transición electoral, el BCRA había defendido un nivel mínimo de tasa para anclar la expectativa de los operadores. El descenso anunciado ahora deja atrás el piso anterior y abre espacio para que los retornos de los instrumentos en pesos vuelvan a ajustarse en función de las señales de política monetaria.

Según la visión mayoritaria en la plaza, el tipo de cambio se mantuvo estable en el rango fijado por el Gobierno, lo que ofreció margen suficiente para que la autoridad monetaria redujera el costo financiero sin mayor presión sobre las reservas. La cotización del dólar mayorista experimentó una baja del 0,5%, ubicándose en 1.451 pesos por unidad y consolidando la percepción de calma en el mercado cambiario oficial.

El impacto inmediato de la merma de tasas se notó tanto en la curva de bonos soberanos en pesos como en instrumentos corporativos. El avance de la demanda de moneda nacional se refleja en la compresión de los spreads (diferenciales) de los títulos más negociados, así como en el incremento de la base de liquidez disponible para otorgar créditos a empresas y hogares.

La reducción alcanza también al mercado secundario de letras y pagarés, donde las nuevas condiciones motivan una reorganización de los portafolios institucionales. Los gestores de fondos y entidades financieras reevalúan su exposición a riesgo de tasa, mientras algunos apuestan por un incremento futuro de la colocación en activos privados a medida que la economía busca consolidar señales de recuperación.

El desplome de las tasas suma un ingrediente adicional al debate sobre los desafíos pendientes para la política económica local en los próximos meses. El sector financiero espera que la tendencia descendente continúe mientras la demanda de pesos no exhiba desvíos que modifiquen el actual equilibrio. El Banco Central, con la mira puesta en la estabilidad del sistema y la reactivación del crédito, continuará monitoreando la evolución de las colocaciones y los flujos de fondos.

Desde la perspectiva del sector privado, la caída de las tasas mejora el acceso a financiamiento y puede allanar el camino para nuevas inversiones productivas. La banca local comenzó a ajustar su oferta de préstamos, reflejando la nueva relación entre costo del dinero y riesgo crediticio. El ajuste beneficia tanto a grandes empresas como a pymes y familias que buscan financiar consumo o capital de trabajo.

Las expectativas del mercado se orientan al seguimiento de próximos pasos de la entidad monetaria, que podría volver a intervenir si las condiciones macroeconómicas lo requieren. Por ahora, la decisión de bajar la tasa clave se interpreta como una apuesta por preservar la estabilidad cambiaria y fortalecer la plaza financiera local tras la incertidumbre que prevaleció durante la etapa electoral.

El contexto financiero permanece atento a los movimientos del BCRA, que ajusta permanentemente los incentivos para los principales actores del mercado. La reciente modificación deja al sistema con un piso de tasas más bajo y con señales de reactivación en el circuito de préstamos y operaciones de financiación.

La evolución del escenario dependerá tanto de la dinámica global como de eventos domésticos, en especial el comportamiento de los precios, la política cambiaria y la capacidad del sistema para sostener el actual equilibrio entre demanda y oferta de pesos. La baja de la tasa de las simultáneas se suma a un ciclo de gradual normalización, en el que los instrumentos en moneda local vuelven a ganar protagonismo para agentes económicos y operadores institucionales.

Noticia en desarrollo

Corporate Events,South America / Central America,BUENOS AIRES

ECONOMIA

Cierra una conocida fábrica de muebles: 40 empleados fueron despedidos

El establecimiento argumentó que la medida responde a la caída de la demanda y la apertura de importaciones, que impactaron en su producción

30/11/2025 – 11:16hs

En medio del cimbronazo que generó el cierre de la planta de la empresa de electrodomésticos Whirlpool en la localidad bonaerense de Pilar y que dejó 220 trabajadores despedidos, ahora el turno fue de una fabricante de muebles de Pacheco, partido de Tigre, donde se desempeñaban 40 personas.

Como viene sucediendo con otras compañías que cerraron este año, el establecimiento bonaerense argumentó que la medida responde a la caída de la demanda y la apertura de importaciones, que impactaron en sus volúmenes de producción.

Nuevos despidos ante el cierre de una fábrica de muebles

Se trata de Color Living, con más de 40 años en el sector y una producción anual de 90.000 unidades, la firma mantendrá su actividad en su planta principal de Villa del Rosario, en Córdoba, donde trabajan aproximadamente 400 empleados. En Pacheco, se desempeñaban 40 trabajadores de los sectores de carpintería y costura, y todos fueron desvinculados.

El anuncio llega en un contexto de incertidumbre laboral para el sector manufacturero. Solo un día antes, la compañía Whirlpool confirmó también su cierre, lo que alimentó comparaciones entre ambos casos y la percepción de una tendencia a sustituir producción nacional por productos importados.

La caída, el consumo masivo y el ingreso de productos importados, más allá de cierta estabilidad inflacionaria, volvieron a poner en escena el mercado laboral que, en la provincia de Buenos Aires, mostró despidos y suspensiones en empresas que buscan sortear la crisis.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,muebles,despidos

ECONOMIA

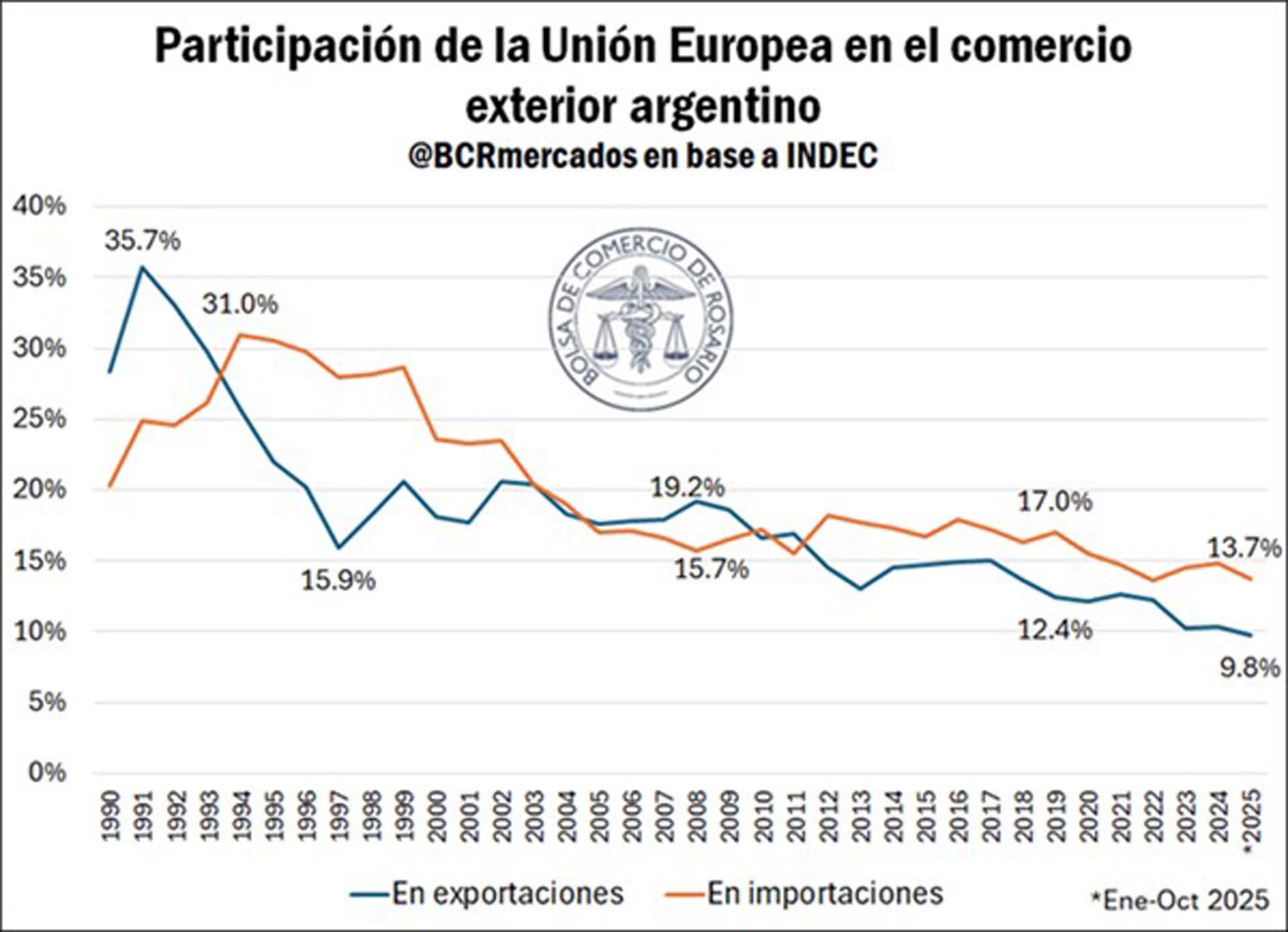

¿Más lejos del “viejo continente”?: el comercio de la Argentina con la Unión Europea tocó mínimos históricos

La Comisión Europea someterá a votación el acuerdo de libre comercio con el Mercosur a mediados de diciembre, en un contexto en que el peso de Unión Europea en la balanza comercial con la Argentina tocó mínimos históricos. El tratado que lleva más de 25 años en negociación es una oportunidad para revertir el deterioro, aunque las medidas de protección o “salvaguardas]” que piden los agricultores europeos podrían impactar negativamente.

En los primeros diez meses del año, la Argentina destinó apenas el 9,8% de sus exportaciones a los 27 países que integran hoy la UE. Se trata del menor peso del bloque en las ventas externas locales en al menos 35 años, destacó la Bolsa de Comercio de Rosario (BCR).

A su vez, entre enero y octubre, el 13,7% de las importaciones que ingresaron al país tuvieron origen en la UE. Esa proporción constituye la segunda más baja en tres décadas y media, sólo superada —a la baja— por la registrada en 2022, que fue inferior a la de lo que va de 2025.

El 85% de las exportaciones argentinas hacia la Unión Europea corresponde a productos de las cadenas agroindustriales, según el promedio de los últimos diez años. Dentro de ese grupo se destaca la harina de soja, el principal producto que Argentina vende tanto al mundo como al bloque europeo.

Más allá de la caída de los precios internacionales de los últimos años, los picos de importación de este producto por parte de la UE se registraron en las campañas 2010/11 y 2014/15, cuando el bloque superó los 10 millones de toneladas de harina y pellets de soja. En las últimas cosechas, en cambio, ese volumen rondó en promedio las 8 millones de toneladas.

Así, “el peso de la Unión Europea en las exportaciones de harina de soja pasó de representar más del 50% a principios de siglo, hacia el 40% a mediados de la década del 2010 y en las últimas campañas por debajo del 30% del total exportado”, detalló la BCR.

El envío de biodiesel argentino a la Unión Europea se ubica en los niveles más bajos de los últimos diez años. Entre 2012 y 2022 se despacharon, en promedio, 1,1 millones de toneladas anuales a la UE, con un valor promedio próximo a los USD 1.040 millones anuales.

Desde 2023, las exportaciones no han logrado superar las 400.000 toneladas. Entre enero y octubre de 2025, apenas se alcanzaron las 240.000 toneladas, generando ingresos por US$ 284 millones. Esta tendencia ha incidido en que Argentina registre la mayor caída de producción de biodiesel en el mundo durante los últimos ocho años.

La Unión Europea tiene previsto votar el acuerdo comercial con el Mercosur entre el 16 y el 19 de diciembre. El objetivo es lograr el respaldo de los Estados miembros antes de la cumbre del Mercosur, que se celebrará el 20 de diciembre en Brasil.

Previamente, los 27 países de la UE esperan la votación del Parlamento Europeo, fijada para el 16 de diciembre, que definirá las medidas de salvaguarda para proteger a los agricultores europeos, el sector que más se opone al acuerdo.

Estas contemplan un control más estricto sobre productos agrícolas sensibles, entre ellos carne bovina, aves, arroz y etanol, y habilitan la intervención si se produce una desestabilización del mercado.

Debido al impacto que el acuerdo podría tener en su sector agropecuario, Francia se mantiene como el principal opositor. Sin embargo, enfrenta dificultades para reunir una minoría de bloqueo, ya que países como Alemania y España respaldan el avance del tratado.

En ese marco, organizaciones de agricultores comunicaron la convocatoria a una marcha de protesta en Bruselas el 18 de diciembre, fecha que coincide con una cumbre europea.

Luego de la votación entre los Estados miembros, la ratificación final del acuerdo quedará sujeta a la decisión del Parlamento Europeo, programada para principios de 2026, con un resultado que se prevé ajustado.

“De aplicarse el tratado, espera tener un interesante impacto sobre el complejo soja argentino. Además, se esperan bajas de aranceles y nuevas cuotas para exportar a la Unión Europea para productos esenciales del agro argentino como carnes, lácteos, cereales, arroz, miel, ajo, entre otros. Esto significa abrir oportunidades para la provincia de Santa Fe en particular y el agro argentino en general“, consideró la BCR.

“Si bien los beneficios del acuerdo son evidentes, no se deben desatender iniciativas que podrían afectar su espíritu, como la propuesta de salvaguardia para productos agrícolas de la UE”, advirtió la entidad.

“Aun así, tras más de dos décadas y media de negociaciones, este tratado representa una oportunidad única para revitalizar el intercambio entre el Mercosur y la Unión Europea y consolidar el área de libre comercio más importante del mundo. Para la Argentina, su entrada en vigor sería clave para revertir el retroceso de la participación europea en su comercio exterior”, agregó.

Por otro lado, la Sociedad Rural alertó recientemente por una disposición que podría afectar aún más el comercio entre el bloque europeo y Argentina.

Sucede que el Parlamento Europeo extendió el plazo para la entrada en vigor de la normativa 1115/2023, que exige que productos agrícolas y forestales comercializados en la UE estén libres de deforestación y cumplan con la legislación del país de origen, incluyendo una declaración de diligencia debida.

La SRA expresó su rechazo a esta prórroga, solicitando una revisión de los criterios, la eliminación de la obligación de diligencia debida y una gestión más autónoma de los recursos naturales por parte de cada país, destacando que Argentina fue clasificada como país de “Riesgo Bajo”.

La normativa ahora exigirá cumplimiento a grandes operadores desde diciembre de 2026 y a pequeñas empresas hasta junio de 2027.

ECONOMIA

Industria del juicio: cuáles son las dolencias que explican el 90% de las demandas laborales

El problema de la litigiosidad laboral cada vez es más grave y toma relevancia en la agenda pública. Incluso, puede ser más gravoso para un empleador que el costo de despido.

Para enero de 2026 se habrán acumulado 131.796 juicios por riesgos del trabajo, y el 90% de ellos corresponde a enfermedades que no dejan secuelas, según señala la Unión de Aseguradoras de Riesgos del Trabajo (UART).

La presidenta de la UART, Mara Betiol, indicó a Ámbito que «el 90% de los juicios ingresados son de cero incapacidad». Es decir, que la persona que inicia un pleito no presenta secuelas permanentes por la enfermedad o accidente laboral denunciado.

De acuerdo con los datos, estos casos suelen ser juicios por esguinces, dolores de espalda o lumbalgias, que, luego de un tiempo de tratamiento, no dejan secuelas en las personas.

Cómo funciona la ART

Cuando un empleado sufre una enfermedad o accidente de trabajo, la Aseguradora de Riesgos del Trabajo (ART) constata su cuadro médico y, en caso de corresponder, calcula la indemnización según un listado de incapacidades previsto por ley. Las Comisiones Médicas, que actúan dentro del proceso administrativo, determinan el grado de discapacidad que queda luego del accidente. A partir de esa evaluación, la ART paga la compensación. Todo el proceso incluye la participación de abogados.

Si la persona afectada no está conforme con lo que ofrece la aseguradora, recurre a la Justicia. En teoría, para estos casos deberían existir Cuerpos Médicos Forenses, que con los mismos criterios de las Comisiones Médicas funcionen como una instancia revisora.

¿Por qué aparecen los juicios?

Es casi una paradoja. Según Betiol, «los casos de incapacidades reales son el 10%, que incluyen los fallecimientos, pero estos no son motivo de conflicto». Es decir, cuando los afectados sufren accidentes graves, como perder un dedo o una mano, donde la secuela es visible y evidente, no hay juicios.

Los litigios comienzan en situaciones donde determinar el grado de incapacidad es menos obvio. Betiol señala que «en los casos en los que las Comisiones Médicas determinan cero discapacidad, cuando pasa a la Justicia aparece 14% de discapacidad».

La Justicia laboral es un fuero provincial y, por lo tanto, cada jurisdicción determina cómo actuar en estos casos. Sin embargo, la Ley de Riesgos del Trabajo, modificada en 2017, fija procedimientos muy detallados sobre cómo tratar cada enfermedad o accidente laboral.

Las provincias solo deben sancionar una ley local adhiriendo a la nacional. Hasta ahora, 18 provincias lo han hecho. Pero ninguna creó los Cuerpos Médicos Forenses, tal como exige la ley nacional.

Como consecuencia, cada juez convoca a peritos propios, cuyos honorarios se calculan como porcentaje del monto del juicio, lo que incentiva a «engrosar» las incapacidades de trabajadores supuestamente afectados.

«Lo más gráfico de que esas determinaciones no obedecen a ninguna discapacidad real es que hay modas en cada jurisdicción. En Córdoba estaban las incapacidades psicológicas», señaló Betiol.

Casos emblemáticos

- Un camionero al que hubo que pagarle $300 millones por habérsele establecido una discapacidad del 107%.

- Un empleado que practicaba motocross y se presentaba a las audiencias con un cuello ortopédico, mientras en redes se fotografiaba andando en moto. En ese caso recibió 39% de incapacidad.

- Un perito judicial que firmó más de veinte dictámenes mientras estaba internado en terapia intensiva.

Para reducir costos, la UART propone que los peritos forenses no tengan honorarios atados al resultado del juicio. Para ello, cada provincia debería ordenar la creación de los Cuerpos Médicos Forenses, como establece la Ley de Riesgos del Trabajo.

En algunos distritos la responsabilidad recae en las Supremas Cortes y en otros en los Consejos de la Magistratura. Hasta ahora no lo hicieron, aduciendo falta de presupuesto u otras excusas.

En tantom los 131.796 juicios están repartidos entre apenas 23 ART, lo que implica que, en promedio, cada una debe enfrentar 5.730 litigios. Eso obliga a las aseguradoras a destinar más recursos al frente judicial que a su actividad central: la medicina laboral.

Desde la UART mencionan un ejemplo comparativo. En España, una incapacidad menor al 33% no es indemnizable, y aun así la conflictividad judicial es diez veces menor que en Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,juicios,art

INTERNACIONAL3 días ago

INTERNACIONAL3 días agoTrump promete “suspender permanentemente la migración de todos los países del tercer mundo”

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en el escándalo de su abogado, Payarola, contó toda su verdad: “Yo fui…”

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Urgente! Internaron a Rocío Marengo por un problema en su embarazo de 8 meses: «Vieron cosas que preocuparon»