ECONOMIA

El desafío de las pymes: recuperar ventas y acceder a financiamiento a tasas más bajas

La dinámica que toma la economía hacia fin de año coloca a las pymes y a las economías regionales ante un escenario de señales mixtas. Algunos sectores encuentran alivio por la desaceleración de la inflación -en particular respecto del año anterior- y mayor calma financiera, mientras la mayoría enfrenta un nivel de actividad deprimido, dificultades en el acceso al financiamiento y dudas sobre el rumbo del tipo de cambio.

Aunque sus realidades difieren, la economía regional, la industria manufacturera, los servicios y la producción exportadora comparten una cerrteza: la recuperación del consumo, las ventas y el financiamiento será determinante para definir los próximos meses.

Los economistas y referentes consultados por Infobae coinciden en que las oportunidades aparecen en segmentos específicos -como energía y software- mientras que el resto de las pyme percibe señales de alerta. Desde el retroceso del mercado interno y los costos altos hasta la falta de competitividad para exportar, las empresas navegan hoy entre expectativa y preocupación.

Damián Di Pace, analista económico y director de Focus Market, describe un panorama heterogéneo. “No todos los sectores de la economía regional están bien, algunos están mal”, resume. Entre los que lograron mejorar, destaca a los productores de granos, bovino, ovino y carnes, impulsados por un crecimiento de las exportaciones y por la baja de retenciones. “Eso es bueno, porque descomprimió efectivamente la baja de retenciones hacia esos sectores para que puedan exportar más”, explicó.

Aun así, el alivio es parcial. Di Pace remarca que los costos logísticos, la inflación y los incrementos de costos siguen afectando al conjunto de las actividades y que cada economía regional tiene “su problema coyuntural específico”.

También menciona el analista económico que la expectativa de nuevas reducciones de retenciones se mantiene abierta, aunque su alcance dependerá de la evolución del acuerdo marco comercial con Estados Unidos. “Hay que ver la letra chica del acuerdo con Estados Unidos si efectivamente eso permite importar insumos y materias primas necesarias para el complejo a menor valor por reducción de aranceles”, advirtió.

Hay que ver la letra chica del acuerdo con Estados Unidos si efectivamente eso permite importar insumos y materias primas necesarias para el complejo a menor valor por reducción de aranceles (Di Pace)

Entre los sectores más afectados sobresale el vitivinícola. “Asesoro a bodegas y están con una inflación de costos en dólares muy importante, con una disminución del precio internacional del vino”, explica. La caída del consumo interno agrava el cuadro y el sector externo tampoco acompaña. Algo similar ocurre con el algodón y con las hortalizas, actividades que “están complicadas” por problemas de exportación y por altos costos.

El economista Nicolás Aroma apunta a otro elemento central del escenario pyme: la falta de demanda. “Lo que se necesita para aumentar el nivel de actividad es tonificar el consumo. Algunos niveles de demanda han quedado muy rezagados y sin eso esa pata no se va a poder solucionar”, afirmó.

Los salarios aparecen como un factor crítico. “Con salarios en niveles muy bajos, que han estado palo a palo con la inflación, no va a aumentar el consumo interno”, estimó Aroma quien sumó otro problema estructural: el financiamiento. “Hay muchas pyme que se encuentran afixiadas financieramente, con escasas posibilidades de sostener su capital de trabajo, porque sus tasas de rentabilidad son mucho más bajas que el costo del endeudamiento”.

Para Aroma, la estabilidad financiera posterior a las elecciones le abre al Gobierno la posibilidad de enfocarse en las pyme, que arrastran “flujos de caja muy perjudicados en el último año y medio”. Sin embargo, advierte que la recuperación no será inmediata.

Martín Kalos, economista de EPyCA Consultores, analiza la relación entre competitividad y tipo de cambio. Su diagnóstico es contundente: la pérdida de ventas es hoy más determinante que cualquier baja de impuestos. “Por más que bajes impuestos o retenciones o que desregules algunas cuestiones, el impacto de todo eso es relativamente bajo en comparación con lo que realmente les importa a las empresas, que es que no venden”, afirma.

La pérdida de ventas es hoy más determinante que cualquier baja de impuestos (Kalos)

Según Kalos, muchas firmas dejaron de exportar en los últimos 15 años y no volverán a hacerlo solo por un cambio impositivo. “Para ganar mercados externos se necesita una macroeconomía estable y un tipo de cambio competitivo. Y ese es precisamente el factor bajo tensión. El nivel de competitividad es muy justo y para peor, con la promesa de Milei de que va a volver a apreciar, ninguna empresa se va a desesperar por salir a ganar mercados externos”, sostiene.

Esa expectativa se refuerza con la política de bandas cambiarias. “Cuando dice que el techo de la banda no va a subir más que un 1% por mes, cuando la inflación de los próximos meses va a estar en torno al 2%, está diciendo que va a haber un proceso de apreciación cambiaria”, explica Martín Kalos.

El mercado interno, mientras tanto, tampoco da señales de recuperación. “Los ingresos familiares han caído y aumentó la parte de esos ingresos que se destina a servicios públicos”, detalla. La combinación de salarios rezagados, deudas acumuladas y tarifas más altas limita la capacidad de compra.

A esto se suma otra presión: la competencia de importados, que afecta especialmente a las economías regionales. Según Kalos, esa situación genera “problemas de competitividad espuria” por la entrada de productos más baratos o con menores controles, lo que deja a muchas pyme en desventaja. “La inversión no repunta porque las empresas están produciendo al 50%, 60% o 70% de su capacidad. Lo que hace falta son expectativas de ventas y ese es el gran punto”, resume.

Desde el sector industrial pyme, Daniel Rosato, presidente de Industriales Pymes Argentinos (IPA), coincide en que la estabilidad cambiaria e inflacionaria redujo la incertidumbre, pero no activó la recuperación.

“El mercado está más tranquilo en el sentido de que no está el fantasma inflacionario”, señala. Sin embargo, aclara Rosato que “post elecciones se frenaron las ventas y no hay señales de que vayan a recuperarse en el corto plazo”.

La baja de tasas de interés ayudó parcialmente, pero no reactivó el crédito productivo. “Fue muy importante, pero no significa que las empresas hayan salido a tomar crédito. Las firmas tratan de mantener cierta austeridad”, dijo el dirigente fabril. Sí se movió el segmento de cheques y giros, pero la actividad no cambió de tendencia.

En el interior del país, especialmente en el norte, “sigue todo muy tranquilo”. La única señal más concreta de dinamismo aparece en el petróleo. “Se estima que recién en enero o febrero va a haber una reactivación fuerte, pero solo en el sector petrolero”, afirmo Rosato. También menciona que el software es de los pocos rubros con repunte.

Se estima que recién en enero o febrero va a haber una reactivación fuerte, pero solo en el sector petrolero (Rosato)

La industria manufacturera, en cambio, permanece en niveles “muy bajos”. Frente a ese escenario, muchas empresas están bajando precios para sostener volumen. “Las empresas no quieren perder espacio y están yendo a pérdida. Es mejor eso y no frenar”, explicó Daniel Rosato.

Sobre el impacto del acuerdo marco comercial con Estados Unidos, el industrial pyme diferenció entre sectores. “Esto beneficiará al agro por la baja de aranceles, pero todo lo que tiene valor agregado no se verá beneficiado”, sostiene.

“Para algunas actividades, como la automotriz, el golpe podría ser significativo porque compiten con productos estadounidenses con costos más bajos”, estimó Rosato.

Ante este escenario, el pequeño industrial insiste en que la estructura impositiva es determinante. “Si no se bajan los Ingresos Brutos, el Impuesto al Cheque y si no se toman medidas para bajar los costos laborales, la industria no va a crecer”, advierte. En ese sentido, propone la creación de un régimen específico: “Planteamos un RIPI, que sea lo mismo que el RIGI, pero para las pyme industriales”.

El dirigente también alerta por el cierre de empresas. “Están cerrando muchas empresas. Con esos datos tienen que tomar medidas, porque el mismo gobierno está perdiendo recaudación”, afirmó.

Las pyme llegan al final del año con una combinación de oportunidades acotadas, desafíos urgentes y un horizonte que todavía no despeja las dudas centrales: el nivel de actividad, el tipo de cambio y el financiamiento.

La posible recuperación se percibe en sectores puntuales -hidrocarburos y economía del conocimiento- mientras que la mayoría enfrenta ventas deprimidas, costos altos y un consumo que no repunta.

La expectativa de nuevas medidas para aliviar impuestos, mejorar la competitividad y fortalecer la demanda convive con el temor a que la apreciación cambiaria, la competencia importada y la falta de crédito profundicen las dificultades. En ese equilibrio inestable se juega “lo que viene para las pyme” en la economía que arranca: un escenario donde la resistencia, más que la expansión, sigue siendo el punto de partida.

ECONOMIA

Temor en el mundo cripto tras derrumbe del Bitcoin: ¿está barato para comprar o conviene esperar?

El Bitcoin es una inversión atractiva pero muy volátil y, por ende, inestable en su precio. De hecho, hoy atraviesa una fuerte tendencia bajista. Así, el debate que se abre en la City es si conviene aprovechar el momento y comprar «barato» o si lo mejor es esperar un poco más para ingresar.

Esta criptomoneda llegó a valer, hace apenas mes y medio -el 5 de octubre pasado-, un máximo histórico de u$s125.000, por lo que desde entonces acumula un derrumbe del 32% en dólares.

Ahora toca un piso que no alcanzaba desde mediados de abril, en un escenario que los distintos jugadores del mercado califican como bajista por «reacomodamiento».

Las causas de este desplome en el precio -que, según analistas, aún no habría encontrado su piso- son múltiples.

«Entre las causas principales destaco la salida de actores institucionales que vendieron sus índices (ETF) de Bitcoin que cotizan en Wall Street. A ello se suma que billeteras que estaban ‘dormidas’ hace muchos años ahora vendieron posiciones, y como tercer factor agrego las expectativas de nuevas bajas de tasas por parte de la Fed», resume Julián Colombo, gerente general de Bitso, a iProfesional.

Según un informe de Buenbit, el Bitcoin atraviesa su fase «más delicada» desde la crisis de liquidez de 2022, tras hundirse por debajo de los u$s90.000 y borrar más de un billón de dólares en valor de mercado en pocas semanas.

La caída actual expuso la «fragilidad» del rally del primer semestre de 2025, sostenido por pilares que colapsaron al mismo tiempo: exceso de apalancamiento, debilidad institucional y reversión de flujos de entrada.

El disparador de esta nueva crisis fue la violenta venta de activos del pasado 10 de octubre, cuando se liquidaron más de u$s19.000 millones en posiciones apalancadas. Ese episodio desencadenó una cadena de ventas forzadas, márgenes ajustados y salida de liquidez.

Desde entonces, «la demanda marginal se evaporó y cada rebote fue absorbido por ventas de traders profesionales, institucionales defensivos y holders de largo plazo, que aprovecharon las subas para reducir exposición. Los datos confirman esta dinámica: crecieron los envíos de Bitcoin a exchanges, típico de fases de distribución y no de acumulación. En paralelo, los precios vienen marcando máximos y mínimos descendentes, reflejo de una oferta que volvió al mercado sin que la demanda muestre señales de recomposición», resumen desde Buenbit.

Bitcoin: ¿conviene esperar o comprar ahora?

Distintos analistas sectoriales consideran que este «efecto bajista» puede continuar, por lo que recomiendan «esperar» a que se acomode el mercado en un nivel más bajo para ingresar a invertir en Bitcoin.

«El Bitcoin puede bajar todavía más. El análisis técnico muestra otra resistencia en u$s76.000, pero estos días demostraron que poco se puede fiar de eso también», completa Colombo.

Es que el golpe para el sector de este descenso abrupto fue muy duro e, incluso, inesperado.

Los analistas indican que el deterioro del flujo institucional profundizó la corrección. Es que los índices ETFs, que fueron protagonistas del rally previo, «pasaron de entradas sólidas a saldos negativos», mientras que en opciones los inversores migraron de apuestas alcistas a posiciones defensivas, dominadas por puts entre u$s80.000 y u$s84.000.

«Esta rotación indica que los operadores más sofisticados se están preparando para volatilidad a la baja, un patrón típico de antesala de correcciones más profundas o prolongadas», advierten desde Buenbit.

Y alerta que el «escenario extremo se encuentra aún más abajo, ya que el modelo CVDD, que es una métrica histórica extraordinariamente precisa, sitúa un posible piso estructural en torno a los u$s45.500. Este nivel no implica que el precio deba caer hasta allí, pero sí indica que, bajo shocks severos de liquidez o eventos de riesgo sistémico, ese sería el rango donde los holders más antiguos tienden a entregar monedas, lo cual, históricamente, coincidió con el final de mercados bajistas profundos».

Más allá del escenario pesimista, los expertos consideran que la narrativa de «reserva de valor autónoma» para el Bitcoin está «intacta» en el largo plazo, pero en el corto plazo esta criptomoneda se comporta como un activo macro «sensible a la liquidez global».

Es decir, «cuanto más adopción institucional y más instrumentos derivados se conforman, mayor es la conexión entre el ciclo cripto y el ciclo financiero global. Es una maduración lógica, pero no gratuita: implica volatilidad amplificada cuando los flujos globales se contraen», resumen desde Buenbit.

Por lo que, desde la macroeconomía, se sostiene que todavía «no hay señales claras» de que el entorno se vaya a relajar en el corto plazo. Y desde la óptica institucional, se indica que la demanda, por ahora, «parece insuficiente» para estabilizar el mercado.

En conclusión, desde Buenbit consideran que el estado actual del ecosistema cripto es el de una industria que «no está en colapso, sino reacomodándose».

Al respecto, destacan el avance estructural del año: los ETF ampliaron la base de inversores, las stablecoins reguladas crecieron «con fuerza» tras el marco de la Genius Act, la infraestructura institucional continúa expandiéndose y los flujos hacia productos alternativos demuestran que «el interés sigue vivo, aunque disperso».

Por eso, consideran que lo que está ocurriendo es una depuración del rally: «un regreso a niveles donde puede entrar nuevo capital sin asumir valuations tensas».

En la misma línea, Colombo también opina que los fundamentos «están más sólidos que nunca».

Y finaliza: «Creo que el precio deja de ser relevante en cierto punto porque ya sabemos que va a rebotar. No sé si mañana o en un año, pero es un hecho», que su precio volverá a subir en dólares.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bitcoin,criptomonedas,inversion

ECONOMIA

Otro récord de octubre: más de la mitad de la generación eléctrica provino de fuentes renovables

Octubre fue un mes de récords para el sector energético argentino. El más difundido, aunque probablemente efímero, porque tal vez sea el primer eslabón de una cadena de nuevos récords, es que la producción de petróleo alcanzó los 859.500 barriles por día de petróleo crudo, un 2% de aumento respecto al mes anterior que le permitió finalmente superar la plusmarca de 858.329 barriles diarios que se había alcanzado en 1998, hace 27 años.

El motor, como lo viene siendo desde hace ya algunos años, fue el fuerte aumento de la producción “no convencional” en la formación geológica Vaca Muerta, de la que el mes pasado se extrajeron 567.500 barriles diarios, poco más del 66% del total nacional. Ese aporte más que compensó la caída del segmento convencional y consolidó el predominio de la formación con epicentro en Neuquén.

Menos señalado, pero no menos destacable es que también el mes pasado la generación de energía eléctrica de fuentes renovables (solar, eólica y de centrales hidraúlicas inferiores a 50 MWh) aumentó 13,6% respecto de septiembre y 29,7% respecto de octubre de 2024. Y con 2.706 GWh y una participación del 24,8% de la generación mensual total, alcanzó un récord, subraya un informe de Regional Investment Consulting SA (Ricsa).

El informe precisa que en octubre la generación eléctrica total del país fue de 10.916 GWh, un aumento de 2,4% respecto de septiembre, pero una leve caída, de 0,2% interanual respecto de octubre 2024.

EFE/ Nathalia Aguilar

”La generación térmica representó el 39,99% del total, con una mengua del 7,2% mensual. La energía renovable -sin contar las grandes hidroeléctricas- explicó el 24,8% del total, mientras que la generación hidráulica de centrales mayores a 50 MW aportó el 26,67 por ciento. En conjunto, ambas fuentes renovables alcanzaron el 51,47% de la generación nacional, con un aumento del 11,4% respecto del mes anterior. Por su parte, la generación nuclear representó el 8,54%, con un incremento del 2,2% frente a septiembre”, dice un pasaje.

Del lado de la demanda de electricidad, el sector residencial concentró el 42,18% del total, con un consumo de 4.465 GWh, un 3% menos que en septiembre y un 2% menos que en octubre de 2024. El sector industrial representó el 29,02% de la demanda, con 3.071 GWh consumidos, un aumento del 2% sobre septiembre y del 1% interanual. Por último, el sector comercial explicó el 28,81% restante, con un consumo de 3.049 GWh; aumentando un 2% con respecto al mes anterior y una leve caída del 1% interanual.

En dólares al tipo de cambio mayorista, el precio monómico mayorista de electricidad, incluido transporte, se redujo 8,74 por ciento

Otro aspecto destacable del desempeño eléctrico fue que el precio monómico, un promedio que incluye el precio de transporte, tuvo el mes pasado una disminución del 6,64%, pues pasó de $105.178,06 a $98.187,90 el MWh. Expresado en dólares al tipo de cambio mayorista, la baja fue aún mayor: pues el precio fue de USD 68,56 el MWh, un 8,74% menos que en septiembre, retroceso debido principalmente a una menor incidencia de ciertos componentes dentro de la estructura del monómico, como la reducción de los sobrecostos transitorios de despacho y la moderación de costos asociados a energía y potencia “lo que contribuyó a mantener acotado el nivel del indicador durante el mes”, subrayó Ricsa.

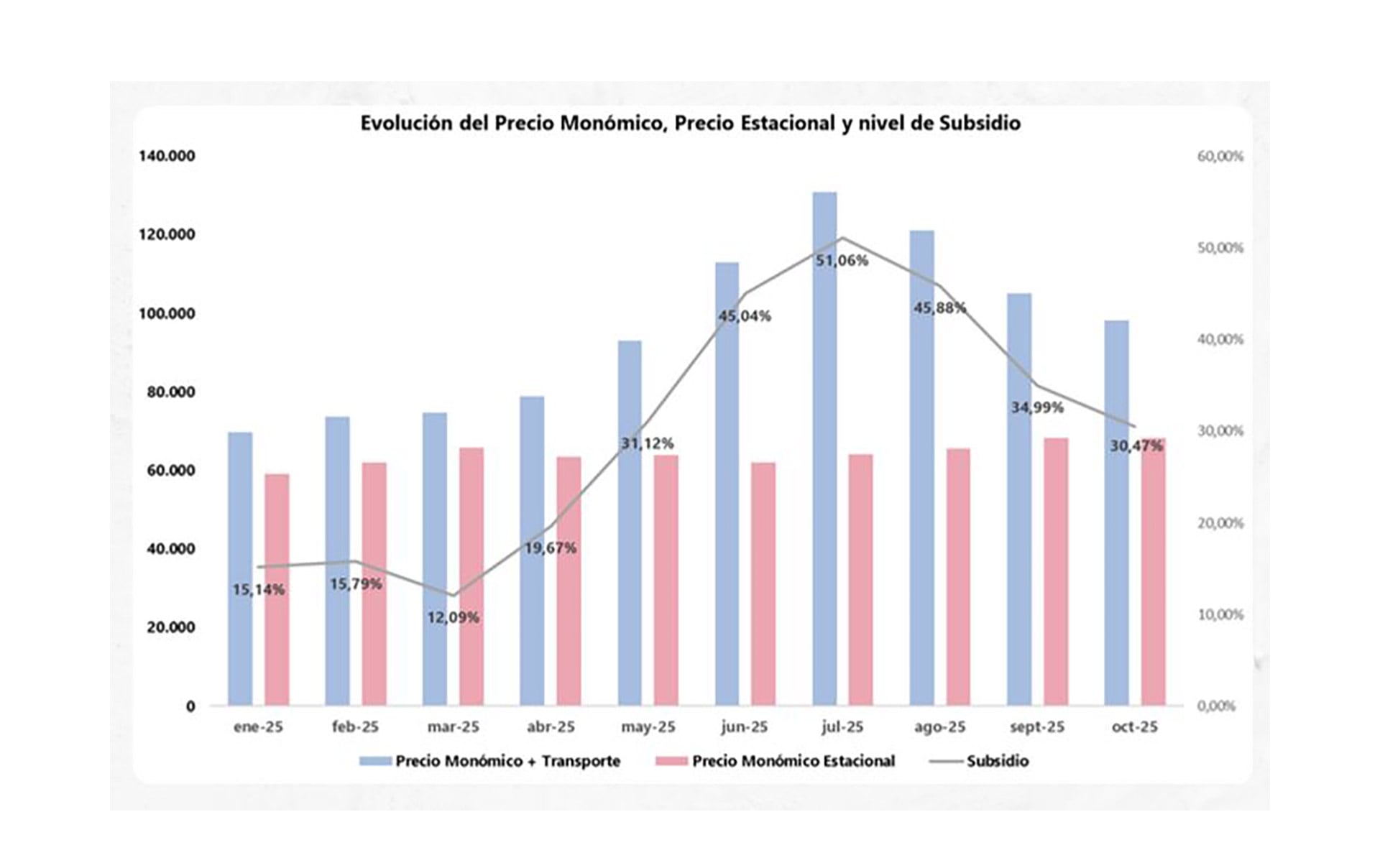

El informe también apunta a la caída del porcentaje de subsidio, que se refleja en el gráfico de abajo y del que surge que el movimiento del Precio Monómico Total y el Precio Estacional resultó una importante corrección importante del nivel de subsidio implícito en el Mercado Eléctrico Mayorista (MEM).

Tras el pico registrado en julio, cuando el subsidio alcanzó el 51,06% del costo total, a partir de agosto se inició una reducción continua que se profundizó en septiembre y en octubre, hasta ubicarse en 30,47% del costo total, más de 20 puntos por debajo del nivel de subsidio (siempre en el MEM) registrado en julio.

No deja de ser una evolución saludable para el sector eléctrico, pues se va acercando a una relación de precios menos dependiente del auxilio estatal y en aproximación a los valores que surgen de la interacción entre oferta y demanda.

“Esta dinámica refleja una mejora en el grado de cubrimiento tarifario, dado que una mayor proporción del costo real del MEM es absorbida por las tarifas estacionales, reduciendo la brecha entre el valor reconocido al mercado y el costo real de abastecimiento. En conjunto, la baja del monómico y la mejora en el cubrimiento tarifario señalan un mes con menores presiones sobre la estructura de costos del sistema y una menor necesidad de asistencia fiscal para equilibrar las transacciones del MEM”, concluye Ricsa. .

exterior,hidroeléctrica yacyretá,hidráulicas,obras de ampliación de infraestructura binacional,obras públicas

ECONOMIA

Caputo negó que haya negociaciones con bancos de Estados Unidos por un rescate para Argentina

El ministro de Economía desmintió la publicación de The Wall Street Journal y aseguró que «es una operación más con la sola intención de generar confusión»

22/11/2025 – 09:43hs

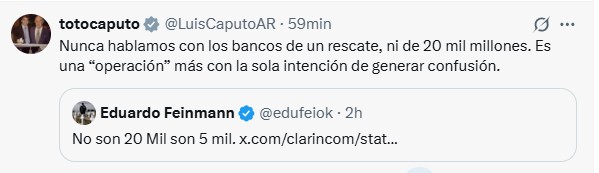

El ministro de Economía Luis Caputo salió a desmentir categóricamente que el Gobierno haya mantenido conversaciones con bancos internacionales para avanzar en un crédito por u$s20.000 millones.

La versión había sido difundida por The Wall Street Journal, que señalaba que grandes entidades estadounidenses evaluaban reemplazar ese supuesto rescate por una línea de financiamiento mucho más acotada: un repo de corto plazo por u$s5.000 millones, destinado a cubrir vencimientos por u$s4.200 millones en enero de 2026. La publicación impactó de inmediato en los mercados: el riesgo país argentino saltó 5,6% en la jornada, unas 35 unidades, hasta ubicarse en 663 puntos básicos.

Luis Caputo negó una negociación con bancos por un rescate de u$s20.000 millones

Caputo respondió a través de su cuenta de X con un mensaje directo dirigido a desarticular la noticia: «Nunca hablamos con los bancos de un rescate, ni de 20 mil millones. Es una ‘operación’ más con la sola intención de generar confusión», aseguró, comentando un mensaje del periodista Eduardo Feinmann y calificando la información del diario estadounidense como falsa.

El mensaje de Luis Caputo sobre el posible ‘rescate’ de bancos de EE.UU.

Tras la publicación, los bonos soberanos retrocedieron y aceleraron el deterioro del indicador elaborado por JP Morgan, cuya baja es central para la hoja de ruta económica del oficialismo. La meta del Gobierno es llevar el riesgo país a la zona de 400 puntos básicos para lograr reingresar a los mercados internacionales de deuda, cerrados desde 2018, y refinanciar los compromisos en dólares del inicio de 2026.

Según The Wall Street Journal, el plan original presentado por el secretario del Tesoro estadounidense, Scott Bessent, consistía en dos pilares:

- Un swap de divisas por USD 20.000 millones con el Tesoro de EE.UU., y

- Una línea de crédito adicional por USD 20.000 millones provista por bancos privados.

El objetivo político del paquete era apuntalar al espacio de Javier Milei. Sin embargo -según el medio norteamericano-, la dinámica interna cambió tras las elecciones legislativas de octubre y el sector privado dejó de considerar seriamente la operación.

La publicación de Wall Street Journal que desmintió Luis Caputo

El diario detalló que «los bancos esperaban orientación del Departamento del Tesoro sobre qué garantías y colaterales podían utilizar para protegerse de posibles pérdidas. Ahora, los banqueros afirman que ya no se está considerando seriamente».

A partir de ese repliegue, las instituciones financieras habrían empezado a estudiar una alternativa menos ambiciosa: un préstamo repo de alrededor de USD 5.000 millones, con activos financieros argentinos como garantía y con el único fin de cubrir el vencimiento de enero.

Más allá de la controversia, lo cierto es que Bessent ya había adelantado en octubre la existencia de un proyecto paralelo, independiente del swap de u$s20.000 millones acordado entre la Casa Blanca y el Gobierno argentino. En aquel momento, lo describió como parte de una estrategia más amplia de asistencia del sector privado.

«Estamos trabajando en un fondo de u$s20.000 millones que estaría junto a nuestra línea de swap, conformado por bancos privados y fondos soberanos, que creo estaría más dirigido al mercado de deuda«, había declarado el funcionario en la antesala de los comicios. «En realidad venimos trabajando en esto desde hace semanas«, agregó ante periodistas en el Departamento del Tesoro.

Bessent sostuvo además: «Se trata de una solución del sector privado para los próximos pagos de deuda de Argentina. Muchos bancos están interesados y también varios fondos soberanos manifestaron interés».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,estados unidos,banco

POLITICA3 días ago

POLITICA3 días agoMilei prometió acelerar las reformas, pero advirtió sobre la reactivación económica: «La mejora en el bolsillo va a ser paulatina»

ECONOMIA3 días ago

ECONOMIA3 días agoFrávega, en crisis: : cierra más locales y es de las empresas más denunciadas de Argentina

POLITICA20 horas ago

POLITICA20 horas agoTras la orden de decomiso de los bienes de CFK, la Justicia evalúa avanzar sobre el departamento de San José 1111