ECONOMIA

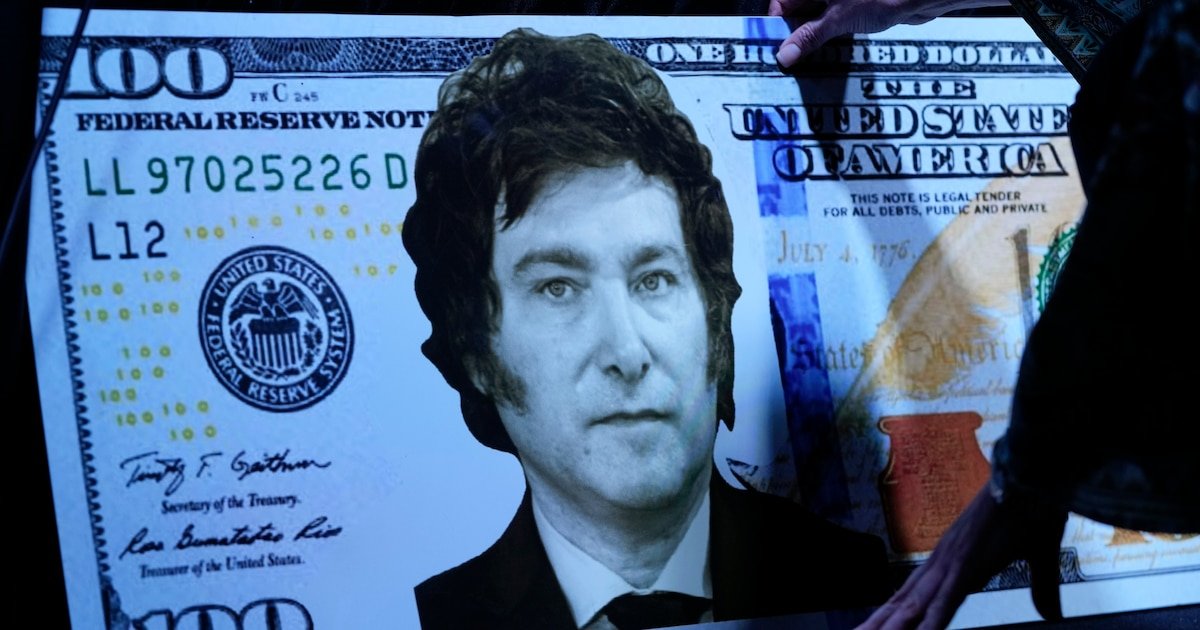

El dólar anota una racha que no se veía desde 2019 y la City le pone precio para las próximas semanas

La dinámica del dólar no deja de sorprender al mercado. Luego de los temores a una disparada de la cotización, la tendencia bajista se mantuvo firme ayer hasta perforar la barrera psicológica de los $1.300 en el segmento oficial mayorista. Con once jornadas consecutivas de correcciones, exhibe la racha bajista más extensa en más de seis años y en la City descartan un rebote importante a corto plazo.

El rebote que estaba previsto para esta semana, que no era significativo, perdió fuerza en las proyecciones de los analistas porque las últimas medidas del Gobierno (suba de encajes bancarios y licitación extra de deuda para absorber pesos) indican que se mantendrá el escenario de falta de liquidez en el mercado financiero, lo que sostiene los altos rendimientos de los instrumentos en pesos.

La escalada de las tasas de interés en gran parte explican la tendencia bajista del tipo de cambio, ya que el atractivo de quedarse en pesos le quita demanda a la moneda estadounidense. A esto se suman las eventuales intervenciones que el Banco Central estaría realizando en el mercado de futuros de dólar para alinear expectativas, de acuerdo con los operadores.

Extensa racha bajista del dólar

Además de las altísimas tasas de interés en pesos y las presuntas intervenciones oficiales en el mercado de dólar futuro, el sector agroexportador ha estado liquidando montos considerados altos para esta época del año (u$s345 millones en las cuatro ruedas de la semana pasada), lo que indica que quedó un remanente importante por vender de la cosecha gruesa, de acuerdo con el operador de cambios Gustavo Quintana.

«Hay buena oferta de dólares del sector agro. Además, hay bastante necesidad de pesos en el mercado y eso hace subir las tasas. Por la poca liquidez de pesos, los agentes económicos están vendiendo títulos en moneda local, no para irse al dólar, sino para hacerse de liquidez en pesos», agrega Rocco Abalsamo, asesor financiero en Cocos Gold, en diálogo con iProfesional.

Auxtin Maquieyra, de Sailing inversiones, también apunta contra la necesidad de pesos en el mercado financiero: como consecuencia de una tasa real muy alta, el tipo de cambio «se quedó sin combustible». Tanto así que el jueves pasado intentó caer por debajo de $1.300 en un lapso de la jornada en el mercado oficial mayorista, aunque ahí encontró demanda, lo que hizo que se acomodara un poco al alza y finalizara sobre ese nivel.

¿El dólar rebotará o seguirá cayendo?

Maquieyra afirma que el hecho de que el dólar haya encontrado demanda al perforar los $1.300 podría indicar que el piso de la cotización estaría en niveles cercanos a esa cifra (ayer, quedó en $1.293). Además, estima que por ahora el tipo de cambio tampoco debería avanzar mucho, por lo que operaría con cierta estabilidad, debido a los altos rendimientos en pesos anteriormente mencionados.

«Creemos que la volatilidad de las tasas seguirá mientras dure el período electoral. El Gobierno utiliza tasas reales altas como ancla para contener al dólar y evitar que la suba se traslade a precios. El esquema actual compra estabilidad cambiaria en el corto plazo, pero a costa de afectar la actividad económica y acumular tensiones financieras que pueden convertirse en un problema si no se desarman gradualmente después de las elecciones», advierte ante iProfesional.

Quintana coincide en que en el corto plazo el tipo de cambio operará en niveles cercanos a los de las últimas jornadas. No descarta un posible rebote luego de la extensa racha (once jornadas consecutivas en baja), pero estima que se daría de manera moderada, porque en este contexto «no da para que suba mucho».

El operador de cambios sostiene que «la segunda quincena del mes comenzó sin cambios significativos en el escenario local y todo parece indicar que, salvo que aparezca algún imponderable, en el corto plazo la cotización del dólar tenderá a mantenerse en un rango similar al actual».

«Tal como anticipamos, el precio del dólar perforó los $1.300 y tiende a ir hacia el rango que venimos proyectando desde hace varias semanas. Para finales de agosto, proyectamos al tipo de cambio oficial en niveles cercanos al rango de entre $1.250 y $1.325, aproximadamente», afirma Pablo Lazzati, CEO de Insider Finance, en diálogo con iProfesional.

A pesar de la calma cambiaria, Lazzati prevé una moderación en las tasas de interés a corto plazo. Según su análisis, los rendimientos en pesos tenderán a retroceder hasta buscar un equilibrio en niveles cercanos al 50% anual. Luego de las elecciones legislativas, en caso de un resultado favorable para el oficialismo nacional, se registraría otra compresión en las tasas.

De todas maneras, los operadores seguirán muy de cerca la dinámica en los próximos días, teniendo en cuenta que ayer se liberaron unos $2 billones netos en el mercado financiero, luego de los $5,8 billones que no se renovaron en la licitación del miércoles y los $3,8 billones absorbidos en la sorpresiva licitación de ayer. Esta liquidez podría ayudar a moderar las tasas e impulsar un reacomodamiento en el precio del dólar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,tasas,elecciones

ECONOMIA

Cuánto cobrarán los jubilados y pensionados en diciembre con el aguinaldo y el bono incluidos

Tras la publicación de la inflación correspondiente a octubre, la actualización de las jubilaciones, pensiones y asignaciones sociales prevista para diciembre impactará en la economía diaria de más de seis millones de titulares del sistema previsional argentino, en línea con el esquema de actualización mensual de haberes vinculado a la dinámica inflacionaria.

El dato clave que habilita este incremento es el último Índice de Precios al Consumidor (IPC) publicado por el Instituto Nacional de Estadística y Censos (Indec), que marcó un alza de 2,3% y determinará el porcentaje de aumento para todas las prestaciones que paga la Administración Nacional de la Seguridad Social (Anses).

A partir del próximo mes, los beneficiarios verán reflejado en sus ingresos esta suba del 2,3%, acumulándose así a los incrementos previos de octubre (1,9%) y noviembre (2,1%), conforme al Decreto 274/2024 que reemplazó la antigua fórmula de movilidad trimestral.

En este contexto, el haber mínimo para los jubilados se ubicará en $340.746,35. Si se confirma en los próximos días el pago del bono extraordinario de $70.000, la mínima quedará en $410.746,35. A esto se sumará el cobro del medio aguinaldo, que aportará un extra de $170.373 y llevándolo a $581.119,35.

A propósito del haber máximo, se estima que alcanzará los $2.292.900,39, también sujeto al pago adicional del medio aguinaldo correspondiente a diciembre. Quienes perciban pensiones no contributivas por invalidez o vejez verán sus haberes crecer hasta $238.522,44, y con el bono podrán llegar hasta $308.522,44. Al sumar el medio Sueldo Anual Complementario (SAC), alcanza los $427.783,66.

En el caso de la Pensión Universal para el Adulto Mayor (PUAM), el monto pasará a $272.597,08, mientras que si se suma el bono se elevará a $342.597,08 y, con aguinaldo incluido, asciende a $478.895,62. Para las madres de siete hijos, el beneficio equiparará a la jubilación mínima, situándose en $340.746,35, y alcanzando los $410.746,35 si se añade el bono y $581.119,35 con el SAC.

El nuevo cálculo también modifica las asignaciones familiares y universales. La Asignación Universal por Hijo (AUH) aumentará hasta $122.443,89, mientras que la Asignación por Embarazo (AUE) será de $115.600 por hijo. En este caso, el 80% de ese monto se cobra de manera mensual y el 20% restante se acumula para el cobro anual, sujeto a la presentación de la documentación exigida.

- Jubilación mínima:

- Sin bono: $340.746,35

- Con bono: $410.746,35

- Con bono y aguinaldo: $581.119,35

- Pensión Universal para el Adulto Mayor (PUAM):

- Sin bono: $272.597,08

- Con bono: $342.597,08

- Con bono y aguinaldo: $478.895,62

- Pensiones no contributivas (invalidez o vejez):

- Sin bono: $238.522,44

- Con bono: $308.522,44

- Con bono y aguinaldo: $427.783,66

- Pensiones para madres de siete hijos (idénticas a la jubilación mínima):

- Sin bono: $340.746,35

- Con bono: $410.746,35

- Con bono y aguinaldo: $581.119,35

- Jubilación máxima:

- $2.292.900,39. Este monto solo recibe el aumento porcentual, ya que el bono no se aplica.

El mecanismo de movilidad mensual, implementado desde abril de 2024 mediante el decreto firmado por el presidente Javier Milei, responde a la necesidad de ajustar más rápidamente los haberes a la evolución de los precios, evitando el rezago que provocaba el esquema anterior.

Esta modalidad toma como referencia la inflación registrada dos meses antes, el último dato disponible, y prevé que desde enero de 2025 los incrementos se apliquen en forma automática, sin necesidad de nuevas disposiciones.

En relación al calendario, la Anses no publicó aún las fechas definitivas de pago para diciembre, pero se prevé que las jubilaciones y pensiones mínimas se acrediten a partir de la segunda semana del mes y las superiores en la tercera.

Las asignaciones familiares y universales, en tanto, comenzarán a pagarse a partir del 10 de diciembre, manteniéndose el cronograma tradicional que organiza los pagos según la terminación del DNI del beneficiario.

ECONOMIA

Mercado Pago ofrece préstamos a tasa 0% con acreditación inmediata

Mercado Pago, la billetera digital integrada al ecosistema de Mercado Libre, anunció una nueva línea de financiamiento destinada a emprendedores, pequeños comercios y prestadores de servicios que operan dentro de sus plataformas. Se trata de un crédito a tasa cero que puede alcanzar montos de hasta $10 millones, con acreditación inmediata y devolución en plazos que van de una a cuatro semanas.

El objetivo del programa es ofrecer una alternativa de financiamiento ágil y completamente digital, que permita a los usuarios reforzar su capital de trabajo y mantener la continuidad de sus operaciones comerciales.

La propuesta está orientada a fortalecer la liquidez de pequeños y medianos negocios que utilizan las herramientas del ecosistema Mercado Libre. El crédito puede destinarse a distintos fines comerciales, como la compra de mercadería e insumos, la inversión en equipamiento o infraestructura, la ejecución de campañas publicitarias o el pago a proveedores y servicios relacionados con la actividad del usuario.

A diferencia de los préstamos tradicionales, este programa ofrece plazos de devolución cortos —de entre una y cuatro semanas—, lo que permite mantener un flujo de capital constante para las operaciones cotidianas. Además, la acreditación se realiza de forma inmediata una vez aceptada la propuesta, sin necesidad de presentar documentación adicional ni realizar gestiones presenciales.

Requisitos para acceder al préstamo de Mercado Pago

El crédito no está disponible de manera generalizada. Solo pueden solicitarlo quienes cumplan con las condiciones establecidas por la plataforma. Entre los principales requisitos figuran:

- Volumen de ventas: haber registrado al menos dos meses consecutivos con ventas promedio de $50.000 o más, generadas en Mercado Libre o mediante cobros realizados a través de la aplicación de Mercado Pago.

- Historial crediticio: contar con un comportamiento financiero positivo dentro del ecosistema, incluyendo el cumplimiento en tiempo y forma de créditos anteriores otorgados por la misma plataforma.

- Reputación comercial: en el caso de los vendedores de Mercado Libre, se exige mantener una calificación favorable basada en la puntualidad de las entregas, la atención al cliente y la satisfacción de los compradores.

Estos criterios permiten que la evaluación sea automática y dinámica, adaptándose al comportamiento de cada usuario en tiempo real.

Cómo solicitar el crédito desde la aplicación

El proceso de solicitud se realiza de manera digital, sin intervención manual ni presentación de formularios físicos. Para acceder, el usuario debe ingresar a la sección «Créditos» dentro de la aplicación de Mercado Pago.

Una vez allí, el sistema muestra si el beneficio se encuentra disponible. En caso afirmativo, el usuario puede elegir el monto y el plazo de devolución según su necesidad. Luego, debe aceptar la propuesta enviada por Mercado Pago, la cual también puede notificarse por correo electrónico.

Al completar la aceptación, el dinero se acredita de forma inmediata en la cuenta digital del solicitante, quedando disponible para ser utilizado en operaciones comerciales.

Condiciones de uso y devolución

El crédito está destinado exclusivamente a fines vinculados con la actividad económica del usuario. Los fondos pueden emplearse directamente desde la billetera digital para pagar a proveedores, contratar servicios, invertir en infraestructura o transferir dinero a cuentas bancarias asociadas.

No se aplican cargos adicionales por el retiro de fondos. Los plazos de devolución varían entre una y cuatro semanas, dependiendo del monto solicitado y de la evaluación crediticia automática.

Una vez cumplido el compromiso de pago, la plataforma habilita la posibilidad de acceder a nuevas líneas de crédito, lo que genera un circuito de financiamiento continuo dentro del ecosistema.

Dinero Plus: la estrategia de financiamiento digital de Mercado Pago

El nuevo crédito forma parte del programa «Dinero Plus», una iniciativa que busca acompañar el crecimiento de pequeños negocios que operan dentro del ecosistema Mercado Libre. Este sistema evalúa de manera constante el comportamiento comercial y financiero de los usuarios para ofrecer propuestas de crédito personalizadas, adaptadas a la evolución de cada cuenta.

La plataforma utiliza un sistema de análisis automático que revisa los movimientos de ventas, el historial de cumplimiento y la frecuencia de uso de los servicios financieros. En función de estos datos, actualiza las condiciones disponibles y habilita nuevas oportunidades de financiamiento.

Una alternativa frente al crédito bancario tradicional

Con esta herramienta, Mercado Pago amplía su oferta de servicios financieros al ofrecer una opción de crédito inmediata para emprendedores, trabajadores independientes y pequeños comercios.

En el contexto actual, donde muchos negocios enfrentan dificultades para acceder al crédito bancario debido a los requisitos de documentación, garantías y plazos de aprobación, la propuesta de Mercado Pago representa una alternativa accesible y digital.

El proceso completamente automatizado permite que los fondos se otorguen sin trámites presenciales, con un modelo de evaluación basado en el desempeño dentro de la plataforma y no en documentación externa.

De esta manera, la iniciativa se integra al conjunto de servicios que Mercado Pago ofrece para facilitar las operaciones financieras y comerciales de los usuarios, incluyendo cobros con QR, pagos con tarjeta, transferencias y soluciones de inversión.

El lanzamiento de esta línea de créditos a tasa cero refuerza la tendencia hacia la digitalización de las herramientas financieras en el ámbito emprendedor y el comercio electrónico, promoviendo el acceso a capital de trabajo de forma rápida, transparente y ajustada al desempeño real de cada negocio.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,mercado pago,crédito,prestamos,tasas

ECONOMIA

La emisión de deuda externa de empresas de noviembre es récord y el Gobierno ve más cerca la salida al mercado

Las emisiones de Obligaciones Negociables (ON) en dólares por parte de empresas argentinas alcanzaron en noviembre USD 3.150 millones, según estimaciones privadas basadas en reportes oficiales de las compañías. Este monto representa un récord mensual, cuando aún restan dos semanas para finalizar el período, y refleja el intenso movimiento de firmas vinculadas al sector energético, especialmente aquellas con operaciones en Vaca Muerta, que lograron acceder a financiamiento internacional.

Estas operaciones estaban previstas por las empresas, pero aguardaban condiciones financieras más adecuadas. La caída del índice de riesgo país desde más de 1.000 puntos básicos hasta la zona de los 600 pb tras la victoria del partido de Javier Milei en las elecciones legislativas de octubre impulsó la colocación de deuda corporativa internacional.

El ingreso de fondos a través de las ON resulta determinante para el Gobierno, ya que suma oferta de divisas en el mercado local y favorece la estabilización del tipo de cambio tras meses de volatilidad, una vez despejada la incertidumbre electoral y en un escenario de reservas limitadas en el Banco Central. La llegada de dólares por esta vía ayudó a contener las presiones cambiarias.

El Presidente Milei dejó en claro este viernes que “las colocaciones privadas muestran que Argentina está más cerca de salir al mercado para refinanciar su deuda. Hay un montón de colocaciones privadas que se están haciendo a una tasa promedio del 8,5% y a 12 años”, dijo.

Varias compañías preparan nuevas emisiones en las próximas semanas, según información de Infobae, y algunas provincias también proyectan colocar bonos en el exterior. La Ciudad Autónoma de Buenos Aires (CABA) planea colocar hasta USD 600 millones en Wall Street el martes próximo, tal como anticipó este medio.

La reducción del índice de riesgo país posterior a las elecciones del 26 de octubre constituyó el punto de inflexión que motivó a las empresas a buscar mejores condiciones para emitir deuda. Los USD 3.150 millones emitidos en ON en la primera mitad de noviembre superaron el récord previo de 2021 en términos reales (USD 2.600 millones), según datos recopilados por Salvador Vitelli, Head of Research de Romano Group.

Entre las principales operaciones se destacan:

- Tecpetrol (Grupo Techint): emitió el 3 de noviembre USD 750 millones a tasa fija del 7,625% anual y vencimiento en 2030.

- YPF: USD 500 millones a una tasa del 8,750% con vencimiento en 2031.

- Pluspetrol: USD 500 millones.

- Pampa Energía: USD 450 millones.

- Transportadora Gas del Sur (TGS): USD 500 millones.

- Edenor: USD 201 millones.

A escala local, también se registraron emisiones hard dollar como las de Banco Comafi (USD 38 millones), Mirgor (USD 20 millones), Banco Galicia (USD 144 millones) y Banco Patagonia (USD 47 millones), según el relevamiento de la consultora de marras.

La consultora 1816 remarcó en un informe del jueves: “El resultado electoral del 26 de octubre activó un boom de emisión de bonos corporativos en el exterior, luego de varios meses de un mercado prácticamente cerrado para el crédito argentino. Aunque las empresas no están obligadas a liquidar todo lo recaudado, las nuevas emisiones podrían sumar dólares al mercado spot en el corto plazo”.

Aunque las empresas no están obligadas a liquidar todo lo recaudado, las nuevas emisiones podrían sumar dólares al mercado spot en el corto plazo (Consultora 1816)

Según informes de bancos, analistas y consultoras, tanto locales como internacionales, persisten dudas respecto de la sostenibilidad del esquema cambiario propuesto por el Gobierno.

“El riesgo de seguir con este esquema es que, ante algún shock, se alcance nuevamente el techo de la banda y el BCRA deba vender divisas, afectando la confianza inversora. El Gobierno está dispuesto a asumir ese riesgo”, señalaron desde 1816.

CABA emitirá el martes próximo un bono internacional en Wall Street bajo legislación inglesa, por un monto estimado entre USD 400 y USD 500 millones, aprovechando la reciente baja del índice de riesgo país. Aunque aún no se detallaron los plazos de repago, inversores estiman una tasa de entre 8% y 8,5% anual. Luego de la colocación, el objetivo apunta a ampliar la emisión hasta USD 600 millones mediante un canje dirigido a inversores, quienes accederán a iguales condiciones que el tramo principal.

Por su parte, Córdoba ya había emitido a mitad de año USD 725 millones a una tasa del 9,75% anual, cuando el riesgo país estaba por debajo de los 700 puntos.

Otras provincias, como Santa Fe (que podría alcanzar USD 800 millones), analizan replicar la estrategia porteña antes de concluir noviembre, según fuentes con conocimiento de los procesos. También Entre Ríos, Chubut y Neuquén evalúan lanzar sus propias emisiones.

Ya contamos con los instrumentos para afrontar los vencimientos en moneda extranjera con el sector privado en 2026. Disponemos de apoyo financiero de Estados Unidos, el swap con China y, sobre todo, la baja del índice de riesgo país (Furiase)

Aunque el Gobierno nacional aún no puede acceder al mercado internacional de deuda, avanza hacia ese objetivo para enfrentar pagos por USD 8.700 millones con acreedores privados en 2026, incluido un vencimiento de USD 4.500 millones en enero.

Cobertura de vencimientos

Al respecto, Federico Furiase, director del Banco Central, afirmó el miércoles: “Ya contamos con los instrumentos para afrontar los vencimientos en moneda extranjera con el sector privado en 2026. Disponemos de apoyo financiero de Estados Unidos, el swap con China y, sobre todo, la baja del índice de riesgo país nos permite explorar nuevas alternativas de mercado con inversores, como operaciones de recompra, gestión de pasivos y refinanciamiento parcial. Avanzamos en una estrategia financiera para los compromisos de 2026, independiente de la acumulación de reservas. La reducción del índice de riesgo país, tras disiparse el riesgo político, es un termómetro que demuestra resultados positivos de la política monetaria y cambiaria. De no haberse producido la baja del índice de riesgo país no sería posible”.

POLITICA2 días ago

POLITICA2 días agoUna auditoría en el PAMI detectó fraudes y falsificaciones en órdenes médicas

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Muy doloroso! Mauro Icardi recibió la peor puñalada de los últimos años de quien menos la esperaba: «Tal vez…»

POLITICA2 días ago

POLITICA2 días agoCausa Cuadernos: uno por uno, quiénes son los 25 arrepentidos que podrían ser determinantes