ECONOMIA

El dólar espera esta condición clave para «flotar»: la señal de reservas que puede cambiarlo todo

El dólar oficial opera este miércoles 28 de enero a $1465, en la pizarra del Banco Nación. En el segmento mayorista, la divisa se negocia a $1442,50. En cuanto a los dólares financieros, el contado con liquidación se vende $1509, y el MEP se ubica a $1462. Por último, en el segmento informal, el blue se negocia, a $1.485

El tipo de cambio dejó de ser un simple «número» para convertirse en un examen diario de coherencia entre reglas, señales y resultados. Con un régimen que incorpora más flexibilidad cambiaria, el mercado ya no mira solo el precio del tipo de cambio: sigue la arquitectura completa que lo sostiene. En esa arquitectura, tres ejes definen el humor de la City: bandas, reservas y liquidez. Si uno falla, los otros dos se tensionan.

El Banco Central, en paralelo, busca fortalecer el frente externo a través de un ritmo de compras que ganó protagonismo. La acumulación de reservas no es un detalle técnico: para el mercado es una prueba de fuego. Cuando el balance externo mejora, cae la necesidad de cobertura y el dólar se calma. Pero cuando las compras se aceleran en un contexto que coincide con debilidad del peso, la lectura se vuelve más ambigua: ¿se está acumulando «con viento a favor» o en medio de una transición que aún no consolidó anclas?

El marco macro no se agota en el corto plazo financiero. La economía también muestra un reordenamiento de fondo: sectores que empujan exportaciones y divisas, y sectores que sufren más el cambio de etapa. Con ese telón de fondo, el dólar «espera» una condición clave para flotar con menor fricción: que el orden monetario sea lo suficientemente consistente como para que la flexibilidad no se transforme en volatilidad.

Bandas y flexibilidad: el lado B del ancla cambiaria

Desde Adcap señalaron que los vientos de cola globales están respaldando al peso argentino y le dan soporte al nuevo marco. En ese contexto, sus analistas pusieron el foco en una idea central: más flexibilidad cambiaria es la contracara de poner en juego uno de los anclajes de la economía.

Los especialistas del bróker detallaron que la combinación de políticas apunta a una apreciación del peso en términos reales (ajustada por inflación). Esta lectura es clave para entender por qué el debate no se reduce al «dólar de hoy», sino a la trayectoria del tipo de cambio en términos de competitividad y precios relativos.

Para Adcap, el punto es que la flexibilidad cambia la forma en que el mercado interpreta el «piso y techo» del dólar. Con anclas más relativizadas, el tipo de cambio queda más sensible a señales de consistencia: si el esquema se percibe sólido, la flexibilidad ayuda a amortiguar; si se percibe frágil, la flexibilidad puede amplificar movimientos.

Sus analistas apuntaron que el mercado, en este régimen, tiende a reaccionar menos a declaraciones y más a datos: reservas, compras, liquidez, y el modo en que se ordenan las expectativas. En esa lógica, cada jornada se vuelve una mini auditoría de credibilidad del marco.

Reservas: la señal que puede «cambiarlo todo»

Desde Adcap señalaron que el Banco Central está acelerando el ritmo de compra de reservas. En su diagnóstico, este capítulo es decisivo porque el mercado interpreta la acumulación como un refuerzo del «colchón» que reduce vulnerabilidades del esquema.

Sus analistas destacaron además que un objetivo de acumulación de reservas por u$s10.000 millones «parece alcanzable». Más allá del número, la señal de fondo es que una meta concreta y plausible puede mejorar expectativas si el mercado ve consistencia entre ritmo de compras y sostenibilidad del proceso.

Los expertos de la sociedad de bolsa explicaron que el Banco Central anunció compras por alrededor del 5% del volumen operado en el mercado cambiario. Ese dato actúa como referencia para dimensionar la intensidad de la estrategia y su peso relativo dentro del mercado.

Pero en el mismo análisis aparece una advertencia relevante: desde Adcap apuntaron que el aumento de las compras de divisas se correlacionó con una mayor debilidad del peso argentino. Por eso, la señal de reservas puede «cambiarlo todo» en dos direcciones: si se interpreta como acumulación ordenada y sostenible, fortalece; si se asocia a tensión persistente sobre el peso, abre interrogantes sobre el equilibrio.

La condición clave para «flotar»

Desde Adcap señalaron que el equilibrio de la liquidez es el capítulo más fino para anticipar el comportamiento del dólar. En su lectura, el tipo de cambio debería flotar cuando coincidan la base monetaria amplia y la base monetaria tradicional.

Los especialistas del bróker detallaron que esa convergencia funciona como condición para que el mercado tenga una lectura más clara de cuánta liquidez «real» está en juego y cómo se transmite al sistema. Cuando las definiciones se desalinean, se distorsionan señales y aumentan las probabilidades de sobrerreacción.

Sus analistas apuntaron que el Banco Central está actualizando las proyecciones de los agregados monetarios, un proceso que busca recalibrar el mapa monetario. Para Adcap, esto es central: si la liquidez se ordena y se vuelve predecible, la flexibilidad cambiaria puede operar como mecanismo de absorción, no como fuente de ruido.

En términos prácticos, esta es la «condición clave» que el dólar espera: un marco monetario consistente que permita que el tipo de cambio se mueva sin convertirse en el canal automático de cobertura ante cualquier duda. Sin esa consistencia, incluso con reservas creciendo, el mercado tiende a exigir más premio por riesgo.

La otra capa del dólar

Desde Econviews señalaron que el debate sobre industria y empleo se intensificó con la nueva etapa política, pero que limitar la explicación a una estrategia coyuntural puede dejar afuera la profundidad del fenómeno. Para sus analistas, lo que está ocurriendo no sería solo un cambio de modelo, sino una transformación estructural que el país venía postergando.

Los expertos de la consultora explicaron que los datos de actividad empiezan a dibujar «las dos Argentinas«. Por un lado, sectores con ventajas comparativas genuinas muestran crecimiento robusto: agroindustria, energía (Vaca Muerta), minería y servicios basados en el conocimiento.

En contrapartida, desde Econviews describieron a la industria manufacturera como más dependiente de la protección estatal y, por eso, con un panorama más complicado, aunque heterogéneo. Esta dinámica importa para el dólar porque reordena expectativas sobre generación de divisas y sobre qué sectores pueden sostener el ingreso de dólares.

Sus analistas también marcaron que la reconfiguración se refleja en el sector externo: exportaciones de productos primarios y combustibles crecen, mientras las MOI se mantienen estancadas. En esa lectura, el dólar se vuelve un precio que condensa el cambio de etapa productiva: lo que entra, lo que sale y lo que el mercado cree que puede sostenerse.

Empleo, «sinceramiento» productivo y el riesgo de una transición con fricción

Para Econviews, no se está necesariamente ante una crisis generalizada, sino ante un sinceramiento productivo. La economía reasigna recursos hacia sectores más competitivos, pero ese movimiento no es lineal ni socialmente neutro.

Los expertos de la consultora explicaron que los sectores dinámicos de esta etapa —como agro y energía— son intensivos en capital y no en mano de obra. Generan valor agregado, pero absorben empleo a un ritmo menor que la construcción o la manufactura, lo que genera fricción en el mercado laboral.

Sus analistas señalaron que esa fricción laboral influye en la estabilidad del programa económico: si la transición no logra absorber trabajo en tiempos compatibles con la tolerancia social, aumenta el riesgo de recalibraciones que el mercado suele «pricear» primero en el dólar.

En ese marco, el tipo de cambio no se mueve solo por un dato financiero. También responde a la percepción de si la transición productiva puede administrarse sin derivar en una dualidad permanente entre sectores ganadores y perdedores.

Qué puede descarrilar el proceso

Desde Econviews advirtieron que la transición no está exenta de riesgos. El primero es la velocidad de la corrección: describieron que la apertura comercial ocurre en simultáneo con un tipo de cambio real relativamente apreciado, combinación que puede acelerar el impacto sobre sectores transables menos competitivos antes de que otros maduren para absorber empleo.

El segundo factor, según sus analistas, es el contexto global: señalaron que esta reconfiguración ocurre bajo la amenaza de la desindustrialización prematura (concepto popularizado por Dani Rodrik), con el riesgo de que la industria pierda peso antes de que el país alcance niveles de ingreso más altos.

Además, desde Econviews sumaron una fuente de incertidumbre: el sector servicios, que fue gran empleador en otras transiciones, enfrenta hoy un riesgo adicional porque su empleo está amenazado por la Inteligencia Artificial. Eso debilita la idea de un «reemplazo» automático del empleo industrial.

Finalmente, sus analistas destacaron la tolerancia social como variable decisiva: la rigidez del mercado formal fue amortiguada por informalidad y cuentapropismo, pero el equilibrio es delicado. Si cambia el humor social y la percepción de futuro, puede verse afectada la viabilidad política del proceso, y el dólar suele reaccionar con rapidez ante ese tipo de señales.

Qué mirar desde ahora

Para Adcap, la primera pantalla es el régimen de bandas y la señal implícita de credibilidad: más flexibilidad implica que el mercado evaluará día a día si el ancla sigue operando o si se relativiza demasiado. El dólar se moverá en función de esa lectura.

La segunda pantalla son las reservas: ritmo de compras, participación relativa y la posibilidad de cumplir una meta relevante. Pero con un matiz clave que el bróker remarcó: el mercado también mira si esas compras conviven con debilidad del peso, porque ahí cambia la interpretación del proceso.

La tercera pantalla es la liquidez: el dólar espera su condición para flotar sin sobresaltos, y esa condición es que la base monetaria amplia y la tradicional converjan, con proyecciones claras y agregados monitoreados. Sin orden monetario, la flexibilidad puede convertirse en volatilidad.

Para Econviews, el trasfondo productivo y laboral es el contexto que decide cuánto dura el equilibrio: si la transición sectorial genera divisas pero deja fricción social sin compensación, aumentan los riesgos de cambios de política. Y cuando el mercado huele recalibración, el dólar suele ser el primer reflejo.

En síntesis, el «test» del dólar no depende de una sola variable. Se define en la coherencia entre flexibilidad cambiaria, acumulación de reservas y orden monetario, atravesadas por una economía que se reconfigura. Si esas piezas encajan, el dólar puede flotar con más normalidad; si se desalinean, cualquier señal —por mínima que parezca— puede cambiarlo todo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,dólar blue,cotización dólar,ccl,dolares,divisas,reservas

ECONOMIA

¿Autos híbridos más baratos?: cómo impactará en la industria automotriz la extensión del RIGI

La prórroga por un año del Régimen de Incentivo a las Grandes Inversiones (RIGI) que anunció el pasado miércoles el ministro de Economía, Luis Caputo, vuelve a abrir una puerta para que la industria automotriz argentina pueda aplicar al programa que le permitiría producir vehículos electrificados con beneficios impositivos y estabilidad de condiciones por 30 años, lo que redundaría en automóviles con menor costo de producción que puedan tener mejores precios en el mercado.

Aunque originalmente se habían anunciado varios proyectos industriales que pretendían entrar al RIGI, técnicamente no se pudo avanzar a la velocidad que estas inversiones requerían en la agenda entre las automotrices y el Gobierno, y con solo cuatro meses de plazo para inscribirse, las reformas que pedían las marcas como necesidades que facilitaran la aplicación estaban en un aparente “callejón sin salida”.

La decisión de postergar esa fecha límite para entrar al programa permitirá retomar las reuniones, que hoy son meramente técnicas, y en las que aún estando de acuerdo en las necesidades de la industria, se debe reglamentar cuidadosamente cada modificación.

El punto en conflicto es, básicamente, la exigencia que plantea la reglamentación del programa de tener una empresa exclusivamente destinada a producir bajo estos beneficios, con lo cual las automotrices deberían abrir una nueva compañía en paralelo con la existente.

A esa situación se la denomina en el sector como tener “doble CUIT” (Clave Única de Información Tributaria), que no es algo tan complicado en sí mismo, pero que termina generando un sobrecosto, especialmente impositivo, si una de las empresas tiene que facturarle a la otra por partes, servicios, empleos, etc.

“El problema es que si en una línea de producción viene un auto con motor de combustión y atrás viene uno híbrido (como suele ocurrir en las fábricas de autos con las versiones de los modelos), hay que definir quién le paga el sueldo al operario, o quién paga el costo de uso de la herramienta que hace una operación sobre cada vehículo. Si una empresa le tiene que facturar a la otra, cada operación implica pagar impuestos innecesarios porque en realidad es la misma marca produciendo el mismo vehículo en la misma línea”, explicaron desde una automotriz a Infobae.

La primera marca en proyectar su ingreso fue Renault, que a mitad de 2024, al anunciar el programa de la nueva pick-up Niágara que se comenzará a fabricar en el segundo semestre de este año, confirmó su decisión de hacerlo al amparo del RIGI, ya que el vehículo tendrá una plataforma nueva, multipropulsión, que incluye versiones híbridas.

De hecho, en la víspera del anuncio, Pablo Sibilla (CEO de Renault Argentina) y Luis Pedrucci (por entonces CEO Latam) tuvieron una reunión con el Ministro de Economía y su equipo para manifestarle esta decisión y ambas partes acordaron darlo a publicidad.

Sin embargo, pasaron los meses y la propia compañía empezó a dejar trascender datos acerca de un estudio más profundo en el que se evaluaron costos y beneficios de entrar al RIGI, que estableció que gran parte de los beneficios también se logran con la Ley de Promoción de la Industria Automotor y Autopartista vigente, y que vence recién el 31 de diciembre de 2031.

“Tal como fue reglamentado, el RIGI requiere abrir otra sociedad específica. Eso obliga a estudiar realmente los beneficios pero también los impactos fiscales que tiene crear otra empresa específica para un proyecto determinado. Tenemos que ver si los beneficios son mayores que las complejidades de ingresar al RIGI”, señaló Sibilla al explicar los motivos de la demora.

Más adelante en el año, se anunciaron otros dos programas industriales que también podrían entrar al RIGI. Primero fue el de la nueva pick-up Amarok que Volkswagen Argentina comenzará a fabricar en 2027 en General Pacheco, y que tiene una plataforma completamente nueva sobre la cual se pueden montar motorizaciones de distintas tecnologías.

Al igual que ocurrió con Renault, hubo una reunión entre los directivos y el Gobierno, luego de la cual Caputo posteó en su red social X que la nueva pick-up tendrá una versión híbrida, algo que la marca no había anunciado oficialmente, y por la cual el proyecto podía entrar al RIGI.

Finalmente, terminando 2025, Ford anunció que también desde 2027 se fabricará en su planta nacional la versión híbrida enchufable de la pick-up Ford Ranger, otro vehículo que por su tecnología podría entrar al programa de incentivos para las grandes inversiones.

Martín Galdeano, presidente de la compañía a nivel sudamericano, explicó que “no sólo es el doble CUIT. El RIGI te permite compartir plataformas ya existentes pero hay que definir muchas cosas. Quién paga los sueldos de los empleados, si se tienen que facturar entre la empresa A y la empresa B los elementos que hace una y usa la otra, a quién le facturan los proveedores, el doble pago de impuestos por operaciones entre ambas empresas, y muchas cosas más que quizás no se nos ocurren ahora, pero que los equipos de contabilidad están estudiando. Para el Gobierno será más fácil fiscalizarlo, pero esa dificultad se la trasladan a los fabricantes”, señaló.

Stellantis también empezó a producir versiones de Peugeot 208 y 2008 microhíbridos en Palomar para exportar a Brasil, y anunció que comenzarán a venderse en Argentina este año. Toyota confirmó que la nueva pick-up Hilux llegará en 2027 a la planta de Zárate y tendrá versiones híbridas también, ya que actualmente los híbridos de Corolla, Corolla Cross y Yaris Cross se hacen en Brasil.

La extensión del plazo por un año más permitirá que se pueda avanzar en solucionar estas diferencias de criterio entre la reglamentación existente y las necesidades de las automotrices. La nueva fecha es ahora junio de 2027.

ECONOMIA

Cómo los nuevos megaproyectos están cambiando a la Argentina productiva

Argentina atraviesa un reacomodamiento empresario que combina señales dispares: en las últimas semanas, conviven cierres de plantas industriales, la venta de activos históricos y procesos de reestructuración, junto con el anuncio de proyectos millonarios en energía y minería que prometen transformar el mapa productivo y exportador del país.

El hilo conductor es la competitividad y la seguridad jurídica. Los sectores orientados al mercado interno enfrentan un consumo todavía débil, con costos elevados en dólares y una mayor presión importadora, mientras que los grandes desembolsos privados se concentran en actividades con perfil exportador o ancladas en recursos naturales.

El nuevo mapa de la inversión empieza a mostrar cuáles complejos y cuáles, incluso, encuentran oportunidad para expandirse. Otros, acuden a herramientas para reducir sus plantillas de empleados, reordenar las finanzas o directamente optan por cerrar plantas productivas.

El nuevo mapa de la inversión empieza a mostrar cuáles complejos y cuáles, incluso, encuentran oportunidad para expandirse

Esta tensión afecta afecta a parte de la industria tradicional: en los últimos meses, se registraron cese de actividades y repliegues que encendieron alertas sobre la capacidad de competir en un escenario de apertura comercial y costos impositivos altos. Destacan el caso reciente fue el de la fábrica de neumáticos argentina Fate, que anunció el cierre de su planta, bajo fuerte presión de importaciones y caída de actividad que la llevó a operar al 30% de la capacidad fabril instalada.

La textil Emilio Alal bajó las persianas de sus fábricas en Corrientes y Chaco a comienzos de año, mientras TN & Platex, fabricante de Nike y Adidas cerró por tiempo indefinido su planta de Los Gutiérrez, en Tucumán, y solicitó su concurso preventivo de acreedores y Whirlpool, que el año pasado cerró su planta de lavarropas en Pilar -inaugurada solo tres años antes- y despidió a más de 200 trabajadores para concentrar su operación en la importación de productos terminados.

En paralelo, la canadiense Saputo vendió el 80% de su negocio lácteo local al grupo peruano Gloria en una operación valuada en USD 500 millones. Incluso en retail, el mercado especuló con una eventual venta de Carrefour en el país, aunque finalmente la operación no avanzó.

La industria automotriz no quedó al margen. La producción mostró retrocesos en los últimos meses, presionada por menores exportaciones, en especial a Brasil, y por una estructura de costos que vuelve más exigente la competencia externa. El freno en uno de los complejos industriales más relevantes del país resalta la necesidad de una discusión acerca de la competitividad sistémica.

A ese cuadro se suman casos de estrés financiero como el de la biotecnológica Bioceres, que atravesó un proceso de fuerte reestructuración en medio de tensiones en el mercado de capitales y caída en su valuación.

Al mismo tiempo que algunas actividades se repliegan, emergen proyectos que redefinen el mapa productivo. En energía, uno de los hitos más importantes del período es el proyecto de licuefacción de GNL impulsado por el consorcio Southern Energy -integrado por Pan American Energy, YPF, Pampa Energía, Harbour Energy y Golar LNG-. Este prevé inversiones por hasta USD 30.000 millones para construir la infraestructura de exportación de GNL desde Río Negro y Neuquén, incluyendo unidades flotantes de licuefacción y tendido de ductos.

También en Vaca Muerta, la firma local Vista Energy se quedó con los activos de la noruega Equinor por USD 712 millones, lo que la posicionó como la mayor petrolera privada en shale oil del yacimiento.

Se suman los proyectos mineros de gran escala. En la provincia de San Juan, la minera Vicuña anunció una inversión de USD 18.000 millones para desarrollar depósitos de cobre, oro y plata hasta 2030, el mayor desembolso privado directo extranjero reciente. La empresa destacó que la existencia del Régimen de Incentivos para Grandes Inversiones (RIGI) fue un factor crítico para decidir la ubicación del proyecto en Argentina y no en otra parte del mundo. El CEO de Vicuña, Ron Hochstein, afirmó en un encuentro con la prensa del que participó Infobae: “El RIGI es crítico, sin esa herramienta no habría proyecto”.

También la minera canadiense First Quantum, operadora del proyecto de cobre Taca Taca en Salta, elevó recientemente su inversión estimada a USD 5.250 millones, superando la cifra anterior de USD 3.600 millones. En un informe técnico, la empresa explicó que el incremento en el desembolso se debe a una actualización de costos y a la ampliación del emprendimiento, que permitirá producir 40.000 toneladas adicionales de cobre por año respecto a lo previsto.

De esta manera, la producción anual promedio durante los primeros diez años alcanzará las 291.000 toneladas de cobre, lo que a precios actuales representa exportaciones por USD 3.400 millones.

En paralelo, el proyecto minero Los Azules, encabezado por McEwen Copper para la explotación de cobre en San Juan, proyecta desembolsos por más de USD 2.600 millones una vez que se concreten las etapas de factibilidad y construcción. La multinacional anglo-australiana Rio Tinto, por su parte, llevará adelante inversiones por unos USD 2.724 millones para expandir la producción de litio en Salta, con el objetivo de alcanzar una capacidad de 60.000 toneladas anuales del llamado ‘oro blanco’ apto para baterías.

Este conjunto de iniciativas se concretó en un contexto en el que el RIGI se convirtió en la herramienta central para atraer capitales de largo plazo. En todos los casos, los inversores destacaron la necesidad de contar con estabilidad fiscal, acceso previsible a divisas y reglas claras para proyectos que demandan desembolsos iniciales multimillonarios y plazos de ejecución de más de una década.

Los inversores destacaron la necesidad de contar con estabilidad fiscal, acceso previsible a divisas y reglas claras para proyectos que demandan desembolsos iniciales multimillonarios y plazos de ejecución de más de una década

El resultado es un mapa de inversión cada vez más concentrado en determinadas provincias y complejos productivos. Neuquén y Río Negro se consolidan como el epicentro del nuevo ciclo energético, impulsado por el desarrollo de Vaca Muerta y los proyectos asociados al GNL. San Juan y Salta ganan preponderancia de la mano del cobre y el litio, con desembolsos que superan los USD 20.000 millones en conjunto y que transformarán a la minería en uno de los principales motores de ingreso de divisas proyectado para la próxima década.

El contraste es evidente. Mientras el eje energético-minero concentra inversiones de escala inédita y horizonte exportador, buena parte de la industria orientada al mercado interno enfrenta una transición marcada por ajustes, ventas y reestructuraciones. El nuevo mapa productivo no solo redefine qué sectores crecen, sino también qué provincias captan los mayores flujos de capital y cuáles deben reconfigurar su estructura económica para recuperar competitividad.

Corporate Events,Environment,South America / Central America

ECONOMIA

La respuesta oficial para volver a la desinflación: la base monetaria se contrajo en casi $800.000 millones

Aunque la caída de la tasa de inflación mayorista de enero fue celebrada por e el gobierno (la destacó en redes sociales el propio presidente Javier Milei), lo cierto es que la inflación minorista (esto es, la de los precios que pagan los consumidores) lleva a enero 9 meses en ascenso y casi se duplicó del 1,5% de mayo de 2025 al 2,9% del mes pasado. La única excepción fue la repetición del 1,9% de variación mensual entre julio y agosto del año pasado.

En ese contexto y para volver al proceso de “desinflación” que el gobierno sigue reafirmando (según Milei, la tasa de inflación mensual debería ser en agosto inferior al 1%), el gobierno, además de sostener el equilibrio fiscal como meta irrenunciable, empezó a aplicar una política monetaria más astringente, a pesar incluso del proceso de acumulación de reservas internacionales por más de USD 2.200 millones que lleva adelante el Banco Central (y que implican la emisión de pesos con los que se compran esos dólares).

Se inició una política monetaria más astringente, a pesar incluso de la acumulación de reservas, que implican inyectar pesos para comprar dólares

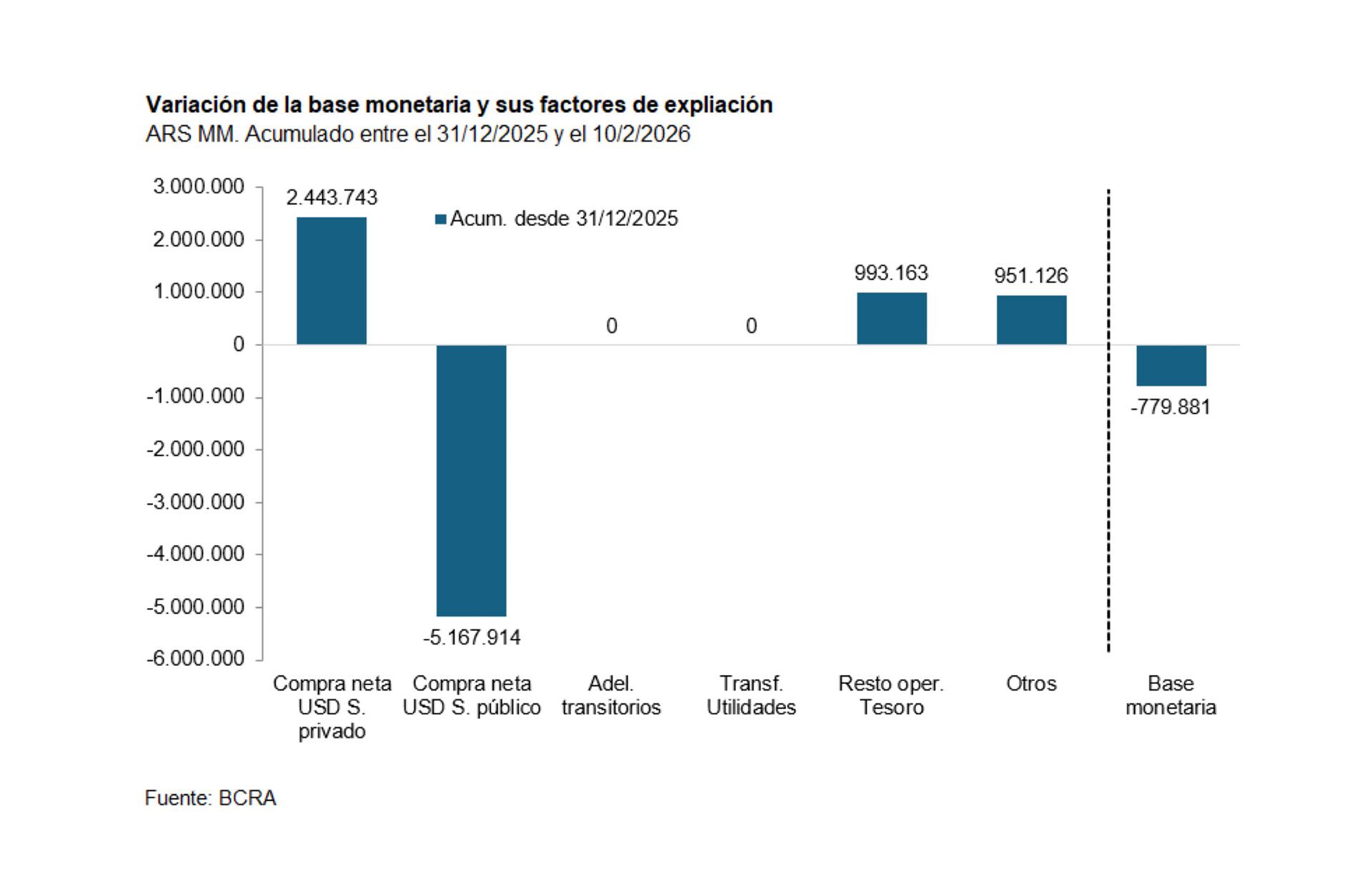

Economía recurrió a un apretón monetaria y a una retracción de casi $800.000 millones en la Base Monetaria (dinero en poder del público y depósitos en pesos de las entidades bancarias en el Banco Central).

“Expansiones de oferta de base monetaria sin contrapartida de mayor demanda pueden generar dificultades adicionales para lograr el objetivo de quebrar la tendencia de los últimos meses (…) nos encontramos ante la implementación incipiente de un esquema de roles en el manejo de la acumulación de reservas y de interacción en materia monetaria entre el BCRA y el Tesoro”, dice al respecto un informe de la consultora Quantum, que precisa que entre el último día de 2025 y el 10 de febrero pasado la base monetaria se contrajo en $779.000 millones, algo que consideró “un movimiento esperable considerando la estacionalidad en la demanda de dinero, que requiere una expansión de la oferta a fin de cada año para evitar alteraciones en la tasa de interés”.

Sin embargo, matiza el infome, el nivel y volatilidad de las tasas de interés de fines de 2025 y principios de 2026 refleja alteraciones en el mercado monetario, con señales de demanda excedente. Y nota al respecto que aunque las tasas de interés se fueron “acomodando, siguen siendo altas al compararlas con las del promedio de diciciembre 2025. La tasa promedio de la rueda simultánea (SIMU, operaciones de corto plazo donde participan el BCRA y las entidades financieras1) de febrero 026 está en niveles de 27,4% nominal anual, contra 20% de 2025, la TAMAR (tasa mayorista que mide el costo de fondeo de los bancos) pasó de 27,5 a 31,7% nominal anual y las tasas activas, como las de los adelantos, clave para las empresas subieron n 526 puntos básicos (esto es, 5,26 puntos porcentuales” en relación al promedio de diciembre.

El informe asocia esos movimientos de tasas a la decisión de absorber base monetaria en parte para para revertir el aumento estacional de fin de año y en parte para lograr la desaceleración de precios e incentivar la entrada de divisas. Para eso, explica, “e principal instrumento usado fueron fondos del Tesoro que tenía depositados en el BCRA. También tomar fondos en el mercado por montos superiores a los vencimientos de deuda en las últimas licitaciones”.

En datos precisos, la contracción de base monetaria (al 10 de febrero) se dio dio del siguiente modo:

- El BCRA la expandió en $2,43 billones por compras de divisas en el mercado de cambios.

- La absorción por compras netas de divisas que le hizo el Tesoro Nacional al BCRA, por $5,17 billones equivalentes. Ello está relacionado fundamentalmente al pago de los servicios de la deuda con el sector privado en enero ($3,4 billones) y el pago de intereses al FMI en febrero ($1,13 billones).

- Expansión por la baja de los depósitos del Tesoro en el BCRA, originados en la “distribución de utilidades” en 2025, por 1 billón de pesos

- Expansión por otros factores asociados a la cancelación de operaciones pasivas entre el BCRA y los bancos por otro billón de pesos.

De este modo, la compra de divisas por parte del BCRA y la esterilización de fondos excedentes del Tesoro –vía emisión de deuda superior a los vencimientos- definieron un sesgo monetario contractivo. Según Quantum, desaparecido el efecto estacional, se podría esperar expansión de la base por efecto de las compras de divisas que haga el BCRA. Las formas y contención de ese aumento de oferta dependerán de la evolución de los movimientos entre el BCRA y el Tesoro. De yapa, concluye, a estimular el aumento en la demanda de dinero también contribuirán tasas en pesos superiores a las expectativas de devaluación, con efecto en el tipo de cambio que se aprecia.

Esa receta podría revertir el ascendo de la inflación mensual, aunque complicar otro objetivo, por ahora postergado: reactivar el nivel de actividad económica.

South America / Central America,Government / Politics,BUENOS AIRES

CHIMENTOS3 días ago

CHIMENTOS3 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA3 días ago

POLITICA3 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA1 día ago

ECONOMIA1 día agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»