ECONOMIA

El factor externo que limita el ingreso de dólares del campo pese a la cosecha récord de trigo

El campo argentino se encuentra en un escenario donde el notable aumento en la producción de trigo y soja no se traduciría en un ingreso de dólares proporcional, debido a la persistente debilidad de los precios internacionales. Aunque la campaña se perfila como histórica en términos de volumen, el contexto de sobreoferta global y valores deprimidos limita el resultado económico para el país, según especialistas.

En tal sentido un informe de la Fundación Mediterránea-IERAL anticipó que la cosecha de trigo superará las 26,8 millones de toneladas, impulsada por rindes promedio que pasan de 30 a 40 quintales por hectárea y un área sembrada apenas superior al ciclo previo. Se estima que el 65% de esa producción se exportará, unas 17,5 millones de toneladas, lo que con un precio promedio de USD 200 por tonelada generaría un ingreso de USD 3.500 millones.

Sin embargo, el reporte, firmado por Franco Artusso, remarcó que “el récord físico no tendría su correlato comercial: el precio internacional del grano se ubica en mínimos del siglo y el ingreso de divisas por las exportaciones de trigo 2025/26 quedaría lejos de otros registros alcanzados en el pasado”. Así, mientras el volumen exportado crecería un 37% respecto a la campaña anterior, el valor de las exportaciones solo aumentaría un 17%.

Artusso agregó que, en comparación con la campaña 2021/22, la producción de trigo será 20% mayor, aunque el aporte de dólares por ventas al exterior quedará 26% por debajo de aquel ciclo en términos reales (USD 4.700 millones en aquel entonces). La mejora en la producción se explica casi exclusivamente por mayores rindes, ya que la superficie cultivada se mantiene estable, y el precio internacional promedio utilizado para las proyecciones es considerablemente más bajo que el de los años de mayores ingresos.

Desde la Bolsa de Comercio de Rosario (BCR) destacaron que el flujo de camiones hacia los puertos del Gran Rosario es inédito, con embarques de trigo proyectados en 2,48 millones de toneladas para diciembre, cifra que duplica la del año pasado y supera el récord anterior de diciembre de 2021.

Sin embargo, el reporte de la entidad advierte que las malas noticias llegan del lado de los precios. La entidad explica que la cosecha argentina se da en un contexto de fuerte recuperación de la producción mundial. Rusia, por ejemplo, levantó 88,8 millones de toneladas; Australia ronda las 37 millones; y la Unión Europea alcanzó 144 millones. A la vez, siete de los ocho principales exportadores incrementaron su producción, lo que generó una oferta abundante y presionó las cotizaciones.

El FOB argentino, precio de un producto cuando ya está cargado en el barco y listo para ser exportado desde el puerto de origen, del trigo, actualmente el más barato del mercado, se ubica entre USD 198 y USD 205 por tonelada, dependiendo del nivel de proteína. Esta competitividad le permite acceder a mercados alternativos, aunque sin lograr mejores precios. En este escenario, la abundancia global impide que la mayor producción local se traduzca en un salto de ingresos.

En el caso de la soja, el panorama también muestra fundamentos bajistas. De acuerdo con la BCR, la siembra en Brasil cubre ya el 94% del área prevista, con una proyección oficial de 177 millones de toneladas, seis más que el ciclo anterior y nuevo récord para ese país. Este avance, sumado a las buenas condiciones en las principales regiones productoras, sostiene las expectativas de una oferta sudamericana por encima de la del año pasado.

De hecho, en el mercado de Chicago, la oleaginosa ajustó a la baja un 9% desde el último pico de noviembre, cuando llegó a superar los USD 416 por tonelada. Los especialistas advirtieron la posición especulativa de los fondos, que había impulsado los precios semanas atrás, se revirtió con rapidez y acentuó la caída en las últimas ruedas. En efecto, el valor de la commodity se ubica en USD 386,37.

Desde Max Capital coincidieron que los precios en Chicago corrigieron más de la mitad de la suba registrada en noviembre: “Si las compras chinas a Estados Unidos no se reactivan y el clima en Sudamérica no presenta complicaciones, el recorrido de los precios sería bajista”. Localmente, los valores lograron desacoplarse del mercado internacional y se mantienen estables, aunque el contexto global limita el potencial de suba.

Los analistas coinciden en que la abundancia de granos en los mercados internacionales, el crecimiento de la producción en los principales exportadores y la ausencia de factores que impulsen los precios, mantienen limitadas las perspectivas de divisas para el agro argentino, pese a que la campaña actual será recordada por sus volúmenes históricos. Esta coyuntura de precios bajistas podría complicar los planes del equipo económico liderado por Luis Caputo de acumular divisas en un 2026 que luce desafiante en materia de pago de deuda.

Agricultural Markets,South America / Central America

ECONOMIA

Gigante chino desembolsa u$s30 millones por un inédito negocio en Corrientes

El nordeste argentino podría sumar en los próximos años una inversión industrial relevante vinculada a un negocio forestal que vuelve a despertar interés en el mercado internacional: la resina de pino.

Un grupo empresario de origen chino proyecta invertir unos 30 millones de dólares en la instalación de una planta para procesar resina en la localidad correntina de Santo Tomé, en una iniciativa que busca aprovechar el creciente desarrollo de esta actividad en la región.

El proyecto corresponde a la firma Resina Rubbers, vinculada a la empresa International Resin and Rubbers Ltd., que ya tiene presencia en la zona a través de un centro de acopio de resina donde se concentra la producción regional antes de su envío a otros destinos.

La iniciativa contempla la construcción de una planta industrial dentro del Parque Industrial de Santo Tomé, en un predio de aproximadamente 12 hectáreas, y se ejecutaría en tres etapas de desarrollo. Según informaron autoridades locales, la primera fase podría comenzar a operar hacia agosto de este año, mientras que el proyecto completo se terminaría de desplegar hacia 2028.

Actualmente la empresa ya emplea a unas 50 personas en su instalación de acopio, donde se realizan tareas de recepción, clasificación y almacenamiento de la resina recolectada en los pinares del nordeste argentino.

China apuesta por un negocio forestal que vuelve a crecer

La eventual instalación de una planta en Corrientes se inscribe en un contexto de renovado interés por la actividad resinera, que en los últimos años comenzó a expandirse nuevamente en el nordeste argentino.

La resina de pino es una sustancia natural que se obtiene mediante la llamada «sangría» del árbol, una técnica que consiste en realizar incisiones controladas en el tronco para estimular el flujo de resina. Ese material se recolecta en pequeños recipientes colocados en la base del corte y luego se traslada para su procesamiento industrial.

Una de las principales características de esta actividad es que permite generar ingresos adicionales sin talar los árboles, ya que la extracción puede realizarse durante varios años mientras el monte continúa creciendo hasta su turno de cosecha forestal.

Por ese motivo, en regiones con fuerte presencia de plantaciones de pino, la resinación suele considerarse una forma de aprovechamiento complementario del bosque, que agrega valor al recurso forestal y genera empleo rural intensivo.

En Argentina, el desarrollo de esta actividad se concentra principalmente en Corrientes y Misiones, provincias que reúnen la mayor superficie de forestaciones de pino del país.

Qué productos se obtienen de la resina

La resina natural no se utiliza de manera directa, sino que debe ser sometida a un proceso industrial de destilación y separación de componentes.

A partir de ese proceso se obtienen principalmente colofonia y trementina, dos insumos básicos utilizados por numerosas industrias.

La colofonia es una resina sólida que se utiliza en la fabricación de adhesivos, tintas de impresión, barnices, pinturas, cauchos sintéticos y productos químicos, entre otros usos.

La trementina, por su parte, es un solvente natural empleado en pinturas, productos farmacéuticos, cosméticos, fragancias y algunos procesos industriales.

Debido a esa diversidad de aplicaciones, la demanda de derivados de la resina está estrechamente vinculada con el desempeño de múltiples sectores industriales, desde la química fina hasta la industria del packaging o la construcción.

Industrializar la producción en origen

En la actualidad, buena parte de la resina que se produce en el nordeste argentino se exporta como materia prima o se envía a otros países para su procesamiento, lo que limita el agregado de valor dentro del propio territorio.

La instalación de una planta en Santo Tomé buscaría justamente industrializar esa producción en origen, permitiendo transformar localmente la resina recolectada en los pinares de la región.

Ese proceso podría generar una nueva etapa de desarrollo para la cadena foresto-industrial del NEA, ya que la resinación requiere mano de obra intensiva para las tareas de extracción y logística.

Además, al tratarse de una actividad compatible con el manejo forestal tradicional, el negocio de la resina suele integrarse con otras etapas del ciclo productivo de las plantaciones, como la producción de madera para aserraderos o la industria del papel.

Una oportunidad para diversificar la forestoindustria

El interés de capitales extranjeros por este negocio también refleja el potencial productivo del nordeste argentino, donde existe una amplia base de plantaciones de pino que podrían destinarse parcialmente a la resinación.

Durante décadas, la actividad tuvo un desarrollo limitado en el país y perdió peso frente a otros destinos de la producción forestal. Sin embargo, el crecimiento de la demanda internacional por derivados naturales y el interés por modelos de aprovechamiento más sustentables del bosque volvieron a colocar a la resina en el radar de inversores y productores.

En ese escenario, la posible inversión en Santo Tomé aparece como un paso hacia la consolidación de una nueva cadena de valor dentro del sector forestal argentino, con capacidad para generar empleo rural, actividad industrial y oportunidades de exportación a partir de un recurso que ya existe en los montes de la región.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,china,inversión,industria,empresa

ECONOMIA

¿Inflación debajo del 1% en agosto?: qué dicen los analistas sobre la ambiciosa meta del Gobierno

Tanto el presidente Javier Milei como el ministro de Economía, Luis Caputo, proyectaron que la inflación perforará el 1% mensual en agosto próximo o en los meses subsiguientes.

Con los precios corriendo a una velocidad más cercana al 3% que al 2%, los analistas observan ciertos desafíos en la ambiciosa meta que se fijó el Gobierno para este año, entre los que se cuentan el reacomodamiento de precios relativos y regulados, como las tarifas de servicios públicos, así como la pérdida de dos anclas que se utilizaron en los primeros dos años de gestión para el proceso de desinflación.

En línea con las proyecciones presidenciales, en declaraciones recientes, Caputo vaticinó que el Índice de Precios al Consumidor (IPC) del Instituto Nacional de Estadística y Censos (Indec) quebrará el 1% durante el octavo mes de 2026. A la vez, el funcionario reconoció que intentar llevar la medición anual a una dígito anual requiere un “programa mucho más agresivo” que el que aplicaron países que lograron domar el flagelo inflacionario en poco tiempo.

Intentar llevar la medición anual a una dígito anual requiere un “programa mucho más agresivo” que el que aplicaron países que lograron domar el flagelo inflacionario en poco tiempo (Caputo)

En concreto, Economía busca retornar al sendero de desinflación con un esquema basado en el mantenimiento y profundización del superávit fiscal, que implica que no se imprimen más pesos para costear los desequilibrios de las finanzas públicas, y una política monetaria restrictiva.

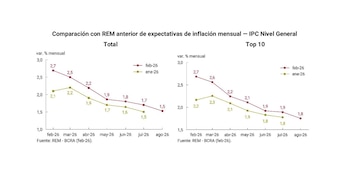

A pesar de los vaticinios oficiales, el último Relevamiento de Expectativas de Mercado (REM) del Banco Central de la República Argentina (BCRA) reflejó que, al menos hasta agosto, el IPC no empezará con 0. El sondeo, del que participan las principales consultoras, bancos y entidades financieras del país, traza un camino descendente desde el 2,7% de febrero hasta el 1,5% de agosto.

Diversos procesos de estabilización de precios en países como Israel, Perú y Chile muestran que la reducción de inflaciones muy elevadas, superiores al 100% anual, hacia niveles en torno al 30% suele lograrse en plazos relativamente cortos. Sin embargo, el descenso posterior, desde ese 30% anual hasta tasas de un dígito porcentual anual, demanda más tiempo y enfrenta mayores desafíos. Esta dificultad adicional se explica en parte por los ajustes en los precios relativos, que resultan más complejos cuando la inflación ya no es tan alta y las distorsiones se vuelven menos evidentes.

La clave radica en cómo impactan los cambios de precios relativos en el promedio del índice. Cuando productos puntuales, como la carne o ciertos alimentos, suben mucho más que otros, el IPC puede mostrar un aumento aunque la mayoría de los valores permanezcan estables o incluso bajen. Esto no implica necesariamente una inflación generalizada, sino una variación puntual en algunos rubros.

Parados con los ojos de hoy y con lo que ha pasado en los últimos meses parece difícil: suba de los servicios públicos, la carne, el turismo y ahora en marzo la educación (Tiscornia)

Según la visión oficial, si se descuentan los efectos de la devaluación y la inflación internacional, el indicador podría ubicarse por debajo del 1%, reflejando una mayor estabilidad en el resto de los precios.

Los economistas consultados por Infobae coincidieron, en mayor o menor medida, que el objetivo fijado desde las más altas esferas del Poder Ejecutivo luce, al menos, desafiante. Los principales factores que limitarían una baja tan contundente de la inflación son el reordenamiento de los precios relativos, así como el abandono del ancla cambiaria y salarial para frenar el proceso inflacionario.

El director de la consultora C&T, Camilo Tiscornia, argumentó que “el Gobierno va haciendo cosas para que eso ocurra: ha corregido la situación fiscal, es prudente y bastante duro monetariamente, con lo cual podría bajar en algún momento fuertemente la inflación”.

Tiscornia explicó: “Parados con los ojos de hoy y con lo que ha pasado en los últimos meses parece difícil, pero lo cierto es que también en ese período hubo factores puntuales, como la suba de los servicios públicos, la carne, el turismo y ahora en marzo la educación. Entonces, es difícil animarse a decir que va a arrancar con cero”.

Desde la perspectiva de C&T, el camino actual para reducir el ritmo de la suba de precios es “correcto” aunque el proceso para alcanzar una cifra alineada con el resto del mundo “es cambiar comportamientos que están muy arraigados en Argentina”, en referencia a decisiones de los consumidores y las empresas que pueden potenciar la inercia inflacionaria.

Por su parte, la economista de LCG, Florencia Iragui, sostuvo que en un contexto de reacomodamiento de precios relativos, “resulta difícil pensar en poder reducir el porcentaje de inflación mensual con rapidez y en una magnitud bastante elevada; no quiero decir imposible, pero sin ir más lejos, resulta difícil recortar 2 puntos porcentuales del IPC cuando el gas en febrero presentó subas cercanas al 17% mensual”.

Iragui remarcó que la persistencia de la inercia inflacionaria es un desafío. Frente a la percepción de que la inflación podría acelerarse o, en el mejor de los casos, mantenerse en niveles actuales, la dinámica resulta difícil de modificar y permitir que caiga por debajo del 1% mensual.

Resulta difícil recortar 2 puntos porcentuales del IPC cuando el gas en febrero presentó subas cercanas al 17% mensual (Iragui)

A su juicio, el descenso del indicador de variación de los precios al consumidor dependerá de la evolución de la actividad económica, las importaciones que actúan como un ancla frente a los valores de los precios locales y las medidas que aplique el equipo económico en los próximos meses.

Para el director de Economía de Fundar, Guido Zack, es complicado que se materialice el escenario que vislumbra el oficialismo. En tan sentido, subrayó que el principal objetivo debería ser que la inflación se reduzca de manera estable por debajo del 2% mensual.

Zack explicó que “hay movimientos de precios relativos que impiden que la desinflación del 30% al 10% sea rápida. En particular, destacó que las tarifas están rezagadas, lo que impacta en prácticamente todos los precios de la economía, y que dicho rezago se mantiene a través de subsidios. En consecuencia, si el Gobierno quiere reducir el gasto público por ese lado, eso tiene un impacto inflacionario”.

Martín Kalos, director ejecutivo de Epyca Consultores, coincidió en que el Gobierno precisa de “tiempo y paciencia” para bajar la inflación a niveles internacionales. Además, subrayó que se agotaron las dos anclas que se utilizaron en la primera parte del plan de estabilización: los salarios y el tipo de cambio.

El principal objetivo debería ser que la inflación se reduzca de manera estable por debajo del 2% mensual (Zack)

“Cuando esas dos anclas se agotaron, a mitad de 2025, la inflación dejó de desacelerarse. Si bien hoy hay un leve proceso de apreciación, no hay espacio para que el dólar corra muy detrás del resto de los precios. Y tampoco, en principio, uno querría creer que tampoco van a volver a generar una caída de los salarios. Los salarios están en los niveles de hace dos años, a excepción de los del sector público nacional. Eso tampoco puede volver a ser usado de ancla. A eso se suma las tarifas de servicios públicos, que fueron un poco atrasadas antes de las elecciones”, describió.

Kalos concluyó: “Si todo le sale muy bien al Gobierno, puede pasar que la inflación empiece con 1%, pero la verdad es que no es el escenario más probable. Lo sano sería que del casi 3% actual vaya bajando y si para fin de año estamos en uno y pico, es un buen dato. El problema ahí es discursivo porque el Gobierno se pone una meta demasiado exigente y que incluso puede ser contraproducente”.

ECONOMIA

Una textil histórica dejó de producir por la caída de ventas y hay 300 trabajadores en riesgo

La histórica fábrica textil Textilana, responsable de la marca de sweaters Mauro Sergio, atraviesa uno de los momentos más delicados desde sus inicios. La empresa, ubicada sobre la Ruta 88 en Mar del Plata, dejó de producir en noviembre de 2025 por la fuerte caída de ventas y mantiene suspendidos a 175 trabajadores, mientras otros operarios temen por la continuidad de sus puestos.

En total, son casi 300 empleados los que ven peligrar su trabajo en una de las pocas textiles que todavía continúa en actividad en la ciudad.

El esquema de suspensiones comenzó el 16 de noviembre de 2025, luego de una negociación con el sindicato. Desde entonces, los trabajadores cobran el 78% del salario y, según el acuerdo original, debían reincorporarse el 1° de abril. Sin embargo, el escenario de sobrestock y la falta de ventas hacen prever que las suspensiones podrían extenderse.

Según fuentes sindicales y reportes de medios locales, la empresa incluso analiza extender las suspensiones hasta junio si el mercado no muestra señales de recuperación.

La histórica textil de Mar del Plata en su momento más difícil

Textilana es considerada la empresa textil más importante de Mar del Plata y tiene una larga trayectoria en la industria nacional.

La compañía fue fundada en los años 70 por Mauro Sergio Todisco, quien comenzó con una sola máquina de tejer manual. Con el paso del tiempo la empresa creció y en la década del 80 la marca Mauro Sergio comenzó a expandirse con locales propios.

Con tecnología traída de Europa y una producción cada vez mayor, la empresa llegó a convertirse en una de las marcas de sweaters más reconocidas del país, con más de una veintena de locales.

A diferencia de muchas firmas del rubro, Textilana integró todo el proceso productivo: desde el hilado y tejido de la lana hasta la comercialización final de las prendas.

En sus años de mayor actividad, la planta llegó a producir hasta dos millones de sweaters por año.

Textilana: de mil trabajadores a menos de 300

El retroceso de la actividad fue notorio en los últimos años. En su mejor momento la empresa llegó a emplear cerca de 1.000 trabajadores, mientras que hoy quedan menos de 300.

«Hemos llegado a ser casi 1000 trabajadores durante la época de Néstor y Cristina Kirchner, con Mauricio Macri quedamos 600, en la pandemia la empresa mantuvo el número y este gobierno nos terminó noquear. Con las subas de los servicios y la baja del consumo, sumado a las importaciones, ya no dan más. Más allá de las desinteligencias que hemos tenido con los patrones, siempre se mantuvo la fábrica y pasaron un montón de gobiernos, pero este gobierno la terminó de matar», señalaron trabajadores de la planta.

Incluso al inicio del gobierno de Javier Milei la empresa había incorporado 50 nuevos operarios, con la expectativa de una recuperación del mercado. Sin embargo, al no concretarse ese repunte, esos contratos fueron los primeros en no renovarse.

Caída de producción y exceso de stock

La crisis productiva ya se venía manifestando desde 2024, cuando la empresa comenzó a reducir su nivel de actividad.

Mauro Galván explicó que «en los últimos dos años la fábrica ya no funcionaba al 100%, había bajado al 70% y luego a menos del 50%». Según detalló, «primero cerró el sector remeras y reubicó a unos 20 compañeros. No hay producción, hay compañeros haciendo algunas tareas pero no hay trabajo«.

Hoy la planta funciona con personal reducido y gran parte del plantel permanece sin tareas debido al stock acumulado de prendas que no se logran vender.

A pesar del difícil panorama, los trabajadores destacan el esfuerzo de los dueños de la empresa, Sergio y Roxana Todisco, hijos del fundador, por mantener la actividad.

En la empresa nunca dejaron de pagar los sueldos y tienen a todo el personal en blanco y con sueldos mejores que otras textiles. Para sostener parte de la actividad, la empresa comenzó a realizar trabajos de lavado de lana para otras firmas, una estrategia que busca generar tareas y evitar despidos.

Lo que sucede con Textilana refleja un problema más amplio que atraviesa la industria textil argentina.

La caída del consumo interno, el aumento de los costos y la mayor presencia de indumentaria importada modificaron el panorama del mercado. También influyó el crecimiento de plataformas internacionales de venta online que ofrecen prendas a precios difíciles de igualar para los fabricantes locales.

En ciudades con tradición textil como Mar del Plata, el impacto es particularmente visible. La ciudad llegó a tener más de 500 empresas textiles y hoy quedan menos de 100, incluidos pequeños talleres.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,textil,empresa

CHIMENTOS2 días ago

CHIMENTOS2 días agoEl hijo adoptivo de José María Muscari tomó una tajante decisión de vida a los 18 años

CHIMENTOS3 días ago

CHIMENTOS3 días ago¡Interna total! Pablo Layus explotó y blanqueó quiénes son los que arruinan Intrusos: «Te matan»

POLITICA22 horas ago

POLITICA22 horas agoJavier Milei habló de la crisis con la vicepresidenta: “No quiero la renuncia de Victoria Villarruel”