ECONOMIA

El Gobierno refinanció el 100% de los vencimientos por más de $20 billones y evitó inyectar pesos en el mercado

Luego de la vuelta a los mercados con la colocación de un bono en dólares por USD 1.000 millones a una tasa de 9,26%, este jueves la Secretaría de Finanzas enfrentó otro desafío en la plaza local: logró una tasa de refinanciamiento superior al 100% y evitó inyectar pesos en el sistema.

Originariamente, el Ministerio de Economía tenía compromisos por $40 billones, pero más de la mitad de lo que vence correspondía a endeudamiento intra sector público. Tras una serie de canjes, la cifra se redujo prácticamente a la mitad, lo que dejaba aproximadamente $14 billones en manos de privados y el resto en posesión del dependencias estatales.

Una vez más, el equipo económico decidió no liberar pesos al mercado. Se adjudicó un total de $21,27 billones, habiendo recibido ofertas por un total de $23,37 billones, lo que significo un roll over de 102,01%. “El resultado de hoy se enmarca en un contexto de alta demanda de dinero por la estacionalidad de fin de año, lo cual genera cierta incertidumbre del mercado respecto a la capacidad de refinanciar la totalidad de los vencimientos”, comentaron en la comunicación oficial.

En el menú que había ofrecido la Secretaría de Finanzas, a cargo de Leandro Lew, había Letra del Tesoro Nacional Capitalizable en pesos (LECAP) con vencimiento el 17 de abril, el 29 mayo y el 30 de noviembre de 2026; Bono del Tesoro Nacional Capitalizable en pesos (BONCAP) al 31 de mayo de 2027.

Letra del Tesoro Nacional en pesos a Tasa Tamar (LETAMAR) con vencimiento el 31 de agosto de 2026. Letra del Tesoro Nacional en pesos ajusta por CER a descuento (LECER) al 29 de mayo, 30 de noviembre de 2026. Además de Bono del Tesoro Nacional en pesos Cero Cupón con ajuste por CER (BONCER) al 31 de mayo de 2027 y al 30 de junio de 2028. Y Letra del Tesoro Nacional vinculada al Dólar Estadounidense cero cupón con vencimiento el 30 de abril de 2026. Para la LECAP de corto plazo, con vencimiento de 17 de abril de 2025, se adjudicaron $2,72 billones a 2,40% y 32,92% TIREA.

“Sin información completa que permita conocer los vencimientos de la fecha (el comunicado con los montos del canje no se publicó) reporta roll-over de 102,01%; implica vencimientos por $20,9 billones y financiamiento neto de $0,4 billones. Apostando a estirar plazos y sin ofrecer instrumentos a menos de 4 meses, esta vez la demanda se distribuyó sin concentrarse en los instrumentos más cortos; el de mayor VE colocado fue el BONCER TZX28 a 31 meses”, evaluó el economista Federico García Martínez.

En tal sentido, el analista remarcó que el plazo promedio ponderado de los instrumentos es el mayor desde la licitación del 29/01/2025. “Habiendo ofrecido instrumentos variados, resultó muy destacada la demanda de instrumentos CER, que explicaron el 50% de lo colocado (la mayor proporción desde la licitación del 11/04/2024, exceptuando aquellas en las que no ofreció tasa fija)”, sumó.

Cabe destacar que las expectativas de los especialistas no eran distintas a lo que terminó sucediendo. “Esperamos que el porcentaje de roll over sea cercano al 100%, no tiene mucho más margen ni para pagar ni para absorber pesos. Lo primero porque no cuenta con pesos en el Banco Central de la República Argentina (BCRA) depositados y lo segundo porque entramos en época de mayor demanda de pesos y por ende, baja de la demanda de activos en pesos”, destacó el economista de Eco Go, Lucio Garay Méndez.

Aunque destacó que si bien gran parte de los vencimientos buscan la letra a tasa fija de abril, había que estar atentos a cuánto se colocaba en el resto de los instrumentos. En particular, a un bono que ajusta por inflación que vence en 2028, es decir, luego de finalizado el mandato. “Sería una señal a prestar atención que coloquen deuda en pesos con semejante duración”, puntualizó.

Luego de la victoria en las elecciones legislativas, en la primera licitación, la Secretaría de Finanzas liberó cerca de $4,5 billones, lo que permitió una comprensión de las tasas. De esta manera, comenzó el afloje del “apretón monetario” que llevaron a cabo para llegar con el dólar “controlado” al 26 de octubre. Esta dinámica encareció el crédito al sector privado e impactó de lleno en la estrategia de negocios de las empresas.

Desde el triunfo del gobierno de Javier Milei en las elecciones legislativas, las tasas de interés experimentaron una comprensión de hasta 30 puntos porcentuales. Pasada la incertidumbre electoral, que produjo volatilidad cambiaria y monetaria, el costo del endeudamiento para empresas se redujo, a la par de los rendimientos de plazos fijos y fondos comunes de inversión, que hoy oscilan entre 20% y 30% anual.

A partir de finales de octubre, el equipo económico adoptó una serie de medidas para aflojar el apretón monetario que había impuesto antes de los comicios de medio término. La flexibilización de encajes, una baja de las tasas en las últimas licitaciones de deuda en pesos y una inyección controlada de liquidez en el mercado permitió que los porcentajes se reduzcan de forma considerable. Además, las decisiones se acompañaron con un límite más bajo para que los fondos comunes destinen sus recursos a cauciones bursátiles, reduciendo del 30% al 20% el margen permitido. Esto los obliga a canalizar una mayor proporción de sus inversiones hacia el sistema financiero.

ECONOMIA

Desde 2008, el déficit comercial acumulado de Argentina con China supera los USD 100.000 millones

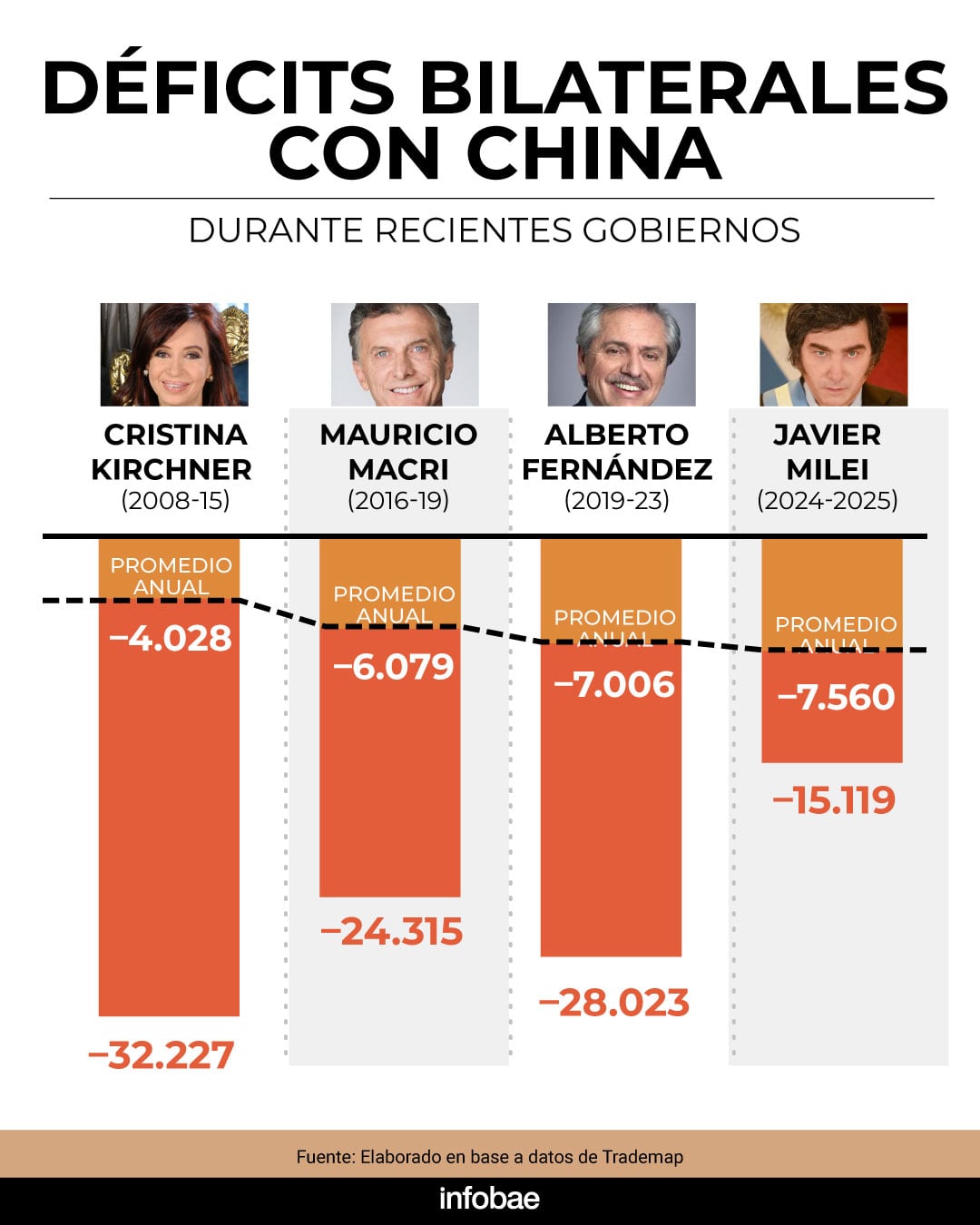

Los datos de comercio exterior publicados el jueves por el Indec marcan que desde enero de 2008, primer mes completo de la primera presidencia de Cristina Fernández de Kirchner (CFK), Argentina acumula un déficit comercial bilateral de más USD 100.000 millones con China.

Hasta 2007 el país había tenido saldos levemente positivos del intercambio con el país asiático, que se revirtieron y fueron ensanchando de modo casi ininterrumpido durante 217 meses. Los promedios anuales del rojo bilateral de las sucesivas presidencias argentinas muestran un aumento constante desde el primer gobierno de CFK hasta la actual gestión de Javier Milei.

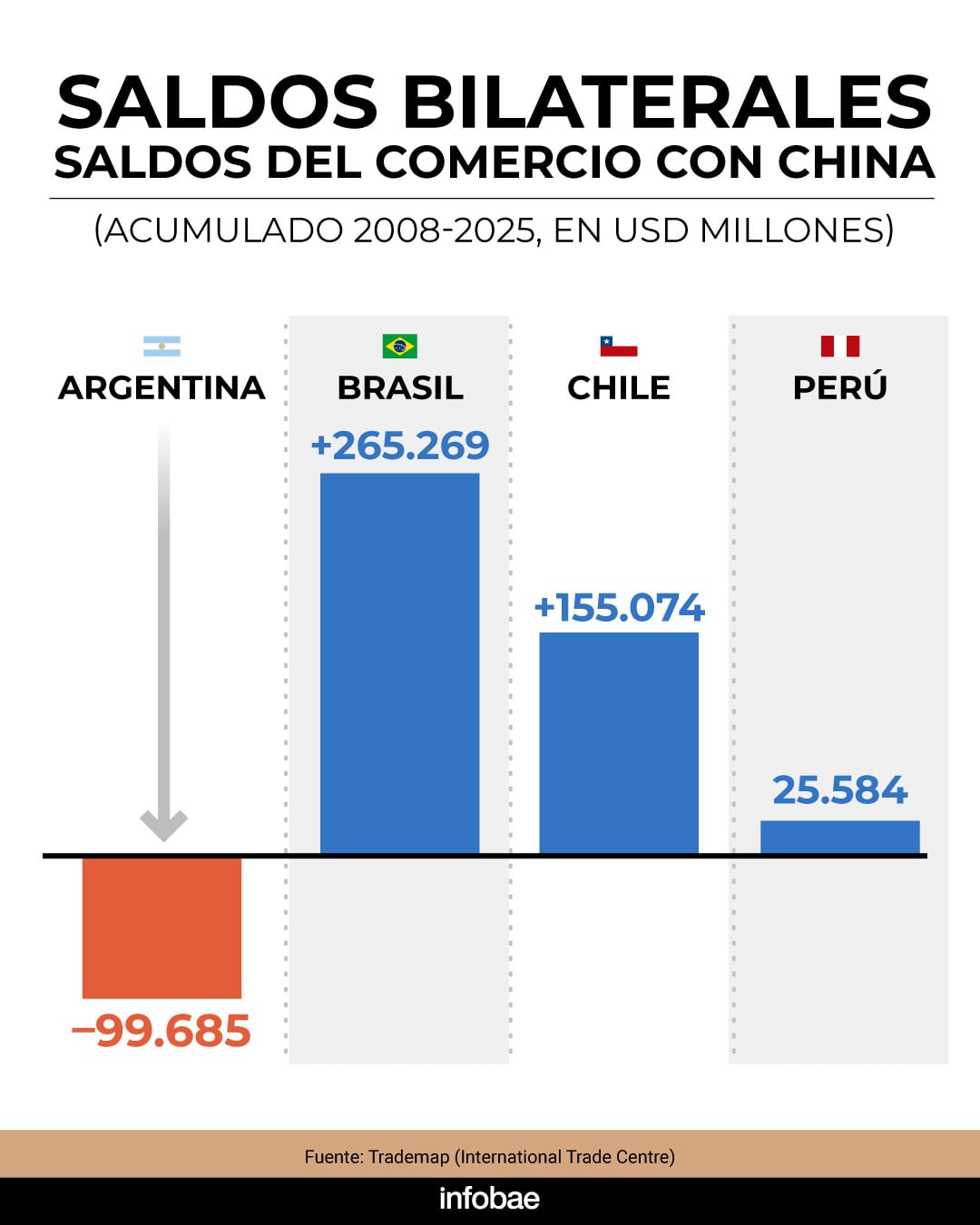

El caso contrasta con la relación comercial que con el gigante asiático mantienen otros países sudamericanos. Según los datos del Trademap del International Trade Centre, una de las fuentes más fiables de comercio global, mientras entre 2008 y 2025 Argentina acumuló con China un déficit de USD 99.685 millones, Brasil obtuvo un superávit de USD 265.000 millones, Chile de USD 155.074 y Perú de USD 25.584 millones con la potencia asiática.

En enero de este año, siempre según el Indec, Argentina registró un superávit comercial total de USD 1.987 millones, pero frente a China el saldo fue negativo en USD 1.022 millones, que sumado al del período 2008-2025 llega a USD 100.707 millones.

El mes pasado, China se consolidó como el principal proveedor de Argentina: le vendió por USD 1.436 millones (más de 28% de las importaciones del país), pero fue el cuarto comprador, con USD 414 millones (5,8% de las exportaciones), detrás de EEUU (13,3%), Brasil (9,2%) e India (6%) y poco más que Chile, un país vecino pero con un PBI 55 veces más pequeño y 76 menos habitantes que China.

De 2008 a 2025 Argentina acumuló un superávit comercial global de USD 121.590 millones, que se ensancha a poco más de USD 221.000 millones si se excluye el intercambio con China y a casi USD 330.000 millones si también se excluyen los saldos con Brasil (-USD 58.493 millones en igual período) y con EEUU (-USD 46.839 millones).

En enero de 2026, China se consolidó como el principal proveedor de Argentina: le vendió por USD 1.436 millones (más de 28% de las importaciones del país), pero fue el cuarto comprador, con USD 414 millones

El comercio exterior argentino se caracteriza, así, por la presencia de fuertes déficits con sus tres principales socios comerciales y un marcado superávit con el resto del mundo.

El comercio internacional no es un juego de saldos bilaterales equilibrados, sino de intercambios entre países y regiones que producen distintos bienes, en distintas condiciones y con distintos grados de eficiencia. Pero la política china de aliento a las exportaciones , que Aaron Friedberg, profesor de política internacional de la Universidad de Princeton, llamó “mercantilismo-leninismo”, genera cada vez más choques a medida que afecta y reconfigura mercados y enteros sectores de actividad en los demás países del mundo.

En 2025 la potencia asiática obtuvo un superávit comercial récord de USD 1,2 billones (millones de millones), cifra detrás del conflicto comercial y geopolítico con EEUU y de crisis como el reciente cierre de la fábrica de neumáticos de Fate en San Fernando (provincia de Buenos Aires), los problemas de competitividad de la producción local de acero y la transformación del comercio automotor intra-Mercosur, entre otros efectos. Según un relevamiento de 425 pequeñas y medianas empresas fabriles hecho por la Unión Industrial Argentina (UIA), más del 73% de las pyme argentinas considera a China su “principal amenaza exportadora”.

La política comercial y cambiaria de China no solo ha sido criticada por el gobierno de Donald Trump, cuyas “tarifas recíprocas” fueron ahora rechazadas por inconstitucionales por la Corte Suprema de EEUU, exhibiendo la vigencia de la fortaleza e institucionalidad de la democracia norteamericana, pero también introduciendo nuevas dosis de incertidumbre a la economía mundial.

Más allá de ese revés de la gestión Trump, la Unión Europea, la OCDE, el FMI y centros de estudios internacionales también pusieron bajo la lupa los métodos comerciales chinos.

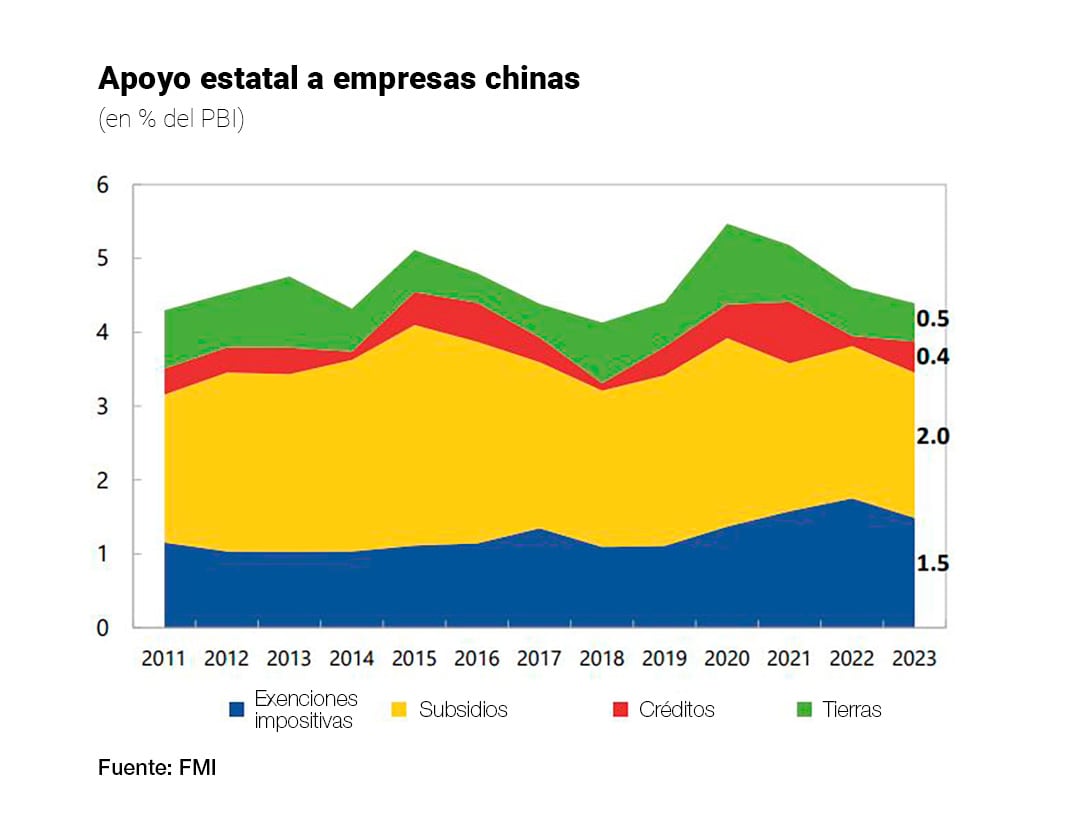

En agosto de 2025 el FMI publicó un estudio sobre la “política industrial” de China, uno de cuyos autores, Yifan Tao, es economista e investigador chino graduado de la Universisdad Fudan y con estudios de postgrado en Tshinghua, uno de los centros académicos de elite del país asiático. El estudio diseccionó el “enorme y coordinado esfuerzo” de Beijing para evitar una espiral de deuda y deflación interna como la que sufrió Japón en los 90s. Pero ese esfuerzo, dice el estudio, traslada los problemas chinos al resto del mundo, sin resolverlos internamente.

El uso subsidios directos por parte de China ganó espacio tras la pandemia

El estudio analizó cuatro fuentes de ayuda estatal: subsidios directos, créditos “concesionales”, exenciones fiscales y concesiones gratuitas de tierras. Entre esos instrumentos, China destinó en 2023, año hasta el que llega el estudio, el equivalente al 4,4% del PBI (unos USD 90.000 millones) para que sus empresas vuelquen excedentes al resto del mundo.

En relación al PBI la magnitud de esa ayuda es más o menos estable, pero el uso subsidios directos ganó espacio tras la pandemia y el uso de los otros instrumentos disminuyó levemente.

Además, el lunes pasado, al publicar el informe de “Artículo 4” de China (la revisión anual que hace de las economías de todos los países accionistas, tengan o no un acuerdo vigente) el FMI precisó que la moneda china, el yuan, está 16% subvaluada, lo que le da una yapa más de competitividad-precio a los productos chinos (el informe, aclara expresamente el Fondo, fue publicado con el consentimiento de Beijing).

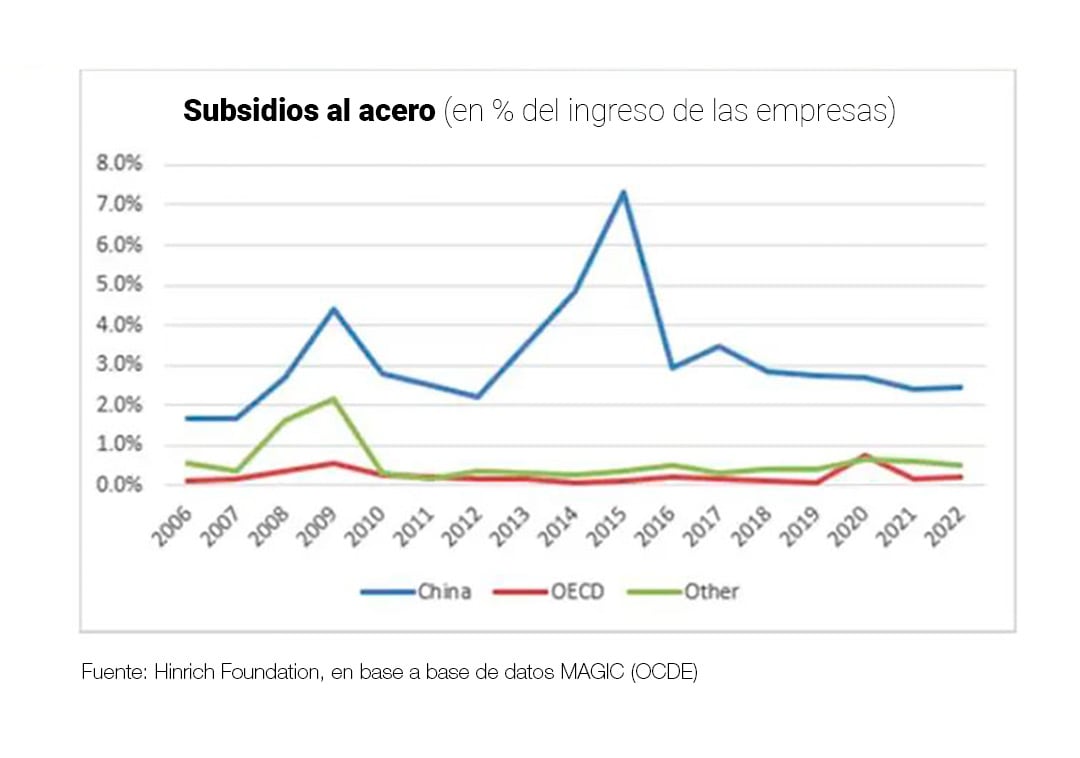

Antes, en mayo de 2025, la OCDE había publicado un estudio en el que precisó que la tasa de subsidios al acero en China es cinco veces superior a la de cualquier otro gran productor. Ese apoyo estatal, afirmó, impulsó las exportaciones chinas de acero a un volumen que describió en los siguientes términos: “equivale, cada minuto, al peso de un Boeing 747 completamente cargado saliendo de los puertos chinos”. Un informe de la Hinrich Foundation, cuyo lema es “Por un Comercio Global Sostenible”, incluyó un gráfico que exhibe claramente las diferencias en niveles de subsidio.

El FMI precisó que la moneda china, el yuan, está 16% subvaluada, lo que le da una yapa más de competitividad-precio a los productos chinos

Para la OCDE, el financiamiento estatal chino es de una escala “comparable a movilizaciones en tiempos de guerra” y respalda la producción a pérdida en acero, vehículos eléctricos y petroquímicos, “reconfigurando los mercados globales más rápido de lo que las normas comerciales pueden adaptarse”.

Esto constituye, según el informe, “una amenaza estructural directa a los sistemas industriales de libre mercado y a la viabilidad fiscal de las transiciones verdes”.

La lógica del subsidio industrial con el argumento de la “industria naciente”, dice la OCDE, pierde sentido si beneficia a “actores globales consolidados”.

De hecho, prosigue, La producción de acero en China supera la suma de los 9 siguientes principales productores del mundo y el apoyo estatal a los 30 mayores productores siderúrgicos chinos fue en 2024 de USD 32.000 millones, equivalente a un subsidio efectivo de USD 270 por tonelada exportada, “cifra que supera el margen de beneficio medio de los productores europeos y japoneses, de entre 100 y 200 dólares la tonelada, en condiciones de mercado favorables”.

Así, sostiene el informe, las empresas chinas pueden fijar precios de exportación entre 20% y 30% inferiores al de sus competidores. “Este nivel de subsidios –concluye- no solo altera los precios internacionales sino que socava la inversión, la innovación y el empleo en economías avanzadas. Y la distorsión no se limita al acero, sino que se sincroniza con otras industrias aguas arriba y aguas abajo, amplificando los efectos sobre las cadenas globales de valor”.

En enero las importaciones de automotores desde Brasil cayeron 25,7%, con bajas en casi todos los rubros, incluidos vehículos de pasajeros, mientras las compras a China crecieron un abrumador 2.701% interanual

La venta de vehículos chinos está reconfigurando el comercio automotor del Mercosur. En ese rubro, según surge de los últimos datos de comercio exterior del Indec, en enero China siguió ganando terreno, ya detenta el 38% del total (luego de Brasil), al que de seguir la actual dinámica pronto desplazaría. El mes pasado las importaciones de automotores desde Brasil cayeron 25,7%, con bajas en casi todos los rubros, incluido la caída de vehículos de pasajeros, mientras las compras a China crecieron un abrumador 2.701% interanual.

Detrás de esos números hubo un caso muy visible: el arribo al puerto de Zárate, el 19 de enero, de un buque con más de 5.800 vehículos de la automotriz china BYD, como parte del cupo de 50.000 unidades anuales habilitadas a ingresar sin pagar el arancel habitual del 35 por ciento.

Como destacó Infobae, entre mercados interno y externo en 2025 China vendió más de un vehículo automotor por segundo. El mayor empuje vino de los autos eléctricos e híbridos enchufables, cuyas exportaciones se duplicaron en un año. La combinación de subsidios, escala, costos y rapidez logística hicieron que el año pasado China exporte poco más de 7 millones de vehículos, a razón de uno cada poco menos de 5 segundos.

En el rubro de neumáticos, la Unión Europea inició una investigación por dumping de empresas chinas y semanas atrás decidió postergar hasta julio el anuncio de las medidas antidumping y “compensatorias” contra las importaciones desde China que debía anunciar en enero. La postergación fue celebrada en su cuenta de por “Fiona Tyre”, como se presenta en Linkedin la representante de ventas de exportadoras chinas de neumáticos (Tyre, en inglés, quiere decir “neumático”), aunque advirtió que “sigue el riesgo de tarifas antidumping o compensatorias muy altas en la decisión final”.

En Argentina, durante muchos años los productores locales de neumáticos “cazaron en el zoológico”, con precios altísimos, muy superiores a los internacionales y de países vecinos (lo que a su vez generó un intenso “contrabando hormiga” en provincias fronterizas), pero en el que la baja de aranceles a la importación (del 36 al 16%) y el “retraso cambiario” que denuncian los productores locales llevó finalmente al cierre de la planta de Fate en San Fernando.

La empresa de la familia Madanes se enfrentaba ya no solo a la competencia de los productores locales Pirelli y Bridgestone o importados como Michelin (y a un sindicato durísimo, de orientación trotskista, según denunció en 2022 Javier Madanes Quintanilla) sino también de Khumo, Triangle, Firemax y casi 400 marcas chinas que coparon el mercado de recambio.

Así, la importación de neumáticos aumentó 45% el año pasado, mientras –según un informe de la consultora PxQ, del economista Emmanuel Álvarez Agis-, los precios cayeron 42,6% en promedio y el empleo local del sector se redujo en 6.427 puestos de trabajo (PxQ también subrayó que en el sector automotriz las importaciones aumentaron 95%, los precios bajaron en promedio 12,2% y el empleo se redujo el 8 por ciento).

Otra cuestión del intercambio con China es que mientras el gobierno argentino aplica una política de apertura que discipline a los productores internos y contribuya a bajar la inflación, aún a costa de un enorme déficit bilateral con China, el gigante asiático no ha correspondido ese tipo de gestos en el pasado y nada indica que lo hará en el futuro.

Baste recordar los súbitos cierres del mercado chino en represalia por medidas locales, en tiempos de los gobiernos de CFK y Mauricio Macri, y como, a fines de 2024, ya durante el gobierno de Javier Milei, Beijing inició una investigación por “daño” a la producción interna de las ventas de carne argentina, a las que el mes pasado impuso un tope, en defensa de los ganaderos chinos (China también impuso un sobre-arancel del 42,6% a los lácteos de la UE).

En 2025 las ventas argentinas de poroto a soja a China fueron muy grandes debido a la ventana que Beijing aprovechó cuando el gobierno argentino dispuso, por solo 3 días, las retenciones cero a las exportaciones granarias, lo cual las abarató fuertemente, y a las menores compras a EEUU, a raíz del conflicto comercial. El gigante asiático terminó el año importando 112 millones de toneladas de poroto, de las cuales 83% fueron de Sudamérica: Brasil aportó 82 millones y Argentina poco menos de 8 millones de toneladas

En el rubro de neumáticos, la Unión Europea inició una investigación por dumping de empresas chinas y hace pocas semanas decidió postergar hasta julio el anuncio de las medidas antidumping y “compensatorias”

Esa situación calza con el hecho de que China ha sido cada vez más reacia a comprar aceite y harina de soja pues prioriza el “agregado de valor” en su territorio. Y la compra de poroto la hace en gran medida vía Cofco (China National Cereals Oil, & Foodstuffs Co), en origen un holding estatal dedicado a compra de granos y la producción y comercio de alimentos. En 2014, cuando CFK y Xi Jinping firmaron la “Asociación Estratégica Integral”, Cofco adquirió el 51% de Nidera y el 51% del Noble Group, dos traders a los que embuchó por completo entre 2015 y 2016 para constituir en la Argentina una red de originación con 9 plantas de acopio, 3 de molienda de granos y una de biodiesel, y se afirmó como una de las grandes traders en la Argentina.

China busca recortar todo lo posible su exposición a la soja extranjera. Su Ministerio de Agricultura y Asuntos Rurales calcula que tras el inicio de una política de reducción del uso de harina de soja, la tasa de inclusión en la ración para la producción de cerdos estimada cayó por debajo del 13 % en 2023, desde el 17% en 2017. La harina es el principal subproducto de la soja, pues entre 75 y 80% de su estrujado resulta en harina y 18 a 20% en aceite.

En aceites, la Argentina fue resolviendo la cuestión con el aumento de las ventas a India, de la cual en 2025 fue el principal abastecedor de aceites vegetales.

En definitiva, todas las señales del comercio argentino con China apuntan a lo que los estudios de la Cepal, que solía reivindicar la progresía local, llamaban “intercambio desigual”, y que Beijing no da ninguna señal de querer modificar o siquiera atenuar. Los más de USD 100.000 de déficit bilateral argentino desde 2008 son un enorme testimonio al respecto.

Agricultural Markets,Corporate Events,South America / Central America

ECONOMIA

Pablo Goldín, de Macroview: “La gente está comprando cantidades altísimas de dólares”

Los primeros datos de precios y actividad de 2026 muestran un comportamiento heterogéneo. La inflación se mantuvo alta al consumidor, pero se desaceleró con fuerza en el sector mayorista. La construcción sigue en recesión, aunque los salarios en el sector aumentan a un ritmo superior al costo de los materiales.

El cierre de algunas empresas emblemáticas contrasta con la caída de las importaciones y el crecimiento de las exportaciones industriales. Sobresale el sector manufacturero (14%) frente al agropecuario (5%). Este escenario también se acompaña del anuncio de grandes inversiones no solo en minería y energía, sectores beneficiados por la ampliación del Régimen de Incentivo a las Grandes Inversiones (RIGI), sino también en el sistema financiero y la tecnología.

El tipo de cambio nominal muestra una tendencia descendente, pese a la compra diaria e ininterrumpida de divisas por parte del Banco Central, que busca acumular reservas. Posteriormente, esas reservas son adquiridas por el Tesoro para pagar deudas en moneda extranjera. Sin embargo, el tipo de cambio real frente a los socios comerciales continúa más alto que hace dos años, por la depreciación del dólar a escala global.

El mercado financiero expresa inquietud por los fuertes vencimientos de deuda previstos para los primeros meses del año. No obstante, la Secretaría de Finanzas informó en enero una nueva baja del endeudamiento: las operaciones de financiamiento permanecieron por debajo de los pagos y amortizaciones en siete de los últimos ocho meses.

“Mientras la macroeconomía esté ordenada (por lo menos que el BCRA no emita sistemáticamente pesos para financiar al Tesoro), el 30% anual de inflación es un techo”

En este contexto, Infobae entrevistó a Pablo Goldín, director de Macroview, la consultora fundada por Carlos Melconian y Rodolfo Santángelo, reconocida en análisis macroeconómico.

— ¿Qué factores impiden que la inflación mensual descienda por debajo del 2 por ciento?

— Hace 17 meses que la tasa de inflación flota al 2,5% mensual promedio; casi un año y medio. Ya no es un hecho pasajero. La desinflación se atascó en la zona del 30% anual. Mientras la macroeconomía esté ordenada (por lo menos que el BCRA no emita sistemáticamente pesos para financiar al Tesoro), el 30% anual de inflación es un techo: la chance de ir más arriba como en años de desorden macro es mínima.

Ahora bien, como el régimen cambiario va y viene y no termina de afianzarse (en una economía bimonetaria es una licencia que un programa económico no se puede dar) y como todavía hay precios atrasados que se están recomponiendo (algo sano y necesario pero complejo en una economía con inercia inflacionaria), el 30% parece también un piso. O sea, techo y piso al mismo tiempo.

A la larga, con la ortodoxia del orden fiscal y la restricción monetaria, la inflación irá bajando; aunque puede ser un proceso largo, sinuoso y difícil para la actividad económica. En el corto plazo, con vaivenes cambiarios y reacomodamiento de precios relativos, es más complicado perforar el actual piso inflacionario.

Intuyo que todavía vendrán algunos meses más de inflación mensual en torno al 2%. La aspiración oficial del dígito anual creo que quedará para un segundo mandato o para un próximo gobierno.

— ¿Considera que los objetivos de acumular reservas en el Banco Central, evitar el atraso cambiario, reactivar la economía y continuar con la reducción de la inflación son compatibles entre sí y con la disciplina fiscal, o existe un punto de conflicto entre estas metas?

— Que el sector público compre dólares –sea el Tesoro con pesos del superávit fiscal o el BCRA con emisión monetaria– no es un objetivo, sino una necesidad fiscal para pagar los intereses de la deuda externa. Este año son unos USD 9.000 millones(USD 800 millones por mes). No hay financiamiento externo disponible, ni para el capital que vence ni para los intereses. Además, endeudarse por los intereses externos no sería sano ni sostenible.

“No hay financiamiento externo disponible, ni para el capital que vence ni para los intereses”

El Gobierno tiene la necesidad mínima de comprar dólares para pagar deuda externa, y recién a partir de la compra de esos USD 9.000 millones, el Banco Central podría acumular reservas netas. Todas las compras previas serán para atender pagos de deuda externa. Asimismo, que el BCRA compre dólares es de por sí una forma de inyectar pesos en la economía: buena noticia para la actividad, pero menos favorable para bajar la inflación.

Ahora bien, si lo que compra el BCRA el lunes, el martes se lo revende al Tesoro contra pesos del superávit fiscal, la inyección de pesos queda neutralizada. En síntesis, la compra de dólares es prioritariamente para pagar deuda externa. Todo lo demás, como la acumulación de reservas, la inyección de liquidez o influir en el tipo de cambio, se acomodará a esta prioridad.

— ¿La oferta de divisas proviene exclusivamente del saldo comercial y de colocaciones de deuda corporativa, o también incluye ventas de dólares de residentes que necesitan pesos?

— La oferta de dólares más segura es la del superávit comercial cambiario. Existió por un monto elevado en 2024 y 2025, y seguirá en 2026. Las exportaciones andan bien y las importaciones están lejos de dispararse. Por otro lado, los dólares financieros que se venden en el mercado cambiario son espasmódicos; a veces están y a veces no. Se originan en su totalidad en emisiones de obligaciones negociables y préstamos en dólares de bancos locales a exportadores.

Desde que se levantó el cepo, las personas son compradoras netas de dólares en el mercado (para atesoramiento, viajes al exterior y reventa a empresas, un “rulo” que el BCRA terminó prohibiendo). La gente está comprando cantidades altísimas aun pasada la incertidumbre electoral de octubre. Están demandando dólares por aproximadamente USD 2.000 millones por mes. Es una suma significativa. Con tantas personas comprando semejante cifra, al BCRA le costará seguir comprando dólares al ritmo observado en enero y febrero sin que el tipo de cambio empiece a subir.

“Con tantas personas comprando USD 2.000 millones por mes, al BCRA le costará seguir comprando dólares al ritmo observado en enero y febrero sin que el tipo de cambio empiece a subir”

A menos que ocurra una oleada masiva de capitales, lo que parece poco probable, o que se desplome la importación por falta de actividad, algo que tampoco debe descartarse. Con una demanda neta de dólares de personas tan alta, incluso si parte queda en el sistema bancario, será complicado que el actual esquema cambiario se consolide y que el tipo de cambio no registre volatilidad.

— El Indec, el organismo oficial de estadísticas de Argentina, registra mes a mes un elevado nivel de capacidad ociosa en la industria. ¿A qué factores lo atribuye?

— Buena parte de los sectores industriales producen menos que en 2023. Aprovecharon poco o nada de la recuperación de 2025. Algo parecido ocurre con la construcción y el comercio, otros dos sectores relevantes de la economía. La retracción de la industria no es de estos últimos años; viene de antes, es más estructural y menos cíclica. De ahí el bajo uso de la capacidad instalada y, por supuesto, la baja propensión a nuevas inversiones.

— ¿La actual política económica ha derivado en un crecimiento concentrado en sectores como minería, energía, agroindustria e industria del conocimiento, o esto es un fenómeno transitorio vinculado a la capacidad de reacción de cada rubro?

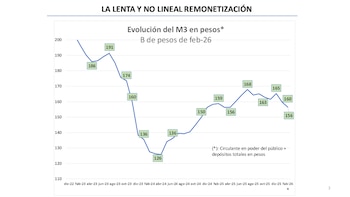

— Mientras la economía no se remonetice, no fluya más liquidez y crédito, no haya más plata en la calle, cualquier síntoma de reactivación se concentrará en sectores naturalmente más competitivos, exportadores netos y menos dependientes del consumo interno. Para que sectores como industria, construcción y comercio se reactiven, se necesita una economía menos seca. En Argentina, reactivación rima con remonetización.

Todas las reactivaciones fuertes, largas y difundidas tuvieron como disparador y sostén un aumento de la cantidad real de dinero. La aspiración oficial de que la economía se reactive con dólares más que con pesos es posible en el largo plazo, no para 2026 ni 2027.

— ¿Qué expectativas tiene respecto a los acuerdos comerciales entre la Unión Europea y el Mercosur, así como el acuerdo bilateral con Estados Unidos, en términos de intercambio comercial, actividad sectorial, inversión y empleo?

— Son pasos positivos en el proceso de reorganizar la economía argentina. Implica adoptar paulatinamente reglas, instituciones y procedimientos de países capitalistas modernos. Es alinear la organización económica local con las más exitosas. Habrá ganadores y perdedores sectoriales; la clave es que el saldo sea positivo. Para ello se necesita una hoja de ruta previsible, gradualidad y adaptabilidad a las circunstancias productivas y financieras locales.

“Se necesita una hoja de ruta previsible, gradualidad y adaptabilidad a las circunstancias productivas y financieras locales de los acuerdos comerciales”

Sin conocer a fondo la letra de lo firmado, sospecho que el acuerdo con Europa es más rígido, de largo plazo y estructural. El acuerdo con EE.UU. resulta más flexible, coyuntural y pensado en clave de la “discrecionalidad Trump”.

— ¿Considera que los cambios recientes en la legislación laboral son suficientes para revertir el estancamiento del empleo asalariado privado registrado en la última década?

— Es otro avance relevante para reorganizar la economía. A nivel general, la reforma no servirá para crear mucho nuevo empleo formal ni para formalizar muchos puestos no registrados, porque para ello se necesita romper la estanflación. Será eficaz a nivel empresario para renegociar convenios, reducir costos regulatorios no salariales y avanzar en mejoras de productividad. Es importante no confundir la reforma de la organización económica con la estabilidad macroeconómica: las reformas no reemplazan a un programa exitoso de estabilización y reactivación.

— ¿Cuáles son los pronósticos de Macroview para 2026 en materia de nivel de actividad, inflación, tipo de cambio y reservas netas del Banco Central?

— Probablemente, 2026 sea un eslabón más de la cadena de estanflación que nos afecta hace quince años. Con algo menos de inflación que en 2025 (aunque no mucho menos) y una leve mejoría en el nivel de actividad (no muy diferente del año pasado).

Las reservas netas del BCRA no mejorarán mucho, porque los primeros 9.000 millones de USD que se compren se usarán probablemente para pagar deuda externa.

El tipo de cambio dependerá del comportamiento de la oferta y demanda de dólares, incluyendo la demanda del sector público. En el corto plazo (2026, 2027), mientras la macro no esté estabilizada ni las reformas maduras, el tipo de cambio debería tender al alza. Pero en Argentina nunca se sabe; dependerá de cuántos dólares compre la gente, de lo que ocurra con las importaciones y de cuán irregulares sean los ingresos de capital. También habrá que poner a prueba qué tan bien se gestiona el financiamiento de la deuda externa en 2026 y sobre todo en 2027, cuando los vencimientos de capital más que se duplican.

— Finalmente, ¿Qué desafíos vislumbra para el Gobierno y su equipo económico de cara a las elecciones de 2027, con el objetivo de completar un ciclo de ocho años de cambio frente a las políticas populistas predominantes en las últimas ocho décadas?

— Por lejos, el desafío número uno del gobierno es romper con la estanflación. Sin mejores resultados en actividad e inflación será muy difícil aspirar a la reelección. También dependerá de si la oposición cuenta o no con un candidato competitivo. Gran parte de lo que ocurra con el gobierno depende de cómo gestione el siguiente conjunto de desafíos políticos y macroeconómicos:

- el manejo de la situación política;

- los vaivenes cambiarios;

- la administración de la liquidez en la economía;

- el financiamiento externo en 2026 y el más exigente de 2027;

- la defensa del equilibrio fiscal;

- la capacidad para reformar la organización económica. Hacia mediados de este año, posiblemente ya se vislumbre para qué está el gobierno del presidente Milei.

Fotos: Maximiliano Luna

ECONOMIA

La eliminación de las restricciones cambiarias impulsa la exportación de servicios y el trabajo remoto

El cambio de ciclo en la exportación de servicios desde el país está marcado por la convergencia entre la estabilidad cambiaria, el avance de la Inteligencia Artificial y la mayor autonomía profesional. Ahora, con una normativa que permite el ingreso de divisas y un mercado global cada vez más integrado, la Argentina refuerza su posición como polo de talento, apoyando su competitividad en la calidad de sus especialistas y no únicamente en la brecha de costos.

La economía argentina en 2026 ofrece un escenario de mayor previsibilidad en comparación con el último lustro. No obstante, la conducta del profesional que exporta servicios mantiene rasgos de cautela histórica. Según voceros de la consultora internacional Deel informaron a Infobae que la demanda de talento local por parte de compañías extranjeras cumple su quinto año consecutivo en alza desde 2021, con Estados Unidos y el Reino Unido como los principales contratadores.

A pesar de la mayor fortaleza del peso, predomina la preferencia por el ahorro en divisas extranjeras. Estudios recientes de la propia consultora muestran que el 67% de los profesionales encuestados afirma que no apostaría a la moneda nacional en el largo plazo, prefiriendo percibir sus ingresos en dólares o stablecoins.

La demanda de talento local por parte de compañías extranjeras cumple su quinto año consecutivo en alza desde 2021, con Estados Unidos y el Reino Unido como los principales contratadores (Deel)

La apertura de la economía transformó también el rol de las empresas nacionales, que pasaron de resistirse a adaptarse. Las pyme, que solían ver la exportación como un fenómeno unidireccional, ahora adoptan la lógica del trabajo global.

Las fuentes de Deel advierten que las firmas locales pueden contratar en el extranjero y buscar mercados más convenientes en términos de costos, sugiriendo que es necesario dejar de ser celosos del talento local y reconocer que la fuerza laboral actual trasciende las fronteras. Este cambio mental permite a las organizaciones, sin importar su tamaño, acceder a una reserva de profesionales más amplia y competitiva.

En un mercado global donde el dominio del inglés se sobreentiende, compañías de Estados Unidos y Europa dan prioridad a perfiles con gestión autónoma y competencias culturales.

Valeria Calónico, Directora de Operaciones de la firma de recursos humanos ManpowerGroup Argentina, cuenta que el trabajo distribuido exige más que habilidades técnicas: es clave poder mantener resultados a distancia, integrarse en distintos entornos y operar con autonomía. En este escenario, el profesional argentino resalta por su rápida adaptación a situaciones cambiantes, resiliencia y su capacidad de aprendizaje veloz enfocado en la resolución concreta de problemas.

El diferencial humano hoy reside en habilidades que la tecnología no puede replicar fácilmente.

Calónico acentúa que, frente al avance de la automatización, competencias como el juicio ético, la gestión de equipos y la atención al cliente están entre las más complejas de emular por Inteligencia Artificial. A ello se suma la comunicación asincrónica y la proactividad: identificar si un asunto puede resolverse por mensaje o correo para evitar reuniones innecesarias es una virtud buscada por quienes arman equipos distribuidos, ya que priorizan la productividad basada en resultados por sobre la cantidad de horas conectadas.

La Inteligencia Artificial ha dejado de ser una herramienta periférica para convertirse en el eje central de la productividad. Cerca del 70% de las organizaciones ya la integran en áreas clave como tecnología, atención al cliente, logística, marketing, recursos humanos y finanzas. Sin embargo, esta adopción masiva ha modificado las estructuras de contratación.

Según las fuentes de Deel, el avance de la IA disminuye la contratación de posiciones junior y altera los requisitos de ingreso, privilegiando certificaciones técnicas, pensamiento crítico y capacidad de trabajo en equipo.

Competencias como el juicio ético, la gestión de equipos y la atención al cliente están entre las más complejas de emular por Inteligencia Artificial (Calónico)

Este fenómeno agudizó la competencia salarial y focalizó la demanda en profesionales altamente especializados. El mercado es más exigente y, pese a la escasez y a ciertos condicionantes regulatorios, la IA redefine la contratación: hoy se buscan expertos en potenciar eficiencia y la toma de decisiones asistida por nuevas herramientas, mudando la prioridad desde las tareas básicas a actividades de valor agregado y supervisión estratégica.

Para operar legalmente y cobrar honorarios en dólares desde Argentina, la formalización requiere una estructura administrativa adecuada.

El profesional debe inscribirse en el régimen impositivo correspondiente, ya sea Monotributo o Responsable Inscripto, y emitir Facturas tipo E de exportación por cada servicio prestado al exterior. Esta documentación resulta esencial para ingresar legalmente las divisas al sistema financiero nacional.

En cuanto al cobro, la normativa vigente autoriza a los profesionales independientes a ingresar honorarios directamente a sus cuentas bancarias locales en dólares. La eliminación del tope anual que regía previamente permite acreditar el 100% de los ingresos en cuentas en divisas, sin obligación de conversión a moneda local.

Los fondos deben ingresarse conforme a los plazos del Banco Central, y de acuerdo con la Comunicación “A” 7866/2023 y la Circular CAMEX 1-936 del propio Banco Central, las entidades financieras no deben cobrar comisiones por la acreditación de divisas en las cuentas de personas humanas.

Crecen alternativas como plataformas de pagos internacionales que actúan como billeteras digitales

Más allá de la transferencia Swift tradicional, crecen alternativas como plataformas de pagos internacionales que actúan como billeteras digitales. Estos sistemas permiten recibir el pago y luego elegir entre diversas modalidades: transferencia local, uso de tarjetas de débito internacionales o conversión a criptomonedas. Argentina se posiciona en la región en este rubro, con un salto hacia el cobro en activos digitales para preservar el valor de los ingresos y agilizar las finanzas personales.

En 2026 conviven diversos esquemas de contratación en función de las necesidades de cada organización. El modelo de contractor independiente sigue siendo atractivo para proyectos puntuales: entre 80% y 90% de los profesionales argentinos contratados por plataformas internacionales trabajan bajo la figura del freelancer, dato que refleja la velocidad en los procesos y la optimización de costos para contratantes extranjeros.

Al mismo tiempo, crece el uso de plataformas que permiten empleos bajo legislación argentina cuando la relación laboral requiere mayor continuidad o responde a cargos estratégicos. Bajo esta modalidad, las organizaciones priorizan estructuras que garanticen cumplimiento normativo y acceso a beneficios sociales clásicos, minimizando los riesgos legales.

Valeria Calónico se refiere a esta tendencia como equipos “súper híbridos”, integrados por talento directo, colaboradores independientes y soporte tecnológico. La elección entre modelos depende de la necesidad de estabilidad y proyección de la relación o si se persigue la flexibilidad extrema de la llamada economía gig, que se adapta a tareas cortas y proyectos específicos.

La competencia por talento se intensifica en un contexto de escasez sostenida. Según el estudio Escasez de Talento 2025 de la firma de recursos humanos ManpowerGroup, el 68% de las organizaciones argentinas encuentra dificultades para cubrir posiciones por falta de personal calificado. Este fenómeno revela que la presión no proviene únicamente de las propuestas en dólares, sino de un mercado laboral ya tensionado.

El 68% de las organizaciones argentinas encuentra dificultades para cubrir posiciones por falta de personal calificado (ManpowerGroup)

Ante este escenario, las empresas locales responden con estrategias de upskilling y reskilling, fortaleciendo capacidades internas y generando oportunidades de movilidad. Aunque la compensación sigue siendo importante, muchas pyme optan por ofrecer ámbitos de desarrollo profesional y cercanía en el liderazgo, priorizando esquemas híbridos y horarios flexibles.

La autonomía y la posibilidad de adaptar la experiencia laboral a las necesidades del trabajador se han establecido como factores diferenciales para retener talento ante la competencia internacional.

banca digital,homebanking,finanzas personales,tecnología,teletrabajo,gestión financiera,plataformas digitales,transformación digital

CHIMENTOS2 días ago

CHIMENTOS2 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA2 días ago

POLITICA2 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA1 día ago

ECONOMIA1 día agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»