ECONOMIA

El lado B del plan para frenar al dólar: golpe a una de las inversiones preferidas de la City

La estrategia del ministro Luis Caputo para acotar la volatilidad cambiaria sigue mostrando efectividad: el jueves, tercera jornada con intervención del Tesoro en el mercado oficial de cambios, el precio de la divisa operó casi sin variación. Así, a días de las elecciones en la provincia de Buenos Aires, logra aliviar la presión que se desató por demanda de cobertura, impulsada por la creciente incertidumbre política.

Pero esta estabilidad tiene un costo alto: pérdida de dólares del Tesoro, en un escenario en el que las divisas no abundan. Además, en enero deberá afrontar nuevos pagos de intereses y capital a los tenedores de títulos de deuda soberana en dólares (Bonares y Globales). Ante la falta de financiamiento externo, necesitará contar con recursos propios para cumplirle a los inversores.

La escasez de dólares afecta, precisamente, a los títulos de deuda en moneda extranjera: los precios de estos activos ya venían castigados porque los inversores reclaman ver más reservas en el Banco Central que demuestren capacidad de pago, más allá de que la voluntad está más que clara, teniendo en cuenta que hasta ahora el Gobierno ha estado cumpliendo.

Por lo tanto, las ventas de dólares del Tesoro en el mercado oficial de cambios, que se traducen en menor disponibilidad de recursos, son una mala noticia para los títulos de deuda y, por consiguiente, para el riesgo país, que esta semana trepó a casi 900 puntos básicos, el nivel más alto en cinco meses.

Una baja contundente en los niveles riesgo país, indicador que elabora JP Morgan y establece la sobretasa en la que se endeuda una nación por encima de la tasa de interés de Estados Unidos, es muy necesaria para la Argentina porque habilitaría la posibilidad de salir a tomar deuda en el exterior para refinanciar los próximos vencimientos en moneda extranjera.

Sin embargo, el Gobierno no ve a las intervenciones como un gran problema porque, en principio, no prevé gastar tantas divisas: su expectativa (similar a la de varios analistas privados) es que la tensión será muy transitoria, ya que después de las elecciones de este domingo, tras un resultado interpretado por el mercado como positivo, la demanda de dólares cederá y la necesidad de vender para acotar la volatilidad será mucho menor.

Golpe a los títulos de deuda en dólares

De acuerdo con el equipo de Clave Bursátil, últimamente el riesgo país viene mostrando sensibilidad a las variaciones de las reservas en dólares del Banco Central y del Tesoro. Por lo tanto, una merma en las tenencias debería conducir a una baja en las cotizaciones de los títulos de deuda en dólares y, por consiguiente, un incremento en la tasa de riesgo soberano, tal como ha estado ocurriendo en las últimas jornadas.

«Aunque en 2024 y 2025 se lograron enfrentar los pagos de deuda en dólares sin refinanciación, esta estrategia no será sostenible a partir de 2026. Es indispensable regresar al mercado internacional de deuda en el primer trimestre del próximo año para evitar un evento de impago. Incluso, en un escenario optimista, con un resultado electoral favorable que reduzca la tensión en el mercado, Argentina deberá liberar el cepo completamente a partir de 2026″, advierte.

La firma de educación financiera afirma que, debido al alto nivel de intervención sobre el tipo de cambio, a través de ventas de dólar futuro, intervención en el mercado oficial y altísimas tasas de interés, la «única manera de alcanzar un tipo de cambio de equilibrio sin cepo por debajo del techo de la banda cambiaria sería con una fuerte entrada de dólares por la cuenta capital (inversión financiera)».

«En otras palabras, si el riesgo país no baja, no sólo será imposible pagar la deuda en dólares a partir de 2026, sino que tampoco se podrá liberar el cepo cambiario. Por ello, al igual que con los bonos en pesos, invertir en bonos argentinos en dólares implica una apuesta por la no quiebra del gobierno de Milei. No existe un escenario en el que el riesgo país no caiga a 550 puntos y el plan económico sea exitoso», sostiene.

Los inversores reclaman más dólares

La consultora 1816 estima que un buen resultado electoral será condición necesaria, pero no suficiente, para que se distienda un poco el clima financiero. Afirma que los 900 puntos que marca el riesgo país es un promedio ponderado de los distintos escenarios políticos, por lo que un resultado favorable para La Libertad Avanza este domingo (un empate) debería impactar de manera positiva sobre los títulos de deuda en dólares, y viceversa.

De acuerdo con el análisis, no todo el mal desempeño de los bonos en dólares en el último tiempo puede atribuirse a la incertidumbre electoral: hace un mes, cuando todas las cuentas mostraban números favorables al oficialismo y no había estallado el escándalo de los audios sobre presunta corrupción por parte de funcionarios del Gobierno, los títulos operaban con cierta debilidad.

«Pensamos que esto es por la decisión del Ejecutivo de poner en segundo plano el objetivo de acumular reservas y por la eliminación de las Lefi, que generó volatilidad excesiva en el mercado. Creemos que, independientemente de los resultados electorales de septiembre y octubre, post comicios veremos modificaciones tanto en la política cambiaria (prevemos un esfuerzo más decidido en acumular reservas) como en la política monetaria», resalta.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,tesoro

ECONOMIA

El BCRA concretó la mayor compra de dólares en diez meses y ya sumó más de u$s500 millones en 2026

El Banco Central realizó este miércoles la mayor compra de divisas en lo que va del año, al sumar u$s187 millones: de esta manera, sumó ocho jornadas al hilo con saldo positivo en el mercado cambiario.

Esta compra es la mayor en 10 meses: desde el 11 de marzo del 2025 no sumaba una cifra tan alta.

En lo que va del año, desde que puso en marcha el nuevo programa de acumulación de reservas este año, el BCRA ya acumula u$s515 millones. Así, las reservas subieron u$s37 millones este miércoles hasta los u$s44.717 millones: la menor suba, pese a la abultada compra, se debe a que la autoridad monetaria debió pagar u$s100 millones a organismos internacionales, según informaron fuentes oficiales.

Las dudas del mercado, pese a las compras del BCRA

De todas formas, economistas vienen advirtiendo que «no todo lo que brilla es oro». Esta señal, tomada como muy positiva por el mercado, esconde una maniobra que introduce polémica a la incipiente ola compradora de divisas.

Básicamente, porque el Gobierno está vendiendo bonos baratos a los bancos -atados al tipo de cambio- con el objetivo de que las entidades financieras dejen liberados dólares billete, que el BCRA termina comprando en el mercado «spot».

«Una forma en la que están controlando la cotización del dólar es con la venta en el mercado secundario de instrumentos ‘Dolar Linked’, el papel que vence el próximo día 16 (faltan nueve días). Lo venden a una cotización implícita de $1448.3, cuando hoy el tipo de cambio de referencia está en 1472 pesos. Eso da una tasa nominal anual del 66,4 por ciento», cuenta a iProfesional un operador del mercado financiero.

«Los bancos venden sus dólares a $1.472 (cotización del martes) y con los pesos que reciben recompran los títulos de corto plazo atados al dólar, que les vende el Gobierno, a un tipo de cambio de $1.448″, se explaya la fuente.

«Con estas ventas de DLK (dolar linked), el BCRA busca mitigar la presión en el spot (y también en futuros, donde sigue corrido intentando reducir el interés abierto). Particularmente hoy, la novedad fue la extensión de la intervención al tramo de tasa fija, con participación en los títulos T30E6 y T13F6. Ambos concentraron el 75% del total operado en tasa fija, dentro de un volumen total de $0,3 billones operados en BYMA (en el plazo de) 24 hs», posteó el economista Martín de la Fuente, de Adcap.

El nuevo régimen

Las compras de dólares se enmarcan en el nuevo régimen cambiario, que incluyó el cambio en la evolución de las bandas cambiarias, que desde esta semana se mueven de acuerdo a la inflación de dos meses atrás.

También el BCRA asumió la acumulación de divisas cuando sin que ello signifique una suba del tipo de cambio.

Según el Gobierno, mediante esta estrategia podría sumar al menos u$s10.000 millones a lo largo de este año.

Con el fin de reforzar este objetivo, y también como una manera de mejorar el nivel de actividad, el Gobierno le puso fichas a la ley de «inocencia fiscal», que le da la chance a los ahorristas en dólares a utilizar esos billetes en inversiones o para el consumo «sin que nadie le pregunte de dónde sacó el dinero».

«Repo» salvador

Luis Caputo consiguió que el préstamo del club de bancos internacionales, por un total de u$s3.000 millones, fuera a una tasa de interés más baja que los anteriores, lo cual fue una novedad festejada en la City.

De acuerdo a la información oficial, el costo de este préstamo ascendió al 7,4% anual (SOFR más cuatro puntos adicionales).

Se trata de una tasa más baja que los anteriores «repo» rubricados por el propio Caputo.

En los primeros minutos de rueda había una leve suba de los títulos públicos en dólares.

Antes y ahora

Hace justo un año, la tasa de interés por el «repo» de u$s1.000 millones el Gobierno pagó una tasa de interés del 8,8% anual.

Fue equivalente a la tasa SOFR más un adicional de 4,75 puntos.

La segunda operación fue en junio del año pasado, por un total de u$s2.000 millones. En aquella instancia, el Gobierno afrontó un pago de 8,25% anual (SOFR más un plus de 4,5 puntos).

Finalmente, hoy, medio año más tarde, el costo se redujo al 7,4% anual. Eso fue gracias a una reducción de la tasa internacional pero también al adicional que debe pagar el Gobierno, que esta vez fue de 4 puntos.

Impacto en el mercado

Los analistas consultados por iProfesional aseguraron que esta operación, si bien quita del medio cualquier incertidumbre de corto plazo sobre la solvencia de la Argentina, no termina de cerrar algunos traumas que aquejan al país desde hace años.

La mejora en el riesgo país puede ser en el margen», aseguró el economista Amílcar Collante. «Yo creo que sólo una acumulación sistemática de reservas podría comprimir a 400 puntos el Riesgo País», concluyó.

«El plazo es un poco corto. Tal vez haya una reacción inmediata positiva, pero la realidad es que la Argentina sigue necesitando de más deuda para poder pagar sus compromisos», apuntó el analista Christian Buteler, en diálogo con iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,banco central,dolar,reservas

ECONOMIA

Maquinas paradas en medio del boom de importaciones: la industria textil opera a menos del 30% de su capacidad

La industria argentina tuvo un duro golpe en el penúltimo mes del año pasado, o al menos eso sugieren los números. Según un informe publicado por el Instituto Nacional de Estadísticas y Censos (Indec), el uso de la capacidad instalada cayó de 62,3% en 2024 a 57,7% en 2025. Eso quiere decir que las fábricas trabajan con más del 40% de sus máquinas completamente frenadas.

Pero la situación es aun más crítica para algunas actividades en particular. De acuerdo al estudio, hay cinco rubros que operan con menos del 50% de su capacidad. El que peor momento atraviesa es el sector de “productos textiles”, que trabaja con apenas el 29,2% de sus máquinas encendidas. En 2024 su nivel de producción ya era bajo (48,2% de uso de capacidad instalada), pero en 2025 se desplomó.

En ese contexto, es imposible no pensar en lo que está pasando a nivel comercial. Es que el sector de textiles e indumentaria experimentó un crecimiento muy marcado de importaciones durante el 2025. De acuerdo a un informe de Fundación Pro Tejer, en los primeros diez meses del año pasado ingresaron al país 332.696 toneladas de mercadería, por un valor de USD 1.450 millones, lo que representa un incremento interanual del 89% en cantidades y del 61% en valores. “En gran medida, se debe a la desregulación del comercio exterior y la apreciación cambiaria que abarató aún más los productos”, señalaron desde la entidad.

Noticia en desarrollo

ECONOMIA

Gigante del agro cerró operación millonaria: busca revolucionar la forma de producir en el campo

BASF, una de las principales compañías globales de la industria química y de insumos para el agro, anunció recientemente la adquisición de AgBiTech, una empresa especializada en soluciones biológicas para el control de plagas, en un movimiento que marca un paso significativo en la estrategia de las multinacionales del sector agrícola hacia tecnologías más sostenibles y orientadas a la agricultura moderna.

La transacción fue acordada con Paine Schwartz Partners, un fondo de inversión centrado en la cadena alimentaria sostenible, y otros accionistas de AgBiTech. BASF asumirá la propiedad total del grupo, que incluye la cartera de productos, los derechos de propiedad intelectual, las fábricas, las instalaciones de investigación y desarrollo, y el personal.

El cierre de la operación está previsto para el primer semestre de 2026, sujeto a las aprobaciones regulatorias correspondientes. Como es habitual en este tipo de acuerdos, las partes no revelaron los términos económicos y comerciales de la transacción.

Millonaria operación: la jugada estratégica de BASF

AgBiTech, fundada en el año 2000 y con sede en Fort Worth, Texas, se especializa en soluciones de control de insectos basadas en virus naturales, utilizando tecnología de nucleopoliedrovirus (NPV) para desarrollar productos que combaten plagas que suelen causar pérdidas significativas de rendimiento en cultivos como soja, maíz, algodón y otros cultivos especializados. La compañía tiene operaciones en Brasil, Estados Unidos y Australia, y sus productos ya se utilizan en varias regiones productivas del mundo.

Para BASF, la integración de AgBiTech «complementa» su portafolio de BioSolutions, un conjunto de productos biológicos que buscan dar respuestas más sostenibles a los desafíos de protección de cultivos, reduciendo residuos, ayudando en la gestión de resistencias y ampliando las opciones en el manejo integrado de plagas.

En particular, desde BASF destacaron el valor estratégico de estas soluciones en mercados de rápido crecimiento como Brasil, donde los agricultores tienen presiones elevadas por insectos que impactan negativamente los rendimientos de sus cultivos.

¿Qué son los insumos biológicos y por qué importan?

Los insumos biológicos en agricultura son productos basados en organismos vivos, partes de organismos (como bacterias, hongos, virus o microbios) o sus metabolitos, que se utilizan para mejorar la productividad de los cultivos o controlar plagas y enfermedades. A diferencia de los insumos químicos tradicionales, que suelen ser sintéticos y pueden persistir en el medio ambiente, los biológicos se caracterizan por su origen natural y, en muchos casos, por perfiles de menor impacto ecológico.

Entre los productos biológicos más comunes se encuentran los biocontroladores (que ayudan a controlar insectos, hongos o enfermedades), biofertilizantes (que mejoran la disponibilidad de nutrientes para las plantas) y bioestimulantes (que potencian las defensas de las plantas o su tolerancia al estrés).

Estos productos no solo buscan proteger los cultivos, sino también hacerlo en forma más amigable con el ambiente, respondiendo a demandas crecientes de consumidores, reguladores y mercados por sistemas agrarios más sostenibles.

Para los agricultores, los biológicos ofrecen alternativas o complementos a los químicos tradicionales, integrándose muchas veces en programas de Manejo Integrado de Plagas (MIP) que combinan herramientas diversas para maximizar eficacia y minimizar impactos no deseados.

Revolución en el campo: un movimiento que no es aislado

La apuesta de BASF no ocurre en un vacío, sino que grandes actores de la industria han venido moviéndose hacia el segmento de los biológicos en los últimos años, en muchos casos mediante adquisiciones, alianzas o ampliación de capacidades internas de investigación y producción.

Un ejemplo claro lo ofrece Syngenta, que en 2024 y 2025 consolidó su liderazgo en el segmento de biológicos al adquirir activos de Novartis, incluyendo un repositorio de compuestos naturales y cepas genéticas para uso agrícola, así como al integrar una start-up californiana especializada en tecnologías de eficiencia de nutrientes.

Estas operaciones apuntan a acelerar el desarrollo de soluciones biológicas capaces de complementar las herramientas tradicionales de protección de cultivos y responder a la demanda de prácticas más sostenibles.

Del mismo modo, otras empresas importantes han realizado movimientos estratégicos en este campo. FMC Corporation, por ejemplo, adquirió en 2022 BioPhero, una compañía que desarrolla productos biológicos basados en feromonas para control de plagas, ampliando su oferta en ese segmento.

Además, grupos como Certis Biologicals han adquirido activos de compañías como AgBiome para expandir su presencia en soluciones biológicas, y Ginkgo Bioworks ha integrado plataformas tecnológicas y portafolios de genes y cepas microbianas para fortalecer su posición en biotecnología agrícola.

Estos movimientos reflejan un patrón más amplio en la industria, que está dado por la creciente integración de tecnologías biológicas que permite a los proveedores tradicionales diversificar sus catálogos, responder a las expectativas regulatorias y de mercado, y ofrecer a los agricultores herramientas que combinan eficacia con sostenibilidad.

¿Qué cambia para el productor del agro?

Para los agricultores, la entrada de un gigante como BASF al terreno de los biológicos a través de la compra de AgBiTech puede traducirse en varias implicancias. Una es la ampliación de opciones, puesto que más soluciones disponibles que pueden integrarse con productos químicos y prácticas agronómicas para manejar plagas de manera más eficiente.

También se puede contar la escalabilidad y respaldo industrial. En este caso, la capacidad de producción, distribución y soporte técnico de una multinacional puede favorecer la adopción de biológicos a gran escala.

A su vez, este tipo de acciones dan un impulso a la innovación, ya que la inversión en investigación y desarrollo de nuevas tecnologías biológicas puede acelerar la llegada de productos más efectivos y con menores barreras de registro en distintos mercados.

No obstante, sigue siendo necesario que productores y asesores técnicos evalúen cada producto en función de condiciones específicas de cultivo, plagas y objetivos productivos, dada la diversidad de herramientas y su integración en programas de manejo agronómico.

La adquisición de AgBiTech por parte de BASF es un hito en la consolidación de los insumos biológicos como una pieza clave del futuro de la agricultura global. En un contexto donde la sostenibilidad, la presión regulatoria y las demandas de los mercados finales empujan a la adopción de soluciones más respetuosas con el ambiente, las grandes compañías de la industria química y de protección de cultivos están reconfigurando sus estrategias para incluir o ampliar capacidades biológicas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empresa,campo

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA1 día ago

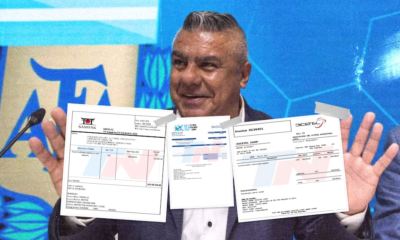

POLITICA1 día agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión