ECONOMIA

El sector textil y una crisis sin precedentes: el impacto de la apertura en la venta de ropa y qué pasará con el empleo

El sector textil y de la indumentaria enfrenta una crisis sin precedentes que pone en jaque a la producción y el empleo, obligando a las empresas a analizar estrategias para evitar la quiebra, en un contexto marcado por el bajo consumo y la desregulación del comercio exterior.

Según la consultora PxQ, de Emmanuel Álvarez Agis, “la apertura importadora presenta efectos adversos sobre la actividad de determinados sectores industriales. A diferencia de otros regímenes económicos en los que el incremento de las importaciones estuvo acompañado por una expansión de la actividad, el proceso actual no se tradujo en una mejora del desempeño de la actividad fabril. Por el contrario, coincidió con una contracción de la producción local”.

Este desacople impacta fuertemente en aquellos que exhiben una menor competitividad relativa.

En el complejo de prendas de vestir, cuero y calzado las importaciones alcanzaron el nivel más elevado desde 2016. Por el contrario, la actividad promedió el valor más bajo de toda la serie histórica -excluyendo los años afectados por la pandemia-, con una retracción de 3,5% entre enero y octubre de 2025.

Dentro de este panorama, las empresas buscan formas de reconvertirse para sobrevivir, pero predomina el pesimismo.

A diferencia de otros regímenes económicos en los que el incremento de las importaciones estuvo acompañado por una expansión de la actividad, el proceso actual no se tradujo en una mejora del desempeño de la actividad fabril (PxQ)

Voceros del sector reconocen que la situación del mercado interno es muy compleja: incluso en las marcas más económicas, las ventas muestran un fuerte deterioro. Ejemplificaron con el caso de Le Utthe, que ofrece valores “insólitos” y aun así está en un proceso de reorganización y achicamiento significativo y llamativo.

Ni siquiera los circuitos de alta informalidad logran sostenerse. En la calle Avellaneda, en CABA, tradicionalmente asociada a precios bajos; la actividad disminuyó y se ven más locales en venta o alquiler.

En los shoppings las firmas registran facturaciones inferiores a las del año previo en términos nominales, sin considerar el ajuste por inflación. “Estamos en la etapa de ver cómo nos salvamos“.

La coyuntura, aseguran las fuentes, está dominada por una lógica de supervivencia. Muchos empresarios priorizan mantener el flujo de caja antes que la rentabilidad, con descuentos agresivos -de hasta 50%- y promociones como 2×1 para atraer clientes.

“La necesidad de generar ingresos inmediatos lleva a vender prácticamente a cualquier precio, a fin de evitar depender solamente del financiamiento bancario, que es como una firma a la convocatoria de acreedores”, advierten.

Muchos empresarios priorizan sostener el flujo de caja antes que la rentabilidad, con descuentos agresivos

Algunas compañías, como María Cher, deciden segmentar su negocio: una parte enfocada en prendas con mayor diferenciación y exclusividad, y otra en indumentaria más accesible, proveniente en gran medida de Asia.

Desde otra reconocida marca de ropa para niños contaron que se están abocando más a la importación que a la fabricación nacional.

Priscila Makari, directora ejecutiva de la Fundación Pro Tejer, dijo a Infobae que la industria textil opera con una capacidad instalada inferior al 30% y rentabilidad negativa, lo que obliga a liquidar stock para afrontar los costos fijos.

Las empresas ya redujeron horas extras, turnos, y han recurrido a suspensiones y despidos. “No se vende ni producción nacional ni importada; quienes intentaron un mix enfrentan igualmente dificultades”, manifestó la economista.

Ante las ventas insuficientes, agregó Makari, las compañías achican su estructura para mantenerse a flote, provocando un efecto dominó que golpea a proveedores de hilo, algodón y tintorerías.

Cambiar la estrategia de producción es imposible cuando el problema central es que no hay demanda de ropa, independientemente de la importación de telas (Makari)

“Cambiar la estrategia de producción es imposible cuando el problema central es que no hay demanda de ropa, independientemente de la importación de telas”, resaltó.

Pero la competencia de los productos del exterior acentúa la crisis. Makari estima que cerraron más de 500 empresas entre diciembre de 2023 y octubre de 2025. El impacto es especialmente fuerte en las grandes fábricas del norte del país y sus localidades aledañas, como las plantas en La Rioja, donde el empleo textil representa el 40% del trabajo industrial de la provincia.

Este escenario se diferencia de los procesos de ajustes internos aplicados durante 2024 en otros rubros, donde la cirugía de costos, la migración hacia la importación y menores márgenes de ganancias permitían a las empresas adaptarse.

Según un informe de la consultora Analytica, de Ricardo Delgado, en 2025 las importaciones de indumentaria acumularon un aumento interanual del 97,3% -unos USD 336 millones adicionales-, 121,2% en otros textiles -USD 94 millones más- y 25,2% en calzado y sus partes -USD 166 millones más respecto al año previo-.

A estas cifras se suman las compras al exterior vía courier, que no se limitan exclusivamente a la ropa pero cobran protagonismo de la mano de plataformas como Shein y Temu, con un incremento del 274,2% en 2025.

“Estos movimientos reflejan un cambio profundo en la fisonomía local del mercado de indumentaria y calzado, con un desplazamiento de la producción nacional por bienes importados. Con un marcado impacto en dos variables: precios y empleo”, observó Analytica.

Hay un desplazamiento de la producción nacional por bienes importados. Con un marcado impacto en dos variables: precios y empleo (Analytica)

En comparación con el resto de la economía, desde noviembre de 2023 los precios del sector registraron un abaratamiento relativo del 30,6% frente al promedio general de precios.

Por otra parte, entre noviembre de 2023 y octubre de 2025 se perdieron 18.333 puestos de trabajo registrados en textiles, confecciones, cuero y calzado, lo que implica una contracción del 15,1% y el menor nivel desde 2009, cuando comenzó la serie estadística.

buque,portacontenedores,comercio marítimo,transporte internacional,logística,puerto,exportaciones,importaciones,economía global,visualesia

ECONOMIA

Cuántos dólares necesita el Gobierno de Javier Milei para atravesar 2026 sin sobresaltos

Mientras Javier Milei y Luis Caputo festejan a diario la estabilidad cambiaria y la compra de más de USD 2.400 millones en lo que va del año por parte del Banco Central, los cálculos de las obligaciones financieras para 2026 abren un margen de duda acerca de cómo podrán afrontarse. La Argentina necesita más de USD 40.000 millones y el esquema cambiario iniciado en enero “puede ser insuficiente” para obtenerlos, según un informe de Empiria. Las previsiones cruzadas de la acumulación de reservas, el comercio exterior, la cuenta financiera y la dolarización de las carteras de los argentinos conforman un desafío que no será sencillo para el Gobierno.

El informe cuantifica el desafío financiero que viene. Resalta que desde el comienzo del año, el tipo de cambio real es más flexible y las reservas volvieron a crecer. Pero ese nuevo esquema cambiario “puede ser insuficiente para todo el año, donde la necesidad de divisas luce desafiante”. Por ello, el flujo de divisas que exigirá 2026 será superior a todos los registros recientes, incluso en los años más favorables.

“En este verano tranquilo, con un dólar que no sube y un Banco Central que compra, la gente no afloja de comprar dólares» (Carlos Melconian)

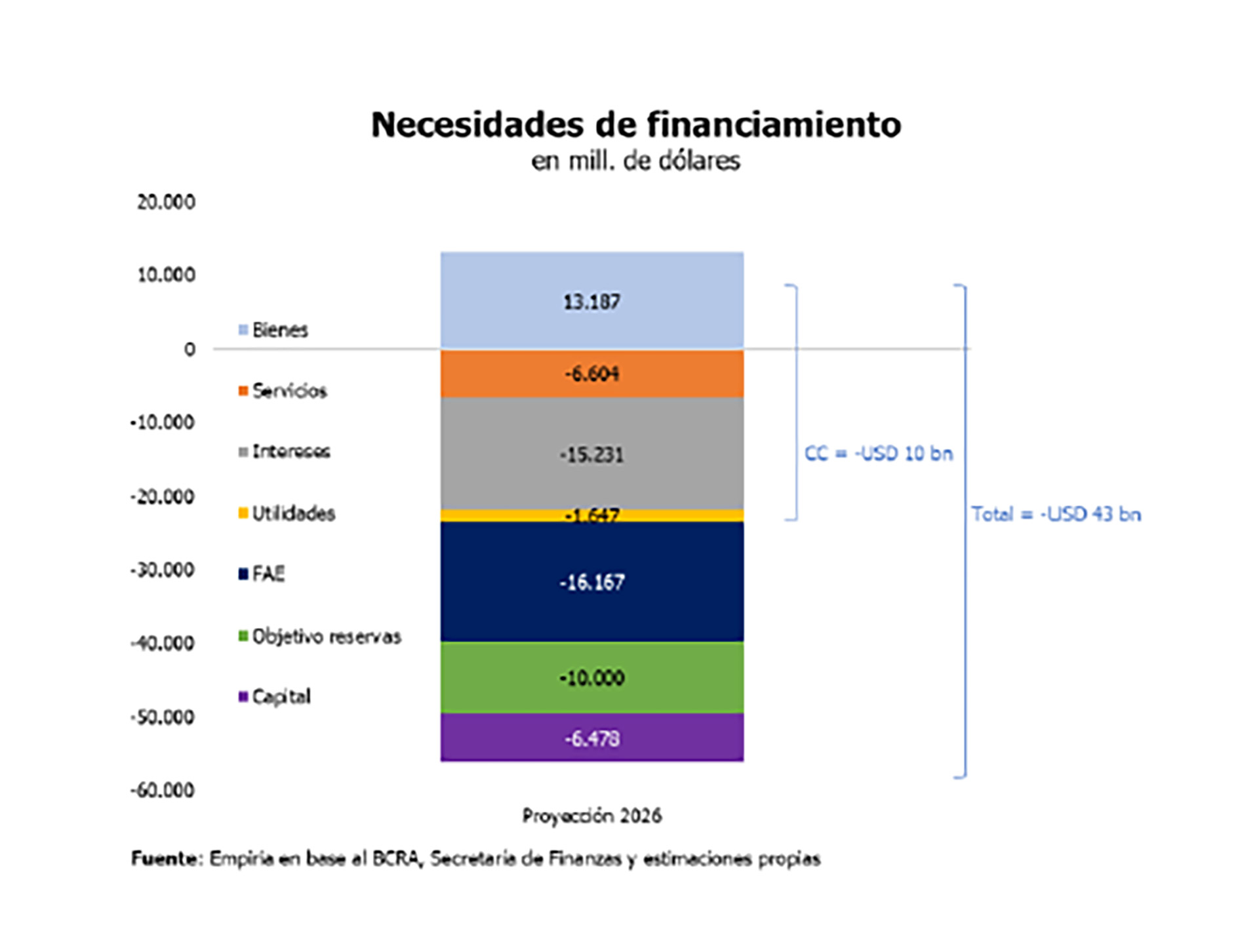

El análisis de Empiria señala que “la cuenta corriente para 2026 se estima deficitaria por en torno a 1,6% del PBI (USD 11.000 M)”. Además, suma la presión de la “dolarización de cartera, menor a la de 2025, pero todavía negativa por unos USD -16.000 M”, junto con la “pauta de acumulación de reservas por unos USD 10.000 M” y los “vencimientos de deuda (capital) del Tesoro por unos USD 6.500 M”.

“Todo eso suma necesidades por unos USD 40.000 M, niveles que Argentina solo alcanzó en 2016-17 cuando el sector público emitía deuda por unos USD 25.000 M anuales, no disponibles hoy lo que pone la responsabilidad de la generación de divisas sobre el sector privado, con un tipo de cambio real muy exigido”, puntualizó el informe. A esos números, añadió que el Gobierno desliza que no quiere tomar “deuda nueva” durante este año y que tampoco pesará el aporte del FMI, que en 2025 superó los USD 14.000 millones.

Así, este año no habrá margen para repetir la dinámica de adelantos extraordinarios que caracterizó a 2025, cuando “las medidas transitorias abastecieron a la economía de los dólares necesarios en el transcurso electoral”. Para la consultora, “cuesta pensar que eso pueda repetirse” en 2026, donde no se espera, por caso, una eliminación temporaria de retenciones a los agroexportadores como el año pasado.

Esa proyección se mezcla con otras voces que advierten que el “veranito cambiario” no es tan calmo como parece. El economista Carlos Melconian señaló que “estamos muy confundidos” con lo que pasa con el dólar porque “sigue existiendo dolarización en la gente”.

Para Melconian, las compras del Central obedecen a una oferta coyuntural de dólares que no va a sostenerse, vinculada por ejemplo a la emisión de deuda de empresas y provincias. “En este verano tranquilo, con un dólar que no sube y un Banco Central que compra, la gente no afloja de comprar dólares. Entonces, estamos muy confundidos en términos de lo que está pasando en el mercado cambiario”, dijo.

“No baja la dolarización. Y no es la dolarización de carácter político, de temor a que ganen los que están enfrente, pero es un número inadecuado para que la economía progrese. La gente sigue con su misma mentalidad, se siente cómoda ahí”, afirmó Melconian.

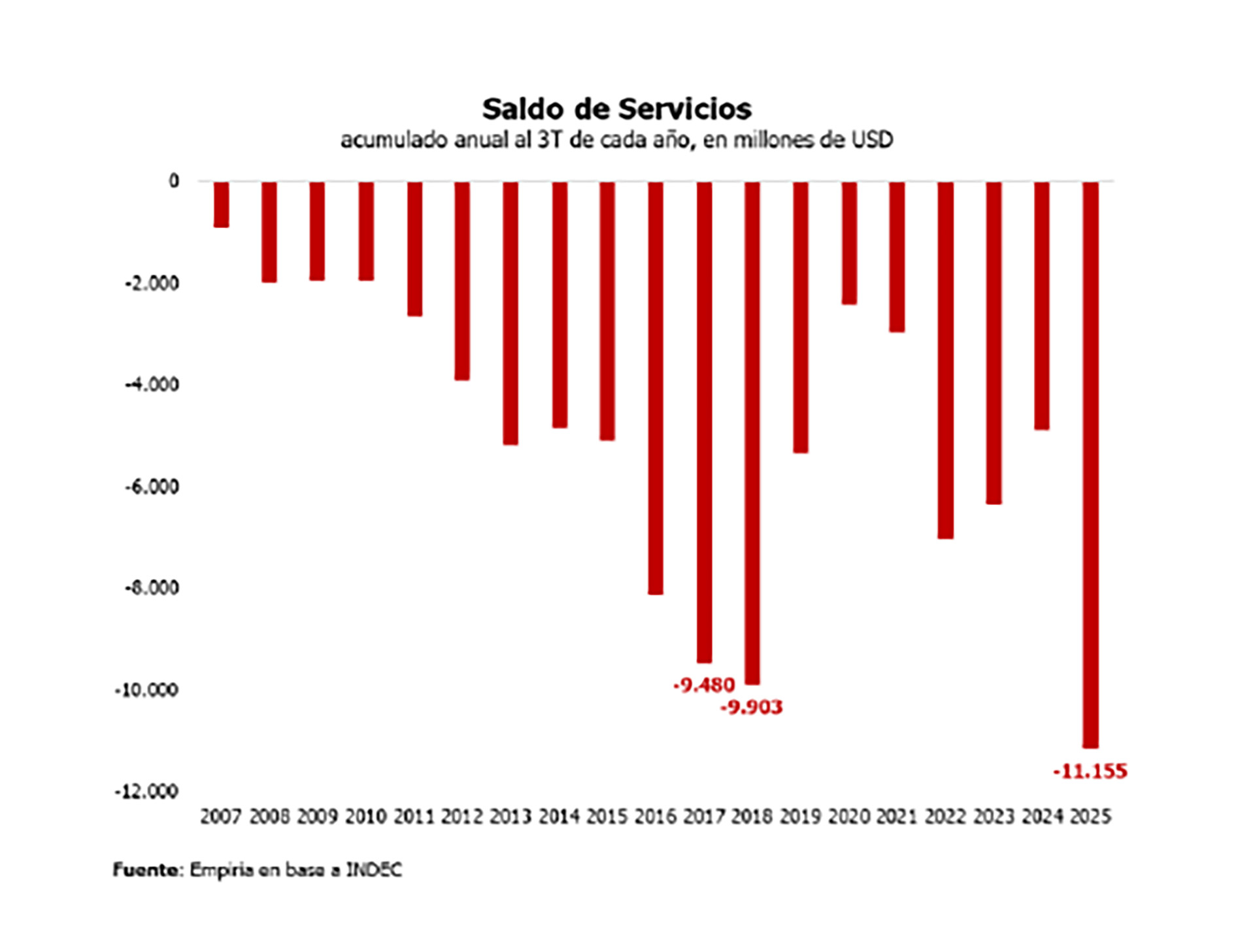

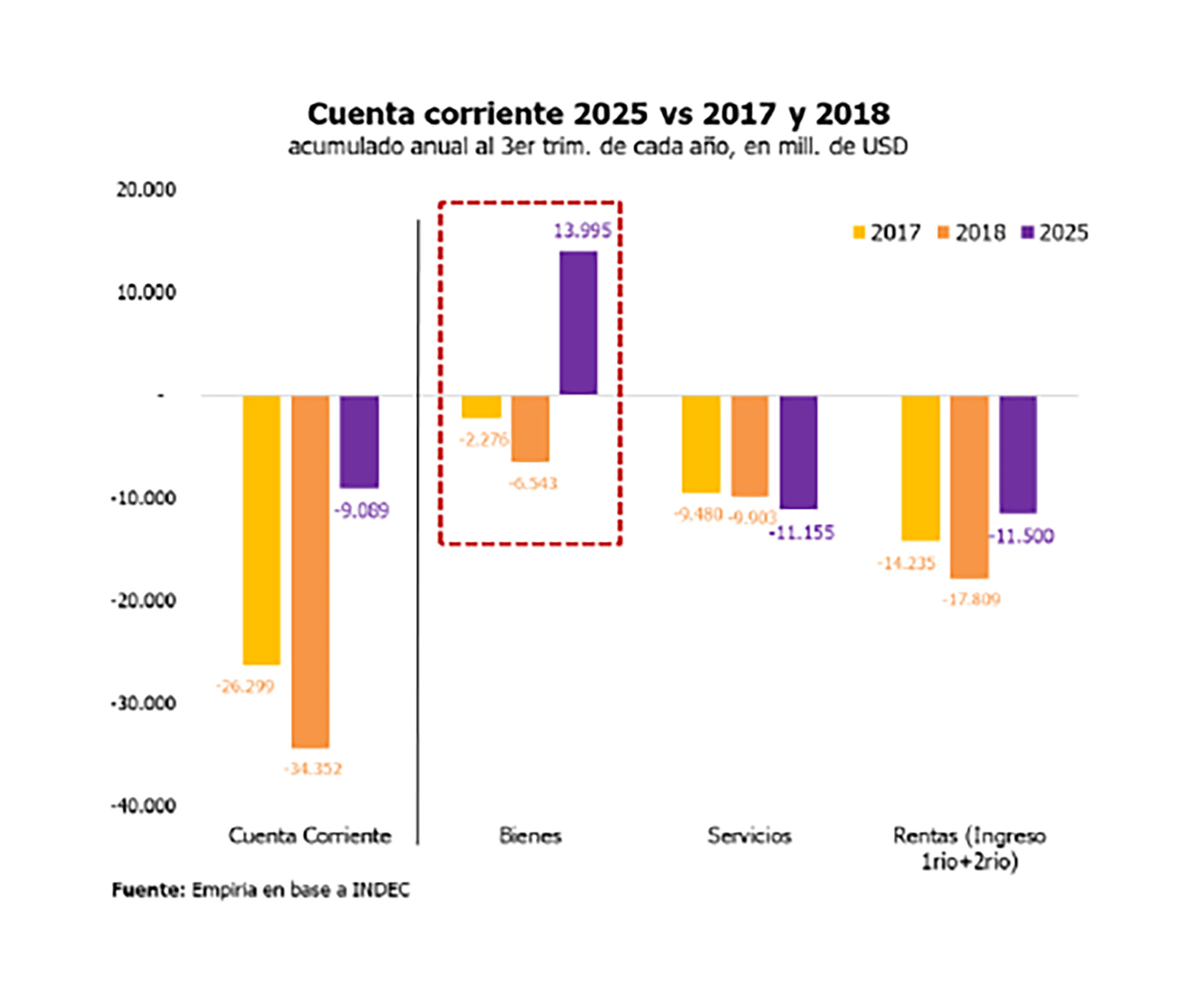

El informe de Empiria especifica que el superávit de bienes estimado para el período llega a USD 14.000 millones, con exportaciones devengadas por USD 84.000 millones y compras externas de USD 70.000 millones. Sin embargo, el déficit de servicios y la cuenta de rentas amplían el rojo externo y agravan el panorama. El informe puntualiza que el déficit de servicios de 2025 fue el mayor desde que hay registros, con un saldo negativo de USD 11.200 millones, impulsado principalmente por el turismo y los viajes al exterior.

La presión adicional surge de la dolarización de carteras, una tendencia que persiste en el mercado local. El informe estima que, aunque será menor a la de 2025, seguirá siendo “negativa por unos USD -16.000 M”. Esta dinámica refleja la preferencia de los ahorristas e inversores argentinos por activos en moneda extranjera, lo que suma demanda sobre las reservas y complica la estrategia oficial de acumulación.

El informe también subraya el peso de los vencimientos de deuda. Los pagos de capital correspondiente al Tesoro para 2026 suman aproximadamente USD 6.500 millones, cifra que se integra al resto de las obligaciones externas. El documento aclara que estos montos no incluyen posibles cancelaciones adicionales, lo que podría incrementar aún más la demanda de divisas en un escenario de acceso limitado al crédito internacional.

El sector privado, tanto por la demanda de divisas para importaciones como por la remisión de utilidades y la formación de activos externos, incrementa la competencia por los dólares disponibles. Empiria compara el panorama con la crisis de 2017-2018, aunque aclara que la dinámica actual resulta menos problemática en términos de magnitud, debido principalmente al superávit energético, que pasó de un saldo negativo de USD 3.000 millones a uno positivo de USD 7.800 millones.

ECONOMIA

Luego de la fuerte baja del precio de enero, el alza del petróleo podría dar revancha a las exportaciones de crudo argentino

El precio del petróleo Brent, de referencia en la Argentina, rozó los USD 72 el barril este viernes, acumuló un aumento del 9,9% en un mes y, aunque aún está 3,7% por debajo de la cotización que tenía hace un año, en las próximas semanas daría revancha a las exportaciones de crudo de la Argentina.

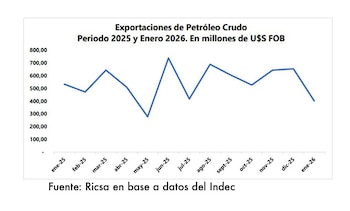

El mes pasado las exportaciones de petróleo del país sumaron USD 402 millones, una fuerte caída respecto de los USD 654 millones de diciembre, quebrando la tendencia ascendente observada durante gran parte de 2025, destacó Regional Investment Consulting (Ricsa) en un análisis sobre el comercio exterior de Energía.

Durante el año pasado las exportaciones de crudo se habían mantenido, mes a mes, por encima de los USD 500 millones, aportando gran parte de las ventas de Combustibles y Energía, que sumaron USD 11.086 millones y generaron un saldo positivo de la balanza energética de USD 7.815 millones, cifra notable si se tiene en cuenta los datos previos. En 2022 la balanza comercial energética había tenido un déficit de USD 4.500 millones, en 2023 el saldo fue neutro y recién en 2024 volvió a un saldo positivo, USD 5.600 millones.

Por su parte, el precio del crudo WTI, de referencia en EEUU, llegó el viernes a USD 66 el barril, el valor más alto en los últimos seis meses, al cabo de un aumento del 5% en una semanal.

Tanto el precio del Brent como el del WTI reaccionaron a las declaraciones del presidente de EEUU, Donald Trump, quien dio a Irán un plazo de 15 días para alcanzar un acuerdo sobre su programa nuclear y dijo que si no hay acuerdo “sucederán cosas malas”.

Según medios internacionales, el despliegue militar de EEUU en Medio Oriente es el mayor desde 2003 y aumenta el riesgo de un conflicto mayor. Irán produce cerca de 3 millones de toneladas de crudo por día, cerca del 3% de la oferta global. Pero el mayor riesgo para el mercado petrolero es un posible cierre del Estrecho de Hormuz, paso clave del comercio petrolero mundial.

Los precios del petróleo también recibieron impulso de la decisión de la Corte Suprema de Justicia de EEUU de rechazar por “inconstitucional” las “tarifas recíprocas” impuestas por Trump y por el dato de que la semana pasada los inventarios de crudo de EEUU cayeron 9 millones de barriles, la caída más semanal más pronunciada desde septiembre de 2025.

El análisis de Ricsa precisa que las exportaciones de Combustible y Energía de la Argentina sumaron USD 781 millones en enero, una caída del 14,1% interanual respecto de los USD 909 millones de enero 2025, básicamente por una reducción del 13,2% en los precios, pues el volumen exportado retrocedió apenas 1 por ciento.

Geográficamente, la Patagonia (y en particular, Neuquén) siguió liderando el desempeño del sector energético, con despachos por USD 456 millones, el 58,4% del total exportado.

En la comparación interanual las exportaciones de crudo cayeron en el mes un 24,7% (habían sido de USD 534 millones en enero 2025), pero siguen siendo el principal componente de exportación del sector, con el 51,4% de las exportaciones totales de Combustibles y Energía.

Además, destaca Ricsa, el crudo es importante en el intercambio con EEUU, donde se posicionó como principal producto exportado por la Argentina, al punto de explicar el 26,4% de las ventas totales al país del norte. En enero, las ventas de crudo a EEUU cayeron, básicamente debido a una caída interanual del 24,7% en el precio promedio.

El precio del Brent cayó de USD 79 el barril en enero de 2025 a USD 66 el mes pasado, casi 17% menos. La reciente reversión del precio del crudo es la base de la revancha exportadora que podría darse en las próximas semanas y meses, si la actual tendencia se mantiene o, cuanto menos, no se revierte.

ECONOMIA

El costo de la construcción desacelera y sube a menor ritmo que el IPC: el detalle por ítem de obra

Durante el primer mes de 2026, el sector de la construcción consolidó una tendencia de desaceleración en sus costos operativos. Según los datos oficiales y los relevamientos de las cámaras empresariales, el Índice del Costo de la Construcción (ICC) registró un incremento del 2,3% en enero. Esta cifra marca una distancia relevante respecto al Índice de Precios al Consumidor (IPC), que para el mismo período se situó en el 2,9%.

La coincidencia técnica entre el Instituto Nacional de Estadística y Censos (Indec) y la Cámara Argentina de la Construcción (Camarco) sobre el nivel general de aumento (2,3%) confirma un escenario de menor presión inflacionaria para el rubro en comparación con la economía general. No obstante, el análisis pormenorizado revela matices y divergencias en el comportamiento de los insumos, la mano de obra y los distintos ítems que componen una obra civil.

El reporte de Indec señala que la suba del nivel general fue impulsada principalmente por el capítulo de Mano de obra, que presentó un alza del 3,1%. Este movimiento responde a la aplicación de los acuerdos salariales de la Uocra, homologados a mediados de enero, que impactaron tanto en el personal asalariado como en los subcontratos. En contraste, los datos del sector privado estiman que la mano de obra para un edificio tipo en la Ciudad de Buenos Aires creció un 2,8%.

En el rubro de los Materiales, se observa una de las mayores brechas. Mientras que el informe público registró una suba moderada del 1,4%, los relevamientos de las cámaras del sector ubicaron este incremento en un 2,1%. Esta diferencia técnica suele atribuirse a la ponderación de los insumos y a las metodologías de relevamiento: el INDEC mide una canasta amplia en el Gran Buenos Aires, mientras que las entidades empresariales suelen enfocarse en modelos específicos de edificios torre en CABA.

El tercer componente del índice, los Gastos generales, mostró un avance del 2,2%. Este segmento estuvo influenciado por las revisiones tarifarias en los servicios de electricidad (Edenor y Edesur), así como por actualizaciones en los valores de conexión de agua, cloacas y gas autorizadas por los entes reguladores.

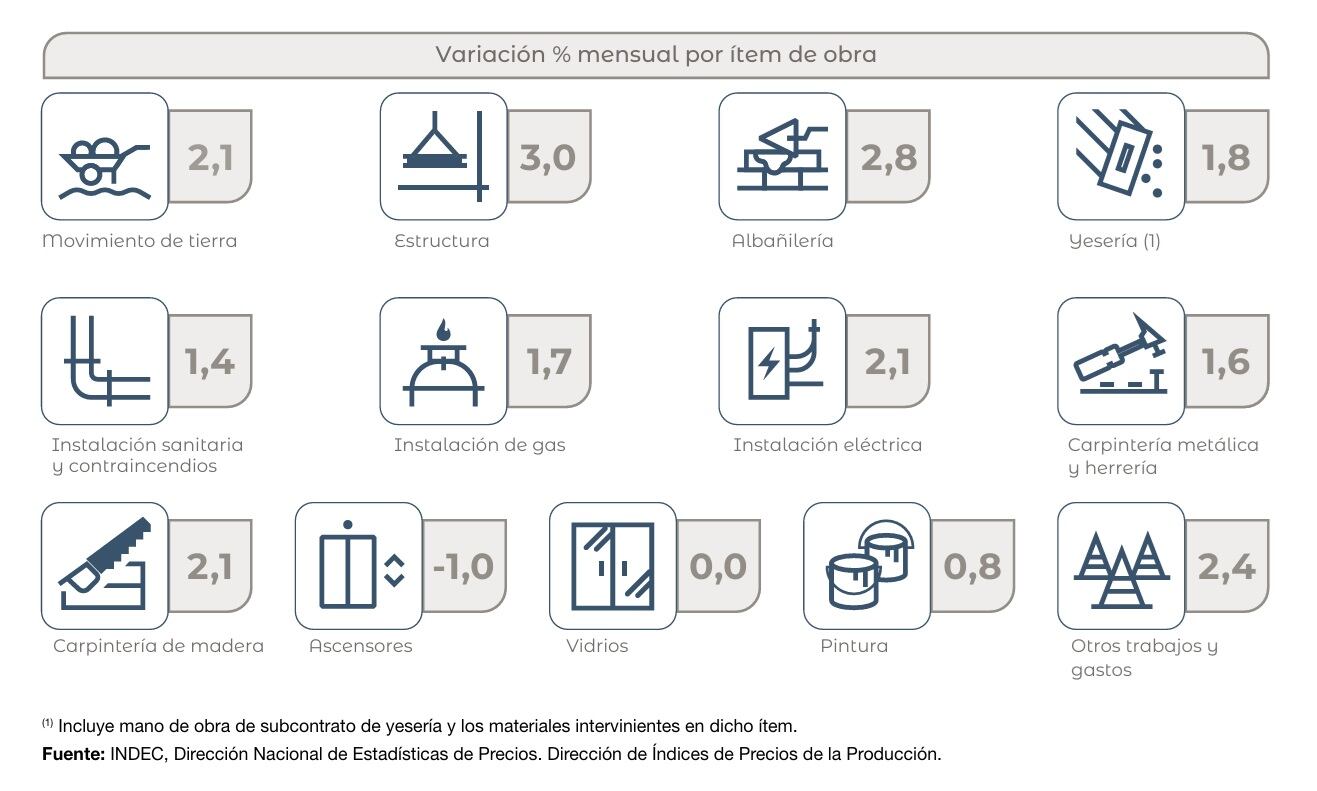

Al desagregar el costo según las tareas específicas que conforman la ejecución de una obra, se detectan comportamientos dispares. Los ítems vinculados a las etapas iniciales y estructurales fueron los que más presionaron el índice hacia arriba:

El ítem de “estructura” lideró los aumentos con un 3,0%. Le siguió más abajo la albañilería, que registró una suba del 2,8%. Más atrás aparecen “otros trabajos y gastos” (aumentó un 2,4%) y los “movimientos de tierra” y “carpintería de madera”, ambos sectores marcaron un incremento del 2,1%.

En el extremo opuesto, algunos rubros mostraron estabilidad o incluso deflación mensual. El ítem de “ascensores registró una caída del 1% en enero , mientras que el rubro de vidrios no presentó variaciones. Por su parte, la pintura subió apenas un 0,8%, posicionándose muy por debajo del promedio general.

Dentro del grupo de materiales, la dispersión de precios fue notable. El mayor incremento se dio en los cables y conductores de media y baja tensión, con un salto del 4,9%. Le siguieron las piezas de carpintería y los productos de hormigón y cemento, ambos con una suba del 2,7%.

Sin embargo, otros insumos básicos mostraron una calma mayor. Según los datos del Indec, el cemento portland normal en bolsa aumentó un 3,2% , pero el acero aletado conformado en barra solo creció un 0,9%. El ladrillo cerámico hueco se mantuvo sin cambios durante el mes de enero.

En cuanto a los servicios asociados a la construcción, se destacó el costo de alquiler de equipos. El alquiler de andamios subió un 4,9% , seguido por las camionetas con un 3,8%. Otros servicios de maquinaria pesada, como la pala cargadora y la retroexcavadora, tuvieron incrementos del 2,3%.

CHIMENTOS2 días ago

CHIMENTOS2 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA2 días ago

POLITICA2 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA21 horas ago

ECONOMIA21 horas agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»