ECONOMIA

Inflación 2025: hubo desaceleración en diciembre y será la menor suba anual desde 2017

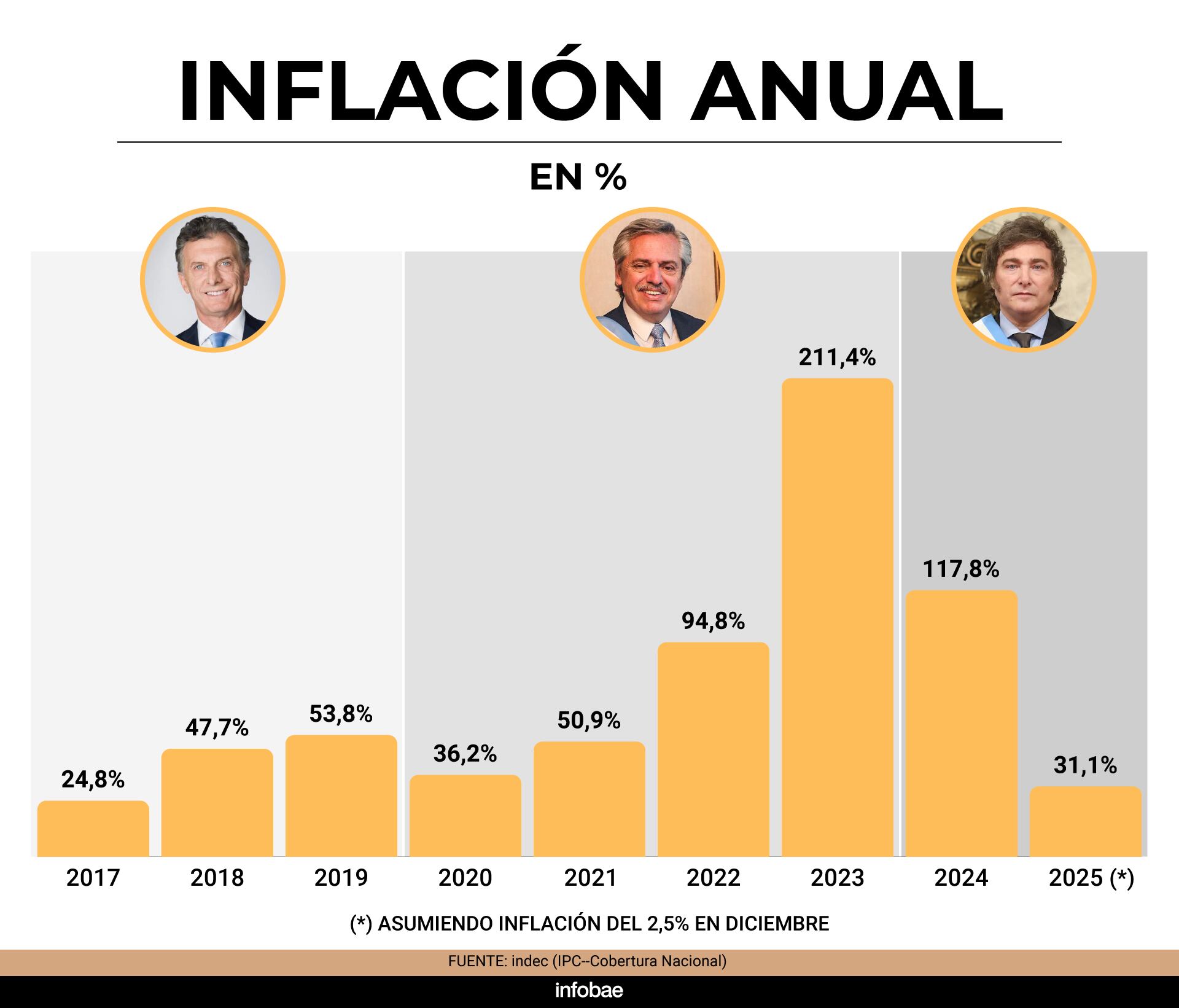

Las estimaciones de las principales consultoras privadas anticipan que la inflación de diciembre de 2025 se ubicó en torno al 2,6%, lo que implicaría una aceleración de 0,1 puntos porcentuales respecto al dato oficial de noviembre. A la vez, estimaron que la variación de precios anual habría cerrado alrededor de 31%, el menor registro para un año desde 2017.

De acuerdo al relevamiento de Equilibra, el Índice de Precios al Consumidor (IPC) subió 2,6% en diciembre, impulsado por Regulados (3,6%) y el componente Núcleo (+2,7%). “Al igual que el mes previo, subas en Carnes (5,9%) impulsaron el componente de Alimentos y bebidas no estacionales (3,3%). La inflación interanual 2025 finalizaría en torno a 31%”, detalló el reporte.

En tal sentido, Gonzalo Carreras, economista de la consultora, indicó que se dio “otro mes donde la carne estaría en el centro de la escena en términos de inflación (sólo la carne vacuna nos dio arriba de 8% mensual)”. Sumado a la mayor presión de precios Regulados (transporte público más tabaco) nos arroja una suba pequeña en contraste con el 2,5% de noviembre”, agregó el analista de la firma que releva 130.000 precios y cubre el 85% del IPC Nacional, mientras que estima el 15% restante con modelos econométricos.

Por su parte, la medición de precios minoristas de C&T Asesores Económicos para la región del Gran Buenos Aires (GBA) presentó un incremento mensual de 2,6% en diciembre, superando el 2,4% de noviembre (2,5% para el Indec), pero por debajo del 2,8% de diciembre de 2024 (2,9% oficial). De validarse esta variación en los datos del organismo estadístico, la inflación de 2025 habría sido de 31,2%, cerrando así el año con menor dinámica inflacionaria desde 2017.

“La carne volvió a tener un rol fundamental en la dinámica del mes, tal como había sucedido en noviembre y, en menor medida, en octubre: subió 8% en el mes. Esto provocó que el rubro de alimentos consumidos en el hogar se acelerara al 3% mensual, el mayor ritmo de suba desde marzo, a pesar de una fuerte baja en las verduras. Por su parte, las bebidas aumentaron algo más, en torno al 4%. Así, alimentos y bebidas aumentó 3% y fue el segundo rubro de mayor suba”, precisó el reporte.

Asimismo, EcoGo aseguró que la inflación en alimentos escaló a 2,5% mensual y el incremento estuvo explicado principalmente por el aumento en carnes (7,3%), con una suba de 9,6% en la carne vacuna. A la vez, las frutas experimentaron una suba moderada de 1,8%, con incidencia positiva en la variación del mes. Por el contrario, el descenso en verduras (-7,9 %) compensó parcialmente la suba del rubro alimentos y bebidas, que resultó 0,5 p.p. inferior al registro de noviembre.

“Los alimentos consumidos dentro del hogar mostraron este mes un incremento del 2,6%, mientras que los consumidos fuera del hogar experimentaron una suba del 2,0%. Así, en los últimos 12 meses acumulan alzas del 37,8% y 43,5% respectivamente y dejan un arrastre para el mes de enero de 0,3 p.p. –por debajo de lo registrado el mes pasado-“, sumó el análisis.

Según las mediciones de alta frecuencia de Invecq, los precios subieron, en promedio, 1% en la cuarta semana del mes pasado, luego de dos semanas de variaciones casi nulas. “De esta manera, la inflación promedio móvil de cuatro semanas se ubicó en 2,6%, acelerando respecto a la semana anterior, cuando se ubicaba en 2,4%”, acotaron.

El último relevamiento de la consultora LCG informó que “En la quinta semana de diciembre los Alimentos y Bebidas presentaron una aumento de precios del 0,6% semanal“. Esto ocurre tras un incremento semanal del 0,6% en el sector. En el último mes, el promedio de inflación mensual descendió a 1,7%.

Según los analistas, el principal factor detrás de este comportamiento es la suba en el precio de la carne. “La inflación promedio mensual se explica en su totalidad por los continuos aumentos de Carnes. Verduras y Lácteos restan 0,3 pp a la inflación mensual”, señalaron.

En Analytica informaron que durante la cuarta semana del último mes de 2025 los precios de alimentos y bebidas no alcohólicas subieron un 0,5%, es decir, 0,1 puntos porcentuales menos que lo estimado por LCG. Los datos de la consultora muestran que, a lo largo de diciembre, el incremento fue de 1% en la primera semana, 1,2% en la segunda y 0,9% en la tercera.

Independientemente de la estadística en sí, que el Instituto Nacional de Estadística y Censos (Indec) dará a conocer el martes 13, 2025 finalizó con la inflación anual más baja desde 2017, cuando el registro fue de 24,8% durante la gestión de Mauricio Macri. Entre enero y noviembre del año pasado, el índice acumulado alcanza 27,9%. Con una proyección de inflación para diciembre que oscila entre 2,5% y 2,8%, la variación anual se mantendrá por debajo del 32%. Aun si el dato de diciembre llegara al 3%, el incremento anual se ubicaría en 31,7%.

El último IPC de 2025 resultará determinante para aspectos clave como la evolución del dólar en los próximos meses, la actualización de las escalas del impuesto a las Ganancias y las categorías del Régimen de Pequeños Contribuyentes. En el primer caso, definirá el ajuste de las bandas cambiarias en febrero de 2026, mientras que en el segundo, fijará los nuevos topes a partir de los cuáles se pagan impuestos.

ECONOMIA

La letra chica de los préstamos personales: cuánto se termina pagando de verdad y cómo calcular el costo real del crédito

(Imagen ilustrativa Infobae)

Tomar un préstamo personal en la actualidad puede implicar devolver entre 43% y más de 160% adicional sobre el capital recibido en apenas un año, según la entidad, el perfil del cliente y los costos asociados. La diferencia entre lo que se pide y lo que finalmente se paga demuestra que no alcanza con mirar únicamente la tasa promocional.

Cuando un banco o una fintech publica una oferta, generalmente informa la Tasa Nominal Anual (TNA). Sin embargo, esa cifra no refleja el efecto de la capitalización de intereses ni incluye todos los costos vinculados al crédito. La Tasa Efectiva Anual (TEA), en cambio, sí contempla la acumulación periódica de intereses.

Por ejemplo, una TNA del 47% anual equivale aproximadamente a una tasa mensual cercana al 3,9%. Pero como los intereses se calculan y acumulan mes a mes, al finalizar el año la TEA supera el 58 por ciento. El costo real del dinero resulta mayor a la tasa nominal publicada. A eso se suma el Costo Financiero Total (CFT), que incorpora seguros, gastos administrativos e impuestos y es el indicador que realmente permite dimensionar cuánto se terminará pagando.

El Costo Financiero Total (CFT), que incorpora seguros, gastos administrativos e impuestos, es el indicador que realmente permite dimensionar cuánto se terminará pagando

Según cifras del Banco Central, la tasa promedio de préstamos personales se ubicó en las primeras dos semanas de febrero entre el 67% y el 72% nominal anual, con una proyección de inflación que ronda entre 20% y 30% anual. Aunque la suba de precios se desaceleró respecto de años anteriores, el crédito al consumo sigue teniendo un costo elevado.

Detrás de ese promedio hay una dispersión significativa. No es lo mismo solicitar un préstamo en un banco tradicional con cuenta sueldo que recurrir a una billetera virtual.

En una simulación realizada en una plataforma digital, por ejemplo, un préstamo de $550.000 a devolver en 12 cuotas de alrededor de $81.000 implica reintegrar cerca de $972.000 en total, es decir, casi el doble del capital recibido. En términos de costo financiero total, la tasa supera ampliamente el 100% anual, pues el monto financiado se fue achicando mes a mes, mucho antes de llegar a la cancelación total.

También dentro de los bancos hay diferencias relevantes. Para un préstamo de $1.000.000, una entidad informó una TNA del 86%, TEA del 129% y Costo Financiero Total del 171,22%. Es decir, el costo efectivo del financiamiento más que quintuplica la referencia inflacionaria proyectada para el año.

En otras entidades tradicionales, las tasas de interés varían según el perfil del solicitante. En las entidades oficiales se ofrecen tasas que parten en torno al 42% nominal anual para clientes con mayor nivel de vinculación, mientras que en otras el rango puede oscilar en un rango amplio, entre 45% y 85% nominal anual, dependiendo del paquete de servicios y de si cobra el sueldo o jubilación en la entidad.

“La tasa depende del perfil crediticio, del monto solicitado, del plazo y del nivel de riesgo que evalúe el banco. No es lo mismo un cliente con cuenta sueldo y buen historial que alguien sin antecedentes o con ingresos variables”, dijo a Infobae Juan Pablo Perojo, CEO de PMP Contabilidad & Consultoría.

En muchos casos el costo efectivo del financiamiento más que quintuplica la referencia inflacionaria proyectada para el año

Además, advirtió Perojo, el dato determinante no es la Tasa Nominal Anual sino el Costo Financiero Total. “Muchas veces el cliente se queda con la tasa nominal porque es el número que aparece primero, pero el CFT es el que muestra el impacto real del crédito sobre el ingreso”, explicó.

A la estructura de tasas se suma la forma en que se calcula la cuota. La mayoría de los préstamos personales se otorgan bajo el sistema de amortización francés, que establece una cuota constante a lo largo de la vida del crédito. Sin embargo, la composición interna cambia: al inicio se paga una mayor proporción de intereses y una menor parte de capital; hacia el final ocurre lo contrario.

En los créditos que tributan IVA sobre los intereses, la cuota total puede incluso resultar levemente decreciente, ya que el impuesto disminuye a medida que baja el componente de interés.

En un escenario de inflación más baja que la observada en años anteriores, la comparación directa entre tasa e inflación puede resultar engañosa. “Las tasas de interés incorporan mucho más que la inflación esperada. También influyen el riesgo de incumplimiento, el costo de fondeo, la carga impositiva y el contexto macroeconómico. Cuando aumenta el riesgo de mora, el crédito se encarece”, explicó Perojo.

También influyen el riesgo de incumplimiento, el costo de fondeo, la carga impositiva y el contexto macroeconómico (Perojo)

El nivel actual de tasas de interés muestra que, pese a la desaceleración inflacionaria, el financiamiento al consumo todavía se mueve con parámetros de riesgo elevados. En términos reales, endeudarse sigue teniendo un costo significativo y no necesariamente funciona como una herramienta para “ganarle” a la inflación.

Más allá de la tasa de interés, Perojo advierte que la decisión de endeudarse debería estar vinculada al destino de los fondos. “Un préstamo personal puede tener sentido cuando se utiliza para consolidar deudas más caras, financiar una inversión necesaria o cubrir una emergencia. El problema aparece cuando se toma para gasto corriente o consumo que no genera ningún retorno”, dijo.

Si la cuota representa una parte muy alta del salario, cualquier imprevisto puede desordenar las finanzas personales

El analista recomendó evaluar no solo el Costo Financiero Total sino también el impacto de la cuota en el ingreso mensual. “La clave es que el compromiso sea sostenible en el tiempo. Si la cuota representa una parte muy alta del salario, cualquier imprevisto puede desordenar las finanzas personales”, agregó.

Antes de firmar la toma de un crédito, es necesario solicitar el detalle del monto total a devolver, comparar alternativas entre entidades y calcular con precisión cuánto representará la cuota dentro del presupuesto familiar. En un contexto en el que las tasas de interés siguen ubicándose en niveles elevados en términos reales, el análisis previo resulta tan importante como la necesidad de financiamiento.

South America / Central America

ECONOMIA

Más problemas para Kicillof: docentes anunciaron paro y no comenzarán el ciclo lectivo

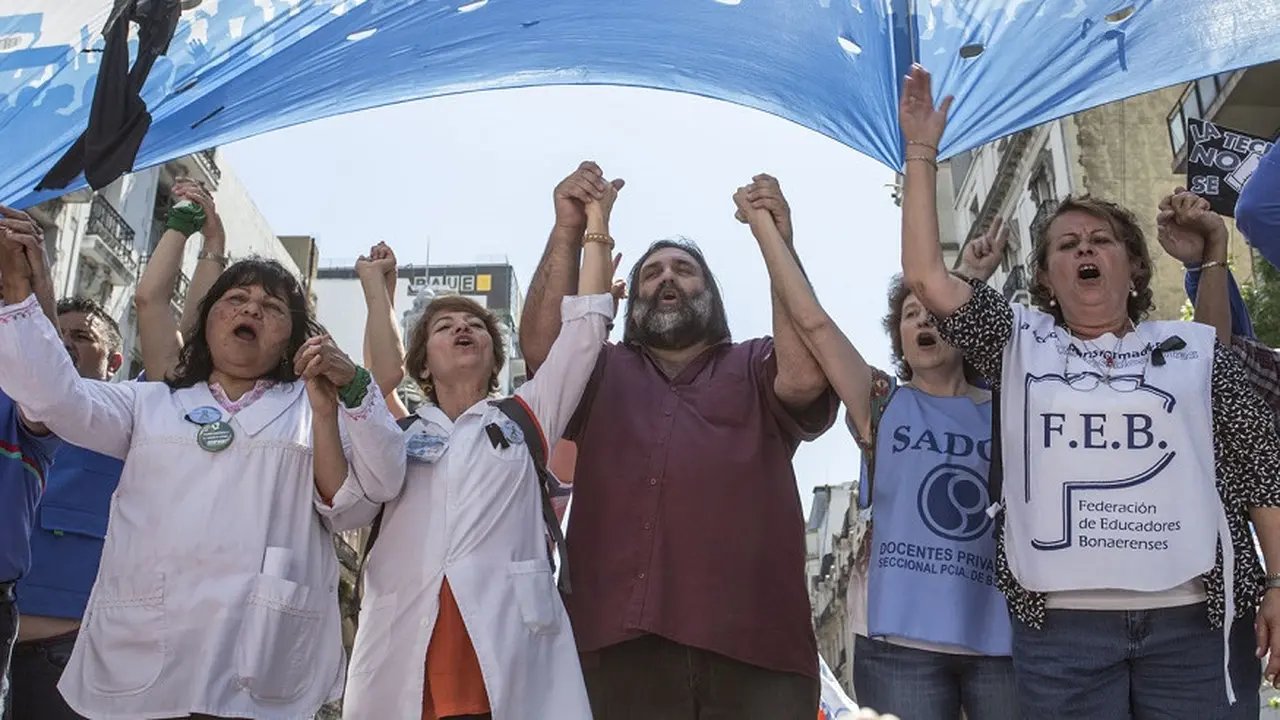

Como en una carrera con obstáculos, el gobernador de la provincia de Buenos Aires, Axel Kicillof trata de sortear los problemas que le presenta la paritaria de la administración pública y, en particular, la de los docentes, que ya anunciaron un cese de actividades que afectará el inicio del ciclo lectivo.

Desde el último trimestre del 2025, Kicillof viene surfeando la negociación salarial con los gremios, evitando el naufragio. Sin poder patear la pelota para adelante, quedó preso de la promesa de compensar la pérdida que sufrieron los haberes el año pasado, y los sindicatos le pasaron factura.

Para los gremios, la propuesta salarial es «insuficiente»

En el último encuentro, la administración provincial ofertó un 3 por ciento de incremento para febrero que la Federación de Educadores Bonaerenses (FEB) consideró «insuficiente», justamente por que sigue exigiendo un porcentaje que recorte la caída en los ingresos durante el 2025. El Sindicato Unificado de Trabajadores de la Educación de Buenos Aires (SUTEBA) coincidió en que la mejora no cubre las demandas ya planteadas, aunque destacó las intenciones de acuerdo de parte del gobierno.

Si bien se esperan un nuevo cónclave entre los funcionarios y el FEB ya anunció un paro por 24 horas para el 2 de marzo, cuando comienzan las clases en la provincia de Buenos Aires, al tiempo que otorgó facultades al consejo directivo para evaluar una nueva propuesta.

La secretaria General de la organización gremial, Liliana Olivera, sostuvo que «el 3 por ciento ofrecido no logra revertir el deterioro de los salarios y explicó que, con este porcentaje «un maestro de grado que recién se inicia percibiría apenas 22.188 pesos de aumento neto en su bolsillo, suma incapaz de cubrir la pérdida salarial sufrida».

Un conflicto que se dispara a nivel nacional

El SUTEBA que encabeza Roberto Baradel valoró la periodicidad de la mesa paritaria provincial frente al «ahogo financiero que aplica el gobierno de Javier Milei a la provincia», pero remarcó que «urgentemente debemos recibir un incremento que permita una recuperación real del salario para activos y jubilados».

Pero el sindicato no se quedó con las demandas a nivel provincial, y anunció que se plegará a la decisión de la Confederación de Trabajadores de la Educación (CTERA), que dispuso una huelga nacional con movilización para el 2 de marzo, exigiendo la convocatoria a la Paritaria Nacional Docente. También solicitó: La restitución inmediata del FONID y el pago de deudas salariales; rechazó al ajuste en la educación pública y técnica y reclamó una nueva Ley de Financiamiento Educativo.

En tanto, SUTEBA insistió en la necesidad de garantizar las resoluciones de titularización, mejorar las sumas de movilidad para docentes de Educación Especial y que entre en funcionamiento el programa de reubicación de trabajadores recalificados.

¿Otros sindicatos también convocan a la huelga?

Según revelaron fuentes gremiales a iProfesional, se estima que en las próximas horas el Frente de Unidad Docente Bonaerense (FUDB) -integrado por AMET, FEB, SADOP, SUTEBA y UDOCBA-, también se pronunciaría por un cese de tareas en demanda de suba salarial «acorde a pérdida de ingresos que estamos sufriendo», apuntaron.

El secretario General de UDOCBA, Alejandro Salcedo, había advertido sobre la crítica situación y malestar de los trabajadores y trabajadoras a fines de 2025, cuando Kicillof anunció que reabriría la paritaria en enero para acordar la pauta salarial del nuevo año. También hizo mención a la falta de envío de fondos del Ejecutivo, pero subrayó que «los docentes no podemos seguir esperando».

La FEB, en tanto, viene de una huelga el miércoles 11, cuando convocó a participar activamente de la manifestación a la plaza de los Dos Congresos que encabezó la Confederación General del Trabajo (CGT), en rechazo al proyecto de reforma laboral que fue aprobado por el Senado. Se descarta que el gremio repita la protesta cuando la iniciativa sea tratada por Diputados.

Kicillof, cercado por reclamos sindicales

A pocos días del inicio de las clases, en el entorno de Kicillof entienden que el conflicto docente es contraproducente para sus aspiraciones presidenciales. Además, un paro por reclamo salarial lo nivelaría con Milei, en tiempos donde el relato es fundamental en la búsqueda de votos.

En el conclave de la semana pasada, los funcionarios defendieron la propuesta salarial en función de las restricciones presupuestarias y la necesidad de sostener el equilibrio fiscal. Las representaciones gremiales respondieron que «en un contexto de recrudecimiento de la inflación, que continúa golpeando muy fuertemente el poder adquisitivo de los salarios de los trabajadores y trabajadoras, en necesario que se mejore la oferta» del gobierno.

El desafío de Kicillof no es solo con los sindicatos docentes, sino que después de los feriados de carnaval deberá lidiar con los reclamos de los judiciales, administración pública y personal de la salud

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,kicillof,docentes,aumento,milei

ECONOMIA

ANSES: cuándo cobro en febrero 2026 si mi DNI termina en 7

La Administración Nacional de la Seguridad Social (ANSES) estableció el calendario de pagos para febrero de 2026, un esquema que asigna fechas específicas de cobro según la terminación del Documento Nacional de Identidad (DNI). Este sistema segmentado busca facilitar el acceso ordenado a las prestaciones y evitar aglomeraciones en bancos y puntos de pago.

De acuerdo con la información difundida por ANSES y fuentes oficiales del gobierno nacional, estas son las fechas y montos de las principales prestaciones para quienes tienen el DNI finalizado en 7.

Los jubilados y pensionados que perciben el haber mínimo y poseen DNI finalizado en 7 podrán cobrar el 19 de febrero de 2026. El monto correspondiente al haber mínimo, actualizado por la movilidad mensual establecida en el decreto 274/2024, es de $359.254,35. Además, quienes cobran la mínima recibirán un bono extraordinario de $70.000, lo que eleva el total a $429.254,35.

El pago debe efectuarse en las sucursales bancarias habilitadas y en la red de cajeros automáticos, presentando el DNI y la tarjeta de débito. El calendario puede consultarse a través del sitio web de ANSES o por su aplicación oficial.

Para los beneficiarios cuyos haberes superan el mínimo y tienen DNI finalizado en 7, el calendario de pagos indica que podrán acceder a su prestación el 26 de febrero de 2026. El monto máximo establecido para este segmento es de $2.417.441,63, mientras que el bono extraordinario se otorga en forma proporcional, ajustándose para que la suma del haber y el bono no supere los $429.254,34.

La acreditación se realiza automáticamente en la cuenta bancaria registrada.

Las familias que perciben la Asignación Universal por Hijo (AUH) o la Asignación Familiar por Hijo y tienen DNI terminado en 7 cobrarán el 20 de febrero de 2026. Según el calendario oficial del organismo, la AUH y la asignación familiar garantizan cobertura a millones de niñas, niños y adolescentes. El monto de la AUH para febrero de 2026 es de $52.554 por hijo, mientras que la Asignación Familiar por Hijo varía de acuerdo con los ingresos del grupo familiar, partiendo de $26.276 para el tramo más bajo.

Las beneficiarias de la Asignación por Embarazo (AUE) con DNI finalizado en 7 podrán acceder a su prestación el 23 de febrero de 2026. Esta asignación, destinada a mujeres embarazadas en situación de vulnerabilidad social, tiene un monto de $52.554 para el mes de febrero, siguiendo el mismo esquema que la AUH.

El pago se acredita en la cuenta bancaria informada, permitiendo organizar gastos fundamentales durante el embarazo.

Quienes reciben la Asignación por Prenatal o la Asignación por Maternidad y cuentan con DNI terminado en 7 recibirán el pago el 18 de febrero de 2026. El monto de la asignación por prenatal corresponde a $26.276 para el tramo más bajo, mientras que el valor de la asignación por maternidad depende del sueldo registrado previo al inicio de la licencia. Ambas prestaciones aseguran el acompañamiento económico durante el embarazo y el período posnatal, con fechas escalonadas según la terminación del DNI.

Las Pensiones No Contributivas (PNC), dirigidas a personas con discapacidad, madres de siete hijos o más y adultos mayores sin aportes suficientes, se pagan el 12 de febrero de 2026 para quienes tienen DNI terminado en 7. El monto estimado para febrero es de $251.453,59, cifra que incluye el aumento por movilidad y el bono extraordinario de $70.000 otorgado por el gobierno nacional. Además, la Pensión Universal para el Adulto Mayor (PUAM) se sitúa en $287.403,48.

Los beneficiarios del Desempleo Plan 1, cuyo DNI finaliza en 7 recibirán su prestación el 27 de febrero de 2026. El monto varía según los aportes y la situación laboral anterior, y debe verificarse en el recibo de haberes disponible en mi ANSES desde la fecha de pago. La prestación por desempleo brinda cobertura a trabajadores registrados que perdieron su empleo sin causa justificada.

POLITICA3 días ago

POLITICA3 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA3 días ago

POLITICA3 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

DEPORTE3 días ago

DEPORTE3 días agoEl Barça y media Europa esperan: la joya de 19 años Diomandé atrapada en un lío legal