ECONOMIA

Jornada financiera: el dólar se alejó del techo de las bandas y las acciones pusieron un freno a la suba

Tras subir a $1.500 el lunes, el dólar oficial cedió 15 pesos y cerró en $1.485 para la venta en el Banco Nación, mientras que el segmento mayorista descendió 1,9% hasta $1.454 y se alejó del techo de las bandas cambiarias. En paralelo, las acciones y los bonos argentinos se tomaron un respiro del rally poselectoral y operaron mixtos en el plano doméstico.

Respecto a la evolución diaria del tipo de cambio mayorista, el volumen negociado en el Mercado Libre de Cambios (MLC) se ubicó en USD 418 millones, lo que reflejó una caída de 27% respecto a las operaciones que tuvieron lugar en la rueda previa. De esta manera, el segmento cayó 28 pesos y quedó a 3% del límite superior del esquema cambiario, hoy en $1.498,01.

Por otra parte, el contado con liquidación (CCL) exhibió una caída de 0,65% a $1.506 y el MEP se redujo a $1.487. En ambos casos, perdieron aproximadamente 10 pesos en el día, acompañando al resto de las cotizaciones del billete verde. A contramano de esa dinámica, el blue terminó el día con un avance de 1% a $1.460.

En el frente bursátil, las acciones y los bonos mostraron señales mixtas con una toma de ganancias tras el rally que experimentaron desde el triunfo del oficialismo en las elecciones de medio término. El S&P Merval decreció 0,8% hasta los 3.080.710,09 puntos debido a los rendimientos dispares de los activos argentinos.

En cuanto el mercado accionario, las subas estuvieron encabezadas por Cresud (5,5%), seguido de BYMA (4,8%) y Ternium (2,7%). Por el contrario, lideró los retrocesos IRSA (-6,5%), secundada por Aluar (-3,9%) y BBVA (-3,6%). La lista de las acciones argentinas que cotizan en Nueva York, conocidas como ADRs, también anotaron caídas de hasta 4,1%.

Los títulos soberanos evidenciaron un comportamiento similar, con más rojo que verde en las pantallas. “Los bonos soberanos en USD se toman una pausa, y creemos que un factor que podría destrabar valor allí sería alguna acción o anuncio concreto relacionado a la acumulación de reservas netas genuinas, que impulse una mayor compresión del riesgo país. Esto, de ocurrir, impulsaría también las acciones”, indicó Juan Manuel Franco, economista jefe de Grupo SBS.

“En los bonos hard dollar lo único que hubo fue rumores. Milei y Caputo están en Estados Unidos y el mercado se ilusiona con que estén allí para terminar de cerrar el financiamiento para el programa de recompra de bonos que ya había anunciado el Tesoro argentino. Fue una rueda de espera, hasta que tengamos novedades de la licitación de mañana y de posibles anuncios desde EE.UU.“, acotó Nicolás Cappella, sales trader de Invertir en Bolsa (IEB).

A pasar del desempeño mixto de los papeles argentinos, el riesgo país se contrajo 10 unidades y cerró la jornada en 655 puntos básicos. El repunte de los bonos en las últimas semana propició una baja del indicador elaborado por JP Morgan de más de 300 puntos desde las 1.081 unidades en el escenario preelectoral. El dato esperanza al mercado con la posibilidad de que Argentina vuelva al mercado voluntario de deuda el año que viene.

Las reservas del Banco Central de la República Argentina (BCRA) avanzaron 4 millones de dólares hasta USD 40.800, de acuerdo al reporte diario que realiza la autoridad monetaria.

La semana financiera estará dominada por la licitación de deuda en pesos que llevará adelante la Secretaría de Finanzas el miércoles 5 de noviembre, en la que enfrenta vencimientos por $10,8 billones. El principal interrogante es si el Ministerio de Economía volverá a inyectar pesos, como hizo la semana pasada o apuntará a una tasa de refinanciamiento más cercana al 100%. Según estimaciones privadas, el Tesoro cuenta con $4,7 billones depositados en el BCRA.

“El menú ofrecido contempla tres instrumentos a tasa fija (S27F6, S31G6 y T30A7) –siendo la de agosto de nueva emisión–, dos bonos CER (TZXM6 y TZXO6), dos letras TAMAR de nueva emisión (M31G6 y M31Y7) y una letra dollar-linked (D30A6)“, enumeró un informe de Cohen.

Los analistas de ADCAP interpretaron que el MECON “dobla la apuesta contra la licitación previa y ofrece plazos más largos (el más corto recién en febrero), señalando que está dispuesto a aceptar un rollover menor si extiende perfil de vencimientos».

“Aun así, el menú cubre todas las preferencias. Esperamos rollover del 70%, por menor tamaño y porque probablemente el Tesoro ofrezca premio, como en la anterior. También esperamos interés en TAMAR, como en subastas pasadas, y poca demanda por dollar linked“, sumaron.

A propósito de la estrategia del equipo económico de proveer de liquidez a la economía, un informe de Max Capital deslizó que el Gobierno avanza con el plan para “normalizar el mercado en pesos, absorbiendo liquidez a tasas del 25% en el mercado overnight, con tasas de caución cercanas al 30%”.

«Como se esperaba, las tasas se desplomaron tras las elecciones, y el Gobierno convalidó una baja de las tasas de corto plazo para impulsar la actividad y el crédito. El stock de otros pasivos del BCRA asciende a $3,6 billones, lo que muestra que el mercado ya resolvió sus necesidades de liquidez y que las tasas se ubican cerca del piso de la política monetaria del BCRA», sumaron.

De esta manera, el nuevo secretario de Finanzas, Alejandro Lew, hará su debut en la próxima subasta con un abanico de instrumentos de mayor duración. ¿El objetivo? Profundizar el proceso de reducción de las tasas de corto plazo.

Economic Indicators,Currencies / Foreign Exchange Markets,South America / Central America,SANTIAGO

ECONOMIA

Compras de dólares: el BCRA suma casi USD 2.800 millones en 2026, pero los pagos de deuda limitan la acumulación

En 2026, el ministro de Economía, Luis Caputo, afirmó que las reservas que adquiriera el Banco Central no se utilizarían para pagar deuda externa, sino que se acumularían, gracias a las distintas opciones de financiamiento con las que contaría el país. Sin embargo, en los dos primeros meses del año, la mayoría de las compras del BCRA se destinaron al pago de vencimientos de deuda.

En declaraciones públicas, Caputo señaló que la política del año anterior supuso que “por cada dólar que compramos, el 75% se destinó a pagar deudas”. El funcionario explicó que esa situación respondió a la falta de refinanciamiento para compromisos en moneda extranjera, lo que obligó al equipo económico a utilizar los recursos captados en el mercado para cumplir con los acreedores. Para 2026, Caputo buscaba revertir esa tendencia. “Ahora, en vez de acumular 25 centavos por cada dólar, vamos a poder acumular el dólar entero”, afirmó el funcionario a fines del 2025 y subrayó que el cambio obedeció a una secuencia planificada para proteger las reservas.

El primer bimestre del año mostró la implementación de esta estrategia en un contexto de pagos importantes y compras relevantes de divisas. En lo que va de la fase 4 del programa económico, el BCRA compró USD 2.783 millones, lo que fue festejado por el mercado, ya que era una exigencia que acarreaba desde la victoria del Gobierno en las elecciones legislativas de octubre. Las compras se apoyaron en una baja demanda de dólares para importaciones y una mayor liquidación de exportaciones así como la colocación de deuda por parte de empresas y provincias, lo que permitió a la autoridad monetaria fortalecer su posición en moneda extranjera.

No obstante, la acumulación de divisas enfrentó restricciones por los compromisos financieros, tanto del Tesoro como del propio Central. “Ya se pagó el vencimiento de Bopreal por USD 1.000 millones, impactaron este lunes”, comentó una fuente oficial del BCRA a comienzos de esta semana. Así, la misma fuente explicó que la suba de las reservas internacionales brutas ese día (USD 46.517 millones en comparación con el cierre del viernes, USD 45.560 millones) respondió al retorno de fondos que suelen salir a fin de mes, y aclaró que solo los pagos de Bopreal efectuados en el exterior reducen efectivamente el stock de reservas.

Las obligaciones con organismos internacionales también influyeron en la dinámica de reservas. El 1° de febrero, Argentina pagó USD 878 millones al Fondo Monetario Internacional (FMI) con la asistencia del Tesoro de los Estados Unidos mediante la compra de Derechos Especiales de Giro (Degs). El desembolso formó parte del programa vigente con el FMI y requirió coordinación para asegurar los recursos necesarios, en un contexto de restricciones de liquidez y la prioridad de sostener la relación con el organismo.

En el análisis de la consultora Analytica, la diferencia entre compras y pagos durante los primeros dos meses del año resultó negativa. “El saldo nos da un total de U$S715 millones negativo. Una forma de verlo es: Compras BCRA U$S2.783, Variación Cuenta del Tesoro USD -1.687, Pago BOPREAL USD -1.023 millones”, señalaron. El cálculo muestra que, a pesar de las compras relevantes, la salida de fondos por compromisos financieros y la variación de cuentas del Tesoro generaron una pérdida neta de reservas.

El pago de bonos como el Bopreal y la atención de los compromisos con el FMI demostraron la presión que enfrentan las reservas a pesar de la intención oficial de preservarlas. La gestión de Caputo priorizó la acumulación de dólares, pero la estructura de vencimientos y la falta de acceso a nuevo financiamiento obligó a destinar parte de los recursos a cancelar obligaciones externas.

Durante febrero, el Banco Central aprovechó la estabilidad cambiaria para intervenir en el mercado mayorista y sumar reservas. La limitación de la demanda de dólares para importaciones y la mayor liquidación de exportaciones permitieron que la autoridad monetaria lograra un saldo positivo en sus operaciones. Sin embargo, los pagos de deuda y la variación de cuentas del Tesoro condicionaron la retención neta de divisas.

El seguimiento de la evolución de las reservas durante el primer bimestre muestra la tensión entre la política de acumulación y las obligaciones de pago. El saldo neto negativo informado por Analytica refleja el desafío de retener dólares en un contexto de vencimientos exigentes y limitaciones en el acceso a financiamiento internacional. Aunque la semana pasada, el equipo económico sacó la carta del Bonar 29 (AO27) con el que pretende juntar USD 2.000 millones de cara al pago de USD 4.200 millones de julio y que tuvo un gran éxito en la primera licitación.

South America / Central America,Government / Politics,BUENOS AIRES

ECONOMIA

Señal de enfriamiento: la recaudación perdió contra la inflación y cayó 9% en términos reales

La recaudación tributaria volvió a mostrar señales de debilidad en febrero y evidenció los síntomas del enfriamiento de la economía. De acuerdo con los datos difundidos por la Agencia de Recaudación y Control Aduanero (ARCA), los ingresos fiscales alcanzaron los $16,2 billones. Si bien en términos nominales implican una suba del 20%, al descontar la inflación la caída real ronda el 9%.

Se trata del séptimo retroceso consecutivo en términos reales, en un contexto en el que el Gobierno sostiene un discurso de recuperación económica que, por ahora, no se refleja en los números de la caja tributaria. La baja responde tanto a decisiones oficiales -como cambios en retenciones y planes de pago- como a una menor actividad.

Fuerte impacto del comercio exterior

Desde el organismo recaudador explicaron que uno de los factores centrales fue la caída en los recursos vinculados al comercio exterior. Las retenciones a las exportaciones se desplomaron casi 40%, un dato que se vincula con la reducción de derechos de exportación para el sector agropecuario.

En paralelo, los ingresos por importaciones retrocedieron 26% respecto del mismo mes de 2025. Según ARCA, la comparación se ve afectada porque en aquel período se habían incrementado significativamente las compras externas.

El organismo también señaló que la recaudación se vio afectada por «el fuerte incremento del acogimiento de deuda corriente a planes de pago, especialmente en IVA Impositivo y Seguridad Social, en relación a los niveles acogidos en el año anterior». A esto se sumó que el Impuesto sobre los Créditos y Débitos tuvo tres días hábiles menos que en febrero del año pasado, lo que impactó negativamente en la variación interanual.

El desempeño del IVA, reflejo de la caída del consumo

El comportamiento del IVA, uno de los principales termómetros del consumo y la actividad, también reflejó debilidad. Según estimaciones del Instituto Argentino de Análisis Fiscal (IARAF), la recaudación del tributo totalizó $5,4 billones, lo que representa una caída real del 13,7%.

Si se desagrega el dato, el IVA impositivo -vinculado a la facturación del mercado interno- sumó $3,9 billones y mostró una mejora nominal del 28,9%, por debajo de la inflación del período, estimada en torno al 32%. En tanto, el IVA aduanero cayó 16% en términos nominales, en un contexto marcado por la suspensión de certificados de exclusión.

Más allá de los factores técnicos y de las medidas adoptadas por el Gobierno, los números dejan en evidencia que la caída del consumo y de la actividad económica sigue impactando de lleno en la recaudación, consolidando una tendencia negativa que ya lleva varios meses consecutivos.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,arca,iimpuestos

ECONOMIA

La inflación de febrero repetiría la suba de precios de enero: qué números proyectan los analistas

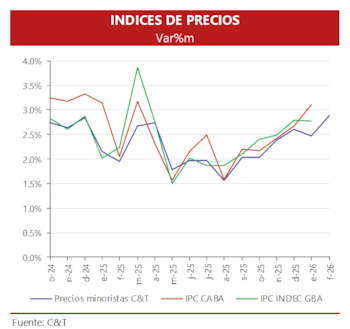

Luego de haberse ubicado en 2,9% en enero, distintas consultoras privadas estiman que el Índice de Precios al Consumidor (IPC) de febrero se mantuvo en un nivel similar, en una dinámica atravesada por fuertes subas en rubros regulados y en alimentos.

Aunque el Relevamiento de Expectativas de Mercado (REM), elaborado por el Banco Central de la República Argentina (BCRA), preveía que que la inflación desacelere y marque 2,1% el mes pasado; la mayoría de los privados asegura que terminó siendo mayor a ese guarismo.

Según el relevamiento de Equilibra, en febrero la inflación fue 2,9%, impulsada por Regulados (4,8%) y Alimentos y bebidas no estacionales (3,8%), tras las subas de tarifas energéticas, transporte público y carnes.

El resto de la inflación Núcleo (no incluye alimentos y bebidas) arrojó 2,3%, mientras que la suba de precios Estacionales no superó el 1% mensual.

Desde la consultora, el economista Gonzalo Carrera puntualizó que la otra cara del cambio en los precios relativos de los últimos años se refleja en que la ropa y los bienes durables se abaratan y, en consecuencia, reducen su peso dentro de la canasta de consumo de los hogares. En sentido contrario, las tarifas de los servicios públicos, las carnes, los alquileres y los restaurantes se encarecen y ganan participación en el gasto familiar.

“Como esta dinámica continúa (en febrero se habría profundizado), el abaramiento de la ropa y bienes durables tiene cada vez menos efecto desinflacionario; mientras que el encarecimiento de tarifas, carnes y restaurantes golpea cada vez más”, explicó Carrera.

Por su parte, el relevamiento de precios minoristas de C&T para la región GBA presentó un incremento de 2,9% mensual en febrero, superando el 2,8% que el Indec había presentado en la región para enero pasado pero igualando el dato nacional de ese mes. Así, la variación de doce meses se ubicó en 30,8%.

“Febrero suele ser un mes de inflación menor que la de otros meses pero este año se sumaron varios factores para generar un resultado distinto”, señaló la consultora.

Además, destacó que hubo un impacto fuerte por mayores ajustes en las tarifas de luz y gas, que se combinaron con el comienzo del régimen subsidios focalizados para incrementar aún más dicho impacto en algunos casos.

Esos ajustes, sumados a un aumento del 1,8% en los salarios de los encargados de edificios, impactaron en el componente de vivienda y llevaron a que el rubro registrara una suba cercana al 5%, la más elevada desde junio de 2024.

El rubro Equipamiento y mantenimiento del hogar mostró un incremento de magnitud similar. Hacia el cierre del mes se pactó una actualización del 1,5% en los salarios del personal de casas particulares, acompañada por un bono de hasta $20.000 en función de la cantidad de horas trabajadas. A la vez, los productos de limpieza registraron una marcada aceleración en sus precios.

En tercer lugar, indicó C&T, se ubicó alimentos y bebidas, el rubro de mayor peso, que volvió a tener otro mes de fuerte incremento: 4,1%. Los aumentos fueron generalizados en los componentes y, en la mayoría de los casos, en torno al promedio.

“La nota distintiva, como en enero, la volvieron a dar la carne y las verduras: la carne subió casi 8%, el doble que el promedio, mientras que las verduras esta vez bajaron casi 10%”, detalló.

Transporte y comunicaciones fue el otro rubro que se ubicó por encima del promedio general. El incremento respondió principalmente a las actualizaciones en las tarifas del transporte público, en línea con lo ocurrido en meses recientes, aunque esta vez se agregó un ajuste del 20% en los boletos de los colectivos urbanos de jurisdicción nacional, el primero desde noviembre.

Salud avanzó algo por debajo del promedio, con variaciones de magnitud similar en sus dos principales componentes, medicamentos y cuotas de medicina prepaga; Educación empezó a registrar aumentos tras la calma del verano, impulsada por el inicio de clases en algunos establecimientos; Esparcimiento dejó atrás el pico estacional de enero asociado a las vacaciones; y, finalmente, Indumentaria mostró una leve baja, en línea con el comportamiento habitual de esta época del año.

Desde la Fundación Libertad y Progreso, estimaron un incremento del 2,8% mensual, lo que “marcaría una desaceleración en el ritmo de la inflación por primera vez luego de ocho meses de mostrar una tendencia al alza”. “Con este resultado, la inflación acumulada en el año alcanzaría el 5,8%, mientras que la variación interanual se ubicaría en 32,7%, mostrando una aceleración por cuarto mes consecutivo”, aclararon.

Y sumaron: “El mes mostró comportamientos dispares. La primera semana comenzó con un incremento fuerte del 1,4% semanal. La segunda semana tendió a moderarse bastante y la tercera incluso dio algo de deflación. Sin embargo, la última semana del mes de febrero también tuvo incrementos fuertes, ubicándose en el 1,1% semanal; por debajo del avance de la primera semana, pero con aumentos considerables”.

Por su parte, Analytica proyectó que la inflación de febrero se situó en 2,8 por ciento. El IPC de Libertad y Progreso arrojó la misma proyección y resaltó que de este modo se observaría “una desaceleración en el ritmo de la inflación por primera vez luego de ocho meses de mostrar una tendencia al alza”.

Además, consideraron que el mes pasado el tipo de cambio jugó a favor ya que el tipo de cambio financiero retrocedió en torno al 3% frente a enero.

Con una perspectiva más optimista, el relevamiento de un Econviews midió un nivel general de precios de 2,4 por ciento.

queso cottage,supermercado,lácteos,productos,alimentos,compras,consumo,estantes,comida,retail

CHIMENTOS2 días ago

CHIMENTOS2 días agoDestrozaron a Andrea del Boca por el terrible pecado que tuvo en Gran Hermano: “La quiero presa”, apuntaron contra la actriz por un detalle en la cocina

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Tensión en vivo! Aníbal Pachano y Nancy Pazos protagonizaron un cruce explosivo en la mesa de Mirtha Legrand

CHIMENTOS3 días ago

CHIMENTOS3 días agoLas predicciones más importantes en la vida de cada signo del horóscopo en marzo, según Jimena La Torre: «Será un cambio rotundo»