ECONOMIA

Jornada financiera: los bonos de la deuda se hundieron 3% y subió el riesgo país

Las recientes intervenciones del Tesoro estadounidense en la ronda cambiaria argentina buscó contener este viernes a la escalada del dólar, que avanzó 3,4% en la rueda mayorista y hasta 5% para las paridades financieras, en momentos en que persisten las dolarizaciones de carteras de cara a una expectante elección legislativa a fin de mes.

A la vez, la incertidumbre cambiaria influyó en el desempeño de los activos bursátiles. Mientras que las acciones se acoplaron al movimiento cambiario, los bonos tuvieron una contundente ola de ventas y una baja de cotizaciones de más de 3 por ciento.

Operadores estimaron que el Tesoro norteamericano compró pesos este viernes, operatoria que ya había efectuado el miércoles y el jueves. Esta intervención no fue suficiente para descomprimir las presiones del mercado. Los dólares bursátiles finalizaron por encima de los 1.500 pesos.

“Pese a que se supo de intervenciones puntuales en los dólares financieros -y probablemente también en el spot-, la demanda se impuso nuevamente, empujando los precios al alza hasta máximos intradiarios de $1.475. Durante gran parte de la rueda se observaron tramos sin posturas de venta, reflejando la tensión cambiaria. En los minutos finales apareció el Tesoro vendiendo, lo que permitió barrer posiciones compradoras y marcar un cierre mayorista en $1.450, nivel que había alcanzado al inicio de la jornada», afirmó Merino.

Así, el monto negociado en el mercado mayorista volvió a ser nutrido, por unos USD 724,4 millones en el segmento de contado, reflejo de la alta demanda preelectoral. El tipo de cambio oficial ganó 48 pesos o 3,4% en el día, a $1.450 para la venta, su precio más alto desde el récord del 19 de septiembre ($1.475), un mes atrás.

El dólar al público quedó ofrecido a $1.475 para la venta en el Banco Nación, con ganancia de 50 pesos o 3,5% en el día. El Banco Central informó que en el promedio de entidades financieras el dólar minorista finalizó a $1.491,61 para la venta (alza de $49,65 o 3,4%) y $1.434,32 para la compra.

Las reservas internacionales brutas descontaron USD 533 millones o un 1,3%, a USD 41.168 millones, un mínimo desde el 25 de septiembre. Fuentes de la entidad indicaron a Infobae que en la rueda hubo bajas en la cotización de activos que integran reservas y se registraron pagos a organismos, sin brindar más detalles.

Los dólares financieros fueron los que más subieron, en un rango de 45 a 75 pesos. El “contado con liquidación ” mediante bonos quedó a $1.534,23 (+3,1%), mientras que el dólar MEP escaló a $1.539,23 (+5,1%). El dólar blue ganó 20 pesos o 1,7% en el día, a $1.485 para la venta.

Nicolás Cappella, analista de IEB, precisó que “todo esto ocurre incluso luego de que se conociera un tuit de Scott Bessent informando que el tesoro americano vendió dólares tanto en el oficial como en el ‘contado con liqui’. La intervención de Bessent ya no sirve para palear el ánimo dolarizador del mercado”.

“Si bien hubo ‘punto anker’ (liberación de pesos) en la licitación (de Lecap el miércoles), que podría haber dado algo mas de ‘nafta’ a esta corrida, la realidad es que no hubo un aumento significativo en el volumen de demanda. Sí lo que creemos que hubo es menos oferentes, ya que es más difícil encontrar jugadores dispuestos a vender estando tan cerca de las elecciones Veremos como sigue la novela la semana que viene, en donde probablemente el dólar vaya al techo de la banda”, evaluó Cappella.

Al cierre, el índice S&P Merval de la Bolsa de Comercio de Buenos Aires ganó 3,1%, a 1.989.555 puntos. Los ADR y acciones de compañías argentinas que finalizaron negociados en dólares en Wall Street ofrecen comportamiento mixto.

El dato destacado de la rueda paso por los bonos soberanos en dólares -Globales y Bonares- que promediaban una importante caída de 3,1%, con un riesgo país de JP Morgan que subió 60 unidades y terminó en 1.089 puntos básicos.

La plaza bursátil de Buenos Aires operó en alza medida en pesos por compras de cobertura ante la debilidad de la moneda doméstica, y en sentido contrario a la tendencia de los mercados externos que caían dada una mayor aversión al riesgo por una mayor tensión comercial entre Estados Unidos y China.

Este jueves se conoció que bancos, entre ellos JP Morgan, Bank of America, Goldman Sachs y Citigroup están en conversaciones con el Tesoro de Estados Unidos para proporcionar un fondeo de hasta 20.000 millones de dólares en préstamos a Argentina, de acuerdo a personas familiarizadas con estas tratativas.

El propio secretario del Tesoro norteamericano, Scott Bessent, confirmó en su cuenta de la red social “X” que su organismo compró pesos el jueves en los mercados “Blue Chip Swap” (una forma de referirse al bursátil “contado con liquidación”) y al contado, al tiempo que continúa monitoreando todos los mercados.

“El Tesoro sigue en estrecha comunicación con el equipo económico de Argentina mientras trabajan para hacer que Argentina vuelva a ser grande”, señaló el alto funcionario de la administración de Donald Trump en la publicación.

Business,Corporate Events,North America

ECONOMIA

Plazo fijo: cuánto pagan los principales bancos por depósitos a 30 días en enero de 2026

En el inicio del año, los ahorristas evalúan cuál es la mejor opción para colocar su dinero, frente a una inflación que todavía representa un desafío para no resignar valor en los pesos atesorados. Los bancos informan las tasas de interés para depósitos a plazo fijo en pesos, y las diferencias entre entidades resultan notorias. La tasa de interés que paga cada banco por un depósito a plazo fijo marca el rendimiento final de la inversión y define la preferencia de los clientes.

En el sistema bancario argentino, las tasas para depósitos tradicionales en instituciones de primera línea como el Banco de la Nación Argentina, Banco Santander, Banco de Galicia, Banco de la Provincia de Buenos Aires, Banco BBVA, Banco Macro, Banco Credicoop y Banco de la Ciudad de Buenos Aires presentan variaciones que influyen en la elección de los usuarios.

El Banco de la Nación Argentina ofrece una tasa nominal anual del 23,5% para plazos fijos en pesos. Esta cifra se sitúa entre las más altas del segmento de entidades grandes. Por su parte, el Banco Santander y el Banco de Galicia fijan sus tasas en el 21%. El Banco de la Provincia de Buenos Aires paga un 22%, mientras que el Banco BBVA también sostiene una tasa del 21%.

El Banco Macro iguala la tasa del Banco Nación, con un 23,5%. El Banco Credicoop indica una tasa del 23%, y el Banco de la Ciudad de Buenos Aires establece su remuneración en el 20,5%. Estas diferencias, aunque parecen menores porcentualmente, pueden transformar el resultado final para quienes buscan maximizar sus rendimientos.

En el caso del ICBC, la tasa informada se ubica en el 23,5%. Distintos actores del sistema financiero ajustan sus tasas según el contexto macroeconómico e inflacionario, lo que explica la dispersión de valores entre entidades.

Los bancos que ofrecen plazos fijos a no clientes presentan un panorama diferente. El Banco Bica y el Banco CMF exhiben tasas del 28%, por encima del promedio del sistema. El Banco Comafi fija su tasa en 23%, mientras que el Banco de Comercio y el Banco de Corrientes pagan 25% y 25,5%, respectivamente.

La oferta se amplía con el Banco de Formosa (23%), el Banco de la Provincia de Córdoba (27%), el Banco del Chubut (23,5%), el Banco del Sol (27,5%), el Banco Dino (24%), el Banco Hipotecario (23,5% y 26% según el tipo de depósito), el Banco Julio (24,5%), el Banco Mariva (27%), el Banco Masventas (22%), el Banco Meridian (28%), el Banco Provincia de Tierra del Fuego (25% y 21%), el Banco VOII (28%), Bibank (26%), Crédito Regional Compañía Financiera (28% y 28,5%) y Reba Compañía Financiera (28%).

La variabilidad de tasas responde a la política de cada entidad y las estrategias para captar depósitos. Los bancos de menor tamaño o especializados en servicios digitales suelen ofrecer tasas superiores con el objetivo de atraer nuevos clientes o incrementar su volumen de depósitos. Este fenómeno es visible en entidades como Banco Bica, Banco Meridian, Banco VOII y Reba Compañía Financiera, que alcanzan o superan el 28% anual.

El Banco Credicoop se diferencia por mantener la misma tasa para clientes y no clientes, lo que facilita la comparación y el acceso a sus productos. El Banco Provincia de Tierra del Fuego ajusta su tasa según el tipo de plazo fijo, con diferencias de varios puntos porcentuales entre opciones. En tanto, el Banco Hipotecario propone una tasa más alta para una de sus variantes de plazo fijo, buscando captar perfiles específicos de ahorristas.

El contexto macroeconómico y el nivel de inflación inciden de manera directa en la definición de tasas. Las entidades ajustan sus propuestas para no perder competitividad frente al avance de los precios. La decisión de los ahorristas depende muchas veces de la comparación entre la tasa de interés real y la inflación proyectada.

El Banco de la Nación Argentina, como actor principal del sistema, fija una referencia para el resto del sector. Las entidades privadas adaptan sus propuestas considerando la tasa líder y el comportamiento de los clientes. La competencia por los depósitos impulsa a los bancos a mejorar sus condiciones o sumar beneficios adicionales, como la posibilidad de operar plazos fijos de manera digital o sin costos extra.

Dentro de la oferta digital, bancos como el Banco del Sol, Reba Compañía Financiera y Banco VOII apuestan a tasas más altas para diferenciarse y captar fondos a través de canales online. Este segmento apunta especialmente a usuarios que priorizan la rapidez y la comodidad en las operaciones, sin necesidad de acercarse a una sucursal física.

La brecha entre las tasas más bajas y las más altas del sistema puede alcanzar varios puntos porcentuales. Por ejemplo, mientras el Banco de la Ciudad de Buenos Aires ofrece una tasa del 20,5%, otros bancos como Banco Meridian, Banco Bica y Banco VOII informan tasas del 28%. Esta diferencia se traduce en una rentabilidad neta superior para el ahorrista que compara y elige la mejor alternativa.

La tendencia a ofrecer tasas diferenciadas a no clientes busca ampliar la base de captación de depósitos. Entidades como Banco Bica , Banco CMF y Banco VOII permitieron que personas sin cuenta previa puedan acceder a tasas competitivas, en algunos casos superiores a las ofrecidas a clientes habituales.

El acceso a la información sobre tasas se volvió más transparente debido a la publicación diaria que realiza el Banco Central de la República Argentina (BCRA). Esta herramienta facilita la comparación y fomenta la competencia entre entidades, ya que los datos están disponibles de manera pública y actualizada.

Las estrategias comerciales de los bancos incluyen la posibilidad de constituir plazos fijos de manera online, acceder a simuladores de rendimiento y recibir información personalizada. El usuario puede evaluar opciones, comparar plazos, tasas y condiciones, y tomar decisiones informadas para optimizar el valor de sus ahorros.

La evolución de las tasas de interés para plazos fijos en el primer día hábil del año refleja el escenario financiero y la política monetaria vigente. Las expectativas sobre la inflación y los movimientos del mercado continúan influenciando la fijación de tasas, que pueden ajustarse en las próximas semanas según el comportamiento de las variables económicas.

El Banco Central de la República Argentina (BCRA) juega un papel clave al difundir las tasas informadas por las entidades. De este modo, promueve la transparencia y facilita la toma de decisiones para los ahorristas. La dispersión de tasas responde a la competencia entre bancos y a la necesidad de captar liquidez en un entorno inflacionario.

El análisis de las tasas disponibles indica que los bancos digitales y algunas entidades regionales ofrecen los rendimientos más elevados. La diferencia porcentual respecto de los bancos tradicionales puede ser significativa, lo que incentiva a los usuarios a considerar alternativas fuera del circuito bancario habitual.

El proceso para constituir un plazo fijo suele ser sencillo y accesible. La mayoría de los bancos ofrecen la operatoria desde plataformas digitales, lo que agiliza los trámites y permite realizar comparaciones en tiempo real. Los usuarios pueden consultar simuladores y calcular el rendimiento esperado antes de efectuar el depósito.

Las tasas informadas corresponden a depósitos en pesos a 30 días, plazo habitual para los ahorristas que buscan preservar el valor de sus fondos a corto plazo. Algunas entidades ofrecen variantes para plazos superiores o productos especiales, pero el plazo tradicional sigue concentrando la mayor parte de las colocaciones.

La elección del banco y la tasa depende de la preferencia del ahorrista, el perfil de riesgo y la expectativa de inflación. El seguimiento de la evolución de tasas resulta fundamental para quienes buscan maximizar el retorno y proteger el capital frente al avance de los precios.

Corporate Events,South America / Central America

ECONOMIA

Cuánto cobran las empleadas domésticas en 2026: nuevas escalas por hora y por mes

Desde enero de 2026 comenzaron a regir las nuevas escalas salariales para el personal de casas particulares, incluidas las trabajadoras y trabajadores del servicio doméstico. Las remuneraciones fueron definidas por la Comisión Nacional de Trabajo en Casas Particulares (CNTCP) y se aplican de acuerdo con la categoría laboral, la modalidad de prestación y la cantidad de horas realizadas.

El esquema contempla diferencias entre personal con retiro y sin retiro, así como valores por hora y por mes. Además, se mantiene el adicional en zonas consideradas desfavorables y continúa vigente el bono mensual, cuyo monto varía según la carga horaria semanal.

Supervisores: sueldos por hora y por mes

En la franja de mayor responsabilidad se ubica el personal supervisor, encargado de coordinar y supervisar tareas de otros trabajadores.

Los valores vigentes desde enero de 2026 son los siguientes:

Con retiro:

- $3.895,56 por hora

- $485.961,09 por mes

Sin retiro:

- $4.254,05 por hora

- $539.711,97 por mes

Esta categoría incluye a quienes desempeñan funciones de control y organización en domicilios particulares o comercios.

Personal para tareas específicas: remuneraciones actualizadas

El segundo segmento corresponde al personal especializado. En este grupo se incluyen tareas de cocina u otras funciones que requieren formación o conocimiento técnico.

Las escalas quedaron fijadas así:

Con retiro:

- $3.696,15 por hora

- $452.478,51 por mes

Sin retiro:

- $4.039,45 por hora

- $502.101,03 por mes

Caseros: nueva escala vigente

Para el personal que reside en el lugar de trabajo -como caseros y encargados de propiedades– se determinó un esquema uniforme, sin distinción entre retiro y sin retiro.

Los valores son:

- $3.494,25 por hora

- $441.806,54 por mes

Este grupo incluye a quienes realizan tareas de mantenimiento, vigilancia y atención de inmuebles urbanos o rurales.

Asistencia y cuidado de personas: cuánto se paga

El personal dedicado a la asistencia y cuidado de personas —entre ellas niños, personas mayores o con discapacidad— cuenta con remuneraciones diferenciadas según la modalidad.

Las escalas son:

Con retiro:

- $3.494,25 por hora

- $441.806,54 por mes

Sin retiro:

- $3.894,43 por hora

- $490.745,56 por mes

Esta categoría contempla tanto cuidado en hogares particulares como acompañamiento en tareas cotidianas.

Personal para tareas generales: sueldos actualizados

El segmento más numeroso es el de tareas generales, que incluye limpieza, mantenimiento del hogar, lavado, planchado y cocina básica.

Desde enero 2026, los valores son:

Con retiro:

- $3.250,10 por hora

- $398.722,14 por mes

Sin retiro:

- $3.494,25 por hora

- $441.806,54 por mes

Adicional por zona desfavorable

Se mantiene vigente un adicional del 30% sobre los salarios mínimos para el personal que presta tareas en zonas consideradas desfavorables.

Este plus alcanza a:

- La Pampa

- Río Negro

- Chubut

- Neuquén

- Santa Cruz

- Tierra del Fuego

- Antártida e Islas del Atlántico Sur

- Partido de Patagones (Buenos Aires)

El adicional se calcula sobre los valores mínimos de cada categoría y modalidad.

Bono para el personal doméstico: montos vigentes

Además del salario mensual y por hora, el esquema vigente incluye un bono mensual, cuyo importe depende de la carga horaria semanal.

Los montos establecidos son:

- Más de 16 horas semanales: $14.000

- Entre 12 y 16 horas semanales: $9.000

- Menos de 12 horas semanales: $6.000

Este adicional se abona en forma mensual y corresponde a todos los segmentos de la actividad.

Modalidad de pago y registro laboral

Las escalas salariales difundidas por la CNTCP corresponden al salario mínimo establecido para el sector. Los empleadores registrados deben aplicar estos valores como base para la liquidación mensual, considerando además aportes, contribuciones y ART.

Las remuneraciones pueden superar los mínimos legales por acuerdo entre las partes, pero no ubicarse por debajo de los montos oficiales.

Vigencia de las nuevas escalas

Las cifras detalladas rigen a partir de enero de 2026 y se enmarcan en el esquema de actualización periódica que implementa la CNTCP para el sector de casas particulares. Las revisiones salariales se realizan mediante resoluciones oficiales y se aplican en todo el territorio nacional.

El personal comprendido en el régimen tiene derecho a aguinaldo, vacaciones, licencias, aportes jubilatorios y cobertura de riesgos del trabajo, siempre que la relación laboral se encuentre debidamente registrada.

El régimen de casas particulares incluye a todas las personas que prestan servicios en domicilios privados, con o sin retiro, ya sea en tareas domésticas, cuidado de personas, mantenimiento o supervisión.

Las escalas salariales buscan establecer una referencia homogénea para la actividad, diferenciando responsabilidades, horas y modalidad de contratación.

Con la entrada en vigencia de los nuevos valores, empleadores y trabajadores deben adecuar liquidaciones, contratos y recibos de sueldo a los montos actualizados para cumplir con lo dispuesto por la Comisión Nacional de Trabajo en Casas Particulares.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleada domestica,sueldo

ECONOMIA

Qué impacto tendrá la intervención de EEUU en Venezuela en el mercado petrolero global y en Vaca Muerta

La intervención de EEUU en Venezuela podría generar una importante reconfiguración del mercado petrolero a nivel global, dado que posee las mayores reservas, y por ende, un impacto significativo en el sector energético argentino tanto en materia de exportaciones como de inversiones.

Sucede que un escenario global más competitivo y politizado dificulta la concreción de nuevos proyectos y, ante la inestabilidad regional, se debilita su atractivo como proveedor seguro de GNL.

Un fondo de inversión gestionado por Ali Moshiri, ex alto ejecutivo de Chevron, ya está buscando captar 2.000 millones de dólares para invertir en Venezuela. Varias firmas podrían seguir ese camino si se estabiliza la situación y se comienza a ofrecer seguridad jurídica.

En paralelo, el presidente Donald Trump declaró tras la captura del dictador Nicolás Maduro: “Vamos a hacer que nuestras grandes empresas petroleras estadounidenses, las más grandes del mundo, entren, inviertan miles de millones de dólares y reparen la infraestructura de petróleo”.

El último World Energy Outlook de la Agencia Internacional de la Energía (AIE), publicado en noviembre pasado, precisa que entre 2015 y 2024 EEUU sumó alrededor de 8 millones de barriles diarios a su producción de petróleo, un incremento que superó el crecimiento de la demanda global y contribuyó a mantener los precios bajo presión.

Sin embargo, de cara al futuro, el organismo advierte que el abastecimiento del consumo de crudo proyectado hasta 2050, bajo el actual marco de políticas, no podrá apoyarse en una sola región.

Para cubrir ese aumento será necesario incorporar múltiples fuentes de oferta, incluidos países hoy sujetos a sanciones —como Rusia, Venezuela e Irán— y una mayor participación de los productores de menor costo del Golfo Pérsico.

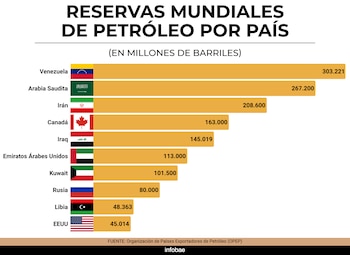

En este contexto, Emilio Apud, ex secretario de Energía y consejero académico de la Fundación Libertad y Progreso, resaltó que Venezuela atesora la principal reserva comprobada de crudo a nivel mundial. Aún con más de 300.000 millones de barriles, solo produce 0,9 millones de barriles diarios (mbd).

“Venezuela llegó a producir en los ’90, antes del chavismo, hasta 3,5 mbd. Para volver a conseguir ese nivel sería necesario una inversión del orden de los USD 50.000 millones, dado el estado deplorable de equipos e instalaciones, y un plazo de entre 5 y 10 años”, señaló Apud.

Por lo tanto, “este episodio venezolano no incidirá en el precio del petróleo por ahora y solo lo haría si mediara la concreción de esas ingentes inversiones y la evolución de un mercado de mediano y largo plazo, condicionado por la transición energética, por más que Trump se empeñe en negar la incidencia antropogénica en el cambio climático”, sostuvo el especialista.

Según Apud, la industria petrolera estadounidense sería la principal beneficiaria de un eventual revival petrolero en Venezuela, tanto por razones geopolíticas como por la necesidad de importar crudo pesado —característico de ese país— para abastecer a las numerosas refinerías diseñadas para procesarlo, ubicadas mayormente en la costa del Golfo de México, rebautizado por Trump como Gulf of America.

Por su parte, Daniel Dreizzen, director de Aleph Energy y ex Secretario de Planeamiento Energético, remarcó también que en las últimas dos décadas, la producción petrolera venezolana cayó de cerca de 3 millones de barriles diarios a unos 800.000.

Como consecuencia de la intervención norteamericana, en el mediano plazo, un repunte de la producción implicaría una mayor oferta global de crudo y una menor dependencia de América respecto del petróleo de Medio Oriente.

De acuerdo a Dreizzen, en un marco en el que los precios ya venían en caída por la revolución del No Convencional en EEUU, esto sumaría una presión adicional a la baja.

Sobre el impacto en la Argentina puntualmente, en el corto plazo, sería prácticamente nulo ya que no se esperan cambios relevantes en los valores internacionales del petróleo.

“Solo si el proceso de normalización resulta exitoso y Venezuela logra recuperar volúmenes significativos de producción podría observarse una baja de los precios, aunque no sería sustancial. De hecho, un indicador de la actual dinámica del mercado es que el estallido de un conflicto en Medio Oriente hace apenas dos meses no provocó un salto en las cotizaciones del crudo”, apuntó Dreizzen.

No obstante, a criterio del especialista, existe un segundo efecto potencial en términos locales: algunas compañías internacionales con carteras globales podrían reorientar inversiones hacia Venezuela, en función de decisiones estratégicas que implican priorizar unos países sobre otros.

“Es un comportamiento ya observado en el sector, como en el caso de Exxon, que optó por concentrarse en Guyana y en el shale estadounidense, aunque se trata de movimientos que se definen en horizontes de mediano plazo”, explicó.

En tanto, la consultora especializada Paspartú consideró que los países productores como Argentina enfrentan ahora un escenario más exigente: en GNL, la consolidación de EEUU como proveedor dominante y la ampliación de la capacidad global reducen el margen para nuevos proyectos greenfield, principalmente si requieren de un Project Finance en la FID (Decisión Final de Inversión).

En petróleo, avances como el proyecto VMOS (Oleoducto Vaca Muerta Sur) ofrecen una ventana de exportación más cercana, pero fuertemente condicionada por los precios internacionales.

La Estrategia de Seguridad Nacional (NSS, por sus siglas en inglés) del gobierno de Trump no define directamente el destino de estos proyectos, pero sí configura un entorno más competitivo y politizado, que limita la capacidad de maniobra de quienes buscan insertarse como nuevos exportadores.

“A partir de la operación militar de EEUU en Venezuela, la Argentina podría ver afectada su exportación: si –en el corto plazo– el precio sube (por la incertidumbre geopolítica y el retiro de producción), los planes de inversión en Vaca Muerta podrían acelerarse; pero si –en el mediano plazo– el Brent desciende, podrían ralentizarse», afirmaron desde Paspartú.

Al mismo tiempo, “la Argentina dejaría de contar con un activo intangible a la hora de ‘vender’ su producción –principalmente en materia de GNL– y atraer inversiones, pues Sudamérica dejaría de ser una ‘región de paz’, alejada de conflictos regionales (étnicos, militares, migratorios, etc.)“, remarcó la consultora.

“Los potenciales offtakers destacan la posición de Argentina a la hora de diversificar oferentes, por su ubicación geográfica –sin estrechos que atravesar– como por su alejamiento de toda zona ‘caliente’. La pérdida de esta ventaja comparativa podría situar al GNL de Vaca Muerta en una posición menos relevante en la geopolítica“, agregó.

En lo que hace la valorización financiera de las petroleras argentinas, un informe del equipo de research de Puente sugirió: “No esperamos que los sucesos en Venezuela tengan un impacto directo en el mercado local. De hecho, no hubo movimientos significativos en los soberanos hoy. Incluso los impactos indirectos en compañías argentinas a través del precio del petróleo llevarían tiempo, por no decir años, dado que todavía hay bastante incertidumbre sobre lo que va a suceder».

Domestic,Politics,North America,Government / Politics

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl inesperado acercamiento de Wanda Nara a un ex de la China Suárez que desató un escándalo: “El like a Rusherking que nadie esperaba”

CHIMENTOS2 días ago

CHIMENTOS2 días agoLuis Ventura reveló los motivos detrás de la pelea de Juana Repetto y su hermano Bautista Lena: “Esto viene de crianzas y culturas diferentes”, analizó

INTERNACIONAL22 horas ago

INTERNACIONAL22 horas ago‘Nos están invadiendo’: El ataque de EE.UU. visto desde los celulares de venezolanos