ECONOMIA

La cifra de dólares que necesita acumular Milei, según Ricardo Arriazu

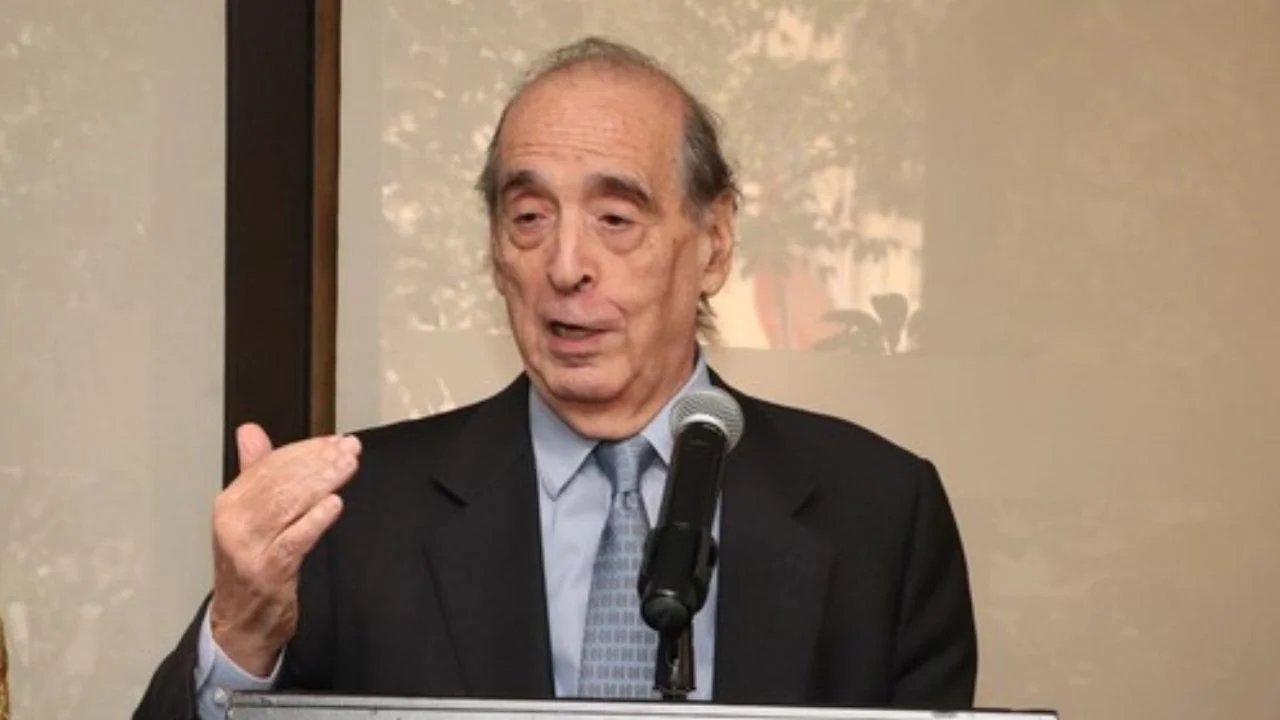

Ricardo Arriazu, economista argentino, acaba de advertir que el país tiene que acumular unos 100.000 millones de dólares en reservas en la búsqueda de garantizar la sustentabilidad a futuro de la economía argentina.

El pronóstico se dio durante un evento organizado por el Banco de Valores (VALO) en el MALBA. Es importante recordar que el consultor, que ha sido elogiado por el presidente Javier Milei en el último año y medio, mostró así sus diferencias con la estrategia actual del gobierno en el mercado cambiario.

El pronóstico de Ricardo Arriazu sobre la política de Javier Milei

Desde que el Gobierno selló su nuevo programa con el Fondo Monetario Internacional (FMI), la administración Milei insistió en que únicamente comprará dólares cuando el tipo de cambio toque el piso de la banda cambiaria (hoy, en torno a los $987), a pesar de que el acuerdo con el organismo permite hacerlo dentro de las bandas de intervención.

«Yo soy de los partidarios que Argentina necesita u$s100.000 millones de reservas», argumentó Arriazu, resaltando que ese nivel de divisas en las arcas del BCRA sería necesaria en pos de la «sustentabilidad futura«.

Según la consultora Eco Go, al 26 de mayo y utilizando la metodología pactada con el FMI, en la que no se cuenta los desembolsos netos del Fondo, toma precios del oro y derechos especiales de giro (DEG) al 31 de enero; —y no resta los depósitos del Tesoro— las reservas netas del Banco Central de la República Argentina (BCRA) se ubicaron en un rojo de u$s8.339 millones, prácticamente sin cambios con relación al momento en el que se firmó el acuerdo.

Ello implica que el Gobierno está a más de u$s4.000 millones de cumplir con la meta de acumulación de reservas que pactó con el Fondo para junio. Sin embargo, la emisión del nuevo BONTE 2030 en la licitación del Tesoro de este jueves podría sumar hasta unos u$s1.000 millones a las arcas de la autoridad monetaria, de cara al deadline consensuado con el FMI para el 13 de junio.

«El gobierno se reservó la posibilidad de intervenir en el medio de la banda, pero por ahora no quiere, quiere que caiga, que toque la banda inferior; Yo ya hubiera intervenido en el mercado», resaltó el economista.

«Argentina es el único país que tiene superávit gemelos en América Latina, y es uno de los pocos del mundo», agregó Arriazu, y comparó la situación con vecinos como Brasil. El país vecino tiene «un enorme problema fiscal«, según el economista, pero se mantiene resiliente por contar con u$s370.000 millones en reservas en su banco central.

En esa línea, añadió: «Mi número es que Argentina tiene que tener u$s100.000 millones de reservas, y obviamente eso nunca lo vamos a conseguir por la cuenta corriente». En cambio, en la visión de Arriazu, ese ingreso de divisas «tiene que venir por la cuenta capital, que es confianza, y tiene que haber intervención en el mercado». «Ahí viene mi problema con las bandas».

Arriazu sobre los dólares que podrían ingresar por el RIGI

Además de resaltar que el Gobierno sí podrá sumar reservas a través del mercado voluntario de deuda internacional, Arriazu apuntó a la ventana de oportunidad para adquirir divisas en la medida que vayan ingresando los fondos para las inversiones del RIGI.

El economista señaló, por lo pronto, a «Filo del Sol«, un proyecto de cobre en etapa avanzada ubicado en la frontera entre Argentina y Chile. «Si vienen u$s7.000 millones del proyecto, que no van a venir todos juntos, ¿qué es lo que le pasa al mercado cambiario? Se derrumba. Ese es el momento donde Argentina tiene que comprar y tiene que sacarse de la mente que eso es emisión monetaria no deseada».

Arriazu defendió esa visión de acumulación vinculada al RIGI citando ejemplos en China y Japón. Esos países «multiplicaron por cien su base monetaria sin inflación porque la demanda de base era mucho más grande que la oferta de origen interno. Y la manera de satisfacerlo era comprando dólares», concuyó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ricardo arriazu,javier milei,rigi

ECONOMIA

El dólar subió por quinto día y quedó a solo 1% del techo de las bandas cambiarias

El monto operado en el mercado mayorista se redujo a la mitad de lo registrado la semana pasada, medida de una demanda menos intensa, aunque igualmente los precios siguieron en alza por quinta rueda consecutiva.

El precio del dólar mayorista, referencia para las operaciones del comercio exterior, ganó 25 pesos o 1,7%, a $1.475, tras un máximo intradiario de 1.481 pesos. En la sesión se negoció un volumen poco relevante, de USD 393,4 millones, prácticamente la mitad de lo negociado durante la semana pasada.

El Banco Central fijó un techo para las bandas cambiarias en los $1.490,57 este lunes, apenas 15,57 pesos o 1,1% por encima de la cotización mayorista. En el arranque de los negocios se observó una postura vendedora de USD 55 millones, que no llegó a ser ejecutada, en los $1.490,50 -techo de la banda- que pudo corresponder al Banco Central.

Pasado el mediodía, cuando el dólar mayorista estuvo operado a diez pesos de la banda cambiaria superior, aparecieron fuertes posturas vendedoras que que hicieron caer 30 pesos al tipo de cambio, más cerca de los $1.450 del viernes, aunque esa dinámica fue pasajera, pues el dólar retomó la suba sobre el cierre, cerca de los máximos del día. En este aspecto, Gustavo Quintana, de PR Corredores de Cambio, subrayó la “marcada volatilidad y cambios de tendencia en una jornada con buena amplitud entre mínimos y máximos operados, en $1.453 y $1.481 respectivamente”.

“Creemos que contrariamente a otras elecciones, el mercado ya llega muy dolarizado, por lo tanto podría haber menos movimiento estos días a la espera del resultado electoral”, afirmó Nicolás Cappella, analista de IEB.

Ignacio Morales, Chief Investments Officer de Wise Capital, observó que “la incertidumbre sobre el resultado del domingo y su impacto en el mercado domina las decisiones de inversión, mientras que las tasas de interés ya no alcanzan para frenar el apetito por el dólar”.

“Una de las razones por las que el dólar se acerca al techo de la banda tiene que ver con el diseño de las mismas que implicó una apreciación real desde que se lanzaron. A precios de hoy la banda superior se redujo en unos $100, lo mismo que subió el tipo de cambio medido de la misma manera. En consecuencia el gap hasta el techo de la banda que comenzó siendo del orden del 15% ahora es menos del 5%”, explicó Aurum Valores.

El precio minorista del dólar avanzó 20 pesos o 0,4%, a $1.495 para la venta, según la referencia del Banco Nación. El Banco Central informó que en el promedio de entidades financieras el dólar al público promedió $1.495,61 para la venta (suba de 4 pesos o 0,3%) y a $1.444,28 para la compra.

“La demanda por cobertura continúa sostenida, y así lo refleja un dólar mayorista por encima de los $1.450 que sólo intercala respiros ante las intervenciones de Scott Bessent, las cuales últimamente ya no logran correr a la demanda privada sino apenas morigerar el reacomodamiento al alza de la divisa, antes de que llegue al techo de la banda y deban activarse ventas del BCRA”, afirmó el economista Gustavo Ber.

“Después de los comicios llegará la hora de la verdad, esto sería que la ola dolarizadora afloje por un clima político más despejado, dando además espacio a las necesarias compras oficiales, o que el régimen actual sea modificado ya que no resulta sustentable un mercado cambiario en desequilibrio”, indicó el titular del Estudio Ber.

Las reservas internacionales del Banco Central aumentaron en USD 147 millones, a USD 41.315 millones, un incremento asociado a la escalada de 4% en la cotización del oro, que alcanzó un precio récord histórico por encima de los USD 4.380 la onza.

Este lunes se conoció que el Banco Central confirmó la suscripción de un acuerdo de estabilización cambiaria con el Departamento del Tesoro de los Estados Unidos, por un monto de hasta USD 20.000 millones.

“El objetivo de este acuerdo es contribuir a la estabilidad macroeconómica de la Argentina, con especial énfasis en preservar la estabilidad de precios y promover un crecimiento económico sostenible. El acuerdo establece los términos y condiciones para la realización de operaciones bilaterales de swap de monedas entre ambas partes. Estas operaciones permitirán al BCRA ampliar el conjunto de instrumentos de política monetaria y cambiaria disponible, incluyendo el fortalecimiento de la liquidez de sus reservas internacionales, en línea con las funciones de regulación establecidas en su Carta Orgánica”, precisó la entidad monetaria en en comunicado.

“Este acuerdo forma parte de una estrategia integral que refuerza la política monetaria de la Argentina y fortalece la capacidad del Banco Central para responder ante condiciones que puedan derivar en episodios de volatilidad en los mercados cambiario y de capitales”, agregó el BCRA.

“Esto no generará nuevo endeudamiento: se seguirá la política de que la nueva deuda repaga la deuda existente en el Banco Central. De esta forma, se dota de liquidez a la autoridad monetaria”, precisó el economista y asesor Salvador Di Stefano.

“La extensión del acuerdo con EEUU de 20.000 a 40.000 millones de dólares permite blindar el programa financiero hasta 2027 independientemente del resultado electoral”, estimó Roberto Geretto, economista de Adcap Grupo Financiero.

“Así, el resultado del domingo próximo no debería influir sobre la capacidad de pago en el corto plazo, aunque sí sobre la capacidad del Gobierno de realizar reformas”, señaló.

“El camino transitado en los últimos meses se ha hecho largo, y los inversores ansían una normalización del mercado de pesos, con las autoridades dando guiños en ese sentido”, señaló el agente de compensación y liquidación GMA Capital.

“De todos modos, aún queda una semana para el evento que ha ‘forzado la máquina’, y por supuesto que el resultado incidirá en la dinámica que le siga: una buena elección para el oficialismo permitirá encarrilar las cosas ‘por las buenas’, mientras que un resultado pobre ajustaría las variables con mayor ruido en las cotizaciones”, añadió GMA Capital.

asia,banknotes,bills,business news,currency,dollar,finance, financial,indonesian,industries,money,south east asian,south, southeast asia

ECONOMIA

Se dispararon las importaciones y el superávit comercial se achicó en septiembre

Las compras al exterior aumentaron un 10% mensual y más del 20% interanual, para alcanzar su valor máximo desde agosto de 2022. Cómo quedó la balanza

20/10/2025 – 17:56hs

Argentina cerró septiembre con su 21° superávit comercial consecutivo, aunque el ritmo de crecimiento se desaceleró frente al mes anterior, debido a un fuerte aumento de las importaciones, que registraron su mayor alza mensual en un año.

El INDEC informó este lunes que la balanza comercial presentó un saldo positivo de u$s921 millones. Las exportaciones alcanzaron u$s8.128 millones, mientras que las importaciones sumaron u$s7.207 millones.

Las importaciones aumentaron un 20% interanual en septiembre 2025

El organismo destacó que las compras al exterior crecieron un 10,1% respecto de agosto, la variación mensual más alta desde septiembre de 2024. Según la serie desestacionalizada, este fue el nivel de importaciones más elevado desde agosto de 2022.

En términos interanuales, las importaciones aumentaron un 20,7%. Al desglosar por uso económico, se observó un incremento generalizado en casi todos los segmentos, con un mayor peso de los bienes de consumo y vehículos, mientras que los bienes intermedios representaron una menor proporción del total importado.

Entre los productos que más impulsaron el aumento anual de las importaciones se destacaron los vehículos y la urea, el fertilizante más utilizado en los cultivos de trigo y maíz.

Por su parte, las exportaciones sumaron su quinto incremento mensual consecutivo, al registrar un avance del 1,3% frente a agosto. La serie desestacionalizada mostró también máximos desde 2022, y la comparación con septiembre de 2024 reflejó un aumento del 16,9%.

La fuerte suba de las importaciones vía couriers

Según analizó INDEC, en septiembre, las importaciones alcanzaron el valor de u$s7.207 millones, con una suba de 20,7%, es decir, de u$s1.236 millones adicionales respecto a igual mes de 2024.

Las cantidades crecieron 21,3% y los precios descendieron 0,3%. El uso que más ascendió fue «Resto», con 376,1% y u$s86 millones, esencialmente por la mayor compra de bienes despachados mediante servicios postales (couriers).

En tanto, informó que llos «Vehículos automotores de pasajeros» tuvieron una variación positiva de 68,6%, correspondiente a u$s251 millones más de importaciones con relación al mismo período del año anterior, producto de un incremento de 81,0% en las cantidades y una disminución de 6,5% en los precios.

Los bienes de capital registraron un crecimiento de 47,7% y sumaron u$s509 millones adicionales en este uso, como consecuencia de un aumento de 38,7% en las cantidades y de 6,5% en los precios. Bienes de capital excluido equipos de transporte fue el subrubro que registró la mayor suba de todos los usos económicos, con un total de u$s275 millones.

Por su parte, los bienes de consumo se elevaron 45,7% y representaron u$s363 millones más de compras. Las cantidades aumentaron 51,1% y los precios descendieron 3,7%.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,indec,importaciones,exportaciones

ECONOMIA

El Gobierno anunció que negocia un plan de recompra de deuda con la participación de organismos multilaterales y rebotaron los bonos

El secretario de Finanzas, Pablo Quirno, anunció que la Argentina comenzó negociaciones para una recompra de bonos soberanos en moneda extranjera, estructurada por JP Morgan y bajo el mecanismo denominado “Deuda por Educación”. La comunicación se realizó a través de la cuenta oficial de Quirno en X.

Apenas diez minutos después del anuncio, los bonos Bonares y Globales revirtieron la tendencia bajista que presentaban, incluso tras la oficialización del swap por USD 20.000 millones con Estados Unidos. Los títulos experimentaron subas de hasta 2%, especialmente el GD35.

La deuda soberana en moneda extranjera tiene un valor de mercado de USD 56.800 millones, según cálculos del head of research de Romano Group Salvador Vitelli. A valor nominal los compromisos ascienden a un total de USD 117.920 millones, USD 92.095 millones de capital y USD 25.825 millones intereses. “La deuda cotiza a una paridad promedio ponderada del 61,8%”, explicó Vitelli.

“La Secretaría de Finanzas anuncia que ha comenzado las tratativas para una operación de recompra de deuda soberana destinada a reducir el costo de financiamiento del país y fortalecer la inversión en educación”, escribió Quirno. Desde el Ministerio de Economía confirmaron que se trata de bonos emitidos en moneda extranjera.

La mecánica del programa, explicada por Quirno, consiste en recomprar deuda soberana argentina en el mercado y sustituirla por financiamiento a tasas más bajas, apalancado por el apoyo de agencias y organismos multilaterales. JP Morgan fue designado para asistir en la estructuración. Según el secretario de Finanzas, los ahorros generados se destinarán a consolidar la inversión educativa de largo plazo, lo que reafirma el compromiso del Gobierno con el desarrollo del capital humano y el futuro del país.

Desde el sector financiero, Nicolás Cappella, sales trader de Grupo Invertir en Bolsa (IEB), opinó: “El objetivo de la medida será comprimir el Riesgo País rápidamente, lo que facilitaría que Argentina acceda a los mercados internacionales y pueda refinanciar sus vencimientos. El banco encargado de la instrumentación será JP Morgan, cuyo CEO, Jamie Dimon, estará de visita en la Argentina esta semana. La reacción de los bonos, que pasaron de leves bajas a subas de 2%, muestra el impacto inmediato. Sin embargo, la proximidad de las elecciones limita el efecto positivo. Restan conocerse detalles como el monto de la recompra y el nivel de tasa interna de retorno que se aplicará”.

El mecanismo Deuda por Educación (Debt4Ed) transforma deuda pública costosa en inversiones educativas a través de acuerdos que reorganizan las obligaciones crediticias y permiten destinar los fondos liberados al sector educativo. El Banco Mundial explicó que esta estrategia busca mejorar el perfil de la deuda y garantizar recursos estables para el acceso y la calidad educativa.

En 2024, Costa de Marfil fue el primer país en implementar este esquema, bajo respaldo del Banco Mundial. El acuerdo incluyó el canje de aproximadamente 400 millones de euros de deuda comercial a altas tasas por un préstamo más favorable, con plazo extendido y período de gracia. El organismo detalló que la operación permitió reasignar cerca de 330 millones de euros a la construcción de más de treinta escuelas, abarcando instituciones de nivel inicial y beneficiando de forma directa a unas treinta mil niñas y niños.

El gobierno marfileño resaltó que este modelo evitó estructuras financieras costosas, priorizando el uso de sistemas internos para administrar los fondos de forma eficiente. La experiencia recibió reconocimiento internacional por su potencial de replicabilidad en otros países con desafíos similares de deuda y desarrollo educativo.

El presidente Javier Milei reiteró que la Argentina utilizará la línea swap por USD 20.000 millones con el Tesoro de Estados Unidos para afrontar los vencimientos de deuda de 2026 si el país no logra reducir el riesgo país y acceder al refinanciamiento en el mercado voluntario de crédito. La firma del acuerdo con la institución norteamericana fue oficializada esta mañana por el Banco Central argentino.

Milei explicó en diálogo con Canal 8 de Tucumán cómo opera el mecanismo: “La estructuración de un swap es un intercambio de monedas. Nosotros tenemos un crédito por 20.000 millones de dólares y ellos tienen crédito en pesos por el equivalente a esa suma. Solamente se ejecuta cuando se necesita. En caso de no poder salir al mercado de capitales porque el riesgo país sigue siendo muy alto, haremos los pagos de 2026 utilizando la línea de swap; eso significa tomar deuda para pagar deuda”, afirmó el mandatario.

La preocupación de los inversores sobre la solvencia del país aumentó ante el agotamiento de los recursos del Tesoro para sostener el precio de la divisa dentro de las bandas cambiarias establecidas tras el acuerdo con el Fondo Monetario Internacional (FMI) por USD 20.000 millones en abril. El año próximo, el Ejecutivo deberá enfrentar vencimientos de deuda en moneda extranjera por USD 18.182 millones entre capital e intereses. Si se suman los compromisos de provincias, empresas y el Banco Central, el total asciende a USD 29.636 millones, según cálculos de la consultora Eco Go.

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa fuerte actitud de Manu Urcera con Indiana Cubero que reveló la verdad de la interna familiar: “El saludo del piloto a la hija de Nicole Neumann por su cumpleaños”

POLITICA2 días ago

POLITICA2 días agoUn juez federal rechazó el habeas corpus presentado por Lázaro Báez y ordenó trasladarlo a la cárcel de Ezeiza

POLITICA2 días ago

POLITICA2 días ago“El Pollo” Carvajal revela cómo Chávez pagaba a Kirchner, Lula y Petro con dinero del narcotráfico