ECONOMIA

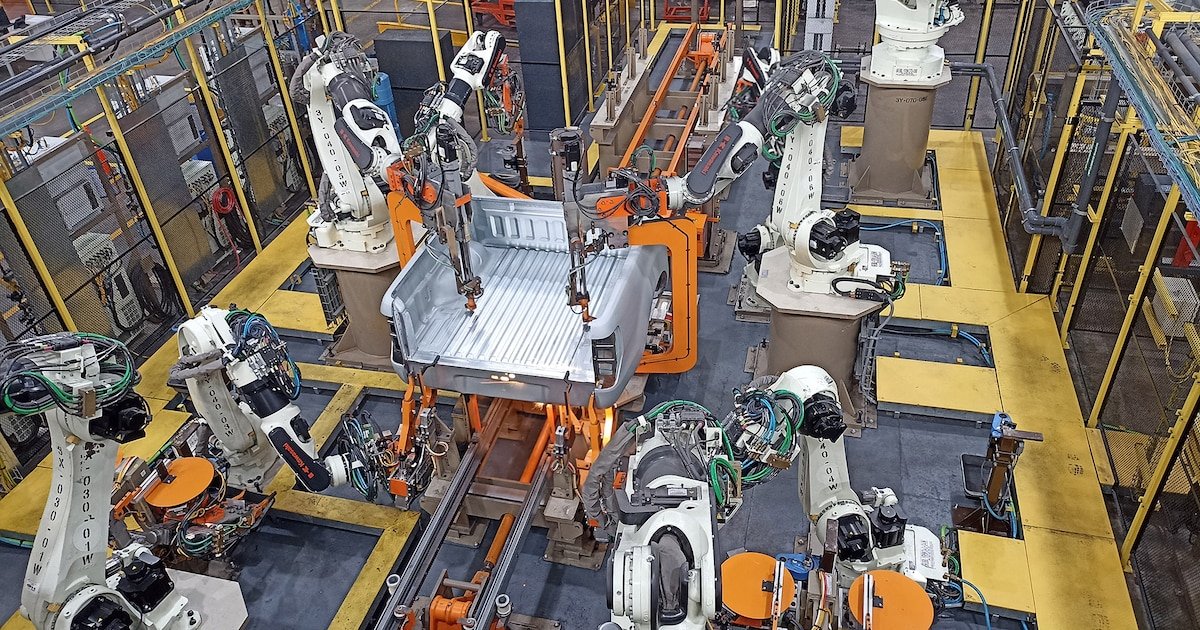

La industria automotriz argentina se reinventa ante el nuevo escenario global: qué cambios hicieron las marcas que producen en el país

“La apertura de las importaciones de autos va a matar a la industria nacional”. La frase no la dijo nadie en especial, pero es parte del imaginario popular, que en muchos casos puede tener sus raíces en otros momentos de la historia del sector en los que efectivamente eso fue lo que sucedió.

Cuando se menciona que una planta automotriz argentina suspende un turno de producción para adecuar su stock de unidades a la demanda o que una terminal abre un programa de retiros voluntarios (PRV) por la finalización de un proyecto industrial, inmediatamente aparecen los fantasmas de pérdidas de empleos y crisis laboral.

Sin embargo, aunque el 60% de los autos nuevos que se venden actualmente en Argentina sean importados, el 85% lo traen las propias automotrices que fabrican en Argentina. En concreto, lo que está sucediendo en la industria automotriz local es un cambio profundo de su esencia.

En Argentina hay nueve fábricas automotrices para un mercado que, por ahora, no crecerá más allá de 700.000 unidades entre todas las categorías.

En la provincia de Buenos Aires hay siete: Stellantis en Palomar, Ford y Volkswagen en General Pacheco, Mercedes-Benz en Virrey del Pino, Toyota y Mercedes-Benz Camiones y Buses en Zárate. En Santa Fe está General Motors Argentina, y en Córdoba se encuentran las fábricas de Renault y Stellantis Ferreyra.

De esas nueve fábricas, solo en dos se producen únicamente autos, SUV y furgones chicos, Stellantis Palomar y General Motors, el resto fabrica y fabricará en el termino del próximo año y medio solo pick-ups y derivados o utilitarios medianos y grandes.

Daniel Herrero, actual CEO de Prestige Auto, la empresa que adquirió la representación de producción y comercialización de Mercedes-Benz Argentina, dijo que la clave para la industria automotriz argentina era la especialización en pick-ups y utilitarios. Hoy, recordando aquella idea, el empresario plantea que no se equivocó ya que «cada vez se hacen más pick-ups”.

En efecto, la transformación empezó a ocurrir cuando se dejaron de fabricar autos en Ford, la primera automotriz que decidió especializarse en vehículos SUV y pick-ups a nivel mundial, y sólo quedó la planta de Pacheco para Ford Ranger.

Luego siguió con la decisión de Renault de empezar a producir desde 2026 una pick-up compacta para exportar a toda la región, lo que implicó dejar de producir la línea de autos particulares mientras se transforma la planta de Santa Isabel para ese nuevo vehículo que se llamará Niágara.

En el medio ocurrió la interrupción de la sociedad entre Renault y Nissan, que compartían la producción de Alaskan y Frontier, lo que implicó que la marca francesa no pudiera continuar con su pick-up de una tonelada por ser parte de una plataforma alquilada a los japoneses.

Después vino el anuncio de Volkswagen, que dejó de producir el SUV Taos en Argentina para importarlo desde México. Ocurre que la planta de General Pacheco, vecina de Ford, se reacondicionará exclusivamente para producir la nueva generación de la pick-up Amarok, que es un vehículo concebido junto al socio tecnológico chino SAIC y tendrá propulsión térmica e híbrida.

Por último, Stellantis entró de lleno al mundo de las pick-ups en mayo al inaugurar la línea de producción de camionetas de una tonelada donde se producen las Fiat Titano y Ram Dakota, de las cuales el 70% de la producción será también para abastecer al mercado de exportación.

En esa fábrica de Ferreyra también se produce el actual Fiat Cronos, un modelo que sigue dando satisfacciones de ventas a la marca, pero que no tiene un ciclo de vida mucho más largo que un par de años más.

En 2027 también se renovará la actual Toyota Hilux, lo que implicará una actualización del SUV 4×4 Toyota SW4, que está construido sobre la plataforma y mecánica de la camioneta. Esto confirma que dentro de dos años, todas las fábricas que hoy producen pick-up, tendrán ese tipo de vehículo como su columna vertebral de sustentabilidad económica.

Las únicas plantas que quedan pendientes de una transformación hacia vehículos utilitarios son las de General Motors en Santa Fe y de Peugeot/Citroën en Palomar.

Chevrolet está estudiando un proyecto industrial único para instalar en Alvear, aunque todavía es un secreto porque se está validando el modelo de negocios que lo haga posible. Stellantis produce dos autos de venta masiva en Palomar con el Peugeot 208 y el SUV 2008, y por ahora parece cómodo con ese proyecto.

Mercedes-Benz Camiones y Buses empezará a fabricar unidades en su nueva fábrica en Zárate desde 2026, mientras que el Centro Industrial de Virrey del Pino quedará exclusivamente para la producción de Sprinter, que incorpora la versión de caja automática desde el año próximo.

La salida de Nissan no fue una buena noticia, pero no tiene que ver con la situación argentina sino de la marca a nivel global, ya que también cerraron una planta en México y otra en su propio país, Japón.

De todos modos, si se dejaron de fabricar tres pick-ups pero en ese lugar se fabricarán otras tres nuevas, no hay una pérdida de producción, y como dicen las autoridades de las marcas, solo se trata de transitar un puente entre un proceso industrial y otro.

En términos de marcas tampoco hay pérdidas. Ya no se produce Nissan pero entraron Fiat y RAM, que no estaban en el segmento. Así, el dato duro es que la industria automotriz argentina está fortaleciéndose al reemplazar vehículos de bajo volumen con utilitarios de mayor demanda.

Lo que debe ocurrir ahora es que se mejoren las condiciones de competitividad para exportar, porque como dijo en varias oportunidades Martin Galdeano, presidente de Ford, “nadie nos va a comprar autos a nosotros porque somos Argentina, sino porque tenemos precios competitivos, y para eso hay que bajar la carga de impuestos que paga cada unidad que se vende al exterior”.

ECONOMIA

Ranking de inflación: cuáles son las provincias donde más se aceleraron los precios en enero

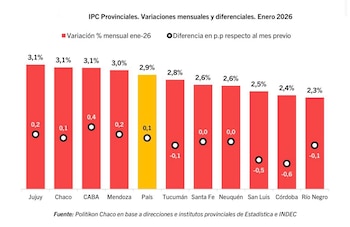

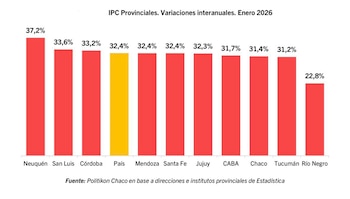

La inflación de enero a nivel nacional se ubicó en 2,9%, anotando así el octavo mes consecutivo de aceleración. Sin embargo, entre las distintas provincias se observan importantes disparidades, según sus mediciones propias.

La consultora Politikon Chaco hizo un ranking con las jurisdicciones cuyos índices de precios más aumentaron el mes pasado. En ese sentido, cuatro distritos subnacionales registraron en enero subas superiores al promedio nacional: Jujuy, Ciudad de Buenos Aires y Chaco, con un aumento de 3,1% en cada caso, y Mendoza, con 3 por ciento.

En contraste, otras seis provincias mostraron incrementos por debajo del total país, destacándose Río Negro con la variación más baja del mes, 2,3 por ciento.

La dinámica mensual del Índice de Precios al Consumidor (IPC) presentó marcadas diferencias entre provincias: cuatro aceleraron, cuatro desaceleraron y dos mantuvieron niveles similares al mes anterior.

La Ciudad de Buenos Aires lideró la aceleración, con un aumento de 0,4 puntos porcentuales, seguida por Jujuy y Mendoza (+0,2 p.p. cada una) y Chaco (+0,1 p.p.).

Por el contrario, Santa Fe y Neuquén mantuvieron la misma variación que en diciembre de 2025, mientras que Tucumán (-0,1 p.p.), Río Negro (-0,1 p.p.), San Luis (-0,5 p.p.) y Córdoba (-0,6 p.p.) desaceleraron, con mayor intensidad en los dos últimos casos.

En cuanto a los motivos de estos desempeños, Politikon Chaco resaltó que en CABA la aceleración del IPC estuvo impulsada principalmente por los servicios, destacando Recreación y Cultura, aunque también contribuyó la mayor suba en Alimentos. En Jujuy, el incremento se explicó sobre todo por Vivienda y Servicios Públicos y Alimentos.

En Mendoza, los sectores que más incidieron fueron Educación, Vivienda y Servicios Públicos y Alimentos.

Por su parte, en Chaco, la suba adicional del mes se apoyó en Transporte y Comunicaciones, Atención de la Salud y Alimentos, este último por encima del promedio provincial.

En tanto, en enero el Indec mostró que el IPC tuvo una suba interanual del 32,4%, levemente por encima del registro del mes anterior. Solo tres provincias presentaron una variación interanual superior a ese nivel: Neuquén (37,2%), San Luis (33,6%) y Córdoba (33,2%); por el contrario, el resto de los distritos se ubicó por debajo del nivel general nacional, con Río Negro al fondo del ranking (22,8%).

En Santa Fe, el IPC mantuvo el mismo nivel que en diciembre, pese a que divisiones como Salud y Alimentos mostraron aceleraciones. Sin embargo, estas fueron compensadas por la desaceleración en Vivienda y Servicios Públicos y Transporte y Comunicaciones.

En Neuquén, aunque la mayoría de las divisiones aceleró en enero, el efecto fue neutralizado por una fuerte desaceleración en Transporte y la estabilidad de Vivienda y Servicios.

En Tucumán, aunque Comunicación registró una fuerte aceleración, Transporte desaceleró con mayor intensidad tras el salto de diciembre y Alimentos redujo levemente su ritmo de aumento, lo que llevó a que el nivel general mostrara una leve desaceleración.

En Río Negro, la desaceleración en Transporte y Esparcimiento compensó la aceleración en Alimentos y otros rubros. Es importante señalar que esta provincia no publica un IPC ponderado. Esto significa que considera que cada producto o servicio tiene el mismo peso dentro del gasto, lo cual limita la comparabilidad metodológica con el resto.

En San Luis, pese a que algunos rubros como Vivienda y Servicios mostraron aceleraciones, las desaceleraciones en Alimentos, Transporte y Comunicaciones y otros sectores hicieron que el nivel general quedara por debajo del mes previo.

Finalmente, en Córdoba, la mayoría de las divisiones de su índice provincial, incluyendo Alimentos, Vivienda y Servicios y Transporte, desaceleraron, lo que permitió que enero cerrara con un nivel considerablemente menor al de diciembre.

La comparación entre provincias pone en evidencia que detrás del promedio nacional conviven realidades muy distintas, determinadas por variaciones sectoriales y decisiones locales. El análisis de enero muestra que la inflación no solo sigue en alza, sino que su impacto y sus causas presentan matices marcados según el territorio.

Cabe destacar que, a nivel nacional, con la nueva metodología basada en la Encuesta Nacional de Gastos de los Hogares (ENGHo) 2017-18, que no se aplicó por decisión del gobierno, se habría registrado una inflación algo menor, alrededor del 2,8%, según estimaciones de Equilibra.

La diferencia se debe a cambios en la ponderación de los bienes y servicios, destacando que alimentos y bebidas, con una alta suba del 4,7%, tienen mayor peso en la canasta vigente que en la actualizada.

Restaurantes y hoteles también tuvieron aumentos significativos. Los precios estacionales lideraron las subas, mientras que educación y prendas de vestir mostraron variaciones bajas o negativas.

IPC,inflación,provincias,Argentina,enero 2026,economía,precios,variación,datos,estadística

ECONOMIA

La inflación interanual en Estados Unidos en enero fue menor a la esperada: 2,4%

La inflación al consumidor en Estados Unidos se redujo ligeramente más de lo previsto en enero, según datos oficiales publicados este viernes, debido a la caída de los precios de la energía.

El índice de precios al consumidor (IPC) aumentó un 2,4% interanual, por debajo del 2,7% de diciembre y ligeramente por debajo de las previsiones de los analistas. Los economistas consultados por The Wall Street Journal anticipaban una inflación del 2,5%.

Los precios subyacentes, que excluyen alimentos y energía por su volatilidad, marcaron un incremento del 2,5%, en línea con lo esperado por los analistas. La variación anual se vio influida porque la lectura elevada de inflación de enero de 2025 ya no forma parte de los últimos doce meses de datos. En comparación con diciembre, el aumento mensual fue del 0,2% para los precios al consumidor y del 0,3% para los subyacentes.

La publicación de estos datos llega después de que se informara un crecimiento del empleo superior a lo previsto y una reducción de la tasa de desempleo al 4,3%.

Pese a la mejora en los indicadores, la Reserva Federal enfrenta un reto: mantener la inflación cerca del objetivo anual del 2%, una meta que no se alcanza desde hace unos cinco años. El presidente del banco central, Jerome Powell, está en los últimos meses de su mandato de ocho años. Los funcionarios buscan equilibrar el combate a la inflación sin dañar el mercado laboral.

El ciclo de subas agresivas en las tasas de interés consiguió moderar los fuertes aumentos de precios registrados en 2022. Con la moderación de la inflación y el enfriamiento del empleo, la Fed recortó casi 2 puntos porcentuales las tasas desde el verano de 2024, antes de pausar los recortes en enero.

El informe de inflación se retrasó levemente debido al reciente cierre parcial del gobierno, que afectó las operaciones del Departamento de Trabajo. El cierre prolongado del otoño pasado dificultó la recopilación de datos de precios, un hecho sin precedentes que podría impactar en las cifras de inflación de los próximos meses. Algunos economistas consideran que la falta de información sobre el alza del costo de la vivienda en octubre redujo artificialmente las estimaciones del año pasado, aunque este problema no afecta a los datos intermensuales más recientes.

La inflación ha descendido desde que la tasa anual llegó a superar el 9% a mediados de 2022. Sin embargo, los incrementos de precios persisten y afectan a los consumidores, generando preocupación entre los responsables de política económica.

Según encuestas recientes, los consumidores siguen señalando los precios altos como una de sus principales inquietudes. Las críticas a la inflación durante la gestión de Biden facilitaron el regreso del presidente Trump a la Casa Blanca.

Muchos economistas prevén una inflación más baja en 2026, ya que la presión sobre los precios parece ceder. Empresas como PepsiCo y General Mills han anunciado reducciones en algunos precios para atraer a consumidores con presupuestos ajustados, lo que sugiere una demanda insuficiente para trasladar mayores costos a los compradores.

Las señales provenientes de encuestas y mercados financieros indican que ni consumidores ni inversores temen un repunte de la inflación. Esto resulta relevante, ya que la expectativa de precios más altos podría impulsar compras anticipadas o generar presión por aumentos salariales, situaciones que pueden concretar las previsiones inflacionarias.

Corporate Events,North America

ECONOMIA

En enero la venta de carne vacuna cayó 13% y el consumo per cápita fue el más bajo de los últimos 20 años

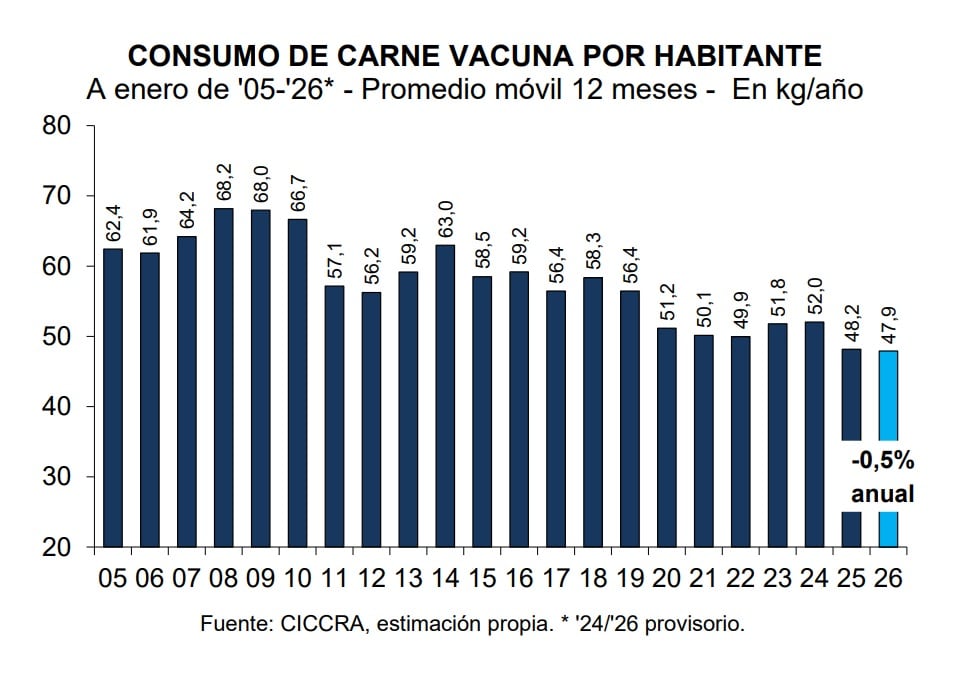

En el inicio de 2026, el sector cárnico argentino registró indicadores que reflejan una profunda contracción tanto en la actividad industrial como en los niveles de consumo doméstico. Según el último Informe Económico Mensual de la Cámara de la Industria y Comercio de Carnes y Derivados de la República Argentina (Ciccra), el consumo aparente de carne vacuna experimentó un retroceso del 13% entre enero de 2025 y enero de 2026. Esta caída sitúa al consumo per cápita en niveles históricamente bajos para el país.

De acuerdo con el documento, el promedio móvil de los últimos doce meses del consumo por habitante se ubicó en 47,9 kilos/año al cierre del primer mes del año. Esta cifra representa una baja del 0,5% respecto al promedio registrado en enero de 2025 y consolida una tendencia decreciente que ha llevado este indicador a su punto más bajo en las últimas dos décadas.

La dinámica del mercado interno está estrechamente ligada a un escenario de baja actividad productiva. En enero de 2026, la faena total de hacienda vacuna se situó en 1,014 millones de cabezas. Este volumen de actividad resultó un 16,1% inferior al de diciembre de 2025 (ajustado por días laborables) y un 11,8% menor en la comparación interanual con respecto a enero del año anterior, lo que equivale a una disminución de 136,24 mil cabezas en términos absolutos.

La entidad sectorial señala que la faena de enero de 2026 ocupó el lugar 36º entre los últimos cuarenta y siete eneros analizados. Esta reducción en la actividad obedece, en gran medida, a factores climáticos y estructurales que han afectado al stock ganadero. Según Ciccra, “la gran seca observada entre 21/22 y 23/24 y las importantes inundaciones registradas en 2024 y 2025, provocaron venta anticipada de hacienda y reducción de existencias, así como un deterioro del índice de preñez”. Estas condiciones derivaron en menores zafras de terneros y en una “tendencia contractiva de la faena total de hacienda en los últimos dos años”.

Como consecuencia directa del bajo nivel de faena, la producción de carne vacuna durante el primer mes de 2026 totalizó 239 mil toneladas res con hueso (tn r/c/h). Este volumen representa una contracción anual del 10%, lo que implica que se produjeron 26,6 mil toneladas menos que en el mismo mes del año previo.

El informe de Ciccra detalla que, en el cierre de 2025, el sector exportador experimentó variaciones significativas según los mercados de destino. Específicamente, en diciembre de 2025 se registraron ventas al exterior por 45,5 mil toneladas peso producto (tn pp), sin contabilizar huesos con carne. Este volumen representó una contracción del 13,8% respecto a noviembre y una disminución interanual del 3,7%.

De acuerdo con el documento, esta tendencia se atribuyó principalmente a los ajustes en las compras de China, mercado que recibió el 55,9% de los envíos en diciembre pero que redujo sus adquisiciones un 25,6% mensual y un 15,4% interanual. El informe señala textualmente: “En la comparación mensual, también descendieron los envíos a los Países Bajos (-29,7%), Alemania (-31,2%), Chile (-26,2%), Canadá (-69,1%), Italia (-52,5%) y España (-18,8%)”.

Sin embargo, esta caída generalizada fue parcialmente mitigada por otros mercados. Las mayores ventas a Israel (+136,9%) y Estados Unidos (+22,8%) “permitieron compensar poco más de 40% de las menores ventas a estos siete destinos”. En la comparación interanual, el crecimiento hacia estos dos países fue aún más marcado, con alzas del 64,9% y 115,1% respectivamente.

En cuanto a los ingresos, la facturación por exportaciones en el último mes de 2025 alcanzó los 321 millones de dólares. China generó el 38,6% de estas divisas, seguida por Israel (17,8%) y Estados Unidos (15,1%). El precio promedio por tonelada peso producto se ubicó en 7.053 dólares, lo que representó una mejora del 6,7% respecto a noviembre y un notable incremento del 36,5% en relación a diciembre de 2024.

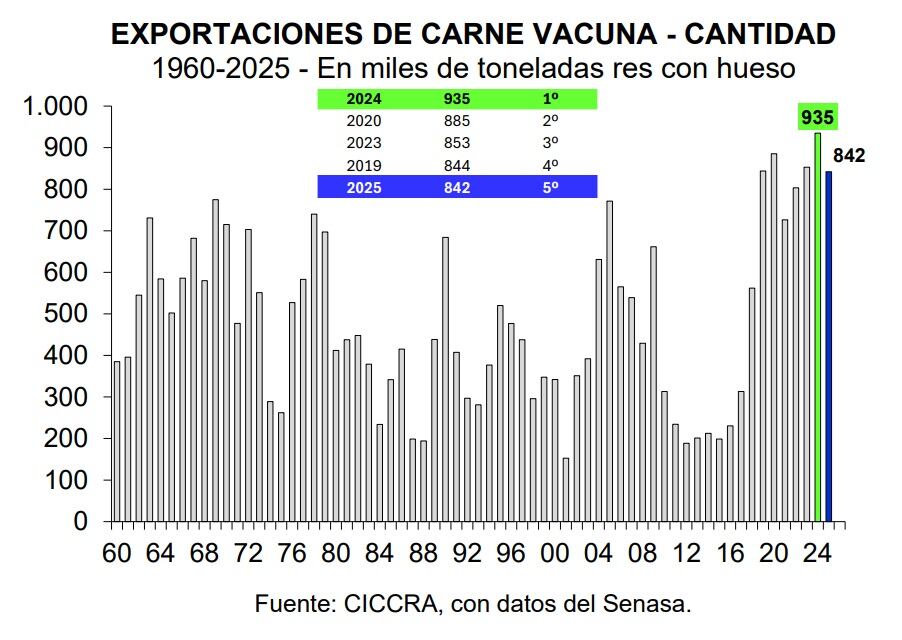

Al analizar el balance anual de 2025, la industria frigorífica exportó un total de 842 mil toneladas res con hueso (tn r/c/h), consolidándose como el quinto mejor año de la historia para el sector. No obstante, las 575,5 mil tn pp exportadas en todo el año pasado marcaron una baja del 8,6% anual respecto al récord de 2024, explicada por menores compras chinas en periodos específicos.

Para el inicio de 2026, las estimaciones de la cámara indican una estabilización en los volúmenes. Se proyecta que las exportaciones de enero de 2026 habrían sido equivalentes a 57 mil tn r/c/h, una cifra “similar a la registrada en enero de 2025 (+1,0%)”. Este sostenimiento del frente exportador, en un mes de bajísima producción total, es el factor que explica por qué la disponibilidad de carne para el mercado interno se redujo drásticamente hasta alcanzar mínimos históricos

El comportamiento del consumo también se vio influenciado por la dinámica de los precios en las carnicerías y supermercados. En el primer mes del año, el rubro de carnes y derivados dentro del IPC-GBA registró un alza del 4,4% mensual. Al analizar el comportamiento interanual, el incremento en este rubro alcanzó el 54,7%, superando significativamente al nivel general de inflación, que fue del 32,7% en el mismo periodo.

Específicamente para la carne vacuna, Ciccra indica que “en los últimos doce meses el alza llegó a 70,8%, guarismo que se mantuvo levemente por debajo del aumento del precio promedio de la hacienda en pie negociada en Cañuelas (73,0%)”. Entre los cortes más consumidos, el asado lideró las subas con un incremento interanual del 74,2%, seguido por el cuadril (73,7%), la paleta (72,7%) y la nalga (72,7%).

En enero de 2026, los valores promedio relevados en el Gran Buenos Aires mostraron que el kilo de asado se ubicó en $15.942, el de cuadril en $18.324,2 y el de nalga en $18.998,9. En paralelo, otros sustitutos como el pollo entero también registraron aumentos considerables, con una suba del 8,9% mensual, alcanzando un precio promedio de $4.074,6 por kilo.

POLITICA2 días ago

POLITICA2 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD2 días ago

SOCIEDAD2 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports