ECONOMIA

La mayor distribuidora de gas de Argentina, va por todo: quiere renovar su concesión hasta 2037

Metrogas, la distribuidora de gas natural más grande de Argentina, solicitó hoy en Audiencia Pública la prórroga de su licencia de concesión por 20 años adicionales, un paso clave para asegurar la previsibilidad y rentabilidad de su negocio de cara a una potencial venta. La empresa, que atiende a 2,4 millones de clientes en el Área Metropolitana de Buenos Aires, busca extender su actual concesión, que vence el 28 de diciembre de 2027, tras 35 años de operación desde la privatización de Gas del Estado.

El pedido fue motivo de la Audiencia Pública convocada por el Ente Nacional Regulador del Gas (Enargas) en la que también presentaron la solicitud de prórroga las distribuidoras Camuzzi Gas Pampeana y Litoral Gas, un derecho que está previsto en los pliegos de concesión y que las empresas buscan asegurar ante un escenario tarifario más alentador que les permita cubrir los costos, cumplir la prestación de servicios y los planes de obra, pero también recuperar su rentabilidad.

Como parte de la revisión de lo actuado al frente de la concesión del servicio de gas natural, Metrogas aseguró haber invertido unos u$s1.155 millones al 31 de diciembre de 2024, en los 32 años de vigencia del contrato, de los cuales 20 fueron bajo congelamiento tarifario, y a pesar de lo que calificó los «sucesivos incumplimientos del Estado nacional de los contratos de concesión».

Metrogas es la empresa encargada de distribuir el gas por redes a hogares, industrias y comercios en la Ciudad de Buenos Aires, y una decena de partidos de la zona centro y sur del conurbano bonaerense, en un área de 2.150 kilómetros cuadrados en la zona más densamente poblada del país. Allí presta servicio a un 27% de los habitantes de la Argentina, más de 69.000 comercios, 6.000 industrias, 319 estaciones de GNC y 5 de las mayores centrales termoeléctricas.

YPF es el accionista mayoritario de Metrogas, con una participación del 70% a través de Gas Argentina S.A.; mientras que Integra Gas Distribution LLC es una empresa norteamericana que posee el 9,23% de las acciones, la Administración Nacional de la Seguridad Social controla otro 8,23% y el 12,6% cotiza en bolsa.

La rendición de cuentas de Metrogas para renovar la concesión

Esta situación se enmarca en un contexto donde otras empresas de servicios públicos privatizadas en los años 90 también están solicitando la renovación de sus licencias. Transportadora de Gas del Sur (TGS) y Transportadora de Gas del Norte (TGN) ya pidieron la extensión de sus licencias de transporte por 20 años, y el Enargas y el Poder Ejecutivo aún no se han pronunciado al respecto tras la audiencia pública de octubre de 2024.

Desde la privatización en 1993 hasta 2001 la empresa aseguró haber invertido u$s500 millones, además de hacerse cargo de las deudas de la liquidada Gas del Estado por otros u$s110 millones, a pesar de lo cual logró ampliar la red de distribución en casi 4.500 kilómetros, hasta la afectación de la crisis de 2001 y las medidas de emergencia económica redujeron sus inversiones al mínimo.

La emergencia conllevó la renegociación de los contratos, el congelamiento de las tarifas de distribución que se extendió por 15 años y la pesificación asimétrica distorsionando la ecuación económico-financiera del contrato de licencia, y derivó en el proceso concursal de la compañía para evitar su quiebra. Recién en 2016 pudo volver a invertir con la implementación del fondo de consolidación y expansión de la red, pero manteniendo los resultados negativos.

La revisión tarifaria de 2017 dio lugar a un nuevo plan de inversiones que cumplió durante los primeros 3 años invirtiendo el equivalente a u$s189 millones, a lo que devino un nuevo congelamiento de la tarifa de distribución y el abandono de los ajustes semestrales oportunamente acordados con ajustes paliativos de sus dificultades financieras.

Entre febrero de 2018, la distribuidora argumentó que la tarifa de distribución se incrementó en un 516%, mientras que el tipo de cambio escaló un 3932%, los costos de la construcción un 3672%, el Índice de precios mayoristas un 2834%, y el costo laboral un 2306%.

La promesa de inversiones en una nueva etapa

La distribuidora viene de invertir en el período 2020-2023 unos u$s127 millones, y recién con el incremento transitorio de 2024 Metrogas volvió a tener márgenes positivos, luego de sucesivos reclamos compensatorios de la empresa que a noviembre de 2024 ascendían a $1,27 billones, a lo que no distribuyó dividendos los últimos 23 años.

Desde el comienzo del contrato la empresa asegura haber incorporado más de 760.000 nuevos usuarios para lo cual incrementó en un 66% la extensión de sus redes para alcanzar los 18.507 kilómetros de cañerías para abastecer a los más de 2,4 millones de clientes.

Para el próximo quinquenio que comienza este año, la empresa comprometió inversiones por más de 170 millones que se destinarán a obras de renovación de redes de baja y media presión, de renovación y remediación de ramales de alta presión, la sustitución con equipos nuevos de medidores residenciales y el reemplazo y adquisición de medidores industriales, incorporación de tecnología informática, equipos para la red y la flota vehicular, entre otros objetivos al 2030.

Desde diciembre de 2023, Metrogas comenzó a implementar una estrategia de mejora de sus costos y sus ingresos que, a la vez, fue favorecida por los aumentos tarifarios otorgados por el gobierno nacional y ahora ratificados en la Revisión Quinquenal Tarifaria vigente desde este mes. El plan de inversiones consiste en un ordenamiento financiero y de reducción de costos y de pasivos, además de mejorar su perfil corporativo ante los inversores internacionales.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,metrogas,concesión,inversiones

ECONOMIA

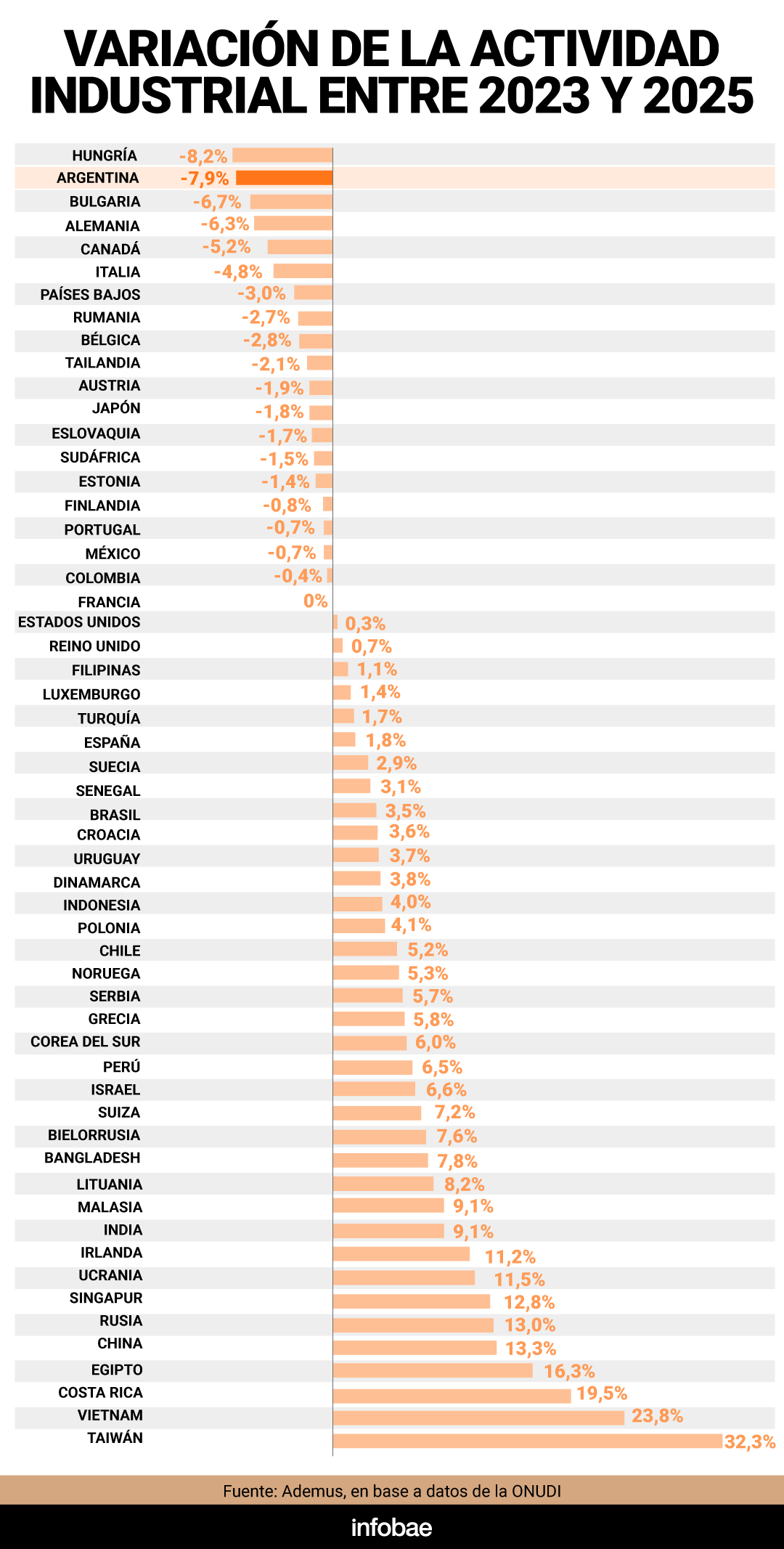

La Argentina registró el segundo peor desempeño industrial en un ranking de 56 países

En un contexto de caída de la actividad y numerosos cierres de empresas, Argentina registró el segundo peor desempeño industrial del mundo entre 56 economías, solo superado por Hungría. Además, la trayectoria va en dirección opuesta a lo que sucede en el resto de la región.

Así surge de un informe de la consultora Audemus, que detalla que en los últimos dos años la actividad industrial argentina cayó en promedio 7,9%. En perspectiva, en Hungría el declive alcanzó el 8,2%, en Bulgaria, 6,7%; en Alemania, 6,3%; en Canadá, 5,2%; en Italia, 4,8%; y en Países Bajos, 3%.

Por el contrario, Taiwán se destaca como el país de mayor crecimiento, con un alza de 32,3%, seguido por Vietnam (23,8%), Egipto (19,5%), Costa Rica (16,3%), China (13,3%), Rusia (13%) y Singapur (12,8%).

“En Europa, las causas son identificables y, en parte, exógenas: el shock energético, la competencia china en el sector automotriz y las tensiones comerciales con Estados Unidos”, consideró la consultora del ex ministro de Desarrollo Productivo, Matías Kulfas.

“En Argentina, en cambio, la crisis manufacturera responde fundamentalmente a decisiones de política económica doméstica: un tipo de cambio apreciado que erosiona la competitividad, una apertura comercial acelerada y sin selectividad sectorial, y la ausencia de cualquier instrumento de política industrial activa”, resaltó.

En la comparativa regional, Brasil expandió su industria 3,5% promedio en estos dos años, al igual que Chile (5,2%), Perú (6,5%) y Uruguay (+3,7%). Colombia y México retrocedieron pero dentro de rangos mínimos (-0,7% y -0,4%)”.

El estudio puso la lupa en Brasil, destacando las trayectorias opuestas pese a que ambos países comparten el Mercosur, enfrentan condicionantes similares en materia de acceso a mercados y competencia china, y tienen estructuras industriales con ciertos paralelos.

Sucede, explica Audemus, que el país vecino implementó varias herramientas para promover la industria, como el programa Mover para el sector automotriz, y preservó un tipo de cambio más competitivo.

“El retroceso industrial argentino no puede explicarse por el contexto global ni regional”, concluyó.

Asimismo, el informe precisa que en dos años de gestión de Javier Milei, 2.436 empresas industriales dejaron de realizar aportes al sistema de ART —lo que refleja su cierre efectivo o su reducción a una actividad mínima—. Esa cifra representa casi el 5% del total de firmas industriales del país.

La caída en el número de empresas fue pronunciada y sostenida, al punto de encaminarse a perforar los mínimos registrados durante la pandemia.

Aquellas que aún se sostienen atraviesan un panorama delicado: el uso de la capacidad instalada se ubica en 57,9%, el nivel más bajo en 10 años, salvo la pandemia. Así, las plantas industriales operan a menos de 6 de cada 10 unidades de su potencial.

En materia de empleo, el deterioro también resultó significativo: desde 2023 se eliminaron 72.955 puestos de trabajo industriales, lo que representó una contracción del 6% del total de puestos en la manufactura.

La evolución, no obstante, no siguió un recorrido uniforme. Luego del marcado desplome registrado durante el primer semestre de 2024, se observó una leve recuperación que llegó a interpretarse como un posible cambio de tendencia.

Sin embargo, esa expectativa no se concretó: desde el tercer trimestre de 2025 la pérdida de empleo volvió a intensificarse.

En este marco, el ministro de Economía, Luis Caputo, le restó importancia y señaló recientemente que “se echa gente en todos los países del mundo y no es un drama. ¿Por qué? Porque en 48 horas la gente consigue empleo y tal vez mejor. Ahí es donde tenemos que ir. Estamos del lado de la gente que no tiene empleo”.

Y agregó, en diálogo con el Cronista, que el debate no es entre un modelo industrialista y uno aperturista, sino entre un esquema que —según definió— fue “prebendario” y otro que promueva competencia e inversión.

Mientras tanto, Milei, en su discurso de apertura de sesiones ordinarias en el Congreso, afirmó: “Desde hace casi un siglo, la Argentina está atrapada en la trampa del fetiche industrialista. Nos dijeron que la única forma de generar empleo era sostener un esquema industrial fuertemente subsidiado. Nos dijeron que solo podíamos crecer si vivíamos con lo nuestro”.

Ante esas declaraciones, la UIA y la Asociación Empresaria Argentina (AEA), emitieron comunicados de prensa en los que exigieron “respeto” al Gobierno y afirmaron que es “indispensable promover un diálogo constructivo y respetuoso”.

Al mismo tiempo, en diálogo con Infobae en Vivo, el titular de la UIA, Martín Rappallini, dijo: “El Estado tiene que acompañar este proceso de reacomodamiento de la economía. También nosotros vemos con preocupación que en muchas áreas todavía la actividad está rezagada”.

fábrica,automóviles,robótica,automatización,industria,manufactura,tecnología,línea de montaje,innovación,producción

ECONOMIA

Supermercados liquidan tostadoras y sandwicheras con descuentos de hasta el 44%

Diversas cadenas de supermercados en Argentina pusieron en marcha promociones en pequeños electrodomésticos para cocina, con rebajas que alcanzan hasta el 44% en productos como tostadoras y sandwicheras. Las ofertas se encuentran disponibles en tiendas y canales de venta de Carrefour, Jumbo y Coto, e incluyen modelos de distintas marcas y características.

Las promociones contemplan distintos porcentajes de descuento sobre el precio de lista y, en algunos casos, la posibilidad de financiar la compra en cuotas sin interés mediante tarjetas de crédito o programas propios de cada cadena. Los productos incluidos abarcan tostadoras de dos y cuatro rebanadas, modelos con funciones adicionales y sandwicheras con placas intercambiables o de mayor capacidad.

Las cadenas publicaron en sus plataformas de comercio electrónico y catálogos una selección de equipos con rebajas aplicadas directamente sobre el valor original. Además de los descuentos, algunos artículos cuentan con planes de pago en cuotas fijas o condiciones específicas según el medio de pago utilizado.

Promociones en tostadoras y sandwicheras en Carrefour

La cadena Carrefour difundió una serie de ofertas en tostadoras y sandwicheras de distintas marcas. Entre los productos con descuento figura la tostadora Mandine MT800 en acero inoxidable y negro, con una rebaja del 15%. El precio promocional se ubica en $45.000 frente a un valor regular de $53.000. El producto puede abonarse en hasta 12 cuotas fijas mediante tarjetas Visa o a través de Mi Carrefour Crédito.

Dentro de la misma línea de productos aparece la tostadora Bluesky BT870SR-17, que presenta un descuento del 31%. Su precio promocional es de $24.000, mientras que el valor habitual es de $35.000. Este artículo también admite financiación en hasta 12 cuotas con los medios de pago habilitados por la cadena.

Otra alternativa es la tostadora Mandine negra MT870S, que registra una rebaja del 27%. El producto tiene un precio de $31.000, con un valor regular de $43.000 y posibilidad de pago en 12 cuotas fijas con Visa o Mi Carrefour Crédito.

En el segmento de sandwicheras se incluye la Mandine 750W MSM750R, con un descuento del 32%. El precio promocional es de $25.000 frente a los $37.000 del valor original, con financiación en 12 cuotas mediante los medios de pago habilitados. La oferta también incorpora la tostadora Mandine para pan francés MT8616 negra, con una rebaja del 30%. El producto se comercializa a $37.000 sobre un precio regular de $53.000, con financiación disponible en 12 cuotas fijas.

Entre los artículos con mayor descuento aparece la sandwichera Mandine XL 2 en 1 MSWM1400, que presenta una rebaja del 44%. El precio promocional es de $59.000 frente a los $107.000 del valor de lista, con posibilidad de pago en 12 cuotas mediante Visa o Mi Carrefour Crédito. También se ofrece la tostadora Mandine MT850W blanca con terminación simil madera, con una rebaja del 20%. El precio promocional es de $39.000 sobre un valor regular de $49.000. En la categoría de sandwicheras figura el modelo Oster Deep Plates CKSTSM400 negra, con un descuento del 14%. El precio promocional se ubica en $36.000 frente a un valor habitual de $41.900.

Otra opción disponible es la sandwichera Mandine 3 en 1 MSWPM800, que registra una rebaja del 30%. El precio promocional es de $45.000, mientras que el valor regular alcanza los $65.000. La cadena también ofrece la tostadora eléctrica Cuk by Gadnic negra para dos rebanadas con un descuento del 23%, que reduce el precio a $42.999 desde un valor original de $55.899. En este caso, el pago se realiza al contado y el producto se envía a domicilio.

Entre los modelos adicionales se encuentra la tostadora Atma 94TO20BP de 700 W en color negro, con una rebaja del 24%. El precio promocional es de $39.999 frente a los $52.799 del valor regular, con financiación en tres cuotas sin interés mediante Mi Carrefour Crédito.

Por último, se incluye la tostadora eléctrica Electrolux Inox ETS10, que presenta un descuento del 16%. El producto se comercializa a $44.999 frente a un valor habitual de $53.999, con la posibilidad de pago en tres cuotas sin interés.

Ofertas en Carrefour

- Tostadora Mandine MT800 inox y negro – 15% off – $45.000 (precio regular: $53.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Tostadora Bluesky BT870SR-17 – 31% off – $24.000 (precio regular: $35.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Tostadora Mandine negra MT870S – 27% off – $31.000 (precio regular: $43.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Sandwichera Mandine 750W MSM750R – 32% off – $25.000 (precio regular: $37.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Tostadora Mandine para pan francés MT8616 negra – 30% off – $37.000 (precio regular: $53.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Sandwichera Mandine XL 2 en 1 MSWM1400 – 44% off – $59.000 (precio regular: $107.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Tostadora Mandine MT850W blanca simil madera – 20% off – $39.000 (precio regular: $49.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Sandwichera Oster Deep Plates CKSTSM400 negra – 14% off – $36.000 (precio regular: $41.900) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Sandwichera Mandine 3 en 1 MSWPM800 – 30% off – $45.000 (precio regular: $65.000) – 12 cuotas fijas con Visa y Mi Carrefour Crédito.

- Tostadora eléctrica Cuk by Gadnic negra 2 rebanadas – 23% off – $42.999 (precio regular: $55.899) – pago contado (solo envío).

- Tostadora Atma 94TO20BP 700W negra – 24% off – $39.999 (precio regular: $52.799) – 3 cuotas sin interés con Mi Carrefour Crédito.

- Tostadora eléctrica Electrolux Inox ETS10 – 16% off – $44.999 (precio regular: $53.999) – 3 cuotas sin interés con Mi Carrefour Crédito.

Descuentos en tostadoras en Jumbo

La cadena Jumbo también incorporó promociones en tostadoras de distintas marcas, con rebajas que llegan hasta el 40% y planes de financiación en cuotas. Entre los artículos destacados aparece el tostador para dos panes Nex TMB002OI20, que cuenta con un descuento del 40%. El precio promocional se ubica en $28.080 frente a un valor regular de $46.800. La compra puede financiarse en hasta seis cuotas sin interés con los medios de pago habilitados.

Otro de los productos incluidos es la tostadora doble Multislice de tres funciones de la marca Liliana, con un descuento del 20%. El precio promocional alcanza los $79.999,20 frente a los $99.999 del valor original. La oferta también incluye la tostadora Smartlife SL-TO1301W de 750 W en color blanco, con una rebaja del 10%. El precio promocional es de $38.699,10 frente a los $42.999 del valor habitual.

Dentro de los modelos de mayor precio se encuentra la tostadora KitchenAid de dos rebanadas LKMT2109RBM en color negro, que registra un descuento del 10%. El precio promocional se ubica en $220.499,10 frente a los $244.999 del valor regular.

La cadena también comercializa la tostadora plegable de acero inoxidable Bosch modelo 94TAT7203, con una rebaja del 20%. El precio promocional es de $320.000 frente a un valor habitual de $400.000. Otro producto disponible es la tostadora Atma de acero inoxidable para cuatro rebanadas y potencia de 850 W, con un descuento del 10%. El precio promocional alcanza los $103.499,10 frente a los $114.999 del valor regular. La lista se completa con una tostadora Electrolux de acero inoxidable para dos rebanadas, que presenta un descuento del 15%. El precio promocional es de $66.678,25 frente a un valor de lista de $78.445.

En todos los casos, los productos pueden financiarse en hasta seis cuotas sin interés con los medios de pago habilitados por la cadena.

Ofertas en Jumbo

- Tostador 2 panes Nex TMB002OI20 – 40% off – $28.080 (precio regular: $46.800) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora doble Multislice 3 funciones Liliana – 20% off – $79.999,20 (precio regular: $99.999) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora SL-TO1301W blanca 750W Smartlife – 10% off – $38.699,10 (precio regular: $42.999) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora 2 rebanadas LKMT2109RBM negra KitchenAid – 10% off – $220.499,10 (precio regular: $244.999) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora de acero inoxidable plegable 94TAT7203 Bosch – 20% off – $320.000 (precio regular: $400.000) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora inox cuatro rebanadas 850W Atma – 10% off – $103.499,10 (precio regular: $114.999) – hasta 6 cuotas sin interés con medios habilitados.

- Tostadora inoxidable 2 rebanadas Electrolux – 15% off – $66.678,25 (precio regular: $78.445) – hasta 6 cuotas sin interés con medios habilitados.

Ofertas en tostadoras disponibles en Coto

La cadena Coto también publicó descuentos en su línea de tostadoras mediante el programa Comunidad Coto. Las promociones se aplican con un 15% de rebaja en un pago utilizando ese beneficio. Entre los productos incluidos figura la tostadora Ultracomb TO4005 de 750 W, con un precio promocional de $27.964,15 frente a un valor regular de $32.899. Otro modelo disponible es la tostadora Black & Decker TR21640-AR de 850 W, que se comercializa a $44.114,15 con el descuento aplicado sobre un precio habitual de $51.899.

La cadena también ofrece la tostadora Top House T-Steph de 1150 W con un precio promocional de $46.409,15 frente a un valor regular de $54.599. En la lista aparece además la tostadora Philips Serie 1000 HD2510/90 de 650 W, con un precio de $46.749,15 luego del descuento aplicado sobre un valor de $54.999. Otro de los modelos disponibles es la tostadora Moulinex Vita LT1A1858 de 720 W, que se comercializa a $52.606,50 frente a un precio regular de $61.890.

Entre las opciones adicionales se encuentra la tostadora Atma 94TO8020IDH de 700 W, que presenta un precio promocional de $59.499,15 sobre un valor de lista de $69.999. La cadena también ofrece la tostadora Peabody PE-T8127, con un precio de $59.499,15 tras aplicar el descuento del 15% sobre el valor original de $69.999. Otra alternativa es la tostadora Moulinex Subito de 720 W, que se comercializa a $61.276,50 frente a un valor regular de $72.090.

Finalmente, la oferta incluye la tostadora Top House T4-Steph de 2300 W, que queda en $66.299,15 luego del descuento aplicado sobre un precio habitual de $77.999.

Ofertas en Coto

- Tostadora ULTRACOMB To4005 750 W- $27.964,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $32.899)

- Tostadora BLACK & DECKER TR21640-AR 850 W- $44.114,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $51.899)

- Tostadora TOP HOUSE T-Steph 1150 W- $46.409,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $54.599)

- Tostadora PHILIPS Serie 1000 HD2510/90 650 W- $46.749,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $54.999)

- Tostadora MOULINEX Vita LT1A1858 720 W- $52.606,50 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $61.890)

- Tostadora ATMA 94TO8020IDH 700 W- $59.499,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $69.999)

- Tostadora PEABODY PE-T8127- $59.499,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $69.999)

- Tostadora MOULINEX Subito 720 W- $61.276,50 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $72.090)

- Tostadora TOP HOUSE T4-Steph 2300 W- $66.299,15 con 15% de descuento en 1 pago con Comunidad Coto (precio regular $77.999).

Las promociones en tostadoras y sandwicheras forman parte de la oferta vigente en las cadenas de supermercados y pueden variar según disponibilidad de stock, modalidad de compra y medios de pago habilitados en cada plataforma de venta. Los descuentos se aplican sobre precios publicados por las cadenas y están sujetos a las condiciones comerciales establecidas por cada empresa.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,coto,carrefour,ofertas

ECONOMIA

Mirada femenina: donde hay un dato técnico, vemos una historia

Durante 30 años de trabajo, he vivido diferentes procesos de cambio y experiencias que me mantuvieron atenta a las tendencias y mucho más a los comportamientos de las personas. Hoy la IA avanza en nuestro día a día y, aun con ventajas en su implementación, deja expuesta la necesidad de la conexión humana, espacio en el que las mujeres nos movemos con mayor comodidad.

La comunicación corporativa de negocios regulados siempre ha tenido como desafío el hecho de estar cerca de la gente. Cuando un servicio es esencial, te volvés parte de cada familia a la que llegás. Y en este contexto, la tecnología debe ser un puente de conexión; el gran desafío que tenemos es simplificarle la vida al cliente, ofrecerle los recursos para la autogestión sin despersonalizar el vínculo.

Mi aporte como mujer en la mesa de decisión es traer el sentido común de la cercanía

En este sentido el liderazgo femenino ha tenido un rol clave. Particularmente, mi aporte como mujer en la mesa de decisión es traer el sentido común de la cercanía. Sumarnos a estos espacios no es una cuestión de “cupo” sino que implica tener la garantía de que no estamos perdiendo de vista ninguna arista ante cualquier problema al que tengamos que darle solución. La diversidad en el board no es estética corporativa; es una decisión que mejora la rentabilidad del negocio.

Cuando tengo la oportunidad de conversar con mujeres jóvenes que entran a la compañía les digo que no intenten ser un hombre más en la sala porque su valor reside justamente en ser la voz distinta en la mesa. Las mujeres en sectores técnicos aportamos una visión de red y donde hay un dato técnico, nosotras vemos una historia humana.

Nuestra ventaja comparativa como mujeres creo que está en la gestión de las emociones propias y del resto de las personas. El desarrollo innato de competencias blandas nos permite acompañar momentos críticos y en áreas de comunicación, ello es clave.

La diversidad en el board no es estética corporativa; es una decisión que mejora la rentabilidad del negocio

En lo personal, gestionar mi carrera y ser madre fue el desafío de equilibrio más grande que enfrenté. Entiendo el sentir de cada mujer que, en silencio, sostiene sus deseos personales y a la vez se entrega a la familia.

Después de muchos años de recorrido profesional creo que nuestro valor radica en generar los espacios para que cada vez más mujeres ocupen roles de liderazgo, le pierdan el miedo a las carreras técnicas y ocupen los lugares que la sociedad necesita.

Vengo de una cultura de esfuerzo, inspirada por una madre que me enseñó que el género no es un límite, sino una circunstancia sobre la cual uno construye su identidad profesional. Las mujeres aún tenemos mucho terreno que ganar, pero estamos impulsando el cambio cultural que sin dudas beneficiará a las generaciones que nos suceden. En el mes del Día Internacional de la Mujer, hombres y mujeres tenemos por delante el desafío de derribar barreras, rediseñar las estructuras, trazar el camino y tomar las decisiones para que la equidad no sea un KPI para mostrar sino una forma de vida.

La autora es directora de Comunicación y Relaciones Institucionales de Naturgy Argentina

POLITICA3 días ago

POLITICA3 días agoPuertas adentro, Villarruel explotó: «El esfuerzo no lo hizo la política» y demolió el relato económico de Milei

CHIMENTOS3 días ago

CHIMENTOS3 días agoPampita se mudó a un castillo francés de detalles alucinantes: «1000 metros, 14 ambientes, vale 11 millones de dólares»

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl drama que vive Oriana Sabatini a horas del nacimiento de su hija con Paulo Dybala: se complicó la salud de su abuela de 90 años