ECONOMIA

La ola de autos importados también llegó a Brasil: cómo va a impactar en las exportaciones de la industria local

La oleada de autos importados no es solo algo que está ocurriendo en el mercado automotor argentino sino también en Brasil. Según las estadísticas de la Asociación Nacional de Fabricantes de Vehículos Automotores (Anfavea), en los últimos cinco años el volumen de autos provenientes del exterior pasó de 254.000 unidades anuales a las actuales 498.000 de fines de 2025, lo que representa un aumento del 96%.

Sin embargo, esa no es una buena noticia para Argentina como podría suponerse al ser el principal proveedor de autos de Brasil, porque aunque todavía es el país que más exporta, la tendencia es negativa y la industria automotriz nacional depende principalmente de las camionetas y furgones.

En contrapartida, lo que aumentó fue la proporción de autos chinos, que si bien en volumen todavía están levemente detrás de los envíos desde Argentina, están creciendo a un ritmo del 55,6% interanual y parece inevitable que en 2026 se conviertan en el principal país que vende sus productos en Brasil. Las cifras de 2025 fueron muy similares, con un total de 200.335 vehículos argentinos y 187.327 de origen chino.

El dato más reciente que muestra el aumento de los autos importados en el mercado brasileño fue el que surgió de comparar 2024 contra 2025, en el que se dio una suba del 6%. Sin embargo, el gran salto se dio un año antes, cuando se registró un aumento de importados del 32% sólo en un año. Esto tuvo directa relación con la medida de permitir que ingresen autos chinos a Brasil sin arancel de importación y sin límite, pero que tenía fecha de finalización en 2024.

Eso motivó que el volumen de unidades fuera muy alto, especialmente cuando se acercaba la fecha caducidad de la exención de arancelamiento, llegando incluso a colapsar los puertos con autos que no tenían clientes y que solo estaban en Brasil para aprovechar el momento.

Con las cifras oficiales de 2025, y a pesar del regreso progresivo de los aranceles que se reestablecerán definitivamente a mitad de 2026, el porcentaje de autos importados en el mercado brasileño sigue creciendo y ya representan el 20%, cuando en 2021 eran poco más del 12%.

Es en este punto en el que entra en juego la industria automotriz argentina, ya que ese crecimiento de autos importados en Brasil no se ve reflejado en una mayor cuota de productos nacionales como podría imaginarse. Por el contrario, entre 2024 y 2025 las ventas de autos argentinos en Brasil volvieron a caer hasta llegar a un volumen máximo de 200.335 vehículos, lo que significa un retroceso del 10,8% en relación a la referencia de 2025. Aun así, Brasil se llevó el año pasado el 67,2% del total de las exportaciones de autos argentinos.

El vehículo que más se vendió en Brasil en 2025 fue la pick-up Toyota Hilux fabricada en Zárate, que alcanzó las 49.721 unidades en 12 meses, con una leve caída del 0,5%. El segundo modelo nacional que más se vendió el año pasado en Brasil fue otra pick-up, la Ford Ranger, que en cambio ganó un 6,8% con 34.047 vehículos.

En tercer lugar quedó el Fiat Cronos con 26.549 unidades, pero con una fuerte caída del 40% respecto a los 44.392 de 2024, y que permite entender cómo cambió el escenario para la industria automotriz argentina en ventas al exterior cuando no se trata de vehículos utilitarios como son las camionetas o furgones.

Algo similar ocurrió con el Peugeot 208, que el año pasado terminó vendiendo 9.809 autos contra 17.709 del año anterior, con una caída del 44%, aunque en este caso hubo también un impacto negativo por la aparición del SUV Peugeot 2008, que sumó 11.312 unidades en 12 meses.

El número parece positivo porque en 2024 se habían vendido 7.871 autos. Pero como ese modelo llegó recién en agosto a Brasil, por lo que las ventas fueron de unos 1.542 autos por mes, mientras que en 2025 el promedio mensual es de 942, es decir otra caída de ventas interanual, en este caso del 38%.

Con volúmenes menores, el Renault Kangoo argentino creció un 50% en su condición de utilitario pasando de 2.969 autos en 2024 a 4.432 en 2025; el furgón Mercedes-Benz Sprinter pasó de 1.720 a 1,747 unidades en el último año, con lo que prácticamente empató el volumen anterior; pero la Nissan Frontier, en su últmo año como vehiculo nacional vendió 5.091 pick-ups contra 9.258 de 2.024, cayendo un 45%.

También en 2025 se sumó a la oferta de vehículos utilitarios livianos argentinos con la nueva pick-up Fiat Titano, que no tiene referencias de 2024, pero que representó la exportación de 6.437 unidades nacionales. Este año tanto Titano como Ram Dakota tendrán los 12 meses completos como para poder evaluar su aporte en condición de utilitarios, para una mejor performance exportadora nacional.

Corporate Events,South America / Central America,ITAJAI

ECONOMIA

“RAMmageddon”: la crisis mundial de chips de memoria impacta en notebooks, celulares, autos y afecta a usuarios en Argentina

Una creciente procesión de líderes de la industria tecnológica, entre ellos Elon Musk y Tim Cook, está advirtiendo sobre una crisis global en ciernes: la escasez de chips de memoria comienza a afectar las ganancias, descarrilar planes corporativos e inflar los precios de todo, desde computadoras portátiles y teléfonos inteligentes hasta automóviles y centros de datos. Y la situación solo empeorará.

Desde comienzos de 2026, Tesla, Apple y una docena de grandes compañías señalaron que la escasez de DRAM, o memoria dinámica de acceso aleatorio —componente fundamental de casi toda la tecnología— limitará la producción. Cook advirtió que reducirá los márgenes del iPhone. Micron Technology calificó el cuello de botella como “sin precedentes”. Musk reconoció la magnitud del problema cuando declaró que Tesla tendrá que construir su propia planta de fabricación de memoria.

“Tenemos dos opciones: chocar contra el muro de los chips o construir una planta”, afirmó a finales de enero.

Como detalló Infobae, la falta global de chips de memoria afecta al mercado local y, en principio, hizo que la baja de precios en los smartphones que esperaba el Gobierno de Javier Milei, por la baja de aranceles a la importación que se aplica desde enero, casi no tenga impacto en los precios.

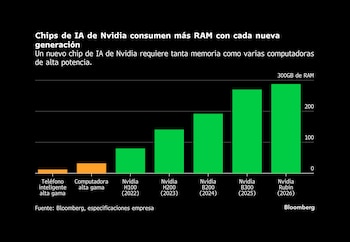

La causa central de la escasez es la construcción masiva de centros de datos de inteligencia artificial. Empresas como Alphabet y OpenAI están acaparando una porción creciente de la producción de chips de memoria, al comprar millones de aceleradores de IA de Nvidia, que incluyen enormes asignaciones de memoria para ejecutar chatbots y otras aplicaciones. Esto ha dejado a los fabricantes de electrónica de consumo compitiendo por un suministro cada vez más reducido de empresas como Samsung Electronics y Micron.

Lo preocupante es que los precios se disparan y los suministros se agotan incluso antes de que los gigantes de la IA ejecuten plenamente sus planes de construcción

Las alzas de precios empiezan a recordar la hiperinflación de la República de Weimar. El costo de un tipo de DRAM se disparó 75% entre diciembre y enero, acelerando los aumentos durante todo el trimestre festivo. Cada vez más minoristas e intermediarios modifican sus precios a diario. “RAMmageddon” es el término que algunos utilizan para describir lo que se avecina.

“Estamos en la cúspide de algo más grande que cualquier cosa que hayamos enfrentado antes”, afirmó Tim Archer, director ejecutivo del proveedor de equipos para chips Lam Research, en una conferencia celebrada este mes en Corea del Sur. “Lo que viene de aquí al final de esta década, en términos de demanda, es mayor que cualquier cosa vista en el pasado y superará todas las otras fuentes de demanda”.

Lo preocupante es que los precios se disparan y los suministros se agotan incluso antes de que los gigantes de la IA ejecuten plenamente sus planes de construcción. Alphabet y Amazon anunciaron campañas de inversión este año que podrían alcanzar los USD 185.000 millones y USD 200.000 millones, respectivamente, más que cualquier gasto de capital anual registrado por una empresa en la historia.

Mark Li, analista de Bernstein que sigue de cerca la industria de semiconductores, advirtió que los precios de la memoria describen una “parábola ascendente”. Aunque esto generará enormes beneficios para Samsung, Micron y SK Hynix, el resto del sector electrónico pagará un alto precio en los próximos meses.

“Este desequilibrio estructural entre oferta y demanda no es una simple fluctuación de corto plazo”, afirmó Yang Yuanqing, director ejecutivo de Lenovo, tras la publicación de resultados el jueves, y advirtió que la crisis durará al menos hasta fin de año.

La disrupción amenaza la rentabilidad de líneas completas de productos y altera planes de largo plazo.

Sony evalúa retrasar el lanzamiento de su próxima consola PlayStation hasta 2028 o incluso 2029, según personas familiarizadas con su estrategia. Sería un fuerte golpe para un plan cuidadosamente diseñado para mantener el interés entre generaciones de hardware. Su rival Nintendo, que contribuyó al exceso de demanda en 2025 tras el lanzamiento de la Switch 2, también considera aumentar el precio en 2026, según fuentes. Ninguna de las compañías respondió a solicitudes de comentarios.

Un ejecutivo de un fabricante de computadoras portátiles señaló que Samsung Electronics comenzó a revisar contratos de suministro de memoria cada trimestre en lugar de hacerlo anualmente. Fabricantes chinos de teléfonos inteligentes como Xiaomi, Oppo y Shenzhen Transsion están recortando sus metas de envíos para 2026. Oppo redujo sus previsiones hasta en 20%, según el medio chino Jiemian. Las empresas no respondieron a comentarios.

“Ahora estamos en medio de una tormenta que enfrentamos hora a hora y día a día”, dijo Steinar Sonsteby, director ejecutivo de la firma noruega de TI Atea ASA, en febrero.

Cisco Systems citó la escasez de memoria al presentar débiles previsiones de ganancias la semana pasada, lo que provocó su mayor caída bursátil en casi cuatro años. Qualcomm y Arm advirtieron sobre más consecuencias.

En Sunin Plaza, epicentro tecnológico en Seúl, el bullicio habitual desapareció. El laberinto de puestos que antes vibraba con tarjetas gráficas y placas base ahora está envuelto en un silencio inquietante.

“Es más prudente posponer negocios hoy, porque casi con seguridad los precios serán más altos mañana”, afirmó Suh Young-hwan, propietario de tres tiendas de cómputo en Seúl. “A menos que Steve Jobs resucite para decir que la IA es una burbuja, esta tendencia persistirá”.

El segmento de computadoras de alta gama se vio golpeado cuando Micron decidió el año pasado poner fin a su marca Crucial tras tres décadas. Kelt Reeves, fundador y director ejecutivo de Falcon Northwest, señaló que la desaparición de Crucial provocó una “estampida” para asegurar inventarios, llevando los precios a máximos en enero. Durante 2025, el precio promedio de venta de Falcon Northwest aumentó USD 1.500, hasta unos USD 8.000 por equipo.

La situación recuerda la escasez de chips en la pandemia, que paralizó la producción de fabricantes desde Ford hasta Volkswagen, lo que obligó a fabricantes de smartphones a acumular inventarios caros y motivó un impulso global —incluso en EEUU— para construir fábricas locales.

Entonces la causa fue un aumento inesperado de demanda por el teletrabajo. Ahora responde al giro de la industria hacia la IA. Meta, Microsoft, Amazon y Alphabet elevaron el gasto en centros de datos desde USD 217.000 millones en 2024 a unos USD 360.000 millones el año pasado, y hasta un estimado de USD 650.000 millones en 2026.

Esta vez, la escasez se debe al giro de la industria de la memoria hacia la IA. Meta Platforms Inc, Microsoft Corp., Amazon y Alphabet están invirtiendo sumas astronómicas en centros de datos capaces de entrenar y alojar algoritmos de inteligencia artificial, aumentando el gasto de USD 217.000 millones en 2024 a aproximadamente USD 360.000 millones el año pasado, y a un estimado de USD 650.000 millones en 2026.

Ese gasto, comparable con los proyectos humanos más costosos de la historia, nace de la ambición de superar rivales en un campo que definirá su futuro. Las cuatro grandes tecnológicas pagan precios elevados por componentes, recursos y talento.

Pocos sectores han cambiado tanto como el de la memoria. Desde la aparición de ChatGPT, Samsung, SK Hynix y Micron han desviado producción e inversión hacia la memoria HBM utilizada en aceleradores de Nvidia y Advanced Micro Devices, reduciendo capacidad para DRAM convencional.

Priorizan la HBM por simple matemática.

Cada acelerador de Nvidia requiere memoria de alto ancho de banda. Estos chips integran DRAM empaquetadas y apiladas en capas de ocho o doce. El modelo Blackwell incluye 192 gigabytes de RAM, seis veces más que un PC potente. Un sistema NVL72 incorpora 72 chips y 13,4 terabytes de RAM, equivalente a la memoria de mil smartphones de gama alta.

La demanda de HBM crecerá 70% interanual en 2026, según TrendForce. Representará 23% de la producción total de obleas DRAM, frente a 19% el año pasado.

Además, ofrece mejores márgenes por el desequilibrio entre oferta y demanda. Se prevé que los ingresos de Micron más que se dupliquen en el ejercicio fiscal que termina en agosto. Las ventas de SK Hynix se duplicaron en 2024 y podrían volver a hacerlo este año.

Pero esa ola de negocio deja al resto del mundo con menos memoria para almacenar fotos, operar autos o ejecutar software. GF Securities estima una brecha de 4% entre oferta y demanda de DRAM y de 3% en NAND, sin considerar inventarios bajos.

“La escasez persistirá en electrónica, telecomunicaciones y automoción todo el año”, afirmó MS Hwang, de Counterpoint. “Ya vemos compras compulsivas en autos, mientras fabricantes de smartphones buscan alternativas más baratas”.

Y el suministro no se recuperará pronto.

Samsung, SK Hynix y Micron han atravesado ciclos de auge y caída. Aunque compiten por ampliar capacidad, se necesitarán años para construir nuevas plantas.

“Es la desconexión más significativa entre oferta y demanda en mis 25 años en el sector”, dijo Manish Bhatia, vicepresidente ejecutivo de operaciones de Micron, en diciembre.

Muchos creen que el sector vive un “superciclo” de IA que podría alterar el patrón histórico de auge y caída. Esta vez el repunte parece firme y pocos apuestan por su fin.

Empresas como Xiaomi, Samsung y Dell advirtieron a consumidores que se preparen para precios más altos este año, antes de las elecciones de mitad de mandato en EEUU, cuando la inflación podría ser tema central.

El alza de costos implica que la DRAM podría representar hasta 30% de la lista de materiales de smartphones de gama baja, frente a 10% a comienzos de 2025, según Counterpoint.

“La memoria es el nuevo oro para la IA y la automoción, pero no será fácil”, declaró en febrero Jayshree V. Ullal, directora ejecutiva de Arista Networks. “Favorecerá a quienes planificaron y pueden invertir”.

Con información de Bloomberg

asia,business news,computing,dram,dynamic random access memory,east asian,hardware,hbm,high bandwidth memory,industries,information technology,korea,korea economy,memory chips,semiconductors,south korea,south korean,tech,technology

ECONOMIA

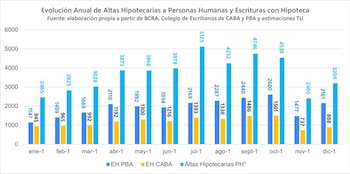

Boom de créditos hipotecarios: 2025 cerró como el cuarto mejor año desde que hay registros y qué se proyecta para 2026

El crédito hipotecario alcanzó niveles récord tras un largo periodo de estancamiento: en 2025 cerró con 44.305 préstamos otorgados, lo que lo convierte en el cuarto mejor volumen anual desde 2004, solo detrás de los picos históricos de 2017, 2018 y 2007. Este repunte señala un cambio sustancial en el acceso a la vivienda y aporta dinamismo al mercado inmobiliario.

Según un informe de Tejido Urbano, la recuperación no solo impactó en la cantidad de créditos, sino también en la centralidad que el crédito hipotecario recobró en el sistema financiero y en el mercado inmobiliario urbano. En definitiva, el 2025 estuvo marcado por una consolidación operativa tras años de inactividad.

En la Provincia de Buenos Aires, en 2025 se concretaron 147.393 escrituras, de las cuales 23.395 operaciones (15,9%) se realizaron mediante crédito hipotecario. El monto movilizado fue de USD 2.390 millones, con un ticket promedio de 102.000 dólares.

“Desde el punto de vista temporal, 2025 estuvo marcado por cierta volatilidad hacia el último tramo del año. Noviembre mostró una desaceleración asociada a la incertidumbre electoral, pero diciembre cerró con un repunte claro, volviendo a niveles similares a los de julio. El pico anual se alcanzó en octubre, con 2.600 escrituras hipotecarias, mientras que diciembre finalizó con 2.161 operaciones, consolidando un cierre sólido”, indicó Tejido Urbano.

En tanto, la Ciudad Autónoma de Buenos Aires mostró un crecimiento destacado: de menos de 5.000 escrituras hipotecarias en 2024 saltó a 13.953 en 2025. Así, los créditos explicaron el 20% de las transacciones, moviendo USD 1.420 millones y promediando USD 101.000 por operación.

El desempeño del ticket promedio en la Ciudad de Buenos Aires mostró un patrón llamativo. Luego de varios meses a la baja entre junio y noviembre, diciembre rompió esa racha con un salto pronunciado: pasó de USD 89.000 a USD 113.000 en apenas un mes.

Octubre, por su parte, se consolidó como el período de mayor movimiento, con 1.501 escrituras hipotecarias, en un contexto de decisiones adelantadas ante el escenario electoral.

En cuanto al volumen de operaciones, el cierre del año volvió a ubicarse en niveles cercanos a los registrados a comienzos de 2025, lo que sugiere la consolidación de un nuevo piso de actividad marcado por una mayor prudencia del mercado.

“El crédito hipotecario volvió. El desafío que se abre hacia adelante no es menor: sostener el volumen, ampliar el acceso y resolver los cuellos de botella que hoy siguen limitando la llegada del financiamiento a amplios sectores de la clase media. La discusión ya no es si el crédito existe, sino hasta dónde puede escalar y a quiénes logra incluir en la próxima etapa”, analiza el informe.

Las condiciones crediticias también evolucionaron. La tasa de interés promedio inició 2025 en 5,2% anual, ascendió hasta septiembre y luego descendió, impulsada por el Banco Nación con líneas de menores tasas. El plazo promedio pasó de 23,6 a 25,8 años, facilitando el acceso a más hogares y equilibrando criterios más exigentes de aprobación.

“Este alargamiento no es menor: responde a estrategias y la necesidad de cumplir con las relaciones cuota-ingreso exigidas para la aprobación de los créditos. En los hechos, el plazo se convirtió en una de las principales variables de ajuste para ampliar el universo de hogares elegibles ya limitado por el endurecimiento del score bancario a las carpetas de solicitudes que se presentaban”, indicó Tejido Urbano.

El financiamiento total llegó a USD 3.679 millones, predominando los esquemas de tasa variable (más de USD 3.200 millones) frente a los de tasa fija (USD 434 millones). El flujo mensual varió entre USD 233 millones al inicio del año y USD 275 millones en diciembre, estableciendo un nivel elevado de operaciones.

De acuerdo con Tejido Urbano, el arranque de 2026 encuentra al crédito hipotecario en una instancia particular: ya sin el impulso inicial del rebote, pero claramente por encima del cuadro de parálisis que definió los años anteriores.

En términos operativos, el sistema parece haberse estabilizado en un piso comparable al de marzo de 2025, lo que sugiere que el crédito dejó de apoyarse exclusivamente en shocks puntuales y empezó a desenvolverse con mayor regularidad.

La trayectoria del año, indica el análisis, dependerá menos de la demanda latente —que continúa vigente— y más de la capacidad del sistema financiero para modernizar procesos, conseguir fondeo y escalar su operatoria.

En este contexto, el rol de las personas físicas adquiere un peso todavía mayor. El desafío ya no pasa por reactivar el crédito, sino por ampliar el universo de hogares que efectivamente califican, algo que se vincula con cuatro factores centrales: la flexibilización de los sistemas de scoring, la función del Banco Nación como actor contracíclico, la capacidad de fondeo y securitización del sector privado y la incorporación de innovaciones regulatorias que reduzcan fricciones sin resignar transparencia.

En paralelo, destaca el informe, otro eje de transformación se ubica en la banca pública. A comienzos de enero, el Banco Nación puso en funcionamiento un esquema completamente digital para evaluar y aprobar créditos hipotecarios, marcando un quiebre respecto de la dinámica tradicional del mercado.

La magnitud de este cambio es relevante. La digitalización integral del proceso acorta tiempos, reduce costos administrativos y elimina trabas burocráticas que históricamente actuaron como un freno para muchos hogares. A la vez, introduce un esquema de evaluación centralizado y estandarizado que permite ganar escala sin perder control del riesgo.

La plataforma también incorpora un módulo que vincula oferta y demanda: propiedades previamente verificadas como aptas para crédito hipotecario y un canal específico para inmobiliarias, integrando en un mismo ecosistema al comprador, al banco y al mercado inmobiliario.

El potencial impacto de esta transformación resulta significativo si se considera el peso que ya tiene el Banco Nación en el mercado. Con más de 20.000 créditos hipotecarios otorgados, la entidad se consolidó como el actor principal del sistema durante 2025, explicando una porción sustancial del crecimiento tanto en cantidad de operaciones como en volumen desembolsado.

En un escenario en el que el sector privado muestra mayor cautela, el liderazgo del banco público aparece como un factor clave para sostener el piso operativo del crédito y evitar retrocesos.

Otro componente central de esta etapa es la ampliación del universo de sujetos de crédito. El lanzamiento de líneas específicas para monotributistas introduce un cambio de paradigma en la evaluación crediticia, al priorizar la trayectoria fiscal y el cumplimiento por sobre la estabilidad de una relación de dependencia formal.

La posibilidad de sumar co-titulares y codeudores familiares, junto con plazos de hasta 30 años y esquemas de tasa diferenciada según el vínculo con la entidad, apunta directamente a un segmento que hasta ahora permanecía mayormente excluido del crédito hipotecario.

“En conjunto, estas señales configuran un escenario en el que el crédito hipotecario ya no depende exclusivamente de la coyuntura macroeconómica inmediata, sino de decisiones institucionales concretas. La estabilización de variables como inflación y tipo de cambio contribuye a mejorar la previsibilidad, pero el verdadero margen de crecimiento para 2026 estará dado por la capacidad de modernizar procesos, flexibilizar criterios de acceso, profundizar el fondeo vía mercado de capitales y sostener el protagonismo de la banca pública”, consideró Tejido Urbano.

“El sistema volvió a moverse. La pregunta que abre 2026 no es si el crédito hipotecario existe, sino si logra transformarse en una política financiera de escala, capaz de incluir a más personas físicas y de sostenerse en el tiempo sin repetir los límites de los ciclos anteriores”, concluyó.

Hipotecas,Altas hipotecarias,Escrituras,Evolución anual,CABA,PBA,Datos económicos,Finanzas,Mercado inmobiliario,Vivienda

ECONOMIA

Reforma laboral: qué resultados produjo en Brasil y cuál es el desafío argentino para recuperar empleo y productividad

La evolución de Brasil y la Argentina presenta un contraste cada vez más marcado en materia de crecimiento económico y generación de empleo formal. Una década atrás, las exportaciones totales de bienes del país vecino guardaban una relación de tres a uno con las de la Argentina, pero, en el presente, están en un ratio cercano al cuatro a uno.

El punto de inflexión, analiza un informe de Fundación Mediterránea, se produjo en 2017, cuando Brasil adoptó una reforma laboral profunda y estableció límites estrictos al gasto público. En tanto, la Argentina mantuvo su esquema tradicional.

Desde entonces, los resultados en ambos países se distancian con claridad. Sin embargo, la reforma laboral en la Argentina ya cuenta con media sanción por parte de la Cámara Alta y será tratada la semana que viene en Diputados. El análisis se centra en los retos y condiciones que enfrenta la Argentina para replicar el desempeño brasileño en términos de empleo y crecimiento.

“Las similitudes históricas entre Brasil y Argentina incluyen el peso del proteccionismo, el rol del Estado, la presión tributaria y una economía fuertemente regulada”, puntualiza el trabajo que analiza la evolución de la creación de empleo en Brasil a partir de la reforma laboral, sancionada en 2017.

A partir de la gestión de Michel Temer (2016-2018), Brasil se apartó del estancamiento, e impulsó por dos reformas clave: la modernización del mercado laboral y la fijación de un techo al gasto público. De acuerdo con Fundación Mediterránea, estas medidas “permitieron una baja sostenida de la inflación y el descenso de las tasas de interés, mientras los indicadores de empleo y productividad comenzaron a mostrar señales positivas”.

La reforma laboral brasileña supuso modificaciones sustanciales al funcionamiento del mercado de trabajo. Hasta ese momento, las reglas se regían por la Consolidación de las Leyes del Trabajo (CLT), vigente desde 1943. La nueva norma trasladó la definición de 15 aspectos previamente regulados por el organismo a la negociación colectiva, de manera que Justicia del Trabajo quedó relegada de estas cuestiones.

Entre los puntos más relevantes se encuentran la definición de la jornada laboral, la posibilidad de segmentar vacaciones, la creación de un banco de horas y la introducción de modalidades de empleo como el trabajo a tiempo parcial o intermitente. A su vez, los contratos y las condiciones de trabajo pasaron a establecerse mediante acuerdos con distintos niveles de representación, incluso individuales. Se trata de aspectos similares a los aprobados en el Congreso esta semana.

Además, se introdujeron mecanismos para sancionar las demandas laborales de mala fe y limitar la proliferación de litigios, una práctica muy normalizada en Brasil.

Según un estudio reciente del Fondo Monetario Internacional (FMI), la reforma laboral generó un fuerte aumento del empleo formal, redujo la litigiosidad y elevó la productividad, especialmente en sectores intensivos en mano de obra. De hecho, entre 2016 y 2025, Brasil registró un crecimiento de 14,5 puntos porcentuales por encima de la Argentina en el Producto Interno Bruto (PIB) y la misma diferencia en la creación de empleos privados formales.

(Imagen Ilustrativa Infobae)

Actualmente, la tasa de desempleo brasileña se sitúa en el 5,2%, su nivel más bajo en la serie histórica, mientras que el empleo privado formal creció a un ritmo anual acumulativo del 1,5% en la última década.

La modernización del mercado laboral se complementa con la reforma tributaria que Brasil está implementando en la actualidad. El proyecto, impulsado por el Congreso y respaldado por el FMI, busca unificar los impuestos de las distintas jurisdicciones en un Impuesto al Valor Agregado (IVA) nacional.

Según el organismo internacional, una vez completada su implementación, esta reforma tendrá un impacto considerable en el PIB potencial y en la formalización de la economía. La unificación tributaria promete mejorar la asignación de recursos, reducir el costo de los insumos y ampliar la escala de producción, lo que incentiva la inversión y el empleo registrado.

Otro de los puntos que contribuyó a la creación de empleo fue el contexto macroeconómico. Tras la crisis del gobierno de Dilma Rousseff, el tipo de cambio y las tasas de interés experimentaron una fuerte corrección. La estabilidad lograda a partir de 2016 permitió que el real se apreciara en términos reales, mientras la tasa Selic descendió de 5% a 0,2% anual en tres años. Estos factores, sostiene el informe, “facilitaron la recuperación del consumo, la inversión y la productividad”.

La comparación con la Argentina, en tanto, revela diferencias notables. Mientras Brasil expandió el empleo privado formal, la economía argentina permaneció estancada en este indicador.

En productividad, la brecha también se amplió. Si se toma 2016 como base 100, para 2024 el índice de productividad laboral creció 6,3% en Brasil y cayó 12,5% en Argentina. Las exportaciones brasileñas también experimentaron un salto. El sector agropecuario pasó de USD 52.000 millones a USD 120.000 millones entre 2016 y 2024, mientras que en minería, celulosa y petróleo también se duplicaron o triplicaron los volúmenes exportados.

El peso del sector agropecuario en el empleo total de Brasil es del 26,5%, mientras que en la Argentina representa un 16% de la masa laboral. La ausencia de retenciones a las exportaciones, junto a las reformas estructurales, contribuyó a consolidar la expansión en el vecino país. Al mismo tiempo, la Inversión Extranjera Directa (IED) mostró un flujo positivo y recurrente, equivalente a 3 puntos del PIB por año.

“Replicar el contexto inicial de Brasil resulta complejo para la Argentina. La presencia de restricciones cambiarias y techos predeterminados en la banda cambiaria limitan la posibilidad de reproducir el esquema de dólar y tasas de interés vigente en Brasil durante la reforma. El aporte de la IED y la flexibilidad macroeconómica son factores adicionales que explican la distancia en los resultados», resalta el informe.

Analistas y organismos internacionales coinciden en que la experiencia brasileña ofrece elementos para ampliar e inspirar el debate sobre la reforma laboral y tributaria en la Argentina. La implementación de nuevas reglas en el país abrirá un nuevo capítulo, cuyo desenlace dependerá de la consistencia e implementación de las reformas y del contexto macroeconómico local.

brasil demografía

POLITICA1 día ago

POLITICA1 día agoUno de los jefes de la CGT adelantó que convocarán a un paro general por la reforma laboral: “Trabajaremos para que sea una gran huelga”

POLITICA2 días ago

POLITICA2 días agoEfecto Santa Fe: policías y penitenciarios de Río Negro rechazaron un aumento en cuotas y amenazan con acampar por tiempo indeterminado en Viedma

POLITICA2 días ago

POLITICA2 días agoReforma laboral: Milei quiere aprobarla sin cambios en Diputados, pero la oposición busca corregirla