ECONOMIA

La sangría de dólares del BCRA no se detiene: las reservas perforaron los u$s38.000 millones

La sangría de divisas de las arcas del BCRA no se detiene, y las reservas brutas hoy perforaron los u$s38.000 millones, al bajar registrar una caída de u$s307 millones con respecto a la víspera. Alcanzaron un monto de u$s37.997 millones, el menor monto desde el 15 de abril último.

El stock de reservas hilvana así seis bajas consecutivas en las que hubo una pérdida acumulada u$s1.282 millones sexta baja consecutiva

En la decimoquinta rueda desde la salida del cepo, el Banco Central no intervino en el mercado oficial de cambios en una jornada en la cual el tipo de cambio en el segmento mayorista finalizó en $1.114 para la venta, con lo cual bajó $10 con respecto ayer.

A su vez, el tipo de cambio A3500 -que es un promedio de los valores negociados durante la rueda- finalizó en $1.117,50 con lo cual descendió $36 en relación con el cierre de ayer.

Por su parte, el dólar minorista en Banco Nación cerró para la venta en $1.130, y el dólar blue finalizó en $1.175.

Reservas perforan los u$s38.000 millones

El stock de reservas brutas encadenó seis bajas consecutivas, de las cuales la más significativa fue la registrada el martes por u$s397 millones debido al impacto del pago de intereses al FMI por algo más de u$s600 millones.

Fuentes del BCRA indicaron que gran parte de la caída de hoy en las reservas brutas ,unos u$s160 millones,se debe a la baja de cotizaciones del oro y monedas, sin más detalles de otras causas, y aclaran que no hubo pagos de ningún tipo.

Las reservas brutas se hundieron por debajo de los u$s38.000 millones, un nivel que habían superado el 16 de abril último luego de haber recibido el primer desembolso del acuerdo con el FMI por 12.000 millones y un giro del Banco Mundial por u$s1.500 millones.

De esta manera, las reservas brutas registran en lo que va de mayo un descenso de u$s963 millones, mientras que durante el año acumulan un aumento de u$s8.385 millones.

En FMyA estimaron que «las reservas netas post desembolsos FMI y Organismos hoy son positivas en u$s 5.000 millones, pero en el acuerdo con el FMI, los u$s12.000 millones (de primer desembolso) no se cuentan, así que siguen negativas en torno a u$s7.000 millones».

Los analistas calculan que para cumplir con la meta de la primera revisión del acuerdo hay que acumular reservas por más de u$s4.000 millones hasta el 13 de junio.

Pero desde el Gobierno insisten que el BCRA no va a comprar dólares hasta que el tipo de cambio oficial no toque el piso de la banda de flotación, a pesar de que está habilitada en el acuerdo con el FMI la compra dentro de la banda con el fin de acumular reservas o en caso de extrema volatilidad cambiaria.

En ese sentido, el director del BCRA y asesor del Ministerio de Economía, Federico Furiase ratificó anoche en una entrevista televisiva que la remonetización en pesos ocurrirá cuando: el tipo de cambio alcance el límite inferior de la banda cambiaria, momento en el cual el BCRA comenzará a comprar dólares, y el rollover del Tesoro caiga por debajo del 100%.

Sobre la posibilidad de compras de dólares por parte del BCRA, señaló que una combinación de factores como el ingreso de divisas de la cosecha, la eventual incorporación de nuevos actores tras el levantamiento del cepo y los superávits fiscales que siguen absorbiendo pesos, podría empujar al dólar hacia el piso de la banda.

El foco del mercado sigue puesto en el ritmo de liquidación del agro. El operador Gustavo Quintana, de Pr Cambios, indicó que el miércoles los exportadores de cereales y oleaginosas ingresaron u$s 185,277 millones en el mercado de cambios

A su vez, la Bolsa de Comercio de Rosario precisó que hoy ingresaron a los puertos del Gran Rosario 3.464 camiones -un mayor flujo en relación a los 2.797 vehículos de ayer- y el acumulado semanal asciende a 12.089 lo que o que implica una baja de 31,9% entre semanas.

Otra rueda sin intervención del BCRA

En la décimo quinta jornada tras la salida del cepo y debut de la banda de flotación, el BCRA se mantuvo sin intervención en el mercado cambiario, es decir que no compró ni vendió divisas.

El dólar mayorista hoy cerró para la venta en $1.114, y se va a acercando más a la zona del piso de la banda que actualmente está en alrededor de $992.

Quintana indicó que el volumen operado hoy en el segmento de contado fue de u$s464,900 millones frente a los u$s500,811 millones de la jornada previa, y en el mercado de futuro se negociaron u$s3.019 millones versus $s4.065 millones de ayer

Quintana comentó que «en una jornada que mantuvo el promedio del volumen negociado desde el inicio de la semana, la moneda norteamericana fluctuó con importante amplitud durante el desarrollo de las operaciones, sin impedir que sobre el final prevaleciera la tendencia vendedora».

El analista puntualizó que luego de un inicio de la rueda con registros en $ 1.120 «la oferta y la demanda se alternaron en el dominio de la sesión con cambios de precios y de tendencia que en un primer momento presagiaron una recuperación del tipo de cambio».

«La demanda por cobertura se impuso al promediar la primera parte de la rueda justificando una suba de los precios que tocaron máximos en $ 1.135. En el comienzo del segundo tramo del día la oferta se destacó con mayor presencia y los valores fueron retrocediendo en forma escalonada para perder toda la ganancia inicial. La caída de la cotización se profundizó con valores que perforaron el piso de los $1.100,- hasta tocar mínimos transitorios en $ 1.097,00 por unidad. En la última hora de operaciones los valores se recuperaron parcialmente y finalizaron la fecha con bajas respecto del cierre de ayer», relató.

Quintana señaló que «los ingresos del sector exportador tienden a incrementarse en este período y, sumado a una supuesta intervención oficial en los plazos más cortos de los mercados de futuros, volvieron a justificar una caída de la cotización que sigue alejándose de los máximos en $ 1.200 anotados el lunes«.

«La demanda de divisas no se recompone con la fuerza necesaria para equilibrar las fuerzas del mercado y no modifica el escenario de estos días, que mantiene un pronóstico con escasas chances de recuperación de los precios del dólar en el corto plazo», concluyó..

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,resesrva,banco central

ECONOMIA

Con ayuda de Estados Unidos: cómo hará la Argentina para pagar este lunes 878 millones al FMI

Luego de concretar el pago a los bonistas por USD 4.200 millones a comienzos de enero mediante un préstamo de bancos internacionales, el ministro de Economía, Luis Caputo, enfrenta un nuevo desafío: un vencimiento con el Fondo Monetario Internacional (FMI) por USD 878 millones. En un contexto de reducción de los depósitos en dólares del Tesoro en el Banco Central, la semana pasada se realizó una operación con el Tesoro de Estados Unidos que anticipa la modalidad en que se efectuaría el pago.

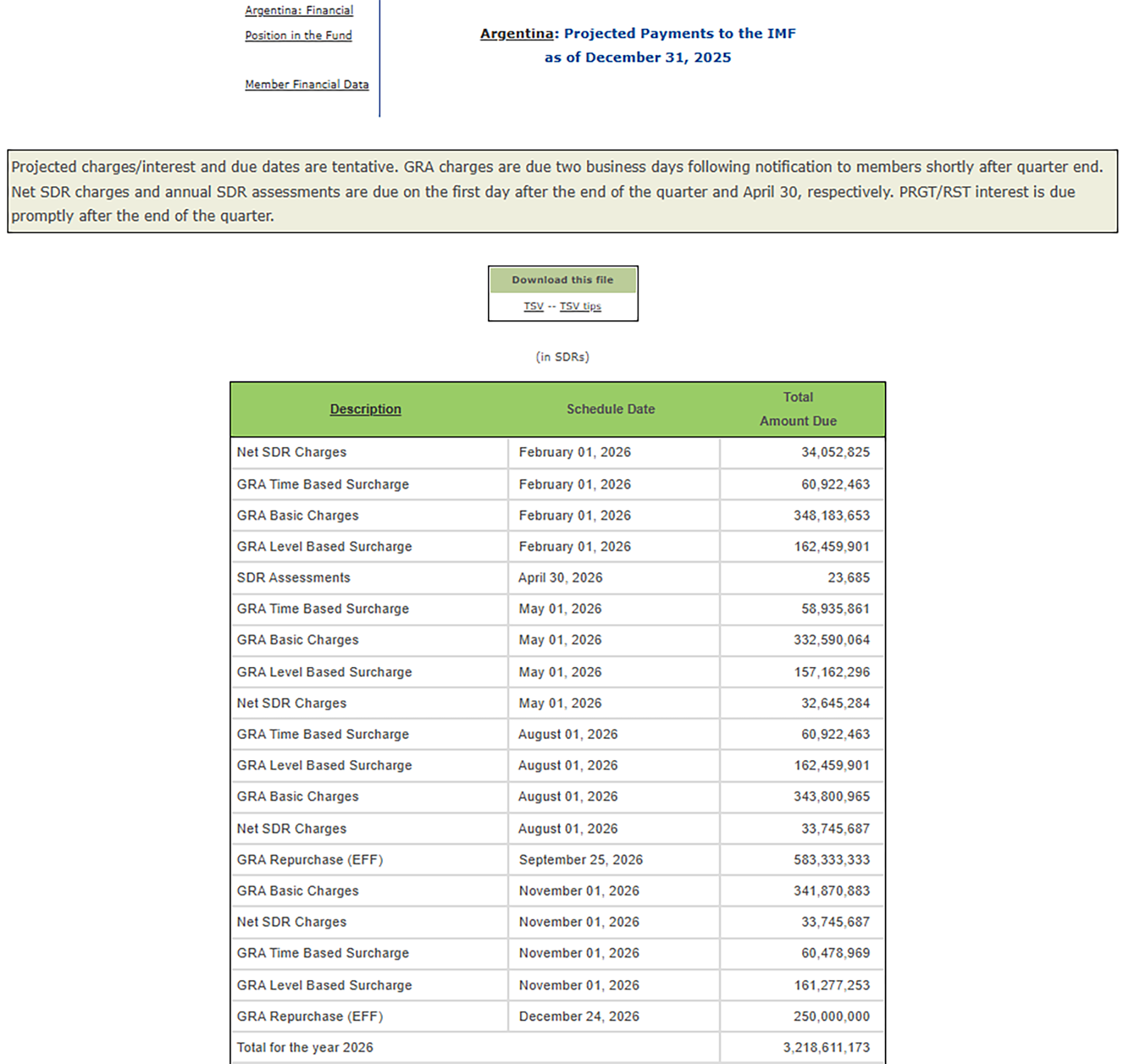

En el primer día hábil de febrero, Argentina tiene un pago en concepto de intereses por USD 878 millones. El dato surge del sitio oficial del Fondo, que informa del vencimiento de 605,7 millones de Derechos Especiales de Giro (DEGs, unidad de cuenta que, además de la moneda de EEUU incluye al euro, el yen, la libra esterlina y el yuan). La relación actual es de 1,45 dólares por DEG, por lo que el pago equivale a USD 878 millones.

Según pudo saber Infobae, la semana pasada, Argentina le compró al Tesoro de Estados Unidos Derechos Especiales de Giro (DEG) por una cifra suficiente para completar el pago con el FMI.

“Tiene que ser una operación bajo el swap; no hay otra forma de que haya operaciones a través del EFS (Fondo de Estabilización Cambiaria). El hecho de que se entreguen DEGs y no dólares es una cuestión formal”, comentó una fuente que pasó por el Ministerio de Economía.

Como precedente está el pago al FMI de octubre pasado, que fue parte de los USD 2.500 millones que se desembolsaron, y luego se pagaron. “Esta vez debería ser lo mismo: el Gobierno necesita pagarle al Fondo y, si no quiere usar reservas, vuelve a obtener un desembolso bajo el swap, que es para lo que está”, remató.

Pero hay quienes consideran que se puede tratar de una operación para mostrar que las reservas aumentan o para no tener que descontar. “Cuando se definió el acuerdo con el FMI y las metas de reservas se fijaron, no existía el swap, entonces no había ajustes por deuda con Estados Unidos”, marcó.

Se trata del primer pago del año de Argentina con el FMI. En 2026, los vencimientos con el organismo suman 3.218,6 millones de DEGs, hoy equivalentes a USD 4.667 millones. La última estación de ese calendario es un pago de 250 millones de DEGs (hoy USD 362 millones) el 24 de diciembre, en vísperas de Navidad, como detalla el organismo en su página web.

Los depósitos del Tesoro en el Banco Central, al miércoles pasado —última fecha de publicación del informe diario del BCRA— equivalían a USD 156,2 millones ($225.312 millones convertidos al tipo de cambio de la fecha $1.442,6959), con lo que a Economía le faltarían casi USD 670 millones.

Se trata de una situación de los últimos días, porque el 20 de enero los depósitos del Tesoro en el BCRA pasaron del equivalente a USD 70,2 millones ($100.445 millones convertidos a $1.431,06) a USD 349,2 millones y en los últimos días cayeron tras el pago a otros organismos internacionales, según confirmaron fuentes oficiales del Palacio de Hacienda.

Este lunes, primer día hábil posterior al vencimiento, la cuestión es si el giro se hará “en tiempo y forma”, como aseguran desde Economía, y cómo se integrará el monto necesario.

Con el resultado de la última licitación, en la que la Secretaría de Finanzas logró un rollover de 124%, no se liberaron pesos al mercado y los depósitos del Tesoro en moneda nacional quedaron en $2,3 billones.

“Para efectuar el pago al FMI también se pueden utilizar pesos para comprarle dólares al Central, pero eso comprometería las próximas licitaciones de deuda pública, luego de que la semana pasada se convalidaran tasas del 3% mensual en la Letra del Tesoro Nacional Capitalizables en Pesos (Lecap) con vencimiento en marzo», comentó off the record un economista. “Los dólares para pagarle van a aparecer, aunque sea para hacer un puente entre que pagan y cobran”, aseguró. Sucede que el Gobierno aún debe recibir un último desembolso del FMI, por USD 1.000 millones.

Para Lucio Garay Mendez, economista de Eco Go, el hecho de que hasta el momento no se sepa cuándo llegan a la Argentina los enviados del FMI era un indicador firme que la Argentina pagaría, como lo hará, el vencimiento este mismo lunes, sin esperar a la revisión de los técnicos del Fondo.

“Generalmente, hay un periodo de gracia para un pago; no es que si no lo cumplís en el vencimiento estricto, entrás en default con el Fondo; ha habido muchas veces que se ha retrasado un pago”, sostuvo un exfuncionario de Hacienda, quien no cree que haya cambios en el cronograma de pagos durante la segunda revisión del acuerdo, que supone insumirá todo el mes de febrero. Además de los depósitos en el Banco Central, recordó, Economía cuenta con depósitos en el Banco Nación Argentina (BNA). “El Tesoro siempre está al filo de la navaja”, comentó.

No hay, por el momento, fechas exactas de cuándo llegará a Buenos Aires, Argentina, la misión por parte del organismo internacional. Días atrás, durante la participación en el Foro Económico Mundial, el ministro Caputo, tuvo un breve intercambio con la titular, Kristalina Georgieva, que derivó en una publicación en la red social X.

Pese a ello, lo que sí se sabe es dónde se van a poner los ojos de los enviados del FMI: la meta de acumulación de reservas internacionales netas que se incumplió a pesar del recorte de los objetivos en la revisión anterior.

Antes de la primera revisión, el BCRA debía finalizar el cuarto trimestre del 2025 con reservas netas positivas por USD 2.400 millones, pero luego la meta se cambió a USD 2.600 millones negativos. A pesar de ello, el equipo económico no logró cumplirla, en gran parte por la política cambiaria que se autoimpuso de no comprar reservas hasta que toque el piso de la banda, pero también -en menor medida- por las que vendió para contener el dólar en la previa de las elecciones legislativas.

Pero ahora Bausili llega mejor a la revisión. En las últimas 15 jornadas, el BCRA compró USD 978 millones. Con ello, las reservas brutas, que no contemplan los pasivos, treparon hasta los USD 45.561 millones, con un incremento diario de USD 162 millones, alcanzando un nivel que no se registraba desde mediados de septiembre de 2021.

“Fue un placer tener un breve intercambio con Luis Caputo en Davos. Elogié el sólido desempeño de la economía argentina y el progreso en la acumulación de reservas”, publicó Georgieva en X junto con una foto con el ministro argentino. Lo que tuvo la respuesta al instante de Caputo, quien afirmó: “Gracias a vos, Kristalina Georgieva. Seguiremos trabajando para hacer grande a Argentina nuevamente”.

Sin lugar a dudas, el Fondo va a concebirle un nuevo waiver (dispensa) a la Argentina por incumplir con la meta de acumulación de reservas; la pregunta es en cuánto se va a fijar el nuevo objetivo. Al momento, en los pasillos del quinto piso del Palacio de Hacienda no dan definiciones de cuándo llegaría la comitiva más allá del genérico “febrero”.

LEGACY: Financials (TRBC),Financials (TRBC level 1),South America / Central America,Buenos Aires

ECONOMIA

Vuelta al cole: cuánto costará equipar a un hijo para el inicio de clases 2026

El inicio del ciclo lectivo 2026 eleva los gastos: una mochila con útiles y guardapolvo puede superar los $75.000 por alumno. Los detalles

01/02/2026 – 10:15hs

Con el inicio del ciclo lectivo 2026 cada vez más cerca, muchas familias argentinas ya están calculando cuánto deberán gastar para garantizar la eduacion de sus hijos cuando vuelvan a clases. Entre útiles escolares, mochila, indumentaria y otros elementos básicos, el gasto puede ser significativo, y este año la inflación sigue jugando un rol clave en los precios finales.

Vuelta al cole 2026: cuánto costará equipar a un hijo este año

Una muestra reciente de precios en librerías de la ciudad de Buenos Aires muestra valores dispares según la calidad y el producto elegido. Según un relevamiento en comercios céntricos realizado por la creadora de contenido @jefadelahorro, los precios promedios son los siguientes:

- Los cuadernos arrancan desde $3.500

- Los lápices de colores desde $1.600

- los repuestos de hojas de 288 unidades pueden llegar a $16.000

- Las carpetas básicas cuestan desde $8.000

- Un cuaderno con tapa dura ronda los $14.700

Otros elementos como folios y voligoma tienen precios de alrededor de $1.500 y $2.500, respectivamente, aunque estos números pueden variar según la marca y el comercio.

Estos valores corresponden solo a una porción de la lista escolar, pero dan una idea de la magnitud del gasto al armar una mochila con lo necesario para el día a día. Según algunos estudios privados, el costo promedio de una canasta de útiles escolares básicos —que incluye mochila, cuadernos, lápices y otros artículos esenciales— se ubica por encima de los $76.900 por alumno.

Ante este panorama, muchos padres recomiendan comparar precios, aprovechar promociones y comprar de forma escalonada para suavizar el impacto en el presupuesto familiar.

También puede ser útil reutilizar útiles del año anterior —si están en buen estado—, optar por marcas más económicas o comprar en comercios mayoristas o ferias que suelen ofrecer precios más competitivos.

Más allá de los útiles: cuánto cuestan los gaudapolvos y qué alternativas existen para gastar menos

De cara al inicio del ciclo lectivo 2026, el guardapolvo vuelve a ser uno de los ítems centrales del presupuesto escolar. Un relevamiento en comercios del rubro muestra una gran dispersión de precios, marcada por la calidad de la tela, la marca y el canal de compra elegido por las familias.

En locales especializados y plataformas de venta online, los modelos más difundidos para nivel primario se ofrecen en un rango que va desde casi $40.000 hasta superar los $48.000 por unidad. En el caso de jardines de infantes o talles más pequeños, pueden encontrarse valores apenas más bajos, aunque la diferencia no siempre es significativa.

Sin embargo, el mercado también ofrece alternativas más económicas. Algunos comercios comercializan guardapolvos básicos, mayormente blancos y sin detalles adicionales, con precios que rondan los $19.900. Estas opciones suelen ser elegidas por familias que priorizan cumplir con el uniforme exigido sin sumar costos extra.

Para quienes buscan achicar aún más el gasto, la compra mayorista o las marcas de línea económica aparecen como una salida posible. En estos casos, los valores pueden ubicarse entre los $11.000 y los $16.000 por prenda, dependiendo del tipo de tela y la confección.

Otra estrategia que gana terreno es la confección artesanal. Comprar la tela y encargar el guardapolvo a una costurera del barrio puede resultar más conveniente en algunos hogares, especialmente cuando se necesita más de una prenda. Actualmente, las telas de mezcla poliéster-algodón aptas para uso escolar se consiguen a precios que oscilan entre los $3.000 y $4.400 por metro, lo que permite adaptar el gasto a cada necesidad familiar.

Ciclo lectivo 2026: la Ciudad de Buenos Aires confirma fechas de inicio, receso y fin de clases

La Ciudad de Buenos Aires ya confirmó el calendario oficial del ciclo lectivo 2026, lo que permitirá a familias, docentes y estudiantes planificar con anticipación sus actividades.

Según informó la Secretaría de Educación porteña:

- Las clases del nivel inicial y primario comenzarán el miércoles 25 de febrero, mientras que los alumnos del nivel secundario retomarán las aulas el lunes 2 de marzo.

- El receso invernal se llevará a cabo del 20 al 31 de julio, según lo detallado en el cronograma oficial, ofreciendo un período de descanso intermedio para toda la comunidad educativa.

- El cierre del ciclo lectivo será uniforme para todos los niveles, con la última jornada programada para el viernes 18 de diciembre.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,eduacion,clases,escuela,colegio,utiles

ECONOMIA

“Préstamo del año”: el oleoducto de USD 2000 millones que transformará Vaca Muerta ganó un premio internacional

Luego de varios años con acceso limitado al financiamiento para grandes obras privadas, un proyecto energético argentino volvió a captar la atención del mercado internacional. El préstamo sindicado de USD 2000 millones utilizado para construir el oleoducto Vaca Muerta Sur (VMOS) fue distinguido como el Préstamo del Año por publicaciones especializadas del sector financiero.

Se trató del mayor crédito comercial para infraestructura en la historia del país y de uno de los cinco mayores financiamientos del sector de petróleo y gas en América Latina.

La operación, oficializada en julio de 2025, fue liderada por Citi, Deutsche Bank, Itaú, JP Morgan y Santander, y contó con la participación de 14 bancos e inversores institucionales internacionales. La transacción marcó además la reapertura para la Argentina del mercado internacional de project finance, cerrado desde 2019.

El reconocimiento fue otorgado por LatinFinance, Global Banking & Markets y Project Finance International (PFI), medios especializados que siguen las principales operaciones de financiamiento, banca de inversión y project finance a nivel global.

En el fallo, los evaluadores señalaron que el país produjo petróleo durante más de un siglo, pero que “sus ambiciones de convertirse en un exportador relevante de crudo estuvieron durante años limitadas por déficits de infraestructura, escasez de capital y volatilidad macroeconómica”. Ese escenario, remarcaron, comenzó a cambiar.

“La combinación de producción récord en Vaca Muerta y un impulso decisivo a la capacidad exportadora transformó el panorama energético argentino”, sostuvo la publicación al fundamentar la elección del proyecto.

Por su escala, estructura e impacto sistémico, las entidades evaluadoras subrayaron que el crédito no solo permitió avanzar con una obra clave, sino que también reabrió el acceso al financiamiento de proyectos, validó un nuevo régimen de inversiones —en referencia al RIGI— y aportó infraestructura esencial para el futuro exportador del país.

El préstamo tiene un plazo de cinco años y pagará una tasa variable de referencia internacional (SOFR + 5,5%). Permitirá cubrir el 70% del capital necesario para la obra, mientras que el 30% restante será aportado por los socios de VMOS, el vehículo societario creado para ejecutar el proyecto.

Más allá del volumen del crédito, el acuerdo fue valorado por brindar la capacidad de evacuación necesaria para sostener el crecimiento de las exportaciones de una de las cuencas no convencionales más prolíficas del mundo, “en un contexto en el que la Argentina estuvo reconstruyendo su credibilidad macroeconómica y la confianza de los inversores”, destacó el escrito.

VMOS S.A. está conformada por YPF, Pluspetrol, Pan American Energy, Pampa Energía, Vista, Chevron Argentina, Shell Argentina y Tecpetrol como socios Clase A, y por Gas y Petróleo del Neuquén (GyP) como socio Clase B.

La amplitud del grupo de prestamistas fue otro de los puntos destacados, como señal del renovado interés por el riesgo argentino, en una estructura respaldada por un marco regulatorio que dio previsibilidad al flujo de fondos.

En este sentido, el fallo también resaltó que la operación se apoyó en estabilidad regulatoria, innovación contractual y una protección del flujo de caja cuidadosamente diseñada, junto con acuerdos de transporte de “envío o pago” que sustentaron el modelo de ingresos.

En ese marco, se valoró que el financiamiento se hubiera estructurado para sortear los controles cambiarios, a partir de la elegibilidad del proyecto para el RIGI y de un esquema de cuentas offshore vinculadas a ingresos por exportaciones, que redujo de forma significativa los riesgos de convertibilidad y transferencia para los prestamistas.

Techint–SACDE está a cargo de la construcción del oleoducto Vaca Muerta Sur. El reconocimiento al financiamiento del proyecto llegó en medio de un clima de tensiones en la industria del oil & gas, tras la reciente polémica por la adjudicación a la empresa india Welspun de la provisión de tubos para un gasoducto de 480 kilómetros, licitación en la que también había competido Tenaris, del grupo Techint.

El gasoducto, impulsado por el consorcio Southern Energy, apunta a transportar gas desde Vaca Muerta hasta el puerto de San Antonio Oeste, en Río Negro, como parte de un proyecto estratégico para la exportación de GNL, que prevé la licuefacción del gas en buques para su envío a los mercados internacionales.

La construcción del Oleoducto Vaca Muerta Sur es considerada la obra de infraestructura privada más importante de las últimas décadas en el país. Su objetivo es resolver un cuello de botella clave, de manera de simplificar la evacuación del crudo desde Vaca Muerta hacia la costa atlántica rionegrina para su exportación.

El ducto conectará Allen (Río Negro) con una terminal portuaria en Punta Colorada e incluirá plantas compresoras, una terminal marítima y una playa de almacenamiento. La obra ya se encuentra en ejecución. Según el cronograma oficial, el sistema comenzará a operar hacia fines de 2026 con una capacidad inicial de 180.000 barriles diarios, con planes de expansión hasta 550.000 barriles diarios en 2027.

CLIMA NOTICIAS2 días ago

CLIMA NOTICIAS2 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani

POLITICA3 días ago

POLITICA3 días agoMaximo Kirchner propuso que Axel Kicillof presida el PJ Bonaerense