ECONOMIA

Las «7 Magníficas» de Wall Street: de Apple a Tesla, las mejores y peores tecnológicas para invertir

La temporada de balances volvió a poner en el centro de la escena a las «7 Magníficas», el grupo de tecnológicas que domina Wall Street y concentra la mitad de los ingresos del S&P 500 en el segundo trimestre.

Empresas como Apple, Microsoft, Nvidia, Meta, Tesla, Alphabet y Amazon rindieron examen, y desde la mesa de análisis de Allaria, una de las más influyentes de la City, ya trazan un diagnóstico preciso sobre lo que dejó esta nueva temporada de balances.

Wall Street: cómo les fue a las acciones de los gigantes tecnológicos

El informe de Allaria destaca que, en conjunto, las «Mag7» mostraron un crecimiento de ganancias del 14,6% interanual, en comparación con el magro 0,6% del resto del S&P 493, aunque con una marcada desaceleración respecto al 31,8% del trimestre anterior.

La brecha entre ambos grupos sigue existiendo, aunque se achica: fue de 30 puntos hace un año y ahora ronda los 14. ¿Se termina el reinado exclusivo de las tecnológicas?

Nvidia

La estrella indiscutida del semestre volvió a ser Nvidia (NVDA). Según Allaria, la firma no solo mantuvo márgenes brutos superiores al 75%, sino que proyecta ingresos para el próximo trimestre en torno a los u$s45.000 millones, por encima del consenso del mercado. Con su línea de plataformas Blackwell GB200 y la expansión de Spectrum-X, Nvidia dejó de ser simplemente un fabricante de chips para convertirse en una plataforma integral de inteligencia artificial.

A pesar del impacto geopolítico y una pérdida estimada de u$s4.500 millones por las restricciones en China, la ejecución operativa no afloja. Con márgenes de flujo de caja libre superiores al 60%, el mercado la sigue premiando. «La escala y la capacidad de innovación le siguen dando ventaja competitiva. Sigue siendo el benchmark del sector IA», resumen desde Allaria.

Microsoft

Otro de los nombres que continúa mostrando firmeza es Microsoft (MSFT). El negocio de Azure, motor de su transformación en la última década, sigue siendo el corazón de la apuesta por la inteligencia artificial (IA). La expectativa de crecimiento para Azure y otros servicios en la nube es del 34%-35% interanual, según destaca Allaria, en línea con los trimestres anteriores.

La firma implementó ajustes de gastos (con despidos incluidos), lo que indica una gestión más prudente de sus costos operativos. De cara al año fiscal 2026, se espera un crecimiento del 11% en gastos, tras haber expandido 56% en el anterior.

Desde la mesa de análisis porteña destacan: «Microsoft combina crecimiento, control de costos y liderazgo en IA. Es el activo más equilibrado de todo el grupo».

Alphabet

En el caso de Alphabet (GOOG), el enfoque sigue estando en cómo monetiza su avance en inteligencia artificial. De acuerdo con Allaria, su CEO, Sundar Pichai, destacó que los productos IA de Google ya alcanzan a 1.500 millones de usuarios, con un volumen de consultas el doble de extensas que en el buscador tradicional. Esto marca un punto de inflexión en la forma en que la compañía captura atención y datos.

El informe subraya que el gasto en infraestructura IA alcanzará los u$s75.000 millones este año, lo que refleja la magnitud de la apuesta. Sin embargo, también señala que la capacidad actual de procesamiento está por debajo de la demanda, un cuello de botella que los inversores seguirán de cerca. A esto se suma un sólido desempeño de Google Cloud, que crece al 26% anual y genera ingresos operativos por u$s2.200 millones.

Amazon

Amazon (AMZN) mostró uno de los balances más robustos, con una combinación de mejoras en márgenes operativos y recuperación en el segmento minorista. Sin embargo, desde Allaria advierten que los riesgos geopolíticos no son menores.

En su último guidance, la compañía mencionó como factores negativos a los «aranceles y políticas comerciales», la volatilidad cambiaria y los «temores recesivos».

A esto se suma que, si bien Amazon anticipó inventario ante la escalada arancelaria, una vez agotadas esas reservas podría enfrentar mayores costos. El negocio de AWS, por su parte, creció 17% interanual, pero con cierta desaceleración respecto al pasado reciente. «La historia de eficiencia operativa vuelve a cobrar fuerza, pero los márgenes siguen bajo la lupa», marcan desde Allaria.

Meta

Meta Platforms (META) mantiene su ambicioso plan de inversión en inteligencia artificial, aunque todavía no logra convencer del todo al mercado. En junio, la firma contrató a Alexandr Wang, CEO de Scale AI, y anunció la creación de Meta Superintelligence Labs, una apuesta que busca consolidar su liderazgo en IA generativa. También sumó a Nat Friedman, ex GitHub, y a Daniel Gross, ex Safe Superintelligence.

Según Allaria, el CEO Mark Zuckerberg tiene la presión de mostrar resultados tangibles: si bien los ingresos vienen creciendo a buen ritmo (+14% YoY), ya se anticipa una desaceleración de cara a 2026. El mercado espera una hoja de ruta clara que justifique la escala de inversión.

Por ahora, la acción se sostiene más por expectativa que por ejecución.

Tesla

El caso más delicado es el de Tesla (TSLA). El consenso de mercado recortó con fuerza sus estimaciones de ganancias para 2025, desde u$s3,20 a apenas u$s1,84. A pesar de una mejora marginal en el margen automotriz, la empresa se encamina a una caída del volumen del 10% este año, lo que debilita el respaldo operativo.

No obstante, Allaria señala que el salvavidas sigue siendo la narrativa del robotaxi y los vehículos autónomos (automáticos). Se esperan definiciones sobre la expansión de flota o fechas clave de lanzamiento.

Además, se anticipa una compra adelantada en el 3Q25, antes del fin de los créditos fiscales para autos eléctricos en EE. UU., lo que podría alterar los planes de producción del modelo low-cost.

Apple

Por último, Apple (AAPL) sigue sin dar grandes sorpresas. Los ingresos crecieron apenas 4% interanual, y el crecimiento anual se mantiene en una banda del 2% al 6% desde hace un año. La firma no brindó guía para el trimestre, aunque su CEO, Tim Cook, anticipó costos adicionales por u$s900 millones en el tercer trimestre.

Desde Allaria advierten que el problema sigue siendo la dependencia de China y Asia en su cadena de suministros, lo que la convierte en una de las empresas más expuestas a la política comercial de EE. UU. No obstante, acuerdos con Vietnam, Japón y el gigante asiático podrían aliviar parcialmente la situación.

Por ahora, su rol en carteras es más defensivo que de crecimiento.

¿Cómo queda el mapa de las «7 Magníficas»?

Desde Allaria destacan que, en un contexto de incertidumbre geopolítica, las «7 Magníficas» siguen siendo un refugio con alta beta —riesgo—. Su escala, su capacidad de fijar precios y su flexibilidad operativa las mantienen como favoritas, aunque ya no todas corren a la misma velocidad.

- Nvidia y Microsoft son las preferidas por implementación y liderazgo en IA.

- Alphabet y Amazon ofrecen oportunidades si consolidan eficiencia.

- Meta y Tesla están más expuestas al escepticismo

- Apple parece jugar un rol más conservador.

«Las valuaciones siguen siendo exigentes, pero con fundamentos sólidos. Para el inversor sofisticado, saber rotar dentro del grupo y ajustar puntos de entrada será clave para capturar valor sin correr riesgos excesivos», resumen desde la mesa de la City porteña.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,acciones,wall street,apple,google,amazon

ECONOMIA

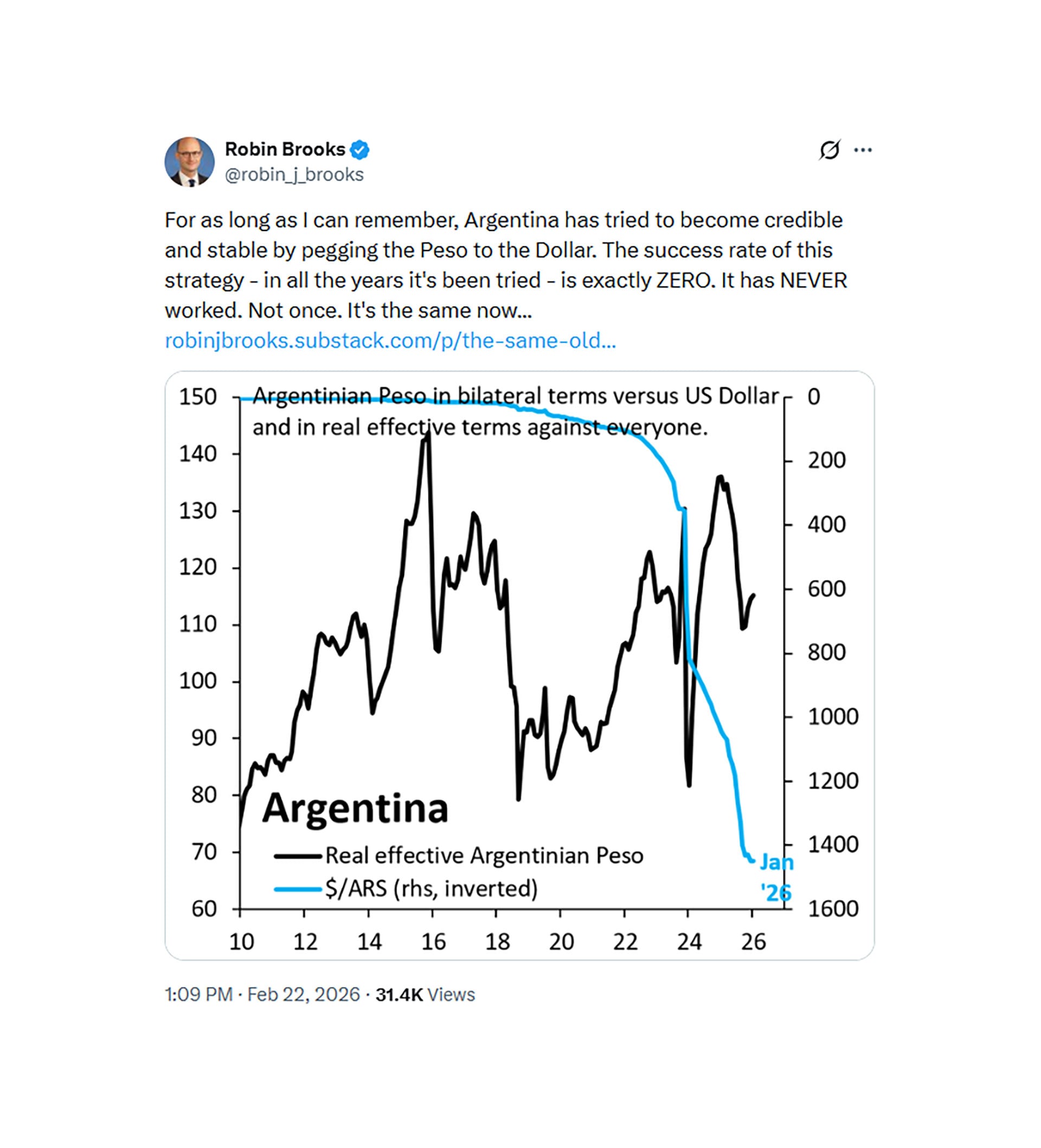

“Nunca ha funcionado”: Robin Brooks, un economista de EEUU, volvió a criticar la política cambiaria del gobierno de Milei

Robin Brooks, una suerte de tábano de la política económica del equipo económico, volvió a cuestionar la política económica del gobierno de Javier Milei, en particular las políticas monetaria y cambiaria.

Lo hizo a través de un posteo en la red X en la que reiteró su visión sobre la estrategia de vinculación del peso con el dólar y advirtió sobre los riesgos que enfrenta el país en materia de credibilidad y estabilidad cuando el Gobierno festeja que la cotización minorista está en mínimos de los últimos cinco meses.

“Desde que tengo memoria, Argentina ha intentado ganar credibilidad y estabilidad vinculando el peso al dólar. El éxito de esta estrategia, en todos los años que se ha intentado, es nulo. Nunca ha funcionado. Ni una sola vez. Sigue igual…”, indicó en su posteo.

Exfuncionario del FMI, con paso por Wall Street, ex economista jefe del Instituto de Finanzas Internacionales (IIF) y ahora analista de Brookings Institution, un tradicional think tank bipartidario con sede en Washington, las declaraciones de Brooks se dan luego de que el viernes el dólar acentuó su declive, con el respaldo de un volumen de USD 475,7 millones operados en el segmento de contado, un monto que habilita nuevas compras de divisas a manos del Banco Central sin alterar la tendencia de las cotizaciones.

Al cierre de la semana, el dólar mayorista descontó en el día 13 pesos o 0,9%, a $1.376, un nivel mínimo desde el 14 de octubre. En lo que va de febrero, el tipo de cambio oficial recorta 71 pesos o 4,9%, mientras que si se amplía la comparación al primer tramo de 2026, la baja es de 79 pesos o 5,4 por ciento.

Asimismo, el dólar mayorista retrocedió 23,50 pesos o 1,7% en la última semana. Dado que el BCRA estableció un techo para sus bandas cambiarias de $1.595,93, el dólar quedó ahora a 219,93 pesos o 16% de ese límite, el rango más amplio desde el 4 de julio de 2025 (16,4%).

Anteriormente, los comentarios de Brooks, sistemáticamente críticos de la política económica mileísta, generaron reacciones inmediatas en el ámbito local. Luis Caputo, ministro de Economía, y Pablo Quirno, cuando era secretario de Finanzas, respondieron a las críticas. Y también lo hizo el actual secretario de Política Económica, José Luis Daza, quien en enero había dicho que Brooks estaba “100% equivocado” respecto a sus evaluaciones sobre la política cambiaria argentina.

Brooks es uno de los economistas internacionales que más frecuentemente analizó la coyuntura financiera de Argentina. Sus mensajes, replicados por los medios, dieron lugar a un intercambio sostenido con funcionarios y referentes locales, quienes cuestionaron su diagnóstico y sus proyecciones sobre el mercado cambiario.

Caputo llegó a cuestionar que en algunas notas Brooks fuera presentado como un “gurú” y minimizó la influencia que sus comentarios en la dinámica real de los mercados.

En paralelo, el contexto financiero argentino atravesó episodios de volatilidad. La economía local experimentó una de las mayores fugas de capitales de las últimas dos décadas. Un análisis publicado por el medio citó a Brooks, quien señaló que la reciente salida de fondos superó incluso los registros históricos de crisis previas. Esta tendencia coincidió con la persistencia de la brecha cambiaria y la presión sobre las reservas del Banco Central.

El debate sobre la dolarización y la política cambiaria se instaló en el centro de la agenda pública. Brooks, al abordar el fenómeno, remarcó que ninguna de las experiencias de vinculación directa del peso con el dólar arrojó resultados positivos para la economía argentina. El especialista recordó episodios previos, como el régimen de convertibilidad y otros intentos de estabilización, y concluyó que la estrategia no logró el objetivo de fortalecer la confianza ni evitar la volatilidad.

Las respuestas desde el Gobierno no tardaron en llegar. Quirno, defendió la hoja de ruta oficial y subrayó que las críticas de Brooks carecían de fundamento en la realidad actual. El secretario de Finanzas sostuvo que el análisis del economista estadounidense pasaba por alto los cambios implementados en la administración de Caputo y la nueva orientación en la gestión de la política monetaria.

Por su parte, Caputo insistió en que la influencia de Brooks estaba sobredimensionada y sus diagnósticos no reflejan la situación económica del país.

Según el analista de Brookings, la búsqueda de credibilidad a través de la dolarización o la fijación del tipo de cambio no trajo resultados favorables en el pasado y tampoco los traerá ahora. Su argumento es que la economía argentina necesita abordar problemas estructurales y mejorar la institucionalidad para lograr estabilidad genuina y sostenible.

En medio del cruce, el dólar tocó valores mínimos en el mercado oficial, mientras la brecha con los dólares financieros y paralelos se mantuvo elevada. Infobae detalló que este comportamiento se produjo en simultáneo con la salida de capitales y la persistente desconfianza de los actores del mercado. Los analistas siguieron de cerca la dinámica del tipo de cambio, atentos a las señales de la política oficial y a los pronósticos de voces internacionales como la de Brooks.

A medida que la discusión avanzó, Brooks se posicionó como un crítico sistemático de la política económica argentina y, en particular, de la política cambiaria.El debate sobre el vínculo peso-dólar y la sostenibilidad del modelo seguirá marcando la discusión pública en los próximos meses, en un escenario de volatilidad y expectativas cruzadas.

americas,blp_lf,mexican,mexico,north american

ECONOMIA

El texto definitivo del proyecto de reforma laboral que se debatirá en el Senado, tras los cambios en Diputados

El Congreso de la Nación vivió una jornada clave con la aprobación en Diputados del proyecto de reforma laboral que ahora pasa al Senado para su análisis definitivo. El texto, fruto de intensas negociaciones y modificaciones, excluye el artículo 44 y presenta un nuevo marco regulatorio sobre contratos, indemnizaciones, derechos sindicales y convenios colectivos. La iniciativa involucra a sectores productivos, trabajadores y cámaras empresariales, y redefine la relación laboral en varios aspectos relevantes para el sector privado.

La votación, celebrada en la Cámara de Diputados, contó con el respaldo de bloques provinciales y la oposición de sectores que señalaron objeciones al articulado. El debate se centró en los puntos considerados estructurales: la limitación de las multas por trabajo no registrado, el nuevo esquema de indemnizaciones y la posibilidad de crear fondos de cese laboral por convenio colectivo. Además, se incorporaron disposiciones sobre períodos de prueba, modalidades contractuales, y regulación de asociaciones sindicales.

Uno de los puntos centrales del texto es la eliminación de las multas por falta de registro laboral, que según los impulsores del proyecto, promovía la litigiosidad y desalentaba la formalización. La normativa establece un régimen de incentivos para la regularización de trabajadores y crea condiciones para que las empresas puedan blanquear personal sin afrontar sanciones económicas superiores al resarcimiento laboral. El articulado contempla que los empleadores que regularicen la situación laboral no pagarán las multas establecidas en la Ley 24.013, aunque deberán abonar las diferencias salariales y previsionales.

El proyecto aprobado modifica el régimen de indemnizaciones por despido. Se mantiene la base de cálculo sobre la mejor remuneración mensual, normal y habitual devengada durante el último año, pero se abre la posibilidad de que los convenios colectivos establezcan sistemas alternativos, como el fondo de cese laboral financiado por aportes mensuales a cargo del empleador. Esta opción deberá ser acordada en paritarias, y no podrá implicar una reducción de los derechos adquiridos por los trabajadores. Se define que los trabajadores comprendidos en estos sistemas alternativos percibirán, en caso de desvinculación, el monto acumulado en el fondo y no la indemnización tradicional.

El texto introduce cambios en el período de prueba, que se amplía a seis meses para la mayoría de los trabajadores y hasta ocho meses en empresas de hasta cinco empleados. Durante este lapso, la relación laboral podrá extinguirse sin derecho a indemnización, salvo que medie causa discriminatoria o represalia sindical. El empleador deberá registrar debidamente la relación y abonar los aportes correspondientes desde el primer día.

En cuanto a las formas de contratación, se incorporan modalidades específicas como el contrato de trabajo por plazo determinado, el contrato de trabajo de temporada y el contrato de trabajo eventual. Cada uno de estos regímenes contempla derechos y obligaciones diferenciadas para empleadores y trabajadores, y busca adaptarse a las particularidades de los distintos sectores productivos. El texto establece que las contrataciones eventuales sólo podrán usarse en casos excepcionales y que los trabajadores bajo esta modalidad gozarán de los mismos derechos básicos que el resto del personal.

La reforma establece la posibilidad de que los convenios colectivos de trabajo acuerden la creación de fondos de cese laboral, que funcionarán como sistemas de capitalización individual. El empleador realizará un aporte mensual a nombre del trabajador, el cual se integrará a un fondo administrado por la entidad que determine el convenio. En caso de desvinculación, el trabajador podrá disponer del capital acumulado, que será considerado compensación por la terminación del vínculo laboral.

Un capítulo relevante del proyecto refiere a las asociaciones sindicales. El texto garantiza la libertad de asociación y el derecho a la negociación colectiva. Se reconoce la posibilidad de que los sindicatos acuerden con las cámaras empresariales la implementación de los fondos de cese laboral y otras condiciones específicas en los convenios sectoriales. Además, se regulan los procedimientos de homologación de los acuerdos y se establece la obligación de depositar los convenios en el Ministerio de Trabajo.

El articulado aprobado suprime el controvertido artículo 44, que había generado rechazos en parte de la oposición y el sindicalismo. Ese artículo proponía cambios sustanciales en los sistemas de representación gremial y en la negociación colectiva, lo que motivó su exclusión para facilitar el avance del proyecto en la Cámara Baja. La eliminación de ese punto permitió que el dictamen alcanzara la mayoría necesaria para su aprobación.

En materia de registro laboral, el texto prevé la implementación de un régimen transitorio por el cual los empleadores podrán regularizar relaciones laborales preexistentes sin sanciones penales ni administrativas, siempre que se cumplan los requisitos y plazos establecidos. El objetivo declarado es reducir la informalidad y aumentar la recaudación previsional, sin dejar de garantizar los derechos laborales fundamentales.

El proyecto incorpora, además, disposiciones sobre la extinción del contrato de trabajo, la certificación de servicios y la prioridad de los convenios colectivos sectoriales por sobre los acuerdos individuales. Se enfatiza el respeto al principio de irrenunciabilidad de los derechos reconocidos por la ley y los tratados internacionales ratificados por el país.

La media sanción obtenida en Diputados deja en manos del Senado la definición final sobre la reforma laboral. El debate en la Cámara Alta anticipa nuevas deliberaciones y posibles modificaciones antes de la sanción definitiva. El texto aprobado, resultado de un proceso legislativo extenso y de sucesivas negociaciones, representa un punto de inflexión en la regulación del trabajo privado y el marco legal que regirá las relaciones laborales en adelante.

essential,horizontal,topshots

ECONOMIA

La Corte Suprema de Estados Unidos anuló los aranceles de Donald Trump

La Corte Suprema anuló el viernes los amplios aranceles globales del presidente Donald Trump, lo que le impuso una derrota significativa en un tema crucial para su agenda económica.

La decisión, con 6 votos a favor y 3 en contra, se centra en los aranceles impuestos bajo una ley de poderes de emergencia, incluyendo los amplios aranceles “recíprocos” que impuso a casi todos los demás países.

Es el primer tema importante de la amplia agenda de Trump que se presenta directamente ante el máximo tribunal del país, al que ayudó a moldear con el nombramiento de tres juristas conservadores durante su primer mandato.

La mayoría concluyó que la Constitución otorga “muy claramente” al Congreso la facultad de imponer impuestos, incluidos los aranceles. “Los redactores de la Constitución no otorgaron ninguna parte del poder tributario al Poder Ejecutivo”, escribió el presidente del Tribunal Supremo, John Roberts.

Los jueces Samuel Alito, Clarence Thomas y Brett Kavanaugh discreparon.

“Los aranceles en cuestión pueden o no ser una política sensata. Pero, a juzgar por el texto, la historia y los precedentes, son claramente legales”, escribió Kavanaugh en su opinión discrepante. La decisión sobre los aranceles no impide que Trump imponga aranceles bajo otras leyes. Si bien estas limitan más la velocidad y la severidad de las acciones de Trump, altos funcionarios de la administración han afirmado que esperan mantener el marco arancelario vigente bajo otras autoridades.

El fallo de la Corte Suprema se produce a pesar de una serie de victorias a corto plazo en la lista de emergencias de la corte, que le han permitido a Trump ejercer un extraordinario poder ejecutivo en temas que van desde despidos de alto perfil hasta importantes recortes a la financiación federal.

El presidente republicano ha sido claro sobre el caso, calificándolo como uno de los más importantes en la historia de Estados Unidos y afirmando que un fallo en su contra sería un duro golpe económico para el país. Sin embargo, la oposición legal cruzó el espectro político, incluyendo grupos libertarios y proempresariales que suelen estar alineados con el Partido Republicano. Las encuestas han revelado que los aranceles no son muy populares entre el público, en medio de una preocupación más amplia de los votantes sobre la asequibilidad.

La Constitución otorga al Congreso la facultad de imponer aranceles. Sin embargo, la administración Trump argumentó que una ley de 1977 que permite al presidente regular la importación durante emergencias también le permite establecer aranceles. Otros presidentes han utilizado la ley decenas de veces, a menudo para imponer sanciones, pero Trump fue el primero en invocarla para los impuestos a las importaciones.

Trump impuso lo que llamó aranceles “recíprocos” a la mayoría de los países en abril de 2025 para abordar los déficits comerciales que declaró una emergencia nacional. Estos aranceles se produjeron después de que impusiera aranceles a Canadá, China y México, aparentemente para abordar una emergencia relacionada con el narcotráfico.

A esto le siguieron una serie de demandas, incluyendo una de una docena de estados con mayor inclinación demócrata y otras de pequeñas empresas que venden de todo, desde suministros de plomería hasta juguetes educativos y ropa de ciclismo para mujeres.

Los demandantes argumentaron que la ley de poderes de emergencia ni siquiera menciona los aranceles y que su uso por parte de Trump no cumple con varias pruebas legales, incluyendo una que condenó al fracaso el programa de condonación de préstamos estudiantiles de 500 mil millones de dólares del entonces presidente Joe Biden.

El impacto económico de los aranceles de Trump se ha estimado en unos 3 billones de dólares durante la próxima década, según la Oficina de Presupuesto del Congreso. El Tesoro ha recaudado más de 133 000 millones de dólares en impuestos a las importaciones que el presidente impuso bajo la ley de poderes de emergencia, según datos federales de diciembre. Muchas empresas, incluida la cadena de supermercados Costco, ya han presentado demandas judiciales para exigir reembolsos.

(Con información de AP)

CHIMENTOS3 días ago

CHIMENTOS3 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA3 días ago

POLITICA3 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA2 días ago

ECONOMIA2 días agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»