ECONOMIA

Los casos en los que a un jubilado por IPS le conviene iniciar un juicio por reajuste de haberes

Tomar la decisión de iniciar un juicio para recalcular el monto de jubilación no es sencillo y solo se recomienda elegir este camino cuando al jubilado no le queda otra instancia de reclamo. Esto aplica también a quienes cobran su haber por el Instituto de Previsión Social (IPS) y no solo por Anses.

El primer paso será siempre la consulta con profesionales contables y legales de confianza para decidir el mejor curso de acción. Es probable que existan instancias previas que eviten llegar a un juicio.

Esto es importante, sobre todo, para que los haberes no queden congelados por la duración del reclamo legal. Es sabido que en algunos casos en los que se ganaron juicios por reajustes de jubilaciones docentes, no hubo efecto retroactivo tampoco.

En ese marco, ¿cuándo conviene iniciar un juicio por reajuste de haberes de una jubilación por IPS?

Juicio por jubilación en IPS

En general, en ningún caso conviene llegar a juicio por una jubilación o pensión en el IPS de la Provincia de Buenos Aires, y siempre es mejor iniciar instancias de reclamo dentro del organismo.

El juicio puede ser la última opción, en términos generales, cuando se verifica un error o un perjuicio en la liquidación inicial del haber, y es necesario incorporar documentación que no fue tenida en cuenta en su liquidación original.

Por ejemplo, si se posee servicios documentados (certificaciones o reconocimientos de servicios) que no fueron incluidos o considerados en la resolución original de su jubilación. Esta documentación faltante o errónea podría modificar la base de cálculo y, por ende, el monto final de su beneficio previsional.

Según el IPS, un reajuste puede iniciarse por cierre de cómputos o cese definitivo si hay servicios que deben sumarse.

Y luego de la obtención del beneficio, se recomienda analizar la liquidación y el Acto Resolutivo del IPS cuando el haber se encuentra en curso de pago. Esto permite:

- Verificar la base de cálculo: Comprobar si se tomaron correctamente los últimos sueldos o los mejores cargos.

- Corroborar la antigüedad: Asegurarse de que todos los años de servicio con aportes fueron contabilizados.

Identificar errores en la fecha inicial de pago o en la determinación de la fecha de cese, lo cual también puede ser motivo de reclamo de reajuste (aunque esta situación es más frecuente en ANSES, aplica el principio general de revisión).

Hasta cuándo se puede hacer un juicio por jubilación en IPS

Si bien las acciones para solicitar un beneficio previsional son imprescriptibles (no caducan), el cobro de haberes retroactivos sí tiene un plazo de prescripción.

Aunque la legislación específica del IPS (Decreto-Ley 9650/80) no es explícita en los resúmenes, en materia previsional, rige el principio general de la prescripción de las cuotas o diferencias no cobradas a los dos años. Esto significa:

Si hay un error, solo podrá reclamar las diferencias adeudadas correspondientes a los dos años anteriores a la presentación del reclamo formal (administrativo o judicial).

En cualquier caso, la llegada al juicio por el cálculo de jubilación debe ser considerada una última opción y no un primer recurso, y siempre debe ser llevada a cabo en consulta con un experto en jurisprudencia previsional de la Provincia de Buenos Aires de confianza.

Cómo jubilarse como docente por IPS

Los docentes tienen un régimen previsional particular de su actividad. A la vez, los que se hayan desempeñado en Provincia de Buenos Aires podrán jubilarse por el IPS en lugar de la Administración Nacional de la Seguridad Social (Anses)

Se trata de una opción para todo el personal docente de nivel inicial, primario, medio, técnico y superior no universitario, de establecimientos públicos o privados incorporados a la enseñanza oficial.

Los que deben elegir la jubilación docente por IPS son aquellos cuyos aportes jubilatorios se hayan realizado a esa caja previsional. Conviene jubilarse por IPS siempre que el afiliado registre mayor cantidad de años de servicios con aportes a este organismo, y no a la Anses.

Además, se deben dar los siguientes requisitos:

- Tener 60 años de edad y 35 años de servicios;

- Tener 50 años de edad y 25 años de servicios docentes;

- Tener 55 años de edad y 30 años de servicios docentes en cualquiera de las ramas de la enseñanza;

- Tener 50 años de edad y 25 años de servicios insalubres o agotamiento prematuro;

- Tener 40 años de edad y 20 de servicios al personal artístico que se desempeñe exclusivamente en cuerpo de baile;

- Tener 45 años de edad y 20 años de servicios para aquella persona afectada de ceguera congénita;

- Tener 45 años de edad y 20 años de servicios para aquella persona bajo el régimen de la ley 10593.

Para el cálculo, hay que tener en cuenta que el mejor cargo docente debe haberse ejercido por 36 meses consecutivos o 60 alternados con aportes.

Además, se tendrán en cuenta los sueldos de asignaciones percibidas por todo concepto, incluidos los suplementos y bonificaciones adicionales que revistan el carácter de habituales, regulares, y permanentes. En cuanto al porcentaje corresponde como base un 70% del sueldo de ese cargo y hasta un 85% del mismo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,jubilación,jubilado,ips,docente

ECONOMIA

Cómo ahorrar hasta 40% en carne y pescado con descuentos bancarios que pocos conocen en marzo

Descuentos bancarios en carnicerías y granjas se convirtieron en la estrategia central de miles de familias para enfrentar la inflación. Durante marzo, las promociones permiten ahorrar entre 10% y 40% en proteínas, pero solo si se conocen los días exactos, los comercios adheridos y las formas de pago correctas.

Banco Provincia, Banco Ciudad y Banco Columbia encabezan las ofertas. Cada entidad diseñó esquemas diferentes, con topes de reintegro que van desde $5.000 hasta $20.000 por mes.

La diferencia entre aprovechar estos beneficios o dejarlos pasar puede significar miles de pesos de ahorro en el presupuesto familiar. El punto clave está en planificar las compras según el calendario de cada promoción y no superar los topes de reintegro, porque una vez alcanzados, el descuento desaparece.

Banco Provincia: reintegro de 20% en carnicerías y hasta 40% en ferias bonaerenses

La billetera virtual Cuenta DNI del Banco Provincia ofrece un 20% de reintegro en carnicerías, granjas y pescaderías adheridas de CABA y Provincia de Buenos Aires. La promoción rige de lunes a viernes.

Para acceder al beneficio, hay que pagar exclusivamente con la app Cuenta DNI. Se puede usar QR o Clave DNI en los comercios adheridos.

El tope semanal es de $5.000 de reintegro. Para alcanzar ese límite, hay que gastar $25.000 en la semana. Si se supera esa cifra, el excedente ya no recibe descuento.

La promoción más agresiva está en ferias y mercados bonaerenses. Ahí el reintegro trepa al 40%, con un tope semanal de $6.000. Ese límite se alcanza gastando $15.000 en compras, lo que convierte a esta opción en la más conveniente para quienes viven en la provincia y pueden acceder a esos puntos de venta.

Ambos beneficios se suman a los descuentos que Cuenta DNI ya ofrece en otros comercios de barrio, como verdulerías y panaderías.

Banco Ciudad: 30% todos los días con Buepp en comercios vecinos

El Banco Ciudad apuesta por su billetera virtual Buepp con un 30% de descuento todos los días de la semana. La promoción alcanza a una red de «Comercios Vecinos» que incluye carnicerías y granjas, como la cadena Res.

El tope de ahorro mensual es de $15.000. Para llegar a ese límite, hay que realizar compras por $50.000 en el mes. Una vez superado ese monto, el descuento deja de aplicarse.

En las Ferias Itinerantes de la Ciudad de Buenos Aires, el descuento del 30% se aplica los lunes, martes, jueves y sábados. En este caso, el tope mensual sube a $20.000.

Para acceder a cualquiera de las dos modalidades, hay que pagar con QR desde la app Buepp. Se puede usar tarjeta de débito, crédito o saldo de la cuenta. La ventaja de esta promoción es que no tiene restricción de días entre semana, lo que permite distribuir las compras con mayor flexibilidad a lo largo del mes.

Banco Columbia: 15% todos los miércoles en cualquier carnicería

Todos los miércoles, los clientes del Banco Columbia acceden a un 15% de reintegro en cualquier carnicería del país. No hay restricción de comercios adheridos, lo que amplía considerablemente las opciones.

El tope mensual es de $8.000 de reintegro. Para alcanzar ese límite, hay que gastar $53.333 en el mes. Si se superan los $8.000 de reintegro acumulado, el beneficio no se aplica más hasta el mes siguiente.

El pago debe hacerse con tarjeta de débito Columbia a través de MODO. Hay que escanear el QR del local desde la app del banco o directamente desde la app de MODO.

La flexibilidad de no estar atado a una red específica de comercios convierte a esta promoción en una opción práctica para quienes tienen su carnicería de confianza.

Claves para maximizar el ahorro y no perder dinero en el camino

Aprovechar estas promociones requiere más que simplemente tener la tarjeta o la app instalada. Hay errores frecuentes que hacen que muchos usuarios pierdan descuentos sin darse cuenta.

- Chequeá los días y comercios adheridos antes de salir de casa. No todas las promociones funcionan todos los días ni en todos los locales.

- Revisá los topes de reintegro acumulados. Una vez que alcanzás el límite mensual o semanal, el descuento deja de aplicarse automáticamente.

- Pagá siempre con la modalidad indicada: QR, app o tarjeta de débito. Si pagás con otra tarjeta o en efectivo, perdés el beneficio.

- Distribuí las compras en función de los topes. Si sabés que vas a gastar más de $25.000 en la semana, es mejor dividir las compras para no desperdiciar descuentos.

- Sumá promociones cuando sea posible. En algunos casos, podés combinar descuentos de billeteras virtuales con beneficios adicionales de programas de fidelización.

En un contexto donde la inflación sigue presionando el bolsillo, planificar las compras en función de estas promociones puede generar un ahorro significativo. La diferencia entre comprar sin estrategia y aprovechar los descuentos puede superar los $15.000 por mes en una familia tipo.

La clave está en no dejar pasar las oportunidades y ajustar el calendario de compras a los días en que cada banco ofrece sus mejores beneficios en carnicerías, granjas y pescaderías.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,descuentos,bancos,inflacion,carnicerías

ECONOMIA

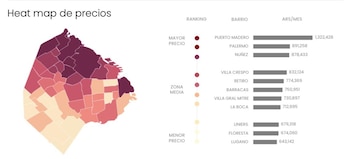

Cuánto cuesta alquilar un departamento de dos ambientes, barrio por barrio

Los alquileres en la Ciudad de Buenos Aires continúan en aumento pero las subas varían de acuerdo a la región y el barrio. En promedio, se registró un incremento de 3,5% en febrero, por encima de la inflación, que fue 2,9 por ciento.

Según un informe de Zonaprop, los precios de los nuevos contratos de alquiler anotan un incremento acumulado de 34,8% en los últimos 12 meses, superando tanto la inflación, que fue del 33,1%, como el ajuste del Índice para Contratos de Locación (ICL), que alcanzó el 33,9 por ciento.

Como referencia, el valor de alquiler para un monoambiente se ubica en $679.578 por mes. En el caso de los departamentos de dos ambientes, la media asciende a $790.801 mensuales. Aquellas personas que optan por una propiedad de mayor tamaño, específicamente de tres ambientes, deben considerar un costo promedio de $1.060.751 cada mes.

Por barrios, Puerto Madero encabeza la lista de los más costosos, con un precio promedio para un departamento de dos ambientes que alcanza los $1.322.428 mensuales.

En el ranking de zonas con mayores precios continúan Palermo, donde el alquiler medio se sitúa en $891.258, y Núñez, con un promedio de $878.433.

En el extremo opuesto, Lugano se posiciona como la alternativa más económica, con un valor promedio de $643.142 por mes. También figuran Floresta, donde el alquiler ronda los $674.060, y Liniers, con $679.318.

Respecto a las variaciones de precios, el portal inmobiliario indicó que los barrios con mayores incrementos anuales fueron Lugano (51,3%), Villa Pueyrredón (42,2%), Mataderos (39%), Palermo (36.1%), Saavedra (35%), Santa Rita (34,5%) y Paternal (33,9%).

En cuanto a aquellos que subieron por debajo del Índice de Precios al Consumidor (IPC) en los últimos 12 meses, figuran San Cristóbal (27%), San Telmo (26,6%) y Parque Avellaneda (25,2%).

En la comparativa por zonas, se encuentra que el Sur, Corredor Norte y el Noroeste fueron los que más aumentaron, con un avance de 43,8%, 36% y 36,4%, respectivamente.

Las diferencias en el ritmo de aumento de los alquileres entre los distintos barrios pueden estar vinculadas a factores como la demanda específica en cada zona, la disponibilidad de propiedades, el acceso a servicios y transporte, y las características urbanas o de desarrollo inmobiliario.

Además, la cercanía a polos comerciales, centros educativos o áreas de esparcimiento puede influir en la preferencia de los inquilinos y, por lo tanto, en la dinámica de los precios

Zonaprop destacó que desde el inicio de la pandemia, la oferta de alquileres mostró una caída constante hasta llegar a un mínimo histórico en febrero de 2023. En enero de 2024, tras la derogación de la Ley de Alquileres, la cantidad de departamentos disponibles para alquiler tradicional en la Ciudad de Buenos Aires experimentó un aumento del 62% en comparación con el mes anterior.

Luego de ese salto, el crecimiento de la oferta comenzó a desacelerarse. En febrero, se registró una baja del 6,1%. Actualmente, el volumen de oferta es 2,7 veces mayor que el nivel observado en febrero de 2023, cuando se alcanzó el mínimo.

También se relevó la evolución de los precios de venta de departamentos en la Ciudad de Buenos Aires. Tras un período de tres meses sin variaciones, los valores comenzaron a mostrar subas: en febrero, el metro cuadrado aumentó un 0,2% y se posicionó en 2.455 dólares. El incremento acumulado en los últimos doce meses fue de 1,15%.

El precio promedio de un monoambiente se encuentra en USD 108.337. Para los departamentos de dos ambientes, la cifra asciende a USD 129.998, mientras que las unidades de tres ambientes llegan a los USD 178.850.

Entre los barrios con valores más elevados, Puerto Madero lidera con un precio de USD 6.152 por metro cuadrado, seguido por Núñez (USD 3.413/m²) y Palermo (USD 3.390/m²).

En el segmento más accesible, Lugano registra el precio más bajo, con USD 1.098 por metro cuadrado. A continuación se ubican Nueva Pompeya (USD 1.478/m²) y La Boca (USD 1.560/m²).

alquiler,precio,evolución,ciudad,gráfico,economía,Argentina,pesos,mercado,vivienda

ECONOMIA

Locura total en supermercados: liquidan microondas con descuentos de hasta 40% y cuotas sin interés

Modelos de BGH, Samsung, Whirlpool y LG se consiguen desde $156.000 y cuentan con financiación en cuotas sin interés durante la promo

13/03/2026 – 07:41hs

Varias cadenas de supermercados como Carrefour, Jumbo y ChangoMás liquidan microondas con descuentos de hasta el 40%. También hay opciones para financiar en cuotas sin interés.

Las mejores ofertas en Carrefour

Los descuentos más agresivos los protagonizan dos modelos BGH mecánicos de 18 litros, que alcanzan el 40% de rebaja y quedan en $179.999, aunque solo están disponibles para envío.

- Microondas Philco digital 20 L 94MPHDW20UAP – 10% off – $180.000 (precio regular: $200.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Carrefour Home 20 L Digital HMO20DBM Negro – 25% off – $170.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L digital B120DB20I Silver – 13% off – $215.000 (precio regular: $249.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas BGH 20 L mecánico B120M20I Blanco – 14% off – $195.000 (precio regular: $229.000) – 3 cuotas sin interés con Mi Carrefour Crédito

- Microondas Digital 20 L Inox Drean HMD20ARSB0 – 21% off – $203.999 (precio regular: $259.998,70) – solo envío

- Microondas BGH Mecánico 18 L Silver Espejado B118MS25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

- Microondas Samsung 900 W MG28F3K3TAS/BG – 13% off – $430.000 (precio regular: $499.000) – 6 cuotas sin interés con Mi Carrefour Crédito

- Microondas con grill Samsung MG23F3K3TAS/BG – 9% off – $360.000 (precio regular: $399.000) – 6 cuotas sin interés con Mi Carrefour Crédito

Entre los modelos de mayor capacidad, el Microondas BGH Quick Chef 23 L Digital Eco B223DS20 ofrece un 22% de descuento y se consigue por $285.713, mientras que el Microondas Digital con Grill 30 L Inox Drean HMD30ARSJ0 tiene una rebaja del 21% y cuesta $305.999.

Para quienes buscan equipos de gama alta, el Microondas Whirlpool 29 L Airfryer WMC29AB Plata está disponible por $549.000 con un 8% de descuento y la posibilidad de financiarlo en 6 cuotas sin interés con Mi Carrefour Crédito.

Otros modelos destacados incluyen:

- Microondas Digital 20 L Negro Drean HMD20ARNJ0 – 18% off – $189.999 (precio regular: $233.998,70) – solo envío

- Microondas BGH Mecánico 18 L Blanco B118MB25 – 40% off – $179.999 (precio regular: $299.999) – solo envío

Qué propone Jumbo para competir en el mercado

La cadena de supermercados Jumbo apuesta por descuentos del 15% en la mayoría de sus modelos, combinados con promociones bancarias y múltiples opciones de financiación para hacer más accesibles las compras.

Entre las opciones más económicas, el Microondas Negro HMD20ARNJ0 20 L Drean se destaca con un 15% de descuento y un precio final de $156.059,15.

- Microondas Quick Chef Digital Silver B120DS20 20 L BGH – 15% off – $218.925,15 (precio regular: $257.559) – promociones bancarias y cuotas disponibles

- Microondas Puerta Espejada HMD2 Inox 25 L Drean – 15% off – $216.749,15 (precio regular: $254.999) – promociones bancarias y cuotas disponibles

- Microondas Negro HMD20ARNJ0 20 L Drean – 15% off – $156.059,15 (precio regular: $183.599) – promociones bancarias y cuotas disponibles

- Microondas Inverter 42 L LG – 10% off – $395.999,10 (precio regular: $439.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 20 L 94MPHDW20U Philco – 15% off – $177.594,75 (precio regular: $208.935) – promociones bancarias y cuotas disponibles

- Microondas BGH 20 L Digital Eco Black B120DN20I – 15% off – $205.061,65 (precio regular: $241.249) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool con grill 25 L Plata – 10% off – $278.999,10 (precio regular: $309.999) – promociones bancarias y cuotas disponibles

Para quienes buscan mayor capacidad, el Microondas Quick Chef Digital Silver B228DS20 28 L BGH ofrece un 10% de descuento y un precio de $332.676, mientras que el Microondas Digital Eco Silver con Grill 23 L BGH tiene una rebaja del 15% y cuesta $295.952,15.

Otros modelos disponibles incluyen:

- Microondas 1050W Grill Easy Clean MH6032GAS 20 L LG – 10% off – $251.999,10 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital 28 L Negro Atma – 10% off – $274.832,10 (precio regular: $305.369) – promociones bancarias y cuotas disponibles

- Microondas Whirlpool 20 L Plata WMS20BSDNA – 15% off – $237.999,15 (precio regular: $279.999) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B223DN20I 23 L BGH – 15% off – $277.083 (precio regular: $325.980) – promociones bancarias y cuotas disponibles

- Microondas Digital 700 W Negro 94MATDB20UBN 20 L Atma – 15% off – $232.103,08 (precio regular: $273.062,45) – promociones bancarias y cuotas disponibles

- Microondas Digital Eco Black con Grill B228DN20I 28 L BGH – 10% off – $311.602,50 (precio regular: $346.225) – promociones bancarias y cuotas disponibles

- Microondas Negro con Grill 94MATDGB23UAN 23 L Atma – 15% off – $340.136,84 (precio regular: $400.160,99) – promociones bancarias y cuotas disponibles

Como bonus, Jumbo también ofrece un Horno eléctrico 9 L Nex con 40% de descuento por $58.410, ideal para quienes buscan equipos compactos de cocción.

ChangoMás seduce con financiación extendida en hasta 12 cuotas

A diferencia de sus competidores, ChangoMás no destaca por los descuentos porcentuales sino por ofrecer financiación en hasta 12 cuotas fijas, además de 3 cuotas sin interés con Visa y Mastercard en modelos seleccionados.

El catálogo incluye principalmente modelos de la marca BGH y Drean, con precios que van desde los $203.999 hasta los $329.999 para equipos de mayor capacidad.

- Microondas Digital Drean 20 L HMD20ARSB0 Gris Plateado Espejo – $203.999 – hasta 12 cuotas fijas de $29.244,95

- Microondas BGH Digital Eco 20 L B120DN20 Negro – $221.997 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $31.825,11

- Microondas BGH Digital Eco 28 L B228DS20 Negro – $329.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $47.308,10

- Microondas Digital BGH 20 L Eco B120DB20 – $209.999 – hasta 12 cuotas fijas de $30.105,10

- Microondas BGH Digital 23 L B223DN20 Negro – $309.999 – hasta 12 cuotas fijas de $44.440,93

- Microondas Digital Drean 25 L HMD25ARSB0 Gris Plateado Espejo – $254.999 – 3 cuotas sin interés con Visa y Master – hasta 12 cuotas fijas de $27.903,26

La propuesta de ChangoMás apunta a consumidores que priorizan la accesibilidad del pago mensual por sobre el descuento inmediato, con cuotas fijas que permiten planificar mejor el presupuesto familiar.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ofertas,supermercados,coto,carrefour

CHIMENTOS2 días ago

CHIMENTOS2 días agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”

CHIMENTOS21 horas ago

CHIMENTOS21 horas agoEl ex novio de Luana de Gran Hermano reveló información sensible sobre su relación: “El bolso tenía plata”

POLITICA3 días ago

POLITICA3 días agoManuel Adorni explicó por qué viajó con su esposa en el avión presidencial a la gira del Gobierno en Nueva York