ECONOMIA

Más del 40% del precio de los alimentos son impuestos: así se forma el valor final

(Imagen Ilustrativa Infobae)

Comprar alimentos en la Argentina significó, durante 2025, afrontar una carga impositiva elevada incluida directamente en el precio final. Según un informe del Instituto Argentino de Análisis Fiscal (IARAF), la carga tributaria legal argentina sobre un alimento se ubicó entre el 42% y el 43% del valor que paga el consumidor en las principales ciudades del país. El dato surgió del análisis de la legislación vigente en los tres niveles de gobierno y permitió identificar qué impuestos y aportes explicaron esa porción del precio.

El estudio midió el costo impositivo total promedio que recayó sobre un alimento que tributó la alícuota plena del IVA del 21%, a lo largo de toda la cadena productiva y comercial. Para realizar el cálculo, el IARAF partió del nivel industrial y consideró un proveedor de insumos, un establecimiento industrial, un distribuidor mayorista y un comercio minorista. A partir de esa estructura, el informe reconstruyó cuánto aportó cada tributo al precio final que enfrentó el consumidor.

La estimación se basó en la legislación impositiva vigente en 2025, tanto a nivel nacional como provincial y municipal. En el caso de los municipios, el análisis solo incluyó la Tasa de Inspección, Seguridad e Higiene (TISH), debido a que se trató del tributo local más generalizado y aplicado sobre las ventas netas. El informe no incorporó tasas inmobiliarias ni al automotor, ya que la variabilidad entre jurisdicciones y empresas impidió una estimación homogénea.

En el plano provincial, el estudio se concentró en el Impuesto sobre los Ingresos Brutos, que representó el tributo de mayor peso recaudatorio para las provincias. El informe no consideró el impuesto de sellos ni los tributos inmobiliarios o automotores, por las mismas razones metodológicas vinculadas a la diversidad de regímenes y alícuotas.

A nivel nacional, el análisis incluyó el Impuesto al Valor Agregado, el Impuesto a las Ganancias y el Impuesto a los Débitos y Créditos en cuentas bancarias, conocido como impuesto al cheque. Para Ganancias, el cálculo tomó como referencia el porcentaje del impuesto abonado sobre las utilidades totales, según promedios sectoriales, y luego expresó su incidencia en función de las ventas. En el caso del impuesto al cheque, el informe partió del supuesto de bancarización del ciento por ciento de las operaciones, compatible con el cumplimiento de las obligaciones fiscales vigentes.

Otro componente central del estudio correspondió al Régimen Previsional y de Seguridad Social. El IARAF consideró tanto las contribuciones patronales como los aportes personales de los trabajadores, que los empleadores retuvieron de manera obligatoria. El informe trató a la totalidad de estas obligaciones como costo previsional, ya que se organizaron bajo un régimen de solidaridad y no guardaron una relación directa entre aporte y beneficio individual.

Sobre esta base metodológica, el informe presentó dos escenarios. En el primero, supuso que los tres primeros eslabones de la cadena productiva correspondieron a establecimientos de gran tamaño, mientras que el último eslabón, el comercio minorista, operó como un negocio pequeño. En el segundo escenario, asumió que todos los eslabones funcionaron como establecimientos grandes, como ocurrió en el caso de los hipermercados.

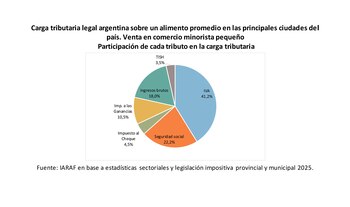

En el escenario de venta en comercios minoristas pequeños, la carga tributaria promedio sobre el precio final de un alimento alcanzó el 42%. Dentro de ese total, el IVA explicó la mayor parte de la carga, con una incidencia del 17,4% del precio final. Los aportes a la Seguridad Social representaron el 9,4%, mientras que Ingresos Brutos aportó el 7,6%. El Impuesto a las Ganancias explicó el 4,4%, el Impuesto a los Débitos y Créditos Bancarios el 1,9% y la TISH el 1,5%.

Cuando el informe analizó la estructura de la carga tributaria en este escenario, mostró que el IVA concentró el 41,2% del total de impuestos incluidos en el precio final. La Seguridad Social explicó el 22,2% de la carga, Ingresos Brutos el 18%, el Impuesto a las Ganancias el 10,5%, el Impuesto al Cheque el 4,5% y la TISH el 3,5% restante. De este modo, el estudio evidenció que la mayor parte del peso impositivo provino de tributos indirectos y aportes obligatorios distribuidos a lo largo de toda la cadena.

El segundo escenario analizó la venta en comercios minoristas grandes, como los hipermercados. En este caso, la carga tributaria promedio sobre el precio final subió un punto porcentual y llegó al 43%. El IVA mantuvo la misma incidencia sobre el valor final, con un 17,4%, y los aportes a la Seguridad Social también se ubicaron en 9,4%. Sin embargo, Ingresos Brutos aumentó su peso hasta el 7,8%, mientras que la TISH alcanzó el 2,2%. El Impuesto a las Ganancias volvió a representar el 4,4%, y el Impuesto a los Débitos y Créditos Bancarios se mantuvo en el 1,9%.

La estructura de la carga tributaria en este segundo escenario mostró un incremento en la participación relativa de Ingresos Brutos y de la TISH respecto del caso de los comercios minoristas pequeños. En contrapartida, el resto de los tributos redujo su participación porcentual dentro del total, aunque sin cambios relevantes en su incidencia directa sobre el precio final que pagó el consumidor.

El informe destacó que la estimación del costo impositivo total se realizó a partir de estructuras de ingresos y costos promedio construidas con información sectorial. De esta manera, el estudio buscó reflejar el impacto legal de los tributos vigentes, sin incorporar efectos derivados de incumplimientos o regímenes especiales.

Así, el análisis del IARAF permitió observar cómo se conformó el precio final de un alimento a partir de la acumulación de impuestos nacionales, provinciales y municipales, junto con aportes previsionales obligatorios. El resultado mostró que una porción significativa del monto que pagó el consumidor correspondió a obligaciones fiscales que se sumaron en cada etapa de la cadena productiva y comercial, desde el proveedor de insumos hasta el comercio minorista.

ECONOMIA

Bitcoin: cómo le fue a la mayor criptomoneda en el ultimo año y qué se espera para el 2026

A lo largo del último año, el desempeño de Bitcoin (-6%, a USD 87.800) fue uno de los más volátiles. La criptomoneda alcanzó un récord histórico durante el ciclo 2025 (USD 126.188 el 6 de octubre), pero finalizó con saldo negativo en el balance de doce meses. Analistas atribuyeron este desenlace al endurecimiento de las condiciones financieras, la reducción de liquidez y el cierre de posiciones apalancadas a nivel global. El segmento cripto mostró así su dependencia del contexto monetario internacional.

Las divisas digitales serán un foco de atención durante este año; las iniciativas del presidente de Estados Unidos, Donald Trump, y el desarrollo de nuevos modelos de inteligencia artificial fungirán un papel importante en la cotización de estos activos. Después del lanzamiento del nuevo modelo de IA chino, DeepSeek, BTC y otras criptos cayeron en la mayoría de los mercados de valores.

La inflación mundial, un problema familiar para los argentinos, volvió a ocupar el centro de la escena en 2025. La búsqueda de alternativas para resguardar ahorros ante la pérdida de valor del dinero reavivó el debate sobre el rol del dólar y el surgimiento de los activos digitales. Por décadas, los argentinos recurrieron al dólar estadounidense como refugio, pero la reciente inflación en Estados Unidos sumó incertidumbre sobre la moneda norteamericana.

En este contexto, se observa un cambio en el comportamiento de los inversores argentinos. De acuerdo con un relevamiento realizado por Bitget, uno de los principales exchanges de criptomonedas a nivel global, entre el 17 y el 28 de noviembre, el 44% de los encuestados que invierten en criptomonedas lo hace atraído por el potencial de altos rendimientos. Este dato marca una diferencia respecto a periodos anteriores en los que el 40% de los usuarios elegía estos activos como protección contra la inflación. El informe refleja una transformación en la percepción de los criptoactivos, que pasaron de ser vistos principalmente como resguardo de valor a representar una opción de inversión de riesgo y oportunidad.

Consultados sobre las perspectivas de Bitcoin y el futuro del mercado para 2026, los especialistas coinciden en que el desarrollo estará condicionado por factores como los flujos institucionales, las políticas monetarias globales y eventuales cambios regulatorios en los principales mercados.

“Al mirar hacia 2026, vemos que la industria de los activos digitales está entrando en una nueva fase crucial. La industria se define no solo por su crecimiento, sino por una integración más profunda en el sistema financiero global y por una dinámica de mercado más madura. El año pasado mostró un cambio fundamental en el perfil de los poseedores de Bitcoin que señala un paisaje de mercado en transformación. A diciembre de 2025, el Bitcoin mantenido en exchanges ha caído a su nivel más bajo en cinco años -2,94 millones de Bitcoin- mientras que las tenencias por parte de empresas públicas y ETF continúan aumentando, superando ahora los 2,5 millones de Bitcoin combinados», evaluó Richard Teng, Co-CEO de Binance.

“Esta migración de la propiedad minorista a la institucional es más que una estadística. Marca un punto de inflexión que podría reducir la volatilidad, moderar las oscilaciones especulativas de precios y suavizar la severidad y duración de futuros mercados bajistas. En otras palabras, podríamos estar avanzando hacia ciclos de mercado menos pronunciados, reflejando una clase de activos más estable y madura», señaló Teng.

Desde Bitget explicaron que el Bitcoin mantiene bases sólidas gracias a la incorporación de nuevas instituciones, lo que le otorga mayor estabilidad a largo plazo. No obstante, advierten que el escenario presenta una elevada volatilidad, con movimientos abruptos en el precio tanto al alza como a la baja.

La evolución de los activos digitales, en particular de Bitcoin, seguirá de cerca las dinámicas macroeconómicas y regulatorias internacionales, manteniendo la atención de los inversores argentinos ante un panorama de incertidumbre global.

“El Bitcoin continúa siendo la criptomoneda más reconocida y, pese a su elevada volatilidad, muchos inversores lo consideran un activo especulativo con potencial de crecimiento en el largo plazo. Su precio ha atravesado fuertes subidas y caídas, por lo que se lo suele destinar solo a una pequeña proporción del portafolio de inversores con alta tolerancia al riesgo. Se habla de que 2026 va a ser un mal año para las criptomonedas en general, pero los especialistas mencionan que puede ser buen momento para ‘acumular’, lo que significa ir haciendo pequeñas compras a lo largo del tiempo», comentó Ariel Mamani, fundador de InverArg.

REUTERS/Dado Ruvic/Illustration/File Photo/File Photo

“Si bien el precio de Bitcoin se mantiene en torno a los 90.000 dólares por unidad, cualquier ahorrista puede comprar ‘satoshis’ que son partes mínimas de Bitcoin. El monto mínimo depende de la plataforma que se utilice, pero en general ronda los 1.000 pesos. Para todo ahorrista e inversor es importante destacar que toda inversión conlleva un riesgo. Las inversiones más conservadoras, típicas y tradicionales para el argentino como el plazo, fijo tienen casi garantía de pago, pero tienden a perder contra la inflación”, agregó.

El Bitcoin, la primera moneda virtual lanzada al mercado, fue creado por un inversor bajo el pseudónimo de Satoshi Nakamoto en 2008 tras la crisis financiera mundial; esta divisa digital tenía como base un ideal libertario y buscaba poner en jaque a las instituciones monetarias y financieras tradicionales.

Conocido en el mundo de los mercados bajo las siglas BTC, el Bitcoin utiliza la criptografía para garantizar que su gestión sea descentralizada, es decir, que no pueda ser regulado por ninguna institución u organismo bancario, lo que a su vez hace que las criptomonedas sean volátiles.

Pese al avance y alcance que ha tenido el Bitcoin y otros activos digitales de gran talla como Ethereum, organismos como el Banco Mundial, el Fondo Monetario Internacional (FMI) y el Banco Interamericano de Desarrollo (BID) aún se muestran dudosos sobre los “pros” de este tipo de criptomonedas.

La victoria electoral de Trump significó un movimiento positivo para las principales criptomonedas del mercado. A finales de 2024, el Bitcoin registró un nuevo máximo histórico que logró superar los 107.000 dólares por unidad, después de que el presidente estadounidense reiteró su idea de crear una reserva estratégica de la criptodivisa en Estados Unidos. La tendencia alcista se ratificó a lo largo de 2025, aunque el 14 de noviembre último rompió el piso de los USD 100.000, que no consiguió recuperar.

La cotización de la criptomoneda Bitcoin para este jueves 1 de enero alcanzaba los USD 87.853 dólares. Esto quiere decir que la moneda digital reportó un cambio de -0,9% en el último día. Por su nivel de capitalización, esta moneda digital ocupa la posición número 1 entre las más populares.

El Bitcoin vino rompiendo nuevos máximos históricos y reafirmándose como la criptomoneda más importante en el mercado, con un valor total de token en circulación de 1,755 billones de dólares. Este récord se obtuvo en medio de un flujo sin precedentes de inversiones hacia las criptomonedas, un acontecimiento notable para el sector financiero digital.

El aumento en el valor de Bitcoin ocurrió en un contexto donde hay un entrante masivo de capital hacia las criptomonedas, lo que indica un creciente interés y confianza de los inversores en estos activos. La subida del precio beneficia no solo a bitcoin sino que también tiene un impacto positivo en el mercado de las criptomonedas en general, favoreciendo una mayor estabilidad y visibilidad, de acuerdo a un análisis de Bloomberg.

Expertos justificaron este aumento a diferentes factores, como la adopción institucional de las criptomonedas en las principales economías, la búsqueda de alternativas de inversión debido a la incertidumbre económica mundial y la innovación continua en la tecnología blockchain que respalda a bitcoin y otras divisas digitales. Esta combinación de factores ha creado un entorno propicio para el crecimiento continuo en el valor de Bitcoin y otras emisiones virtuales.

Europe

ECONOMIA

Se liberaron u$s20.000 millones del blanqueo y en la City crece el optimismo por su impacto

Este 1 de enero se liberaron unos u$s20.000 millones: los fondos de hasta u$s100.000 que ingresaron al blanqueo de capitales que se realizó en 2024 debían permanecer hasta el cierre de 2025 en las cuentas especiales bancarias o de inversión para evitar pagos de alícuotas. Desde este viernes, si así lo desean, podrán sacarlos nuevamente del sistema financiero local para enviarlos al exterior, hacer transacciones en «negro» o volver a guardarlos «debajo del colchón».

Si bien es muy complejo anticipar qué harán exactamente las personas a partir de este viernes (primer día hábil tras la caducidad de la normativa), en el mercado coinciden en que la mayoría mantendrá los fondos en el sistema financiero, ya sea en posiciones bursátiles en las que ya están o nuevas decisiones de inversión en inmuebles o bienes durables.

La expectativa se basa en la mayor confianza del mercado tras el contundente triunfo de Javier Milei en las elecciones legislativas de octubre. De hecho, desde entonces, se observa un desplome en la demanda de dólares para atesoramiento y el incremento que se registra en estos días está vinculado principalmente con los viajes al exterior durante las vacaciones de verano.

Por qué no hay incentivos para retirar los fondos del sistema

No hay incentivos para retirar los fondos del sistema: en este lapso, los que ingresaron al blanqueo no se vieron perjudicados de ninguna manera. Incluso, los que utilizaron los fondos para invertirlos en acciones o bonos argentinos en dólares se beneficiaron de la fuerte valorización de esos activos durante el último año, especialmente tras el triunfo electoral de Milei en octubre, lo que incentiva a mantener la inversión por un tiempo más.

«De esos u$s20.000 millones que se liberan del blanqueo, creo que la mayoría va a quedar dentro del sistema financiero. Unos u$s9.000 millones están invertidos en acciones argentinas, bonos soberanos en dólares y Obligaciones Negociables (ON), mientras que menos de u$s1.000 millones están en fondos de inversión. En promedio, estimo que todo ese blanqueo tiene una rentabilidad de más del 20% anual en dólares», calcula el analista financiero Gastón Lentini en diálogo con iProfesional.

De acuerdo con Lentini, más allá de las fluctuaciones, las fuertes ganancias acumuladas incentivan a mantener los montos invertidos en el mercado bursátil, aunque advierte que volver a lograr ganancias similares en un año sería un objetivo muy optimista. Por fuera de Argentina, destaca, el índice S&P 500 rinde 10% anual y acciones de empresas como Berkshire, de Warren Buffett, proyectan ganancias de 20% a largo plazo, aunque contienen riesgos.

«La liberación de más de u$s20.000 millones del blanqueo en cuentas CERA reabre una cuestión fundamental sobre la importancia de ingresos y salidas de fondos en el mercado de capitales. En 2024, el blanqueo generó un ingreso extraordinario que resultó claramente alcista para los activos locales, con impulso en los precios de los distintos bonos en dólares, además de sostener al mercado cambiario. Ahora, con la liberación de los fondos, surge el riesgo de salida», agrega Pedro Moreyra, director de Guardian Capital.

El escenario constructivo que reduce los incentivos a sacar dólares

En diálogo con iProfesional, Moreyra afirma que el escenario base para la Argentina en 2026 continúa siendo constructivo: ausencia de incertidumbre electoral en el año (no hay elecciones), nuevo programa monetario, acumulación de reservas por parte del Banco Central, posible regreso a los mercados internacionales para refinanciar la deuda en dólares y compresión del riesgo país. Este escenario reduce los incentivos a sacar nuevamente los dólares del sistema.

Diego Fraga, socio de Expansión Business, afirma que a partir de ahora no habrá ninguna restricción sobre los fondos que ingresaron al sistema financiero para el último blanqueo de capitales. Por lo tanto, aquellos que los tienen invertidos en activos bursátiles, si quieren, pueden liquidarlos para retirar el dinero de los bancos, enviarlo a cuentas en el exterior o invertirlo en algún tipo de bien (inmuebles, campos, etcétera).

«Recordemos lo que fue el mercado local en la etapa electoral, después de las elecciones en la provincia de Buenos Aires y antes de las nacionales. En ese momento, de mucha incertidumbre y pesimismo, creo que cualquier persona que haya entrado al blanqueo e invertido en activos locales, estaba esperando al 1 de enero para poder venderlos, sacarlos del sistema, quedarse en efectivo, asumir la pérdida y no tener más activos argentinos», afirma ante iProfesional Félix Marenco, asesor en Cocos Gold.

Pero desde el triunfo electoral de Milei en octubre el escenario es otro: el riesgo país en mínimos desde 2018, el tipo de cambio relativamente estable y el índice de acciones argentinas (S&P Merval) en la zona de u$s2.000, apenas por debajo del pico que alcanzó al inicio de 2025. Es decir, «la dinámica actual es muy distinta y, producto de que el ánimo del mercado es otro, no esperamos que la primera semana de 2026 haya un flujo vendedor muy grande con todos esos inversores deshaciéndose de activos argentinos».

Qué esperan los analistas para el arranque de 2026

«Hay interés en acciones y bonos argentinos en dólares, en un contexto de mejores perspectivas para 2026, con avances legislativos en reformas estructurales y la aprobación del Presupuesto, con un Congreso notablemente más oficialista. A priori, las perspectivas para el nuevo año son muy buenas y no creo que aparezca un flujo vendedor muy grande para sacar los fondos del sistema, que haga corregir a la baja los precios de los activos locales en el arranque del año», sostiene.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,blanqueo

ECONOMIA

Efecto blanqueo: cómo impactará en el mercado inmobiliario la «luz verde» para los $s20.000 millones

La liberación de más de u$s20.000 millones de los fondos depositados en las Cuentas Especiales de Regularización de Activos (CERA) desde el 1° de enero reconfigura el escenario para el mercado inmobiliario. Compradores y pequeños inversores analizan cómo aprovechar estos fondos para adquirir departamentos y casas a través del blanqueo, especialmente unidades usadas, a estrenar o destinadas a renta, donde la trazabilidad fiscal y la seguridad patrimonial resultan clave.

Efecto sobre la demanda inmobiliaria

Sebastián Domínguez, CEO de SDC Asesores Tributarios, advierte que la liberación de los fondos no implica una obligación de gastar de inmediato. «El flujo disponible permitirá evaluar opciones, pero la decisión debe considerar impuestos, horizonte temporal y liquidez», afirmó.

Para Domínguez, los dólares del blanqueo pueden mantener posiciones financieras o trasladarse al mercado de propiedades según cada estrategia patrimonial.

Los compradores que decidan ingresar al mercado inmobiliario encontrarán oportunidades en:

- Viviendas usadas y departamentos a estrenar, con procesos de compra más ágiles.

- Unidades pequeñas y medianas, típicas del inversor minorista que busca complementar ingresos.

- Proyectos ya avanzados, que antes no calificaban para inversión con fondos blanqueados.

Domínguez remarca que, aunque existe interés, el volumen de operaciones dependerá de la aceptación de los incentivos fiscales y de la estabilidad de precios en distintas zonas. «No se trata de un boom inmediato, sino de movimientos selectivos que reflejan planificación patrimonial», indicó.

Además, explicó que los fondos hoy invertidos en activos financieros podrían rotar entre distintos instrumentos habilitados, aunque consideró poco probable que salgan completamente del circuito inversor.

En relación con el mercado inmobiliario, Domínguez señaló que podría convertirse en un destino relevante si se aprueba la reforma tributaria incluida en la reforma laboral. «Si se exime del impuesto cedular al resultado de la venta, cuando hay ganancia, y si se eximen los alquileres destinados a vivienda, parte de esos fondos puede ir a inmuebles para obtener una buena renta», sostuvo.

También mencionó al mercado de campos como una alternativa posible, especialmente para quienes apuestan a una revalorización de la tierra ante una eventual baja de retenciones. A su vez, no descartó que parte del dinero se canalice hacia inversiones en empresas, mediante el Régimen de Incentivo para Medianas Inversiones (RIMI).

Mercado inmobiliario: oportunidades y cobertura

Román Paikin, vicepresidente del Colegio Inmobiliario porteño, señaló que la disponibilidad de dólares líquidos permitirá a muchos compradores ofertar sin necesidad de convertir pesos o buscar financiamiento, lo que aumenta la capacidad de pago directa y puede dinamizar operaciones de mayor ticket.

Paikin agregó que, en contextos de incertidumbre, el inmueble funciona como activo de cobertura frente a la inflación y la volatilidad financiera. Los compradores podrían destinar parte de los fondos a:

- Departamentos para renta, aprovechando la futura exención de Ganancias en alquileres.

- Viviendas propias, asegurando trazabilidad fiscal y estabilidad patrimonial.

- Unidades en pozo o preventa, contribuyendo al financiamiento de obras y acelerando proyectos.

«Cada inversión debe alinearse con el objetivo del comprador, ya sea resguardo de valor, renta o vivienda propia», explicó.

Consideraciones tributarias

Yanina Beade, titular del estudio contable homónimo, indicó que la decisión de invertir debe evaluarse también desde la perspectiva fiscal. Para quienes compran la primera vivienda, la operación suele ser más sencilla, ya que el inmueble afectado a casa habitación no genera impuesto a las Ganancias. Además, los fondos blanqueados aseguran trazabilidad y reducen riesgos legales futuros.

En el caso de la compra para renta, Beade señaló que la exención de Ganancias proyectada para alquileres incrementa la rentabilidad neta y vuelve atractiva la inversión para pequeños ahorristas. «Quien busca complementar ingresos puede aprovechar esta oportunidad, siempre que planifique correctamente el contrato de alquiler y el destino del inmueble», destacó.

Por otro lado, esperar a 2026 puede tener sentido para perfiles más financieros, pero implica asumir riesgos normativos y de precios. «No siempre postergar una inversión para esperar un beneficio fiscal es mejor que capturar una oportunidad concreta hoy», advirtió Beade.

Recomendaciones prácticas

Para evitar errores frecuentes, los especialistas sugieren:

- Evaluar el impacto integral en Bienes Personales y Ganancias antes de comprar.

- Priorizar propiedades con destino vivienda claro, evitando inmuebles híbridos o usos mixtos dudosos.

- Comprar a título personal, dado que las exenciones históricamente favorecen a personas humanas.

- Documentar de manera prolija el origen y aplicación de los fondos blanqueados.

- No confundir la liberación de fondos con obligación de invertir de inmediato; planificar el momento de la compra.

Paikin añadió que el interés por propiedades usadas y departamentos chicos responde a la rapidez en la operatoria y al volumen disponible de oferta. La disponibilidad de fondos también puede contribuir a que desarrolladores aceleren obras, al contar con mayor certidumbre de pago por etapas de construcción.

Tipos de propiedades con mayor potencial

El mercado inmobiliario podría concentrar el flujo de dólares en:

- Departamentos de uno y dos ambientes en zonas de fácil acceso.

- Viviendas usadas con buena ubicación, listas para ocupación o alquiler.

- Proyectos a estrenar con entrega inmediata, evitando la incertidumbre del pozo.

«El atractivo se concentra en operaciones rápidas y con menor riesgo de variación de precios«, aclaró Domínguez.

Para entender cómo podría repercutir una creciente demanda por un mayor flujo de dólares en el mercado, hay que analizar qué esetá buscando el mercado actualmente: en líneas generales, durante el último tramo del año el 63% de las búsquedas se concentró en propiedades de 2 y 3 ambientes, mientras que la demanda de monoambientes se mantuvo estable, con una participación del 9% del total.

Los desarrolladores acompañaron esta tendencia incorporando cada vez menos monoambientes y más unidades de mayor tamaño. Esa nueva composición de la oferta explica por qué hoy los departamentos de 2 y 3 ambientes muestran un crecimiento más acelerado en consultas y operaciones.

Riesgos y puntos de atención

Domínguez y Beade coinciden en que existen zonas grises durante el período de transición normativa. Para montos superiores a u$s100.000, el régimen estableció permanencia obligatoria en Cuentas Especiales de Regularización de Activos (CERA) hasta el 31 de diciembre de 2025. Retirar fondos antes de esa fecha puede activar penalidades o pérdida parcial de beneficios fiscales.

Asimismo, es fundamental cerrar correctamente el circuito financiero, transfiriendo los fondos a la cuenta CERA bancaria y de allí a una caja de ahorro antes de concretar la compra. Usar cuentas corrientes genera impuestos sobre el débito y crédito.

Precios de propiedades, sin saltos (por ahora)

Según Zonaprop, los precios de los departamentos usados en CABA y AMBA se apreciaron cerca de 10% en los últimos 12 meses.

La liberación de más de u$s20.000 millones desde enero no garantiza un aumento automático de precios, pero sí abre oportunidades selectivas para el mercado inmobiliario.

Departamentos usados, viviendas a estrenar y unidades para renta concentran la atención, mientras que la previsibilidad fiscal y la trazabilidad de los fondos brindan confianza a los inversores.

Paikin concluyó que, con exenciones de Ganancias en alquileres y venta de viviendas, el ladrillo podría volver a ocupar un lugar destacado como activo eficiente y seguro.

Beade subrayó que la planificación y la mirada integral del patrimonio resultan clave para aprovechar los beneficios de los dólares liberados, y Domínguez cerró recordando que la estrategia debe equilibrar liquidez, riesgo y horizonte temporal para maximizar oportunidades sin comprometer la seguridad fiscal.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,blanqueo,vivienda,mercado inmobiliario,departamentos

CHIMENTOS2 días ago

CHIMENTOS2 días agoJorge Lanata, a un año de su muerte: el periodista más original, influyente y popular de su generación

POLITICA3 días ago

POLITICA3 días agoAxel Kicillof insistirá con la reelección indefinida de intendentes, pero evita el debate de la Boleta Única

POLITICA2 días ago

POLITICA2 días agoDocumento clave: la empresa de Faroni pactó con la AFA quedarse con el 30% de sus ingresos comerciales en el exterior