ECONOMIA

Menos impuestos por pagar en dólares y una sorpresa para exportadores, el audaz plan que estudia Caputo

En un evento destinado a inversionistas y economistas, el ministro Luis Caputo sacudió al mercado financiero al revelar que prepara un anuncio bomba, que va a «sorprender». Solo dijo que está vinculado con el objetivo oficial de acelerar la monetización de la economía ya sea usando pesos o mediante dólares.

«En las próximas dos semanas vamos a estar anunciando alguna medida que va a sorprender y que va a fomentar mucho el uso de los dólares«, agregó Caputo.

Al ministro se lo vio cómodo al hablar frente al establishment financiero. Sus principales espadas –Federico Furiase, Martín Vauthier y Felipe Nuñez– se acomodaron en primera fila para escucharlo con atención. Incluso, arrancó su discurso unos minutos antes de las 9:00, el horario para el que estaba anunciado por los organizadores. Había ansiedad, además de puntualidad.

Su objetivo era explicar cómo se desarrollará la fase 3 del programa económico ante quienes toman decisiones de inversión, ya con la apertura parcial del cepo cambiario encaminada, y pedirle a los empresarios que aceleren las inversiones para «aprovechar» la Argentina que viene. Dijo que la economía crecerá más del 6% este año. A puro optimismo.

En el marco de la Expo EFI 2025, Caputo se explayó sobre una variable que no venía tan presente en el radar de los especialistas. Dijo que, controlada la inflación, y sin emisión monetaria, ahora se necesita remonetizar la economía, porque el volumen del circulante se encuentra en niveles muy bajo y se necesitará subirlo para poder crecer.

Puso la mirada especialmente en los dólares. «Estamos en una competencia de monedas, queremos remonetizar la economía en dólares, en las próximas dos semanas vamos a estar anunciando una medida que va a sorprender, que va a fomentar mucho el uso de los dólares, cada vez van a circular más dólares», anticipó.

A partir de ahí, comenzaron las especulaciones sobre cuáles serían las medidas que se pondrían en marcha.

El plan de Caputo para que salgan los dólares del colchón

Lo primero que queda claro es que, si el Gobierno pretende que individuos y empresas empiecen a sacar los dólares del colchón, deberá ofrecer incentivos mucho más importantes que el blanqueo de capitales, que fue exitoso, pero casi no tocó los más de u$s200.000 millones que, se estima, están en negro en la economía argentina desde hace décadas.

Es decir, para lograr una remonetización en dólares, se deberán hacer anuncios que favorezcan el uso del billete verde. En Economía creen que, si se lograra esa mayor oferta de dólares, empujará al tipo de cambio al piso de la banda –$1.000–, algo que Milei busca de cara al año electoral. El Gobierno considera que, de esa forma, también se podrá liquidar la inflación y llegar a cero en el segundo trimestre de 2026.

Según expertos, parte de las medidas que vienen apuntarían a alcanzar una dolarización endógena mediante flujos comerciales. Es que a Caputo no le importa si la remonetización se produce en pesos o en dólares, porque la idea es profundizar la competencia de monedas. Para ello, el objetivo de los anuncios sería estimular el ingreso masivo y la circulación de dólares en la economía argentina.

Según Caputo, si se consolida el crecimiento y se mantiene la estabilidad cambiaria, los agentes económicos elegirán cada vez más operar en dólares por su cuenta, sin necesidad de un esquema oficial de dolarización. El gran objetivo es monetizar la economía sin generar inflación y, mientras tanto, lograr que la economía se dolarice de un modo endógeno.

Entre las medidas con las que se especulan, se incluyen algunas que revisten audacia. Por ejemplo, entre los agroexportadores imaginan que podría haber cambios en la forma de liquidar divisas. Una vía para remonetizar en dólares sería permitir que los exportadores ingresen dólares a la economía sin la obligación de liquidarlos contra pesos. Es decir, en lugar de tener que acudir al mercado único de cambios, vía Banco Central, la liquidación podría ser directa entre privados.

A esto se suma la posibilidad de incentivar el uso de dólares, por ejemplo, reduciendo la alícuota del impuesto al cheque si la operación se realiza en divisa estadounidense. Además, para lograr ese objetivo, individuos y empresas podrían tener incentivos para poder usar los dólares en los que ahorran durante las transacciones más cotidianas, en lugar de solo destinarlos al ahorro con vistas a la compra de una propiedad o un auto.

En eso estaría trabajando ARCA, ya que se deberían instrumentar múltiples cambios antes de poner en marcha semejante medida. Analistas creen que Caputo apuntará a eliminar el impuesto al débito y crédito para el uso de dólares, y permitir que un flujo exportador fluya directamente en dólares sin convertirlo al tipo de cambio. Incluso, en el Palacio de Hacienda sostienen que dar un incentivo impositivo al uso de dólares en transacciones podría multiplicar el mercado de divisas.

Cerca de Caputo explican que se buscará que salgan más dólares del colchón, algo que ningún gobierno logró jamás en la Argentina. Caputo lo comparó con un auto, al asegurar que el «motor» del coche –la economía– ahora reclama combustible para funcionar, y para eso el Gobierno necesita remonetización, es decir, una mayor circulación de la moneda.

Se trataría de incentivos que están por encima de los asociados al blanqueo de capitales. Como incentivo al uso de dólares actuaría el hecho de que el Tesoro seguiría aplicando una absorción de billetes nacionales vía bonos, en un escenario de faltante de pesos. En Economía dicen que no poder utilizar tantos dólares es como tener un recurso natural y no usarlo.

Especialistas consideran que, para remonetizar la economía en pesos, el Gobierno cancelará deuda. Así, en las licitaciones del Tesoro usarán las utilidades del Banco Central (BCRA) para cancelar deuda en pesos que los bancos u otros actores decidan no refinanciar, porque encuentran mucho más atractivo prestar al sector privado. Si esas divisas son utilizadas crecientemente en transacciones, tendría lugar lo que analistas financieros llaman «dolarización endógena».

Entre las medidas adoptadas hasta ahora se anotan el blanqueo de capitales, que posibilitó declarar efectivo por algo más de u$s20.000 millones y subir los depósitos en moneda extranjera en los bancos. También aseguran que ayudó la habilitación de pagos con tarjeta de débito en dólares para transacciones, una posibilidad que quedó reglamentada. Sin embargo, esta herramienta se está usando muy poco.

Todo indica que la estrategia en marcha fue comentada por el Gobierno al FMI, y eso explicaría por qué Kristalina Georgieva abordó específicamente la cuestión del dinero en el colchón. «Me dijeron, no sé si es verdad, que hay más de 200.000 millones de dólares bajo el colchón y Dios sabe dónde. Si ese dinero se invierte en Argentina, imaginen lo que sería ese país», dijo.

Sin dudas, Georgieva estaba bien al tanto del camino marcado por Caputo en su exposición. Y todo indica que muchos se van a «sorprender», porque, en definitiva, el Gobierno quiere «fomentar mucho el uso de dólares», y no solo para comprar propiedades o autos.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

Argentina duplicó el nivel de crédito al sector privado en dos años pero sigue lejos del resto de los países latinoamericanos

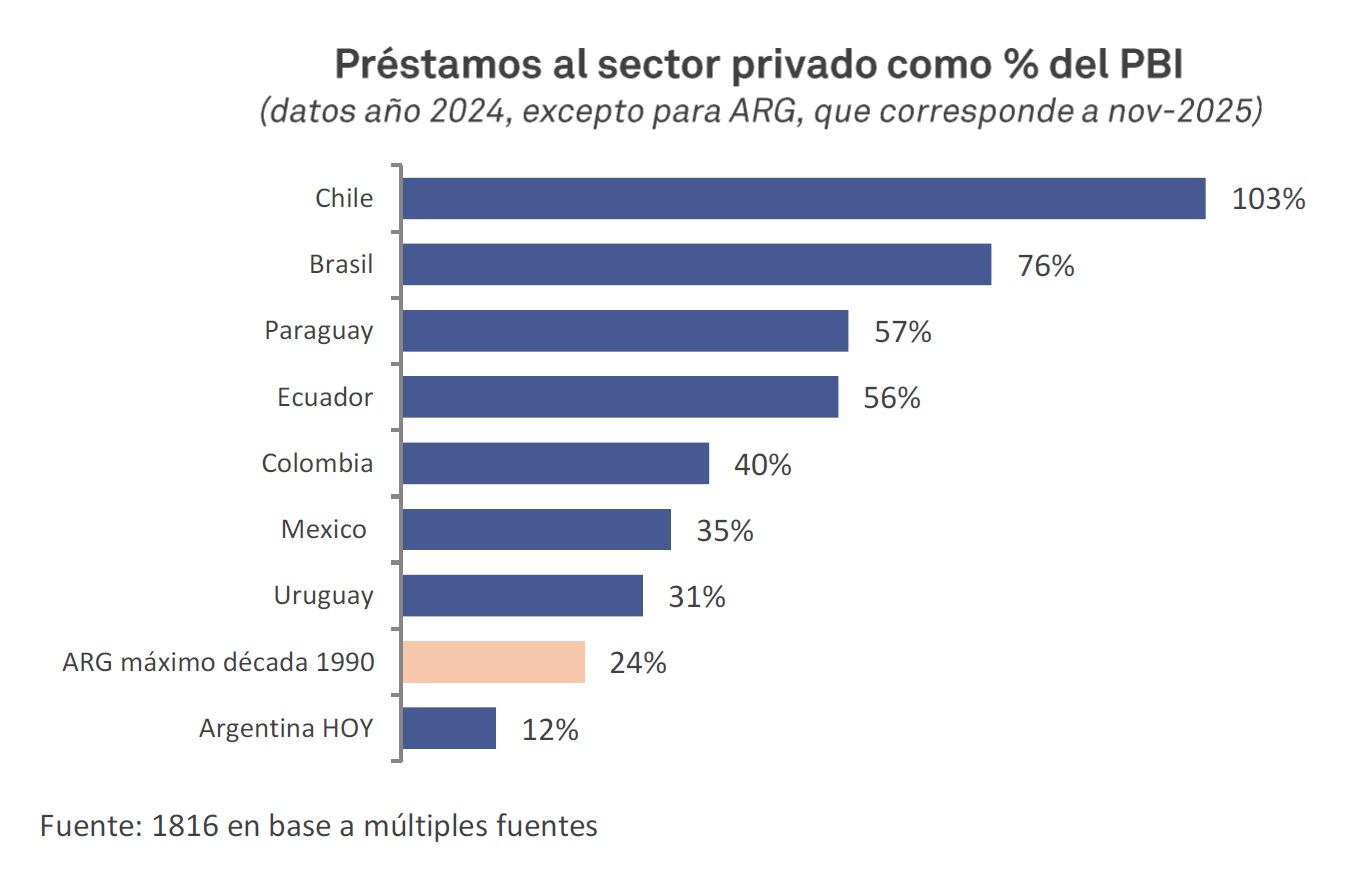

El crédito bancario al sector privado en Argentina se duplicó en lo que va del gobierno de Javier Milei. Pasó de representar el 5,2% del Producto Bruto Interno (PBI) a fines de 2023 al 12% en noviembre de 2025. Pero el país sigue muy lejos de los estándares de América Latina, donde los niveles de financiamiento superan por mucho los alcanzados localmente.

De acuerdo con el análisis de la consultora 1816, tras un período de estancamiento motivado por la incertidumbre política y la volatilidad de las tasas en moneda local, el financiamiento a privados retomó una senda de crecimiento. El informe destaca que “el potencial de largo plazo para el crédito es gigante” y considera que el repunte se produjo en un contexto de recuperación de la actividad económica y desaceleración de la inflación, aunque el stock de liquidez en la economía sigue siendo bajo.

A pesar del crecimiento reciente, el nivel de crédito al sector privado en Argentina se mantiene muy por debajo de los máximos históricos nacionales y de los países más desarrollados de la región. En la década de 1990, el crédito local llegó a representar el 24% del PBI, cifra que duplica el nivel actual. La brecha se amplía al comparar con otros países latinoamericanos: “Chile y Brasil, los dos sudamericanos más desarrollados en ese aspecto, tienen préstamos bancarios por 103% y 76% del PBI”, señala el análisis. Otros países de la región, como Uruguay, México, Colombia, Ecuador y Paraguay, también superan a Argentina en la relación entre crédito y PBI.

El informe atribuye el crecimiento reciente del crédito a la remonetización de la economía, aunque advierte que la liquidez disponible sigue siendo insuficiente para sostener una expansión sostenida. “Una condición necesaria para que pueda materializarse un crecimiento sostenido del crédito es que se vaya remonetizando la economía, que tiene un stock muy bajo de liquidez”, subraya el documento. Si bien los agregados monetarios repuntaron desde fines de 2023, aún no alcanzan los niveles previos a la administración anterior ni los requeridos para equiparar la demanda de crédito de los países vecinos.

Lo que está claro, es que el Gobierno nacional está haciendo todo lo que está a su alcance para reducir las tasas de interés, con el fin de reactivar el crédito y estimular la economía.

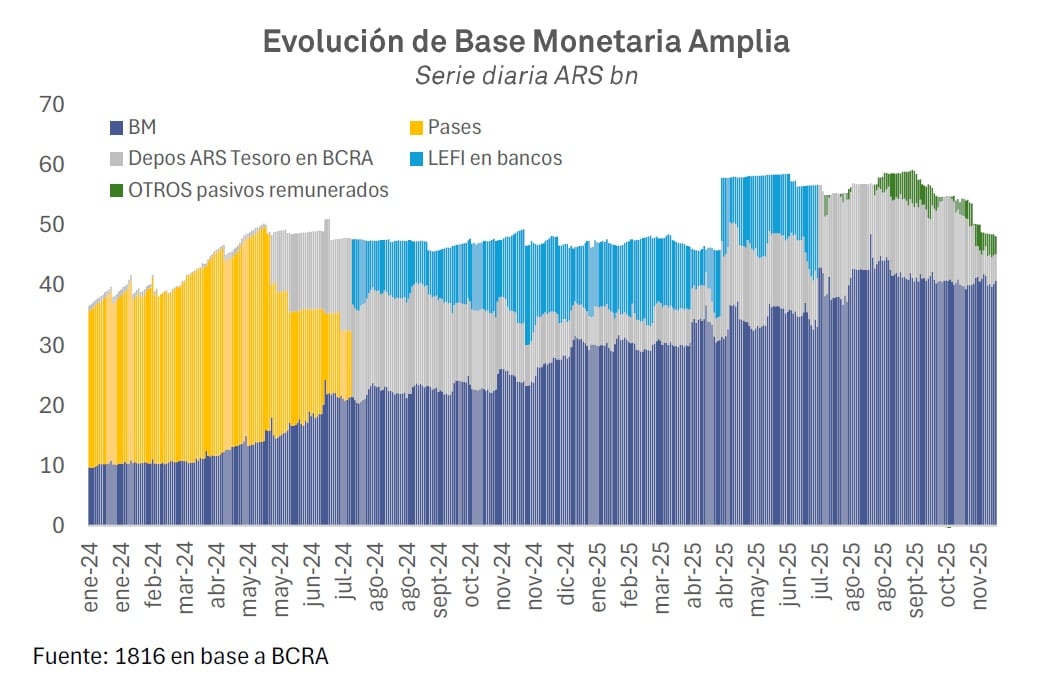

En materia de política monetaria, Nación mantuvo fija la Base Monetaria Amplia entre mediados de 2024 y abril de 2025. Tras la unificación cambiaria, el Banco Central de la República Argentina (BCRA) transfirió $12 billones de utilidades al Tesoro, lo que permitió ampliar la base monetaria. Sin embargo, en los últimos meses, la Base Amplia se redujo por la compra de pesos por parte de Estados Unidos, la venta de dólares del BCRA y las ganancias del Central en el mercado de futuros, lo que limitó la liquidez disponible.

El informe también menciona que, aunque existen alternativas para expandir el crédito —como reducir los requerimientos de efectivo mínimo para los bancos—, la suba reciente de los encajes fue absorbida en títulos que deberían ser repagados con fondos del Tesoro, y los encajes en efectivo no superan significativamente la media histórica.

Para sostener el crecimiento del crédito y acercarse a los niveles regionales, la consultora considera fundamental continuar con la remonetización de la economía, preferentemente a través de compras no esterilizadas de reservas internacionales. El equipo económico ha dado señales en esa dirección, aunque persisten dudas sobre la capacidad de realizar compras de divisas de magnitud bajo el actual esquema de bandas cambiarias. Las emisiones offshore de empresas y provincias contribuyeron a la disponibilidad de divisas, pero la acumulación de reservas sigue siendo un desafío central.

El documento advierte que, si el Gobierno no logra incrementar de manera relevante las reservas en el corto plazo, “el mercado podría mantener dudas sobre la sostenibilidad del régimen cambiario”. Además, señala que los inversores institucionales internacionales estarían más dispuestos a asumir riesgo argentino si existiera un horizonte más claro de acumulación de reservas en el BCRA.

Aunque el equipo económico exhibió disciplina fiscal desde el desembarco de Milei en la Casa Rosada, la comparación de reservas internacionales con otros países de la región la coloca en una posición desventajosa, lo que representa un reto adicional para consolidar el crecimiento del crédito y mejorar la competitividad frente a sus pares latinoamericanos, según concluye el análisis de 1816.

Por otro lado, el informe señala que, pese al avance del financiamiento en los últimos meses, la economía enfrenta un nivel de liquidez todavía limitado para sostener una expansión más acelerada del crédito. La consultora detalla que la Base Monetaria Amplia cayó desde su máximo de $59,3 billones a $48,5 billones por tres factores combinados: compras de pesos por parte de Estados Unidos, ventas de dólares del Banco Central y ganancias del propio BCRA en el mercado de futuros, que implicaron una destrucción adicional de pesos en términos contables.

En paralelo, el stock de depósitos en pesos del Tesoro en el BCRA se redujo a $4,4 billones, cerca de los mínimos desde el giro de utilidades de abril. Con encajes en niveles cercanos al promedio histórico y un margen acotado para expandir la base por otras vías, el diagnóstico de 1816 es que la remonetización vía compras no esterilizadas de reservas se vuelve una condición cada vez más relevante para acompañar la demanda creciente de crédito.

ECONOMIA

En pleno debate por la reforma laboral, qué sector firmó un convenio colectivo “pionero”

Mientras se discute la reforma laboral, la industria minera selló un convenio colectivo de trabajo pionero, que amplía y moderniza las licencias por tareas de cuidado, incorporando derechos en línea con los estándares internacionales. La perspectiva de género y la igualdad aparecen como ejes centrales en el nuevo acuerdo.

Uno de los puntos criticados por el oficialismo del régimen laboral actual son aquellos convenios colectivos que llevan décadas sin modificaciones. De hecho, el borrador de la reforma al que accedió Infobae convoca a la renegociación o ratificación de las cláusulas de los convenios vencidos conforme a la nueva regulación en el plazo de un año.

En este contexto, la Cámara Argentina de Empresas Mineras (CAEM) y la Asociación Sindical del Personal Jerárquico, Profesional y Técnico de la Actividad Minera Argentina (ASIJEMIN) rubricaron un acuerdo con el objetivo de garantizar condiciones laborales que promuevan “la conciliación entre el trabajo y las responsabilidades familiares”, alineándose con convenios de la OIT y la Ley 26.485 de protección integral contra la violencia de género.

Entre los principales cambios, la licencia por maternidad se extiende 30 días adicionales a los 90 previstos por la Ley de Contrato de Trabajo y la licencia por progenitor no gestante pasa de 2 días a 15 días corridos, con posibilidad de sumar 5 días por nacimientos múltiples.

Asimismo, se incorporan nuevas licencias como la de interrupción de embarazo, que otorga hasta 5 días corridos con confidencialidad garantizada; violencia de género, con hasta 15 días por año, continuos o discontinuos; reproducción asistida, con hasta 15 días por año calendario; y adopción, que contempla 90 días corridos desde la guarda judicial, aparte de licencias para visitas previas.

El convenio también establece la obligación de proveer lactarios en los establecimientos y reemplaza la obligación de contar con guarderías físicas por un reintegro económico equivalente al 40% del salario mínimo de la categoría “Asistencia y Cuidados de Personas”.

En resumen, las novedades son las siguientes:

- Licencia por maternidad: se extiende 30 días adicionales a los 90 previstos por la Ley de Contrato de Trabajo.

- Licencia por progenitor no gestante: pasa de 2 días a 15 días corridos, con posibilidad de sumar 5 días por nacimientos múltiples.

- Nuevas licencias incorporadas:

- Interrupción de embarazo: hasta 5 días corridos, con confidencialidad garantizada.

- Violencia de género: hasta 15 días por año, continuos o discontinuos.

- Reproducción asistida: hasta 15 días por año calendario.

- Adopción: 90 días corridos desde la guarda judicial, más licencias para visitas previas.

- Lactarios: obligación de proveer espacios adecuados en los establecimientos.

- Guarderías: se reemplaza la obligación física por un reintegro económico equivalente al 40% del salario mínimo de la categoría “Asistencia y Cuidados de Personas”.

Roberto Cacciola, presidente de CAEM, destacó que para la entidad siempre fue una meta trabajar los temas de inclusión “generando cambios concretos” y perdurables. “Estas medidas permiten ampliar derechos. Esperamos que su puesta en marcha pueda servir de inspiración para que más sectores productivos se sumen”, expresó.

Alejandra Cardona, Directora Ejecutiva de CAEM, dijo: “Así como hoy se habla de transición energética y las oportunidades que abre, también debemos pensar en el concepto de ‘transición justa’. La minería argentina proyecta duplicar sus puestos de trabajo en los próximos diez años, pasando de 100.000 a 200.000. ¿Cuántos serán para mujeres? Hoy tenemos un 12,5% de participación femenina, frente al 25% de Suecia. Este convenio es un paso hacia espacios laborales más equitativos”.

Marcelo Mena, Secretario General de ASIJEMIN, afirmó: “Nuestro deber es generar condiciones para que las compañeras puedan desarrollarse profesionalmente sin que la maternidad sea un obstáculo. Romper esquemas machistas es clave para construir una industria inclusiva”.

Vale mencionar que la minería es uno de los sectores que más inversiones está atrayendo, por lo que se espera que el nivel de empleo en la actividad se multiplique en el corto plazo.

Por caso, en el marco del RIGI, Glencore anunció el Proyecto Pachón, una iniciativa para la explotación de cobre, molibdeno y plata, que prevé una inversión de USD 9.533 millones y la generación de 1.600 empleos directos y 10.750 indirectos, consolidándose como una de las propuestas de mayor envergadura en la región.

En paralelo, Minas Argentinas SA, parte del AISA Group y actual operadora de la mina Gualcamayo, presentó un plan de inversión de USD 665 millones destinado a reactivar la mina —hoy en proceso de cierre— y continuar la explotación de oro. Contempla la creación de 1.700 puestos de trabajo directos y 2.800 indirectos.

Por su parte, el Proyecto Los Azules, de McEwen Copper, requiere una inversión de USD 2.672 millones y se proyecta generar 1.294 empleos directos y 6.097 indirectos.

En términos salariales, el sector lidera el ranking a nivel nacional: según datos de Interbanking, el sueldo promedio en Minas y canteras llegó en octubre a $4.715.251 y tuvo un incremento interanual del 58,6%, muy por encima de la inflación.

camiones quemados,labocar,terrorismo

ECONOMIA

La presión tributaria de las pymes duplica la de las empresas beneficiarias del RIGI

Un reciente informe elaborado por la consultora Focus Market pone de manifiesto la profunda disparidad fiscal y operativa que divide actualmente a la economía argentina. El relevamiento expone la brecha existente entre las grandes compañías que acceden al Régimen de Incentivo a las Grandes Inversiones (RIGI) y las Pequeñas y Medianas Empresas (PyMEs). El dato más contundente que arroja el estudio es la diferencia en la carga impositiva: la presión fiscal efectiva que recae sobre el sector pyme se ubica en torno al 45%, mientras que los proyectos amparados bajo el nuevo régimen de promoción gozan de una carga significativamente menor, que oscila entre el 20% y el 25%.

El análisis subraya que el RIGI fue diseñado por el gobierno de Javier Milei como una herramienta central para atraer capitales extranjeros y reactivar la economía, apuntando especialmente a sectores intensivos como la energía y la minería. Sin embargo, su implementación ha derivado en un escenario de dos velocidades. Por un lado, las grandes corporaciones globales operan con beneficios fiscales, aduaneros y cambiarios excepcionales; por el otro, el 99% del tejido empresarial local enfrenta condiciones estructurales desventajosas que dificultan su competitividad.

Al respecto, Damián Di Pace, director de Focus Market, recordó que el Régimen de Incentivo a las Grandes Inversiones se consolidó como una de las estrategias del gobierno para reactivar la economía a través de la llegada de capitales extranjeros. Según el analista, presentado como un motor de arranque para la inversión, el régimen ofrece beneficios fiscales, aduaneros y cambiarios excepcionales, con estabilidad normativa garantizada por 30 años. Di Pace agregó que la meta es atraer proyectos de gran envergadura, en sectores intensivos en capital y de largo plazo, donde la previsibilidad resulta clave para decidir inversiones, aunque advirtió que el gran desafío ahora es cómo lograr el crecimiento de la inversión privada local.

Desde su puesta en marcha en julio de 2024, el RIGI ha permitido la aprobación de proyectos por un valor superior a los 15.700 millones de dólares. Entre los incentivos que facilitaron estos desembolsos se destacan la reducción del impuesto a las ganancias del 35% al 25%, la exención gradual de derechos de exportación y la eliminación de aranceles para la importación de bienes de capital. A esto se suma la libertad para disponer de las divisas generadas, un factor determinante para las inversiones de largo plazo que contrasta con las restricciones del resto de la economía.

La comparación con la realidad de las pymes, responsables de más del 60% del empleo formal en el país, revela desventajas estructurales. El informe detalla que una empresa fuera del régimen debe afrontar una alícuota del 35% en el Impuesto a las Ganancias, diez puntos porcentuales por encima de las beneficiarias del RIGI. La diferencia se profundiza en el comercio exterior: mientras el régimen de fomento exime el pago de derechos de importación, las pymes deben abonar aranceles habituales que varían entre el 7% y el 14% en promedio según el producto.

La situación se repite en los derechos de exportación. El esquema para grandes inversiones prevé exenciones totales a partir de los dos o tres años de iniciado el proyecto, mientras que el resto de las compañías tributa un promedio del 8% al 12%. Asimismo, el tratamiento del Impuesto al Valor Agregado (IVA) marca otra distinción relevante: el RIGI permite la cancelación mediante Certificados de Crédito Fiscal, un mecanismo mucho más ágil que los complejos regímenes de saldo a favor, IVA diferido o reintegros que deben gestionar las empresas locales.

Uno de los puntos más críticos señalados en el estudio es la estabilidad normativa. Los proyectos RIGI cuentan con una garantía de estabilidad por 30 años, lo que blinda sus operaciones frente a cambios políticos o económicos futuros. En la vereda opuesta, las pymes operan bajo una alta volatilidad regulatoria y una burocracia extensa. Según los datos recopilados por la consultora, abrir una empresa en Argentina requiere un promedio de 4.496 horas, y mantener la operación dentro de la formalidad demanda otras 2.156 horas al año, cifras que ubican al país en uno de los niveles más altos de complejidad administrativa de toda Latinoamérica.

El informe también aborda las dificultades de financiamiento y los costos operativos que enfrentan las empresas nacionales. En lo que va de 2025, unas 62.116 pymes lograron acceder a créditos respaldados por Sociedades de Garantía Recíproca (SGR) y fondos públicos. Si bien esto representa un avance, el número resulta insuficiente frente a un universo total de más de 600.000 firmas registradas. Además, el 77% de las empresas que acceden a estas herramientas son microempresas. Por el contrario, los beneficiarios del RIGI acceden a financiamiento directo de capital externo sin las restricciones del mercado local.

En el plano de los costos, la energía industrial también juega en contra de la competitividad local, con una tarifa promedio de 96 dólares por MWh, manteniéndose por encima de los niveles más competitivos de la región. A esto se suma la presión sindical y la rigidez de los convenios colectivos de trabajo, que agregan complejidad a la gestión diaria. El estudio subraya además que las pymes poseen una alta dependencia de insumos importados y enfrentan un acceso a divisas condicionado por declaraciones juradas, plazos y regulaciones del Banco Central, mientras que el RIGI garantiza la libre disponibilidad y liquidación de divisas.

El contraste evidencia que las pequeñas y medianas empresas se encuentran en una desventaja estructural que limita su capacidad de crecimiento. Este desequilibrio plantea la necesidad urgente de pensar en un esquema de incentivos equivalente para medianas y pequeñas empresas, que permita canalizar recursos hacia el sector productivo local y fortalecer el entramado laboral existente.

Ante este escenario, el informe plantea la necesidad de avanzar en un esquema de incentivos para las empresas locales. La discusión sobre un “RIGI PyME” ya tiene antecedentes en el proyecto de ley RIMI, presentado en noviembre de 2024 bajo la iniciativa de Promoción de Inversiones y Empleo. Esta propuesta contempla inversiones desde 150.000 dólares para microempresas hasta 30 millones de dólares para medianas y grandes, ofreciendo beneficios como amortización acelerada y devolución anticipada de IVA. Sin embargo, el proyecto aún no ha sido tratado en la Cámara de Diputados, prolongando la desigualdad de condiciones.

Focus Market detalla que un régimen orientado a pymes debería basarse en seis pilares fundamentales para equiparar la competencia. En primer lugar, se propone la simplificación tributaria, unificando cargas y eliminando tasas e impuestos en cascada para aliviar las más de 900 horas anuales que las empresas dedican exclusivamente a trámites impositivos. En segundo lugar, se destaca la necesidad de estabilidad fiscal por al menos 10 años, evitando la creación de nuevos impuestos o cambios abruptos en las alícuotas para ofrecer previsibilidad.

El tercer pilar se centra en el acceso real al crédito, ampliando líneas en moneda local y extranjera para reducir la dependencia de recursos propios. Como cuarto punto, se sugieren beneficios por reinversión, que incluyan la exención o diferimiento del impuesto a las ganancias sobre utilidades reinvertidas en capital productivo o innovación. El quinto eje apunta a los incentivos para exportar y encadenar con proveedores locales, mediante la desgravación temporal de exportaciones y beneficios para quienes provean a los grandes proyectos. Finalmente, se incluye el apoyo a la transición digital y capacitación mediante créditos fiscales.

El potencial económico de implementar estas medidas es significativo. Se estima que el ahorro privado en Argentina, situado fuera del sistema financiero formal en depósitos y efectivo, supera los 250.000 millones de dólares. Según la consultora, captar apenas entre el 5% y el 10% de esos fondos mediante los incentivos correctos podría volcar entre 12.000 y 25.000 millones de dólares a la inversión productiva local, generando empleo formal y competitividad genuina.

Para finalizar, Di Pace concluyó que la experiencia del RIGI demuestra que los incentivos bien diseñados funcionan y que el desafío pendiente es trasladar esta lógica a las PyMEs locales, transformando la desigualdad en oportunidad y el ahorro privado inactivo en un motor de crecimiento económico real y sostenible.

El director de la consultora enfatizó que mientras el RIGI Pyme siga postergado en el Congreso, la brecha entre grandes inversores y empresas locales persiste, limitando el desarrollo de un sector que sostiene más de la mitad del empleo formal y constituye el corazón de la economía argentina. El camino hacia un crecimiento inclusivo, cerró, depende de convertir esta potencialidad en políticas concretas capaces de transformar recursos ociosos en inversión, empleo y competitividad.

assembly,explode,factory,flame,flash,foreman,framework,heat,heavy,industry,job,joint,man,manufacture,manufacturing,mask,metal,metallurgy,metalwork,production,repairing,safety,spark,steel,structure,welder,welding,work,worker,workman,workplace

POLITICA2 días ago

POLITICA2 días agoTras la orden de decomiso de los bienes de CFK, la Justicia evalúa avanzar sobre el departamento de San José 1111

POLITICA3 días ago

POLITICA3 días agoJavier Milei sobre las coimas en la ANDIS: “Hay mucha mala intención política”

ECONOMIA1 día ago

ECONOMIA1 día agoEmpleadas domésticas: con aumento confirmado, cuánto cobrarán en diciembre