ECONOMIA

Mercado Pago lanza compra de dólares a menor precio que el oficial

Desde este lunes 28 de julio, la billetera virtual Mercado Pago activó la opción para que sus usuarios puedan operar con dólar oficial directamente desde su aplicación. La nueva funcionalidad permite comprar, vender e invertir dólares a través de la plataforma, ampliando el acceso a operaciones en moneda extranjera que tradicionalmente estaban limitadas a entidades bancarias.

La fintech anunció que las transacciones con dólares estarán habilitadas en un horario extendido, de lunes a viernes entre las 4 y las 20 horas. Las operaciones cuentan con acreditación inmediata y la posibilidad de ingresar fondos en dólares, tanto desde cuentas propias como de terceros, con el fin de obtener rendimientos.

Mercado Pago comenzó a operar con un tipo de cambio de $1.292,96 para la compra y $1.292,58 para la venta. Los dólares adquiridos se acreditan en la cuenta del usuario de manera instantánea y se destinan automáticamente a una inversión en un Fondo Común de Inversión (FCI), salvo que el usuario opte por transferirlos o mantenerlos fuera de esa modalidad.

Según detalló la compañía, el FCI está administrado por Industrial Asset Management y custodiado por Banco Industrial (BIND). El fondo ofrece un rendimiento diario con disponibilidad inmediata de los fondos, y presenta una tasa de retorno estimada en un 2,4% anual, calculada en base al promedio de los últimos 30 días.

De este modo, Mercado Pago se suma a otras plataformas fintech como Ualá y Cocos, que también ofrecen servicios de compra y venta de divisa extranjera, ampliando el acceso a estas operaciones por fuera del circuito bancario tradicional.

Mercado Pago: inversión en dólares y opciones de uso

Los usuarios pueden optar por mantener sus dólares invertidos en el fondo, transferirlos a otras cuentas de Mercado Pago o enviarlos a cuentas bancarias de su misma titularidad. Además, la plataforma permite programar compras fuera del horario de atención, que se ejecutan de forma automática al inicio del siguiente día hábil.

La incorporación de esta función se realizará de forma progresiva. Según la empresa, todos los usuarios podrán acceder a la herramienta a medida que se habilite en sus cuentas.

Desde la fintech indicaron que «los dólares, ya sean comprados a través de la plataforma o ingresados mediante transferencias, se invierten automáticamente para generar rendimiento diario, sin restricciones de disponibilidad».

Mercado Pago vende dólares oficiales: las preferencias de los usuarios

Mercado Pago compartió un relevamiento propio en el que se señaló que seis de cada diez usuarios encuestados eligen la compra de dólares como principal forma de ahorro. Asimismo, la mitad de quienes participaron del sondeo afirmó que, antes de utilizar la billetera digital, no invertía los dólares o simplemente los guardaba en efectivo.

Según explicó la empresa, la incorporación de esta herramienta apunta a transformar los hábitos de ahorro, promoviendo el uso de plataformas digitales que integran inversiones automatizadas y accesibles desde cualquier dispositivo.

En relación con este lanzamiento, Alejandro Melhem, vicepresidente senior de Mercado Pago para Hispanoamérica, expresó que «como sucedió con los rendimientos diarios en pesos, creemos que los usuarios paulatinamente adoptarán este hábito para sus saldos en dólares».

Paso a paso: cómo operar con dólares desde la app de Mercado Pago

Mercado Pago detalló los procedimientos para realizar distintas operaciones relacionadas con el dólar oficial en su plataforma:

Compra de dólares:

- Ingresar a la aplicación de Mercado Pago.

- Seleccionar la opción «Dólares» en el menú principal.

- Elegir el monto deseado.

- Confirmar la operación.

Una vez completado el proceso, los dólares se acreditan al instante y comienzan a generar rendimientos automáticamente a través del FCI, si el usuario no decide transferirlos o retirarlos.

Ingreso de dólares desde otras cuentas:

- Acceder a la sección «Dólares» dentro de la aplicación.

- Seleccionar la opción «Ingresar» para visualizar el alias y el CBU de la cuenta comitente.

- Realizar una transferencia desde otra cuenta en dólares o compartir los datos con la persona que enviará los fondos.

Con esta función, los usuarios tienen la posibilidad de ingresar dólares previamente adquiridos por otros medios, ya sea desde entidades bancarias o desde otras plataformas, y comenzar a obtener rendimientos diarios a partir de su acreditación en la billetera.

Escenario del mercado y competencia

La incorporación del dólar oficial a la operatoria de Mercado Pago representa un nuevo avance en la competencia entre las fintech y el sistema bancario tradicional. Al brindar opciones de inversión en moneda extranjera con acreditación instantánea y rendimientos automáticos, estas plataformas buscan posicionarse como una alternativa para quienes hasta ahora solo podían acceder a estos productos mediante bancos o sociedades de bolsa.

Este nuevo desarrollo se inscribe en un contexto de transformación del ecosistema financiero local, donde las fintech continúan ampliando sus servicios. La oferta de operaciones con divisa extranjera suma un componente clave para retener a usuarios que buscan soluciones integrales dentro de una misma plataforma.

En paralelo, la interoperabilidad con cuentas bancarias y el crecimiento de los FCI adaptados a perfiles conservadores consolidan una tendencia hacia la digitalización de instrumentos tradicionalmente asociados a entidades financieras reguladas.

La medida también se alinea con una tendencia regional que busca fomentar el uso de herramientas digitales para el ahorro y la inversión, especialmente en contextos de alta demanda por instrumentos en dólares y ante el interés por alternativas con bajo nivel de riesgo.

Implementación progresiva

Desde Mercado Pago indicaron que las nuevas funciones estarán disponibles de manera escalonada. Esta forma de despliegue responde a la necesidad de realizar pruebas de funcionamiento y asegurar que la operatoria se mantenga estable conforme se incorporen más usuarios.

A medida que se habilite la funcionalidad, los usuarios podrán consultar desde su aplicación si ya cuentan con la opción activa para operar en dólares. La compañía no especificó una fecha concreta para la habilitación completa, aunque anticipó que será accesible para toda su base de clientes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,mercado pago,billetera virtual,dolar

ECONOMIA

Efecto Vaca Muerta: qué cambios dispuso el Gobierno en el sistema de transporte de gas natural

El Gobierno dispuso que el Ente Nacional Regulador del Gas (ENARGAS) avance con una reasignación completa de las capacidades del sistema de transporte de gas natural, con el fin de ajustarlo a la actual matriz de abastecimiento energético del país. En este sentido, el desarrollo de Vaca Muerta en los últimos meses cobró especial relevancia.

Mediante la Resolución 66/2026, se revisó el esquema vigente, que había sido concebido en un contexto en el que las cuencas Norte y Austral concentraban una porción significativa de la producción.

El declive estructural de esas cuencas dejó contratos y trayectos firmes vinculados a volúmenes de gas que ya no están disponibles. Como resultado, parte de la capacidad reservada quedó sin posibilidad de uso, algunas rutas perdieron viabilidad técnica y se generaron mayores costos para las industrias del Litoral y la región Centro. A su vez, a criterio del Ejecutivo, surgieron distorsiones en la asignación del transporte que encarecían el suministro y reducían la eficiencia del sistema.

La producción actual se concentra en la Cuenca Neuquina, impulsada por Vaca Muerta, y el transporte debe alinearse con esa realidad. La reorganización ajusta los contratos para que reflejen la disponibilidad efectiva de gas por cuenca, asegurando un reparto equitativo para que las distribuidoras cubran primero su demanda prioritaria y luego el resto de la demanda ininterrumpible.

Según informó la Secretaría de Energía, cada distribuidora contará con rutas asociadas a cuencas con gas real —en la mayoría de los casos, la Cuenca Neuquina—, sin modificar los contratos de los cargadores directos con las transportistas.

La medida también dispone que Energía Argentina Sociedad Anónima (ENARSA) y Compañía Administradora del Mercado Mayorista Eléctrico Sociedad Anónima (CAMMESA) suspendan los contratos de transporte firme vinculados al esquema anterior para optimizar el uso de la capacidad existente, especialmente en el Gasoducto Perito Moreno.

Asimismo, el ENARGAS convocará a una consulta pública como parte del proceso de adecuación regulatoria y aprobación de los nuevos cuadros tarifarios.

El diagnóstico oficial que llevó a tomar la decisión:

- Las rutas de transporte firme actuales fueron definidas según disponibilidades de gas del pasado

- Existen contratos que obligan a “cargar” gas en zonas donde hoy no hay gas disponible, como por ejemplo Salta

- Las distribuidoras tienen contratadas rutas que no pueden llenarse con gas real de cuenca

- Hay más capacidad firme vendida que gas disponible en las cuencas Austral y Norte. Esto genera distorsiones para industrias del Litoral y Centro que reciben rutas inservibles y luego no pueden comprar gas o lo pagan muy caro

- Distribuidoras con excedentes de transporte revendían capacidad a comercializadores, generando asimetrías y precios altísimos

- Hubo presentaciones de industrias (ejemplo: Santa Fe) ante Defensa de la Competencia por estas distorsiones

- El sistema actual se sostiene con parches (instrucciones puntuales a ENARSA) que no resuelven el problema estructural

“El resultado será un sistema más eficiente y transparente: se eliminarán rutas que no pueden utilizarse, se corregirán distorsiones que perjudicaban a la industria, se reducirán prácticas arbitrarias de reventa de transporte y se dejará atrás un esquema sostenido por parches, avanzando hacia una solución estructural y definitiva del transporte de gas en la Argentina”, señalaron desde la cartera energética.

Los cambios que habrá con la reorganización serán los siguientes:

- Se ajustan los contratos de transporte para que reflejen la disponibilidad real de gas por cuenca

- Se asegura que la demanda prioritaria (usuarios residenciales) tenga la capacidad firme necesaria

- Cada distribuidora tendrá rutas contratadas exclusivamente desde cuencas con gas real

- La mayoría migrará a 100% Cuenca Neuquina, salvo casos puntuales con abastecimiento desde el Sur

- Se mantienen sin cambios los contratos firmes de grandes consumidores, generadores y comercializadores.

- El Estado dicta un decreto que instruye a la Secretaría a ejecutar el reordenamiento según sus competencias

South America / Central America

ECONOMIA

Cómo ahorrar hasta 40% en carne y pescado con descuentos bancarios que pocos conocen en marzo

Descuentos bancarios en carnicerías y granjas se convirtieron en la estrategia central de miles de familias para enfrentar la inflación. Durante marzo, las promociones permiten ahorrar entre 10% y 40% en proteínas, pero solo si se conocen los días exactos, los comercios adheridos y las formas de pago correctas.

Banco Provincia, Banco Ciudad y Banco Columbia encabezan las ofertas. Cada entidad diseñó esquemas diferentes, con topes de reintegro que van desde $5.000 hasta $20.000 por mes.

La diferencia entre aprovechar estos beneficios o dejarlos pasar puede significar miles de pesos de ahorro en el presupuesto familiar. El punto clave está en planificar las compras según el calendario de cada promoción y no superar los topes de reintegro, porque una vez alcanzados, el descuento desaparece.

Banco Provincia: reintegro de 20% en carnicerías y hasta 40% en ferias bonaerenses

La billetera virtual Cuenta DNI del Banco Provincia ofrece un 20% de reintegro en carnicerías, granjas y pescaderías adheridas de CABA y Provincia de Buenos Aires. La promoción rige de lunes a viernes.

Para acceder al beneficio, hay que pagar exclusivamente con la app Cuenta DNI. Se puede usar QR o Clave DNI en los comercios adheridos.

El tope semanal es de $5.000 de reintegro. Para alcanzar ese límite, hay que gastar $25.000 en la semana. Si se supera esa cifra, el excedente ya no recibe descuento.

La promoción más agresiva está en ferias y mercados bonaerenses. Ahí el reintegro trepa al 40%, con un tope semanal de $6.000. Ese límite se alcanza gastando $15.000 en compras, lo que convierte a esta opción en la más conveniente para quienes viven en la provincia y pueden acceder a esos puntos de venta.

Ambos beneficios se suman a los descuentos que Cuenta DNI ya ofrece en otros comercios de barrio, como verdulerías y panaderías.

Banco Ciudad: 30% todos los días con Buepp en comercios vecinos

El Banco Ciudad apuesta por su billetera virtual Buepp con un 30% de descuento todos los días de la semana. La promoción alcanza a una red de «Comercios Vecinos» que incluye carnicerías y granjas, como la cadena Res.

El tope de ahorro mensual es de $15.000. Para llegar a ese límite, hay que realizar compras por $50.000 en el mes. Una vez superado ese monto, el descuento deja de aplicarse.

En las Ferias Itinerantes de la Ciudad de Buenos Aires, el descuento del 30% se aplica los lunes, martes, jueves y sábados. En este caso, el tope mensual sube a $20.000.

Para acceder a cualquiera de las dos modalidades, hay que pagar con QR desde la app Buepp. Se puede usar tarjeta de débito, crédito o saldo de la cuenta. La ventaja de esta promoción es que no tiene restricción de días entre semana, lo que permite distribuir las compras con mayor flexibilidad a lo largo del mes.

Banco Columbia: 15% todos los miércoles en cualquier carnicería

Todos los miércoles, los clientes del Banco Columbia acceden a un 15% de reintegro en cualquier carnicería del país. No hay restricción de comercios adheridos, lo que amplía considerablemente las opciones.

El tope mensual es de $8.000 de reintegro. Para alcanzar ese límite, hay que gastar $53.333 en el mes. Si se superan los $8.000 de reintegro acumulado, el beneficio no se aplica más hasta el mes siguiente.

El pago debe hacerse con tarjeta de débito Columbia a través de MODO. Hay que escanear el QR del local desde la app del banco o directamente desde la app de MODO.

La flexibilidad de no estar atado a una red específica de comercios convierte a esta promoción en una opción práctica para quienes tienen su carnicería de confianza.

Claves para maximizar el ahorro y no perder dinero en el camino

Aprovechar estas promociones requiere más que simplemente tener la tarjeta o la app instalada. Hay errores frecuentes que hacen que muchos usuarios pierdan descuentos sin darse cuenta.

- Chequeá los días y comercios adheridos antes de salir de casa. No todas las promociones funcionan todos los días ni en todos los locales.

- Revisá los topes de reintegro acumulados. Una vez que alcanzás el límite mensual o semanal, el descuento deja de aplicarse automáticamente.

- Pagá siempre con la modalidad indicada: QR, app o tarjeta de débito. Si pagás con otra tarjeta o en efectivo, perdés el beneficio.

- Distribuí las compras en función de los topes. Si sabés que vas a gastar más de $25.000 en la semana, es mejor dividir las compras para no desperdiciar descuentos.

- Sumá promociones cuando sea posible. En algunos casos, podés combinar descuentos de billeteras virtuales con beneficios adicionales de programas de fidelización.

En un contexto donde la inflación sigue presionando el bolsillo, planificar las compras en función de estas promociones puede generar un ahorro significativo. La diferencia entre comprar sin estrategia y aprovechar los descuentos puede superar los $15.000 por mes en una familia tipo.

La clave está en no dejar pasar las oportunidades y ajustar el calendario de compras a los días en que cada banco ofrece sus mejores beneficios en carnicerías, granjas y pescaderías.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,descuentos,bancos,inflacion,carnicerías

ECONOMIA

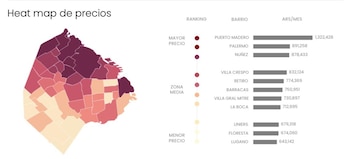

Cuánto cuesta alquilar un departamento de dos ambientes, barrio por barrio

Los alquileres en la Ciudad de Buenos Aires continúan en aumento pero las subas varían de acuerdo a la región y el barrio. En promedio, se registró un incremento de 3,5% en febrero, por encima de la inflación, que fue 2,9 por ciento.

Según un informe de Zonaprop, los precios de los nuevos contratos de alquiler anotan un incremento acumulado de 34,8% en los últimos 12 meses, superando tanto la inflación, que fue del 33,1%, como el ajuste del Índice para Contratos de Locación (ICL), que alcanzó el 33,9 por ciento.

Como referencia, el valor de alquiler para un monoambiente se ubica en $679.578 por mes. En el caso de los departamentos de dos ambientes, la media asciende a $790.801 mensuales. Aquellas personas que optan por una propiedad de mayor tamaño, específicamente de tres ambientes, deben considerar un costo promedio de $1.060.751 cada mes.

Por barrios, Puerto Madero encabeza la lista de los más costosos, con un precio promedio para un departamento de dos ambientes que alcanza los $1.322.428 mensuales.

En el ranking de zonas con mayores precios continúan Palermo, donde el alquiler medio se sitúa en $891.258, y Núñez, con un promedio de $878.433.

En el extremo opuesto, Lugano se posiciona como la alternativa más económica, con un valor promedio de $643.142 por mes. También figuran Floresta, donde el alquiler ronda los $674.060, y Liniers, con $679.318.

Respecto a las variaciones de precios, el portal inmobiliario indicó que los barrios con mayores incrementos anuales fueron Lugano (51,3%), Villa Pueyrredón (42,2%), Mataderos (39%), Palermo (36.1%), Saavedra (35%), Santa Rita (34,5%) y Paternal (33,9%).

En cuanto a aquellos que subieron por debajo del Índice de Precios al Consumidor (IPC) en los últimos 12 meses, figuran San Cristóbal (27%), San Telmo (26,6%) y Parque Avellaneda (25,2%).

En la comparativa por zonas, se encuentra que el Sur, Corredor Norte y el Noroeste fueron los que más aumentaron, con un avance de 43,8%, 36% y 36,4%, respectivamente.

Las diferencias en el ritmo de aumento de los alquileres entre los distintos barrios pueden estar vinculadas a factores como la demanda específica en cada zona, la disponibilidad de propiedades, el acceso a servicios y transporte, y las características urbanas o de desarrollo inmobiliario.

Además, la cercanía a polos comerciales, centros educativos o áreas de esparcimiento puede influir en la preferencia de los inquilinos y, por lo tanto, en la dinámica de los precios

Zonaprop destacó que desde el inicio de la pandemia, la oferta de alquileres mostró una caída constante hasta llegar a un mínimo histórico en febrero de 2023. En enero de 2024, tras la derogación de la Ley de Alquileres, la cantidad de departamentos disponibles para alquiler tradicional en la Ciudad de Buenos Aires experimentó un aumento del 62% en comparación con el mes anterior.

Luego de ese salto, el crecimiento de la oferta comenzó a desacelerarse. En febrero, se registró una baja del 6,1%. Actualmente, el volumen de oferta es 2,7 veces mayor que el nivel observado en febrero de 2023, cuando se alcanzó el mínimo.

También se relevó la evolución de los precios de venta de departamentos en la Ciudad de Buenos Aires. Tras un período de tres meses sin variaciones, los valores comenzaron a mostrar subas: en febrero, el metro cuadrado aumentó un 0,2% y se posicionó en 2.455 dólares. El incremento acumulado en los últimos doce meses fue de 1,15%.

El precio promedio de un monoambiente se encuentra en USD 108.337. Para los departamentos de dos ambientes, la cifra asciende a USD 129.998, mientras que las unidades de tres ambientes llegan a los USD 178.850.

Entre los barrios con valores más elevados, Puerto Madero lidera con un precio de USD 6.152 por metro cuadrado, seguido por Núñez (USD 3.413/m²) y Palermo (USD 3.390/m²).

En el segmento más accesible, Lugano registra el precio más bajo, con USD 1.098 por metro cuadrado. A continuación se ubican Nueva Pompeya (USD 1.478/m²) y La Boca (USD 1.560/m²).

alquiler,precio,evolución,ciudad,gráfico,economía,Argentina,pesos,mercado,vivienda

CHIMENTOS3 días ago

CHIMENTOS3 días agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”

CHIMENTOS22 horas ago

CHIMENTOS22 horas agoEl ex novio de Luana de Gran Hermano reveló información sensible sobre su relación: “El bolso tenía plata”

POLITICA3 días ago

POLITICA3 días agoManuel Adorni explicó por qué viajó con su esposa en el avión presidencial a la gira del Gobierno en Nueva York