ECONOMIA

Monotributistas versus autónomos: los cambios urgentes que necesita el sistema impositivo argentino

A los argentinos muchas veces nos cuesta ponernos de acuerdo, pero existe algo en lo que todos coincidimos: nadie quiere ser autónomo. El Monotributo, con todos sus límites, es la última trinchera para no caer en un régimen tributario que parece hecho para castigar al que trabaja por su cuenta. Se viene la recategorización en julio y es un buen momento para pensar donde estamos parados y que mejoras se le podría realizar al régimen para evitar distorsiones.

Desde su creación en 1998 mediante la Ley 24.977, el Régimen Simplificado para Pequeños Contribuyentes fue pensado como una herramienta de inclusión fiscal y protección social. Su objetivo era claro: formalizar a trabajadoras y trabajadores con bajos ingresos, brindándoles acceso a una cobertura previsional y de salud básica, mediante un sistema tributario simple y de bajo costo.

En el acuerdo con el Fondo Monetario Internacional (FMI) uno de los ítems es «armonización del Monotributo». A lo largo de los años, este régimen se convirtió en la puerta de entrada al sistema formal para millones de argentinos. Pero también, con el correr del tiempo y la persistente inflación, el Monotributo fue perdiendo su capacidad de adaptación a la realidad económica del país. Los parámetros que definen las escalas quedaron muchas veces desactualizados, haciendo que quienes deberían seguir dentro del régimen simplificado terminen expulsados hacia el sistema general de autónomos, mucho más costoso y complejo.

Aunque actualmente la inflación muestra signos de moderación, los topes del Monotributo siguen desfasados, especialmente si se los compara en dólares o frente a los regímenes de otros países. Hoy, la categoría más baja (A) permite facturar hasta $651.088 mensuales (unos u$s581), mientras que la más alta (K) tiene un tope anual de $82.370.281 (73.527 dólares).

El Monotributo tiene 11 categorías

En contraste, al momento de su creación, el régimen permitía facturar hasta $144.000 anuales, que equivalían a u$s144.000 (dado el 1 a 1 con el dólar). Si se ajustara ese monto por inflación (IPC), el tope máximo actual debería rondar los $108.630.755 (u$s96.968), lo que deja en evidencia el atraso relativo del sistema.

Este diagnóstico aparece también reflejado en el reciente acuerdo de Argentina con el FMI. Más allá de las metas fiscales y monetarias, el organismo internacional planteó una serie de reformas estructurales necesarias para el país. Entre ellas, destacó que el sistema tributario argentino es «excesivamente complejo y distorsivo», con más de 155 tributos, aunque solo seis de ellos concentran el 80% de la recaudación. En ese marco, se recomendó avanzar hacia un esquema más simple, progresivo y eficiente, que incluya una transición más ordenada desde el Monotributo hacia el régimen general y una revisión profunda del impuesto a las ganancias.

El régimen actual, ¿sigue siendo útil?

En este contexto, la pregunta que se impone es si el régimen actual, tal como está diseñado, sigue siendo útil o si se ha convertido en una trampa que impide crecer y formalizarse de forma sostenible.

La respuesta aparece con fuerza cuando se compara el Monotributo con su alternativa directa: el régimen de autónomos. Un monotributista de la categoría máxima, hoy, puede facturar hasta $82.370.281 al año y paga una cuota fija mensual de $1.050.323. Esa cifra incluye el impuesto integrado, el aporte jubilatorio (SIPA) y el aporte a la obra social.

Sin embargo, al exceder ese umbral, el contribuyente es expulsado del Monotributo y cae directamente en el régimen general, donde la carga impositiva se multiplica: pasa a tributar IVA (21% en la mayoría de los casos), Ingresos Brutos (del 3% en adelante según la jurisdicción) e Impuesto a las Ganancias, con alícuotas progresivas que alcanzan hasta el 35 por ciento.

Supongamos un profesional inscripto en la categoría K, con una facturación anual de $82.370.281. Bajo el régimen de Monotributo, paga una cuota fija mensual de $1.050.323, lo que representa aproximadamente $12.603.876 al año. Esto equivale a cerca del 15,3% de su facturación bruta anual. Sin embargo, si este mismo contribuyente excediera el límite del Monotributo y pasara al régimen general de autónomos, la situación cambiaría radicalmente. Considerando los impuestos, mencionados anteriormente, su carga tributaria total alcanzaría aproximadamente el 45% de su facturación, es decir, unos $37.066.626 anuales. Así, pasaría de pagar alrededor del 15% al 45% de su facturación en concepto de impuestos, en un salto abrupto y desincentivador.

La misma dinámica se observa en escalas menores. Un contribuyente de categoría H, con una facturación anual de $53.298.417, paga actualmente una cuota mensual de Monotributo de $340.061, lo que representa un total anual de $4.080.732. En términos relativos, este monto equivale apenas al 7,65% de su facturación bruta. Pero si al superar el tope se viera obligado a ingresar al régimen general de autónomos, bajo los mismos supuestos de carga impositiva, su carga escalaría fácilmente al 42% o más de su facturación, alcanzando en términos nominales alrededor de $22.385.334 anuales.

Estos ejemplos muestran con claridad que el problema no es solo el tope del Monotributo en sí, sino la enorme diferencia de carga tributaria entre uno y otro régimen, lo que desincentiva abiertamente el crecimiento y la formalización completa de los contribuyentes, Así, quien intenta crecer, pasa de ser un pequeño contribuyente a convertirse en un condenado tributario.

¿Cómo es el régimen simplificado en otros países?

Al observar los regímenes tributarios de otros países, surgen alternativas que podrían inspirar una reforma en el sistema fiscal argentino, especialmente cuando hablamos de la carga tributaria sobre pequeños y medianos contribuyentes.

El Flat Tax o «impuesto único» es una opción que muchos países han adoptado como alternativa al sistema progresivo tradicional. Este sistema tiene como principal virtud eliminar las distorsiones económicas que genera un sistema progresivo, generando un importante incentivo al crecimiento personal y empresarial, pues el esfuerzo adicional no se ve penalizado con tasas más altas. Esto evita lo que se denomina «enanismo fiscal», donde los contribuyentes prefieren quedarse en una categoría baja para evitar los costos tributarios que implican escalar.

En Estados Unidos, el flat tax se aplica de manera escalonada, con tasas que comienzan en el 10% para los primeros ingresos de hasta u$s11.600 y alcanzan hasta el 37% para ingresos superiores a 609.351 dólares.

Mientras la categoría máxima del Monotributo en Argentina permite facturar hasta u$s73.527, los límites de ingresos del flat tax estadounidense son considerablemente más altos, lo que facilita que los pequeños contribuyentes puedan crecer sin ser absorbidos por un sistema tributario que puede resultar penalizador.

El régimen tributario de Brasil para microempresas y pequeñas empresas, el Simples Nacional, permite la recaudación de impuestos en un solo formulario, simplificando la administración fiscal y reduciendo la carga burocrática. Las empresas tienen la ventaja de pagar un solo tributo que incluye impuestos federales, municipales y estatales.

La tabla de escalas del Simples Nacional comienza con una alícuota baja de alrededor del 4% para ingresos anuales de hasta u$s31.532, y sube gradualmente hasta un 19% para ingresos de hasta u$s840.859. Este sistema es muy favorable para las pequeñas empresas, ya que mantiene las tarifas accesibles y favorece el crecimiento dentro del régimen sin forzar a los contribuyentes a saltar a un sistema fiscal más complejo y costoso.

En el caso de Uruguay, el Monotributo es dirigido a quienes realizan actividades de pequeña escala, como las de trabajadores autónomos o emprendedores de bajo volumen de facturación. Al igual que el régimen argentino, se concentra en un único tributo que incluye tanto los aportes al sistema de seguridad social (BPS) como los impuestos nacionales vigentes.

Se divide en dos categorías principales: los unipersonales, con un límite de ingresos anuales de u$s28.155, y las sociedades de hecho, con un límite de u$s46.925. Si bien los topes de facturación son más bajos que los del régimen argentino, el sistema uruguayo es conocido por su simplicidad administrativa y la flexibilidad para pequeños contribuyentes. Además, la transición entre el Monotributo y el régimen general es más gradual, lo que da más tiempo para adaptarse a nuevas exigencias fiscales.

Los regímenes tributarios de Estados Unidos, Brasil y Uruguay ofrecen modelos interesantes para repensar el sistema fiscal argentino. El flat tax de Estados Unidos, con su simplicidad y foco en incentivar el crecimiento sin castigar el esfuerzo, podría ser una excelente alternativa para eliminar las distorsiones y desincentivos económicos del sistema argentino.

Por su parte, el Simples Nacional de Brasil muestra cómo un sistema unificado de impuestos, con tasas progresivas pero accesibles, puede simplificar la tributación de las pequeñas empresas sin sobrecargarlas. Y el Monotributo uruguayo, con su enfoque en la simplicidad administrativa y su capacidad de adaptarse a la realidad de los pequeños contribuyentes, es una opción a considerar para aliviar la carga fiscal y fomentar la formalización.

La clave radica en encontrar un sistema fiscal que no sólo sea más simple, sino que también impulse el crecimiento económico y la formalización, sin penalizar el esfuerzo de los contribuyentes.

A su vez, recordemos que aquellos que deseen usar los dólares del colchón no serán observados por su patrimonio si se pasan al régimen simplificado de Impuesto a las Ganancias, pero aún con una alícuota y carga tributaria muy grande. Sería bueno pensar en un régimen anterior al de ganancias similar al flat tax en Estados Unidos con una carga tributaria menor pero previsible y pagable.

El Monotributo argentino, aunque fue una herramienta útil en sus inicios, necesita de una urgente actualización, tanto en términos de su capacidad de adaptación a la inflación como en su diseño, para que los emprendedores no se vean obligados a optar entre mantenerse en la informalidad o enfrentarse a un régimen que castiga más de lo que acompaña.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,monotributo,autonomo,monotributista

ECONOMIA

Reforma laboral: así funcionará el Fondo de Asistencia Laboral que ideó el Gobierno

El corazón de la reforma laboral de la administración de Javier Milei, que se debatirá intensamente en el recinto del Senado, se centra en la flexibilización de las condiciones de contratación y despido para intentar reducir lo que el Gobierno denomina la «industria del juicio».

Con ese objetivo en mente, hace su presentación en sociedad el Fondo de Asistencia Laboral (FAL), que busca reemplazar el sistema tradicional de indemnizaciones y que se propuso tomando el modelo de la construcción (sistema UOCRA), que permite que las empresas aporten mensualmente a un fondo para cubrir futuros despidos.

Reforma laboral: el plan del Gobierno para modernizar el empleo se pone en marcha

Tras las negociaciones que asegurarían el voto positivo de 44 senadores del proyecto, se acordó mantener el polémico ítem que incluye la creación del Fondo de Asistencia Laboral, un nuevo sistema indemnizatorio. Por propuesta de la UCR, se establecieron alícuotas diferenciales según el tamaño de la unidad productiva: las grandes empresas aportarán un 1%, mientras que para las Pymes,el rango será del 2,5%, bajo supervisión de una comisión bicameral.

El Fondo estaría destinado a cubrir:

- Indemnizaciones por despido: incluyendo la indemnización por antigüedad (Art. 245 y 247), indemnización agravada (Art. 248), y aquellas previstas en estatutos profesionales.

- Otras obligaciones de extinción: indemnizaciones por preaviso, integración del mes de despido y otros pagos relacionados con la finalización del vínculo laboral previstos en varios artículos de la LCT (Arts. 95, 212, 232, 233, 241, 246, 250, 254)

- Solo para trabajadores registrados: el Fondo solo podrá prestar cobertura respecto de trabajadores registrados con una antigüedad no menor a doce (12) meses al momento de la extinción, según se leyó en los borradores que se negociaron entre las fuerzas políticas parlamentarias.

Uno de los puntos centrales del proyecto es que el FAL no modifica ni sustituye el régimen indemnizatorio vigente. El esquema funciona como un mecanismo de financiamiento previo, que permite a las empresas acumular recursos para afrontar eventuales desvinculaciones, pero sin alterar el derecho del trabajador a percibir la indemnización que corresponda por ley.

Voces a favor y en contra del Fondo de Asistencia Laboral

En este contexto, ya comenzaron a surgir voces a favor y en contra provenientes del entramado productivo y legal de la Nación.

El doctor Gastón A. Ferretti, es abogado experto en temas laborales y uno de los referentes de UNEPP (Unión Nacional de Emprendedores,Pymes y Productores). Para el profesional, la eventual creación del Fondo es más que un cambio normativo, «es un cambio de paradigma jurídico y económico porque se pasa de la litigiosidad por insolvencia a la previsibilidad por prefinanciamiento».

Cuando se habla de desfinanciación del ANSES para el dr. Ferretti se está en un error, porque «el origen de los fondos será un financiamiento 100% privado. Existe una confusión recurrente que es necesario despejar: el FAL no es un impuesto, no se financia con recursos del Estado ni afecta el bolsillo del trabajador. Es un sistema de ahorro yprevisión exclusivamente patronal.El esquema diseñado establece alícuotas diferenciadas según la espalda financiera de cada actor: grandes empresas: aportan un 1% mensual sobre la masa salarial, mientras que las Pymes aportan un 2,5% mensual.Desde la perspectiva de la UNEPP, este diferencial reconoce que la Pyme es la que más sufre la litigiosidad sistémica. Al aportar un porcentaje mayor, la pequeña empresa construye un escudo más robusto ante contingencias que, de otro modo, serían letales parasu supervivencia».

Para Mario Ackerman, profesor Emérito de la Universidad de Buenos Aires, el FAL sí se integra con recursos sustraídos al financiamiento del sistema previsional. Antes de las últimas aclaraciones y en una columna, sostuvo que «es necesario prestar especial atención y destacar que si bien el Fondo de Asistencia Laboral se integra con un pago mensual de las remuneraciones que el empleador debe abonar a sus trabajadores, simultáneamente, se reduce en el mismo porcentaje su contribución para financiar el régimen jubilatorio, lo que implica que, en la realidad de los hechos, la acumulación del dinero en ese fondo para el pago de las indemnizaciones no tendrá para él ningún costo adicional a los actuales –ni futuros.Esto le permitirá al empleador tener a su disposición las sumas necesarias para que el trabajador pueda cobrar las indemnizaciones cuando decida despedirlo, pero sin que esto implique que aquél deba hacer ese pago, pues el sistema está concebido para que cuando el trabajador deba percibir las indemnizaciones, el pago sólo pueda ser hecho por la entidad administradora, el Fondo con los recursos de éste».

Para Ackerman, «esta liberación del empleador a costo cero tiene como consecuencia inmediata la eliminación del único instrumento que hoy existe en la legislación argentina para la protección contra el despido arbitrario, que es lo que permite que los trabajadores puedan reclamarle el trato que corresponde a condiciones dignas y equitativas de labor, sin el temor a sufrir como represalia la pérdida del empleo».

Como contrapartida, en sindicatos de las 62 Organizaciones Peronistas, brazo político del sindicalismo enrolado en la CGT, explican a iProfesional que el FAL es un instrumento que intenta «tumbar» uno de los artículos de la Constitución Nacional que si fuera por Javier Milei borraría de un plumazo.

«El artículo 14 bis de la Constitución Nacional –incorporado a este texto en el año 1957– establece que la ley debe garantizar al trabajador protección contra el despido arbitrario. Los dos principales propósitos de esta garantía constitucional son: evitar que el trabajador se vea privado de su ingreso cuando el empleador no tiene un motivo para poner fin a la relación de trabajo y, especialmente, y proteger a los trabajadores para que, sin temor a la pérdida del empleo, puedan reclamar por los incumplimientos o intentos de abuso de poder de sus empleadores y frente a las eventuales represalias de estos.», afirmaron en línea con Ackerman.

Sin embargo, hay otros empresarios pymes que desconfían de las negociaciones políticas y los resultados que éstas arrojan sobre temas tan vitales para la salud financiera de las empresas.

Hernán Seivane también es empresario Pyme y desde la UNEPP señaló a iProfesional que «le planteamos a la senadora Carolina Losada que la mayoría de los empresarios pymes que siguen la cuestión no están muy de acuerdo con el Fondo. Es una ‘caja’, administrada por alguien, que se va a llevar el 1% de esa masa de fondos que es una fortuna y no queda en claro su implementación. Es una cosa rara que puede disparar más juicios. Desde UNEPP siempre consideramos que este fondo no tiene utilidad. Lo que las pymes necesitan son topes indemnizatorios reales y una reducción de las cargas sociales«, afirmó contundentemente.

Alejandro González Escudero, de la Facultad de Ciencias Económicas de la UBA y titular de FUNDECOS, señaló a iProfesional que «la primera lectura que realizo es que desean armar un ‘ahorro forzoso’ que hacen las empresas para pagar después las indemnizaciones por despido. No es un seguro, ya que solo se va a poder aplicar hasta la suma ahorrada. Si las necesidades de pagos al personal despedido son más altas, no se cubre. El atractivo para las empresas está en reducirlo de los aportes al sistema jubilatorio. Por supuesto que la crítica que aparecerá es que desfinancia a las jubilaciones. Me parece que hubiese sido más práctico establecer que el ANSES pueda devolver parte de los aportes recibidos de las empresas, cuando las empresas tuvieran que despedir al personal por el que antes aportaron».

En el debate abierto entre expertos, el abogado especialista en derecho laboral y tributario, Gastón Ferreti dio ejemplos concretos de por qué con el FAL, las empresas van a funcionar mejor. Para bajar este concepto a la realidad diaria de las Pymes, planteó algunos ejemplos:

- Para la gran empresa, con una masa salarial de $100.000.000, el aporte de $1.000.000 mensual generará una reserva anual de $12.000.000. Una cifra manejable que actúa como un seguro contra pagos intempestivos.

- Escenario Pyme: una empresa con una nómina de $10.000.000 aporta $250.000 por mes. En un año, cuenta con $3.000.000 protegidos. Para una estructura pequeña, contar con ese respaldo ante una desvinculación es, sencillamente, la diferencia entre seguir operando o bajar la persiana definitivamente por una contingencia judicial.

Además en la polémica con los sindicatos, Ferreti aseguró que los trabajadores despedidos estarán más satisfechos porque se producirá un cobro inmediato y se acaba el fin de la espera judicial para tener el cheque indemnizatorio.

«Uno de los mayores avances en materia de derechos individuales que introduce el FAL, es la celeridad. Bajo el sistema actual, cuando una desvinculación termina en conflicto, el trabajador suele enfrentar procesos judiciales que duran entre 5 y hasta 8 años. En ese lapso, la inflación erosiona el poder adquisitivo de su indemnización y la incertidumbre genera un daño adicional.Este sistema cambia las reglas de juego: el fondo garantiza que el trabajador no tenga que esperar una sentencia para cobrar. Al estar el capital ya reservado y protegido en un patrimonio inembargable, el dinero está disponible de forma líquida. Esto humaniza el proceso de salida laboral, asegurando que el trabajador reciba su compensación cuando más la necesita —al momento del cese— y no años después, tras un desgaste jurídico agotador», concluyó.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reforma laboral,despidos,indemnizaciones

ECONOMIA

Tras el pico de inflación de enero, el Tesoro retiró pesos del mercado para limitar la suba de precios

En una rápida reacción tras el pico de inflación de enero, el Tesoro optó por refinanciar el 123,4% de los vencimientos en la licitación realizada ayer. En la práctica significa que además de refinanciar los títulos que vencía absorberá adicionalmente 1,7 billones de pesos.

Un dato no menor es que a diferencia de lo que había sucedido en enero, esta vez no necesitó incrementar las tasas de las colocaciones. Muchos inversores fueron tentados con bonos ajustados por CER a plazos largos, que pagan más de 7% anual por encima de la inflación.

La decisión del Tesoro reafirma la voluntad del Gobierno de limitar la cantidad de pesos a la verdadera demanda del mercado. Ante el salto inflacionario de los últimos meses se optó por un ajuste monetario que al menos por el momento no tuvo impacto en los niveles de tasa.

Esto implica que el programa de remonetización avanza pero un poco más lento de lo planeado. El Banco Central ayer compró USD 214 millones, la cifra más alta desde que arrancó el año.

Sin embargo, una buena parte de los pesos que emite para comprar dólares luego termina siendo retirados por el Tesoro, como sucedió en la licitación de ayer. Si bien técnicamente no implica una absorción por parte del Central, se trata de dinero que deja de circular y por ende se demora la reactivación de la actividad.

Por otra parte, seguir retirando pesos del mercado implica que el dólar seguirá débil. Ayer el tipo de cambio oficial volvió a caer hasta $1.420 en el caso del minorista, mientras que el mayorista quedó al borde de perforar los 1.400 pesos. Las compras del Central son las que están impidiendo que perfore al menos por ahora ese nivel.

Recién cuando la inflación dé señales claras de descenso se avanzaría con la expansión monetaria producto de la compra de divisas. La fase 4 del plan implica, justamente, que los pesos que emite el BCRA para adquirir dólares no serán luego esterilizados.

La marcha del plan para acumular reservas y la suba de la inflación es obviamente uno de los temas centrales de las conversaciones que se está llevando adelante con la misión del Fondo Monetario Internacional (FMI) que se encuentra en Buenos Aires.

La preocupación del organismo es que el Central logre acumular reservas para poder enfrentar mejor los shocks externos. Una vez aprobada la revisión, más allá del incumplimiento en la acumulación de reservas en 2025, el organismo desembolsará USD 1.000 millones como parte del programa en marcha.

Durante toda la jornada hubo especulaciones respecto al posteo del ministro de Economía Luis Caputo del martes, cuando señaló que “habrá novedades” luego de reunirse con el presidente, Javier Milei, y el titular del BCRA, Santiago Bausili. Una posibilidad, se especulaba ayer, es que se tomen medidas que alivien el cepo cambiario para las empresas. Sin embargo, nada fue confirmado oficialmente.

El equipo económico recibió ayer por la tarde a representantes de Alyc, con el objetivo de alentar operaciones con dólares tras la reglamentación de la Ley de Inocencia Fiscal. Los funcionarios explicaron a los ejecutivos el espíritu de la ley de inocencia fiscal y les pidieron que generen más instrumentos para invertir en moneda dura.

Por ahora, los bancos se muestran reticentes a recibir dólares sin exigir una justificación de los fondos y aluden a las normas vigentes antilavado. Por lo pronto, para tener tapón fiscal el ahorrista debe inscribirse en el régimen simplificado de Ganancias.

Quien tomó la delantera para alentar a los inversores a depositar dólares del colchón en una cuenta es el Banco Nación, que en los próximos días saldrá con campañas activas con ese objetivo.

ECONOMIA

Carrefour vende televisores con hasta 45% de descuento y 12 cuotas sin interés

Como ya es habitual, la cadena de supermercados Carrefour lanzó una fuerte promoción en la que ofrece descuentos en televisores de distintas marcas y tamaños. Incluso, está la posibilidad de pagar en hasta 12 cuotas sin interés.

Así, mientras define si continúa operando en Argentina y se analizan las propuestas de los distintos interesados, Carrefour dispuso en febrero una nueva oportunidad para quienes busquen renovar su televisor o comprar uno más grande, justo en año de Mundial.

Carrefour vende televisores con hasta 45% de descuento y en cuotas

Dentro de sus habituales promociones para productos de consumo masivo, como alimentos y bebidas, desde hace tiempo Carrefour lanza periódicamente rebajas en artículos de tecnología y electrodomésticos.

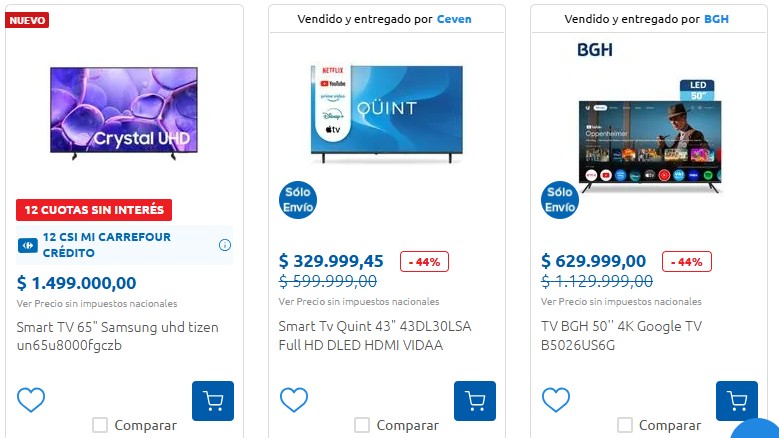

En este caso, además, lanzó rebajas para comprar televisores de distintas marcas, modelos y tamaños. De acuerdo a un relevamiento realizado por iProfesional, en febrero los descuentos alcanzan el 44% y en algunos casos se puede pagar en hasta 12 cuotas sin interés.

Algunas de esas promociones son solo para compras online, con la modalidad «solo envío». Otros, en cambio, se pueden comprar por la web y retirar en alguna de las sucursales o directamente adquirirlos en la tienda física.

A continuación, algunas de las mejores promociones y descuentos de televisores en Carrefour:

Algunos de los televisores en oferta en Carrefour durante febrero 2026

Smart TV Noblex 43’’

- Precio en oferta: $389.000

- Descuento del 34%

- Se puede comprar en 6 cuotas sin interés

Smart TV BGH 43’’

- Precio en oferta: $429.000

- Descuento del 28%

- Se puede comprar en 6 cuotas sin interés

Smart TV 50’’ LG 4K

- Precio en oferta: $679.000

- Descuento del 15%

- Se puede comprar en 12 cuotas sin interés

Smart TV LED 4K Philips 55’’

- Precio en oferta: $749.999

- Descuento del 24%

- Se puede comprar en 6 cuotas sin interés

Smart TV Phillips 43’’

- Precio en oferta: $429.000

- Descuento del 29%

- Se puede comprar en 6 cuotas sin interés

Smart TV Noblex 43’’

- Precio en oferta: $389.000

- Descuento del 34%

- Se puede comprar en 6 cuotas sin interés

Smart TV 60’’ BGH

- Precio en oferta: $999.000

- Descuento del 16%

- Se puede comprar en 12 cuotas sin interés

TV 24’’ HD Noblex

- Precio en oferta: $199.000

- Descuento del 27%

- Se puede comprar en 6 cuotas sin interés

Smart TV BGH 50’’ 4K

- Precio en oferta: $629.999

- Descuento del 44%

- Solo envío (compra online)

Smart TV Quint 43’’

- Precio en oferta: $329.999

- Descuento del 44%

- Solo envío (compra online)

Hasta 44% de descuento en algunos modelos, ofrece Carrefour en febrero

Qué pasará con la salida de Carrefour de Argentina

Más allá de las ofertas puntuales en televisores o distintos artículos tecnológicos, la situación de Carrefour Argentina genera incertidumbre. La anunciada salida de la cadena francesa del país, anunciada oficialmente en julio del año anterior, parece haberse enfriado considerablemente. Todo indica que la operación de venta está empantanada, mientras la empresa continúa su plan de inversiones, expandiendo servicios y tecnología a nivel local. Estas señales sugieren una posible continuidad de Carrefour en el mercado argentino a mediano plazo, desvirtuando las expectativas iniciales de desinversión.

Un claro ejemplo de esta apuesta por el mercado local es la notable expansión de su sistema de Entrega Inmediata. Este servicio, que permite a los clientes recibir sus compras de supermercado en solo una hora, ya está operativo en 50 tiendas a lo largo del país. La modalidad mantiene los mismos precios y promociones que se ofrecen en las sucursales físicas, brindando una alternativa rápida y conveniente. Se extiende por la Ciudad de Buenos Aires, el Gran Buenos Aires Norte, Córdoba, Mendoza y Tandil.

Asimismo, Carrefour Argentina reforzó su estrategia tecnológica con la implementación de un mecanismo de Computer Vision en sus cajas. Esta solución con inteligencia artificial busca reducir los tiempos de espera y optimizar los pagos en cuatro tiendas específicas: Vicente López, San Fernando, Rincón de Milberg y el Carrefour Market de Vicente López. La iniciativa pretende mejorar la experiencia de compra y sumar valor con nuevas funcionalidades de cara al año 2026.

Estas inversiones, sumadas a la falta de avances concretos, permiten inferir una demora significativa en la elección del comprador para las más de 700 sucursales que el conglomerado europeo puso en venta. El objetivo inicial de Carrefour era concentrar sus operaciones en mercados considerados más estables y rentables, como Francia y España, para optimizar la eficiencia y los márgenes de ganancia.

Sin embargo, las negociaciones con los diversos interesados se complicaron en los últimos meses. Fuentes del sector señalan que existe una alta probabilidad de que el proceso de venta se anule, lo que implicaría que Carrefour continúe operando en el mercado argentino. Esta situación desdibujó las expectativas de un traspaso inminente.

El board de Carrefour en Francia contrató al Deutsche Bank para gestionar la venta de sus operaciones locales. La oferta incluía, además de las 700 sucursales en distintos formatos, una financiera, más de 17.000 empleados y una porción considerable del mercado, cercana al 21% del share total. El banco alemán confeccionó una short list de potenciales compradores.

Lo cierto es que, mientras analiza la salida del país, la cadena de supermercados Carrefour mantiene sus ofertas en distintos productos, entre los que se destacan electrodomésticos y televisores, con rebajas que alcanzan el 45% y se pueden pagar en hasta 12 cuotas sin interés.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,carrefour,precios,consumo

POLITICA2 días ago

POLITICA2 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

ECONOMIA2 días ago

ECONOMIA2 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”