ECONOMIA

Ni dólar ni tasas: cuál es la moneda que despierta cada vez más interés entre los inversores en medio de la incertidumbre

REUTERS/Dado Ruvic/Illustration

Los tenedores de capitales que operan en el sistema financiero argentino preguntan cada vez por los CEDEARs, que son certificados que permiten invertir los pesos en empresas de Wall Street, bonos en dólares e incluyen criptomonedas, como Bitcoin.

Aunque todavía no ocupan más del 1% de las carteras de mediano y largo plazo, en las que se destina a las acciones un 60% del capital invertido y a los bonos el 40%, se mueven en forma autónoma a las políticas monetarias, como la del ministro de Economía, Luis Caputo. Es que las herméticas reglas de generación de controles impiden imprimir cryptos para financiar ningún déficit. Funcionan como un banco en el ciberespacio.

A pesar de representar, teóricamente, un potencial refugio contra los manejos políticos discrecionales del dinero, más del 95% de los inversores en Argentina no incorporó crypto en las carteras de inversión administradas por los bancos, las agencias bursátiles y las extrabursátiles.

Ni siquiera el 49 mil por ciento de incremento en la cotización que acumuló Bitcoin en los 16 años de existencia cumplidos fue un suficiente aliciente para asumir los riesgos de la enorme volatilidad que aún tienen.

Cualquiera puede actualmente acceder a Bitcoin y Ethereum hasta en pesos, con sólo abrir una cuenta comitente en una entidad autorizada a operar en las Bolsas. A través del agente elegido, se puede ingresar en CEDEARs de ETFs (Exchange Traded Fund) desde el mercado local.

También entrar en la llamada Dollar hedge, donde su tenencia convive con la de plata y oro. Y luego hay una tercera vía, la Crypto Complex, que tiene retonos mucho más altos que Standart Poors, pero es más volátil que los CEDEARs y Dolllar hegde.

El interés que despierta Bitcoin es proporcional a la incertidumbre que gana a los mercados regulados por el manejo discrecional de las monedas y las políticas fiscales confiscatorias.

Los inversores locales, atrapados entre el dólar y las tasas, consultan cada vez más a los asesores financieras sobre cómo escapar a esa trampa monetaria.

Por ejemplo, el pasado martes, Isabel Botta, Product Manager, y Paulino Seoane, Head Investment Ideas de Balanz Capital, procuraron esclarecer esas inquietudes mediante una charla online y gratuita sobre cómo incorporar cripto estratégicamente en las carteras.

REUTERS/Remo Casilli/Illustration/File Photo/File Photo

El volumen transado tuvo un salto importante desde enero del año pasado, cuando se autorizó su ingreso entre los fondos que operan en las bolsas del mundo (como el Nasdaq y la Bolsa de Nueva York) y, de este modo, se habilitó la posibilidad de invertir en el precio de Bitcoin sin poseer la criptomoneda directamente.

Algunos ejemplos de ETFs (Exchange Traded Fund) de Bitcoin incluyen el iShares Bitcoin Trust (IBIT) de BlackRock y el Fidelity Wise Origin Bitcoin Trust (FBTC).

Hasta 2023, su manejo estaba restringido a un público muy selecto de entendidos en las complejidades tecnológicas que la protegen. Así se llegó a 21 millones las bitcoins por acuñar, una cantidad que puede ser insuficiente para contener cambios dramáticos en los precios a medida que varía la demanda.

El riesgo es que las “ballenas”, que son individuos o entidades que poseen grandes cantidades de Bitcoin, influyan considerablemente en el mercado si movilizan cuantiosas transacciones.

Si bien la volatilidad ha ido descendiendo a medida que aumenta el stock que respalda el valor que cobra, desde que comenzó, el precio fue considerablemente volátil, debido a varios factores.

En primer lugar, el mercado de criptomonedas sigue siendo relativamente pequeño y menos líquido en comparación con los mercados financieros tradicionales, lo que significa que las grandes operaciones pueden tener un impacto significativo en los movimientos de precios.

En segundo lugar, el valor de Bitcoin, aunque se fije de manera inexpugnable, depende del sentimiento público y la especulación reflejados en la oferta y la demanda, lo que genera cambios de precios a corto plazo.

La cobertura de los medios, las opiniones influyentes y los avances normativos crean incertidumbre, afectan a la dinámica de la oferta y la demanda y contribuyen a las fluctuaciones de los precios.

Como la primera criptomoneda del mundo, recorrió un largo camino en términos de valor y su máximo histórico en diciembre de 2024, cuando superó los $ 108.000.

En esta última semana, el Bitcoin (BTC) atravesó esa barrera y llegó a 124.500 dólares, con lo que la duda vigente en el mercado es si llegó al techo, o no, como señala Juan Rodríguez, conductor del canal de YouTube “Bitcoin y Criptos”, quien cree que aún hay espacio para un nuevo impulso que le permita superar ese nivel antes de una corrección más prolongada.

REUTERS/Edgar Su

Los más optimistas justifican su convicción de que está firme en que el precio se mantiene desde hace más de 120 días por encima de los 100.000 dólares. En 2011, 2013, 2017 y 2021, la dinámica fue la misma: subidas exponenciales culminaron en precios récord, para luego dar paso a caídas significativas que duraron cerca de doce meses.

Sin embargo, antes de que esos retrocesos se consolidaran, el mercado registró un último repunte. Son subibajas no aptos para un inversor convencional argentino, la mayoría, que prefiere comprar dólares cable y posicionarse en bonos del Tesoro de Estados Unidos al 3,5% anual.

Otra referencia radica en que septiembre es un mes que históricamente funcionó como punto de inflexión para Bitcoin.

En 2013, cuando la moneda alcanzó por primera vez los 1.000 dólares, septiembre se presentó como un mes de corrección, antes de que en octubre y noviembre se produjera el último ascenso.

Y cuando el precio retrocedió en septiembre, después escaló hasta los 20.000 dólares en diciembre. En 2021, la historia se repitió: un septiembre bajista dio paso al máximo de aquel entonces de 69.000 dólares en noviembre.

La primera transacción de Bitcoin, que consistió en el envío de 10 unidades a un desarrollador, tuvo lugar el 12 de enero de 2009.

Fue creada por un grupo de personas desconocidas, bajo el seudónimo de Satoshi Nakamoto, y desde entonces su circulación creció a 21 millones de unidades encriptadas en un blindaje llamado blockchain, y se erigió en la principal criptomoneda por capitalización de mercado.

No hay un token físico de BTC, por lo que opera como una divisa digital.

Desde entonces, viene ganando adeptos como almacén alternativo de valor y sistema de pago, de manera que transforma el sector financiero. A medida que fue evolucionando, allanó el camino para muchas altcoins que ya existían y marcó un antes y un después en las soluciones de pago digital.

Principalmente desde entonces, las inversiones en Bitcom vienen ocupando mayor espacio en el convulsionado mundo de las finanzas, pero muy lejos del crecimiento exponencial de su precio en dólares durante los 16 años que lleva de existencia, incomparable para el resto de los activos que cotizan en las pizarras de todo el planeta.

Las transacciones de Bitcoin son totalmente transparentes y no se pueden censurar, lo que supone un medio global resistente a las trabas regulatorias para el intercambio financiero.

Es un sistema financiero respaldado por una red informática descentralizada, formada por lo que se conoce como “nodos”, en lugar de una banca centralizada o entidad gubernamental, promoviendo así la descentralización.

La tecnología subyacente de blockchain almacena y verifica los datos registrados de las transacciones, permitiendo a los usuarios enviar y recibir transacciones de forma transparente, segura y anónima sin intermediarios.

Los mineros las validan resolviendo problemas matemáticos complejos con potencia computacional. El primer minero en encontrar la solución recibe una recompensa en criptomonedas, creando así nuevos Bitcoins.

Tras la validación, los datos se añaden a la blockchain existente, y se convierten en parte del registro permanente.

Con información de NA

Corporate Events,Europe, ZENICA

ECONOMIA

El mercado calcula cuándo vendrá el alivio para la inflación e invierte en estos bonos en pesos

La inflación no afloja. La aceleración de los precios que se observó en enero (2,9% en el IPC general del Indec) se habría acentuado en los primeros días de febrero, de acuerdo con las mediciones de alta frecuencia de algunas consultoras económicas privadas. La evolución histórica indica que la estacionalidad juega a favor en febrero, aunque los ajustes de tarifas le pondrían un piso alto al índice, y en contra en marzo, por lo que el alivio podría venir a partir de abril.

Una de las consultoras que observó aceleración inflacionaria en el arranque de febrero es Orlando J. Ferreres (OJF): en la primera semana del mes, en base a precios del GBA, midió un IPC general y núcleo de 1,5% respecto a la semana anterior. Si bien es habitual que se registren subas elevadas en los primeros días del mes porque se concentra la mayor parte de los ajustes en servicios, de todas maneras se trata de una variación muy alta.

«A pesar de este efecto estacional, al comparar la variación semanal entre el 30 de enero y el 6 de este mes, es la inflación más alta desde diciembre de 2024, tanto para el nivel general como para el nivel núcleo», destaca Facimex Valores. A la vez, resalta que en el rubro de alimentos y bebidas hay señales mixtas, teniendo en cuenta que algunas consultoras registraron una fuerte aceleración semanal (2,5%, según LCG), pero para otras fue moderada (0,3%, según Econviews).

¿Tardará en volver la tendencia bajista en la inflación?

Otras consultoras, como Analytica y C&T, indicaron ante iProfesional que, contrario a otras mediciones privadas, en los primeros días de este mes observaron una desaceleración en el avance de precios, por lo que esperan que el IPC de febrero finalice con una variación levemente inferior a la de enero. De todas maneras, seguiría en niveles muy altos, arriba de 2% mensual, teniendo en cuenta el arrastre estadístico, la inercia y los ajustes programados.

El registro histórico indica que marzo suele ser adverso en materia inflacionaria, principalmente sostenido por los ajustes de precios vinculados con el rubro de educación. Por lo tanto, probablemente haya otro repunte el próximo mes. Una vez pasado este efecto estacional, el proceso de desaceleración podría retomarse a partir de abril.

«La típica estacionalidad más baja de febrero para los precios podría sugerir una desaceleración temporal antes de marzo, mes que se suele ver influenciado significativamente por aumentos en educación e indumentaria. Sin embargo, mediciones privadas de alta frecuencia sugieren que no descendería por debajo de 2,5% mensual por el impacto del ajuste de tarifas y servicios regulados», afirma el equipo de research de Aldazábal.

A la vez, en el marco de la fuerte acumulación de reservas por parte del Banco Central, espera que la «estrategia del Gobierno siga siendo administrar la liquidez con sesgo restrictivo para mantener la estabilidad cambiaria y, de esta manera, evitar un traspaso a precios significativo, retomando el sendero de desinflación gradualmente a partir del segundo trimestre del año».

«La inflación continuó acelerándose en los últimos meses, aún reflejando los efectos del desarme del apretón monetario preelectoral, cierto pass-through cambiario y la inercia, en parte impulsada por precios regulados, cuyo ajuste ahora está creando un piso para la inflación. Hacia adelante, estos efectos rezagados deberían disiparse y, tras el impacto de las reducciones de subsidios a las tarifas en febrero y marzo, la inflación debería retomar una tendencia descendente en los próximos meses», agrega Max Capital.

Ahora, la City mira estos bonos para aprovechar la inflación

Los analistas de IOL afirman que, al igual que los economistas corrigieron al alza las proyecciones de inflación, los inversores lo hicieron con la inflación implícita en los activos: en las últimas dos semanas, demandaron más bonos ajustados por inflación (CER) que a tasa fija, lo que hizo que la inflación break-even aumentara de 1,8% a 2,1% mensual en promedio para el primer semestre. Si bien prevén que la tendencia inflacionaria será a la baja, ponen en duda la velocidad en la que lo hará.

«En cuanto a estrategias de inversión, continuamos viendo valor en los bonos CER hasta mitad de 2026. A pesar del ajuste relativo, las dudas acerca de la dinámica inflacionaria nos inclinan a sobreponderar los Boncer, al menos hasta que la inflación vuelva a caer por debajo de 2,0% mensual. El bono CER TZX26 ofrece una tasa real de 5%, con un plazo de 140 días», detallan en IOL.

Entre los instrumentos que ajustan por inflación, Cocos Capital encuentra valor en los retornos a 1 año vista que ofrece el bono CER TZX28, en un contexto en el que «persiste la inercia inflacionaria y vemos plasmados los efectos con rezago de la caída de la demanda de dinero del tercer trimestre del año pasado», durante la previa electoral.

Facimex Valores prioriza los bonos CER TZX26 y TZX28, además de otro a tasa fija, el T15E7. La preferencia se debe a que «los datos de alta frecuencia vienen midiendo una inflación algo elevada en el arranque de febrero y los break-evens de inflación lucen algo optimistas para los próximos meses, pero pesimistas hacia 2027».

«Por este motivo, priorizamos el Boncer TZX26 en el tramo corto de la curva de vencimientos y el Boncap T15E7 en el tramo medio. En el tramo largo, priorizamos al Boncer TZX28, con espacio para la compresión para arbitrarse con la curva de bonos en dólares de ley local, aprovechando el carry de una inflación transitoriamente más alta durante el primer trimestre del año y el impulso de la baja estacional de la demanda de dinero en febrero», sostiene Facimex.

Al comparar las curvas de tasa fija y CER, resalta el equipo de research de Aldazábal, el mercado parece estar descontando un sendero de desinflación más optimista en el corto plazo. Esto lo lleva a inclinarse por instrumentos CER, como los bonos X29Y6 y TZX26, por encima de sus pares a tasa fija. Sin embargo, resalta, en el tramo largo prefiere a títulos a tasa fija, como T15E7 y T30A7, porque «el mercado pone en precios un sendero más pesimista que el nuestro».

A pesar de la aceleración inflacionaria, el 55% de la demanda en la licitación de deuda que realizó el Tesoro el miércoles se concentró en un instrumento a tasa fija que vence en abril, mientras los bonos ajustados por inflación captaron poco menos del 25% del total adjudicado. Este resultado, de acuerdo con Portfolio Personal Inversiones, sugiere que los inversores «continúan apostando al proceso de desinflación, al privilegiar rendimientos reales negativos y optar por tasa fija por debajo de la inflación«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,bonos,inversion

ECONOMIA

Reforma laboral: cuál será el costo fiscal del proyecto tras los cambios en Ganancias y el fondo para indemnizaciones

La media sanción de la reforma laboral en el Senado de la Nación no solo modificó las condiciones de contratación y despido, sino que alteró profundamente el mapa fiscal proyectado por el Poder Ejecutivo. El eje central de este cambio reside en la eliminación del artículo que recortaba el impuesto a las Ganancias para sociedades y la implementación del Fondo de Asistencia Laboral (FAL), cuya estructura de financiamiento fue rediseñada, impactando directamente en la recaudación nacional y en la distribución de recursos con las provincias.

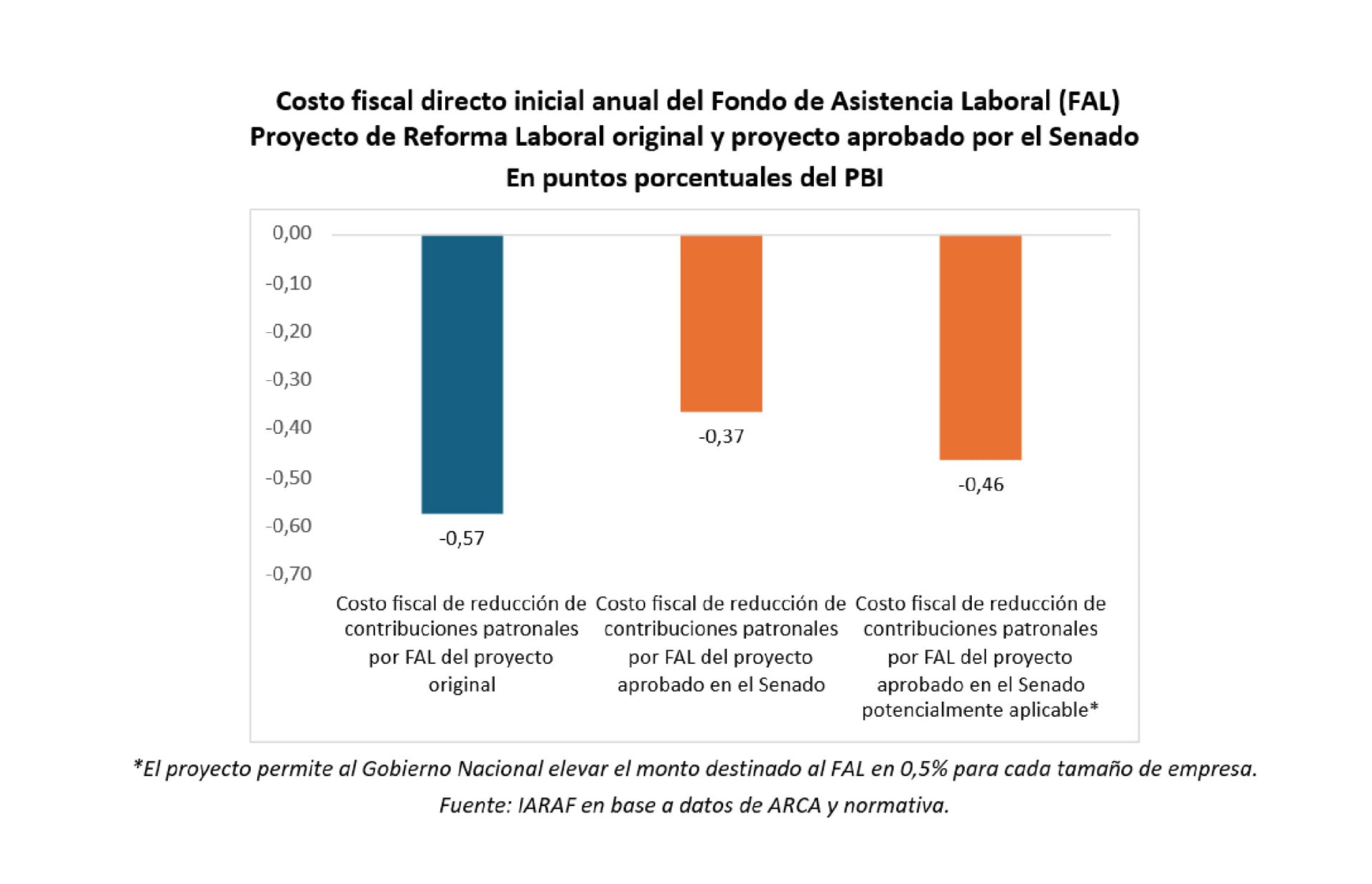

Según un análisis detallado del Instituto Argentino de Análisis Fiscal (Iaraf), el costo fiscal directo inicial anual de la reforma completa experimentó una reducción del 48% respecto al proyecto original. Mientras que la propuesta inicial demandaba una inversión pública de 0,89 puntos porcentuales (p.p.) del Producto Bruto Interno (PBI), el texto aprobado situó el costo total en 0,47 p.p. del PBI.

El componente más significativo de la reforma es la creación del FAL, un mecanismo de capitalización para que las empresas afronten indemnizaciones. En el proyecto original, la reducción de la alícuota de la carga patronal para financiar este fondo era del 3% lineal, lo que implicaba un costo fiscal de 0,57 p.p. del PBI.

Sin embargo, tras las negociaciones en el Senado, se estableció un esquema diferenciado: la reducción será del 1% para las grandes empresas y del 2,5% para las pymes. Como consecuencia, el costo fiscal directo del FAL bajó a 0,37 p.p. del PBI en el escenario base. El informe técnico aclara que existe una cláusula que faculta al Gobierno Nacional a incrementar esta reducción en 0,5 puntos adicionales, lo que elevaría el costo del fondo a 0,46 p.p. del PBI.

Al tratarse de una reducción en un tributo no coparticipable, este costo es absorbido en su totalidad por la administración central, sin afectar de manera directa las transferencias automáticas a las jurisdicciones provinciales.

Uno de los factores determinantes para la caída del costo fiscal total de la reforma fue la eliminación de la baja en las alícuotas del Impuesto a las Ganancias para empresas. El proyecto original preveía una reducción que costaría 0,22 p.p. del PBI, afectando recursos coparticipables. Al suprimirse este punto en la versión final, el costo fiscal por este concepto se redujo a cero.

Por otro lado, se mantuvo la eliminación de ciertos Impuestos Internos, lo que representa un costo fiscal de 0,1 p.p. del PBI. En este caso, al ser un impuesto que se distribuye federalmente, la pérdida de recursos se divide en 0,04 p.p. para la Nación y 0,06 p.p. para el conjunto de las provincias y la Ciudad Autónoma de Buenos Aires (CABA).

La reconfiguración del proyecto favoreció notablemente las arcas provinciales en comparación con la propuesta inicial. El informe del Iaraf destaca que, mientras el costo para el Gobierno Nacional descendió un 42% (de 0,71 p.p. a 0,41 p.p. del PBI), el impacto para las provincias y CABA se desplomó un 69%, pasando de 0,19 p.p. a solo 0,06 p.p. del PBI.

Esta dinámica responde a que el grueso del costo fiscal de la reforma actual se concentra en el FAL, que impacta exclusivamente en recursos nacionales, y no en Ganancias, que es el principal motor de la coparticipación federal.

Más allá del financiamiento, el proyecto introduce precisiones sobre el cálculo de las indemnizaciones. Se establece que solo se considerará la remuneración mensual, normal y habitual, excluyendo explícitamente conceptos de pago no mensual como el aguinaldo (SAC) o las vacaciones. Asimismo, se fija un techo para la base salarial y una tasa de actualización uniforme basada en el Índice de Precios al Consumidor (IPC) más un 3% anual.

El objetivo declarado de estas medidas es reducir la litigiosidad y otorgar previsibilidad a las empresas. Según fuentes del sector, “contar con ese respaldo ante una desvinculación es la diferencia entre seguir operando o bajar la persiana definitivamente por una contingencia judicial”. Por otro lado, desde sectores técnicos se advierte sobre el impacto en el Sistema Integrado Previsional Argentino (SIPA). Expertos como Ricardo Michel han señalado que “el mecanismo previsto para el nuevo fondo reduciría recursos al SIPA, administrado por la Anses”, en una cuantía equivalente a la desgravación otorgada a las empresas.

En definitiva, el costo fiscal anual del Fondo de Asistencia Laboral y de la reforma en su conjunto se ha moderado sustancialmente tras su paso por el Senado. La estrategia de concentrar la reducción impositiva en el FAL —un recurso no coparticipable— ha permitido blindar en gran medida los ingresos de las provincias, aunque persiste el debate sobre la sostenibilidad a largo plazo del sistema de seguridad social ante la merma de ingresos por contribuciones patronales.

adult,bad luck,being fired,belongings,box,business,business person,businessman,cardboard box,caucasian ethnicity,coronavirus,corporate business,covid-19,disappointment,displeased,downsizing,engineer,entrepreneur,epidemic,finance and economy,freelance work,frustration,hopelessness,indoors,lifestyles,males,man,new business,occupation,office,one person,people,place of work,problem,professional occupation,recession,social issues,stress,unemployment,white collar worker,working,worried,young adult

ECONOMIA

La única fábrica de zapatillas Adidas y Nike en Argentina define si sigue o cierra

La continuidad de la planta que Dass, la única fabricante de calzado para Adidas y Nike en la Argentina, posee en Eldorado, en la provincia de Misiones, entró en cuenta regresiva. Complicada por la decisión del Gobierno de promover una apertura indiscriminada de las importaciones de, entre otros productos, calzados e indumentaria, la compañía de capitales brasileños definirá cómo serán sus operaciones durante el segundo semestre del año en una audiencia que se llevará a cabo el próximo viernes 20. En ese marco, y en reunión con empleados, representantes de la Unión de Trabajadores de la Industria del Calzado (UTICRA) y la cartera de Trabajo, Dass pondrá en claro si seguirá achicando su operación o al menos mantiene la estructura que redujo durante los últimos meses.

De origen brasileño, la firma viene de recortar otros 45 puestos de trabajo y en 2025 bajó la persiana de sus instalaciones productivas en Coronel Suárez, provincia de Buenos Aires.

Audiencia clave podría definir la continuidad de Dass

En territorio misionero, la pregunta que prevalece es por cuánto tiempo más permanecerá abierta la planta de la compañía en cuestión. En los años recientes, Dass —un auténtico gigante en Brasil, con más de 36.000 empleados— redujo la dotación de personal en Eldorado de 1.500 a los actuales 220 operarios.

Según fuentes misioneras, la jornada del 20 será de negociaciones para resolver si la firma mantiene su funcionamiento tal como está en este momento o apaga aún más su estructura en Eldorado.

Desde el entorno de Dass ya se indicó que la compañía sostendrá su producción actual con la dotación de personal que quedó tras los recortes y por el lapso de este primer semestre de 2026. Pero aún resta resolver qué sucederá durante la segunda mitad, si habrá más despidos o directamente la firma pasará a un modelo de importación de productos.

Por lo pronto, sí existe la certeza de que Dass no llevará a cabo la reincorporación de los trabajadores cesanteados. En esa línea, se indicó que «la empresa manifestó tener asegurados los pedidos correspondientes al primer semestre de 2026, mientras que aún se encuentran en evaluación las órdenes de producción del segundo semestre».

De ahí que el 20 «podría firmarse un acta que deje establecidos los compromisos de la empresa respecto a los pedidos futuros y el horizonte laboral«.

«En cuanto al nivel de actividad, no se precisó el volumen de producción que tendrá la planta durante el período garantizado. Sin embargo, tanto fuentes oficiales como sindicales coincidieron en un dato relevante: ninguna de las marcas que trabajan con Dass se ha retirado, lo que mantiene abiertas las expectativas de sostener y eventualmente ampliar la actividad», indicaron fuentes misioneras.

Además de Adidas y Nike, Dass elabora calzado para Umbro, Asics y Fila.

Dass y un declive pronunciado

Sobre todo durante 2025, lla firma pasó de mantener en operación unas 60 líneas de producción de manera simultánea a un presente de apenas 15 en estado de funcionamiento. En torno al personal de la compañía señalan que la fabricación en Misiones fue mutando rápidamente a una actividad de «ensamblado» de calzado para, luego, sufrir el efecto de los importados.

En ese sentido, fuentes misioneras señalan que marcas como Adidas y Nike vienen optando por ingresar a la Argentina calzado terminado proveniente de China y Asia en general, lo cual les permite bajar de manera contundente los costos de producción.

De acuerdo a Gustavo Melgarejo, delegado gremial de UTICRA, tan sólo en los primeros meses de 2025 una marca clave como Adidas importó alrededor de 12 millones de pares de zapatillas terminados mientras que, en contrapartida, las instalaciones de Eldorado elaboraron cerca de 700.000.

En línea con eso, Melgarejo sostuvo que, en su mejor momento, las instalaciones de Dass producían el calzado de manera completa y con una integración de insumos nacionales cercana al 30 por ciento. En la actualidad, elementos como las suelas llegan, también, a través de la importación.

Con relación a la posición de la compañía, el año pasado y en el contexto de cierre de su planta en Coronel Suárez, Dass puso a circular un comunicado explicando que su decisión respondía a «un plan estratégico diseñado para optimizar procesos y fortalecer su posición en el mercado, garantizando una gestión de excelencia».

Argumentó que bajar las persianas en la provincia de Buenos Aires y poner la mira en Misiones respondía a una «necesidad de adaptar las operaciones a la nueva dinámica del mercado en Argentina, caracterizada por un cambio de ciclo económico y nuevas condiciones comerciales«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dass,despidos,nike,adidas,fila,umbro,empleo

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado