ECONOMIA

Noviembre sigue con descuentos en nafta: cuál es el banco que más ahorro ofrece y cómo aprovecharlo

Casi en la mitad de noviembre, el Banco Nación se posiciona como la mejor opción del mes para quienes buscan ahorrar al cargar combustible. Su promoción ofrece 30% de descuento en YPF, Axion, Shell, Puma y Gulf, con un tope de $15.000 por cuenta y por mes.

El beneficio aplica todos los viernes, siempre que el pago se realice con tarjetas Visa o Mastercard a través de MODO o BNA+, y está disponible para clientes con cuenta sueldo o paquete de servicios activo.

Con este esquema, un conductor que gaste $50.000 mensuales en nafta puede recuperar $15.000, el equivalente a casi nueve litros gratis, considerando un precio promedio de $1.700 por litro en el AMBA.

El Banco Nación vuelve a destacarse por su amplia red de estaciones adheridas y un tope generoso, combinando un alto porcentaje con comodidad y alcance. Es la promoción más completa del mercado y la de mayor impacto real en el gasto mensual.

Banco Macro y BBVA: buenos porcentajes, pero alcance limitado

El Banco Macro ofrece también 30% de reintegro, aunque sólo en YPF y exclusivamente los viernes. El tope mensual es de $25.000, válido únicamente para clientes con acreditación de haberes y pagos realizados con tarjetas Visa.

Aunque su porcentaje es igual al del Nación, el beneficio está restringido a una sola petrolera y a un grupo acotado de usuarios, lo que reduce su accesibilidad.

Por su parte, el BBVA mantiene su 20% de descuento en Axion Energy, los viernes y sábados, con un tope mensual de $6.000 para quienes cobren su sueldo en el banco. El pago debe realizarse mediante MODO, tanto con tarjetas de crédito como débito.

Ambos bancos presentan propuestas sólidas en términos de porcentaje, pero el Banco Nación sigue marcando la diferencia gracias a su mayor cobertura de marcas y su tope más competitivo.

Banco Credicoop y Comafi: descuentos semanales que pueden superar a los mensuales

Dos entidades medianas ofrecen una estrategia distinta que puede resultar aún más rentable para quienes cargan con frecuencia: reintegros semanales.

El Banco Credicoop otorga un 20% de descuento con un tope de $6.000 por semana, exclusivo para clientes con cuenta sueldo. El beneficio se aplica los jueves y está disponible en todas las estaciones adheridas que operen con MODO. Si se aprovecha cada semana, el ahorro acumulado puede llegar a $24.000 al mes.

El Banco Comafi replica el esquema con un 20% de descuento y un tope de $8.000 por semana, disponible los miércoles, exclusivamente para quienes tengan la cartera única Comafi y paguen con Visa o Mastercard mediante MODO. En total, puede representar hasta $32.000 de ahorro mensual, si se utiliza de manera constante.

Ambas propuestas destacan por su frecuencia y flexibilidad: al permitir reintegros semanales, los clientes pueden conseguir un beneficio superior al de los bancos con promociones mensuales, siempre que planifiquen sus cargas.

Ualá y Santander: beneficios más simples y accesibles para todo público

Entre las opciones más abiertas aparecen Ualá y Santander, que ofrecen descuentos de menor magnitud pero con condiciones simples y sin exigir acreditación de haberes.

La fintech Ualá brinda un 15% de descuento en Axion Energy, con un tope de $5.000 por semana, vigente los viernes. El beneficio se aplica automáticamente a través de la app, tanto en pagos con tarjeta prepaga Ualá como con QR en estaciones adheridas.

El Santander, por su parte, mantiene su clásico 10% de descuento en YPF, los sábados, con un tope mensual de $7.500. La promoción es válida para tarjetas Visa operadas con MODO, e incluye tanto crédito como débito.

Aunque no lideran en porcentaje, estas promociones son más inclusivas y fáciles de usar, ideales para quienes buscan aprovechar un beneficio sin condiciones complejas ni límites estrictos de cliente sueldo.

Banco Ciudad: beneficio estable y red amplia, ideal para conductores frecuentes

El Banco Ciudad continúa con su promoción habitual: 10% de descuento en YPF, Axion y Shell, con un tope de $10.000 por mes y válido los jueves. El beneficio se acredita en los días posteriores a la compra y aplica tanto a tarjetas de crédito como de débito, siempre que la transacción se realice a través de MODO.

Aunque su porcentaje es más bajo, el Ciudad ofrece una de las coberturas más amplias en términos de petroleras y sin requisitos de sueldo acreditado. Esto la convierte en una opción conveniente para conductores que cargan regularmente, sin depender de una única marca o día específico.

Su estabilidad y vigencia permanente hacen que muchos usuarios lo elijan como una alternativa confiable frente a los beneficios rotativos de otras entidades.

Si bien no ofrece montos tan altos de reintegro, su consistencia mensual y la variedad de marcas lo mantienen como una opción segura y previsible.

Ranking final: los bancos con mayor ahorro en noviembre

Tras comparar los porcentajes, topes y días de aplicación, el ranking de promociones más convenientes en combustibles de noviembre queda así:

- Banco Nación – 30% los viernes, tope mensual de $15.000.

- Banco Comafi – 20% los miércoles, tope semanal de $8.000 (hasta $32.000 mensual).

- Banco Credicoop – 20% los jueves, tope semanal de $6.000 (hasta $24.000 mensual).

- Banco Macro – 30% los viernes, tope mensual de $25.000, sólo en YPF.

- Ualá – 15% los viernes, tope semanal de $5.000 (hasta $20.000 mensual).

- Banco Santander – 10% los sábados, tope mensual de $7.500.

- Banco Ciudad – 10% los jueves, tope mensual de $10.000.

El Banco Nación encabeza la lista por su equilibrio entre porcentaje, tope y cobertura. Sin embargo, quienes aprovechen los descuentos semanales de Comafi o Credicoop pueden alcanzar un ahorro superior si cargan combustible de forma frecuente.

Cómo aprovechar los descuentos al máximo

Para sacar el mayor provecho de estas promociones, los especialistas recomiendan planificar las cargas según el día y el banco. Muchos usuarios combinan beneficios: por ejemplo, usar Nación los viernes y Comafi o Credicoop en semanas alternadas para maximizar los reintegros.

También es clave verificar los medios de pago habilitados: la mayoría de los descuentos requieren operar con MODO, BNA+ o billeteras digitales propias. Si el pago se realiza fuera de esos canales, el reintegro no se acredita.

Además, conviene revisar los topes en las apps bancarias antes de cargar, ya que los límites pueden variar y algunos beneficios se agotan rápidamente si se supera el monto máximo.

En un contexto donde el litro de nafta ya supera los $1.700 en el AMBA, estos descuentos pueden significar un ahorro real de hasta $30.000 mensuales para un conductor promedio. En noviembre, la planificación y el uso estratégico de los días clave pueden hacer la diferencia entre llenar el tanque o pagar de más.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,consumo,nafta,combustible,promociones

ECONOMIA

Cuánto subirán las jubilaciones y pensiones en abril después del dato de inflación que sorprendió

Jubilaciones y pensiones tendrán un nuevo ajuste en abril de 2026. El Indec publicó este jueves el Índice de Precios al Consumidor (IPC) de febrero, que marcó un incremento del 2,9%. Esa cifra define automáticamente cuánto subirán los haberes el mes próximo.

La Administración Nacional de la Seguridad Social (ANSES) aplicará ese porcentaje en la actualización de todas las prestaciones. El sistema vigente establece que los montos se modifican mensualmente según la inflación informada dos meses antes.

En la práctica, los haberes de abril aumentarán 2,89% respecto de los valores que cobran los beneficiarios en marzo. Así, la jubilación mínima pasará a ser de $380.286,25, mientras que con el bono extraordinario el monto total alcanzará los $450.286,25.

Este mecanismo de actualización mensual reemplazó al esquema trimestral que estuvo vigente hasta principios de 2024. El objetivo fue acortar la brecha entre los ingresos previsionales y el alza de precios.

Cuánto cobrarán los jubilados y pensionados en abril 2026

El organismo previsional ajustará no solo jubilaciones y pensiones, sino también las asignaciones familiares y universales. Los montos confirmados para abril son los siguientes:

- Jubilación mínima: $380.286,25

- Jubilación mínima con bono: $450.286,25

- PUAM (Pensión Universal para el Adulto Mayor): $304.243,19

- PUAM con bono: $378.314,27

- Pensiones no contributivas: $266.170,81

- Pensiones no contributivas con bono: $340.289,48

- Pensión Madre de 7 Hijos: $380.312,63

- Pensión Madre de 7 Hijos con bono: $454.359,00

En cuanto a las asignaciones, los valores quedarán así:

- AUH (Asignación Universal por Hijo): $136.653,44

- AUH con Discapacidad: $444.946,22

- Asignación Familiar por Hijo (primer rango): $68.327,03

- Asignación por Embarazo (AUE): $129.974,24

Estos montos representan un incremento directo sobre los haberes de marzo, que ya habían incorporado el ajuste correspondiente al IPC de enero.

Cómo funciona el sistema de movilidad jubilatoria mensual

El esquema actual fue implementado por el Decreto 274/2024 y marcó un cambio profundo en la forma de actualizar las prestaciones. Las actualizaciones se efectúan automáticamente cada mes utilizando el IPC de dos meses previos, lo que permite acompañar de manera más ágil la evolución de los precios.

Antes de este cambio, los ajustes se realizaban cada tres meses. Eso generaba desfasajes más pronunciados entre el momento en que subían los precios y el momento en que los jubilados recibían la compensación.

La normativa busca minimizar esos rezagos. Cada vez que el Indec publica el dato de inflación mensual, Anses ya tiene definido el porcentaje que aplicará dos meses después.

En el caso de abril, el índice utilizado es el de febrero. Para mayo, se tomará el dato de marzo, y así sucesivamente. El mecanismo se repite mes a mes sin necesidad de decretos adicionales.

Cuándo cobran jubilados y pensionados en abril

El cronograma de pagos de ANSES para abril se confirmará en los próximos días. Habitualmente, los pagos se organizan según la terminación del documento nacional de identidad (DNI) de cada beneficiario.

Las acreditaciones de jubilaciones y pensiones mínimas suelen realizarse en la segunda semana del mes, mientras que los haberes superiores al mínimo se pagan en la tercera semana.

El organismo continúa abonando en estos días los haberes correspondientes a marzo, que ya incorporaron el último ajuste derivado del índice de precios de enero.

Con este nuevo incremento, los beneficiarios de Anses recibirán en abril una actualización que refleja la inflación de febrero. El sistema de movilidad jubilatoria mensual sigue operando de manera automática, sin cambios en su estructura desde su implementación a principios de 2024.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,jubilaciones,anses,inflación

ECONOMIA

Una familia tipo necesita $1.397.672 al mes para no ser pobre

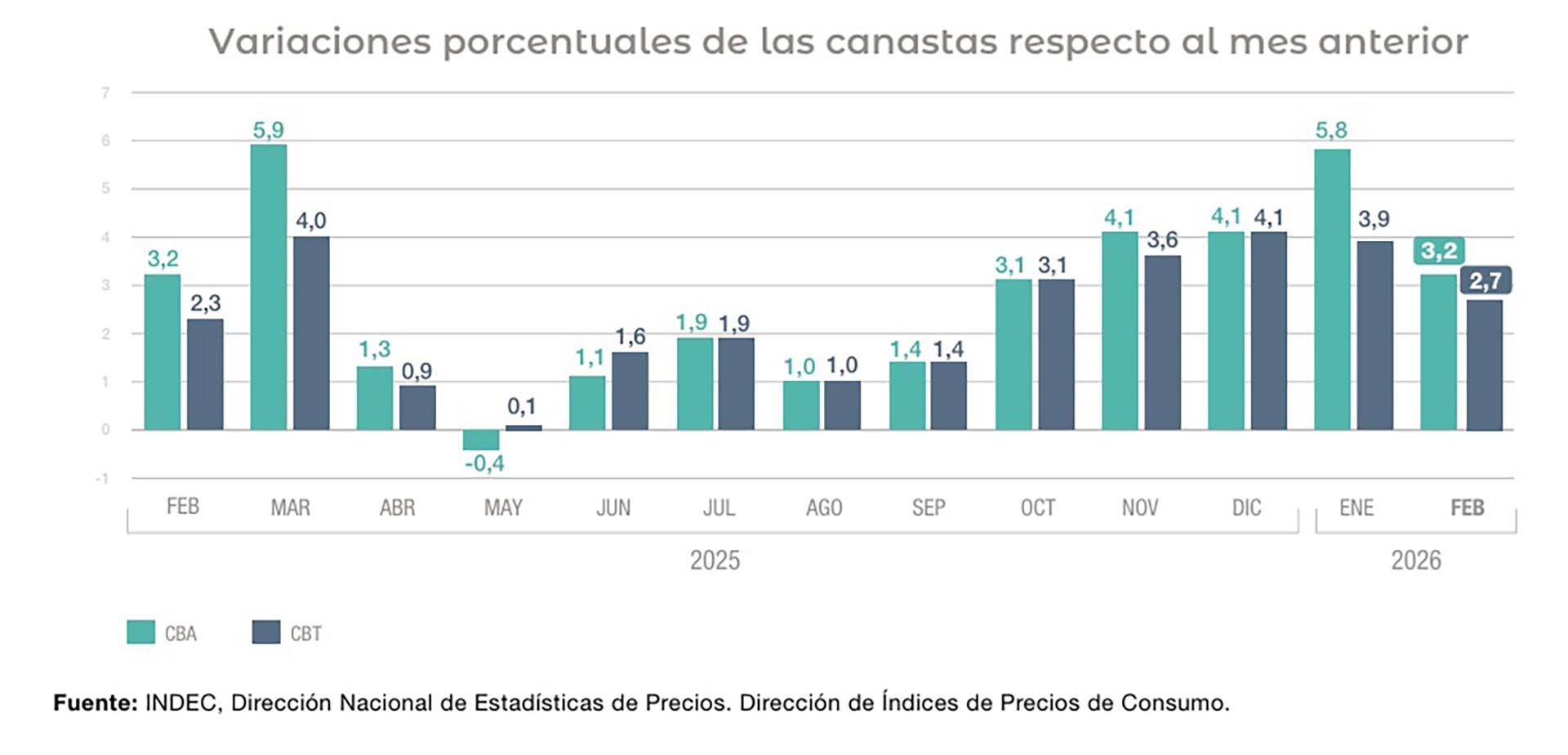

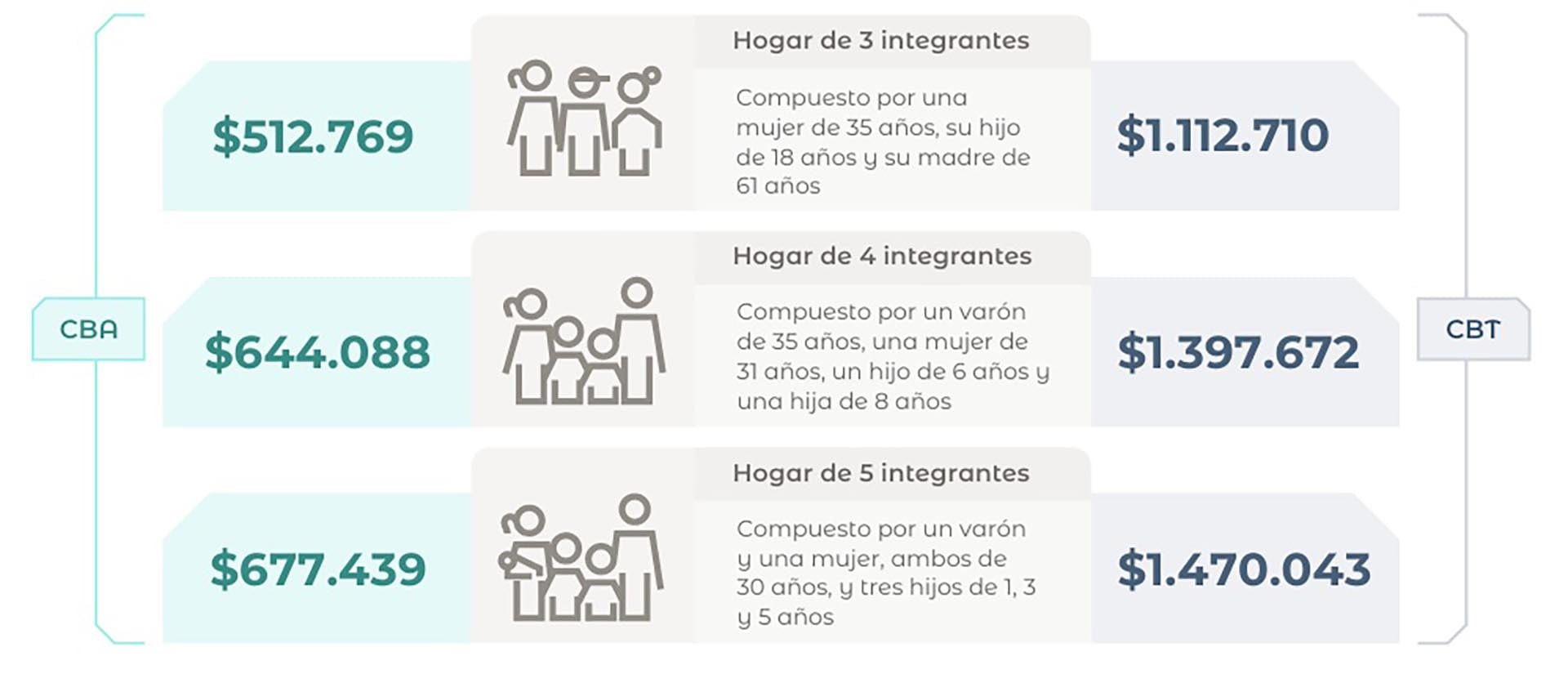

La inflación no cede y los precios de los insumos básicos tampoco. Según un informe publicado por el Indec, la Canasta Básica Total (CBT) registró un incremento del 2,7% en febrero pasado, con lo que alcanzó un valor de $1.397.672. Por su parte, la Canasta Básica Alimentaria (CBA) aumentó 3,2% y llegó a los $644.088 para una familia tipo.

Cabe recordar, que la CBT mide el total de gastos que debe hacer una familia para cubrir el 100% de sus necesidades básicas durante un mes. Eso quiere decir que los hogares con ingresos inferiores a ese valor, son técnicamente consideradas “pobres”. La CBA, en cambio, mide únicamente el costo de los alimentos y los hogares que no llevan a cubrirla entran en la categoría de “indigentes”.

Al momento de analizar los números en mayor detalle, se encuentran algunos aspectos positivos y otros negativos. Comenzando por la CBT, los datos informados por el Indec muestran que el aumento registrado en el segundo mes del año fue inferior a la inflación general, que llegó al 2,9% en febrero. Otro dato alentador, es que ya van dos meses consecutivos con desaceleración del ritmo de aumento de la Canasta Básica Total. En detalle, la suba de la CBT había sido de 4,1% en diciembre y de 3,9% en enero.

Ahora bien, lo negativo, es que pese a mostrarse en un camino descendente, los precios que componen la CBT siguen por encima de la inflación general en el acumulado del año. De acuerdo con el Indec, la Canasta Básica Total subió 6,8% en el primer bimestre, mientras que el IPC marcó una variación del 5,9% en ese mismo período. Aunque la diferencia parece poca, no deja de ser un dato importante, porque confirma que los productos de primera necesidad, aquellos que más consumen los argentinos, están aumentando por encima del promedio.

Algo similar ocurre con la Canasta Básica Alimentaria. Las estadísticas oficiales muestran que entre enero y febrero hubo una fuerte desaceleración del ritmo de incremento de los alimentos (pasó del 5,8% al 3,2%). No obstante, tanto en enero como en febrero la CBA superó al IPC en el ritmo de ajuste, lo que condujo a una diferencia bastante amplia en el acumulado del primer bimestre. Los informes muestran que la Canasta Básica Alimentaria se encareció 9,3% entre enero y febrero, contra el mencionado 5,9% del IPC. Una vez más, son los insumos esenciales los que están subiendo a mayor ritmo.

Como se mencionó, la CBA alcanzó los $644.088 en febrero y la CBT llegó a $1.397.672. Esos valores son los que el Indec toma como referencia para luego medir el avance de la pobreza y la indigencia. Sin embargo, el organismo de estadísticas aclara en su informe que el costo de vida real varía bastante de un hogar a otro dependiendo de la composición del grupo familiar.

Los dos valores mencionados corresponden a un hogar compuesto por cuatro integrantes: un varón de 35 años, una mujer de 31, un hijo de 6 años y un hijo de 8 años. Pero la historia cambia para una vivienda en la que habitan solo tres personas. Para ejemplificarlo, el Indec presenta mensualmente el detalle del costo de vida para una familia compuesta por una mujer de 35 años, su hijo de 18 y su madre de 61 años. En ese caso, la Canasta Básica Alimentaria alcanza los $512.769 y la Canasta Básica Total llega a 1.112.710 de pesos.

¿Qué pasa con los hogares más numerosos? Lógicamente, el costo de vida es mayor. Un hogar compuesto por un varón y una mujer, ambos de 30 años y tres hijos de 1, 3 y 5 años, tiene que enfrentar un gasto mensual de $677.439 para cubrir sus necesidades alimenticias y debe ganar $1.470.043 para hacer frente al costo de una CBT.

Asimismo, se podrían citar muchos otros ejemplos. Lo importante, es tener en cuenta que la CBA y la CBT varían de acuerdo a la cantidad de personas que viene en el hogar, sus sexos y sus edades. De todas formas, para todos ellos los porcentaje de aumentos han sido los mismos.

ECONOMIA

Efecto tarifas y suba de la carne: los rubros que impulsaron la inflación de febrero

La inflación de febrero se mantuvo en niveles elevados: según informó el INDEC, el IPC subió 2,9%, misma cifra que había registrado en enero. Así, acumuló un alza del 5,9% en los primeros dos meses del año, mientras que la variación interanual fue del 33,1%.

En ese sentido, según detalló INDEC, la división de mayor aumento en el mes fue Vivienda, agua, electricidad, gas y otroscombustibles (6,8%), principalmente por la suba de tarifas de gas, agua y electricidad en la mayoría de las provincias y la modificación de los esquemas de beneficiarios de tarifa con y sin subsidio.

La segunda división con mayor aumento fue Alimentos y bebidas no alcohólicas (3,3%). La división con mayor incidencia en la variación mensual regional fue Alimentos y bebidas no alcohólicas, principalmente por la suba de Carnes y derivados, a excepción de Patagonia, dondela mayor incidencia se observó en Vivienda, agua, electricidad, gas y otros combustibles.

El motivo detrás de la suba de la carne en febrero

El factor central detrás del aumento de la carne durante febrero fue la menor disponibilidad de animales para faena. En términos constantes, los precios de la hacienda se ubican en los niveles más altos de los últimos 90 años. Los analistas coinciden en que la firmeza responde a una escasez estructural de ganado para consumo, profundizada por una marcada retención de animales.

Productores y feedloteros están apostando a agregar más kilos a campo o en corrales, aprovechando una ecuación favorable entre el valor del kilo vivo y el costo del alimento. Incluso en las subastas aparece con mayor presencia el sector feedlot, que compra lotes livianos para engorde.

En términos de microeconomía, cuando la oferta se contrae y la demanda se mantiene estable, el precio tiende a subir. Este ajuste comienza en el eslabón primario (la hacienda) y se traslada progresivamente hacia frigoríficos, distribuidores y puntos de venta.

El interrogante no es si habrá traslado, sino qué porcentaje del aumento absorberá cada tramo de la cadena y cuánto terminará pagando el consumidor.

El frente externo también juega un papel clave. En enero, los embarques de carne alcanzaron las 62 mil toneladas res con hueso, un 11% más que en enero de 2025, según datos del INDEC.

A esto se suma un aumento del 33% en el precio internacional promedio en los últimos 12 meses, con valores que superan los US$ 5.000 por tonelada. El incentivo exportador fortalece la competencia por la hacienda y contribuye a sostener precios elevados.

Qué cambiará para las tarifas eléctricas desde marzo

El esquema de facturación eléctrica en el Área Metropolitana de Buenos Aires (AMBA) presentará una dinámica particular a partir de marzo. Según datos difundidos por la Secretaría de Energía y las empresas distribuidoras, dos de cada tres usuarios residenciales percibirá una reducción en sus facturas de marzo, con bajas que oscilan entre los $1.000 y $25.000, dependiendo del nivel de consumo y la tarifa previa.

Esta tendencia se explica principalmente por factores estacionales. Al tratarse de un mes templado, la demanda de energía en los hogares tiende a disminuir tras los picos del verano. En este contexto, el nuevo esquema de Subsidios Energéticos Focalizados (SEF) estableció que el tope de consumo subsidiable para marzo sea de 150 kWh mensuales, la mitad del límite permitido durante los meses de calor.

Para el 37% restante de la población del AMBA, se prevén incrementos que el Gobierno califica como «acotados». Estos ajustes se ubicarán en un rango que va de los $400 a los $5.500. Por otro lado, en el sector del gas natural, el aumento promedio a nivel nacional será apenas del 0,96%, traccionado por el bajo consumo estacional y la aplicación del cargo fijo anual (PAU).

La formalización de estos cambios llegó a través de una serie de una veintena de resoluciones del Ente Nacional Regulador de la Electricidad (ENRE), publicada en el Boletín Oficial, que alcanza a las distribuidoras Edenor y Edesur y a las transportistas eléctricas de todo el país, a quienes se les asignan los lineamientos técnicos y de precios mayoristas.

La normativa ratifica la vigencia del régimen SEF, creado mediante el Decreto 943, que unifica los subsidios nacionales para garantizar que los sectores más vulnerables mantengan el acceso al servicio indispensable. Para el año 2026, los beneficiarios de este esquema contarán con una bonificación adicional extraordinaria de hasta el 25% sobre el consumo base, con el fin de asegurar la gradualidad en la reestructuración de los precios.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,precios,alimentos

CHIMENTOS2 días ago

CHIMENTOS2 días agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”

POLITICA3 días ago

POLITICA3 días agoJuan Carlos Schmid deja la conducción de Dragado y Balizamiento después de 33 años

POLITICA2 días ago

POLITICA2 días agoManuel Adorni explicó por qué viajó con su esposa en el avión presidencial a la gira del Gobierno en Nueva York