ECONOMIA

¿Nueva tensión?: hay dudas en el equipo económico sobre la capacidad de pago de las provincias que se endeudan en el exterior

A pesar de los efectos positivos que tuvo en el riesgo país la semana pasada, el equipo económico se mostró disconforme con que las provincias y la Ciudad Autónoma de Buenos Aires (CABA) salgan a tomar deuda en los mercados internacionales, más allá de que la colocación fue festejada por el propio presidente, Javier Milei.

“Ojalá que no”, contestó un alto funcionario del equipo económico a Infobae cuando se lo consultó respecto a la próxima salida de Santa Fe a los mercados internacionales de deuda entre USD 700 millones y USD 1.000 millones, que se proyecta para la semana que viene. “¿Dónde se vio en el mundo que las provincias salgan a tomar deuda? No son generadoras de dólares y en la mayoría de los casos después terminan reestructurándola”, comentó mientras intentaba recordar qué provincia en la historia pagó en tiempo y forma.

La declaración se da luego de que la semana pasada, la Ciudad Autónoma de Buenos Aires (CABA) emitió una nueva Serie 13 del Bono Tango por USD 600 millones, a una tasa de 7,8%, una de las más bajas de su historia crediticia y con una mejora sustancial en su perfil de vencimientos. “Felicitaciones Jorge Macri por este logro, lo cual es un anticipo cierto (ya que los mercados miran al futuro) de la Argentina grande y próspera por la que trabajamos. VLLC!“

“Esta semana no por Thanksgiving, hay dos días feriados. No está definida la fecha aún”, comentó a Infobae una fuente cercana al gobernador Maximiliano Pullaro sobre la estrategia de colocación de deuda en el mercado internacional. Pese a la disconformidad de la fuente del equipo económico, el gobierno santafecino ya cuenta con la autorización para hacerlo. De concretarse la operación, Santa Fe se sumaría a la emisión que realizó CABA por USD 600 millones y a la ola de deuda corporativa por USD 3.150 millones en noviembre, récord para un solo mes.

En las semanas previas a las elecciones de medio término, en medio de la tensión cambiaria, el Banco Central de la República Argentina (BCRA) estableció restricciones cruzadas para las operaciones con dólar oficial y los financieros (MEP y Contado con Liquidación (CCL)). A pesar de la calma cambiaria de las últimas semanas, no hay intenciones en el equipo económico de levantarlas.

Un alto funcionario que forma parte de la toma de decisiones del BCRA rechazó la posibilidad de eliminar estas limitaciones. Primero se había establecido la restricción para quienes ocupan cargos de relevancia en entidades financieras y luego se generalizó.

Sigue habiendo diferencias mínimas entre la cotización oficial y los financieros, aunque existen cuestionamientos por parte de economistas de todo el espectro político sobre si las bandas están bien calibradas o si incluso no se debería dejar flotar el dólar.

En medio de la nueva relación que quiere establecer el ministro de Economía, Luis Caputo, con las provincias, el vicepresidente del BCRA, Vladímir Werning, apuntó en reiteradas oportunidades contra el cobro del impuesto sobre los Ingresos Brutos (IIBB) en el sector bancario. Sin embargo, el equipo económico parece tener las manos atadas para poder avanzar.

Como contó Infobae, en la reunión que mantuvo el martes Caputo con las empresas de la Cámara de Comercio Argentina-británica pidió que ejerzan presión sobre los gobernadores para que bajen el IIBB. “Creo que no estamos dispuestos a pelearnos con la mayoría de las provincias, porque si eliminamos el Sistema de Recaudación y Control de Acreditaciones Bancarias (SIRCREB) quiebran en dos meses”, comentó. A la vez, confesó que está al tanto de los reclamos constantes que le llegan por parte de los tributaristas en la red social X.

En las últimas horas, la Unión Industrial Argentina (UIA) dio a conocer que al 31 de marzo pasado, el promedio de saldos a favor por el IIBB entre 137 empresas era de $719 millones. Esto implicó una suba de 86% en relación con el mismo mes del año anterior, superior a la inflación registrada en el mismo período (56%).

“El relevamiento también arrojó que el 54% del monto total de saldos a favor se registró en provincias en las cuales las empresas no tienen establecimientos. Nueve jurisdicciones concentran el 87% de estos saldos a favor, siendo la más destacada Misiones, seguida por CABA y Mendoza”, destacaron en el informe.

En la última presentación de Werning ante inversores en Washington D. C., Werning apuntó contra el cobro de IIBB en el sector bancario. “El BCRA está reduciendo las distorsiones detrás de la desintermediación financiera (las distorsiones tributarias provinciales siguen siendo un problema)“, destacaron en la presentación, con un gráfico en donde expusieron que el sector bancario es el rubro que mayor alícuota cobra. Lo que en ese momento parecería dar pistas de la reforma tributaria que se comprometió el presidente Milei a mandar este año.

ECONOMIA

Cuánto subió el dólar en 2025 y cómo comienza el año nuevo en sus diferentes versiones

En un año atravesado por cambios de reglas, expectativas cruzadas y una economía en plena reconfiguración, la moneda estadounidense mostró movimientos que marcaron el pulso financiero mes a mes. Entre saltos, estabilizaciones y nuevas referencias, las distintas cotizaciones dejaron un balance que sirve como punto de partida para entender cómo arranca el año nuevo y qué señales envían el dólar oficial, los financieros y el paralelo en este nuevo escenario.

El recorrido del dólar a lo largo de 2025 dejó un mapa claro de ganadores y perdedores, pero también de una nueva dinámica en el mercado cambiario. Con el levantamiento del cepo como punto de quiebre y las elecciones como protagonistas, las distintas versiones de la divisa reflejaron el impacto de la política económica, la reacción de los ahorristas y las necesidades de cobertura de empresas e inversores. El resultado fue un 2025 en el que el dólar volvió a funcionar como termómetro de la confianza —y de las tensiones— de la economía argentina.

Ahora bien, ¿Cuál fue el resultado final de todo ese movimiento? Para entenderlo, es relevante analizar cuatro valores en relación al dólar: a cuánto cotizaba cuando empezó el año, en cuánto lo terminó y cuál fue el punto más bajo y más alto a lo largo de los doce meses. Por supuesto, las respuestas varían dependiendo de qué cotización se mire.

Comenzando por el tipo de cambio oficial, el valor de entrada -el que tenía el primer día hábil de enero de 2025-fue de $1.015 y el valor de cierre fue de $1.480. Es decir que en el transcurso del 2025 registró un aumento de 45,8%. El punto más bajo se dio el 6 de enero ($1.015), mientras que el valor más alto fue el registrado en el final del año. No obstante, en el camino tuvo varios picos altos, como los que se dieron en la previa de las elecciones legislativas, cuando llegó a costar 1.465 pesos.

Fue menos vertiginoso el “viaje” del dólar MEP (dólar bolsa), que comenzó el 2025 en $1.166,04 y lo terminó en $1.480,74, con lo que registró una variación del 26,9%. En ese caso, el nivel más bajo del año se dio el 21 de abril ($1.122,60) y el techo se alcanzó en la previa de las elecciones ($1.590,78).

En lo que respecto al Contado con Liquidación (CCL), los datos históricos muestran que el primer día del año cerró en $1.185,23. En tanto, la cotización del 30 de diciembre, fue de $1.521,55 (28,3% más alto).

No se puede dejar de lado el dólar libre, que si bien no es un canal de venta oficial, sí juega un papel importante en la formación de expectativas, o al menos tuvo esa relevancia antes de la salida del cepo cambiario. En el primer día del año, la cotización del blue fue de $1.185. Tras varios meses de relativa estabilidad, cayó a $1.130, justo después del levantamiento de las restricciones. Su comportamiento fue relativamente calmo a lo largo de los meses siguientes, pero siempre con tendencia ascendente. El pico máximo se dio tanto en octubre como el 30 de diciembre ($1.530). De puna a punta, el dólar informal registró una variación de 29,1%.

Por último, se debe mencionar el dólar turista, también conocido como dólar tarjeta. El mismo se calcula sumando al valor del dólar oficial los impuestos PAIS, de Ganancias y de Bienes Personales. Este tipo de cambio se aplica a las compras con tarjeta en moneda extranjera y a los gastos turísticos fuera del país. El primer día hábil del año, que fue también el punto más bajo, cotizaba a $1.319,50 y el último, también el punto más alto, terminó en $1.924. Como su valor depende de los movimientos del dólar oficial, la variación fue también similar (45,8%).

South America / Central America

ECONOMIA

Turismo internacional: estiman que la Argentina cerró el año con un desequilibrio similar al de 2017

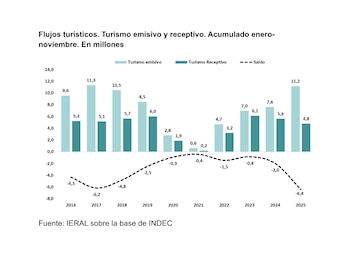

Durante 2025, la actividad turística de Argentina enfrentó un escenario de déficit internacional comparable al registrado en 2017. Según el último informe de IERAL de Fundación Mediterránea, la dinámica de los viajes mostró que el saldo del año refleja que en los primeros 11 meses viajaron 11,2 millones de turistas residentes al exterior, mientras que solo ingresaron al país 4,8 millones de turistas internacionales. De este modo, el saldo neto fue de 6,4 millones de viajeros, cifra alineada con el desbalance de viajeros observado en 2017.

El año se caracterizó por un turismo emisivo récord en el verano, cuando la cantidad de argentinos que eligió destinos fuera del país creció un 80% respecto del verano anterior, en tanto el turismo receptivo cayó 25%. El denominador común en este comportamiento fue el dólar barato, que incentivó los viajes al exterior y restó atractivo a la llegada de turistas internacionales. En ese contexto, el cociente entre turismo emisivo y receptivo se ubicó en 2,3. Esto significa que por cada viajero internacional que visitó Argentina, 2,3 residentes viajaron al extranjero. El informe lo describe como “un año de desbalance récord en décadas (exceptuando años pandémicos en los que el turismo estuvo restringido fuertemente)”.

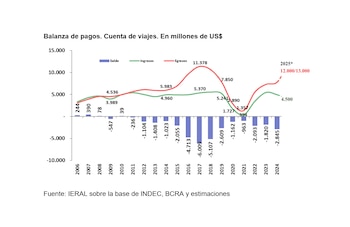

En términos económicos, el flujo de divisas acompañó el desbalance de viajeros. El informe advierte que “el año finalizará con una salida de divisas por turismo emisivo que se ubicaría entre USD 12.000 y 13.000 millones“. Si a este monto se le restan los ingresos generados por el turismo receptivo, estimados en aproximadamente US$ 4.500 millones, “el saldo de divisas ocasionado por la actividad turística será deficitario de entre USD 7.000 y 8.500 millones“. Estas cifras son provisorias, ya que resta conocer el resultado de la cuenta de viajes del cuarto trimestre.

El impacto de esta dinámica se trasladó al sector hotelero interno. Las mediciones de INDEC marcaron una caída del 3% en la cantidad de pernoctaciones en establecimientos de alojamiento durante 2025, con una mayor incidencia en el turismo receptivo. El informe señala que “la cantidad de pernoctaciones en establecimientos de alojamiento cayó 3%, con mayor incidencia en el turismo receptivo”.

En cuanto a las tendencias de búsqueda, las consultas relacionadas con turismo emisivo en Google se mantuvieron en niveles altos, aunque dejaron de crecer respecto al año anterior. “Los últimos registros ubican a estas búsquedas por debajo de las que tenían en el periodo 2024/25, es decir en la previa del verano de récord de emisivo”. En cambio, las búsquedas vinculadas al turismo interno se mostraron más bajas, con una caída del 18% en septiembre y octubre respecto al mismo periodo de 2024, aunque en noviembre y diciembre se acercaron a los niveles del año pasado. “Es precisamente en las últimas semanas del año cuando estas búsquedas se intensifican. Esto ha ocurrido así en los últimos años y es un patrón muy común a la hora de decidir viajes en la actualidad”.

De cara a la temporada alta de 2026, el informe de IERAL describe que “el desempeño que tuvo la actividad turística en el verano 2025 será un piso para lo que resulte en 2026”. Entre los factores que podrían influir en una mejoría se mencionan el encarecimiento relativo del destino Brasil, la menor incertidumbre cambiaria después de las elecciones y el llamado “efecto Messi”, ya que parte de los turistas emisivos podrían reservar parte de su presupuesto para viajar a ver a la selección en Estados Unidos.

En materia de conectividad, la cantidad de vuelos internacionales desde y hacia Argentina en noviembre se ubicó “31% por encima de los que existían en 2019 (prepandemia)”, impulsada por el auge del turismo emisivo. En contraste, los vuelos nacionales apenas superaron en 5% los niveles de 2019. Esta diferencia en la conectividad aérea representa un desafío para el sector turístico local de cara a 2026, según el informe: “incrementar la competitividad turística local, ampliar conectividad, lograr mayor cantidad de turistas internacionales en el país, sostener y volver a dinamizar el empleo en la actividad turística”.

El informe sostiene que la recuperación del turismo receptivo se apoya en la mejora de la competitividad cambiaria y en el desarrollo de eventos internacionales, factores que, junto con el intenso flujo de turismo emisivo, generan oportunidades en materia de conectividad. Para el próximo verano, se anticipa que “los flujos internacionales mostrarán, sin lugar a duda, un resultado deficitario”, aunque se estima que el turismo emisivo no será tan fuerte como en 2025 y que el turismo receptivo podría continuar recuperándose, achicando ligeramente el déficit.

El debate sobre la salida de divisas por turismo volvió a ganar espacio en la agenda pública. Federico Sturzenegger, ministro de Desregulación y Transformación del Estado, defendió el gasto de los argentinos en el exterior y su impacto en la economía local. “Los argentinos que gastan dólares en el exterior son héroes de la producción”, sostuvo en declaraciones recientes. Según Sturzenegger, “el gasto en turismo en el exterior es una de las formas más puras de libertad”. El funcionario afirmó que “eliminar restricciones para viajar y comprar en el exterior fortalece la competencia y dinamiza la economía”.

ECONOMIA

“No dormirse en los laureles”: la advertencia de Cavallo sobre el rumbo económico y las reformas pendientes para el 2026

En la víspera del inicio de 2026, el ex ministro de Economía, Domingo Cavallo, publicó en su blog personal un extenso análisis en el que detalló cuáles consideró que debían ser las reformas prioritarias para que la economía argentina logre un crecimiento vigoroso y sostenible. En ese marco, sostuvo que los avances en materia fiscal y los incentivos a las grandes inversiones ofrecieron una base relevante, aunque remarcó que el proceso de recuperación requiere completar una agenda más amplia y respetar una secuencia precisa de cambios estructurales.

Cavallo afirmó que “el inicio de un crecimiento vigoroso y sostenible de la economía argentina en el año 2026 es posible”, pero aclaró que ese escenario depende de decisiones que todavía deben adoptarse. Según explicó, el ajuste fiscal logrado en un plazo breve y la vigencia de un régimen de incentivos fiscales para grandes inversiones en sectores como la energía, la minería y las tecnologías avanzadas brindaron argumentos para esperar una mejora de la actividad. Sin embargo, advirtió que esos logros no resultan suficientes por sí solos y sostuvo que “el Gobierno no debe dormirse en los laureles”.

El economista señaló que completar la reactivación de los sectores vinculados al mercado interno y asegurar un crecimiento sostenido en el tiempo exige avanzar con varias reformas. A su entender, la secuencia de estas medidas resulta determinante para que los años 2026 y 2027 consoliden el respaldo ciudadano a las ideas de libertad económica y modernización que impulsa el presidente Javier Milei desde la campaña electoral de 2023.

Como primer paso, Cavallo destacó la aprobación del Presupuesto 2026 por parte del Congreso. Indicó que esa decisión permitió avanzar en la consolidación de lo que definió como “el gran logro de los dos años precedentes: el fuerte ajuste del gasto público y la eliminación del déficit fiscal”. Además, sostuvo que la ejecución de ese presupuesto y las negociaciones con las provincias para que acompañen el ajuste fiscal nacional podrían avanzar con mayor fluidez si el Gobierno profundiza el proceso de reprivatización.

En ese sentido, planteó que “se acelere el proceso de reprivatización de las empresas que fueron estatizadas después del abandono de la convertibilidad” y que los recursos obtenidos se destinen a incrementar la inversión en infraestructura pública. Según explicó, ese sector mostró un deterioro acumulado durante varios años y su recuperación resulta clave para sostener el crecimiento económico sin violar las restricciones fiscales.

El segundo paso que consideró imprescindible es la sanción de un nuevo régimen monetario y cambiario, preferentemente por ley, similar al que funciona en Perú. Cavallo sostuvo que ese marco institucional complementaría al Presupuesto 2026 y permitiría liberar al mercado cambiario y a la expansión del crédito al sector privado de “trabas burocráticas y manejos impredecibles”. En ese contexto, señaló que el Banco Central debe acumular reservas propias a un ritmo rápido.

EFE/ Juan Ignacio Roncoroni

El ex ministro vinculó ese proceso con la evolución del riesgo país. Según afirmó, “la tasa de riesgo país debe descender a no más de 300 puntos básicos”, lo que permitiría que las tasas de interés en pesos y en dólares se ubiquen en niveles reales compatibles con el crecimiento potencial de la economía. A su juicio, sin una completa liberalización cambiaria y financiera, resulta muy difícil que las expectativas de los inversores privados contribuyan tanto a la estabilidad macroeconómica como a un crecimiento sostenido.

También identificó como tercera reforma relevante la denominada ley de modernización laboral, aunque aclaró que su importancia no reside tanto en los cambios inmediatos del régimen laboral. Según explicó, el valor central de esa iniciativa se encuentra en los incentivos impositivos incluidos para alentar la inversión en empresas medianas y pequeñas.

Cavallo sostuvo que esos mecanismos avanzarían en la línea de extender a firmas de menor tamaño los beneficios fiscales que el Régimen de Incentivo a las Grandes Inversiones (RIGI) aseguró a los proyectos de gran escala. Incluso, consideró que “sería conveniente que estos incentivos fiscales se acercaran aún más” a los previstos para las grandes inversiones.

En relación con la apertura de la economía, el economista afirmó que las modificaciones orientadas a eliminar el sesgo antiexportador de la estructura de precios relativos deben postergarse hasta que el cambio en el régimen monetario, cambiario y financiero permita que el tipo de cambio real se ubique en un nivel de equilibrio. Según escribió, ese proceso debe desarrollarse “sin restricciones al movimiento de capitales (salvo las necesarias para desalentar el carry trade)”.

Cuando se avance en esa etapa, Cavallo remarcó la necesidad de eliminar impuestos indirectos que encarecen los costos de producción de los bienes transables internacionalmente o, en su defecto, compensarlos mediante reembolsos y reintegros a las exportaciones hasta que esos tributos se eliminen de manera definitiva.

En otro tramo del texto, el ex ministro afirmó que la reducción del riesgo país resulta más relevante que una baja inmediata de la inflación. Argumentó que, si ese indicador no desciende, “siempre estará como espada de Damocles un posible salto devaluatorio” o la necesidad de frenarlo mediante tasas de interés muy elevadas. En ese contexto, consideró imprudente anunciar metas de inflación excesivamente ambiciosas mientras subsistan restricciones cambiarias para las empresas.

Cavallo advirtió que fijar objetivos inflacionarios difíciles de cumplir podía implicar el riesgo de “ser desmentido por la realidad” o forzar una política monetaria tan restrictiva que acentúe el clima recesivo del mercado interno. En contraste, sostuvo que “es mucho más conveniente fijarse una meta ambiciosa en materia de tasa de riesgo país”, ya que su cumplimiento permitiría avanzar hacia un esquema consistente de estabilidad y crecimiento.

Respecto de la reactivación del mercado interno, señaló que se produciría en la medida en que se mantengan tasas reales de interés que no superen el crecimiento potencial de la economía y que la expansión del crédito al sector privado facilite la inversión familiar y empresaria. En ese punto, volvió a destacar el rol de la inversión en infraestructura como un motor adicional de crecimiento sostenido.

economía (general)

CHIMENTOS3 días ago

CHIMENTOS3 días agoJorge Lanata, a un año de su muerte: el periodista más original, influyente y popular de su generación

POLITICA2 días ago

POLITICA2 días agoDocumento clave: la empresa de Faroni pactó con la AFA quedarse con el 30% de sus ingresos comerciales en el exterior

POLITICA1 día ago

POLITICA1 día agoEl mensaje de Año Nuevo de Javier Milei: “Hemos cumplido con todas nuestras promesas de campaña”