ECONOMIA

Opciones para invertir en el presente y resguardarse en el futuro más allá de la jubilación

Desde hace más de una década, el sistema previsional argentino atraviesa una crisis profunda que combina fragilidad financiera, pérdida constante del poder adquisitivo y una arquitectura legal inestable. Las modificaciones legislativas y administrativas han sido tantas (al menos nueve, entre 2008 y 2025) que no sólo han diluido su previsibilidad, sino también la confianza ciudadana en que el Estado pueda garantizar una vejez digna. Con un régimen de reparto cada vez más tensionado por la informalidad y la proliferación de regímenes de excepción, los jubilados enfrentan haberes que apenas alcanzan para cubrir sus necesidades básicas.

A pesar de la urgencia, el panorama político anticipa que no habrá una reforma estructural del sistema previsional al menos hasta 2026. La fórmula actual, que indexa los haberes según la inflación, funciona como un parche, pero no como una solución de fondo. En ese escenario, cada vez más argentinos se preguntan si es viable pensar en una alternativa.

La evolución del haber jubilatorio mínimo en nuestro país muestra con crudeza el deterioro de su valor, medido en dólares, a lo largo de los últimos 15 años. Este fenómeno no solo refleja el impacto de la inflación interna y la devaluación, sino también el carácter errático de las políticas previsionales, muchas veces compensadas con bonos discrecionales que no modifican la base estructural del ingreso de los jubilados.

La pérdida de poder de compra de la jubilación mínima

El gráfico a continuación muestra la trayectoria de la jubilación mínima (con bono) tanto en pesos corrientes como a valor del dólar paralelo promedio de cada período. El pico más alto de la serie se registra en septiembre de 2017, cuando el haber mínimo alcanzó los u$s403,78, sin bono extraordinario ese mes. En contraste, en junio de 2025, la jubilación se ubica en u$s259,39 sin bono y u$s318,96 con bono, es decir, casi u$s100 por debajo del máximo histórico, aún con el refuerzo adicional. El punto más bajo se dio en octubre de 2020, en pleno contexto de pandemia, cuando el haber mínimo cayó a apenas u$s106,26, también sin bono.

El pico más alto de la serie se registró en septiembre de 2017

Este recorrido pone en evidencia la pérdida de poder de compra de los haberes previsionales, incluso en momentos de estabilidad macroeconómica relativa. La ausencia de una política de largo plazo y la continua utilización de bonos como atajo transitorio para compensar la caída real del ingreso han generado una dependencia estructural de medidas discrecionales.

El siguiente gráfico ilustra con claridad cómo, desde diciembre de 2019, la política previsional argentina profundizó una lógica paliativa, extendiendo el uso de bonos como herramienta central, en una lógica de corto plazo que no abordan los desequilibrios de fondo.

Desde diciembre de 2019, la política previsional argentina profundizó una lógica paliativa

Un sistema con «bono dependencia»

La diferencia entre ambas curvas pone en evidencia la «bono-dependencia» del sistema previsional argentino, donde buena parte del ingreso del jubilado no está asegurado por ley ni es estructural, sino que depende de decisiones discrecionales del Ejecutivo de turno.

Para entender el verdadero deterioro del poder adquisitivo de los jubilados, es necesario ponerla en relación con el costo real de vida de una persona mayor. La Defensoría de la Tercera Edad elabora una Canasta Básica de Jubilados, que incluye no solo alimentos y medicamentos, sino también rubros claves como vivienda, servicios, transporte y recreación.

Según la última actualización de abril de 2025, esta canasta asciende a $1.200.523 mensuales. De ese total, el 23% corresponde a alimentos, el 22% a medicamentos y el 20% a vivienda, tres rubros que concentran el 65% del gasto mensual y que, además, suelen mostrar aumentos por encima del promedio general.

Tres rubros que concentran el 65% del gasto mensual de la canasta básica de un jubilado

En comparación, la jubilación mínima más bono en junio de 2025 se ubica en $374.783, lo que alcanza para cubrir apenas el 31% de una canasta básica. Es decir, un jubilado que percibe el haber mínimo con refuerzo estatal no puede cubrir ni un tercio de los gastos esenciales estimados para una vejez digna.

El siguiente gráfico ilustra cómo ha evolucionado, desde 2010 hasta hoy, la relación entre la jubilación mínima (con bono) y el valor de esta canasta. El resultado es contundente: en los últimos 15 años, nunca un haber mínimo logró cubrir el 100% del costo estimado de vida de un adulto mayor, y la tendencia general ha sido a la baja, con breves repuntes transitorios.

En los últimos 15 años, nunca un haber mínimo logró cubrir el 100% del costo estimado de vida de un adulto mayor

Para junio de 2025, por ejemplo, se necesitan más de tres jubilaciones mínimas completas para cubrir una sola canasta básica. El fenómeno refleja una creciente brecha entre el ingreso garantizado por el sistema previsional y el nivel de gastos necesario para una vida mínimamente autónoma y digna.

Este dato resume con claridad una realidad que viven millones de personas mayores en Argentina: la jubilación, aún con refuerzos extraordinarios, no garantiza las condiciones mínimas de bienestar.

El 2017 marcó el último pico en poder adquisitivo de la jubilación mínima. Desde entonces, el haber mínimo nominal creció año tras año, pero muy por debajo del ritmo al que lo hizo la Canasta Básica del Jubilado, que refleja el costo real de vida para un adulto mayor. El gráfico compara dos líneas: por un lado, la evolución del haber mínimo jubilatorio sin bonos para evitar la distorsión y, por el otro, el valor que debería haber alcanzado esa jubilación para mantener el mismo poder adquisitivo que tenía en enero de 2017.

La jubilación, aún con refuerzos extraordinarios, no garantiza las condiciones mínimas de bienestar

El resultado es claro: salvo contadas excepciones, el haber mínimo se mantuvo sistemáticamente por debajo del nivel necesario para cubrir la canasta. En 2017 una jubilación mínima cubría el 40% y para 2025 apenas alcanza el 25%. En otras palabras, si en 2017 se necesitaban 1,5 jubilaciones mínimas para cubrir la canasta, en 2025 hacen falta 4. A pesar de los aumentos, los jubilados perdieron más de 40 puntos porcentuales de capacidad de compra en apenas ocho años. Este deterioro no se corrige con bonos compensatorios.

En comparación a los países latinoamericanos, la Argentina sigue ubicándose en la mitad baja del ranking regional cuando se compara el haber jubilatorio mínimo en dólares. El ingreso mensual de un jubilado argentino apenas supera los u$s250, lo que lo deja por debajo de países como Brasil, Colombia, México, Costa Rica o Uruguay.

La Argentina sigue ubicándose en la mitad baja del ranking regional

Esto ocurre a pesar de que Argentina tiene una economía más grande y un nivel de gasto previsional históricamente elevado en relación al PBI. Sin embargo, la inestabilidad macroeconómica, la alta inflación y la licuación sostenida de ingresos hicieron que el haber mínimo pierda valor real y relativo, incluso en comparación con países de menor desarrollo económico.

Hoy un jubilado argentino cobra solo poco más de la mitad que uno uruguayo, y menos que uno colombiano o mexicano, a pesar de que esos países no cuentan con sistemas previsionales universales tan amplios como el argentino.

Inversión «anti-jubilación»: opciones para resguardarse

El sistema previsional argentino desde hace tiempo atraviesa una crisis estructural. Existe un fuerte deterioro en la relación entre aportantes y beneficiarios: cada vez hay menos trabajadores formales realizando aportes y más personas que acceden a una jubilación sin haber contribuido el mínimo necesario, a través de moratorias.

Este desbalance compromete la sostenibilidad del sistema de reparto, que se basa en la solidaridad intergeneracional: los aportes de los activos de hoy financian las jubilaciones de los pasivos actuales. Sin embargo, el envejecimiento de la población y el avance de la informalidad generan una tensión que hace cada vez más difícil sostenerlo.

En contraste, los sistemas de capitalización individual, como los seguros de vida con ahorro o los seguros de retiro, funcionan con una lógica diferente. Allí, cada aporte va a una cuenta personal que genera rendimientos con el tiempo. Ese capital se acumula y, llegado el momento, puede utilizarse para complementar la jubilación o ser retirado total o parcialmente. Además, esos fondos son heredables en caso de fallecimiento, y en muchos casos se integran con seguros de vida o invalidez, ofreciendo una cobertura adicional.

Por ejemplo, de acuerdo a Sancor Seguros con un seguro de retiro una persona de 35 años que aporta $50.000 por mes durante 30 años, con una tasa de rendimiento real proyectada del 4% anual, podría acumular un fondo de $30.754.000. Eso permitiría generar una renta vitalicia mensual estimada en $205.320 a valor de hoy.

Este tipo de instrumentos fomenta el ahorro disciplinado a largo plazo, algo difícil de lograr de forma autónoma. Además, ofrecen previsibilidad y una sensación de control sobre el propio futuro financiero.

La realidad es que el sistema jubilatorio argentino hace décadas que muestra signos de agotamiento. La sostenibilidad del sistema es una de las más precarias del mundo. Frente a esta situación, cada vez más personas optan por no dejar su futuro librado al azar y comienzan a construir una solución paralela. Invertir hoy en una alternativa previsional, una inversión «Anti-jubilación», no es solo una decisión financiera: es una forma de protegerse frente a la incertidumbre y empezar a garantizar una vejez más digna.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,jubilacion,jubilados,haberes,inflacion

ECONOMIA

Consultoras recalculan la inflación tras suba del dólar y prevén un índice superior al 2% para agosto

El nivel de inflación se encuentra en «observación» en este momento por el mercado, tras la escalada que tuvo el precio del dólar en las últimas semanas y el impacto que puede traer en los valores de la economía durante agosto. En forma puntual, se considera que el presente mes puede arrojar un porcentaje más alto que los períodos anteriores y, por ende, se puede cortar la tendencia bajista que se venía produciendo.

Cabe recordar que en todo el mes pasado el precio del dólar escaló 14%, y se acercó a la franja superior de flotación de los $1.400, por lo que se calcula que parte de ese incremento podría haberse empezado a trasladar a los valores de los productos y servicios.

Incluso, las recientes cifras difundidas por analistas privados dan cuenta de una inercia más alta para los precios de la economía.

De acuerdo a las últimas proyecciones que acaban de publicar economistas privados, como C&T Asesores y Fundación Libertad y Progreso, la inflación registrada en julio fue de 1,9%.

Para otros economistas, como los que integran BBVA Research, el mes pasado se registró un incremento del índice de precios al consumidor (IPC) del 2,1%.

Es decir, las perspectivas es que se superaron los registros previos de 1,6% de junio, medidos de forma oficial por el INDEC.

Y, por ende, la City está a la espera de que se conozca este miércoles el nuevo Relevamiento de Expectativas del Mercado (REM), que publica cada inicio de mes el Banco Central, sobre una encuesta entre 40 economistas, donde se podrá conocer mejor los pronósticos para inflación y dólar, en base al nuevo escenario.

Cabe recordar que a inicios de julio pasado, en el REM se proyectó un índice de precios al consumidor (IPC) para dicho mes en torno al 1,7%, y para el corriente agosto se esperaba en alrededor de 1,6%. Pero claro, la suba del dólar posterior a esta publicación cambió ese escenario.

«El relevamiento de precios minoristas que realizamos para la región Gran Buenos Aires presentó un incremento de 1,9% mensual, algo por debajo del 2% que tanto nosotros como el INDEC habíamos relevado en junio. Con este dato, la variación de 12 meses bajó de 38,8% a 35,5%«, resumen desde la consultora C&T de Camilo Tiscornia y María Castiglioni Cotter.

Claro que en los niveles de julio se agrega un factor estacional de ese período, en especial, los ligados al turismo, que tienen un pico por las vacaciones de invierno, y se le suma el aguinaldo.

«No obstante, en esta oportunidad, también las verduras tuvieron un aumento muy fuerte, el mayor desde marzo pasado. De hecho, dejando de lado esos componentes y los regulados, la inflación núcleo fue de 1,4% mensual, la menor para la región desde mayo de 2020 y antes, enero de 2018″, acotan desde C&T.

Un panorama similar se concluye que hubo en julio, desde la Fundación Libertad y Progreso, debido a que registró 1,9% mensual, sosteniéndose por debajo del 2% por tercer mes consecutivo.

«Con este resultado, la inflación acumulada en el primer semestre del año se ubica en 17,3%, mientras que la variación interanual alcanzó el 36,5%, la más baja desde enero de 2021″, afirman desde L&P.

«Como puntos destacados de la dinámica de precios en julio aparecen factores estacionales (vacaciones escolares y aguinaldo), algunas subas en precios regulados (combustibles y servicios públicos) y una serie de eventos que incrementaron la incertidumbre y golpearon la demanda de pesos: el fallo negativo por la causa YPF, la aprobación en el Congreso de un paquete de reformas que compromete el equilibrio fiscal y la volatilidad cambiaria tras el vencimiento de las LeFis», enumeran desde Libertad y Progreso.

Inflación para agosto: superior al 2%

En cuanto a las perspectivas de inflación para el corriente agosto, si bien es un período que acaba de iniciarse y falta conocer qué hechos impactarán, los economistas consideran que parte de la suba del dólar del mes pasado se trasladará a los precios de la economía. Y, por ende, arrojaría un número más alto que el de julio.

«En agosto consideramos que puede haber una inflación en torno al 2,3%, donde el sendero de desinflación continúa, con tasas reales positivas y altas, y un tipo de cambio más acomodado. Todos factores que sostienen la demanda de dinero. Así, para este mes vemos un ajuste marginal por efecto depreciación de algunos precios, pero con un pass-through (pasaje a los precios) bajo, consistente con la ausencia de excedente monetario», reflexiona Fernando Baer, economista de la consultora Quantum de Daniel Marx.

En tanto, desde la consultora Eco Go, en la primera semana del mes los alimentos consumidos dentro del hogar registraron una suba del 0,6%, marcando una aceleración de 0,6 punto porcentual respecto a lo registrado la semana previa. Por lo que estima que la inflación de agosto se ubicaría en 1,9% mensual.

«El dato es todavía preliminar y está sujeto a modificaciones. El salto del tipo de cambio no mostró un traspaso inmediato a precios. No se descarta, sin embargo, que en las próximas semanas puedan experimentarse nuevas subas, a pesar de la contención sobre el índice que suponen el tope que imponen los salarios al consumo y la competencia contra importados», detallan desde Eco Go.

Por su parte, Eugenio Marí, economista jefe de la Fundación Libertad y Progreso, aclara que «la volatilidad cambiaria de julio no se trasladó a los precios, lo que permitió que el IPC volviera a estar por debajo del 2%. No obstante, hay que ser prudentes. La suba del tipo de cambio señala que está habiendo presiones a la depreciación del peso, y que no se corrigen, se pueden empezar a notar en otros precios de la economía».

Además, concluye que la demanda de pesos «fue cayendo por motivos estacionales y por la suba en la incertidumbre, por lo que es lógico que para equilibrar el valor de la moneda haya que retirar parte de la oferta que hoy está circulando. El gobierno tiene los instrumentos para hacerlo».-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,precios,inflacion,dólar,ahorro,precio dólar

ECONOMIA

El dólar afloja e inversores ya identificaron uno de los grandes factores que evitó otro récord

Tras un julio caliente en materia cambiaria (suba del 14%), el dólar ahora es noticia por el motivo contrario: en los primeros días de agosto, acumula una baja del 2%, que lo lleva a ubicarse en torno a los $1.350 para la venta al público en Banco Nación. Las causas de esta renovada tranquilidad en el mercado, no se vinculan necesariamente a una mayor venta de divisas del campo, sino al considerable atractivo para los inversores de las tasas en pesos, para hacer carry trade.

Además, el precio del dólar se acercó días atrás al techo de la banda de flotación estipulada a mediados de abril pasado por el Banco Central, que -a valores actualizados al 1% mensual- ronda los $1.450.

Por ende, al llegar a un valor considerado competitivo y por establecerse cerca de la cotización máxima estipulada por el Gobierno, las probabilidades de que siga avanzando eran menores, hecho que le quitó presión a su inercia alcista. A ello se suma el factor que la inflación se encuentra controlada.

Asimismo, se suma que la rebaja a las retenciones impositivas al campo fomentó una mayor venta de divisas, algo que sedujo a que se incremente de forma moderada la venta de divisas por parte de este sector.

«El sector agroexportador parece retomar un flujo de ingresos mayores a los de los últimos días, debido a que el lunes ingresaron más de u$s100 millones. Por lo que mayor oferta, menor demanda e intervención en futuros justificaron las bajas en las cotizaciones», detalla Gustavo Quintana, analista de PR Cambios, a iProfesional.

De hecho, en el mercado de futuros y opciones del Matba-Rofex se registró el martes una baja generalizada de las cotizaciones pactadas para tipo de cambio, en torno a los $15 en todas las posiciones.

Así, para fines de agosto se negoció un dólar mayorista de $1.364,5, por lo que se espera desde ahora hasta la conclusión del mes un alza cercana al 2%. Por ende, recuperaría lo que cayó en este periodo, pero en el total de los 31 días quedaría «neutro».

En tanto, para fin de diciembre, en el mercado se espera que alcance los $1.496.

«Estamos en un régimen de bandas, donde el Banco Central no interviene directamente. Es común que veamos variaciones, lo importante es la tendencia y observar, sobre todo, el promedio mensual», aclara Claudio Caprarulo, economista principal de Analytica Consultores, a iProfesional.

A estos factores que favorecen la baja del precio del dólar se le suma la confianza y tranquilidad generada en el mercado tras el desembolso del Fondo Monetario Internacional (FMI) de los u$s2.000 millones comprometidos.

«Creo que luego de tanto movimiento la semana pasada, se podía esperar que, si no había malas noticias, el dólar se tranquilizara un poco. Al mismo tiempo, salió el informe del FMI y se confirmó el giro de los u$s2.000 millones. El Fondo destacó las fortalezas del plan económico, y también le llamó la atención al Gobierno en su esquema de acumulación de divisas. Creo que el mercado ve con buenos ojos que se empiece a acumular divisas más consistentemente, aunque eso también puede ponerle cierto piso al dólar, si el Tesoro decide llevarse más divisas», resume Nahuel Bernues, CFA, asesor financiero y fundador de la Consultora Quaestus, a iProfesional.

Factor principal de baja de precio de dólar: carry trade

Más allá de la leve suba en la liquidación de divisas por parte del campo, tras la baja de las retenciones, y los otros factores enumerados, para el mercado el principal motivo que genera que en los últimos haya caído el precio del dólar es el contexto favorable para hacer carry trade.

Es decir, con los intereses más altos en pesos, donde se llega a pagar, por ejemplo, en un plazo fijo tradicional hasta 37% de tasa nominal anual (TNA), o sea, cerca de 3% mensual, y en los mercados a futuro se negocia que el precio del dólar se mantendrá neutro en el mes, todo indica pensar que la renta en moneda nacional resulta más atractiva.

«Lo que hizo bajar el precio del dólar no fue el campo, porque vienen liquidando poco, con los menos de u$s100 millones diarios. Quiero decir, para mí ese descenso del valor tiene más relación con los flujos de los inversores, algún banco, alguien de afuera que está entrando para hacer carry trade, para hacer tasa», afirma Francisco Díaz Mayer, analista de ABC Mercado de Cambios, a iProfesional.

En resumen, un punto de entrada arriba de los $1.360 por dólar, «evidentemente, a varios ya les gustó».

Es decir, inversores vendieron dólares a un valor elevado, y con esos pesos aprovechan la tasa alta para dejarlos un tiempo para luego llevarse una ganancia mayor, para después transformarlos en más cantidad de billetes estadounidenses, aprovechando la esperada tranquilidad cambiaria que estima el mercado para todo agosto.

«Para ponerlo en perspectiva, tengamos en cuenta que la suba de los últimos días de julio del precio del dólar se dio en el marco de un desplome de la liquidación del agro, desde unos u$s230 millones diarios a unos u$s50 millones. Ese volumen se recuperó parcialmente en estos últimos días, aunque con la baja permanente de las retenciones ahora el incentivo para liquidar viene, fundamentalmente, por la posibilidad de hacer carry trade«, detalla a este medio Isaías Marini, economista de ONE618, el nombre del ex fondo de inversión de Consultatio.

Por ende, concluye que «si el techo de la banda es creíble, y el Gobierno ganó grados de libertad con la revisión del FMI, el incentivo a hacer carry trade hasta las elecciones gana atractivo».-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,precio,precio dólar,dólar hoy

ECONOMIA

Récord de empresas argentinas en el mercado de capitales

Impulsadas por el RIGI e inversiones en Vaca Muerta, las emisiones corporativas superaron los máximos del año pasado. ON en dólares lideran la tendencia

05/08/2025 – 20:48hs

El mercado de capitales argentino cerró el primer semestre de 2025 con un nuevo récord de emisiones corporativas, alcanzando los u$s9.831 millones entre fideicomisos financieros y obligaciones negociables (ON). El dato representa un incremento del 1,9% respecto del máximo previo, registrado en el segundo semestre de 2024.

En detalle, las obligaciones negociables explicaron la mayor parte del volumen, con u$s8.766 millones colocados. De ese total, un 84% correspondió a emisiones en dólares, lo que marca el segundo mayor nivel en moneda extranjera desde 2015, según un informe elaborado por PwC Argentina.

Récord de emisiones corporativas en Argentina: buen semestre para los fideicomisos

Por su parte, las emisiones de fideicomisos financieros totalizaron u$s1.066 millones, lo que representa una suba del 35% frente al semestre anterior y el mejor desempeño semestral desde 2019. No obstante, este segmento aún se encuentra un 30% por debajo de los picos históricos de 2016 y 2017.

Durante junio, se concretaron 14 colocaciones de fideicomisos financieros en pesos por $363.855 millones, con una tasa nominal promedio del 40% anual y una duration de 5,2 meses.

RIGI y Vaca Muerta: los motores del boom en ON en dólares

El dinamismo en el segmento de obligaciones negociables en dólares estuvo fuertemente impulsado por dos factores clave: el Régimen de Incentivo a las Grandes Inversiones (RIGI) y las inversiones en el sector energético, especialmente en Vaca Muerta.

Empresas como YPF, Vista, Tecpetrol y Pluspetrol lideraron colocaciones por más de u$s3.800 millones, lo que equivale al 54% del total emitido en dólares en el semestre.

Advertencias para el segundo semestre

A pesar de este panorama alentador, desde PwC advirtieron que las condiciones del segundo semestre dependerán de la evolución política y macroeconómica. Las elecciones legislativas y posibles episodios de volatilidad podrían modificar el apetito inversor y las condiciones de financiamiento.

«Si se consolida el proceso de estabilización macroeconómica y baja de la inflación, el mercado de capitales debería fortalecerse como fuente de crédito para las empresas, con tasas más bajas y plazos más largos», sostuvo Juan Tripier, director de PwC Argentina.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empresas,obligaciones negociables,rigi,vaca muerta

SOCIEDAD2 días ago

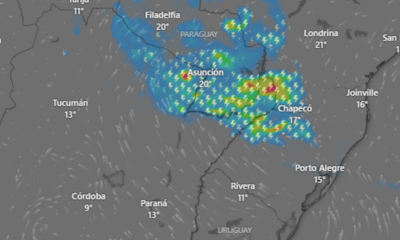

SOCIEDAD2 días agoHay alerta amarilla por tormentas y frío extremo para este lunes 4 de agosto: las provincias afectadas

POLITICA1 día ago

POLITICA1 día agoMartín Menem se refirió al escándalo de Tech Security que involucra a su familia: “Nos quieren meter a todos en la misma bolsa”

POLITICA1 día ago

POLITICA1 día agoMilei afirmó que la elección en la provincia de Buenos Aires “podría significar el fin del kirchnerismo”