ECONOMIA

Outlet de Coto vende televisores desde $220.000: qué tener en cuenta antes de comprar

En una de sus sucursales, Coto tiene fuertes descuentos en algunos electrodomésticos e incluso ofrece cuotas sin interés. Todos los precios

26/01/2026 – 13:00hs

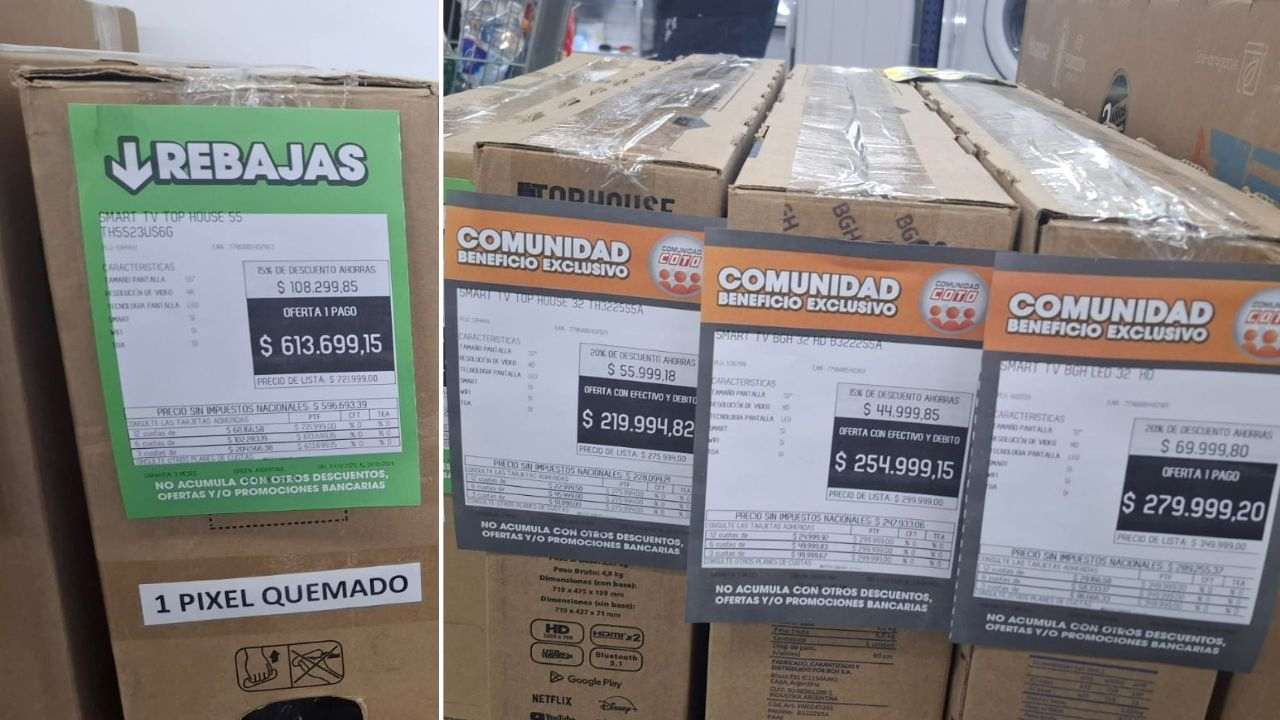

Coto tiene en una de sus sucursales un outlet de electrodomésticos en donde se pueden encontrar distintos artículos con fuertes rebajas, a partir de pequeños detalles tanto en su presentación como en su funcionamiento.

Lo cierto es que, de todas formas, algunos productos pueden ser toda una oportunidad en caso de necesitar comprar algo puntual. Es el caso, por ejemplo, de los televisores. Hay hasta 25% de descuento en algunos Smart TV, que se venden desde $220.000.

Outlet de Coto vende televisores baratos: qué tener en cuenta al comprar

Ubicado en Gallo 250, cerca del Abasto, el outlet de electrodomésticos de Coto tiene distintos artículos en oferta en enero. De acuerdo a un relevamiento realizado por iProfesional, los televisores son uno de ellos.

A la hora de comprar, de todas formas, hay que tener en cuenta una serie de aspectos clave. Por ejemplo, al encontrarse en la sección outlet, la variedad de productos no es la misma que en el resto de las sucursales de la cadena.

Hay un stock limitado, que rota con el tiempo, por lo que pueden ser necesarias varias visitas para conseguir el producto indicado.

Otro punto es que, al ser un outlet, algunos artículos pueden tener algunos problemas: por ejemplo, uno de los televisores exhibidos tiene el cartel: «Un pixel quemado». En otros casos, tal como explican en el lugar, puede faltarle el control remoto o tener la caja rota.

En algunos televisores el descuento es mayor si se cuenta con Comunidad Coto: en esos casos, la rebaja alcanza el 25% en un pago. En otros, además del descuento del 15%, es posible pagarlos en hasta 6 cuotas sin interés.

Outlet de Coto vende televisores desde $220.000 y en cuotas sin interés

En concreto, hay distintos modelos y tamaños de televisores, que pueden convertirse en toda una oportunidad si alguien está buscando un nuevo Smart TV.

A continuación, algunos de los modelos con descuentos y la posibilidad de pagarlos en cuotas sin interés:

Algunos de los televisores con descuento: uno de ellos avisa que tiene ‘un pixel quemado’

Smart TV Top House 55’’

- Precio en oferta: $613.699

- 15% de descuento

- Se puede pagar en hasta 3 y 6 cuotas sin interés

- Detalle: aclara que tiene un pixel quemado

Smart TV LG 55’’

- Precio en oferta: $888.249

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV LG 65’’

- Precio en oferta: $1.453.499

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV BGH 55’’

- Precio en oferta: $750.549

- 15% de descuento

- Se puede pagar en hasta 6 cuotas sin interés

Smart TV 43’’

- Precio en oferta: $424.999

- 15% de descuento

- Se puede pagar en 3 y 6 cuotas sin interés

Smart TV BGH Led 32’’

- Precio en oferta: $279.999

- 20% de descuento

- Oferta en un pago con Comunidad Coto

Smart TV Top House 32’’

- Precio en oferta: $219.994

- Descuento del 25%

- Oferta en un pago con Comunidad Coto

Lo cierto es que el outlet de Coto, ubicado en su sucursal del barrio Abasto, es una buena alternativa para quienes buscan electrodomésticos a precios bajos. Es cierto que, antes de comprar, se deben tener en cuenta ciertos aspectos, como que pueden presentar leves fallas o faltantes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,coto,precios,consumo

ECONOMIA

Un estudio privado comparó el efecto del aumento de las importaciones sobre los precios y el empleo

(AP Foto/Víctor R. Caivano)

Un estudio analizó el efecto de las compras externas sobre los la inflación y la ocupación, en especial en sectores industriales

El informe, ee la consultora PxQ, de PxQ, que encabeza el economista Emanuel Álvarez Agis, quien fuera viceministro de Axel Kicillof, durante la gestión ministerial del actual gobernador de la Provincia de Buenos Aires, analiza la decisión oficial de priorizar el combate a la inflación con una mayor competencia externa y advierte sobre los costos sociales del enfoque.

Según PxQ, la política de apertura comercial impulsada por el gobierno de Javier Milei llevó a un fuerte crecimiento de las importaciones y tuvo efectos inmediatos sobre los precios internos y la estructura productiva. En 2025, subraya, el volumen de importaciones superó los máximos previos registrados durante el gobierno de Mauricio Macri, una etapa sin controles cambiarios.

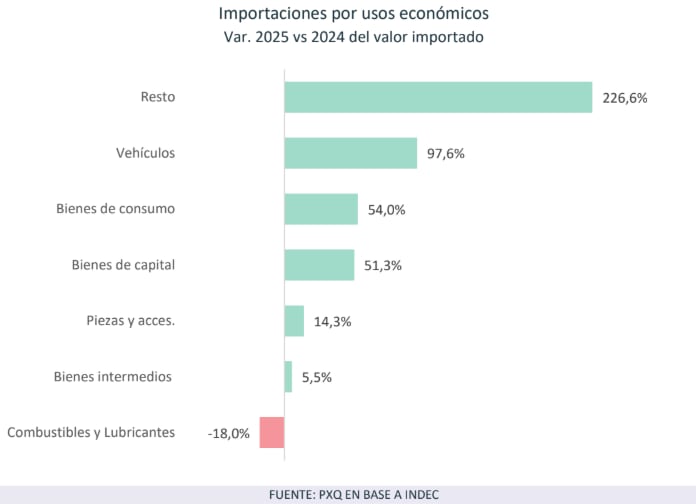

La consultora detalla que las importaciones medidas en valor aumentaron 25% durante 2025, salto que involucró a casi todos los rubros, con la única excepción de combustibles y energía.

Al analizar las importaciones por usos económico, el estudio muestra que las ide bienes de capital y de bienes de consumo aumentaron respectivamente 51,3 y 54%, pero las de vehículos (97,6%) casi se duplicaron y en la categoría “Resto” el aumento fue del 226,6% (esto es, las compras se más que triplicaron). En el segmento de bienes de consumo masivo, calzado, heladeras y lavarropas sobresalieron por el volumen importado.

Entre los rubros industriales, las compras de vehículos y tractores crecieron 61%, las de máquinas y artefactos mecánicos 29% y las de máquinas y aparatos eléctricos 28% respecto de 2024. En conjunto, estos tres sub-rubros representaron cerca del 45% de las importaciones totales del año, lo que, según PxQ, pone de relieve el peso de la apertura importadora sobre sectores industriales estratégicos.

El informe subraya que esta apertura coincidió con una contracción de la producción local y del empleo en los sectores menos competitivos. A diferencia de otros ciclos económicos, explica, en los que el incremento de importaciones fue acompañado de una mayor actividad industrial, el proceso actual está marcado por una caída del Índice de Producción Industrial (IPI), que retrocedió 4% desde agosto de 2024, en simultáneo con un aumento de 35% en las importaciones.

Las consecuencias se sintieron especialmente en el sector de prendas de vestir, cuero y calzado, donde las importaciones subieron 50% y la actividad alcanzó su valor más bajo fuera del período de pandemia, con una disminución de 3,5 por ciento. En ese sector, se perdieron 7.229 empleos formales respecto del segundo trimestre de 2023, algo que PxQ atribuye enteramente al impacto de la competencia externa sobre la industria nacional.

El sector automotriz mostró un comportamiento similar. Mientras la producción local cayó 3% entre 2024 y 2025, la utilización de la capacidad instalada bajó del 50% en noviembre de 2025. Sin embargo, las ventas de vehículos crecieron 57% anual, fenómeno explicado por un aumento de 98% en la importación de unidades.

Así, los vehículos para pasajeros y automotores se consolidaron como los rubros que más aportaron al crecimiento de las importaciones. El empleo registrado en la industria automotriz se mantuvo estancado desde comienzos de 2024 y, para el segundo trimestre de 2025, era 8% menor que dos años antes.

En cuanto a los precios, PxQ identifica una relación clara entre la apertura importadora y la desaceleración de la inflación en contextos sin cepo cambiario. En 2025, el aumento de las importaciones coincidió con menores presiones inflacionarias, especialmente en los sectores de bienes transables. La consultora resalta que los precios de indumentaria y equipamiento del hogar avanzaron por debajo del promedio del IPC, un efecto atribuido al ingreso de productos importados. Por su parte, los servicios y sectores regulados siguen jugando un papel central en la dinámica del índice general de precios.

El informe analiza casos puntuales para ilustrar esta tendencia. En 2025, la importación de lavarropas creció 1.432%, la de heladeras 625%, la de vehículos 196,4%, la de neumáticos 34,8%, la de notebooks 21,7% mientras que las de calzado cayeron 14,5 por ciento.

Esas variaciones en los volúmenes importados se correspondieron con caídas reales de precios en pesos (esto es, descontada la inflación) del 54,7% en el caso de los lavarropas, del 32,8% en el de las heladeras, del 12,2% en el de los automotores, del 42,6% en el de los neumáticos, del 47,9% en el de las notebooks y del 22,4% en el del calzado. A su vez, medidos al tipo de cambio oficial los precios en dólares de esos mismos productos cayeron 51,3% para los lavarropas, 27,% para las heladeras, 6% en el caso de los automotores, 38,3% en el de los neumáticos, 44,1% en el de las notebooks y 16,7% en el del calzado.

A su vez, medidos al dólar CCL, según un relevamiento propio de PxQ el promedio de precios de esa canasta de productos cayó 19% en diciembre de 2025 respecto de diciembre de 2023, con bajas menores el rubro automotor.

La consultora también compara precios locales con valores internacionales. En octubre de 2023, una heladera costaba en el mercado argentino, medida al dólar oficial, 150% más que en el exterior, mientras que en noviembre de 2025 esa diferencia se redujo a 32 por ciento-

El informe concluye que la apertura importadora permitió una convergencia de precios hacia los estándares internacionales, en especial en bienes durables y de consumo no esencial.

Entre sus conclusiones, PxQ advierte que, aunque la política de apertura funcionó como ancla de precios, los costos en términos de empleo industrial fueron elevados.

Los sectores primarios y sus cadenas, afirma, no tienen la capacidad de absorber los empleos perdidos en la industria, y una apertura acompañada de un tipo de cambio administrado puede destruir puestos de trabajo incluso en ramas potencialmente competitivas.

El informe destaca así que el gobierno priorizó la desinflación sobre el empleo y la producción, con el riesgo político de que una recuperación económica demorada debilite el respaldo social a la baja de la inflación.

ECONOMIA

Por qué colapsan o se achican los líderes de la industria láctea como SanCor, Verónica o La Paulina

En un contexto marcado por las bajas ventas de las alimenticias en general, el segmento lechero atraviesa esta primera instancia del año con un viento en contra que no ha dejado de intensificarse sobre todo desde 2025. El escenario para ese nicho se ve marcado por una merma en la comercialización de la que recientemente dio cuenta el Observatorio de la Cadena Láctea (OCLA), aunque la entidad también reconoció que diciembre pasado fue un mes de cierta mejoría. Sin embargo, la tormenta persiste: algunas entidades que agrupan a las pymes lecheras del interior afirman que en enero la venta de productos lácteos se habría reducido al menos un 18 por ciento. En el segmento también se subraya que en los últimos dos años cerraron más de 1.000 tambos en la Argentina, y que la combinación de esas variables es la que explica la delicada situación operativa y financiera que atraviesan firmas como Lácteos Verónica, Luz Azul, o la misma SanCor. O empuja la salida de gigantes como Saputo, que acaba de vender el 80% de su negocio lácteo en la Argentina al holding peruano Gloria Foods, con el traspaso incluido de marcas como La Paulina, Ricrem y Molfino.

Si bien en el ámbito de la lechería reconocen que en 2025 la generación de materia prima subió más del 9%, también se señala que la merma de varios meses que evidencia el consumo, combinada con el alza de los costos operativos y la falta de financiamiento fresco para afrontar el endeudamiento acumulado que muestran la mayoría de las firmas grandes del sector, mantiene en terapia intensiva a casi todo el sector.

Por otra parte, la mayor generación de leche no se ha traducido en una rentabilidad provechosa para toda la cadena. Así, recientemente entidades como CONINAGRO y FECOFE advirtieron que el sector «atraviesa una fase negativa marcada por precios estancados, cierre de tambos y concentración productiva«.

«En 2025 los productores tuvieron solo un aumento del 6% en muchas zonas, y eso llevó al cierre de tambos y a un proceso acelerado de concentración», dijo al respecto Martín Echavarri, integrante de la Cooperativa Tambera Dos Hermanas de Serrano, en la provincia de Córdoba, y dirigente de FECOFE. Según datos de Ansol, 2025 concluyó con 8.900 tambos operativos, lo cual perforó el piso histórico de ese segmento.

«Para el mercado lácteo argentino, los cierres de tambos asociados a cooperativas representan una señal de alerta; estas unidades productivas no solo aportan volumen de leche cruda a la industria, sino que también sostienen la economía regional y el vínculo entre el productor primario y la industria transformadora», precisó la agencia en cuestión.

A tono con eso, OCLA afirma que en lo que lleva de presidente Javier Milei ocurrió el cierre de 1.024 tambos en la Argentina.

Esos guarismos, que muestran lo dañada que está la cadena lechera desde sus bases, se sienten aún más en los pilares que sostienen a las principales lácteas del país. Aunque con matices según el caso, nombres de comprobado peso en el mapa de la actividad han exhibido en semanas y meses recientes desde parates productivos hasta conflictividad laboral, pasando por endeudamiento agravado, falta de materia prima y pérdida de franquicias.

Semejante escenario también motivó cambios de estrategias como los aplicados esta semana por Saputo, que pasó de comandar la comercialización local de derivados lácteos a prácticamente retirarse de la Argentina.

La venta del negocio de Saputo, un indicador que preocupa

Hasta el traspaso de su negocio, la compañía canadiense lideraba los números nacionales de procesamiento de leche con más de 3,5 millones de litros diarios. La venta a Gloria Foods implica la transferencia de activos industriales estratégicos y marcas con fuerte presencia en las góndolas.

Como publicó iProfesional, el acuerdo contempla el traspaso de dos plantas de producción y de etiquetas históricas como La Paulina, Ricrem y Molfino, todas con gran penetración en el mercado local.

Si bien se aclaró que Saputo no abandona por completo la Argentina, ya que seguirá contando con una porción del negocio que le permitirá participar del mercado exportador, en el ámbito lechero señalan que la firma ejecutó esa maniobra para afrontar la visible merma que muestra la comercialización de lácteos en el escenario doméstico. De ahí la intención de la firma norteamericana de concentrar su apuesta en la colocación de productos en el exterior.

En las últimas horas, desde la compañía se argumentó que la desinversión responde a un cambio «en su estrategia global de asignación de capital». En el último año, la filial argentina generó ingresos por aproximadamente 1.200 millones de dólares canadienses, equivalentes a cerca del 7% de la facturación consolidada del grupo. Dicha porción representa una porción relativamente baja para el volumen de recursos que la firma viene destinando a su operatoria doméstica.

«Esta desinversión mejora nuestra flexibilidad financiera y respalda la reinversión específica en plataformas que ofrecen las mayores oportunidades de crecimiento, a la vez que nos permite mantener una cartera de productos de origen argentino para nuestros mercados internacionales», declaró al respecto Carl Colizza, presidente y CEO de Saputo.

Vale aclarar que la operación está sujeta a las aprobaciones regulatorias correspondientes y se prevé que se cierre de manera formal en el primer trimestre del año fiscal 2027 de Saputo. Hasta entonces, la empresa canadiense continuará operando como hasta ahora en la Argentina.

Lácteos Verónica, en un momento dramático

En sintonía con el mal momento que sufre la lechería, Lácteos Verónica acumula meses arrastrando una crisis que ya huele a cierre total. Fuertemente endeudada y ausente de las góndolas y heladeras de los supermercados, la firma transita este tramo de febrero con nula actividad en sus plantas en Clason, Lehmann y Suardi, en la provincia de Santa Fe.

Lácteos Verónica acumula más de 10 días sin realizar ningún tipo de transferencia a sus empleados, que suman varias semanas de haberes impagos. Al mismo tiempo, la lechera dejó de cubrir sus gastos en términos de servicios de electricidad y agua, y ya no elabora lácteos tras verse interrumpido el flujo de materia prima por los continuos incumplimientos con su cadena de proveedores.

Desde hace algo más de una semana, Lácteos Verónica paró por completo la producción «a fasón», es decir, para terceras marcas. Se espera que durante la jornada del miércoles, y en el contexto de las marchas contra la reforma laboral, buena parte de sus 700 empleados se movilicen exigiendo soluciones ya en Capital Federal.

En cuanto a la situación de la deuda bancaria de la compañía, iProfesional constató en el registro del Banco Central (BCRA) que la empresa acumula 3.877 cheques emitidos sin fondos y una deuda en ese ítem de casi 13.600 millones de pesos.

Al mismo tiempo, Lácteos Verónica debe miles y miles de pesos a entidades de crédito como Catalinas, Credibel y Trend Capital. También posee deudas con los bancos Nación, BBVA, Santander, Galicia y Macro, entre otros.

El contexto actual, señalan voceros de los empleados de la lechera, es de total incertidumbre y en el horizonte no se descarta una quiebra inminente. Dicha acción implicaría la pérdida de 700 puestos de trabajo.

Por el lado de los proveedores, la situación también es dramática: cerca de 150 productores de leche de la provincia de Santa Fe se unieron recientemente para reclamar el pago de mercadería entregada y nunca abonada.

Se estima que sólo con ese grupo de tamberos la deuda que mantiene Lácteos Verónica se ubica en torno a los 60 millones de dólares. En simultáneo a la parálisis en la producción que tiene lugar en las instalaciones de Lácteos Verónica, la posibilidad de que sus dueños promuevan un traspaso de activos sigue en la indefinición. Esto último, más allá de que se rumorea que la francesa Savencia podría estar interesada en la operación de la lechera en crisis.

Luz Azul y las franquicias que se pierden

Otro ejemplo cercano del mal momento que padece el sector lácteo está en lo expuesto por Gabriela Benac, titular de Luz Azul, quien hace escasas semanas reconoció caídas en las ventas, esfuerzos para absorber a sus franquicias y entrega de mercadería al personal.

«La situación de la industria láctea es compleja, hay una sobreproducción de leche en el mundo y particularmente en Argentina donde hay un sobrestock y mucha cantidad de quesos. Por una cuestión de oferta, los precios se mantienen estables», declaró la ejecutiva.

«Estamos absorbiendo cada vez más locales franquiciados para no perder presencia en el mercado y que no cierren los locales», agregó.

Por estos días, Luz Azul cuenta con una red de 70 puntos comerciales, de los cuales alrededor de 57 corresponden, precisamente, a franquicias de la marca.

«Los franquiciados primero manifiestan que no pueden pagar la mercadería y cuando vemos que se endeudan les hablamos para comprarles el local y que al menos recuperen la inversión inicial» afirmó.

Benac remarcó que, dado el contexto actual, el público consumidor busca precios y que a las lácteas solo les queda no aumentar los valores para de alguna forma evitar una mayor caída en las ventas. Claro que eso ocurre a cambio de perder rentabilidad comercial, aclaró.

«Con el queso cremoso estamos perdiendo entre un 5 y un 6 por ciento. Hace tres meses lo habíamos aumentado, pero lo tuvimos que bajar un 20 por ciento porque hay ofertas en todos lados y necesitamos mantener lo que tenemos», explicó, en declaraciones radiales.

Según se indicó, desde un tiempo a esta parte, Luz Azul comenzó a entregar mercadería y otros «plus» para amortiguar de alguna forma la pérdida de poder adquisitivo que también complica a su personal.

SanCor, en manos de la Justicia y debiendo sueldos

Un nombre de peso que sigue profundizando su caída a partir del contexto macroeconómico y la deuda acumula de gobiernos anteriores es SanCor, que sigue sumando capítulos complicados.

Así, y a partir de los continuos incumplimientos de salarios y deuda con proveedores que ha efectuado la unión de cooperativas, a fines del mes pasado la Cámara de Apelación de Santa Fe confirmó la intervención dispuesta para la compañía por el juzgado de Primera Instancia de Rafaela.

De esa forma, se ratificó que la láctea será coadministrada por el aparato judicial de la provincia en cuestión. Por estos días, SanCor acumula una deuda laboral del orden de los 20.000 millones de pesos. Al mismo tiempo, la firma suma más de 300 pedidos de quiebra en su contra.

Un aspecto que dio lugar a la ratificación aplicada estuvo, según fuentes judiciales, en que la cúpula de la lechera dio señales de no querer colaborar con la investigación llevada a cabo por los tribunales.

Recientemente, José Pablo Gastaldi y Alberto Eduardo Sánchez, dos expresidentes de la lechera, fueron procesados por la presunta apropiación indebida de al menos $1.600 millones que, señala la Justicia, debieron destinarse al pago de los aportes de los operarios de la firma.

La medida en cuestión, establecida por Aurelio Cuello Murúa, juez federal de Rafaela, incluyó un embargo por $90 millones aplicado a ambos exejecutivos. También se rechazó la posibilidad de que Gastaldi y Sánchez obtengan una suspensión del juicio fijado por el mismo Cuello Murúa.

En la actualidad, la compañía apenas se sostiene a partir de los contratos a fasón, esto es, la producción para terceros que aún mantiene con firmas como Elcor, Punta del Agua y La Tarantela.

A principios de noviembre de 2025, la directiva de la empresa presentó ante la Justicia un plan de crisis que propone, a modo de aspecto sobresaliente, el recorte de 304 empleos como medida concreta para mejorar el presente financiero de la lechera.

En los últimos dos años SanCor implementó 370 despidos aunque, más allá del tenor de la medida, la láctea no logró reducir su rojo operativo y financiero.

La Suipachense y ARSA, dos casos de cierre

A modo de confirmación de que el declive del negocio lechero no perdona la vida de las compañías, conviene recordar que a principios de noviembre de 2025, el juzgado Civil y Comercial N°7 de Mercedes decretó la quiebra de Lácteos Conosur S.A., razón social de la tradicional empresa láctea La Suipachense.

La compañía venía de atravesar un fuerte conflicto gremial y 140 empleados de su planta en la localidad bonaerense de Suipacha se quedaron sin trabajo.

El cierre de La Suipachense ocurrió tras una tensión que aumentó a lo largo del año: movilizados ante la posibilidad de despidos masivos, sus empleados acumularon más de 60 días de acampe en las instalaciones de la firma. En meses recientes la compañía prácticamente no procesaba leche y su planta estaba a un paso de quedarse sin luz ni gas por falta de pago.

También en el inicio de ese noviembre finalmente se decretó la quiebra de Alimentos Refrigerados S.A. (ARSA), la compañía que desde 2019 se encargaba de producir yogures y postres con la marca SanCor

Vía resolución judicial, se estableció el cierre formal para una crisis que llevaba meses paralizando la actividad en su planta industrial de Sunchales, Santa Fe, donde trabajaban más de 400 personas.

Los empleados habían mantenido la operación a pulmón durante meses, pese a la falta de aportes patronales y salarios adeudados. Al día de hoy, muchos de ellos siguen sin cobrar y sin recibir información oficial sobre su futuro laboral o las posibles instancias de recuperación del negocio.

A la par del endeudamiento que evidencian la mayoría de las compañías lecheras, lo cierto es que el panorama actual del sector lácteo combina factores que ponen en serio riesgo la continuidad de muchas empresas.

En ese sentido, la sobreoferta de leche cruda, con volúmenes que crecen semana a semana y se acercan a los máximos estacionales, coincide con un mercado interno deprimido, que sigue siendo el principal canal de venta para la mayoría de las firmas pequeñas y medianas del segmento.

Asimismo, los precios finales muestran caídas que van del 5 al 10%, lo cual refleja un consumo retraído y la pérdida sostenida del poder adquisitivo. El cuadro negativo se completa con exportaciones que se ven cada vez más restringidas.

Finalmente, el tipo de cambio vigente y la pérdida de competitividad externa limitan la colocación de excedentes en el mercado internacional, dejando a muchas empresas con producción acumulada y sin alternativas comerciales rentables.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,saputo,lapaulina,sancor,lácteos verónica,leche,crisis,lácteas

ECONOMIA

Ranking de inflación: cuáles son las provincias donde más se aceleraron los precios en enero

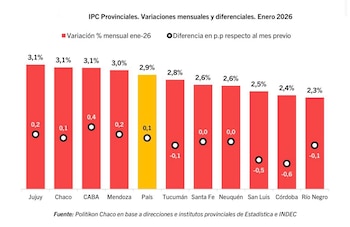

La inflación de enero a nivel nacional se ubicó en 2,9%, anotando así el octavo mes consecutivo de aceleración. Sin embargo, entre las distintas provincias se observan importantes disparidades, según sus mediciones propias.

La consultora Politikon Chaco hizo un ranking con las jurisdicciones cuyos índices de precios más aumentaron el mes pasado. En ese sentido, cuatro distritos subnacionales registraron en enero subas superiores al promedio nacional: Jujuy, Ciudad de Buenos Aires y Chaco, con un aumento de 3,1% en cada caso, y Mendoza, con 3 por ciento.

En contraste, otras seis provincias mostraron incrementos por debajo del total país, destacándose Río Negro con la variación más baja del mes, 2,3 por ciento.

La dinámica mensual del Índice de Precios al Consumidor (IPC) presentó marcadas diferencias entre provincias: cuatro aceleraron, cuatro desaceleraron y dos mantuvieron niveles similares al mes anterior.

La Ciudad de Buenos Aires lideró la aceleración, con un aumento de 0,4 puntos porcentuales, seguida por Jujuy y Mendoza (+0,2 p.p. cada una) y Chaco (+0,1 p.p.).

Por el contrario, Santa Fe y Neuquén mantuvieron la misma variación que en diciembre de 2025, mientras que Tucumán (-0,1 p.p.), Río Negro (-0,1 p.p.), San Luis (-0,5 p.p.) y Córdoba (-0,6 p.p.) desaceleraron, con mayor intensidad en los dos últimos casos.

En cuanto a los motivos de estos desempeños, Politikon Chaco resaltó que en CABA la aceleración del IPC estuvo impulsada principalmente por los servicios, destacando Recreación y Cultura, aunque también contribuyó la mayor suba en Alimentos. En Jujuy, el incremento se explicó sobre todo por Vivienda y Servicios Públicos y Alimentos.

En Mendoza, los sectores que más incidieron fueron Educación, Vivienda y Servicios Públicos y Alimentos.

Por su parte, en Chaco, la suba adicional del mes se apoyó en Transporte y Comunicaciones, Atención de la Salud y Alimentos, este último por encima del promedio provincial.

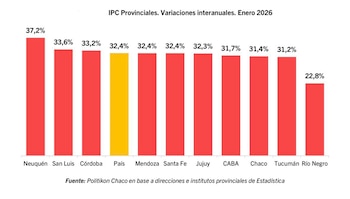

En tanto, en enero el Indec mostró que el IPC tuvo una suba interanual del 32,4%, levemente por encima del registro del mes anterior. Solo tres provincias presentaron una variación interanual superior a ese nivel: Neuquén (37,2%), San Luis (33,6%) y Córdoba (33,2%); por el contrario, el resto de los distritos se ubicó por debajo del nivel general nacional, con Río Negro al fondo del ranking (22,8%).

En Santa Fe, el IPC mantuvo el mismo nivel que en diciembre, pese a que divisiones como Salud y Alimentos mostraron aceleraciones. Sin embargo, estas fueron compensadas por la desaceleración en Vivienda y Servicios Públicos y Transporte y Comunicaciones.

En Neuquén, aunque la mayoría de las divisiones aceleró en enero, el efecto fue neutralizado por una fuerte desaceleración en Transporte y la estabilidad de Vivienda y Servicios.

En Tucumán, aunque Comunicación registró una fuerte aceleración, Transporte desaceleró con mayor intensidad tras el salto de diciembre y Alimentos redujo levemente su ritmo de aumento, lo que llevó a que el nivel general mostrara una leve desaceleración.

En Río Negro, la desaceleración en Transporte y Esparcimiento compensó la aceleración en Alimentos y otros rubros. Es importante señalar que esta provincia no publica un IPC ponderado. Esto significa que considera que cada producto o servicio tiene el mismo peso dentro del gasto, lo cual limita la comparabilidad metodológica con el resto.

En San Luis, pese a que algunos rubros como Vivienda y Servicios mostraron aceleraciones, las desaceleraciones en Alimentos, Transporte y Comunicaciones y otros sectores hicieron que el nivel general quedara por debajo del mes previo.

Finalmente, en Córdoba, la mayoría de las divisiones de su índice provincial, incluyendo Alimentos, Vivienda y Servicios y Transporte, desaceleraron, lo que permitió que enero cerrara con un nivel considerablemente menor al de diciembre.

La comparación entre provincias pone en evidencia que detrás del promedio nacional conviven realidades muy distintas, determinadas por variaciones sectoriales y decisiones locales. El análisis de enero muestra que la inflación no solo sigue en alza, sino que su impacto y sus causas presentan matices marcados según el territorio.

Cabe destacar que, a nivel nacional, con la nueva metodología basada en la Encuesta Nacional de Gastos de los Hogares (ENGHo) 2017-18, que no se aplicó por decisión del gobierno, se habría registrado una inflación algo menor, alrededor del 2,8%, según estimaciones de Equilibra.

La diferencia se debe a cambios en la ponderación de los bienes y servicios, destacando que alimentos y bebidas, con una alta suba del 4,7%, tienen mayor peso en la canasta vigente que en la actualizada.

Restaurantes y hoteles también tuvieron aumentos significativos. Los precios estacionales lideraron las subas, mientras que educación y prendas de vestir mostraron variaciones bajas o negativas.

IPC,inflación,provincias,Argentina,enero 2026,economía,precios,variación,datos,estadística

POLITICA2 días ago

POLITICA2 días agoEl Gobierno busca aprobar la reforma laboral y el Régimen Penal Juvenil antes del 1 de marzo

SOCIEDAD2 días ago

SOCIEDAD2 días agoAvistaron una ballena azul en Chubut por primera vez en la historia

INTERNACIONAL2 días ago

INTERNACIONAL2 días agoChaotic video shows passengers trading midair blows; plane forced to divert: reports