ECONOMIA

Pesos que no alcanzan: cuál es el billete más alto que propone reconocido economista

La inflación ha ido erosionando el poder de compra de los pesos, y cada vez se necesita más cantidad de billetes para poder realizar distintas compras diarias. Es que si bien el lanzamiento de los papeles de $10.000 y $20.000 alivió el volumen requerido, el economista y exministro de Economía, Ricardo López Murphy, acaba de salir a proponer que se emitan nuevas denominaciones más grandes, que llegan a ser hasta 10 veces más altas que las actuales.

«Con billetes de $50.000, $100.000 y $200.000, el Estado puede ahorrar millones en impresión y logística. Una medida simple que alivia las cuentas públicas, sin costo para nadie», recomendó este reconocido analista.

Cabe recordar que la última denominación más elevada lanzada por el Gobierno fue la de $20.000, el 13 de noviembre del año pasado, y en la actualidad circulan 276 millones de unidades de ese monto.

Es decir, apenas representan 3,2% del total del dinero que circula entre el público y los bancos, según datos del Banco Central.

Este máximo valor actual de $20.000, por cierto, ya no está alcanzando para comprar varios de los consumos cotidianos, como un almuerzo para dos personas, dos kilos de carne, un kilo de helado, o llenar un tanque de nafta.

Por ende, la coincidencia en el mercado es que se requiere un valor más alto para la moneda doméstica, para que se utilicen menos papeles para adquirir bienes y servicios más costosos.

Aunque, por otro lado, los $200.000 propuestos por López Murphy es una cifra que llega a equivaler a u$s166 y supera, en amplia medida, a las denominaciones más altas de los países de la región, que se encuentran en un rango equivalente a un valor de entre u$s25 a u$s35.

Incluso, entre las referencias más altas se ubica el propio papel de u$s100 en Estados Unidos, que hoy en Argentina representa a un monto de $120.500, según el tipo de cambio oficial.

El argumento de López Murphy de proponer emitir estas cifras de $50.000, $100.000 y $200.000, se refiere a que «es lo mismo a lo que valían los billetes de $50 y $100 en la época de la convertibilidad».

El exministro Ricardo López Murphy pidió billetes de $50.000, $100.000 y $200.000.

Cuál es el billete de máxima denominación necesario

El billete de máxima denominación que sería necesario en estos momentos, de acuerdo a algunos analistas consultados por iProfesional, ronda los $100.000.

Un parámetro es actualizar el valor de la unidad de $1.000, desde que se lanzó el 30 de noviembre de 2017 hasta la actualidad, que arroja un valor actualizado, basándose en la inflación acumulada, de $71.540.

«En cambio, el billete de $10.000, que comenzó a circular el 7 de mayo del año pasado, hoy representa a tener un ejemplar actual equivalente de $14.700″, estima Andrés Méndez, director de AMF Economía, ante la consulta de iProfesional.

En tanto, la unidad de $20.000, emitida en noviembre del 2024, hoy representa tener un billete de $23.835.

Este billete completa la familia «Heroínas y Héroes de la Patria» creada en 2022, y en el anverso del billete se encuentra la imagen de Juan Bautista Alberdi, inspirador de la Constitución Nacional de 1853.

«Hoy podría ser acorde tener una máxima denominación de $100.000, aunque es importante mencionar que bajó de forma muy notoria el uso de efectivo y el stock de billetes ya es menos de la mitad del PBI», concluye Méndez a este medio.

De acuerdo a cifras del Banco Central, se corrobora el menor uso de pesos, ya que hoy circula un total de 8.738 millones de billetes, un 20% menos del dinero registrado a fines del 2024.

La unidad que tiene más presencia entre el público y los bancos es el de $1.000, ya que representa el 43% de todos los billetes que hoy circulan en la economía argentina.

Lo concreto, que justifica la propuesta de López Murphy, es que mayores denominaciones permiten que haya menos dinero en circulación, y eso facilita la utilización y reduce los costos de impresión, distribución y atesoramiento de comercios y bancos. Al mismo tiempo, permite a los cajeros automáticos dispensar más dinero.

Incluso, el propio Banco Central defendió esto cuando lanzó el billete de $20.000, al afirmar: «La incorporación de billetes de mayor denominación y la programación monetaria efectiva permiten reducir los costos directos del BCRA y los costos operativos del sistema financiero en su conjunto. Un billete de mayor denominación permite imprimir una menor cantidad de billetes para afrontar un mismo nivel de demanda de efectivo por parte de la sociedad».

De hecho, la entidad monetaria enfatizó a fin de año pasado que «menos billetes en la economía reducen el costo de reposición de cajeros automáticos y el tiempo de procesamiento en las sucursales».

Por lo pronto, según consultó iProfesional entre fuentes del Banco Central, no hay planes oficiales en la actualidad para emitir una mayor denominación, y el foco apunta a favorecer el uso de los canales de pagos digitales para descomprimir la necesidad de efectivo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,billete,pesos

ECONOMIA

Empleada doméstica: cuánto cobra por hora y mes en enero 2026

El incremento salarial para las empleadas domésticas forma parte del último tramo del acuerdo paritario. Además, al sueldo se suma un bono no remunerativo

14/01/2026 – 20:43hs

La empleada doméstica, así como todos los trabajadores del servicio de casas particulares en general recibirán este mes de enero un aumento de salarial acordado en el marco de la Comisión Nacional de Trabajo en Casas Particulares.

Hay que tener en cuenta que esta actualización es del incremento del 1,3% sobre los sueldos y las horas de diciembre de 2025.

Este ajuste corresponde al tramo final del acuerdo paritario y se calcula sobre los haberes devengados durante diciembre último. Además, al salario de una empleada doméstica se le suma un bono no remunerativo, que se liquida de acuerdo con la cantidad de horas trabajadas y no depende de la categoría de la empleada.

Por ahora, este es el último aumento salarial acordado en paritarias, y aún no hay confirmación oficial sobre ajustes adicionales en los meses siguientes.

Empleada doméstica: cuánto cobra por hora y mes en enero 2026

A continuación, los montos que cobrará por hora y por mes en enero una empleada doméstica y cada una de las categorías. Hay que recordar que se trata de lo trabajado en diciembre y que se recibirá en enero 2026:

Supervisor/a

- Con retiro: $471.956,01 mensuales y $3.783,33 por hora

- Sin retiro: $525.712,99 mensuales y $4.143,70 por hora

Personal para tareas específicas

- Con retiro: $438.475,56 mensuales y $3.582,79 por hora

- Sin retiro: $488.091,78 mensuales y $3.926,84 por hora

Caseros

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

Asistencia y cuidado de personas

- Con retiro: $427.821,61 mensuales y $3.383,54 por hora

- Sin retiro: $476.755,68 mensuales y $3.784,32 por hora

Personal para tareas generales

- Con retiro: $384.713,01 mensuales y $3.135,99 por hora

- Sin retiro: $427.821,61 mensuales y $3.383,54 por hora

A los básicos del convenio hay que sumar el adicional por antigüedad, equivalente a un 1 por ciento por cada año trabajado de la empleada doméstica en su relación laboral, sobre los salarios mensuales.

También hay un extra del 30 por ciento calculado sobre los salarios mínimos de cada categoría, para empleadas del sector que trabajan en zonas desfavorables como La Pampa, Río Negro, Chubut, Neuquén, Santa Cruz, Tierra del Fuego, Antártida e Islas del Atlántico Sur o en el Partido de Carmen de Patagones.

Y a eso se suman también las horas extras, que son las que la trabajadora desempeña por fuera de su jornada habitual:

- 50% de recargo para las horas extras trabajadas de lunes a viernes y hasta las 13 horas del sábado.

- 100% de recargo (doble jornada) si las horas extras se realizan los sábados después de las 13 horas, domingos o feriados.

A la empleada doméstica le corresponde percibir el salario mínimo de la categoría para la cual fue contratada y registrada o uno superior. En caso de prestar tareas en más de una categoría, le corresponde percibir la remuneración de la categoría mejor remunerada.

Empleada doméstica: cuál es el bono extra al sueldo, según las horas trabajadas

La Comisión Nacional de Trabajo en Casas Particulares (CNTCP) fijó para el último bimestre del año un bono no remunerativo de $14.000 en noviembre, diciembre y enero, tanto para personal con retiro como sin retiro que trabajen más de 16 horas semanales

A diferencia de otras paritarias, las subas no se calculan sobre los valores de octubre, sino sobre el salario actualizado del mes anterior. Por su condición no remunerativa, el bono no impacta en el básico ni en adicionales como antigüedad o presentismo, pero sí se suma de manera directa al sueldo en mano de cada trabajadora.

- 0 a 12 horas semanales: $6.000

- 12 a 16 horas semanales: $9.000

- más de 16 horas semanales: $14.000

- personal sin retiro: $14.000

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,empleada domestica,sueldo,paritaria

ECONOMIA

Cupón PBI: un “fondo buitre” vuelve a demandar a la Argentina por supuesta manipulación del Indec y exige USD 2.600 millones

Un grupo de inversores liderados por el holdout –o “fondo buitre– Aurelius Capital Management presentó hoy una demanda en Nueva York contra la Argentina por el impago de Cupones PBI, una vieja causa basada en el supuesto de que el Gobierno de ese momento –año 2013, con Cristina Kirchner como presidenta y Axel Kicillof como ministro– habría manipulado las cifras de crecimiento del país.

Es una causa que ahora suma un nuevo capítulo con un reclamo que Sebastián Maril, CEO de Latam Advisors, estimó en USD 2.600 millones (la mitad son intereses).

Aurelius Capital Management es uno de los holdouts que firmó el acuerdo con el Gobierno de Mauricio Macri en 2016 para la reestructuración de la deuda en default. Con posterioridad a ese acuerdo, decidió avanzar con una nueva demanda contra la Argentina iniciada en 2019.

Aurelius dice que la Argentina no calculó correctamente los pagos que correspondían a los tenedores de bonos vinculados al PBI por una supuesta manipulación del Indec. Estos bonos establecían pagos adicionales basados en el desempeño de la economía y se emitieron en relación con reestructuraciones de deuda en 2005 y 2010.

“Cuando el Indec cambió el año de los precios base, el PBI real para 2013 casi se duplicó en pesos medidos en precios constantes de 2004; y el crecimiento real del PBI para 2013 cayó aproximadamente a la mitad. Por supuesto, la economía de Argentina la actividad no se duplicó repentinamente, y su tasa de crecimiento anual no se redujo repentinamente a la mitad. Sin embargo, la vara de medición cambió“, aseguró Aurelius en un parte de la demanda, años atrás.

El fondo asegura que Argentina tiene una deuda con ellos por un error de cálculo del PBI argentino realizado. Y que ese cambio en la medición fue intencional para evitar los pagos adicionales.

Aurelius quiere cobrar este juicio hace años y, mientras tanto, sigue acumulando bonos involucrados con la esperanza de que la justicia de EEUU falle a su favor y que Argentina deba pagar.

La causa la lleva una conocida para el país: Loretta Preska, jueza del segundo Circuito de Nueva York. La magistrada también está a cargo del juicio por YPF, la demanda más grande que tiene el país en el exterior y por la cual ya lo condenó a pagar unos USD 18.000 millones (con intereses) por haber expropiado mal la empresa en 2012.

Aurelius presentó una demanda en el caso “cupón PBI” en 2019: el año pasado, la Cámara de Apelaciones falló a favor de Argentina.

Cuatro años después, en 2023, corrigió errores procesales que le había indicado el tribunal de primera instancia y volvió a presentarse, pero Preska le dijo que era tarde para hacerlo (aunque dejó que otros denunciantes continuaran la demanda).

En 2024 interpuso otra demanda con el mismo foco, pero pidió “congelarla” hasta que estuviera resuelta la apelación de 2019. Como ese fallo le fue desfavorable le solicitó a Preska seguir con la presentación de hace dos años. Preska lo habilitó y ese es el caso que ahora estudiará.

Además, ahora Aurelius alega que hubo fallos adversos contra Argentina en los tribunales ingleses, ya definitivos e inapelables desde 2024 y aún impagos que deben considerarse vinculantes.

Según Maril, la causa vuelve a presentar un reclamo iniciado en 2024 y retirado a la espera de la apelación (ya cerrada) del litigio original de 2019, “y sostiene que los fallos no apelables del Reino Unido deberían ser vinculantes para los tribunales estadounidenses”.

“Los acreedores del fallo han iniciado acciones de ejecución en tribunales estadounidenses para obligar al pago o forzar negociaciones, mientras los intereses legales siguen acumulándose. En un reciente informe del staff, el Fondo Monetario Internacional señaló la disputa por los warrants de PIB denominados en euros como un tema pendiente que requiere resolución, aunque evitó detallar las consecuencias específicas si Argentina sigue demorando un acuerdo», detalló el especialista.

“Aurelius y sus co-demandantes sostienen que no existe ninguna diferencia relevante entre la ley contractual inglesa y la de Nueva York, y que ambas series de warrants vinculados al PIB tienen términos idénticos. Sin embargo, no pudieron plantear antes el argumento de que la decisión inglesa es vinculante, porque la sentencia inglesa no se volvió completamente inapelable y definitiva hasta hace poco”, agregó en un paper al que accedió este medio.

Aurelius insiste porque se dedica a eso: comprar barato y litigar para cobrar.

ECONOMIA

JP Morgan publicó su balance y un dato preocupa a inversores: qué recomiendan hacer con su acción

El último balance presentado por JPMorgan Chase & Co. volvió a confirmar por qué el mayor banco de Estados Unidos sigue siendo una referencia obligada dentro del sistema financiero internacional. Los números del trimestre mostraron un desempeño operativo robusto, con avances en ingresos, márgenes y actividad comercial, aunque también dejaron en claro que el recorrido potencial de la acción es hoy más acotado que en otros momentos de su historia.

La lectura que hacen en la City porteña es que el negocio sigue sólido, la generación de resultados no muestra fisuras relevantes y el escenario macro acompaña, pero la valuación ya descuenta buena parte de esas fortalezas. En ese contexto, la recomendación para los inversores se vuelve más cautelosa que entusiasta.

Ingresos en alza

Durante el período, JP Morgan reportó ingresos por u$s46.770 millones, lo que implicó una suba del 7% frente al mismo tramo del año anterior. El desempeño superó levemente lo que esperaba el mercado y volvió a tener como principal motor a la banca de inversión, en particular al negocio de trading en acciones, que se vio favorecido por un entorno de mayor volatilidad y volumen operado en Wall Street.

A diferencia de otros bancos que mostraron resultados más irregulares, JP Morgan logró sostener un crecimiento equilibrado entre sus distintas líneas de negocio, lo que refuerza la percepción de un modelo diversificado y resistente a cambios bruscos en el ciclo financiero.

El resultado por acción informado fue de u$s4,63, una cifra que reflejó una baja interanual moderada. Sin embargo, ese número estuvo influido por un cargo extraordinario vinculado a la incorporación del negocio de tarjetas de crédito de Apple, que implicó una provisión relevante durante el trimestre.

Al excluir ese efecto puntual, el resultado operativo del banco mostró un nivel claramente superior, con un beneficio por acción que se ubicó en torno a u$s5,23, por encima de lo que anticipaban los analistas. En la City subrayan este punto como clave para interpretar correctamente el balance, ya que no hubo un deterioro estructural de la rentabilidad, sino un impacto contable concentrado en un evento específico.

Márgenes estables

Otro de los aspectos destacados del trimestre fue el comportamiento del ingreso financiero, que avanzó en línea con el crecimiento del crédito y una mejora en los márgenes. El banco logró sostener una rentabilidad saludable sobre sus activos, aun en un contexto de tasas que comienza a normalizarse en Estados Unidos.

El margen neto mostró una leve mejora y se mantuvo en niveles consistentes con un escenario de expansión moderada, sin señales de presión significativa por el lado del fondeo. Este punto es especialmente valorado por el mercado, dado que muchos competidores enfrentaron mayores dificultades para trasladar tasas a sus clientes sin afectar volumen. En términos de actividad, los préstamos crecieron a un ritmo de dos dígitos, superando las expectativas y confirmando que la demanda de crédito se mantiene firme tanto en el segmento corporativo como en el de consumo. Los depósitos, en tanto, mostraron una suba del 6%, en línea con lo esperado y sin tensiones visibles en la estructura de pasivos.

Este equilibrio entre crecimiento del crédito y estabilidad en los depósitos refuerza uno de los principales atributos de JP Morgan: su escala y su capacidad de absorber cambios en el entorno financiero sin comprometer liquidez ni rentabilidad.

Uno de los puntos que generó mayor atención fue el aumento de las provisiones por incobrabilidad, que alcanzaron el nivel más alto desde la pandemia. Sin embargo, desde la City remarcan que este incremento estuvo explicado casi en su totalidad por el mismo factor extraordinario vinculado al negocio de tarjetas.

Al aislar ese efecto, el banco incluso mostró una liberación marginal de reservas, lo que sugiere que la calidad de la cartera se mantiene bajo control. Los indicadores de morosidad acompañaron esa lectura, con ratios que se mantuvieron estables o incluso levemente mejores que en períodos anteriores.

Más allá de los números del trimestre, el mercado puso especial atención en el mensaje hacia adelante. JP Morgan ratificó proyecciones que implican un crecimiento sostenido del ingreso financiero y una expansión moderada del gasto, coherente con un escenario de mayor actividad económica.

El CEO, Jamie Dimon, volvió a describir a la economía estadounidense como resiliente, sostenida por el consumo y la inversión empresarial, aunque advirtió sobre riesgos latentes asociados a la geopolítica, la inflación persistente y los niveles elevados de valuación en los mercados financieros.

Qué recomienda hacer la City con JP Morgan

A pesar del balance sólido, la reacción de la acción fue moderada y, en algunos momentos, negativa. Los papeles llegaron a ceder algo más del 3% tras la publicación de resultados, una señal de que buena parte de las buenas noticias ya estaban incorporadas en el precio.

Actualmente, JP Morgan cotiza con múltiplos superiores a su promedio histórico y también por encima de varios de sus competidores directos. Desde una perspectiva estrictamente de valuación, no se trata de una acción barata, aunque sí de una de las más sólidas del sector financiero internacional.

El precio objetivo promedio se ubica apenas por encima de la cotización actual, lo que deja un potencial de suba cercano al 2%, claramente más limitado que en otras etapas del ciclo.

Con este escenario, la recomendación que prevalece entre los grandes brókers es mantener la posición. JP Morgan sigue siendo vista como una acción núcleo, adecuada para carteras que buscan exposición a la banca estadounidense con bajo riesgo y elevada previsibilidad.

Sin embargo, el mensaje es de fondo, es que no es momento de comprar agresivamente, la solidez del negocio está fuera de discusión, pero el precio ya refleja gran parte de esas virtudes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,cedear,city,inversión,banco

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

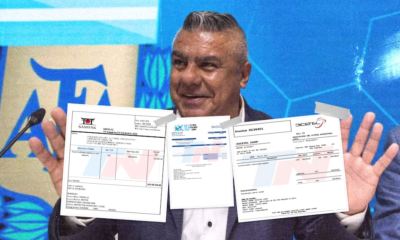

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoIncendios en Chubut: el fiscal general aseguró que el responsable podría recibir hasta 20 años de prisión