ECONOMIA

Por qué el 60% de los autos nuevos más vendidos en la Argentina son brasileños

Los números redondos siempre permiten tomar una referencia rápida para analizar y simple de recordar. Al cumplirse nueve meses del 2025, en el mercado automotor argentino se alcanzaron a patentar 500.089 autos, lo que permite evaluar a simple vista la situación del mercado automotor.

Con 9 meses de ventas computadas, los 30 autos más vendidos del mercado son en su mayoría modelos fabricados en Brasil, aunque el contrapeso de las pick-up argentinas permite todavía equilibrar las cuentas.

Justo 30 modelos superan las 5.000 unidades vendidas entre enero y septiembre, desde el puesto 31 hasta el 58 son vehículos que patentaron entre 1.000 y 5.000 unidades y desde entonces la lista se compone de automóviles que vendieron menos de 1.000 autos en 9 meses.

Tomando por decenas, los diez autos más vendidos son 200.000 unidades, es decir que el 40% de todos los vehículos se quedan en el top 10 del mercado, y esa es la razón por la que es más importante estar dentro de ese grupo.

Los autos de los puestos 11 al 20 representan un 20%, ya que totalizan apenas poco más de 100.000 vehículos, en tanto que los que ocupan del puesto 21 al 30 son 57.000, es decir otro 12%. De este modo, los 30 autos más vendidos del mercado se llevan el 72% del total del mercado.

En los 10 autos con mayor volumen de ventas la mayoría son vehículos producidos en Argentina. Son 7 nacionales y 3 brasileños, aunque el número 1 en ventas es de ese país.

Se trata del Toyota Yaris, que en los 9 meses del año vendió 26.023 unidades, y aventaja parcialmente al Fiat Cronos argentino por sólo 14 unidades (26.009). Hasta el sexto puesto son todos autos de producción nacional.

Tercero está el Peugeot 208 con 24.632 unidades, cuarta la pick-up Toyota Hilux con 24.581, quinta la Ford Ranger con 20.694 y sexta la Volkswagen Amarok con 20.397. En séptimo lugar aparece otro auto brasileño, el Toyota Corolla Cross con 15.861 que se adelantó a los otros dos argentinos, el Chevrolet Tracker (14.574) y Volkswagen Taos (14.419), y el décimo puesto vuelve a ser para un auto importado de Brasil con el VW Polo y sus 14.400 automóviles vendidos.

El segundo grupo, el que acapara el 20% del total del mercado automotor tiene la composición inversa. Son 7 modelos brasileños, 2 argentinos y el primer auto fabricado en China. El líder de este grupo es el Peugeot 2008 argentino con 12.801 autos, y lo escolta el otro modelo nacional, el Renault Kangoo con 11.350 unidades.

El tercero es el primer brasileño, el Chevrolet Onix con 10.964 patentamientos, justo delante de la Ford Territory, el modelo que llega desde China y que alcanzó las 10.441 unidades. Desde el quinto puesto hasta el último son todos autos brasileños con el Renault Kwid adelante (10.035), seguido por Renault Kardian (9.548), Volkswagen Nivus (9.343), Jeep Compass (8.958), VW T-Cross (8.742), y Jeep Renegade (8.174).

Finalmente, entre los puestos 21 y 30 del ranking de ventas la composición vuelve a cambiar ahora con 8 modelos brasileños y 2 argentinos. Los primeros 5 vienen importados y son la pick-up Fiat Toro (6.805 autos), el Citroën C3 Aircross (6.450), la Fiat Strada (6.429), el Toyota Corolla (6.289), y el Fiat Mobi (6.000).

En el sexto puesto entra uno de los modelos argentinos, la Nissan Frontier (5.467), seguida por otros brasileños como el Citroën Basalt (5.353) y el Fiat Fastback (5.132), la Toyota SW4 argentina y sus 5.037 unidades y el Fiat Pulse, también brasileño, con 4.941 patentamientos.

En la suma de los 30 autos más vendidos, 18 son fabricados en Brasil, 11 son argentinos y 1 es Chino. En porcentajes esto significa que el 60% de los autos más vendidos en el mercado argentinos son brasileños, un dato más trascendente aún que el publicado por el Sistema de Información Online del Mercado Automotor de Argentina (SIOMAA), que en su informe de septiembre reflejó que el 49% del total de unidades 0km son brasileñas.

El factor inicial que parece predominar es la variedad de modelos que están llegando al mercado, ya que se polarizó completamente en escenario en poco más de un año, tras la apertura irrestricta de las importaciones que aplicó el Gobierno de Javier Milei.

Si bien el proceso comenzó con la decisión administrativa de eliminar los permisos de importación (SIRA) que funcionaban como una barrera para la libre importación de vehículos, ya que estas dependían de obtener autorizaciones discrecionales por parte del Ministerio de Economía, una vez habilitado el flujo sin restricciones, las automotrices y los importadores tuvieron que esperar varios meses hasta que se normalizaran los pagos al exterior, para poder reiniciar la importación de nuevos modelos.

Por ese motivo, recién con el inicio de 2025, ya sin impuesto PAIS, con acceso al Mercado Único y Libre de Cambios (MULC) a 30 días y con la eliminación de la primera escala del impuesto al lujo, la tendencia empezó a cambiar significativamente, y los autos importados, especialmente los que vienen desde Brasil, pasaron a liderar las ventas en los segmentos de autos y SUV.

24-hour towing,accident site,assistance,auto transport,automobile,breakdown car,breakdown service,breakdown truck,carrier,concept,crash,dispatch,emergency towing,flatbed,flatbed towing,heavy duty towing,highway,insurance case,junk car removal,lockout service,pickup,recovery truck,road,roadside rescue,safety,scrap car removal,street,tire change,tow,tow dolly,tow transporter,tow truck,traffic,trailer,transport service,transportation,trouble,truck,vehicle,vehicle impoundment,vehicle transport,warranty,winching

ECONOMIA

Se profundizaron los problemas de endeudamiento de las familias: el nivel de morosidad se triplicó en el último año

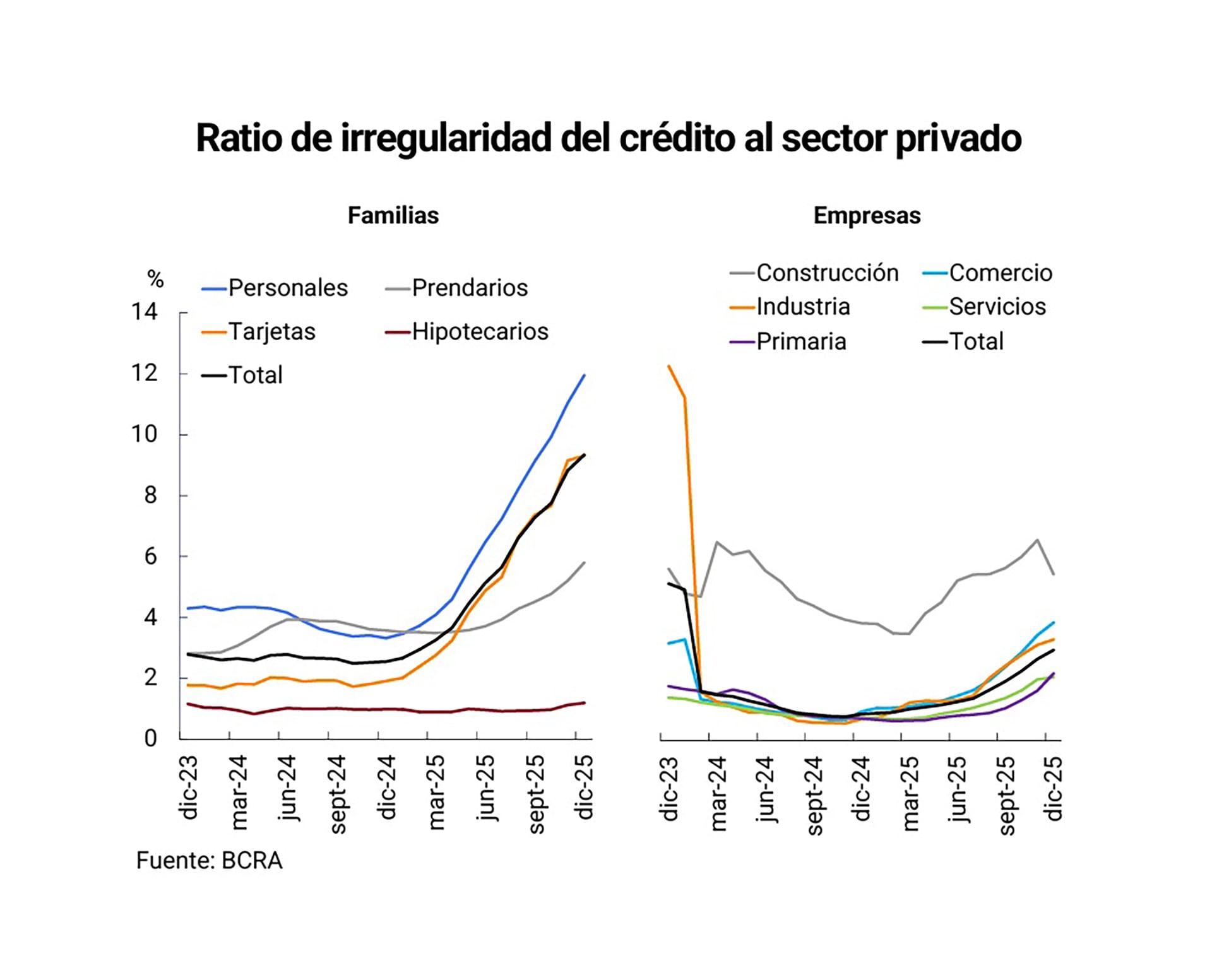

El sistema financiero argentino cerró el año 2025 con un marcado deterioro en la calidad de su cartera de créditos, impulsado fundamentalmente por el segmento de los hogares. Según los datos del último Informe sobre Bancos publicado por el Banco Central de la República Argentina (BCRA), el ratio de irregularidad de las familias se situó en el 9,3% al finalizar diciembre de 2025. Esta cifra representa más del triple del nivel registrado en el mismo mes de 2024, cuando la morosidad de los hogares se ubicaba en el 2,5%.

Este incremento en la irregularidad de los préstamos destinados a las familias fue el principal motor del aumento del indicador sistémico de mora. El ratio de irregularidad del crédito total al sector privado cerró 2025 en un 5,5%, lo que implica un salto considerable desde el 1,6% observado al cierre del año anterior.

El comportamiento de la mora mostró una disparidad significativa entre el sector corporativo y el de las familias. Mientras que la irregularidad de las financiaciones a los hogares escaló hasta el 9,3%, el indicador para las empresas se situó en un 2,5% al cierre de 2025. Aunque el sector empresarial también registró un incremento interanual desde el 0,8% de diciembre de 2024, la magnitud del aumento fue notablemente menor a la registrada por los particulares.

Dentro del segmento de familias, el crecimiento de la irregularidad estuvo explicado principalmente por el desempeño de los préstamos personales y de las líneas con garantía prendaria. Por su parte, en el ámbito corporativo, el incremento de la mora respondió a las dificultades registradas en empresas vinculadas al comercio y a la producción primaria.

A pesar del aumento en los índices de morosidad, el stock de crédito al sector privado continuó ganando peso dentro del balance de las entidades financieras. A diciembre de 2025, el financiamiento a empresas y familias explicó el 43,9% del activo total del sistema, lo que representa un crecimiento de 8,6 puntos porcentuales respecto al año anterior. Este proceso de “crowding in” del crédito privado se dio en detrimento del financiamiento al sector público, que redujo su participación al 27,8% del activo total.

El fuerte incremento en la cartera irregular impactó directamente en los ratios de cobertura del sistema. El previsionamiento total del conjunto de entidades financieras representó el 93% del saldo de crédito en situación irregular al cierre de 2025. Este nivel de cobertura marca un descenso pronunciado frente al cierre de 2024, cuando las previsiones totalizaban el 168,4% del saldo irregular.

No obstante, al analizar las previsiones en relación con el saldo de crédito total al sector privado, el indicador mostró un incremento, pasando del 2,6% a fines de 2024 al 5,2% en diciembre de 2025. Esto refleja que, si bien la cobertura específica de la mora cayó, el sistema aumentó la reserva de fondos respecto a la masa total prestada ante el nuevo escenario de mayor riesgo.

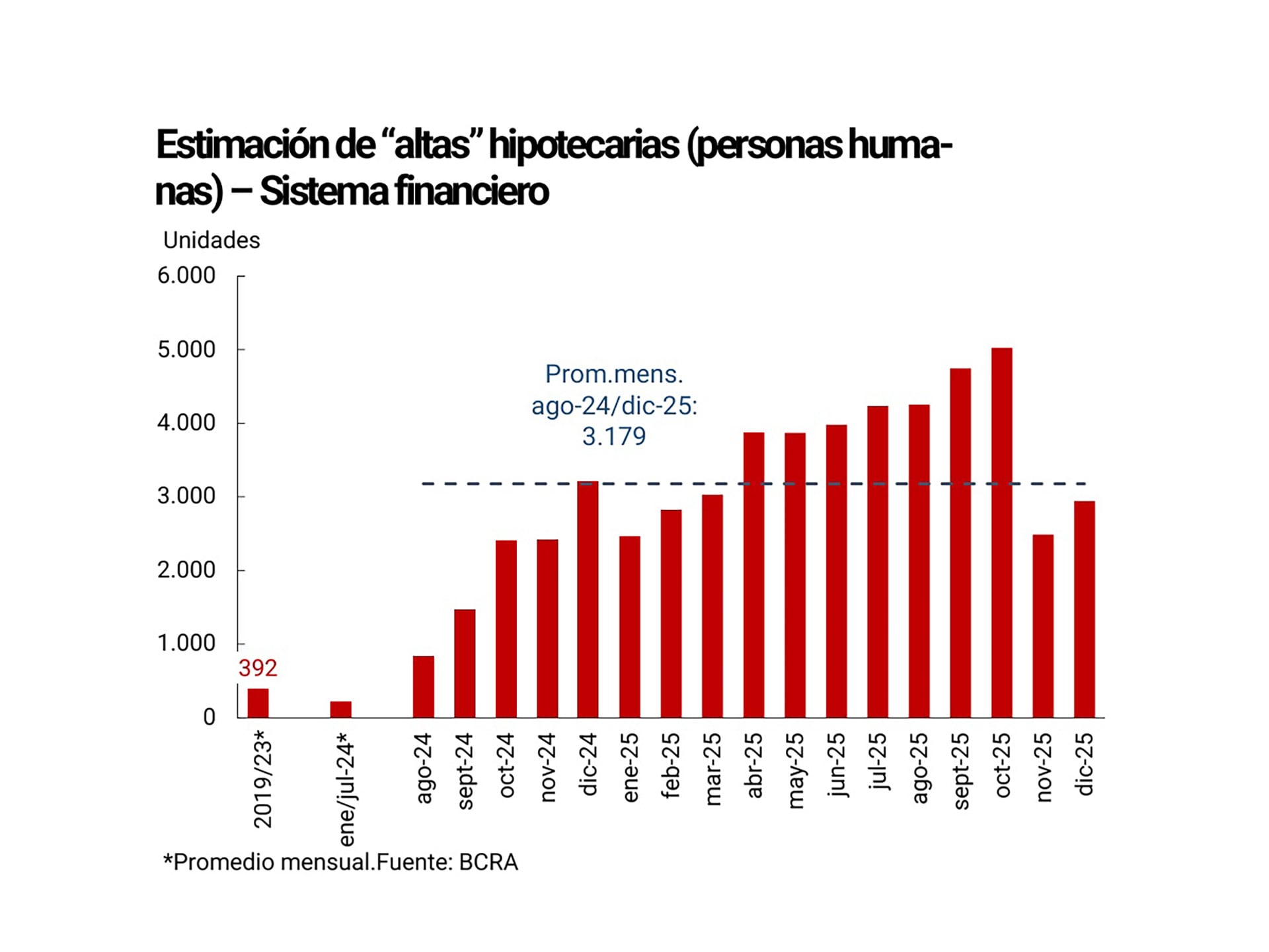

A lo largo de 2025, el financiamiento al sector privado en pesos se expandió un 27,4% en términos reales. Las líneas con garantía real fueron las más dinámicas, destacándose el crecimiento en los préstamos hipotecarios. En el último mes del año se registraron casi 3.000 nuevas altas de créditos hipotecarios, sumando un total de aproximadamente 43.700 nuevos deudores en este segmento durante todo el año. Al cierre de 2025, la cantidad total de deudores hipotecarios en el sistema financiero alcanzó los 179.500, un 20,6% más que al finalizar 2024.

Por el lado del fondeo, los depósitos del sector privado en pesos aumentaron un 7,7% real en 2025, traccionados principalmente por las colocaciones a plazo, que crecieron un 15,8% real. En moneda extranjera, los depósitos privados se incrementaron un 17,7% a lo largo del año.

A pesar del aumento de la morosidad y los cambios en la composición de la cartera, el sistema financiero mantuvo indicadores de solvencia robustos. La integración de capital (Responsabilidad Patrimonial Computable) se ubicó en el 28,6% de los activos ponderados por riesgo (APR) al finalizar diciembre de 2025. El exceso de capital sobre la exigencia normativa mínima totalizó un 253% para el agregado de las entidades.

En cuanto a la rentabilidad, el sistema cerró el año con resultados positivos, aunque inferiores a los de 2024. El retorno sobre activos (ROA) acumulado fue del 1%, mientras que el retorno sobre patrimonio neto (ROE) se ubicó en el 4,4%. Según el informe del BCRA, esta disminución en la rentabilidad respecto al año previo se debió, en parte, a un menor margen financiero real y al aumento de los cargos por incobrabilidad derivados del incremento de la mora.

Finalmente, la liquidez del sistema también experimentó ajustes. El ratio de liquidez en moneda nacional, considerando disponibilidades y títulos públicos usados para la integración de efectivo mínimo, se ubicó en el 32,9% de los depósitos al cierre del año, lo que representa una caída de 2,9 puntos porcentuales respecto a diciembre de 2024.

ECONOMIA

Plata tirada: el trámite para que el Banco te devuelva comisiones fantasma antes que venza el plazo

Miles de argentinos conviven a diario con un goteo constante de dinero que sale de sus cuentas de manera imperceptible. Se trata de cobros por servicios no solicitados o cargos de mantenimiento que superan los topes legales permitidos por la autoridad monetaria. En un escenario de alta inflación, recuperar este capital olvidado se convierte en una prioridad absoluta para cualquier economía doméstica saludable.

El fenómeno de las «comisiones fantasma» ha tomado una relevancia inédita durante el primer bimestre de este año. Muchos usuarios reportaron débitos automáticos bajo conceptos de seguros de vida o asistencias mecánicas que jamás aceptaron en sus contratos originales. Estas sumas pueden representar un porcentaje significativo de los ingresos mensuales si se acumulan durante varios períodos sin ser detectadas.

La buena noticia es que el sistema financiero actual permite una reversión inmediata de estos movimientos si se actúa con rapidez. Hoy en día, los procesos de reclamo se han simplificado drásticamente gracias a las nuevas plataformas digitales de atención al cliente. Un trámite que antes demandaba horas en una sucursal física, ahora puede resolverse en solo un par de clics.

En esta nota te explicamos cómo detectar esas fugas de capital y cuál es el procedimiento para que el banco te devuelva el dinero. También analizamos el marco legal que te protege y las mejores formas de reinvertir ese saldo a favor en el mercado local. No permitas que tu esfuerzo termine financiando errores administrativos bancarios por falta de una auditoría personal básica.

El tesoro escondido en tu home banking

La mayoría de los ahorristas cometen el error de mirar únicamente el saldo final disponible al momento de entrar a su aplicación bancaria. Sin embargo, la verdadera información sobre tu salud financiera se encuentra en el historial detallado de movimientos diarios de tu cuenta. Es allí donde aparecen los pequeños descuentos hormiga que, sumados mes a mes, terminan erosionando seriamente tu capacidad de ahorro real.

Para encontrar este dinero olvidado, debés descargar el resumen completo de tu cuenta en formato PDF o Excel desde la plataforma web. Buscá palabras clave como «seguro», «comisión» o «mantenimiento» y compará esos montos con lo que efectivamente contrataste al abrir tu paquete. Muchas veces los bancos aplican renovaciones automáticas de servicios gratuitos que vencieron sin notificación clara previa.

Es fundamental realizar este ejercicio de auditoría de manera trimestral para evitar que los plazos de reclamo administrativo expiren definitivamente. En Argentina, un usuario promedio puede encontrar entre un 5% y un 10% de su ingreso mensual retenido en cargos que no corresponden. Identificar estos errores también es un ejercicio de control sobre tu patrimonio.

Detectar el cargo es el primer paso para iniciar el proceso de recupero de fondos que ya te pertenecen por derecho. No subestimes los montos pequeños, ya que la acumulación mensual puede marcar la diferencia en tu presupuesto de fin de mes.

El mapa de las comisiones «fantasma»

Las denominadas comisiones «fantasma» suelen aparecer bajo nombres genéricos que confunden al usuario promedio del sistema bancario nacional. Entre los más comunes se encuentran seguros de «bolso protegido» o asistencias activadas mediante promociones telefónicas engañosas. Muchas veces, el silencio del cliente es interpretado ilegalmente como consentimiento.

Otro foco de conflicto son los excesos en los cargos de mantenimiento de cuenta que no fueron informados con la antelación requerida. Según la normativa vigente, cualquier cambio contractual debe comunicarse con sesenta días de anticipación. Si eso no ocurrió, tenés el derecho legal de exigir el reintegro inmediato.

También es frecuente encontrar retenciones o percepciones mal aplicadas sobre consumos en moneda extranjera. Estos errores técnicos suelen ocurrir cuando el sistema no reconoce correctamente la categoría fiscal del titular. Reclamar estas devoluciones es una forma rápida de recuperar liquidez.

Por último, existen cargos por renovación de tarjeta en plásticos ya dados de baja. Los sistemas internos a veces fallan y generan deudas ficticias con intereses. Estar atento es la mejor defensa para mantener tu perfil crediticio limpio.

El trámite paso a paso para el reintegro

El proceso debe iniciarse siempre a través de los canales oficiales de atención al cliente del banco. Podés usar el botón de arrepentimiento o el chat digital para dejar constancia escrita. Guardar el número de gestión y la fecha del reclamo es clave.

Una vez presentado, el banco tiene diez días hábiles para responder formalmente. En muchos casos, cuando el error es evidente, acredita el dinero automáticamente. Si la respuesta es negativa o no hay respuesta, el siguiente paso es escalar el reclamo.

El formulario web del Banco Central es la herramienta más poderosa para forzar resolución favorable. Allí cargás documentación respaldatoria y el número de gestión. El organismo monitorea estas denuncias y puede sancionar incumplimientos.

Como alternativa adicional, COPREC permite alcanzar acuerdos sin acciones judiciales costosas. Este proceso gratuito tiene alta tasa de éxito y demuestra que el sistema está diseñado para proteger al usuario financiero.

El respaldo del BCRA y la Ley del Consumidor

La protección del usuario financiero está regida por normas estrictas. El Texto Ordenado del BCRA establece responsabilidad bancaria sobre la transparencia y los fondos. Esto incluye reintegrar cualquier suma cobrada fuera de lo convenido contractualmente.

Un dato poco conocido es que la devolución debe incluir intereses resarcitorios. El banco debe compensar aplicando tasas superiores durante el período retenido. Esto evita que la inflación licúe el dinero mientras dura el trámite.

La Ley de Defensa del Consumidor también prohíbe facturar servicios no contratados expresamente. El artículo 35 invalida cargos basados en silencio del cliente.

Además, existe un plazo de hasta tres años para reclamar cargos indebidos. Esto permite revisar resúmenes de años anteriores. El conocimiento de estos derechos es la herramienta más efectiva para blindar tu economía personal.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,banco,consumo,banco central,comisiones

ECONOMIA

Inversiones millonarias y fábricas que bajan la persiana: cómo cambia la economía argentina y los costos que implica

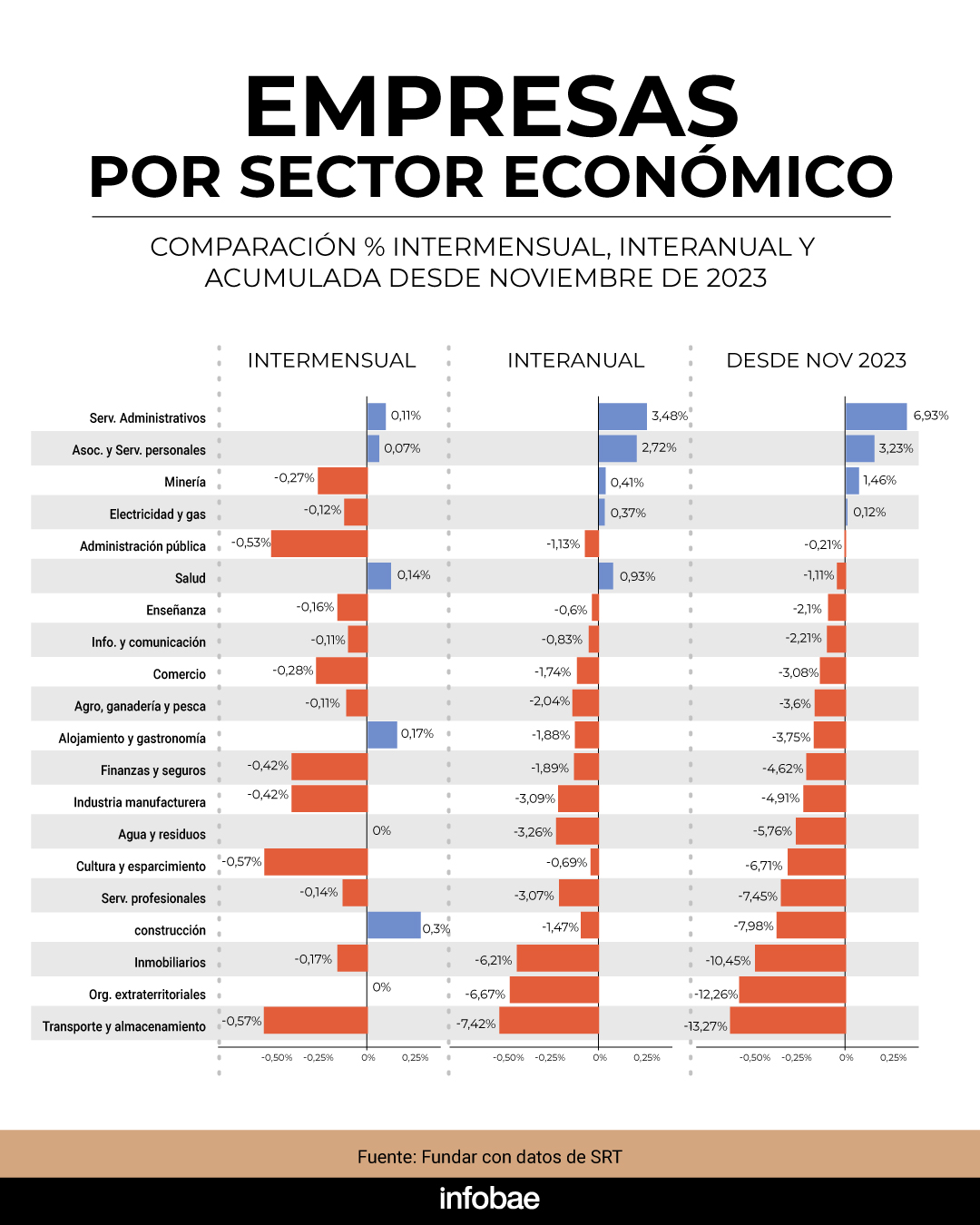

El cierre de la histórica fábrica de neumáticos FATE, liderada por Javier Madanes Quintanilla, volvió a colocar en agenda el debate por el impacto que en muchos sectores está teniendo el nuevo modelo aperturista implementado por el gobierno de Javier Milei desde que asumió, en diciembre de 2023. Según un reciente informe del think tank Fundar, hoy hay casi 22.000 empresas menos que en noviembre de ese año, y sólo en el último mes del que se tienen registros (noviembre de 2025) se perdieron 892 compañías.

Ese relevamiento mostró que la caída es generalizada: 14 de los 19 sectores económicos muestran descenso interanual y 15 caen desde el inicio del actual gobierno. El único sector con crecimiento es la construcción, tanto en porcentaje como en cantidad de empresas, mientras que Transporte y almacenamiento es el que más cae en ambos indicadores.

Muchas de las empresas que han cerrado son pyme, que no pudieron subsistir a la baja demanda y a la competencia de los productos importados, pero también las hay grandes, como Fate o Whirlpool, que bajaron la persiana porque no les era negocio producir en Argentina.

14 de 19 sectores económicos muestran descenso interanual y 15 caen desde el inicio del actual gobierno (Fundar)

En el primer caso, hubo varias causas que incidieron y algunas anteceden la gestión de Milei (las complicaciones del modelo actual fueron la gota que rebasó el vaso), mientras que en el caso de la firma de electrodomésticos, el cierre tuvo que ver con que ya no era rentable producir a los precios que demandaba el mercado, que cayeron fuertemente en el último año. Y así, muchos casos más. Textiles, firmas de indumentaria, calzado, metalúrgicas, de plástico, alimentos, línea blanca.

El denominador común en la mayoría de los sectores industriales son los despidos, en un intento por mejorar los costos y ser más eficientes para intentar sobrevivir en el mercado actual. Pero algunas directamente optan por cerrar.

El Gobierno no se muestra preocupado por esta nueva realidad; argumenta que son procesos naturales que Argentina debe atravesar para crecer y desarrollarse. Sostiene que aunque muchos rubros están y van a crujir, muchos otros deberán reconvertirse para dedicarse a una actividad que sea rentable en las nuevas condiciones económicas. Además, destaca las enormes inversiones que están llegando al país gracias al RIGI en sectores como la minería y la energía -el último gran anuncio fue la mega inversión de USD 18.000 millones de la minera Vicuña en San Juan- y afirman que el impacto neto será positivo para el país.

“El país está transicionando de un modelo económico a otro, en busca de un nuevo equilibrio que modifica la renta entre sectores. En una economía que comienza a estabilizarse y a dar señales de precios menos distorsionadas, se producen transformaciones en el comportamiento de los distintos rubros”, afirmó Dante Sica, fundador de la consultora Abeceb, en diálogo con Infobae.

El balance será beneficioso. En este tipo de procesos económicos y sociales, no se puede sacar conclusiones a mitad de camino (Sica)

El economista y ex ministro de Producción de la gestión de Mauricio Macri recordó que, durante años, la economía estuvo marcada por restricciones para importar, acceso limitado a dólares, alta inflación y precios subsidiados, lo que provocó señales de mercado distorsionadas y decisiones empresariales condicionadas.

Para Sica, el proceso de estabilización macroeconómica y la normalización del comercio exterior generan cambios importantes. En este contexto, destacó que la transformación es más dificultosa en Argentina por la falta de financiamiento y la necesidad de arriesgar capital propio. Afirmó que el eje de la discusión ya no pasa por la cantidad de empresas que cierran, sino por cuántas logran adaptarse al tamaño del mercado argentino y a un entorno de mayor competencia.

Como ejemplo, Sica mencionó el caso del sector de línea blanca. Puso como ejemplo a Whirlpool, que dejó de ensamblar lavarropas y volvió a importar, y a Mabe, que se especializó en la producción de solo algunos modelos y el resto los trae del exterior. También citó a Codini, una empresa de San Francisco, Córdoba, que exporta centrifugadores de ropa a Estados Unidos.

Según Dante Sica, estos casos reflejan cómo distintas empresas, bajo las mismas reglas de juego, adoptan estrategias diferentes para adaptarse. “El balance será beneficioso. En este tipo de procesos económicos y sociales, no se puede sacar conclusiones a mitad de camino”, planteó, al tiempo que sostuvo que la problemática del empleo y su calidad enfrenta desafíos desde hace muchos años.

Esa idea de transición hacia un nuevo esquema productivo también aparece en el análisis de Claudio Caprarulo, director de la consultora Analytica, aunque con foco en los efectos sectoriales del programa económico. “El principal objetivo que se propuso el Gobierno es bajar la inflación que más allá de la aceleración de los últimos meses, viene cumpliendo, sigue muy por debajo de los porcentajes de noviembre del 2023”, afirmó.

En un contexto de caída del salario real y fuerte ajuste fiscal, el resultado fue una profundización de la heterogeneidad sectorial (Caprarulo)

Explicó Caprarulo que parte de la estrategia oficial para lograr ese objetivo fue “un rápido y transversal desarme de los aranceles a la importación a la par de una fuerte apreciación cambiaria”. En un contexto de caída del salario real y fuerte ajuste fiscal, sostuvo que el resultado fue “una profundización de la heterogeneidad sectorial”.

Caprarulo describió un escenario de dos velocidades: “Sectores abocados al mercado interno e importaciones demandantes de mano de obra se contrajeron: construcción, comercio e industria. En cambio, crecieron aquellos más vinculados a la demanda externa, también impulsados por beneficios impositivos como el Régimen de Incentivo para Grandes Inversiones (RIGI)”.

“El problema es que el balance de esas dos velocidades es negativo en términos de ingresos y nivel de empleo. Mismo entre los sectores ganadores se produjeron caídas en los puestos de trabajo”, advirtió.

Además, Claudio Caprarulo dijo que se trata de un fenómeno con impacto territorial desigual: “Un problema que tiene consecuencias regionales, las provincias mineras, petroleras y productoras de materias primas sienten menos los efectos respecto a los grandes conurbanos”.

Desde otra perspectiva, Nicolás Gadano, economista jefe de la consultora Empiria, analizó el proceso como parte de un cambio restructural más amplio. “Argentina vivió muchos años con una economía muy inestable, muy volátil, muy cerrada desde el punto de vista comercial, muy distorsionada desde el punto de vista de las regulaciones cambiarias, el cepo, etcétera, y la protección”, sostuvo.

Lo que sería sorprendente es que la estructura productiva que funcionó en el esquema anterior sobreviva de la misma manera, indemne a un cambio estructural así (Gadano)

En ese marco, Gadano consideró que, en la medida en que el país avance hacia una estabilización macroeconómica y mayor apertura comercial, sería esperable que la estructura productiva cambie. “Lo que sería sorprendente es que la estructura productiva que funcionó en el esquema anterior sobreviva de la misma manera, indemne a un cambio estructural así”, afirmó.

El economista de Empiria definió el proceso como “medio inevitable”, aunque reconoció que “es costoso” y que resulta clave mitigar los efectos sobre el empleo por parte de los distintos niveles de gobierno.

Nicolás Gadano también resaltó que, en el corto plazo, existen factores que pueden condicionar la transición, como la política cambiaria y la salida incompleta del cepo: “No sabemos bien en qué medida el tipo de cambio real se va a estabilizar en niveles como estos o no, o más altos”, indicó, y advirtió que esas variables pueden afectar un proceso que consideró estructural si se consolida el programa económico.

En términos de balance, expresó que en “plazos razonables” el resultado es positivo. “Argentina es una economía muy cerrada, muy poco productiva, muy regulada, con cepos, todo eso hay que cambiarlo, y muy inestable, y todo eso explica el estancamiento”, afirmó Gadano. En ese sentido, mencionó la importancia de avanzar en acuerdos comerciales y en una mayor integración al mundo, tanto en bienes como en servicios. No obstante, aclaró que la apertura no implica una eliminación inmediata y total de aranceles.

“No se trata de abrir todo de repente, ingenuamente, así, llevar arancel cero”, sostuvo. Como ejemplo, mencionó el proceso de especialización del sector automotor argentino en camionetas y la concentración en menos modelos con mayor destino exportador. También planteó Gadano la necesidad de acordar esquemas de transición con empresas de sectores que difícilmente puedan sostenerse bajo mayor competencia, aunque señaló que en el pasado esos mecanismos muchas veces sirvieron para postergar indefinidamente la exposición a la competencia.

Guido Zack, economista del think tank Fundar, explicó el alcance del relevamiento que mostró la caída en la cantidad de empresas y remarcó que el dato de cierres debe complementarse con otras estadísticas cuando se analizan grandes inversiones. “Puede pasar que una empresa grande abra un CUIT y cree muchos empleos, pero si al mismo tiempo cierran cien empresas pequeñas, el resultado es negativo en la cantidad de empresas, aunque en el nivel de actividad no lo sea”, explicó.

Puede pasar que una empresa grande abra un CUIT y cree muchos empleos, pero si al mismo tiempo cierran cien empresas pequeñas, el resultado es negativo (Zack)

También destacó que los cierres no constituyen episodios aislados. Según dijo a Infobae, “el fenómeno es generalizado y alcanza a casi todos los sectores y provincias, con excepciones como Neuquén, donde incide el desarrollo de Vaca Muerta”. Sin embargo, incluso en hidrocarburos, sostuvo que puede crecer la actividad sin que aumente el empleo, ya que la explotación no convencional requiere menos mano de obra que la convencional.

En relación con el auge de la minería y los hidrocarburos, Zack aclaró que se trata de un proceso que se consolidó a lo largo de distintos gobiernos, con políticas macroeconómicas diversas.

El economista de Fundar dijo que la destrucción de empresas observada actualmente no está vinculada con ese crecimiento, sino que ocurre a pesar de él, y sostuvo que la política económica vigente termina más que compensando el efecto positivo de ese dinamismo sectorial.

Guido Zack sostuvo que “La apertura debería ser inteligente y gradual” y describió el escenario que enfrentan las empresas: tipo de cambio bajo, apertura, ajuste fiscal, sistema tributario distorsivo y altos costos burocráticos y logísticos.

Reloj de control,Jornada laboral,Fábrica,Trabajador,Industria,Puntualidad,Asistencia,Tecnología,Producción,Turno

CHIMENTOS2 días ago

CHIMENTOS2 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA2 días ago

POLITICA2 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

POLITICA1 día ago

POLITICA1 día agoLa CGT calificó de “contundente” al paro y marcó la adhesión en “un 90%”