ECONOMIA

Qué casos obligan a la obra social o prepaga a cubrir el geriátrico de un adulto mayor

Muchas familias pagan geriátricos sin saber que, con indicación médica, la obra social o prepaga debe cubrirlos o reintegrar el gasto

07/10/2025 – 09:00hs

Cada vez más familias se enfrentan a una situación difícil: la necesidad de internar a un adulto mayor en un geriátrico o residencia de larga estadía, sin saber con certeza si la obra social o la prepaga debe cubrir esos gastos.

En muchos casos, los hijos o familiares terminan asumiendo montos que pueden superar los dos millones de pesos por mes, cuando en realidad la ley establece que esa cobertura es una obligación de las entidades de salud, según informa la Dra. Suyay Pérez Montenegro.

La internación en un geriátrico no siempre responde a una elección: cuando el adulto mayor requiere atención permanente, supervisión profesional o asistencia para actividades básicas de la vida diaria —como alimentarse, movilizarse o higienizarse—, se considera que la internación geriátrica forma parte de una prestación médica.

En esos casos, tanto las obras sociales como las empresas de medicina prepaga están obligadas a cubrir los gastos o a reintegrar el dinero abonado por la familia.

Qué dice la Ley sobre la cobertura de geriátricos por parte de la obra social

El marco legal argentino es claro: la Ley 26.682 (de Medicina Prepaga) y la Ley 23.660 (de Obras Sociales) establecen que las entidades de salud deben garantizar la cobertura integral de las prestaciones médicas necesarias. A su vez, el Programa Médico Obligatorio (PMO), que fija el piso mínimo de atención que deben brindar, incluye la internación geriátrica cuando existe indicación médica que la justifique.

Esto significa que, si un médico tratante indica que el paciente necesita internación prolongada en una institución geriátrica —por razones físicas, cognitivas o de dependencia funcional—, la obra social o la prepaga no puede negarse a cubrirla. En caso de rechazo, el afiliado o su familia pueden reclamar formalmente y, si es necesario, acudir a la Justicia para hacer valer ese derecho.

Cuánto cubre la obra social

- En la actualidad, el monto mínimo de reintegro por una internación geriátrica ronda los $2.600.000 mensuales, aunque varía según la complejidad del caso, la patología del paciente y el tipo de cobertura.

- En algunos casos corresponde el 100% de la prestación, especialmente cuando el médico indica que la internación es indispensable para garantizar la atención y el bienestar del paciente.

- En los casos donde el geriátrico no está dentro de la red de prestadores de la obra social o prepaga, también es posible solicitar el reintegro de los gastos. Para eso, la familia debe conservar las facturas y comprobantes de pago, junto con la documentación médica que acredite la necesidad del tratamiento.

Qué pasos seguir para reclamar la cobertura del geriátrico

- Obtener la indicación médica: debe constar por escrito que el paciente necesita internación geriátrica, especificando las razones médicas que lo justifican.

- Presentar la solicitud de cobertura: se debe entregar a la obra social o prepaga junto con la historia clínica y los presupuestos de la institución elegida.

- Esperar la respuesta formal: si la cobertura es rechazada o no se responde en un plazo razonable, se puede iniciar un reclamo administrativo o legal.

Reclamar el reintegro si ya se pagó: en caso de haber abonado la estadía, el afiliado tiene derecho a exigir el reembolso de los gastos, total o parcial, según la cobertura contratada.

Qué hacer si la obra social se niega a cubrirlo

Si la entidad de salud rechaza el pedido o demora la respuesta, existen vías legales para reclamar.

- Se puede presentar un reclamo ante la Superintendencia de Servicios de Salud, el organismo encargado de controlar el cumplimiento de las obligaciones de obras sociales y prepagas.

- Se puede recurrir a un abogado especializado para iniciar una acción de amparo y lograr una resolución rápida, sobre todo en casos donde el paciente necesita atención inmediata.

Los fallos judiciales en este tipo de causas suelen ser favorables a los afiliados. Los tribunales han establecido reiteradamente que las obras sociales no pueden eludir su obligación de brindar cobertura cuando está en juego la salud y la calidad de vida de una persona mayor.

Un derecho que pocos conocen

A pesar de que el derecho está claramente establecido, muchas familias siguen pagando los geriátricos de sus padres o abuelos sin saber que la ley las protege. La desinformación y la falta de orientación legal hacen que, en la práctica, miles de personas asuman costos altísimos que deberían estar cubiertos por su obra social.

En un contexto de alta inflación y aumento constante de los servicios de salud, conocer y ejercer este derecho es fundamental. El acceso a una internación geriátrica adecuada no solo garantiza la atención médica necesaria, sino también la dignidad y el bienestar de los adultos mayores.

En síntesis: si existe una indicación médica que justifique la internación geriátrica, la obra social o la prepaga deben cubrirla o reintegrar los gastos. Ante un rechazo, el afiliado puede reclamar legalmente y exigir el cumplimiento de su derecho.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,obra social,geriátrico

ECONOMIA

El BCRA suma reservas y anticipa una lluvia de dólares de la mano de la súper cosecha y Vaca Muerta

El Banco Central concretó ayer miércoles la mayor compra de divisas desde la salida del cepo: sumó u$s187 millones en una sola jornada, y ya concretó ocho jornadas al hilo con compras netas en el mercado cambiario.

La compra del miércoles fue la mayor en diez meses: desde el 11 de marzo del año pasado que no sumaban semejante volumen de divisas.

Desde que arrancaron las intervenciones en el mercado, el BCRA ya embolsó 525 millones de dólares.

Este volumen, que sorprendió al mercado, precede a la ola de oferta de dólares que aparecerá en el mercado a partir del otoño, de la mano de la cosecha gruesa.

El Banco Central suma dólares para reservas y anticipa cosecha récord

Lo más interesante de este proceso es que dio inicio antes de la llegada de la época típica en la oferta de divisas, que suele arrancar a mediados o fines de marzo de cada año.

Por delante, el Gobierno tendrá a disposición la liquidación de la cosecha gruesa, que dejaría un volumen importante de divisas.

La próxima cosecha será récord en volumen: se aguarda una producción cercana a los 152 millones de toneladas, un 10% adicional a la cosecha versión 2025.

Sin embargo, las divisas no crecerán en ese mismo volumen dada la contracción de los precios internacionales de las materias primas. Y no solamente esa cuestión.

«Se debe a una combinación de menores precios esperados y a que no se repetirían factores excepcionales que hubo en 2025. Algo similar ocurriría con la oferta energética, afectada por el retroceso de los precios», resumió el último reporte de la consultora Eco Go.

Exportaciones de granos y petróleo: los dólares que se vienen

«Tras finalizar con ventas agrícolas por u$s31.084 millones en 2025 y crecer 6,5 % anual, el valor exportable de la cosecha 2025/26 retrocedería 10,6% hasta los u$s27.804 millones en 2026», estipuló Eco Go.

En relación con las cantidades de esta próxima cosecha, el volumen de envíos de granos tendría cambios (+0,4%) respecto a 2025, cuando alcanzó a 95,7 millones de toneladas, a pesar de la mayor oferta disponible.

«Si bien los cereales incrementarían su oferta exportable en 13%, esto se compensa con una merma de las cantidades exportadas de productos oleaginosos producto de una menor cosecha y la normalización de las exportaciones de porotos de soja», destacó Marina dal Poggetto, directora de la consultora.

En 2025 las ventas externas de porotos de soja alcanzaron a los 12 millones de toneladas, más que el doble del promedio del último quinquenio (4,9 millones). El impulso extraordinario de la demanda de China en medio de «la pelea » con EE. UU. , la rebaja transitoria de derechos de exportación y la eliminación de la brecha cambiaria impulsaron a los productores a liquidar stocks, por más de 7 millones de toneladas.

«El precio promedio proyectado para 2026 (partiendo de los precios futuros) retrocede en 11,5% en los cereales y en 4% en el caso de las oleaginosas», planteó Eco Go.

Qué pasa con el petróleo

Otro de los factores que presiona sobre el saldo exportable es la dinámica del mercado petrolero. La mayor oferta prevista y la debilidad de la demanda global contrastan con las expectativas de expansión del comercio exterior.

En ese contexto, los precios futuros promedio se ubican actualmente un 8,4% por debajo del nivel promedio de 2025, lo que limita el crecimiento de las ventas externas del sector a apenas un 1% interanual.

Como resultado, las exportaciones del complejo agroindustrial y del sector energético sentirían el impacto y, en conjunto, registrarían una caída del 10%, hasta ubicarse en u$s31.461 millones.

Esto supone una reducción de la oferta exportable de u$s3.550 millones en comparación con este año. Si se considera el resto de los productos, se estima que las exportaciones totales alcanzarían en 2026 los u$s85.618 millones, un 1% por debajo de lo proyectado en 2025.

De acuerdo a las proyecciones de Dal Poggetto, en el frente cambiario aparece un elemento extra que condiciona la disponibilidad de divisas, al menos en el arranque del año.

Entre enero y noviembre de 2025, la liquidación de exportaciones superó en u$s2.100 millones al valor efectivamente exportado, un desfase explicado en gran medida por el anticipo de ingresos generado por los distintos esquemas de reducción de derechos de exportación.

Ese adelantamiento tenderá a corregirse durante los primeros meses de 2026, lo que implicaría una oferta de dólares más acotada del sector agrícola, al menos hasta febrero. Bajo este escenario, la liquidación del complejo CIARA se proyecta en u$s27.250 millones para 2026, lo que representa una caída de u$s4.037 millones en relación con el año pasado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reservas,dólar,banco central,exportaciones

ECONOMIA

Revive el carry trade: el mercado apuesta a las tasas en pesos y garantiza la estabilidad del dólar

El Tesoro renovó casi todos los vencimientos en la primera licitación de deuda en pesos del año, pero al costo de secar la plaza y elevar las tasas para las LECAP que vencen a fin de febrero a 3,39% efectivo mensual, lo que equivale a un rendimiento de casi 50% efectivo anual. Este título tuvo un premio de 5 puntos con relación a la cotización en el mercado secundario donde rendía 2,87%. La letra que vence a fin de mayo paga 2,86% efectivo mensual. Entre estos dos plazos absorbieron $5,81 millones, el 62% de lo licitado.

La clave estuvo en los bancos que tenían $6 billones en títulos TAMAR a tasa variable, que es la que se paga por depósitos de más de $1.000 millones en plazos fijos de entre 30 y 35 días. Las entidades renovaron solo $1,45 billones y el resto lo colocaron en LECAP. con lo que se acortó el perfil de los compromisos financieros. En esta subasta, el promedio de los vencimientos fue de 126 días.

En paralelo, los BONCER tuvieron escasa aceptación. Entre las cuatro emisiones, reunieron $1,28 billones. Los dollar linked, que cubren contra la devaluación, tuvieron propuestas de $190 mil millones para los que vencen el 27 de febrero. Por los bonos a fin de marzo, no hubo presentaciones y se declaró desierta.

El mercado habló: se volvió cortoplacista y apostador a las tasas en pesos, lo que garantiza la estabilidad del dólar que ya no depende tanto de las ventas del Banco Central de bonos dollar linked que bajaron a mínimos en los últimos días. Esta elección podría afectar al consumo por una menor cantidad de liquidez en el sistema.

En el Mercado Libre de Cambios (MLC), se operaron apenas USD 268,8 millones y el Banco Central compró USD 187 millones, por lo que se estima que esas adquisiciones las efectuó por afuera del mercado con inversores institucionales. En estas operaciones se mueven fuertes cantidades de dólares y se fija un precio entre dos partes que no figura en las pantallas. Las reservas subieron tan solo USD 37 millones a 44.717 millones porque se pagaron USD 100 millones a organismos internacionales.

El dólar mayorista siguió en baja y cedió $4 a 1.453 pesos. Los financieros estuvieron calmos. El MEP bajó 0,4% a $1.482 mientras que el contado con liquidación (CCL) aumentó en la misma proporción a 1.528 pesos. El “blue” subió $10 a 1.515 pesos.

Según la consultora F2 que dirige Andrés Reschini a este ritmo de adquisiciones el Banco Central podría sumar USD 10.000 millones a las reservas a finales de setiembre. El informe destacó el auge de las emisiones de deuda en dólares de las empresas: “Las colocaciones primarias de deuda corporativa gozan de buena demanda y el martes John Deere colocó ON por USD 80 millones y Scania 41 millones. Hoy (por ayer) fue el turno de Telecom (internacional) y Cresud (local), mañana (por hoy) Macro buscará unos USD 500 millones. Esto apuntala la oferta de billetes y ayuda al BCRA a acelerar las compras”.

Sobre el mercado de futuros, el reporte de Reschini indicó que “por segunda rueda consecutiva creció el volumen al operar 656.493 contratos y es la cuarta rueda con desarme neto de posiciones. Puede que el BCRA esté achicando su posición vendida, aunque difícilmente esté fuera del mercado. Las implícitas cayeron con la curva pesos con rendimientos firmes en el tramo corto y los sintéticos en el tramo medio se sostienen en torno al 5 / 6% anualizado. En el tramo largo de futuros hoy se notó algo más de liquidez”.

En otro plano, los bonos soberanos estuvieron equilibrados, pero siguen siendo víctimas de las tasas en pesos y del agitado escenario internacional. El riesgo país subió 5 unidades (+0,6%) a 586 puntos básicos.

La Bolsa tuvo un día negativo. YPF había comenzado a destacarse con alzas de más de 1%, pero cuando el petróleo empezó a retroceder cerró neutra. El S&P Merval de las acciones líderes cerró con una baja de 2,8% en pesos y 3,2% en dólares. Solo dos papeles lograron cerrar en verde: IRSA (0,2%) y VALO (0,1%). Transener experimentó la caída más abrupta con 12,1% porque el comprador extranjero se retiró y va a manos locales menor precio del esperado.

El after market indicaba que hoy podría ser otro día complicado para bonos y acciones. Si bien el oro bajaba 0,3% al igual que el petróleo, las Bolsas de Nueva York tenían a sus tres principales indicadores en rojo. La elección de los inversores locales pasará por las LECAP en el mercado secundario ya que pagan tasas bastante más elevadas que la inflación.

ECONOMIA

Para jugar a ser el Lobo de Wall Street: cómo invertir en el sector aeroespacial a través de CEDEAR

Un nuevo rubro en el que empresas privadas tiene fuerte crecimiento comienza a ser mirado por los inversores en Bolsa, por la rentabilidad que prometen

14/01/2026 – 19:32hs

La potencial salida a la Bolsa de Space Exploration Technologies (SpaceX), la empresa aeroespacial fundada por Elon Musk, pone a esta revolucionaria industria bajo la lupa de los inversores. Así, al mejor estilo de Lobo de Wall Street, luce como un sector innovador para incorporar a una cartera arriesgada, debido a que existen diversas acciones y CEDEAR de compañías vinculadas que fabrican productos o que brindan servicios para este rubro.

El sector aeroespacial dejó de ser en los últimos años un «monopolio» de las empresas estatales de los distintos países, para tener una fuerte presencia del sector privado, que impulsaron su crecimiento.

A modo de ejemplo, el año pasado se lanzaron más de 3.200 satélites, por lo que marca un crecimiento anual superior al 60%, y una cadencia trimestral cercana a 1.000 lanzamientos Órbita Terrestre Baja (LEO por sus siglas en inglés), un hecho considerado como «sin precedentes en la industria».

«Los múltiplos exigentes de lanzadores comerciales reflejan expectativas sobre reducción estructural de costos y economías de escala, supuestos que aún no han sido validados con métricas financieras públicas verificables», resumen desde Research for Traders (RfT), consultora dirigida por el economista Gustavo Neffa, en un informe al que tuvo acceso iProfesional.

Y la posible Oferta Pública Inicial (IPO) de SpaceX puede ser trascendental para el mercado bursátil, debido a que es el principal actor del mercado, ya que esta compañía pasó de representar cerca del 8% de los lanzamientos orbitales globales en 2015 a superar el 50% de los mismos en los últimos años.

«La revelación de costos marginales, márgenes reales y capex (activos fijos) de mantenimiento será determinante para validar o comprimir valuaciones, desplazando el pricing desde la narrativa hacia fundamentos observables», resumen desde RfT.

Y concluyen: «El sector espacial ofrece alta dispersión de riesgos y asimetrías, concentradas en empresas pre-rentables, mientras que los segmentos maduros aportan estabilidad y reducen el costo de oportunidad del capital».

Acciones y CEDEAR de empresas aeroespaciales

De esta manera, los expertos de Research for Traders (RfT) mencionan cuáles son las empresas aeroespaciales, divididas en sus distintos segmentos, a las que se puede invertir desde Argentina por medio de comprar sus acciones en dólares y algunas de estas firmas se pueden adquirir en pesos mediante sus CEDEAR.

1. Lanzadores y plataformas de acceso al espacio

- Rocket Lab (RKLB): esta firma tiene CEDEAR en Argentina y es recomendada como la principal exposición «pure play» cotizante al negocio de lanzamientos y fabricación satelital. El informe de RfT destaca su integración vertical, la recurrencia de contratos y su posicionamiento como segundo actor detrás de SpaceX, aunque advierte sobre valuaciones exigentes y pérdidas operativas actuales.

- Firefly Aerospace (FLY): sugerida como apuesta de mayor riesgo, vinculada a etapas tempranas de crecimiento y con fuerte dependencia del ciclo de inversión espacial.

2. Conectividad y operadores satelitales

- AST SpaceMobile (ASTS): también se puede comprar localmente como CEDEAR y su recomendación es para un perfil especulativo, apalancada a la expectativa de conectividad directa satélite–teléfono móvil. El informe remarca su alto potencial, pero también su valuación extremadamente dependiente de hitos tecnológicos.

- Iridium Communications (IRDM): destacada por los expertos como opción defensiva dentro del sector, con modelo probado, flujos recurrentes y valuaciones más razonables frente al resto de las empresas emergentes.

- Viasat (VSAT) y EchoStar (SATS): incluidas como alternativas intermedias, con «mayor madurez operativa pero presionadas por la competencia de Starlink», subrayan desde RfT.

3. Datos, imágenes y analítica satelital

- Planet Labs (PL): recomendada por su escala en observación de la Tierra y contratos comerciales y gubernamentales, aunque con márgenes todavía en consolidación.

- BlackSky (BKSY): sugerida como exposición más táctica al negocio de inteligencia geoespacial, con foco en clientes institucionales.

- Spire Global (SPIR): incluida como apuesta de nicho, ligada a datos climáticos, marítimos y de aviación.

4. Proveedores industriales y sistemas aeroespaciales

- Honeywell (HON), L3Harris (LHX), Teledyne (TDY), Ametek (AME) y BWX Technologies (BWXT): recomendadas como posiciones más conservadoras, beneficiarias indirectas del crecimiento del sector espacial vía contratos, componentes y sistemas críticos, con menor volatilidad relativa.

5. Complejo aeroespacial y defensa

- Lockheed Martin (LMT) y Northrop Grumman (NOC): la primera se puede comprar vía CEDEAR. Ambas firmas son destacadas como «anclas defensivas dentro de una cartera espacial, con ingresos estables, fuerte exposición gubernamental y bajo riesgo frente a eventuales correcciones del segmento más especulativo», concluyen desde Research for Traders (RfT).

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inversión,inversiones,cedear,acciones,ganar plata,dólar

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

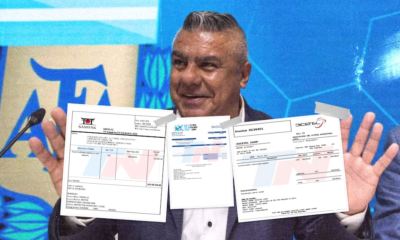

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario