ECONOMIA

Se desplomó la demanda de dólares: según el BCRA, los argentinos compraron USD 3.000 millones menos en un sólo mes

En noviembre, la demanda de dólares por parte de las personas físicas mostró una caída marcada respecto de octubre, mes que estuvo atravesado por el proceso electoral. Según el informe “Evolución del Mercado de Cambios y Balance Cambiario” del Banco Central de la República Argentina (BCRA), las “personas humanas” realizaron compras brutas de billetes por USD 1.597 millones y ventas brutas por USD 509 millones. Esto representó una contracción de cerca de USD 3.000 millones en comparación con los USD 4.731 millones adquiridos por individuos en octubre, cuando la compra minorista de dólares trepó a niveles elevados.

El reporte del BCRA consignó que durante noviembre operaron 1,1 millones de personas que compraron billetes, mientras que unos 692 mil vendieron. Estos números reflejan una reducción en la participación de ahorristas de aproximadamente 500 mil personas respecto de octubre, cuando 1,6 millones de individuos compraron dólares y unos 784 mil vendieron.

El cambio de tendencia entre octubre y noviembre puede observarse en la comparación directa de los datos oficiales. En octubre, la compra minorista se había ubicado en USD 4.731 millones, consolidando un significativo flujo de demanda de billetes en un mes signado por el calendario electoral y las expectativas de cobertura de activos externos.

El Banco Central explicó que las personas humanas efectuaron compras brutas por USD 1.597 millones durante noviembre y, al mismo tiempo, ventas brutas por USD 509 millones. Los egresos netos de divisas por parte de individuos estuvieron impulsados principalmente por compras netas de billetes sin fines específicos, que totalizaron USD 1.088 millones, según el propio informe. Parte de esas compras, aclaró la autoridad monetaria, “quedan depositadas en cuentas locales o son utilizadas posteriormente para la cancelación de consumos con tarjetas en moneda extranjera” y, por esa razón, “no incrementan necesariamente la posición de activos externos de los hogares”.

La mayor parte de la demanda minorista de noviembre fue compensada por ventas realizadas por los mismos individuos, que ascendieron a USD 509 millones brutos. Esa relación entre compras y ventas explica que el flujo neto de divisas para atesoramiento haya sido menor respecto de meses anteriores.

Ahora bien, cuando se mira un poco más atrás en el tiempo, se observa con claridad cómo la compra de dólares por parte de las “personas humanas” estuvo condicionada por las elecciones legislativas y la demanda contenida en el marco del cepo cambiario.

Desde que se levantaron las restricciones para la compra de dólares se formó una tendencia creciente de la adquisición de moneda extranjera por parte de los argentinos. En abril las “personas humanas” compraron USD 2.077 millones. El saldo se elevó a USD 2.283 millones en mayo, USD 2.468 millones en junio y USD 3.473 millones en julio. Luego, en agosto, hubo una baja considerable a USD 2.448 millones, según los datos publicados por el BCRA, pero en septiembre se produjo un pico máximo de USD 5.130 millones. En octubre, mes de las elecciones, el nivel de compras de dólares por parte de los argentinos descendió levemente a USD 4.731 millones. Fue recién en noviembre cuando se produjo una baja significativa. De hecho, como lo muestra la evolución histórica, se registró en ese mes el menor nivel de demanda de dólares desde la salida del cepo cambiario.

Un dato no menor es que, más allá de las baja demanda de noviembre, desde que el Gobierno eliminó las restricciones cambiarias ya se compraron USD 24.206 millones en el circuito formal.

El informe oficial destacó que, en noviembre, el sector privado no financiero fue comprador neto de moneda extranjera por USD 151 millones en el mercado de cambios. Dentro de ese agregado, la fuerte demanda minorista fue parcialmente compensada por operaciones de otros segmentos de ese sector.

El documento también detalló que el sector real excluyendo oleaginosas y cereales registró ventas netas por USD 806 millones, impulsadas por ingresos relacionados con deuda, inversión extranjera directa y otras operaciones financieras. En paralelo, el sector de oleaginosas y cereales aportó ingresos netos por USD 541 millones, mientras que las entidades financieras vendieron USD 467 millones en el mercado oficial. El Tesoro Nacional, por su parte, fue comprador neto por USD 247 millones, con un aporte adicional del BCRA a través de pagos netos por USD 56 millones.

Estos movimientos se reflejaron en un mercado de cambios con menor presión neta de compra minorista en noviembre, en contraste con los resultados de octubre, cuando la demanda de billetes por parte de los argentinos estuvo muy cerca del máximo.

ECONOMIA

Plazo fijo: cuánto paga cada banco por depósitos de $1 millón

En un contexto de estabilidad cambiaria, las tasas de interés para los plazos fijos en pesos siguen siendo llamativas para los pequeños ahorristas. Sobre todo teniendo en cuenta que las entidades financieras intensifican la competencia para captar depósitos y mantener la liquidez frente a una inflación persistente. Este fenómeno se observa tanto en grandes bancos como en entidades digitales y regionales, ampliando las opciones para quienes buscan una alternativa de ahorro. La jornada se caracteriza por rendimientos que, en los mejores casos, ofrecen hasta $1.027.055 en 30 días por cada millón invertido, mientras que en los niveles más bajos el retorno es de $1.017.260.

Entre las instituciones con mayor presencia, el Banco Nación sostiene una tasa nominal anual del 25%, lo que se traduce en $1.020.548 al mes por un depósito de $1.000.000. Santander y Galicia ofrecen una tasa de 23%, con un monto final de $1.018.630. Al igual que el Nación, el Banco Provincia paga un 25% anual, alcanzando $1.020.548, y BBVA mantiene una tasa del 23%, igualando el rendimiento de Santander y Galicia. Banco Macro se destaca en el segmento tradicional con una tasa del 27%, que permite obtener $1.022.219.

Por otra parte, Banco Credicoop mantiene su oferta en 24%, con un resultado de $1.019.726. El ICBC eleva su tasa a 23,5%, que genera $1.019.315 en un plazo de 30 días. Banco Ciudad también ofrece un 23%, igualando los resultados de Santander y Galicia.

Dentro de los bancos que permiten plazos fijos online para no clientes, las tasas más altas se encuentran en Banco Bica, que paga 33% y otorga $1.027.055. Banco CMF, VOII y Banco de Comercio lideran con una tasa de 33,5% y un retorno de $1.027.427. Meridian ofrece 33,25%, con $1.027.241, y Banco del Sol alcanza el 32%, con $1.026.301.

Algunas entidades optan por políticas más agresivas para captar ahorristas. Banco Mariva y Reba proponen tasas de 31% y 32%, con rendimientos de $1.024.932 y $1.025.753 respectivamente. Banco Hipotecario brinda una tasa de 29,5%, que representa $1.024.247, y Banco de Córdoba ofrece 29%, con $1.023.973.

En el segmento regional, Banco de Corrientes informa una tasa del 27,5%, igual que Banco Dino y otras entidades orientadas a captar fondos fuera del área metropolitana. El análisis de los distintos rendimientos revela que la brecha mensual entre la mejor y la peor tasa supera los $10.000 por cada millón invertido.

La persistencia de la inflación continúa afectando el rendimiento real de los depósitos en pesos. El último dato anual reflejó un aumento de precios del 32,4% durante 2025, con un alza mensual del 2,9% en diciembre. Alimentos y bebidas no alcohólicas tuvo una suba del 4,7%, mientras que los rubros de Restaurantes y Hoteles y Transporte y Vivienda, agua, electricidad, gas y otros combustibles registraron incrementos de 4,1% y 3% respectivamente. Este escenario incide en las decisiones de los ahorristas, que priorizan resguardar el poder de compra y acceder a las mejores tasas mensuales disponibles.

El Banco Central de la República Argentina mantuvo una política monetaria contractiva, combinando la adquisición de divisas con la absorción de pesos, medida que llevó a las entidades financieras a modificar sus tasas para retener depósitos. La competencia entre plataformas digitales y bancos convencionales se profundizó, ampliando la diferencia entre los rendimientos que ofrecen ambos sectores en comparación con períodos anteriores.

El entorno económico y las decisiones del BCRA continuarán influyendo sobre las tasas de los plazos fijos en pesos. Las recientes variaciones indican que la rivalidad entre entidades financieras y plataformas digitales se incrementará, en un esfuerzo por asegurar liquidez y atraer a quienes buscan proteger sus ahorros del avance de la inflación.

South America / Central America

ECONOMIA

«Hay oportunidad»: bróker líder revela qué acciones del Merval recomienda comprar en febrero

La Bolsa porteña transita un momento particular: mientras los activos financieros muestran señales de ordenamiento y la macro empieza a dar pasos hacia una mayor previsibilidad, las acciones todavía no reflejan plenamente ese cambio de clima. El mercado parece estar en una pausa incómoda, donde el entusiasmo inicial ya pasó pero la confirmación aún no llegó. En ese espacio intermedio, comienzan a aparecer oportunidades selectivas.

El comportamiento del Merval en dólares es una de las principales señales que miran los inversores. A diferencia de otros mercados de la región, las acciones argentinas no acompañaron el rally latinoamericano y quedaron rezagadas frente a los bonos soberanos y corporativos en dólares. Esa divergencia no pasa desapercibida en la City, donde muchos empiezan a preguntarse si el atraso es una advertencia o una ventana de entrada.

El escenario combina factores locales y globales. Por un lado, la acumulación de reservas, la baja del riesgo país y la expectativa de tasas más bajas construyen un marco más favorable. Por otro, la recuperación de la actividad económica es desigual y todavía no se traduce de manera homogénea en ganancias corporativas. Esa tensión explica buena parte de la cautela actual del mercado accionario.

En este contexto, el interés vuelve a concentrarse en qué acciones pueden capturar mejor un eventual cambio de etapa. No se trata de una apuesta indiscriminada, sino de un enfoque más selectivo, donde pesan tanto los fundamentos macro como la capacidad de cada empresa para mejorar resultados en un entorno todavía exigente.

El Merval quedó atrás y la región tomó la delantera

Desde Balanz señalaron que, tras el resultado electoral y el reacomodamiento de expectativas, las acciones argentinas habían protagonizado una fuerte suba inicial. Sin embargo, en el arranque de 2026, el Merval medido en dólares muestra una caída cercana al 4,5%, mientras los principales mercados de América Latina exhiben retornos positivos de magnitud.

Los especialistas del bróker detallaron que esta diferencia también se observa al comparar el desempeño de 2025. Mientras Brasil, Chile, Colombia, México y Perú registraron subas en dólares de entre 50% y 75%, el índice argentino quedó claramente rezagado. Para Balanz, el factor electoral impulsó con fuerza a la región, mientras que Argentina ya había adelantado parte del rally.

Sus analistas apuntaron que el Merval todavía se encuentra alrededor de 18% por debajo de su máximo histórico en dólares, alcanzado en enero de 2025. Esa distancia contrasta con el comportamiento de los bonos soberanos en dólares, que ya superaron los niveles de comienzos del año pasado y reflejan una mayor confianza en el frente macro.

Desde Balanz interpretaron que este desacople responde a que las acciones necesitan algo más que expectativas. Mientras los bonos reaccionan rápido a señales de orden fiscal y cambiario, la renta variable requiere una recuperación más tangible de la economía real y de las ganancias empresarias para justificar un nuevo salto.

Bonos arriba, acciones quietas y el rol del riesgo

Los expertos de la sociedad de bolsa explicaron que el rezago del Merval no solo se observa en términos de retorno absoluto, sino también cuando se lo analiza desde el retorno ajustado por riesgo. En 2025, los bonos soberanos en dólares avanzaron cerca de 18%, los bonos corporativos subieron casi 10% y las acciones retrocedieron alrededor de 5%.

Sin embargo, al ponderar la volatilidad, los bonos corporativos aparecen como la clase de activo más eficiente. El Merval, en cambio, mostró una volatilidad elevada sin premio en retorno, un combo que suele desalentar a los inversores más conservadores.

Sus analistas señalaron que, si se amplía el horizonte hasta comienzos de 2023, el panorama cambia. Desde ese punto, las acciones argentinas acumulan una suba cercana al 255%, muy similar a la de los bonos soberanos en dólares. La diferencia vuelve a estar en el camino recorrido: más suba, pero también más sobresaltos.

Para Balanz, esta dinámica sugiere que el potencial sigue estando, pero que el mercado exige señales adicionales para volver a pagar riesgo accionario. La clave no es solo la dirección, sino la estabilidad del proceso.

Reservas, tasas y riesgo país: la macro bajo la lupa

Desde Balanz señalaron que uno de los principales catalizadores que observa el mercado es la acumulación de reservas del Banco Central. Tras el cambio en el esquema monetario, la autoridad monetaria logró compras por más de USD 1.100 millones en enero y sigue acumulando reservas en lo que va de febrero.

Los especialistas del bróker detallaron que este proceso permitió llevar las reservas internacionales a niveles cercanos a USD 44.500 millones, reforzando la credibilidad del nuevo marco cambiario. Aun así, remarcaron que el mercado espera una confirmación más sostenida para que ese ordenamiento se refleje de lleno en las acciones.

Sus analistas apuntaron que una continuidad en la acumulación de reservas podría empujar una nueva compresión del riesgo país, actualmente en torno a los 517 puntos básicos. En un escenario favorable, ese indicador podría acercarse a la zona de 400–450 puntos, lo que implicaría menores tasas y un costo de capital más bajo para las empresas.

Para Balanz, la baja del riesgo país es clave, pero no suficiente. Las acciones necesitan que la mejora macro se traduzca en resultados concretos, algo que todavía avanza de forma parcial.

La economía crece, pero no todos crecen igual

Los expertos de la sociedad de bolsa explicaron que la recuperación económica muestra una fuerte heterogeneidad sectorial. Según los últimos datos disponibles, el PBI se ubicó apenas 1,3% por encima del nivel de 2023, con sectores que avanzan con fuerza y otros que siguen rezagados.

Sus analistas destacaron que los mayores crecimientos se observaron en intermediación financiera, minería, hoteles y restaurantes, y el agro. En contraste, sectores intensivos en empleo como construcción, industria manufacturera y comercio continúan en terreno negativo.

Desde Balanz señalaron que esta disparidad es clave para entender el comportamiento del Merval. Muchos de los sectores que pesan fuerte en el índice dependen de una recuperación más pareja del consumo y del crédito, algo que todavía no terminó de consolidarse.

Los especialistas del bróker detallaron que una métrica de actividad ajustada por empleo muestra que el crecimiento actual está concentrado en sectores menos demandantes de mano de obra. Esto limita el efecto multiplicador sobre la economía y retrasa la mejora de ganancias en varias compañías líderes.

Febrero, estacionalidad y el foco en las acciones

Desde Balanz señalaron que el corto plazo presenta desafíos, ya que febrero suele ser un mes históricamente débil para las acciones. Sin embargo, también advirtieron que la estacionalidad del agro podría acelerar la acumulación de reservas en marzo, generando un mejor clima financiero.

Sus analistas apuntaron que una mayor estabilidad cambiaria, combinada con tasas reales más bajas y menor volatilidad, podría actuar como disparador para un catch up del Merval frente a los bonos y a la región.

Para Balanz, el escenario base contempla una mejora gradual de la macro y una recuperación de ganancias corporativas a partir del primer trimestre de 2026. En ese marco, ven factible que el Merval vuelva a testear los máximos de 2025, lo que implicaría un potencial de suba cercano al 20% en dólares desde los niveles actuales.

En cuanto a preferencias, los especialistas de research destacaron su visión positiva en Central Puerto, Ternium, Pampa Energía y Metrogas, mientras mantienen una postura más cauta en Edenor y LAR. La estrategia, remarcaron, no es apostar a todo el mercado, sino ser selectivos y pacientes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,merval,bonos,acciones

ECONOMIA

Qué pasará con los salarios privados en 2026: las empresas anticipan menos ajustes y por porcentajes más bajos

El mercado laboral argentino encara el 2026 con una estrategia diferente de recomposición de ingresos. Luego de un 2025 marcado por la urgencia de alcanzar los índices de precios, las proyecciones para este año sugieren una estabilización en la frecuencia y los montos de las actualizaciones.

Así lo sugiere un informe de PwC Argentina sobre proyecciones salariales. El estudio, que contó con la participación de 148 organizaciones de todo el país, revela un cambio de escenario en las políticas de compensación frente a los años anteriores.

De acuerdo con los datos relevados, se observa una tendencia hacia la convergencia entre la inflación esperada y los incrementos salariales para el personal fuera de convenio. Mientras que en 2025 los ajustes se realizaron de forma reactiva ante una inflación del 31,5% y aumentos promedio del 29,56%, las proyecciones para 2026 indican un alineamiento en torno al 23% tanto para el índice de precios como para las subas de haberes.

El relevamiento de PwC destaca que, en un contexto de mayor previsibilidad inflacionaria, las organizaciones están modificando la frecuencia de los incrementos. El 2026 se perfila como un año donde las empresas optan por otorgar una menor cantidad de ajustes anuales y con porcentajes menores en cada oportunidad, buscando acompañar de forma más regular la evolución de los precios sin la volatilidad de periodos previos.

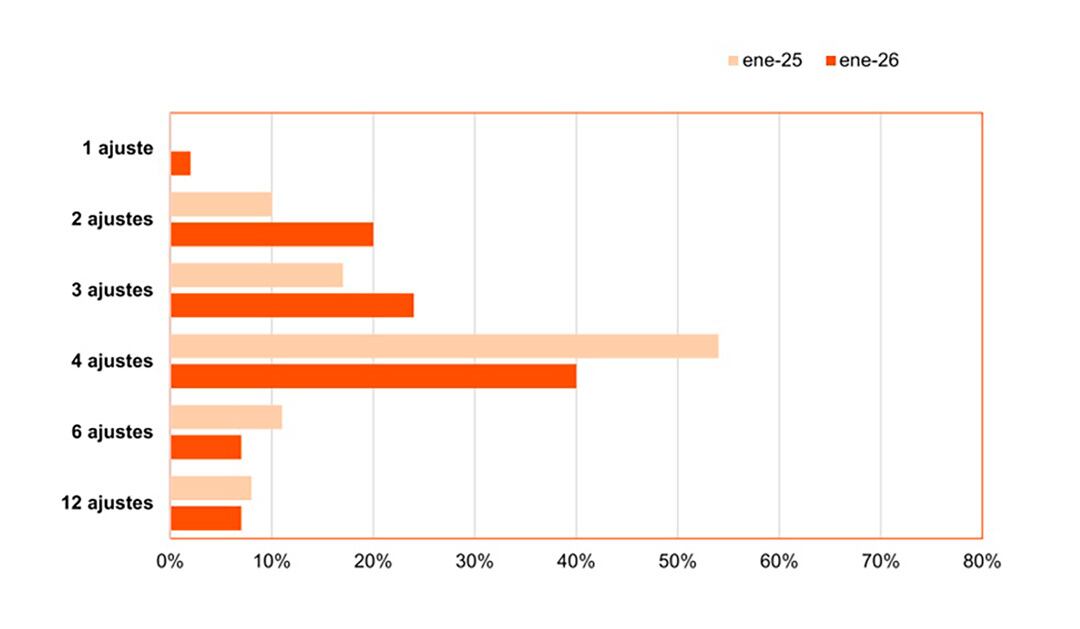

Casi la mitad de las empresas consultadas prevé realizar entre uno y tres ajustes durante el año, lo que representa una proporción superior a la registrada en la medición del año anterior. El gráfico de distribución de ajustes muestra un crecimiento en las empresas que planifican dos ajustes (20% en enero de 2026 frente al 10% en enero de 2025) y tres ajustes (24% frente al 17% anterior).

Por el contrario, la opción de realizar cuatro ajustes anuales, que era la mayoritaria en 2025 con un 54%, descendió al 40% en la proyección actual. Las opciones de seis ajustes (7%) y doce ajustes (7%) también muestran una leve tendencia a la baja o estabilidad en comparación con el año previo.

El informe analiza el desempeño de las compensaciones durante el último ejercicio para contextualizar el punto de partida de 2026. En 2025, el 67% de las compañías otorgó incrementos que se ubicaron por debajo de la inflación oficial, mientras que solo el 33% logró igualar o superar dicho índice.

Dentro del grupo que no alcanzó a compensar el aumento de precios, el 50% ya ha definido que no tomará acciones correctivas ni evaluará recuperar la diferencia perdida. Esta situación generó tensiones en la planificación salarial que las empresas buscan normalizar durante el transcurso de este año mediante la recuperación de la capacidad de planificación estratégica.

La estabilización del mercado y la reducción de la brecha entre salarios e inflación permiten a las áreas de capital humano salir de una lógica de respuesta inmediata para volver a esquemas de gestión con mirada de largo plazo. Según Damián Vázquez, socio líder de Management Consulting de PwC Argentina, esta convergencia permite pensar en políticas de compensación alineadas al desempeño y al negocio.

El informe detalla que este margen de maniobra recuperado permite a las empresas:

- Revisar estrategias de compensación total.

- Incorporar esquemas de incrementos diferenciados por desempeño individual.

- Reforzar herramientas de retención de talento, tales como bonos y beneficios específicos.

Más allá de los porcentajes de incremento, el sondeo de PwC también pone el foco en la operatividad de los procesos de liquidación de haberes o “payroll«. Actualmente, el mercado se divide de forma equitativa en tres modelos de gestión: un 34% opera con equipos internos, un 33% utiliza modelos mixtos y el 33% restante terceriza la tarea con proveedores externos.

A pesar de la proyección de estabilidad salarial, persisten obstáculos estructurales en la liquidación. Las empresas identificaron como principales dificultades la complejidad normativa, los tiempos excesivos de procesamiento, la frecuencia de errores en los cálculos y la falta de integración entre los diferentes sistemas.

La digitalización de estos procesos presenta brechas significativas entre las compañías. Mientras que el 45% de las organizaciones utiliza software especializado con automatización, un 33% continúa operando con Excel u hojas manuales y un 22% se apoya en sistemas propios básicos.

Ante este panorama, el 88% de las organizaciones encuestadas manifestó la intención de cambiar algún aspecto de su proceso de nómina actual. Las prioridades mencionadas para estos cambios son la automatización de tareas, la reducción del margen de error, la optimización de los tiempos y la integración fluida con otros sistemas de gestión de la compañía.

pesos argentinos,efectivo,transacción,economía,dinero,Argentina,intercambio,billetes,pago,finanzas

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado