ECONOMIA

Se disparó la tasa del plazo fijo tras fin del cepo y nuevo dólar: los 3 bancos que más pagan

Los nuevos datos de inflación bastante más altos a lo esperado en las proyecciones previas y la repentina unificación cambiaria por el levantamiento del cepo al dólar descolocaron a los ahorristas, sobre todo aquellos que apostaron por un plazo fijo tradicional o por dejar colocado su dinero en cuenta de billeteras virtuales. Para darle más atractivo a las colocaciones en pesos, este lunes en Banco Nación subió la tasa que paga por los depósitos 7,5% puntos porcentuales, y ahora paga 37% de tasa nominal anual (TNA), a través de sus canales digitales.

Por lo tanto, a partir de ahora paga 3,04% cada 30 días, que es el tiempo mínimo de encaje que requiere un plazo fijo bancario.

Esta cifra intenta compensar la noticia del viernes pasado, cuando el INDEC difundió que el índice de precios al consumidor (IPC) de marzo pasado fue de 3,7% mensual, un nivel que supera con creces al 2,6% de inflación prevista para ese período días atrás por el Relevamiento de Expectativas del Mercado (REM), que publica el Banco Central en base a un relevamiento entre 40 economistas.

Asimismo, la unificación cambiaria, y consecuente eliminación del cepo, donde el precio del dólar oficial saltó este lunes de $1.098 hasta $1.210, que equivale a un incremento de 11,7%, puede impulsar a niveles algo más altos a los esperados para la inflación esperada para abril y mayo.

Cabe recordar que hasta la semana pasada, antes que se conozca el dato de inflación y el levantamiento del cepo, la tasa de por una colocación en Banco Nación era de 29,5% anual.

También el Banco Credicoop y el Banco Galicia subieron su tasa este lunes hasta el 34% anual, mientras que el resto de las entidades se mantenía este lunes en un rango de entre 26% a 30% de tasa nominal anual (TNA). Es decir, lo máximo que ofrecen cada 30 días es de una tasa efectiva mensual (TEM) de 2,47%.

Un rango similar al ofrecido por las billeteras digitales, como Mercado Pago (26,8% anual), Personal Pay (27,7%) y Naranja X, entre otras.

Además, el Banco Nación aumentó el interés para un período de entre 60 a 89 días hasta el 37,25% anual.

Plazo fijo y billeteras pierden con inflación

La preocupación también ronda respecto a cuál será la inflación de abril y mayo, con los cambios en el mercado cambiario anunciados por el Gobierno de eliminación de cepo y qué ocurrirá hacia adelante respecto a esas modificaciones. De hecho, para el corriente mes ya se espera un nivel superior de IPC al 3,7% registrado en marzo.

En este sentido, se especula con una suba en las tasas de interés de referencia de política monetaria, que el Banco Central fijó el pasado 31 de enero pasado en 29% de tasa nominal anual (TNA), lo que representó una reducción de 300 puntos básicos.

Según una fuente de un banco líder, «las tasas de plazo fijo vienen subiendo y tiene toda la lógica por el incremento de la demanda de créditos y por la necesidad de fondeo, más que por las modificaciones cambiarias, ya que la gente podía comprar dólar MEP. De hecho, el dólar estaba más caro que ahora. Y ahora pesa más en la suba de tasas el dato de inflación. Obviamente, las tasas reales quedan negativas«.

Y agrega a iProfesional: «Creo que la tasa debería eventualmente subir, por un tema de tasa real y por un tema de demanda de créditos».

«Las tasas van a subir de la mano de la devaluación del tipo de cambio, más que de la mano de la inflación. El índice de precios al consumidor sigue teniendo un horizonte de descenso en el largo plazo si se mantienen las actuales políticas económicas, pero también es cierto que hacía rato que venía amesetada en torno al 2,5% y que esta suba que interrumpe la desinflación va a generar muchas dudas en el mercado», afirma a iProfesional Martín Kalos, economista y director de EPyCA Consultores.

Por su parte, Fernando Baer, economista de Quantum, consideraba ya esta alza de tasas de interés en la previa: «Esperamos suba de tasas que podría ser de 500 puntos básicos, algo que viene más por el acuerdo con el FMI, pero la alta inflación lo refuerza».

En este sentido, Jorge Colina, economista de Idesa, suma: «En abril y mayo capaz que la inflación se ubica por encima del 3% mensual por la flexibilización cambiaria. Siendo así puede que las tasas de plazo fijo tengan que subir, con la inflación, para no estimular a que la gente con plazos fijos vaya a comprar dólares, dado que ahora puede libremente. Obviamente que las tasas van a subir, y tendrían que subir arriba del 35% anual».

Plazo fijo Banco Nación: cuánto ganás ahora con $1 millón

En caso de realizar un plazo fijo tradicional en Banco Nación con un capital inicial de $1.000.000, durante 30 días y a través de los canales electrónico, se ganará un monto total luego de ese período de $1.030.411.

En resumidas cuentas, se ganarán 30.411 pesos extras en un mes con el capital colocado en el caso citado, por lo que esta rentabilidad representa una tasa de 3,04% mensual, o 37% de TNA.

Establecer un plazo fijo tradicional en Banco Nación, entidad financiera estatal donde cobran sus haberes empleados estatales, jubilados y otros beneficiarios, es sencillo.

Se precisa como requisito, primero, una inversión mínima de $500 en los canales electrónicos, que son la app BNA+ y la web. La misma se permite hacer los días hábiles de 5 a 22 horas.

Para iniciar una colocación, se debe entrar al sitio de Internet oficial del banco, a la sección de «personas«. En el apartado de «inversiones» se tiene que seleccionar «plazo fijo«.

También el «Plazo fijo electrónico» se puede hacer por la app BNA+, home banking o cualquier cajero automático de la red Link.

Otra posibilidad es inclinarse a la opción de «plazo fijo web» para «no clientes» del BNA.

O bien, se puede concurrir a una sucursal de esta firma estatal, donde el dinero mínimo requerido por este canal es de $1.500, pero la tasa ofrecida es bastante más baja: 25,5% de TNA.

El plazo fijo tradicional, con las proyecciones de inflación más bajas, se posiciona como un instrumento con renta positiva, aunque la escalada del precio del dólar libre está jugando en contra.-

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ahorro,plazo fijo,tasa,pesos,banco

ECONOMIA

Qué precio del dólar prevén 45 economistas de la City y Wall Street tras guerra en Medio Oriente

El precio del dólar es un tema relevante para la inflación argentina, sobre todo en un momento de volatilidad global por el conflicto en Medio Oriente. En este contexto, se publicaron nuevas proyecciones sobre el tipo de cambio y la inflación elaboradas por 44 economistas de bancos y consultoras nacionales y del exterior, que anticipan una tendencia de menor suba para el billete estadounidense y de mayor incremento para el índice de precios al consumidor (IPC).

Las estimaciones surgen del informe de marzo de FocusEconomics, en el que el consenso de analistas prevé que el dólar mayorista se ubicará en $1.713 hacia fin de año, cifra que equivale a unos $16 menos que lo proyectado en el relevamiento del mes pasado para la misma fecha.

Como dato a tener en cuenta, el precio del dólar se mantiene «neutro» durante todo marzo y, en el acumulado de 2026, registra una caída del 4%.

Para los economistas, por el momento Argentina se mantiene al margen de los coletazos del conflicto en Irán. Además, los ingresos de divisas por exportaciones y emisiones de deuda contribuyen a tranquilizar al mercado doméstico. A esto se suma que la demanda de moneda estadounidense ha disminuido, mientras que el Banco Central continúa comprando reservas internacionales a diario.

Este escenario refuerza la expectativa de que el tipo de cambio mayorista avance por debajo de la inflación, que en los últimos meses comenzó a ubicarse por encima de lo previsto por el mercado.

«Tras un largo período de descenso, la inflación se ha acelerado durante tres meses consecutivos, impulsada por la rápida depreciación de la moneda en el segundo semestre de 2025. Se espera que la inflación disminuya hacia finales de este año, gracias a una depreciación más moderada de la moneda, una mayor competencia en el mercado y el aumento de las importaciones», indicaron desde FocusEconomics.

De esta manera, los analistas encuestados prevén un aumento promedio del 27% en los precios al consumidor durante 2026, lo que representa un incremento de 1,6 puntos porcentuales respecto del relevamiento del mes anterior.

Por otro lado, el informe señala que el crecimiento del PBI debería superar el promedio regional por segundo año consecutivo en 2026.

«Los factores que lo respaldan incluyen el avance de las reformas estructurales, la inversión en energía y minería, el dinamismo de las exportaciones agrícolas y una mayor confianza empresarial después de que el presidente Milei obtuviera apoyo del Congreso en las elecciones de 2025. Sin embargo, la austeridad fiscal y una inflación aún elevada serán un lastre», detallaron los expertos.

En este contexto, los analistas pronosticaron una expansión de la actividad del 3,2% para todo este año, sin cambios respecto a lo previsto en el informe anterior.

Precio de dólar esperado por economistas

El precio de dólar mayorista esperado para diciembre por los economista presenta una tendencia bajista, si se lo compara con las proyecciones previas.

El consenso esperado por los analistas en el FocusEconomics para el tipo de cambio mayorista, indican que llegará $1.712,5 a fines del 2026, una cifra que representa una baja de 16,5 pesos frente a lo previsto en el relevamiento de febrero.

El consenso de precio de dólar de economistas es de $1.713 para fin de año.

Así, en todo 2026, según las nuevas proyecciones de los expertos, el billete estadounidense podría aumentar 17,7%. Un ascenso que ya es bastante inferior a la inflación proyectada (27%) para el corriente año, y que generaría más atraso cambiario.

También el precio de dólar para fin de año previsto por los economista queda atrás de las estimaciones del Presupuesto 2026, presentado por el Gobierno, que aprobó el Congreso de la Nación meses atrás, que indica una cifra de $1.423 para esa fecha.

Por lo pronto, en las operaciones del mercado de opciones y futuros del Matba-Rofex, se espera que el tipo de cambio mayorista alcance a fin de diciembre de $1.730,5. Es decir, unos 18 pesos por arriba de lo consensuado por los economistas en el FocusEconomics.

Y este dato es inferior al estimado por el reciente Relevamiento de Expectativas de Mercado (REM), que es la encuesta confeccionada por el Banco Central todos los meses entre unos 40 economistas nacionales, donde prevé un precio de dólar mayorista de $1.707 para fin de año.

Precio de dólar, economista por economista

Al momento de analizar las proyecciones de precio de dólar mayorista para fin de año de cada consultora o banco de inversión relevados por FocusEsconomics, se puede afirmar que el rango estipulado se ubica entre un mínimo de $1.335 y un máximo de $2.002, donde esta última cifra se encuentran en un nivel inferior al esperado meses atrás.

Entre los economistas que esperan un mayor precio para el tipo de cambio mayorista para diciembre que viene, se ubican Empiria Consultores ($2.002), MAPFRE Economics ($1.996), Aurum Valores ($1.900), Invecq consulting ($1.900), LCG ($1.869), Oxford Economics ($1.859), y la ALyC nacional Aldazabal, con 1.834 pesos.

«Esperamos un dólar de $1.900 para fin de año porque la expectativa es que el Gobierno corrija un poco el tipo de cambio real, que lo deje un poco menos apretado que lo que está hoy. Por ende, considero que la inflación va a tardar en bajar de manera consistente y firme. De hecho, el segundo semestre, en general, es bastante más complicado que el primero para la acumulación de dólares y para la demanda de divisas», resume a iProfesional Pablo Repetto, jefe de Research en Aurum Valores.

Para Fernando Baer, economista de la consultora Quantum de Daniel Marx, que proyecta $1.603 para fin de año, indica que el fundamento de este valor es «la combinación de mayor oferta de divisas con menor demanda, porque 2026 no es un año electoral».

Finalmente, Sebastián Menescaldi, economista y director asociado de Eco Go, con estimaciones de $1.567 para diciembre, argumenta que todo dependerá lo que ocurra con la guerra en Medio Oriente: «Tenemos que ir de a poco, creemos que en los próximos 15 días se define el conflicto. Si es corto o va a ser más largo que lo previsto. Por ahora, subimos la estimación para la inflación y algo el tipo de cambio de fin de año», detalla a iProfesional.

Por el momento, la guerra en Medio Oriente no está impactando de forma notoria en el precio del dólar a nivel doméstico. Todo dependerá qué ocurra con esta situación y con la cotización del petróleo en las próximas semanas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,precio dólar,tipo de cambio,dólar hoy,inflación

ECONOMIA

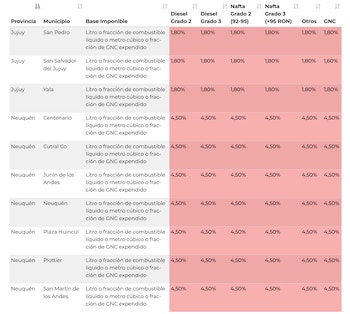

Impuestos y combustibles: cómo se encarecen la nafta y el gasoil por las tasas municipales

Los vaivenes en el precio del barril Brent, impulsada por la reciente escalada del conflicto en Medio Oriente, provocó un aumento directo en el precio de los combustibles en la Argentina. La nafta registró un alza del 6% desde el inicio de la crisis internacional, según la consultora Eco Go, pero el incremento no fue homogéneo en todas las estaciones de servicio a lo largo del país. Pero el contexto internacional se ve agravado por la aplicación de tasas municipales que hacen que se generen diferencias adicionales entre las distintas provincias y municipios.

La tasa vial se consolidó como un componente clave en la estructura de precios. Los municipios pueden optar por aplicar el recargo como un porcentaje sobre el valor de venta al público o como un monto fijo en pesos por cada litro de combustible expendido. Esta autonomía local genera una dispersión relevante en el costo final que pagan los usuarios, dependiendo de la localidad donde cargan combustibles. A la que ahora se suma la volatilidad del barril de petróleo que, tras la escalada a USD 119 el lunes, al cierre de esta nota, bajó a 88,54 dólares.

En medio de la pelea del Gobierno Nacional con los intendentes por la creación o aumento de las tasas, además de exigir que las estaciones de servicio coloquen una leyenda en los surtidores que indique a los clientes que se cobra la tasa vial en ese municipio, en la página de la Jefatura de Gabinete se creó un portal para que los consumidores puedan ver lo que les cobran, como también reportarlo.

Entre los ejemplos más extremos de tasa vial aparece la provincia de Neuquén, en donde ocho municipios cobran un recargo del 4,5% sobre el precio de cada litro de combustible. Entre los que se destacan Centenario, Cutral Co, Junín de los Andes, Neuquén, Plaza Huincul, Plottier, San Martín de los Andes y Senillosa. Pero no se trata de la única provincia, sino que se aplica la misma alícuota en Cipoletti, Río Negro. En un rango menor, se ubican diferentes municipios de Jujuy, como San Pedro, San Salvador de Jujuy y Yala, en donde se cobra una tasa vial del 1,8 por ciento.

En la provincia de Buenos Aires, el municipio de Colón, General Pueyrredon y Pinamar cobra una tasa del 3% sobre el precio de venta, que es la mayor en términos porcentuales. Luego le siguen Pilar, Moreno y Azul, en donde se abona una alícuota levemente inferior al 2,5%. Estas cifras, aunque menores a lo que se aplica en algunas provincias del sur del país, representan una suma considerable en un país afectado por la inflación y por las oscilaciones del mercado internacional de hidrocarburos.

La modalidad porcentual presenta la particularidad de que, ante cada suba del valor de la nafta y el gasoil, el recargo municipal se ajusta automáticamente, manteniendo su peso relativo y asegurando una recaudación constante para los gobiernos locales. El sistema favorece a los municipios en escenarios de aumentos internacionales, como el actual, y les garantiza recursos para obras de infraestructura vial, según lo declarado oficialmente.

Hay varios municipios que aplican una tasa menor. Según el portal de la Jefatura de Gabinete, se identificaron 12 municipios en donde se cobra una tasa vial del 2% sobre el precio de venta del combustible, entre los que se encuentran Almirante Brown, Avellaneda, Berazategui, Ezeiza, Florencio Varela, Ituzaingo, Lanús, Lomas de Zamora, Luján, Pehuajó, Presidente Perón y Quilmes.

Pero hay otros municipios que optaron por aplicar la tasa vial como un monto fijo en pesos por cada litro de combustible vendido. Este modelo se diferencia del sistema porcentual porque el recargo permanece constante, sin importar las oscilaciones del mercado. Entre los ejemplos más destacados figura Chivilcoy, que cobra $12 por litro. Esta cifra representa el valor fijo más alto informado en la provincia de Buenos Aires y, en períodos de suba de los combustibles, su incidencia relativa disminuye, aunque el monto nominal sigue sumando al ticket final de cada carga.

En el caso de José C. Paz, la tasa se estableció en $30 por litro para todos los combustibles, salvo en GNC, que es $16. Este municipio también eligió el esquema de monto fijo, lo que implica que el recargo solo se modifica cuando el Concejo Deliberante actualiza el valor por ordenanza. Si el precio de los combustibles aumenta rápidamente, como ocurre tras la suba internacional del Brent, la tasa en pesos pierde peso relativo frente al porcentaje, aunque sigue representando un costo adicional para los automovilistas. Otro ejemplo es General Rodríguez, donde la tasa vial se ubica en $ 10 por litro. La decisión de estos municipios de aplicar montos fijos busca otorgar previsibilidad a la recaudación, pero requiere ajustes periódicos para evitar que la inflación erosione el impacto del tributo.

Los municipios que no cobran tasa vial, como Vicente López y Bahía Blanca, se ubican en el extremo opuesto del espectro. Allí, el precio final de la nafta y el gasoil es sensiblemente menor, lo que incentiva a automovilistas de distritos vecinos a trasladarse para abastecerse, siempre que la diferencia compense el gasto en combustible y tiempo de traslado. Esta ausencia de recargo municipal impacta en la competencia local entre estaciones de servicio, según lo informado por Infobae.

El impacto de la tasa vial es directo en el bolsillo de los usuarios y se suma a otros componentes del precio, como los impuestos nacionales y provinciales. En municipios con recargos altos, la diferencia respecto de los distritos sin tasa puede alcanzar varios puntos porcentuales o cientos de pesos por operación. En un contexto de suba internacional del crudo y de inflación, el peso de la tasa municipal se vuelve un elemento central en la decisión de dónde cargar combustible.

La modalidad elegida por cada municipio responde a variables propias, como la necesidad de financiamiento, la estructura del presupuesto y las prioridades en materia de obras públicas. Algunos gobiernos locales justifican la aplicación de la tasa vial como un mecanismo para financiar mejoras en la red de caminos y calles, mientras que otros lo utilizan para reforzar partidas generales de la administración.

Combustible,Gasolina,Diesel,GNC,Impuestos,Argentina,Jujuy,Neuquén,Porcentajes,Tabla

ECONOMIA

Cuánto gano con un plazo fijo en los 5 bancos que pagan una súper tasa

El plazo fijo tradicional se transformó en una inversión atractiva, debido a que supera por amplio margen al movimiento del dólar, que cae de precio 4% en todo 2026, y en marzo se comporta prácticamente neutro. El dato relevante es que el ahorrista puede elegir la renta más alta del sistema financiero, debido a que no todos los bancos pagan lo mismo. Es decir, obtener una «súper» tasa de interés sin ser cliente de determinada entidad y ganar unos 10 puntos porcentuales por encima de lo ofrecido por la media de las firmas líderes, a través de un simple trámite.

Es que los principales bancos están pagando para un plazo fijo tradicional una tasa nominal anual (TNA) que llega a ser de una media de 23%, que representa 1,89% cada 30 días, que es el período mínimo de encaje de este instrumento financiero.

En cambio, ciertos bancos más chicos están proponiendo en sus plazos fijos web para no clientes un interés que llega a un máximo de 33% anual, que significa una renta de 2,71% mensual.

Esta última alternativa permite, prácticamente, equiparar o superar el rendimiento en pesos a la inflación, que, según economistas privados, fue de 2,6% en febrero, y que se ubicaría en el mismo nivel en el corriente marzo.

De esta manera, se puede obtener una tasa que llega a ser positiva con este «súper» plazo fijo en determinadas entidades, sin ser cliente de las mismas.

En resumen, existe la posibilidad de hacer un plazo fijo tradicional en un banco diferente al que tenés una cuenta o caja de ahorro, para poder obtener una tasa más seductora. El único requisito para hacerlo es tener bancarizado el dinero a invertir.

Esto se debe a que los bancos más chicos, muchos de los cuales atienden a empresas grandes y pymes, brindan una tasa de interés más alta que los más grandes, como forma de seducir a los ahorristas y captar su «materia prima», que son los pesos, para poder brindar préstamos a sus clientes.

«A todos los bancos chicos le sirve esta operatoria ya que, al no tener muchas sucursales, accedemos a personas del interior del país donde no tenemos llegada física«, suma Javier Dicristo, gerente de Inversiones de Banco Meridian, a iProfesional.

Y agrega que, para las personas que buscan ahorrar y ganar la mayor tasa disponible en un plazo fijo tradicional, es una operación «súper transparente y, además, muy segura».

De acuerdo a datos del Banco Central, los bancos chicos y financieras que ofrecen la tasa más alta de interés para un plazo fijo web para no clientes, que hoy es de un máximo de 33% de TNA, son:

- Banco VOII

- Banco CMF

- Crédito Regional Compañía Financiera

- Muy cerca, con 32% anual, se ubica Banco Meridian

- y con 31%, Banco Bica.

Cómo hacer plazo fijo con «súper tasa»

En resumen, el plazo fijo web se consolidó como una herramienta financiera que amplía el acceso a las tasas del sistema bancario sin necesidad de abrir una cuenta en la entidad elegida.

Se trata de una modalidad diseñada especialmente para no clientes, que pueden constituir el depósito de manera completamente digital, ya sea ingresando desde la página oficial del banco o a través del portal del Banco Central de la República Argentina (BCRA), en la sección «Plazos Fijos Online«.

El mecanismo es simple y transparente. El interesado carga sus datos personales y de seguridad en la plataforma. Luego, la entidad donde se constituye el plazo fijo web, envía una confirmación de la información al correo electrónico declarado por el ahorrista y, una vez validada esta información, cursa una orden de DEBIN (Débito Inmediato) contra la cuenta bancaria del usuario en su banco de origen.

El proceso requiere un paso clave: el «no cliente» debe ingresar a su home banking habitual y aprobar ese DEBIN. De esta manera, se concreta la transferencia de fondos para la constitución del plazo fijo.

Todo el circuito queda registrado dentro del sistema bancario formal, lo que refuerza la trazabilidad y la seguridad de la operación.

Al vencimiento, y cumplirse el tiempo de la inversión realizada, la entidad emisora devuelve automáticamente el capital más los intereses generados a la cuenta bancaria de origen del inversor. Por ende, no hay intermediarios ni movimientos manuales: el flujo es directo y bancarizado de punta a punta.

Con estos simples datos, se puede hacer un plazo fijo tradicional de manera digital y ganar la «súper» tasa de interés que ofrecen entidades puntuales, que puede llegar a ser de hasta de 10 puntos porcentuales por encima a la ofrecida por algunos bancos líderes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,plazo fijo,pesos,home banking,tasa,tasas,banco,ahorro,inversión

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa cruda confesión de Amalia Granata por el trastorno que sufre su hijo Roque: “Le hicimos estudios y salió que tiene TDAH, dislexia y disgrafia”

ECONOMIA2 días ago

ECONOMIA2 días agoEl mercado le está corriendo el arco a Caputo y el riesgo país no baja: en la City palpitan medidas

CHIMENTOS2 días ago

CHIMENTOS2 días agoJenny Mavinga angustiada tras una quemadura en Gran Hermano 2026: “¡Ay, me quemó!