ECONOMIA

Se firmó el primer contrato para la concesión de rutas y un tramo será administrado por un privado

El Gobierno nacional formalizó este lunes la firma del primer contrato que habilita la posesión, administración y mantenimiento de 741 kilómetros de rutas correspondientes a los Tramos Oriental y Conexión de la Etapa I de la Red Federal de Concesiones (RFC). Se trata de un proyecto que apunta a reconfigurar la infraestructura vial del país mediante un esquema de participación del sector privado. La confirmación fue realizada por el ministro de Economía, Luis Caputo, a través de su cuenta de X, donde comunicó la concreción del contrato que marca el inicio operativo del plan anunciado meses atrás.

Según detalló el propio Caputo, los 741 kilómetros incluidos en esta primera concesión forman parte de corredores estratégicos para el comercio exterior. «Estos kilómetros son parte del corredor del Mercosur, que facilita el comercio con Brasil y Uruguay y conecta pasos fronterizos estratégicos«, escribió el funcionario al informar sobre la firma. El trazado abarca, además, el Puente Rosario–Victoria sobre el río Paraná, una infraestructura clave por su cercanía a accesos portuarios y a centros productivos del Gran Rosario.

La rúbrica del contrato se inscribe en un plan más amplio presentado por el Ejecutivo, que contempla la creación de una Red Federal de Concesiones de más de 9.000 kilómetros de rutas y autopistas. El objetivo declarado es reducir los costos logísticos del sector productivo y reemplazar un esquema que el Gobierno calificó como «deficitario» por otro que, según las autoridades, será «transparente», competitivo y sin aportes directos del Tesoro. «De esta manera, se concreta el primer paso hacia una red vial moderna de más de 9.000 km concesionados, que reducirá costos para el sector productivo y permitirá reemplazar un modelo deficitario por uno transparente, competitivo y sin subsidios del Tesoro», destacó Caputo.

Qué tramos comprende el contrato firmado

El contrato suscripto contempla la concesión de dos segmentos incluidos en la Etapa I del programa: el Tramo Oriental y el Tramo Conexión. Ambos forman parte de corredores con alto volumen de tránsito y un rol relevante en el transporte de cargas a nivel regional.

El Tramo Oriental está compuesto principalmente por rutas nacionales que integran el corredor del Mercosur y concentran un flujo significativo de transporte pesado. De acuerdo con información oficial, este segmento incluye tramos de las rutas nacionales 12 y 14, además de otros accesos.

Por su parte, el Tramo Conexión abarca, entre otras vías, la Ruta Nacional 174, que comprende el Puente Rosario–Victoria. Este enlace atraviesa el río Paraná y constituye un punto estratégico de vinculación con puertos y nodos logísticos de la región centro del país.

En conjunto, los 741 kilómetros concesionados atraviesan distintas provincias, entre ellas Buenos Aires, Entre Ríos, Santa Fe y Corrientes, y reúnen parte de los corredores más utilizados por el transporte de cargas con destino a puertos y al comercio regional.

Según la información oficial difundida al momento de la apertura de sobres, en la licitación nacional e internacional correspondiente a esta etapa se presentaron siete ofertas. Todas las propuestas económicas quedaron por debajo del tope máximo establecido en el pliego, un dato que desde el Gobierno señalaron como un indicador de «eficiencia y transparencia» en el proceso de adjudicación

El rol del sector privado y el financiamiento

El modelo de concesión prevé que las empresas privadas adjudicatarias asuman la gestión integral de los tramos, incluyendo la explotación mediante peajes, la ejecución de obras y el mantenimiento a lo largo del plazo contractual. La firma del contrato constituye así un paso formal hacia la puesta en marcha de las tareas previstas.

El esquema adoptado para esta primera etapa contempla la participación de capitales privados, con mecanismos de financiamiento asociados que, según explicaron fuentes del Ministerio de Economía, fueron clave para atraer ofertas. En la respectiva licitación, el Banco de Inversión y Comercio Exterior (BICE) puso a disposición líneas de crédito que cubren una parte significativa del monto contractual, bajo condiciones previamente establecidas, con fórmulas de ajuste y plazos de repago definidos.

Desde el Gobierno señalaron que la gestión privada permitirá una mayor eficiencia operativa y un mantenimiento sostenido de las rutas, al tiempo que se busca evitar la dependencia de subsidios estatales para sostener la infraestructura vial. El sistema de peajes que se aplicará se ajustará a lo previsto en los pliegos de licitación, donde se establecen tarifas máximas y los mecanismos de actualización correspondientes.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,ruta,gobierno

ECONOMIA

Tras el salto de la inflación, el Banco Central aceleró la compra de dólares y el Tesoro subió las tasas en pesos

Con USD 187 millones adquiridos ayer, la cifra más alta desde el inicio de la ”fase 4” del plan monetario, el Banco Central de la República Argentina (BCRA) envió un mensaje claro al mercado: no hay marcha atrás ni se le pondrá un freno a este nuevo esquema pese al pico de 2,8% que arrojó la inflación de diciembre.

El nuevo sistema que arrancó en enero pone el foco en la acumulación de reservas como uno de los ejes centrales. La idea es que se compren divisas contra emisión de pesos, que luego no son absorbidos. De esta manera, el BCRA busca satisfacer el incremento en la demanda de dinero en un clima de mayor tranquilidad y confianza.

Algunos economistas, sin embargo, advirtieron que mantener este esquema tal como fue anunciado podría demorar el proceso de desinflación. En otras palabras, el Gobierno estaría priorizando en esta etapa la acumulación de reservas aún cuando signifique una baja de dinámica inflacionaria más lenta de lo que se venía proyectando.

Andrés Neumeyer, ex subgerente general del Central, alertó que tras el dato de diciembre “la inflación corre a un ritmo anualizado de casi 40%, lo que plantea un dilema de política monetaria. ¿Acumular reservas con un piso implícito al tipo de cambio nominal o comprar menos reservas y dejar apreciar más al peso?”.

Por el momento, no hubo que enfrentar este posible dilema. El Central compró el mayor monto desde que empezó la fase 4 a principios de enero, sin embargo el dólar minorista cayó un escalón hasta $1.480 y el mayorista a 1.453 pesos. Esto dejaría entrever que hay incluso mayor margen para seguir comprando y acumulando reservas sin que se produzca mayor presión sobre el tipo de cambio.

Miguel Kiguel, director de Econviews, también señaló ayer que el proceso de desinflación podría ser más lento de lo que esperan los analistas. El último Relevamiento de Expectativas de Mercado (REM) efectuado por el Central arrojó una estimación de 20,1% para la inflación de 2026.

A priori, parece un número complejo de alcanzar, salvo que la caída en los próximos meses sea muy significativa. También complica las cosas que el proceso de ajuste en servicios públicos aún no finalizó, lo que agrega presión sobre el índice tal como sucedió en diciembre.

Pero si bien se inyectan pesos por la compra de dólares, a su vez el Tesoro optó por renovar el 98% de los vencimientos de la licitación del miércoles, por casi $ 9,4 billones. Se trató de un mensaje de cautela, evitando expandir por demás la cantidad de liquidez en el mercado.

Incluso las tasas fueron algo más altas con el objetivo de seducir a los inversores a quedarse en moneda local. Para el plazo más corto fue del 49% anual en pesos, pero luego promediaron el 35%. Por otra parte, tiene lógica salir a pagar un rendimiento mayor teniendo en cuenta el dato de inflación de 2,8% en diciembre.

En el caso de los bonos CER, que se licitaron a plazos más largos, las tasas también fueron mayores. Para comprar títulos indexados y que vencen en junio de 2027, el rendimiento se ubicó en 7,2% sobre la inflación.

Los títulos más elegidos fueron las LECAP más cortas, porque pagaron tasas arriba del 40% anual. Se concentró casi la mitad de la licitación en los dos plazos más cortos.

El analista Nahuel Bernues indicó que “en la licitación casi no se dejaron pesos en la calle y se logró una vez más seguir estirando la duración de los títulos colocados por el Tesoro”. Al mismo tiempo, consideró que las tasas en pesos “quedaron atractivas para quedar comprado si confiás que el Gobierno va a ser exitoso en bajar la inflación”.

La gran incógnita hacia adelante es cuál será el nuevo nivel de compra de dólares mensual. En la medida que no aumente significativamente, un indicio de una mayor demanda de pesos, habrá mayor margen para que el Central acumule reservas sin presión excesiva sobre el tipo de cambio y la inflación.

ECONOMIA

El BCRA suma reservas y anticipa una lluvia de dólares de la mano de la súper cosecha y Vaca Muerta

El Banco Central concretó ayer miércoles la mayor compra de divisas desde la salida del cepo: sumó u$s187 millones en una sola jornada, y ya concretó ocho jornadas al hilo con compras netas en el mercado cambiario.

La compra del miércoles fue la mayor en diez meses: desde el 11 de marzo del año pasado que no sumaban semejante volumen de divisas.

Desde que arrancaron las intervenciones en el mercado, el BCRA ya embolsó 525 millones de dólares.

Este volumen, que sorprendió al mercado, precede a la ola de oferta de dólares que aparecerá en el mercado a partir del otoño, de la mano de la cosecha gruesa.

El Banco Central suma dólares para reservas y anticipa cosecha récord

Lo más interesante de este proceso es que dio inicio antes de la llegada de la época típica en la oferta de divisas, que suele arrancar a mediados o fines de marzo de cada año.

Por delante, el Gobierno tendrá a disposición la liquidación de la cosecha gruesa, que dejaría un volumen importante de divisas.

La próxima cosecha será récord en volumen: se aguarda una producción cercana a los 152 millones de toneladas, un 10% adicional a la cosecha versión 2025.

Sin embargo, las divisas no crecerán en ese mismo volumen dada la contracción de los precios internacionales de las materias primas. Y no solamente esa cuestión.

«Se debe a una combinación de menores precios esperados y a que no se repetirían factores excepcionales que hubo en 2025. Algo similar ocurriría con la oferta energética, afectada por el retroceso de los precios», resumió el último reporte de la consultora Eco Go.

Exportaciones de granos y petróleo: los dólares que se vienen

«Tras finalizar con ventas agrícolas por u$s31.084 millones en 2025 y crecer 6,5 % anual, el valor exportable de la cosecha 2025/26 retrocedería 10,6% hasta los u$s27.804 millones en 2026», estipuló Eco Go.

En relación con las cantidades de esta próxima cosecha, el volumen de envíos de granos tendría cambios (+0,4%) respecto a 2025, cuando alcanzó a 95,7 millones de toneladas, a pesar de la mayor oferta disponible.

«Si bien los cereales incrementarían su oferta exportable en 13%, esto se compensa con una merma de las cantidades exportadas de productos oleaginosos producto de una menor cosecha y la normalización de las exportaciones de porotos de soja», destacó Marina dal Poggetto, directora de la consultora.

En 2025 las ventas externas de porotos de soja alcanzaron a los 12 millones de toneladas, más que el doble del promedio del último quinquenio (4,9 millones). El impulso extraordinario de la demanda de China en medio de «la pelea » con EE. UU. , la rebaja transitoria de derechos de exportación y la eliminación de la brecha cambiaria impulsaron a los productores a liquidar stocks, por más de 7 millones de toneladas.

«El precio promedio proyectado para 2026 (partiendo de los precios futuros) retrocede en 11,5% en los cereales y en 4% en el caso de las oleaginosas», planteó Eco Go.

Qué pasa con el petróleo

Otro de los factores que presiona sobre el saldo exportable es la dinámica del mercado petrolero. La mayor oferta prevista y la debilidad de la demanda global contrastan con las expectativas de expansión del comercio exterior.

En ese contexto, los precios futuros promedio se ubican actualmente un 8,4% por debajo del nivel promedio de 2025, lo que limita el crecimiento de las ventas externas del sector a apenas un 1% interanual.

Como resultado, las exportaciones del complejo agroindustrial y del sector energético sentirían el impacto y, en conjunto, registrarían una caída del 10%, hasta ubicarse en u$s31.461 millones.

Esto supone una reducción de la oferta exportable de u$s3.550 millones en comparación con este año. Si se considera el resto de los productos, se estima que las exportaciones totales alcanzarían en 2026 los u$s85.618 millones, un 1% por debajo de lo proyectado en 2025.

De acuerdo a las proyecciones de Dal Poggetto, en el frente cambiario aparece un elemento extra que condiciona la disponibilidad de divisas, al menos en el arranque del año.

Entre enero y noviembre de 2025, la liquidación de exportaciones superó en u$s2.100 millones al valor efectivamente exportado, un desfase explicado en gran medida por el anticipo de ingresos generado por los distintos esquemas de reducción de derechos de exportación.

Ese adelantamiento tenderá a corregirse durante los primeros meses de 2026, lo que implicaría una oferta de dólares más acotada del sector agrícola, al menos hasta febrero. Bajo este escenario, la liquidación del complejo CIARA se proyecta en u$s27.250 millones para 2026, lo que representa una caída de u$s4.037 millones en relación con el año pasado.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reservas,dólar,banco central,exportaciones

ECONOMIA

Revive el carry trade: el mercado apuesta a las tasas en pesos y garantiza la estabilidad del dólar

El Tesoro renovó casi todos los vencimientos en la primera licitación de deuda en pesos del año, pero al costo de secar la plaza y elevar las tasas para las LECAP que vencen a fin de febrero a 3,39% efectivo mensual, lo que equivale a un rendimiento de casi 50% efectivo anual. Este título tuvo un premio de 5 puntos con relación a la cotización en el mercado secundario donde rendía 2,87%. La letra que vence a fin de mayo paga 2,86% efectivo mensual. Entre estos dos plazos absorbieron $5,81 millones, el 62% de lo licitado.

La clave estuvo en los bancos que tenían $6 billones en títulos TAMAR a tasa variable, que es la que se paga por depósitos de más de $1.000 millones en plazos fijos de entre 30 y 35 días. Las entidades renovaron solo $1,45 billones y el resto lo colocaron en LECAP. con lo que se acortó el perfil de los compromisos financieros. En esta subasta, el promedio de los vencimientos fue de 126 días.

En paralelo, los BONCER tuvieron escasa aceptación. Entre las cuatro emisiones, reunieron $1,28 billones. Los dollar linked, que cubren contra la devaluación, tuvieron propuestas de $190 mil millones para los que vencen el 27 de febrero. Por los bonos a fin de marzo, no hubo presentaciones y se declaró desierta.

El mercado habló: se volvió cortoplacista y apostador a las tasas en pesos, lo que garantiza la estabilidad del dólar que ya no depende tanto de las ventas del Banco Central de bonos dollar linked que bajaron a mínimos en los últimos días. Esta elección podría afectar al consumo por una menor cantidad de liquidez en el sistema.

En el Mercado Libre de Cambios (MLC), se operaron apenas USD 268,8 millones y el Banco Central compró USD 187 millones, por lo que se estima que esas adquisiciones las efectuó por afuera del mercado con inversores institucionales. En estas operaciones se mueven fuertes cantidades de dólares y se fija un precio entre dos partes que no figura en las pantallas. Las reservas subieron tan solo USD 37 millones a 44.717 millones porque se pagaron USD 100 millones a organismos internacionales.

El dólar mayorista siguió en baja y cedió $4 a 1.453 pesos. Los financieros estuvieron calmos. El MEP bajó 0,4% a $1.482 mientras que el contado con liquidación (CCL) aumentó en la misma proporción a 1.528 pesos. El “blue” subió $10 a 1.515 pesos.

Según la consultora F2 que dirige Andrés Reschini a este ritmo de adquisiciones el Banco Central podría sumar USD 10.000 millones a las reservas a finales de setiembre. El informe destacó el auge de las emisiones de deuda en dólares de las empresas: “Las colocaciones primarias de deuda corporativa gozan de buena demanda y el martes John Deere colocó ON por USD 80 millones y Scania 41 millones. Hoy (por ayer) fue el turno de Telecom (internacional) y Cresud (local), mañana (por hoy) Macro buscará unos USD 500 millones. Esto apuntala la oferta de billetes y ayuda al BCRA a acelerar las compras”.

Sobre el mercado de futuros, el reporte de Reschini indicó que “por segunda rueda consecutiva creció el volumen al operar 656.493 contratos y es la cuarta rueda con desarme neto de posiciones. Puede que el BCRA esté achicando su posición vendida, aunque difícilmente esté fuera del mercado. Las implícitas cayeron con la curva pesos con rendimientos firmes en el tramo corto y los sintéticos en el tramo medio se sostienen en torno al 5 / 6% anualizado. En el tramo largo de futuros hoy se notó algo más de liquidez”.

En otro plano, los bonos soberanos estuvieron equilibrados, pero siguen siendo víctimas de las tasas en pesos y del agitado escenario internacional. El riesgo país subió 5 unidades (+0,6%) a 586 puntos básicos.

La Bolsa tuvo un día negativo. YPF había comenzado a destacarse con alzas de más de 1%, pero cuando el petróleo empezó a retroceder cerró neutra. El S&P Merval de las acciones líderes cerró con una baja de 2,8% en pesos y 3,2% en dólares. Solo dos papeles lograron cerrar en verde: IRSA (0,2%) y VALO (0,1%). Transener experimentó la caída más abrupta con 12,1% porque el comprador extranjero se retiró y va a manos locales menor precio del esperado.

El after market indicaba que hoy podría ser otro día complicado para bonos y acciones. Si bien el oro bajaba 0,3% al igual que el petróleo, las Bolsas de Nueva York tenían a sus tres principales indicadores en rojo. La elección de los inversores locales pasará por las LECAP en el mercado secundario ya que pagan tasas bastante más elevadas que la inflación.

CHIMENTOS2 días ago

CHIMENTOS2 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

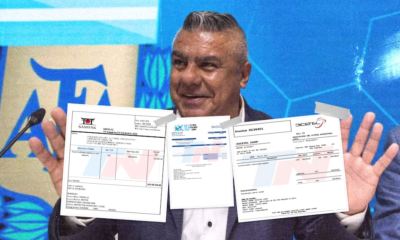

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA1 día ago

POLITICA1 día agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario