ECONOMIA

Semáforo de la City: sobre qué bonos están puestos los ojos del mercado

La implementación del nuevo esquema cambiario, anunciada en abril, tuvo un impacto inmediato en el frente financiero argentino. La estabilidad del dólar fue automática, desactivando en buena medida la dinámica inflacionaria y fortaleciendo las expectativas de los agentes económicos. Desde el 11 de abril, el tipo de cambio efectivo para importaciones avanzó apenas un 4,1%, mientras que el correspondiente a exportaciones, mediante el esquema dólar blend, cayó 0,8%.

La estabilidad cambiaria, pilar de la desinflación

La contención del pass through se convirtió en uno de los pilares del proceso de desinflación, permitiendo que la desaceleración de precios se sostenga incluso frente al ajuste tarifario. En este contexto de menor incertidumbre cambiaria, los bonos soberanos en dólares volvieron a ser protagonistas del mercado financiero.

El riesgo país, que había escalado hasta los 1000 puntos básicos tras la turbulencia de comienzos de abril, retrocedió de manera significativa, ubicándose actualmente en torno a los 700 puntos. Sin embargo, sigue lejos de los mínimos de enero, cuando perforó los 590 puntos.

La baja del riesgo país es clave para uno de los objetivos estratégicos del programa económico: reconstruir el acceso al crédito internacional. Sin financiamiento externo, cada vencimiento implica un drenaje de reservas del Banco Central (BCRA), comprometiendo la estabilidad cambiaria lograda.

Inversión: qué activos ganan terreno

En este nuevo escenario, los analistas de la City redefinieron sus estrategias de inversión en tres grandes ejes: capturar la compresión de spreads en bonos soberanos, mantener exposición en instrumentos en pesos para aprovechar tasas elevadas (carry trade), y diversificar en provinciales de alta calidad crediticia.

Desde Facimex Valores destacaron que sus escenarios de retorno total posicionan al GD41 como su «top pick», seguido del GD35. Según su escenario base —que prevé que Argentina recuperará acceso al mercado este año con spreads entre el EMBI (325 puntos básicos) y los emergentes high yield (452 puntos)— los bonos largos como el GD41 (28,6% de retorno estimado) y el GD35 (27,4%) ofrecerían los mayores rendimientos.

Por su parte, Research for Traders recomienda centrarse en el AL35 y el AE38, mientras que desde First Capital señalaron que «la curva soberana argentina luce desalineada respecto a sus pares», destacando al GD38 como el bono de mayor potencial, con un 31% de tasa efectiva anual en caso de convergencia al 10% de TIR.

Para perfiles más conservadores, los Bopreales emitidos por el BCRA representan una alternativa segura. Especialmente, el Tramo C ofrece tasas reales superiores al 8% anual en dólares, protegiendo frente a eventuales episodios de volatilidad.

En cuanto a este tipo de activos, la preferencia para Research for Traders se encuentra en el Bopreal Serie I 2027 (BPOC7/BPC7D) y Serie II 2026 (BPY26/BPY6D).

Alternativas en pesos: inflación o tasa fija

En el mercado de pesos, la estrategia se divide en dos. Por un lado, los Boncer ajustados por inflación, como el TZX26 y el TXD6, permiten preservar el poder adquisitivo en un contexto de desinflación gradual. Por otro, las LECAPs de corto plazo, como las series S30J5, S29G5 y S30S5, ofrecen rendimientos superiores al 5% efectivo mensual, con mínima duración.

En Research for Traders los ojos están puestos sobre

- Bonos CER: TZX26 y TXD6 (Boncer ajustados por inflación).

- Lecaps: S30J5, S29G5, S30S5 y T15D5.

El atractivo de los provinciales: bonos en dólares y en pesos

Dentro de los bonos provinciales en dólares, los favoritos para Facimex son el Mendoza 2029 (PM29D) y el Neuquén 2030 (NDT5D). También se valoran las emisiones de la Ciudad de Buenos Aires y de provincias con sólidos ingresos hidrocarburíferos como Santa Fe, Chubut y Neuquén.

En pesos, se destaca el BDC28 de la Ciudad de Buenos Aires, ajustado por Badlar, que ofrece un rendimiento competitivo frente a los instrumentos nacionales.

La estrategia provincial apunta a diversificar riesgo: elegir jurisdicciones con baja exposición política y sólida situación fiscal permite obtener retornos atractivos con menor volatilidad que los soberanos.

Bonos en color «amarillo» y «rojo»

Los bonos con color «amarillo» son los intrumentos largos a tasa fija, estos son: T13F6, T30J6, TO26 y T15E7. Para este universo de activos, el «premio» por estirar duration (alargar plazo) no existe.

Como ejemplo, el T51E7 -que vence en 620 días-, cerró este viernes con una TIR del 35% mientras que la TIR de un Plazo Fijo -a 30 días- con TNA del 36% es del 42,5%.

Sobre los títulos con color «rojo», la adviertencia esta en el TZX25, bono CER, ajustado por inflación, que hoy (30/4) cerró con un tasa negativa del 23%.

Para que este bono sea atractivo, frente a la Lecap de igual vencimiento, S30J5, la inflación debería navegar por encima del 3%.

Perspectivas y riesgos para el escenario actual

Aunque el escenario actual resulta alentador, los riesgos siguen presentes. La exposición recomendada a soberanos ronda el 50% del portafolio, complementada con 20% en provinciales y 30% en instrumentos corporativos.

La continuidad del programa económico, el fortalecimiento de reservas y la evolución del acuerdo con el FMI serán factores clave. En el plano internacional, la volatilidad de tasas en Estados Unidos y la situación de los mercados emergentes también pueden impactar sobre los activos locales.

A pesar de estos riesgos, los fundamentos económicos —superávit fiscal, acumulación de reservas netas, crecimiento proyectado para 2025 y una política monetaria más estricta— abren la puerta para que la compresión de spreads continúe.

Si este proceso se acelera, bonos como el GD38 o el AL30 podrían ofrecer retornos superiores al 30% anualizado, impulsados por la mejora en la percepción de riesgo soberano.

Y es que el nuevo esquema cambiario no solo ancló las expectativas de inflación y tipo de cambio, sino que también revitalizó el apetito por riesgo. El «semáforo de la City» marca claramente dónde se concentran las oportunidades: bonos largos en dólares, instrumentos en pesos de corta duración, y selectividad en provinciales.

A medida que avance la normalización macroeconómica, el mercado irá convalidando —o no— las valuaciones actuales. Por ahora, la tendencia indica una mejora progresiva, aunque sin margen para grandes sobresaltos.

En un contexto donde la calma cambiaria es una condición necesaria pero no suficiente, la selección —y diversificación— de activos será la verdadera clave para capturar las oportunidades de esta nueva etapa que atraviesa el mercado local.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,inflacion,tasas,inversion

ECONOMIA

Controladores aéreos levantaron el plan de lucha y esperan por la reincorporación de los despedidos

Asamblea de ATEPSA aprobó el acuerdo salarial, con mejora para los adicionales. Conformaron una mesa para la reincorporación de los cesanteados.

09/03/2026 – 07:18hs

La conducción de la Asociación de Técnicos y Empleados de Protección y Seguridad a la Aeronavegación (ATEPSA) confirmó el acuerdo salarial para el período diciembre 2025-mayo 2026, que además incluye mejoras en asignaciones y la actualización en abril de las mediciones inflacionarias y su impacto en los ingresos del personal de la actividad.

En una masiva asamblea, los trabajadores y trabajadoras aprobaron por amplia mayoría el acuerdo que contempla un incremento paritario distribuido en los meses mencionados; el aumento en el concepto de refrigerio y «la revisión, en el mes de abril, del concepto de complejidad», explicaron desde ATPSA.

Con la mira puesta en la reincorporación de los despedidos

Amén del acuerdo salarial, el gremio y los directivos de la Empresa Argentina de Navegación Aérea (EANA) y la Administración Nacional de Aviación Civil (ANAC) se comprometieron en el armado de una mesa de negociación para discutir la reincorporación de los despedidos durante el año pasado, uno de los motivos que disparó el conflicto.

Fuentes gremiales advirtieron que «estaremos atentos al compromiso asumido por los funcionarios, que esperamos que respeten para sostener el diálogo y la paz social y no volver a empujarnos a tomar medidas de fuerza» y agregaron que «durante todo este tiempo soportamos la presión de la inflación y el incremento de las operaciones aéreas sin recibir aumentos salariales ni inversiones operativas».

Subrayaron que «a pesar de ello, supimos sostener el conflicto con coraje e integridad, sin someternos a las presiones de la patronal«, remarcando que «por eso, para revertir definitivamente esta situación, debemos continuar reclamando un salario justo y hacer respetar nuestro convenio colectivo de trabajo».

El sindicato encabezado por Paola Barrita declaró que «el camino de lucha iniciado por ATEPSA, demostrado en cada medida de fuerza, movilización y asamblea, fortalece y reafirma la representación sindical en todos los aeropuertos del país, siendo la única herramienta para defender nuestro salario y sostener un alto nivel de profesionalismo en los servicios de navegación aérea».

Por el cumplimiento del convenio colectivo de trabajo

Desde hace casi un año la ATEPSA venía reclamando una mesa de discusión advirtiendo que «no se está cumpliendo el convenio colectivo de trabajo». En esa línea exigió que tanto a la EANA como la ANAC asuman sus funciones con responsabilidad para «garantizar el derecho legítimo de los trabajadores a manifestarse».

Las tareas de los controladores aéreos son asegurar la seguridad y eficiencia del tránsito aéreo y dirigir el tráfico aéreo en el espacio aéreo y sobre el terreno, utilizando radio, radar y sistemas de iluminación.

Coordinan con otros controladores de sectores adyacentes para planificar la entrada y salida de aeronaves en sus áreas de responsabilidad. Manejan los planes de vuelo, tanto de salida como de llegada, y brindan información a los pilotos sobre condiciones meteorológicas y otros datos relevantes y proporcionan información a los pilotos sobre condiciones meteorológicas, trabajos en pista y otros datos que puedan afectar la seguridad de la operación.

Asimismo, supervisan la correcta operación de las instalaciones aeroportuarias y el funcionamiento de los equipos. Participan en la gestión de las medidas de control de afluencia en caso de situaciones imprevistas y realizan tareas de archivo y documentación de mensajes y registros.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,controladores aéreo,paro,acuerdo,salarios

ECONOMIA

Un informe privado analizó el aumento de la morosidad bancaria: los factores que la explican

Partiendo de niveles muy bajos, los préstamos de los bancos al sector privado aumentaron fuertemente durante 2024 y 2025. Y aunque el aumento de la morosidad en escenarios así era esperable, “ratios de mora que se triplican o cuadriplican en apenas un año son el reflejo de dificultades en los mercados reales y financieros, que se traducen en las tasas de interés, entre otros”, dice un informe de la consultora Quantum.

El informe reconoce que la economía argentina está aún en un proceso de transición, que los bancos han ido ajustando su negocio y prestándole relativamente más al sector privado que al sector público y que en 2025 estuvieron expuestos a una mayor volatilidad y niveles más altos de tasa de interés en pesos, lo cual impactó en la mora. Pero si bien espera que la situación tienda a acomodarse, “el problema de la mora podría no haber terminado, en particular en el caso de las empresas”.

El aumento de la morosidad, explica, se produjo al cabo de un aumento significativo de los préstamos en pesos, tanto en 2024 como en 2025. La tasa de crecimiento real anual del crédito total al sector privado, precisa, fue de 54% en 2024 (+58% familias y +52% empresas) y 28% en 2025 (+35% familias y +10% empresas).

En ese contexto se podía espera un aumento de la morosidad, pero el aumento fue muy acelerado. Inicialmente, fue superior en las familias (créditos personales y financiamiento vía tarjetas de crédito), y relativamente más baja en empresas.

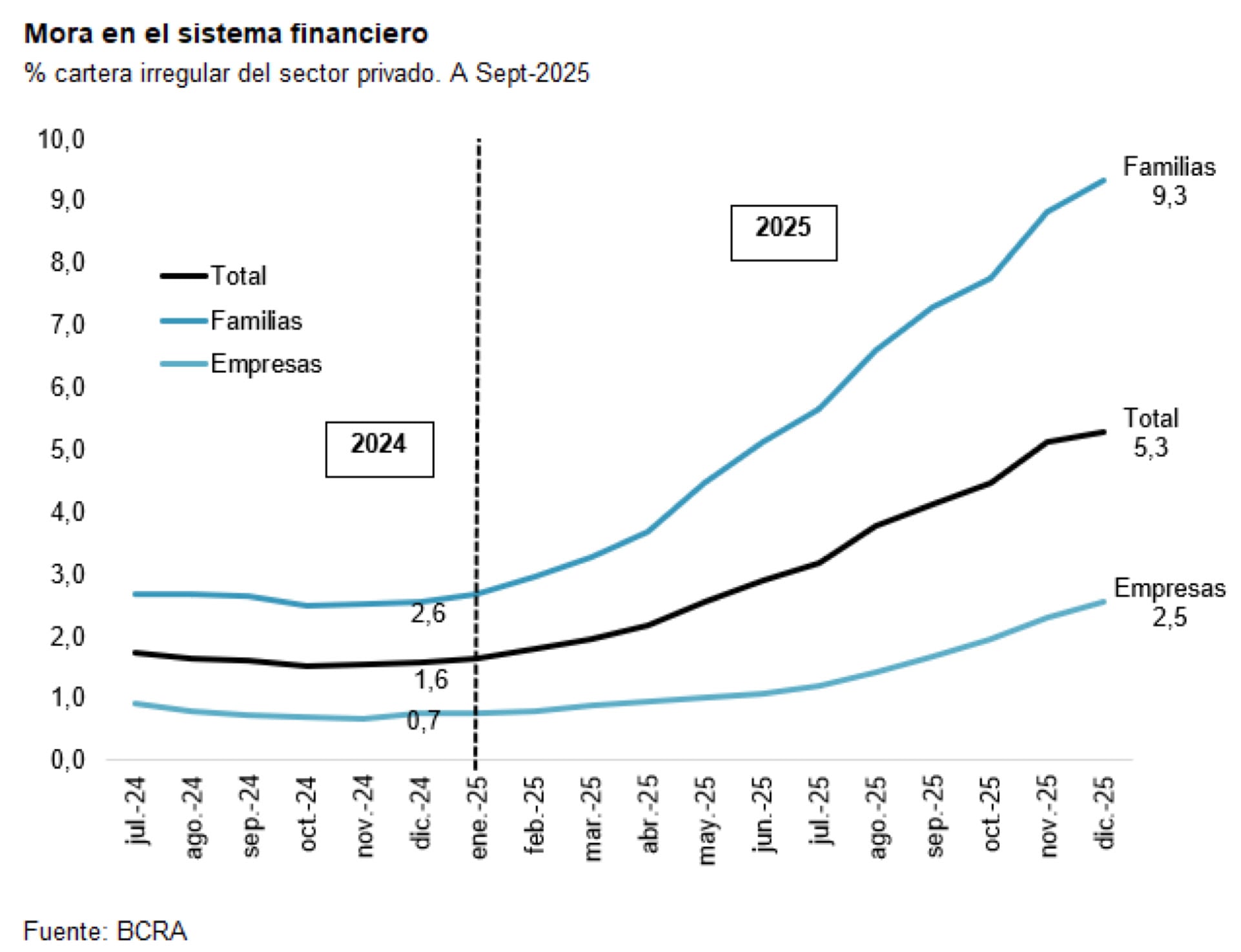

La mora total comenzó a aumentar desde principios del 2025 y pasó de 1,6% de la cartera de préstamos al sector privado en diciembre 2024 a 5,3% un año después. “En el caso de los préstamos a familias, la morosidad pasó en el mismo periodo de 2,6% a 9,3% y en las empresas de 0,7% a 2,5”, precisa.

A fines del año pasado, las líneas con mayor morosidad eran las de préstamos personales (11,9%) y las de financiamiento vía tarjetas de crédito (8,6%). Entre las empresa, en tanto, la mayor morosidad se observa en los “Adelantos en cuenta” (4,9%).

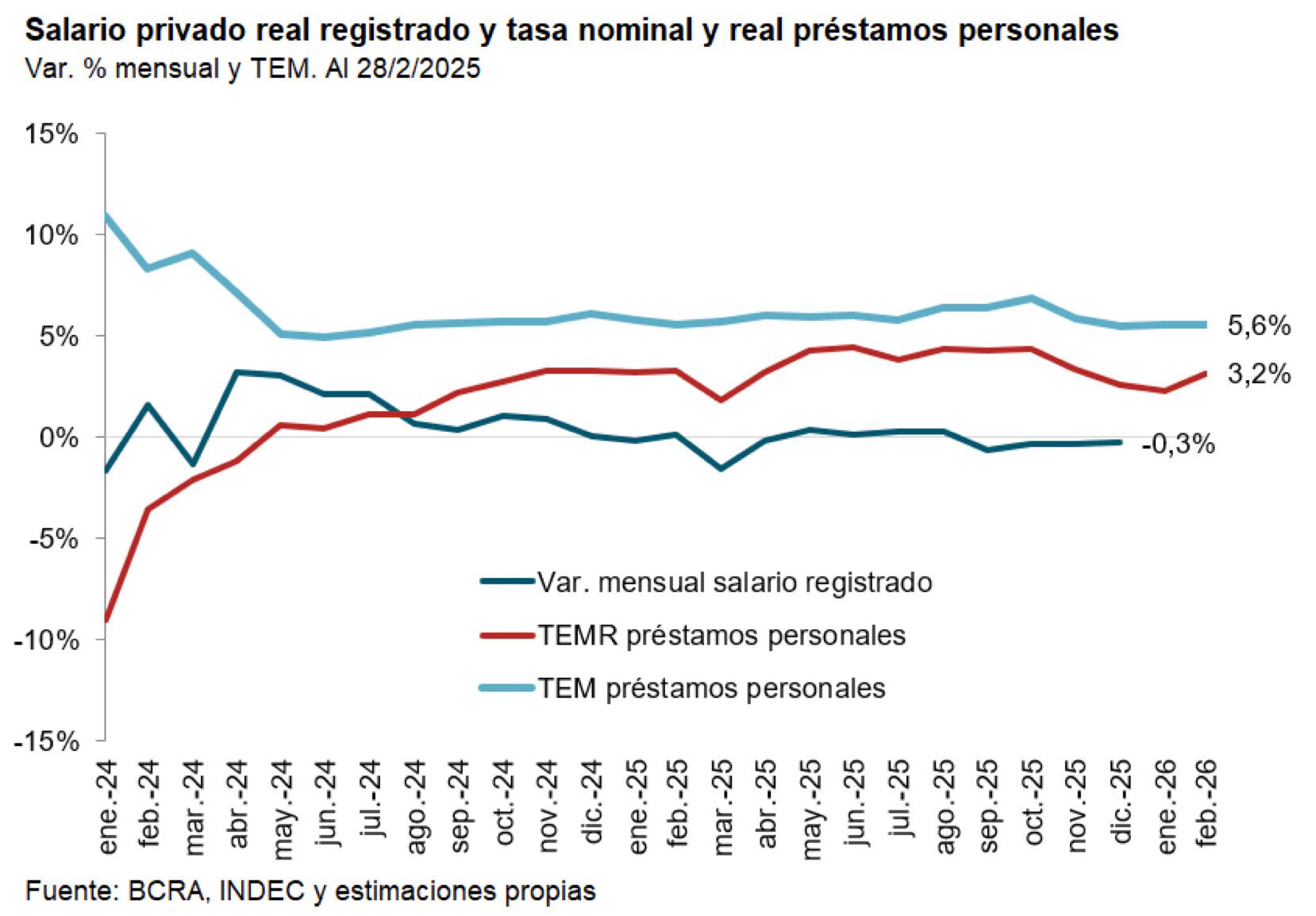

En cuanto a las causas del aumento de la morosidad, Quantum considera que uno de los principales factores fue el aumento de tasas de interés en el tercer trimestre de 2025, cuando la tasa pasiva TAMAR promedió el 3,8% de tasa efectiva mensual, la activa de adelantos del 5% y la de Préstamos personales 6,3%, contra una inflación mensual promedio del período de 1,9 por ciento. En el caso de las familias eso contribuyó al aumento de la relación cuota a pagar sobre ingresos.

Sucede, explica Quantum, que la reducción de la tasa de inflación hace que las cuotas fijas de los préstamos se licúen menos “y, consecuentemente, aun con salarios reales constantes, el tomador de préstamos ve reducida la disponibilidad de fondos respecto de lo planeado si al momento de tomarlo proyectaba una tasa de inflación mayor”.

Según el informe, el aumento del salario real debería haber mitigado este efecto, pero no fue lo que sucedió.

“Comparando el índice de salario formal del sector privado y la tasa de interés real de un préstamo personal se observa que entre diciembre de 023 y hasta mayo de 2024 la variación mensual del salario real fue superior a la tasa de interés real.

Pero, a partir de julio 2024 la tasa de interés real mensual no sólo es positiva, sino que supera a la variación del salario real en forma continua, generando una diferencia acumulada significativa”, de ahí el fuerte y acelerado aumento de la morosidad de las familias, azuzada además por la evolución del mercado de trabajo. Si bien la actividad económica creció 11,9% entre diciembre de 2023 y diciembre de 2025, precisa Quantum, la caída del empleo formal privado de 2,9% (170.000 empleados) también incidió sobre la mora de los bancos, pero con heterogeneidad en la evolución sectorial. Y da como ejemplo que mientras la Construcción cayó 6,4%, la intermediación financiera creció 32,6%, un contraste abrumador sobre la renguera del mercado crediticio.

ECONOMIA

Cuándo cobro la jubilación de ANSES en marzo 2026

Con la llegada de marzo, millones de personas esperan conocer el impacto de la nueva actualización de haberes y el calendario de pagos dispuesto por la Administración Nacional de la Seguridad Social (ANSES). El organismo oficializó una suba del 2,88% para jubilados, pensionados y titulares de asignaciones, que comenzará a regir desde el primer día hábil del mes.

El ajuste responde a la fórmula de movilidad vigente, que toma como referencia el Índice de Precios al Consumidor (IPC) de dos meses previos, manteniendo el mecanismo de actualización mensual. Además, se confirmó la continuidad del bono extraordinario para los sectores de menores ingresos.

El monto de la jubilación mínima quedó establecido en $369.600,88. A este valor se le suma un bono de refuerzo de $70.000, idéntico al del mes anterior, por lo que ningún jubilado del sistema contributivo cobrará menos de $439.600,88 en marzo.

El haber máximo del sistema previsional ascenderá a $2.487.063,95. En el caso de las prestaciones no contributivas y universales, los valores también registran aumentos: la Pensión Universal para el Adulto Mayor (PUAM) alcanzará los $295.680,70; con el bono, el total se eleva a $365.680,70.

El aumento se acredita automáticamente en las cuentas bancarias declaradas por cada beneficiario, sin necesidad de trámites adicionales para percibir el ajuste ni el refuerzo.

El bono extraordinario de $70.000 continuará en marzo de 2026, según lo dispuesto por la Resolución 38/2026 publicada en el Boletín Oficial. Este beneficio está dirigido a los sectores de menores ingresos y se otorga a quienes perciben la jubilación mínima, la Pensión Universal para el Adulto Mayor (PUAM), las Pensiones No Contributivas (PNC) por Invalidez y Vejez, así como a las Madres de Siete Hijos.

El bono no presenta variaciones respecto al mes anterior y se suma al haber correspondiente de cada prestación. De esta manera, quienes cobren una jubilación mínima, una PUAM o una PNC verán reflejado el refuerzo en su liquidación mensual, elevando el ingreso final que perciben por ANSES. El pago se realiza junto al haber mensual y no requiere gestión adicional por parte del beneficiario.

El Sueldo Anual Complementario (SAC), más conocido como aguinaldo, se calcula tomando el 50% de la mayor remuneración mensual percibida por el jubilado dentro de cada semestre (de enero a junio y de julio a diciembre).

Para este cálculo, se tiene en cuenta únicamente el haber jubilatorio base con sus respectivos aumentos por movilidad, pero no se incluyen los bonos extraordinarios (como el refuerzo de $70.000 mencionado en marzo), ya que estos tienen carácter “no remunerativo”.

El primer medio aguinaldo se abona con los haberes de junio y el segundo con los de diciembre.

El calendario de pagos de ANSES para marzo 2026 se organiza, como es habitual, según la terminación del último número del Documento Nacional de Identidad (DNI) del titular. Los jubilados y pensionados que perciben el haber mínimo cobrarán en las siguientes fechas:

- DNI terminado en 0: 9 de marzo

- DNI terminado en 1: 10 de marzo

- DNI terminado en 2: 11 de marzo

- DNI terminado en 3: 12 de marzo

- DNI terminado en 4: 13 de marzo

- DNI terminado en 5: 16 de marzo

- DNI terminado en 6: 17 de marzo

- DNI terminado en 7: 18 de marzo

- DNI terminado en 8: 19 de marzo

- DNI terminado en 9: 20 de marzo

Para quienes tienen ingresos superiores a la mínima, las fechas son:

- DNI terminados en 0 y 1: 23 de marzo

- DNI terminados en 2 y 3: 25 de marzo

- DNI terminados en 4 y 5: 26 de marzo

- DNI terminados en 6 y 7: 27 de marzo

- DNI terminados en 8 y 9: 30 de marzo

Las fechas y el lugar de cobro pueden consultarse de manera personalizada a través de la plataforma “Mi Anses” o en la aplicación móvil del organismo, ingresando con el CUIL y la Clave de la Seguridad Social.

Corporate Events,Creative Use,South America / Central America,Retailers (Legacy),Retailers (TRBC level 2)

CHIMENTOS2 días ago

CHIMENTOS2 días agoWanda Nara involucrada en la separación de su hijo Valentino: su ex nuera contó toda la verdad

ECONOMIA2 días ago

ECONOMIA2 días ago«Crisis industrial masiva»: alarmante informe de la UBA se mete en la pelea de Milei con la UIA

CHIMENTOS18 horas ago

CHIMENTOS18 horas agoLa cruda confesión de Amalia Granata por el trastorno que sufre su hijo Roque: “Le hicimos estudios y salió que tiene TDAH, dislexia y disgrafia”