ECONOMIA

Semana financiera: el mercado dejó atrás la euforia y espera definiciones sobre el pago de la deuda

Pasó un mes desde las elecciones legislativas, un evento político que brindó un fuerte respaldo político al gobierno de Javier Milei y que obligó a un cambio en las proyecciones financieras.

Luego de un período de euforia, con tres semanas consecutivas de baja del dólar sin intervención del Gobierno en el mercado y un extraordinario repunte en las cotizaciones de acciones y bonos, optimismo sin fisuras dio lugar a la selectividad y también tomas de ganancias, a la espera de nuevos indicadores que permitan reforzar el interés por los activos domésticos.

El índice S&P Merval de la Bolsa de Comercio de Buenos Aires retrocedió 7,7% en pesos desde el viernes 14, a 2.761.615 puntos, su nivel más bajo desde el 28 de octubre. Medido en dólares, el panel de acciones líderes cedió a los 1.840 puntos, con un descenso semanal de 8,7% al “contado con liquidación”, tal como se dio con la caída promedio de los ADR argentinos en Wall Street.

Los bonos soberanos en dólares -Bonares y Globales- promediaron una baja de 1%, principalmente por la caída del viernes tanto en la plaza local como en el exterior. El riesgo país de JP Morgan aumentó 39 unidades para Argentina, en los 651 puntos básicos, un máximo desde el 4 de noviembre.

Según informó The Wall Street Journal, el plan para prestarle USD 20.000 millones a la Argentina a través de un REPO (crédito respaldado con bonos) con JP Morgan Chase, Bank of America y Citigroup se pospuso, después de que los banqueros optaran por un paquete de préstamos a corto plazo más pequeño, del orden de unos USD 5.000 millones y aún suficiente para afrontar los pagos de deuda en enero.

“Pasada la euforia inicial, vemos un cambio de estrategia de los inversores hacia una selección de acciones en función de sus fundamentos generando una clara diferencia entre sectores y una lateralización del índice de acciones local, mientras la deuda soberana siguió con un sólido desempeño, lo que llevó nuevamente a un desarbitraje a favor de las acciones. Dicho de otro modo, las acciones volvieron a quedar baratas con respecto a la deuda soberana”, definieron los analistas de IEB.

“Más allá de que una mayor autonomía financiera resulta positiva a mediano plazo, los inversores esperan claridad respecto a los próximos pasos, sobre todo en un mundo donde los máximos van quedando atrás y va prevaleciendo una mayor cautela”, estimó Gustavo Ber, economista del Estudio Ber.

“Noviembre marcó el retorno de las colocaciones en dólares: primero por parte del sector corporativo, que ya acumula más de USD 3.000 millones en el mes alcanzando de esta manera un récord mensual, y ahora también del segmento sub-soberano. La novedad de la semana fue la salida de CABA al mercado con USD 600 millones, un movimiento que se suma a la reapertura que había iniciado Córdoba meses atrás y que ahora podría dar paso a una ola de emisiones provinciales -con Santa Fe preparando hasta USD 1.000 millones y Provincia de Buenos Aires evaluando regresar-en lo que podría ser la antesala de una eventual vuelta de Nación a los mercados internacionales”, consignó Invecq Consultora Económica.

“El mercado sigue con el plano cambiario como foco, con algunas definiciones por parte del Gobierno, en un contexto en que datos recientes apuntan a que al menos el Tesoro estaría comprando dólares. Mientras tanto, continúan las emisiones de bonos en dólares, y volvemos a marcar la importancia de la cuenta capital y financiera para el objetivo de acumulación. En cuanto a datos ‘macro’, hubo en octubre superávit fiscal y comercial, a la vez que la inflación mayorista desaceleró“, describió Juan Manuel Franco, economista jefe del Grupo SBS.

“La manera más virtuosa de seguir remonetizando la economía desde aquí, pensamos, sería con compra s no esterilizada s de reservas , y en las últimas semanas el equipo económico dio señales de que ese es el norte”, indicó la Consultora 1816.

Aunque el martes el dólar mayorista llegó a operar en un piso de $1.387 -debajo de los $1.400 por primera vez desde el 30 de septiembre-, en las siguientes tres ruedas de negocios rebotó hasta quedar en los $1.425 el jueves -no hubo bancos el viernes-, máximo desde el 6 de noviembre.

A lo largo de la semana “corta” ganó 22 pesos o 1,6%, mientras que en noviembre el dólar comercial aún conserva un descenso de 20 pesos o 1,4%.

La banda superior de libre flotación del esquema cambiario se ubicó en los $1.505,98, ahora unos 80,98 pesos o 5,7% del precio mayorista.

El dólar al público culminó a $1.450 para la venta en el Banco Nación, mientras que en las entidades financieras promedió $1.450,06 para la venta y $1.398,35 para la compra. A lo largo de la semana el dólar al público ganó 25 pesos o 1,8%.

Las reservas internacionales brutas del Banco Central alcanzaron los USD 40.921 millones, el nivel más alto desde el 6 de noviembre. En la semana estos activos subieron en USD 285 millones o 0,7%.

Invecq destacó la “nueva compresión de tasas especialmente de corto -caución y REPO- donde el BCRA volvió a reducir la tasa de simultáneas -en la cual absorbe pesos- de 22% a 20% nominal anual, que resulta muy favorable para la recuperación de la actividad. De cara a las próximas semanas, es probable que esta dinámica continúe, apuntalada por la estacionalidad de la demanda de pesos y mayor oferta de dólares por estas nuevas emisiones de deuda”.

Business,Corporate Events,North America

ECONOMIA

El BCRA acelera el desarme de la cobertura millonaria en dólares que ofreció antes de las elecciones

El Banco Central de la República Argentina (BCRA) avanza con el desarme de la cobertura millonaria que ofreció a los argentinos antes de las elecciones legislativas de octubre de 2025. Esta dinámica se cristalizó en una considerable reducción de la posición vendida del ente monetario en el mercado de “dólar futuro”.

En los meses previos a los comicios de medio término, la inestabilidad impulsó a los actores económicos a incrementar sus tenencias en dólares. Aunque la preferencia por la divisa suele observarse en contextos electorales, la magnitud observada en 2025 resultó inusual. De hecho, el BCRA estima que el grado de dolarización alcanzó los USD 35.000 millones, marcando un máximo histórico.

“Esa adquisición de activos y coberturas en moneda extranjera representó más del 50% del stock de M2 transaccional, lo que implica una caída en la demanda de dinero de magnitud inédita”, remarcó la entidad en su último Informe de Política Monetaria (IPOM).

La adquisición de activos y coberturas en moneda extranjera representó más del 50% del stock de M2 transaccional, lo que implica una caída en la demanda de dinero de magnitud inédito (BCRA)

A partir de findes de octubre de 2025, comenzó un proceso inverso: una desdolarización de la economía. Analistas detectaron que el organismo encabezado por Santiago Bausili redujo su exposición en el mercado de futuros de forma considerable.

“Se va reduciendo la posición vendedora del BCRA en futuros de FX. A fin de 2025 tenía una posición neta vendida de USD 4.020 millones, marcando una reducción de USD 1.360 millones vs posición a noviembre de 2025. El máximo para la gestión actual se marcó en septiembre con USD 6.844 millones vendidos”, explicó Salvador Vitelli, jefe de Research de Romano Group.

El dólar futuro es un contrato financiero que permite pactar hoy la compra o venta de dólares a un precio determinado para una fecha futura. Este instrumento se utiliza para cubrirse frente a posibles variaciones del tipo de cambio y sirve para quitarle presión al spot (cotización inmediata). En la práctica, ambas partes acuerdan un precio y una fecha. Al vencimiento, no se entrega la moneda, sino que se liquida la diferencia entre el precio pactado y el valor real del dólar en ese momento.

A fin de 2025 tenía una posición neta vendida de USD 4.020 millones. El máximo para la gestión actual se marcó en septiembre con USD 6.844 millones vendidos (Vitelli)

Un informe de PPI ratificó el dato al señalar que en cuanto al otorgamiento de cobertura cambiaria al sector privado, el Banco Central continuó reduciendo su posición short en futuros de dólar.

Los analistas de PPB destacaron: “La Planilla de Reservas Internacionales de diciembre mostró que la autoridad monetaria cerró 2025 con una posición vendedora neta de -USD 4.049 millones, equivalente al 76,1% del interés abierto total y la más baja desde julio (-USD 3.812 millones). Se trató del tercer mes consecutivo de disminución desde el pico en la actual administración de -USD 6.875 millones en septiembre”.

En PPI proyectaron que si la entidad reguladora del mercado mantuviera en enero una participación similar en el interés abierto, su posición vendedora aumentaría marginalmente hasta USD 4.360 millones, lejos de los máximos preelectorales.

Según cálculos de Max Capital, el último dato disponible implica una reducción de la cobertura de USD 1.450 millones solo en diciembre, que llevó la posición corta a su nivel más bajo desde julio. A la vez, anticiparon que esta dinámica bajista podría seguir profundizándose en las próximas semanas.

Según cálculos de Vladimir Werning, vicepresidente del Banco Central de la República Argentina (BCRA), la dolarización previa a las elecciones alcanzó los USD 35.000 millones. Sin embargo, este fenómeno comenzó a revertirse en noviembre, cuando se observó un desarme de posiciones en moneda extranjera. Werning expuso estos datos durante su participación en el Seminario Internacional LarrainVial.

La dolarización previa a las elecciones alcanzó los USD 35.000 millones (Werning)

El IPOM subrayó que una vez superada la incertidumbre electoral, se observó una “reversión veloz de la dolarización de carteras”.

El cambio de tendencia se reflejó, por un lado, en una caída del stock de instrumentos para cubrirse frente a variaciones del dólar, que pasó de USD 17.000 millones a USD 8.500 millones. Además, la demanda de dólares para el ahorro por parte de privados se redujo de un promedio de USD 4.000 millones mensuales, registrados en los dos meses previos a las elecciones, a USD 600 millones por mes en el período posterior. Esta cifra solo considera la compra de dólares destinada al resguardo de valor y deja fuera los fondos utilizados para gastos en el exterior.

En este contexto, el BCRA admitió que la intensidad del proceso dolarizador limitó su capacidad para comprar divisas en el mercado “sin generar desequilibrios monetarios y cambiarios”. Sin embargo, a partir de enero de 2026, dio inicio a un proceso de acumulación de reservas vía intervenciones en el Mercado Libre de Cambios (MLC) y por fuera de él, a través de compras en bloque.

Por esa vía el organismo sumó más de USD 1.100 millones comprados en el primer mes de 2026. En concreto, adquirió más del 10% de la meta de compras que se fijó para todo el año, que asciende a USD 10.000 millones. Esa cifra podría estirarse a USD 17.000 millones en caso de que avance la remonetización de la economía por una mayor demanda de pesos.

Al menos USD 450 millones de los dólares adquiridos por el Banco Central fueron comprados por el Tesoro, que precisa los fondos para hacer frente a vencimientos con organismos internacionales

Más allá de la aceleración en la adquisición de divisas, analistas advirtieron que al menos USD 450 millones de los dólares adquiridos por el Banco Central fueron comprados por el Tesoro, que precisa los fondos para hacer frente a vencimientos con organismos internacionales. Este “pasamanos” entre las dependencias públicas limita el atesoramiento en las arcas del BCRA.

“El aumento efectivo de reservas internacionales dependerá de las posibilidades de acceso del Tesoro a los mercados internacionales para refinanciar la deuda externa. Las compras de divisas por parte del BCRA se reflejarán en el nivel de reservas internacionales toda vez que éstas no deban ser adquiridas con pesos por el Tesoro para atender vencimientos de capital e intereses”, admitieron desde el Central.

Proyectan que durante 2026, el acceso a fuentes de financiamiento para renovar vencimientos de capital del Ministerio de Economía, la colocación de deuda por parte de las empresas y gobiernos provinciales, y la eventual repatriación de ahorros de residentes sean factores que impulsarán el aumento de las reservas.

economistas,fmi,foros económicos,hombre,interior,ponentes

ECONOMIA

La economía creció 0,01% en diciembre: cuál fue el rol del agro

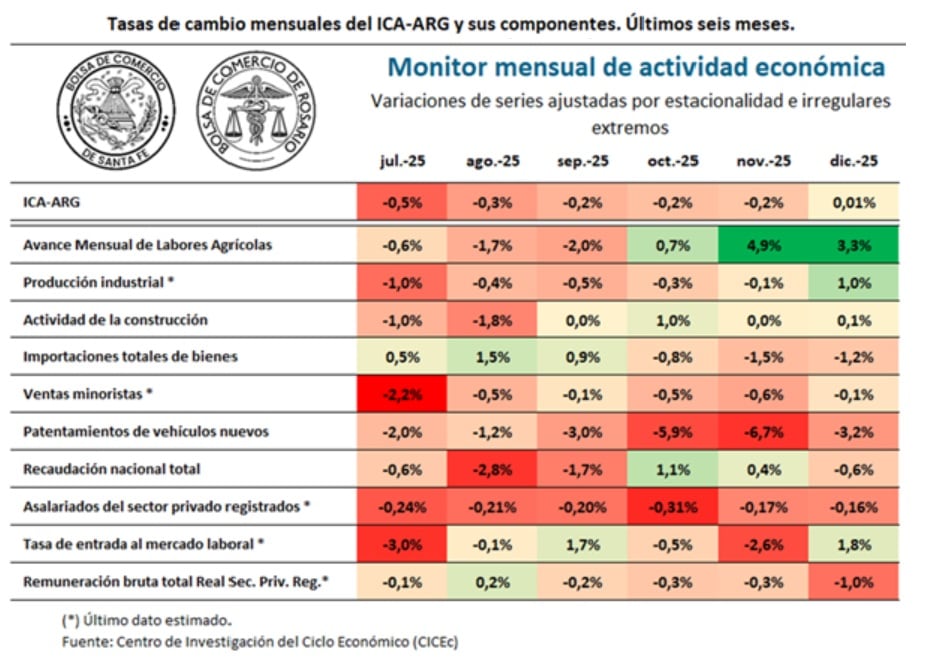

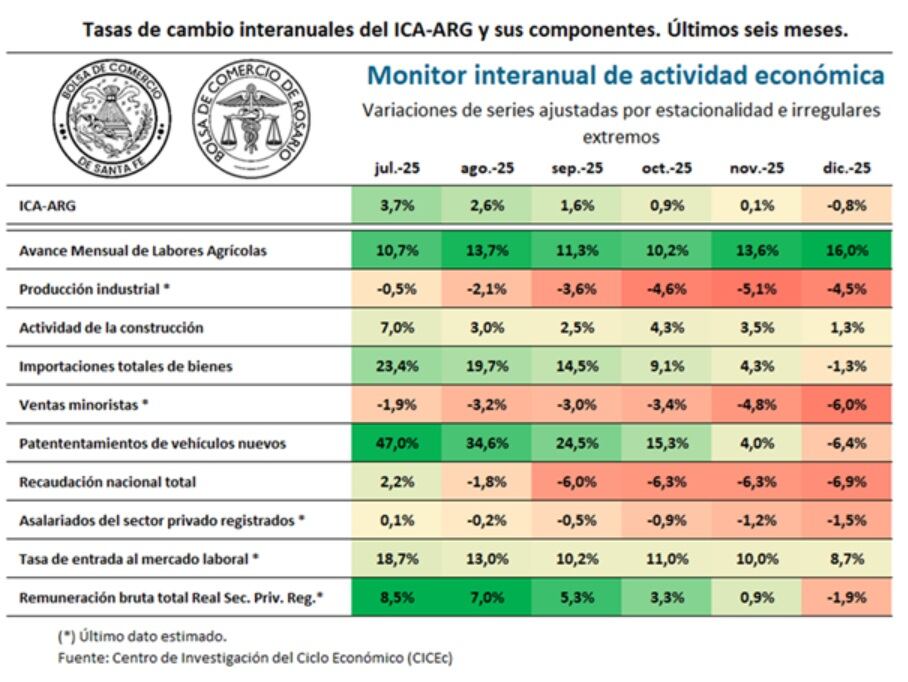

El Índice Compuesto Coincidente de Actividad Económica de Argentina (ICA-ARG) registró en diciembre una variación mensual del 0,01%, un dato que interrumpió una secuencia de caídas y marcó un leve punto de inflexión al cierre de 2025.

De acuerdo con el informe elaborado por las Bolsas de Comercio de Rosario y Santa Fe, “la tasa de cambio mensual del último mes interrumpe una seguidilla de variaciones negativas que configuran un pico provisorio en febrero 2025”. Ese máximo de producción, alcanzado a comienzos del año pasado, se mantuvo como referencia en un contexto de debilitamiento que se extendió entre marzo y noviembre.

Aun con ese recorrido, el nivel promedio del ICA-ARG durante todo 2025 se ubicó un 4,0% por encima del promedio de 2024. El documento aclaró que el resultado anual positivo convivió con desempeños sectoriales dispares, donde el aporte del sector agrícola fue clave para compensar los números de otras variables.

El informe señaló que el dato levemente positivo de diciembre “se apuntala particularmente en el desempeño del sector agrícola», que compensa la caída de importaciones, patentamientos de vehículos y otros sectores. En ese sentido, el avance mensual de las labores agrícolas mostró un incremento del 3,3% en diciembre, el tercero consecutivo.

Este desempeño contrastó con la evolución de otros componentes del índice. Al analizar los diez indicadores que integran el ICA-ARG, la Tabla 1 del informe mostró que cuatro presentaron tasas mensuales positivas en diciembre. En términos interanuales, la Tabla 2 indicó que apenas tres variables exhibieron mejoras respecto del nivel de diciembre del año anterior.

La producción industrial registró en diciembre un repunte estimado del 1,0% respecto del mes previo, lo que permitió interrumpir nueve meses consecutivos de caídas.

El informe destacó que “continúa observándose una marcada heterogeneidad al interior de las diferentes ramas”, lo que explica que el rebote mensual no haya alcanzado para revertir el desempeño acumulado del año.

En el caso de la construcción, la actividad mostró una recuperación mensual del 0,1% en diciembre. Ese movimiento permitió sostener un incremento del 1,3% interanual. Según el documento, las entidades del sector “mantienen expectativas más positivas para los próximos meses”, apoyadas en la evolución de las autorizaciones de obra en los principales centros urbanos y en la expectativa de una mayor dinamización del crédito.

Las importaciones totales de bienes registraron en diciembre su tercera caída mensual consecutiva, con una merma del 1,2%. En la comparación interanual, la contracción fue del 1,3%. En contraste, las exportaciones tuvieron un desempeño favorable a lo largo de 2025 y contribuyeron a una mejora de la balanza comercial, que duplicó su volumen mensual entre junio y diciembre.

En el frente interno, las ventas minoristas encadenaron nueve meses consecutivos de bajas. En diciembre se estimó una caída mensual del 0,1%, mientras que en la comparación con diciembre de 2024 la retracción acumulada alcanzó el 6,0%.

Los patentamientos de vehículos nuevos también mostraron un retroceso mensual del 3,2% en diciembre y acumularon una merma del 6,4% interanual. A pesar de ello, el informe señaló que, “gracias al buen inicio de año, el volumen patentado en todo 2025 constituye el mejor registro desde 2018”.

El número de asalariados privados registrados presentó en diciembre una baja del 0,16% mensual y una caída del 1,5% interanual. En paralelo, la tasa de entrada al mercado laboral mostró un incremento estimado del 1,8% mensual. En los últimos doce meses, el indicador acumuló una suba del 8,7%, equivalente a un aumento de 0,15 puntos porcentuales, al pasar de 1,75 a 1,90.

Por su parte, la remuneración bruta total de los empleados privados registrados evidenció una nueva variación negativa del 1,0% en diciembre y cerró el año con una caída interanual estimada del 1,9%.

En la síntesis del informe, las Bolsas de Rosario y Santa Fe indicaron que los nuevos datos “provocaron una corrección negativa de las estimaciones realizadas los meses previos”, aunque diciembre exhibió una variación positiva que interrumpió siete meses consecutivos de registros negativos.

Durante 2025, las variables más afectadas estuvieron vinculadas con la producción industrial, el consumo minorista y el empleo registrado. En contrapartida, “el dinamismo en el sector agrícola y agroindustrial fue relevante para aminorar el efecto negativo de dichos indicadores”.

El índice de difusión de series coincidentes, que mide el porcentaje de componentes del ICA-ARG con variaciones positivas en los últimos seis meses, se mantuvo entre el 18% y el 22% en los últimos cuatro meses del año. El informe subrayó que esos valores se ubicaron por debajo de los niveles de referencia asociados a una economía en expansión, una señal que explica la prevalencia de luces rojas en los semáforos de actividad.

En paralelo, el Índice Compuesto Líder de Actividad de Argentina (ILA-ARG) mostró un cierre de 2025 con mejores registros. En diciembre, la variación mensual fue del 0,5%, con nueve de los doce indicadores líderes aportando de manera positiva. Entre los componentes con mejor desempeño se destacaron las variables financieras, el gasto de capital del gobierno nacional, el índice de confianza del consumidor, el tipo de cambio real multilateral y los precios de las materias primas de exportación. Como contracara, persistieron señales negativas en la base monetaria, las transferencias de vehículos usados y el patentamiento de maquinarias.

El informe concluyó que, pese al debilitamiento de la actividad entre marzo y noviembre, en los últimos meses se observaron algunos avances que coincidieron con una mayor estabilidad de variables macroeconómicas como las tasas de interés y el tipo de cambio, un contexto que acompañó la mejora reciente de los indicadores coincidentes y líderes.

soldadura,industria,fábrica,trabajador,seguridad laboral,manufactura,chispas,operario,producción industrial,equipo de protección

ECONOMIA

La Argentina pagará hoy vencimientos por USD 878 millones al FMI: cómo lo hará

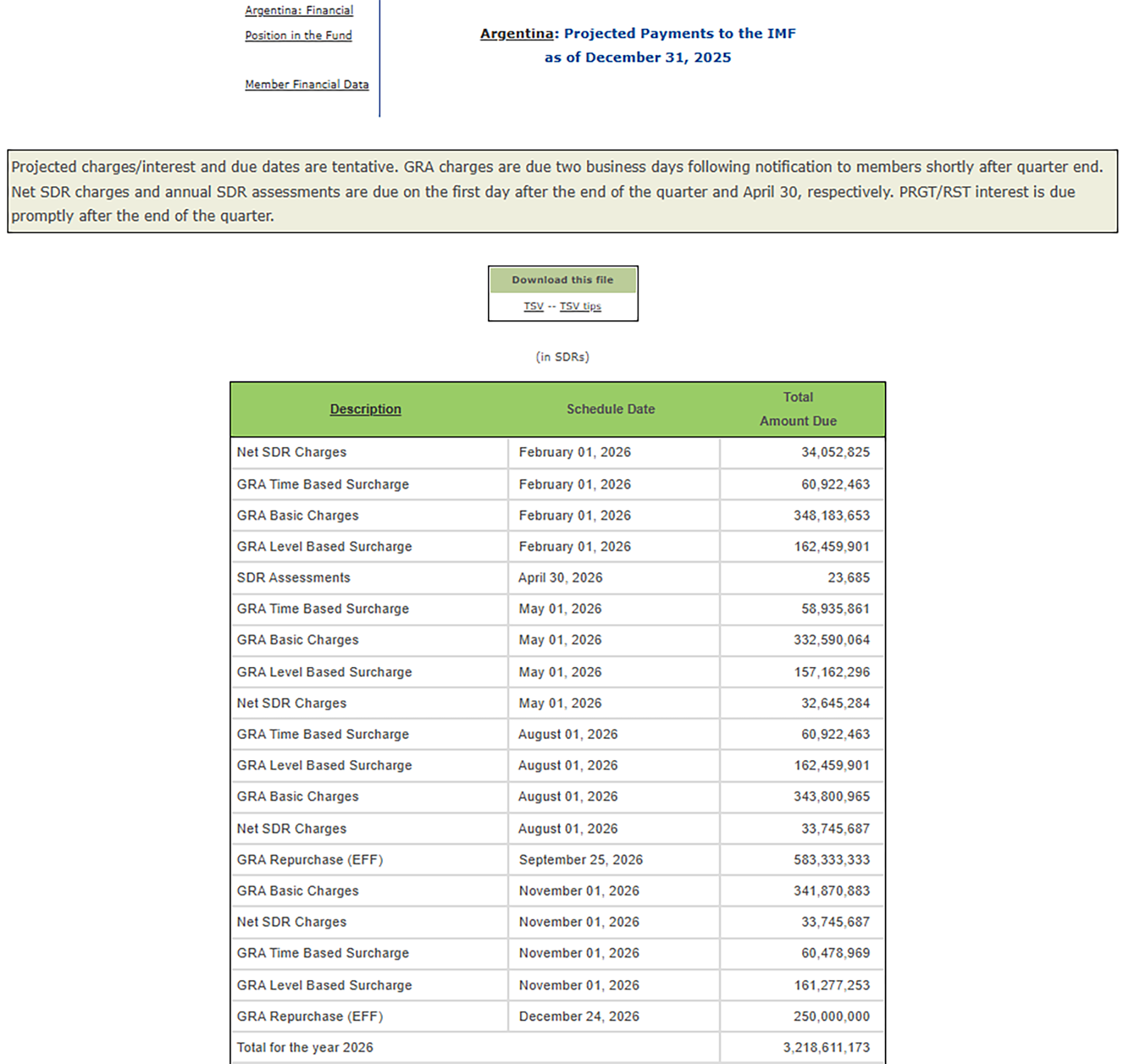

Luego de concretar el pago a los bonistas por USD 4.200 millones a comienzos de enero mediante un préstamo de bancos internacionales, el ministro de Economía, Luis Caputo, enfrenta un nuevo desafío en el inicio del segundo mes del año: un vencimiento con el Fondo Monetario Internacional (FMI) por USD 878 millones.

En un contexto de reducción de los depósitos en dólares del Tesoro en el Banco Central, la semana pasada se realizó una operación con el Tesoro de Estados Unidos que anticipa la modalidad en que se efectuaría el pago.

Hoy la Argentina tiene un pago en concepto de intereses por USD 878 millones. El dato surge del sitio oficial del Fondo, que informa del vencimiento de 605,7 millones de Derechos Especiales de Giro (DEGs, unidad de cuenta que, además de la moneda de EEUU incluye al euro, el yen, la libra esterlina y el yuan). La relación actual es de 1,45 dólares por DEG, por lo que el pago equivale a USD 878 millones.

Según pudo saber Infobae, la semana pasada Argentina le compró al Tesoro de Estados Unidos Derechos Especiales de Giro (DEG) por una cifra suficiente como para completar el pago con el FMI.

“Tiene que ser una operación bajo el swap; no hay otra forma de que haya operaciones a través del EFS (Fondo de Estabilización Cambiaria). El hecho de que se entreguen DEGs y no dólares es una cuestión formal”, comentó una fuente que pasó por el Ministerio de Economía.

Como precedente está el pago al FMI de octubre pasado, que fue parte de los USD 2.500 millones que se desembolsaron, y luego se pagaron. “Esta vez debería ser lo mismo: el Gobierno necesita pagarle al Fondo y, si no quiere usar reservas, vuelve a obtener un desembolso bajo el swap, que es para lo que está”, remató.

Pero hay quienes consideran que se puede tratar de una operación para mostrar que las reservas aumentan o para no tener que descontar. “Cuando se definió el acuerdo con el FMI y las metas de reservas se fijaron, no existía el swap, entonces no había ajustes por deuda con Estados Unidos”, marcó.

Se trata del primer pago del año de Argentina con el FMI. En 2026, los vencimientos con el organismo suman 3.218,6 millones de DEGs, hoy equivalentes a USD 4.667 millones. La última estación de ese calendario es un pago de 250 millones de DEGs (hoy USD 362 millones) el 24 de diciembre, en vísperas de Navidad, como detalla el organismo en su página web.

Los depósitos del Tesoro en el Banco Central, al miércoles pasado —última fecha de publicación del informe diario del BCRA— equivalían a USD 156,2 millones ($225.312 millones convertidos al tipo de cambio de la fecha $1.442,6959), con lo que a Economía le faltarían casi USD 670 millones.

Se trata de una situación de los últimos días, porque el 20 de enero los depósitos del Tesoro en el BCRA pasaron del equivalente a USD 70,2 millones ($100.445 millones convertidos a $1.431,06) a USD 349,2 millones y en los últimos días cayeron tras el pago a otros organismos internacionales, según confirmaron fuentes oficiales del Palacio de Hacienda.

El debate de la jornada de hoy es si el giro se hará “en tiempo y forma”, como aseguran desde Economía, y cómo se integrará el monto necesario.

Con el resultado de la última licitación, en la que la Secretaría de Finanzas logró un rollover de 124%, no se liberaron pesos al mercado y los depósitos del Tesoro en moneda nacional quedaron en $2,3 billones.

“Para efectuar el pago al FMI también se pueden utilizar pesos para comprarle dólares al Central, pero eso comprometería las próximas licitaciones de deuda pública, luego de que la semana pasada se convalidaran tasas del 3% mensual en la Letra del Tesoro Nacional Capitalizables en Pesos (Lecap) con vencimiento en marzo», comentó off the record un economista. “Los dólares para pagarle van a aparecer, aunque sea para hacer un puente entre que pagan y cobran”, aseguró. Sucede que el Gobierno aún debe recibir un último desembolso del FMI, por USD 1.000 millones.

Para Lucio Garay Mendez, economista de Eco Go, el hecho de que hasta el momento no se sepa cuándo llegan a la Argentina los enviados del FMI era un indicador firme que la Argentina pagaría, como lo hará, el vencimiento hoy mismo, sin esperar a la revisión de los técnicos del Fondo.

“Generalmente, hay un periodo de gracia para un pago; no es que si no lo cumplís en el vencimiento estricto, entrás en default con el Fondo; ha habido muchas veces que se ha retrasado un pago”, sostuvo un exfuncionario de Hacienda, quien no cree que haya cambios en el cronograma de pagos durante la segunda revisión del acuerdo, que supone insumirá todo el mes de febrero. Además de los depósitos en el Banco Central, recordó, Economía cuenta con depósitos en el Banco Nación Argentina (BNA). “El Tesoro siempre está al filo de la navaja”, comentó.

No hay, por el momento, fechas exactas de cuándo llegará a Buenos Aires la misión por parte del organismo internacional. Días atrás, durante la participación en el Foro Económico Mundial, el ministro Caputo, tuvo un breve intercambio con la titular, Kristalina Georgieva, que derivó en una publicación en la red social X.

Pese a ello, lo que sí se sabe es dónde se van a poner los ojos de los enviados del FMI: la meta de acumulación de reservas internacionales netas que se incumplió a pesar del recorte de los objetivos en la revisión anterior.

Antes de la primera revisión, el BCRA debía finalizar el cuarto trimestre del 2025 con reservas netas positivas por USD 2.400 millones, pero luego la meta se cambió a USD 2.600 millones negativos. A pesar de ello, el equipo económico no logró cumplirla, en gran parte por la política cambiaria que se autoimpuso de no comprar reservas hasta que toque el piso de la banda, pero también -en menor medida- por las que vendió para contener el dólar en la previa de las elecciones legislativas.

Pero ahora Bausili llega mejor a la revisión. En las últimas 15 jornadas, el BCRA compró USD 978 millones. Con ello, las reservas brutas, que no contemplan los pasivos, treparon hasta los USD 45.561 millones, con un incremento diario de USD 162 millones, alcanzando un nivel que no se registraba desde mediados de septiembre de 2021.

“Fue un placer tener un breve intercambio con Luis Caputo en Davos. Elogié el sólido desempeño de la economía argentina y el progreso en la acumulación de reservas”, publicó Georgieva en X junto con una foto con el ministro argentino. Lo que tuvo la respuesta al instante de Caputo, quien afirmó: “Gracias a vos, Kristalina Georgieva. Seguiremos trabajando para hacer grande a Argentina nuevamente”.

Sin lugar a dudas, el Fondo va a concebirle un nuevo waiver (dispensa) a la Argentina por incumplir con la meta de acumulación de reservas; la pregunta es en cuánto se va a fijar el nuevo objetivo. Al momento, en los pasillos del quinto piso del Palacio de Hacienda no dan definiciones de cuándo llegaría la comitiva más allá del genérico “febrero”.

CLIMA NOTICIAS3 días ago

CLIMA NOTICIAS3 días agoA qué hora puede llover hoy en CABA, según el Servicio Meteorológico Nacional

CHIMENTOS2 días ago

CHIMENTOS2 días agoJulieta Díaz contó por qué no funcionó su noviazgo con Luciano Castro en medio de la separación con Griselda Siciliani

POLITICA2 días ago

POLITICA2 días agoEl New York Times asegura que la Argentina podría firmar un acuerdo con EE.UU. para recibir deportados