ECONOMIA

Sobre llovido, mojado: a los magros resultados electorales, Milei le suma una mala nueva que viene de Wall Street

Las flojas elecciones provinciales que hizo La Libertad Avanza en provincias como Santa Fe y Formosa este fin de semana, sumaron a última hora del domingo una mala nueva proveniente de Wall Street.

A los lobos de la inversión no se los puede acusar de kirchneristas, ni mucho menos, pero en las últimas horas les recomendaron a sus clientes reducir los niveles de riesgo en la Argentina. «Desensillar hasta que aclare», sería un resumen adecuado para explicar lo que aconsejó la entidad en lo vinculado con su exposición a activos argentinos.

Si bien dijo tener una «posición constructiva» para la Argentina en el mediano plazo, y destacó la baja de la inflación como un gran logro, el JP Morgan recomendó recortar, al menos hasta las elecciones, la exposición inversora en la deuda en pesos del país.

«Preferimos reducir el riesgo por ahora», dijo la entidad, la misma que elabora el riesgo país, que ya se ubicaba por encima de los 700 puntos.

JP Morgan destaca los avances del Gobierno, pero le preocupa el corto plazo

No obstante, el informe destacó los avances del gobierno de Javier Milei en cuanto a reformas económicas. JP Morgan ponderó que en la Argentina «el proceso de desinflación ha sido sólido, con la inflación de mayo rompiendo decisivamente el umbral del 2%».

Además, elogió la flexibilización de los controles de capital y dijo que eso «eliminó algunos riesgos clave del programa de estabilización». La entidad destacó «el esfuerzo fiscal firme, con un superávit fiscal primario acumulado en el año del 0,8% del PBI».

A pesar de estos elogios, el banco consideró prudente aconsejar a los inversores ajustar la estrategia ante factores de corto plazo, en alusión a las elecciones legislativas del 26 de octubre próximo.

«Con la situación estacionalmente positiva por terminar y las elecciones en el horizonte, preferimos tomar ganancias y esperar mejores niveles de entrada para volver a posicionarnos en el mercado local de bonos en pesos», dijeron los analistas del JP Morgan.

En este escenario, el ministro de Economía, Luis Caputo, ha manifestado a inversores y al FMI que al menos hasta las elecciones mantendrá la postura de no comprar reservas, para no mover el tipo de cambio y tener que emitir, con la mira puesta en cuidar el principal capital libertario: la baja de la inflación.

A Milei le empieza a preocupar la caída del consumo

La Confederación Argentina de la Mediana Empresa (CAME) advirtió que el consumo sigue estancado en el país, a pesar de consolidación de las promociones y la reaparición de los planes de financiación.

«El consumo no repunta después del pequeño rebote que tuvimos hacia fin de 2024 y el primer trimestre de este año. Hemos registrado una caída respecto a mayo del año pasado, que ya venía con más de un 7% de baja. Es una caída sobre otra caída», dijo Salvador Femenia, vocero de la entidad.

Explicó que los comerciantes sostienen sus ventas a fuerza de promociones, como descuentos de hasta el 50%, incluso en productos de temporada y planes de hasta 12 cuotas, pero eso no alcanza.

«La rentabilidad es muy reducida y cuesta mucho amortizar los costos fijos, que aumentaron por las actualizaciones de tarifas. La carga impositiva sigue siendo la misma, pero con márgenes muchos más chicos», explicó.

También remarcó que la situación se agrava porque los consumidores tienen menos disponibilidad económica. «Hoy el 50% de las personas no llega a fin de mes, y eso es lo que está en el fondo de todo. No alcanza con ofrecer cuotas o rebajas si no hay plata en el bolsillo», concluyó.

¿Habrá alivio de la presión impositiva?

Por último, se refirió a la promesa del Gobierno nacional de aliviar la presión impositiva: «Desde que llegó Milei no se bajaron impuestos, al contrario: se sumó el de Ganancias. El propio presidente había dicho que se iba a cortar un brazo si creaba un nuevo impuesto, y sin embargo lo hizo. Esta estructura impositiva encarece el precio final y profundiza la caída del consumo», sentenció.

A su vez, el economista Cristian Folgar dijo que el índice de precios del INDEC «ya no refleja la realidad del consumo cotidiano. Hoy los servicios tienen más peso en lo que realmente gastamos, y eso no está bien representado en la canasta que se usa para medir el índice». Y dijo que el gobierno está demorando la actualización del costo de vida por «razones políticas». El dato se conocerá el 14 de julio próximo.

Durante la semana, dos datos golpearon las puertas de la Casa Rosada. Mientras el 50% de los argentinos no llega a fin de mes, se registra un récord de venta de pasajes al exterior. El país está partido en materia económica. Cayeron las ventas de alimentos y bebidas, calzado y marroquinería, textil e indumentaria, farmacia, perfumería, ferretería, materiales eléctricos y de construcción. En cambio, crecieron la compra de bienes durables como autos, turismo emisivo e importación de bienes, dirigidos a personas de alto poder adquisitivo.

Ante ese escenario complejo, iProfesional pudo saber que en el seno del equipo económico el tema se viene monitoreando cada con mayor intensidad, y que el presidente Javier Milei habría manifestado algunas consultas sobre las razones por las que el consumo no remonta como se esperaba, cuando faltan menos de cuatro meses para las elecciones nacionales.

Otro miembro del Gabinete habría admitido que la cuestión es motivo de consulta en continuado por parte de las más altas esferas del poder, y que a pesar de que Milei y su hermana Karina dedicaron parte del domingo a aparecer por sorpresa en un canal de streaming junto a sus perros, el jefe de Estado también dedicó parte de la jornada a atender este frente inesperado, que se podría agudizar en las próximas semanas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,jp morgan,javier milei

ECONOMIA

Establecieron un nuevo protocolo para la realización de los festivales aéreos en Argentina

La Administración Nacional de Aviación Civil (ANAC) derogó la Resolución N° 134 del 14 de febrero de 2025 y aprobó un nuevo procedimiento para la celebración de festivales aéreos en la República Argentina.

Los cambios quedaron establecidos mediante la publicación en el Boletín Oficial de la Resolución 147/2026. De esta manera, fijaron que los jefes y encargados de aeródromo, o sus futuros reemplazantes, quedan facultados para aceptar la documentación y verificar el cumplimiento de los requisitos necesarios antes de la realización de un festival aéreo. El procedimiento incluye la presentación de una declaración jurada, cuyo modelo fue aprobado como anexo de la resolución, para garantizar el cumplimiento de las obligaciones establecidas.

La nueva normativa aclara que no serán considerados festivales aéreos, y por tanto quedan excluidos de la reglamentación, los encuentros de pilotos, propietarios de aeronaves, empresarios, coleccionistas y actividades similares que no involucren convocatoria pública o vuelos. Tampoco se aplicará a exposiciones estáticas, demostraciones técnicas comerciales, competencias aerodeportivas nacionales e internacionales, ni eventos institucionales organizados por organismos públicos, incluidas las Fuerzas Armadas y de Seguridad, cuya finalidad sea operativa, institucional o informativa, y no con el propósito de ofrecer un espectáculo aéreo recreativo, estarán excluidos de la presente reglamentación.

A esto se suman las jornadas de capacitación, talleres de instrucción o encuentros formativos análogos convocados por la autoridad aeronáutica, entidades académicas o Centros de Instrucción de Aviación Civil y todo evento que, por sus propias características o naturaleza, no entrañe una convocatoria pública de espectadores a su lugar de celebración.

El texto también especifica que las operaciones de aeronaves pilotadas a distancia seguirán regulaciones propias y que los trámites en curso deberán adecuarse al nuevo procedimiento. Además, se instruyó a la Unidad de Planificación y Control de Gestión de la ANAC para publicar y difundir internamente la medida, así como incorporarla al archivo central y al sitio web del organismo.

La norma detalla que la modificación responde a la necesidad de facilitar un procedimiento más ágil y simplificado para la autorización de festivales aéreos, en línea con la política de modernización del Estado. Según el documento, la medida busca evitar demoras administrativas y permite que los aeroclubes y entidades organizadoras lleven a cabo estos eventos respetando un marco de seguridad jurídica y cumpliendo con las normas de seguridad operacional.

Estas modificaciones llegan luego de que el Gobierno transfiriera funciones clave a los adminsitradores de los aeródromos. Entre ellas, se encuentran los servicios de dirección y seguridad operacional en plataforma, la emisión de credenciales vehiculares y permisos de conducción en el área de movimiento, el servicio Follow-Me y el control de vehículos. Así quedó plasmado en las Resoluciones 54/2026 y 55/2026, publicadas a finales de enero, mediante las cuales se actualizan las Regulaciones Argentinas de Aviación Civil (RAAC).

Además, se dispone que los explotadores, como Aeropuertos Argentina y London Supply, asuman la responsabilidad de informar de manera directa al Servicio de Información Aeronáutica (AIS) sobre las condiciones del aeródromo, sin que resulte necesaria la intervención previa del jefe de aeródromo.

Por otra parte, se introducen modificaciones en los requisitos relativos a los Planes de Emergencia de Aeródromo (PEA). En ese sentido, se dispone que los aeródromos públicos controlados deberán contar con un Plan de Emergencia de Aeródromo aprobado por la ANAC.

En cambio, los aeródromos de menor complejidad y riesgo operativo —entre ellos los aeródromos públicos no controlados y los privados— deberán disponer de un Plan de Respuesta ante Emergencias, sustentado en la coordinación con los recursos locales disponibles, sin que sea necesaria la aprobación previa del organismo.

protocolo,realización,festivales aéreos,Boletín Oficial

ECONOMIA

Dato que alarma: el cálculo que revela cuánta plata necesita un joven para vivir solo en Argentina

En Argentina, independizarse dejó de ser un paso natural en la transición hacia la adultez para convertirse en un desafío económico. La informalidad laboral, el aumento de los alquileres y de los servicios, junto con ingresos que no acompañan ese ritmo, funcionan como barreras estructurales que condicionan esta decisión.

Según la Fundación Tejido Urbano, cuatro de cada diez jóvenes de entre 25 y 35 años no logra sostener un proyecto habitacional propio y continúa viviendo en el hogar de origen, aun en plena edad productiva. En términos absolutos, esto equivale a casi 1,8 millones de personas.

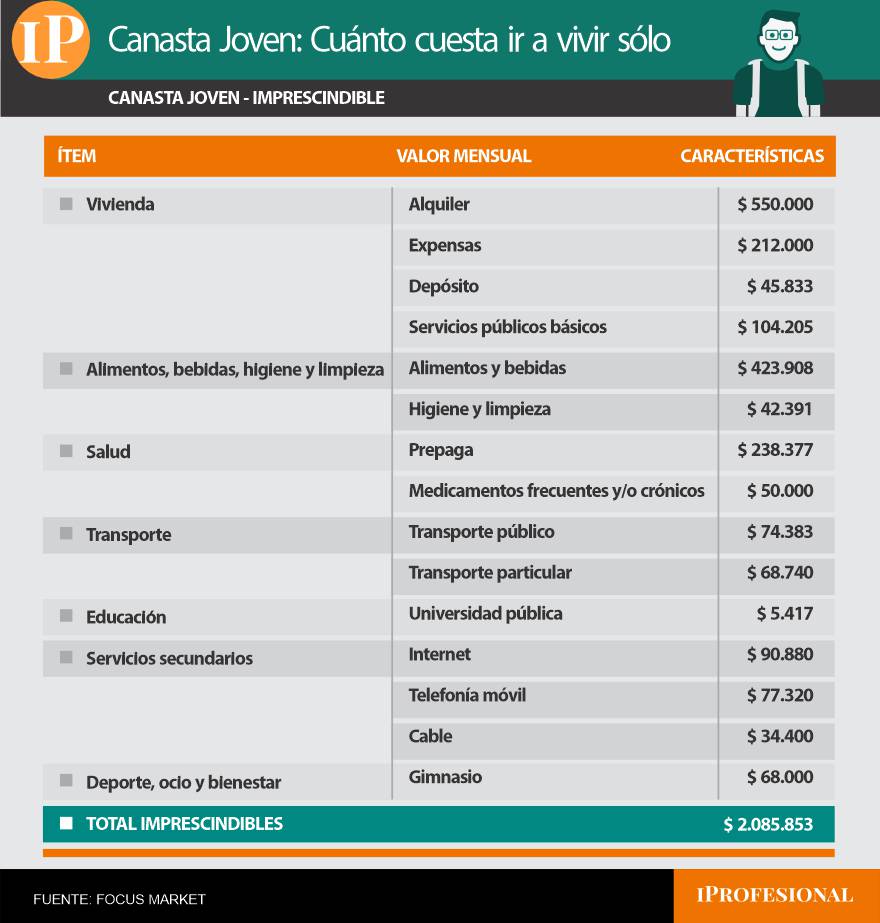

En este contexto, desde Focus Market elaboramos una «Canasta Joven», un ejercicio que busca estimar cuánto debería destinar por mes una persona de entre 20 y 30 años para independizarse. Para ello se dividieron los gastos en categorías y, al mismo tiempo, en dos grandes subgrupos: consumos imprescindibles y consumos variables u opcionales, asociados al desarrollo personal, el ocio y algunos servicios propios de la vida urbana actual.

La primera parte de la canasta reúne los gastos mínimos necesarios para sostener una vida independiente: vivienda, alimentos, salud básica, transporte, educación pública, conectividad y actividad física.

La informalidad laboral complica el acceso al alquiler

Una de las principales barreras estructurales es la informalidad laboral, que limita el acceso al mercado de alquileres. Para firmar un contrato es habitual que se exijan recibos de sueldo y una garantía propietaria. Sin embargo, con niveles de informalidad que alcanzan al 36% de los jóvenes, muchos no pueden cumplir con esos requisitos o acreditarlos formalmente.

En términos de costos, alquilar un departamento de dos ambientes de aproximadamente 35 m² en un barrio como Belgrano requiere alrededor de $550.000 mensuales solo en concepto de alquiler. A este monto se suman $212.000 de expensas (que incluyen servicios como SUM, ascensor y portería o vigilancia) y el equivalente a un mes de alquiler en concepto de depósito.

Como este último es un pago inicial «único», para este ejercicio se prorrateó en 12 meses, lo que representa $45.833 mensuales. A su vez, los servicios públicos básicos como agua, luz y gas registran un promedio conjunto de $104.205 mensuales, considerando las boletas promedio de febrero. De esta manera, el costo mensual de la categoría vivienda asciende a 912.038 pesos.

El costo mensual de la categoría vivienda asciende a 912.038 pesos.

La segunda categoría contempla alimentos, bebidas, higiene y limpieza, es decir, el gasto habitual de supermercado. Si bien el Instituto Nacional de Estadística y Censos (INDEC) publica la Canasta Básica Alimentaria (CBA), en este caso se realizaron ajustes para reflejar de manera más realista los hábitos de consumo de un joven urbano.

El cálculo incorpora distintos coeficientes: uno asociado a la diversificación y calidad alimentaria, otro vinculado al consumo de alimentos listos o procesados, un tercero relacionado con bebidas (alcohólicas y no alcohólicas), snacks y golosinas, y un cuarto que contempla el consumo fuera del hogar. Bajo estos supuestos, el gasto mensual en alimentos y bebidas alcanza los $423.908. Como referencia, la CBA para un adulto equivalente se ubicó en enero de 2026 en $201.939.

En cuanto a los productos de higiene personal y limpieza del hogar, se tomaron como referencia las encuestas de gastos de los hogares, que ubican este rubro entre el 5% y el 10% del gasto mensual en supermercado. Aplicando ese criterio, el gasto estimado asciende a $42.391 mensuales. En conjunto, la categoría alimentos, bebidas, higiene y limpieza alcanza los $466.299 mensuales.

En conjunto, la categoría alimentos, bebidas, higiene y limpieza alcanza los $466.299 mensuales

Cuánto cuesta la salud privada para un joven

El acceso a la salud en Argentina se organiza a través de tres subsistemas: el público, de acceso gratuito; el de la seguridad social, mediante obras sociales vinculadas al empleo formal; y el privado, a través de empresas de medicina prepaga.

Para los jóvenes que buscan independizarse, la informalidad laboral vuelve a ser un factor determinante. Quienes no cuentan con empleo formal no acceden automáticamente a una obra social, por lo que deben optar entre atenderse exclusivamente en el sistema público o contratar un plan privado. En este cálculo se eligió un plan individual básico de medicina prepaga para una persona de entre 25 y 35 años, con un valor promedio de $238.377 mensuales, sin incluir copagos por prácticas específicas.

A esto se suma el gasto en medicamentos. Un estudio realizado por la Universidad Argentina de la Empresa (UADE) junto a Voices! señala que la automedicación es una práctica extendida en el país, determinando así que seis de cada diez argentinos consumen con frecuencia analgésicos o antiinflamatorios. En función de esos hábitos, se estimó un gasto mensual promedio de $50.000 en medicamentos frecuentes o tratamientos crónicos.

La tercera categoría es la del transporte para los desplazamientos diarios. Dado que una parte significativa de los jóvenes no logra independizarse, se asume que en la mayoría de los casos tampoco cuenta con la capacidad económica para adquirir y mantener un vehículo propio. En consecuencia, la movilidad se resuelve mediante transporte público y, en menor medida, a través de servicios particulares.

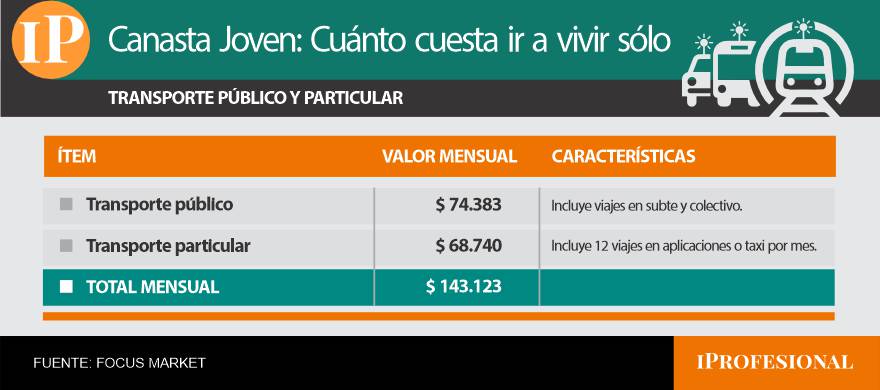

Para esta estimación se tomaron 96 viajes mensuales en colectivo y/o subte y 12 viajes en servicios como Uber o taxi. Con las tarifas vigentes desde marzo, el boleto de colectivo en la Ciudad de Buenos Aires para tramos de entre 3 y 6 kilómetros cuesta $757,64 con tarjeta SUBE registrada, mientras que el viaje en subte, una vez superados los 40 viajes mensuales, tiene un valor de $792 por tramo.

Bajo estos supuestos, el gasto mensual en transporte público se ubica en aproximadamente $74.383. En cuanto al transporte particular, se estimó un gasto mensual de $68.740 contemplando viajes promedio de 15 kilómetros en horario pico. De esta manera, el costo total de movilidad asciende a $143.123 mensuales.

El costo de utilizar transporte público puede superar los 140.000 pesos

Respecto a la categoría educación, se consideró el escenario de cursar en la Universidad de Buenos Aires (UBA), que no cuenta con arancel mensual pero sí implica gastos asociados a útiles y materiales básicos que, prorrateados anualmente, representan $5.417 por mes.

En servicios secundarios, incorporamos aquellos de conectividad indispensables: internet ($90.880), telefonía móvil ($77.320) y cable ($34.400). En deportes, ocio y recreación, para ser generales se incluyó únicamente la cuota de un gimnasio como actividad básica ($68.000).

Así, el costo mensual de los gastos mínimos y necesarios para independizarse asciende a 2.085.853 pesos

El costo mensual de los gastos mínimos y necesarios para independizarse super los 2 millones de pesos

Qué gastos opcionales se suman a la canasta

A partir de ese piso, la canasta incorpora un segundo grupo de consumos que, si bien no son estrictamente indispensables para la supervivencia, forman parte de la vida social, educativa y cultural de muchos jóvenes.

En Salud, aparece el acompañamiento terapéutico, una práctica cada vez más presente en la vida cotidiana. Para este ejercicio se incluyeron dos sesiones mensuales de terapia psicológica, con un valor promedio de $40.000 cada una, lo que representa $80.000 mensuales.

En Educación, también se consideró un escenario alternativo al de la universidad pública: estudiar en una universidad privada. Dado que los aranceles varían según institución, carrera y prestigio académico, se calculó un promedio entre siete universidades privadas, lo que arroja un costo mensual de $1.101.206. A esto puede sumarse la realización de cursos extracurriculares con certificación, estimados en $27.200 mensuales.

Como gran parte del consumo cultural y de entretenimiento se canaliza a través de plataformas digitales, se adicionan los gastos en streaming, que incluyen servicios de películas, música y packs deportivos, con un costo estimado en $56.505 mensuales.

También se contemplaron suscripciones a herramientas de inteligencia artificial y ampliación de almacenamiento en la nube, utilizadas cada vez con mayor frecuencia en ámbitos laborales o educativos, con un gasto estimado de $39.945.

Respecto al apartado de Deporte, ocio y bienestar pueden incorporarse la cuota de un club deportivo ($70.000), salidas recreativas económicas como el cine ($12.500), y la asistencia a recitales o conciertos, cuyo valor anual se prorrateó en $30.000 mensuales. También se contempló el gasto anual de vacaciones de una semana en la Costa Atlántica, incluyendo alojamiento, comidas y traslados, prorrateado en $40.417 por mes.

En conjunto, este grupo de consumos variables y opcionales suma $1.457.773 mensuales y en conjunto con los imprescindibles, elevan la Canasta Joven a 3.543.626 pesos.

La Canasta Joven también incluye consumos variales y opcionales

Cuántos salarios mínimos se necesitan para vivir solo

A partir de marzo, el Salario Mínimo Vital y Móvil es de $352.400. Este ingreso representa apenas el 10% del valor estimado de la Canasta Joven Completa. Dicho en otras palabras, serían necesarios cerca de diez salarios mínimos para cubrir el costo total de esta canasta.

La magnitud de esta brecha permite dimensionar por qué la independencia económica se vuelve cada vez más difícil para una parte importante de los jóvenes. La combinación de ingresos inestables, altos costos de vivienda y requisitos formales de acceso al alquiler configura un escenario en el que incluso quienes trabajan encuentran dificultades para sostener un proyecto de vida autónomo.

Mejorar esta situación requiere abordar de manera simultánea varios problemas estructurales. Por un lado, consolidar la formalización del empleo joven y avanzar en políticas que faciliten el acceso a la vivienda, ya sea mediante garantías alternativas, créditos accesibles o esquemas de alquiler más flexibles. Por otro, promover condiciones económicas que permitan que los ingresos crezcan en línea con el costo de vida. Sin cambios estructurales en estos aspectos, la independencia seguirá postergándose y el hogar familiar continuará siendo para muchos jóvenes la única alternativa posible.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,salario mínimo vital y móvil,alquileres,empleo joven,costo

ECONOMIA

La suba de la nafta presiona a la inflación de marzo y deja sin margen al Gobierno para inyectar pesos en la economía

El mercado sigue con expectativa lo que pueda suceder en la licitación de bonos que realizará hoy el Tesoro, en coincidencia con la divulgación del dato de inflación de febrero por parte del Instituto Nacional de Estadística y Censos (Indec). Sin embargo, la preocupación pasa por el índice de marzo, que viene muy presionado por la suba de la nafta, que ya acumula 8% en el mes.

El Tesoro sale hoy a renovar casi $10 billones, a través de la colocación de bonos a tasa fija de corto plazo, como también a tasa variable y ajustados por inflación. Todo indica que posiblemente opte por renovar la totalidad o una proporción considerable. El objetivo sería evitar la expansión monetaria cuando la inflación se mantiene en valores mucho más elevados que los deseados por el Gobierno.

De hecho fue el propio Javier Milei quien le envió un mensaje al titular del Central, Santiago Bausili: “Preparate porque te van a salir los dólares por las orejas”. Pero, acto seguido, reclamó: “Que no se vaya a la inflación, por favor. O sea, cuidado cómo los comprás. Ya saben que, si fuera por mí… Pero bueno, no me voy a meter, es una cuestión de independencia”.

De esta forma, el Presidente, en medio del Argentina Week, expresó su preocupación por la emisión monetaria que conlleva la compra de dólares. Sucede que en la práctica el plan de remonetización todavía no arrancó. Los pesos que emitió el BCRA para comprar más de USD 3.000 millones en lo que va del año fueron inmediatamente reabsorbidos y el principal mecanismo fue la refinanciación de los vencimientos de deuda en pesos por encima del 100 por ciento.

Un informe del IERAL de la Fundación Mediterránea puntualizó que la base monetaria se contrajo en $2 billones en lo que va del año. Se trata de un esfuerzo de parte del Gobierno para que la inflación perfore el 2% mensual, algo que no sucederá en el corto plazo.

Esa disminución se da a pesar que las compras de dólares del Central significaron una expansión de $3,9 billones desde el arranque de 2026. Sin embargo, las colocación de deuda del Tesoro absorbieron $3 billones y el resto corrió por cuenta del Central, vía emisión de bonos y otros instrumentos de esterilización, por ejemplo futuros de dólar.

La contracara es que las tasas arrancaron muy elevadas el año, pero gradualmente fueron acomodándose. El tramo corto de la curva de bonos en moneda local registró un retroceso de 500 puntos básicos, para estabilizarse en torno al 33 por ciento.

¿Existe margen para que nuevas bajas de tasas? Según el IERAL el espacio para una reducción adicional luce acotado. “En el corto plazo el espacio para nuevas bajas luce acotado. La paridad de tasas, que combina la tasa internacional, las expectativas de depreciación y el riesgo país, junto con una inflación todavía elevada requieren mantener rendimientos reales positivos para sostener la demanda de activos en pesos”, agregaron.

Milei insistió en que el objetivo es que la inflación baje a partir de agosto a niveles inferiores al 1 por ciento. Se trata, sin embargo, de un objetivo complicado por las presiones que subsisten en distintos sectores. Por lo pronto, ya sería un logro para el Gobierno que el índice de marzo se ubique por debajo del 3 por ciento.

El aumento de la nafta ya acumula 8% en lo que va de marzo y refleja parcialmente el aumento del barril de petróleo, que en las últimas horas volvió a ubicarse por encima de los 90 dólares. Los expertos estiman que se mantendrá en estos niveles al menos por los próximos dos meses. Hasta el momento, los esfuerzos de Donald Trump para controlar los precios dieron resultados discretos.

Pero, además de la nafta, marzo es un mes de estacionalidad alta por el inicio del ciclo lectivo y Semana Santa, junto a la suba en alimentos y en servicios públicos. Lo único que juega a favor es la baja del dólar, que ayer volvió a perforar los $ 1.400 para la cotización mayorista y actúa como el único ancla antiinflacionaria.

CHIMENTOS3 días ago

CHIMENTOS3 días agoJenny Mavinga angustiada tras una quemadura en Gran Hermano 2026: “¡Ay, me quemó!

POLITICA2 días ago

POLITICA2 días agoJuan Carlos Schmid deja la conducción de Dragado y Balizamiento después de 33 años

CHIMENTOS1 día ago

CHIMENTOS1 día agoMuni Seligmann respondió las críticas tras el accidente de su bebé y su viaje a Miami: “Hay que contarlo y naturalizarlo”