ECONOMIA

La IA y más allá: Estas son las apuestas ganadoras de BlackRock Por Investing.com

Investing.com – «Mantenemos la convicción de que la Inteligencia Artificial (IA) es un tema que dará forma a los mercados durante muchos años. Sin embargo, también creemos que el liderazgo del mercado puede seguir ampliándose en el corto plazo, lo que proporcionará un mayor grupo de empresas de las que pueden surgir ganadores».

Esta es una de las conclusiones del informe “Stock Market Monitor” de BlackRock (NYSE:) correspondiente al último trimestre del año.

«El tercer trimestre de 2024 fue tumultuoso. Aunque los niveles generales del mercado se mantuvieron relativamente estables, vimos volatilidad y rotaciones de acciones cíclicas hacia nombres más defensivos, particularmente en Europa. Esta turbulencia fue causada por temores de recesión combinados con preocupaciones sobre si las grandes inversiones en IA tardarán más de lo esperado en generar retornos», explica Helen Jewell, CIO en BlackRock Fundamental Equities para EMEA.

«Creemos que es probable que los recortes de tasas de los bancos centrales creen un entorno favorable para las acciones a medida que 2024 se acerca a su fin, pero las mismas preocupaciones en torno a la recesión y la IA pueden resultar en una mayor volatilidad y una mayor ampliación del liderazgo del mercado a medida que los inversores buscan diversificar las carteras», añade la experta.

«Más del 60% de las acciones europeas han superado el rendimiento del índice de referencia en los últimos seis meses, el más alto para cualquier período de seis meses en 20 años. En nuestra opinión, los recortes de tipos de los bancos centrales y una mayor volatilidad pueden ser el catalizador para que esta ampliación continúe, por lo que vemos oportunidades en los tipos de empresas que pueden beneficiarse de tipos más bajos», afirma Jewell.

«También creemos que es sensato quedarse con los ‘ganadores estructurales’ -empresas que tienen resiliencia de ganancias a largo plazo vinculada a fuerzas de cambio- en medio de una volatilidad potencial. Exploramos ambas áreas en la página siguiente», apunta la analista de BlackRock.

Beneficiarios del recorte de tipos y ganadores estructurales

«Una razón por la que creemos que los mercados desarrollados deberían evitar recesiones importantes en los próximos 12 meses es que la presión inflacionaria ha disminuido y los bancos centrales pueden seguir recortando los tipos», advierte Jewell.

«En nuestra opinión, las empresas que ofrecen fuentes de ingresos estables también están preparadas para un período de popularidad, ya que este ingreso se vuelve más atractivo en relación con la caída de los rendimientos de los bonos. Esta es otra razón por la que creemos que vale la pena echar un vistazo al Reino Unido: el tiene un rendimiento actual para los accionistas (dividendos más recompras) del 6%, frente al 3% del .

BlackRock también deja hueco para los bancos. «Los tipos más altos significan que pueden cobrar más intereses por los préstamos. Sin embargo, creemos que las ganancias deberían seguir respaldadas incluso cuando los tipos caigan, porque no vemos un retorno a corto plazo a tasas cero o negativas», afirma Jewell.

«En Europa, creemos que las tasas pueden eventualmente establecerse en alrededor del 2%. Los bancos europeos siguen siendo históricamente baratos, y algunos de ellos planean devolver el 40%-50% de su capitalización de mercado total a los accionistas durante los próximos tres años», añade la experta.

«Seguimos entusiasmados con las ganancias de las grandes empresas de tecnología y semiconductores que se benefician del gasto en IA. Las altas valoraciones en algunos lugares significan que es probable que haya volatilidad, pero esto puede proporcionar puntos de entrada atractivos para los inversores», asegura la analista de BlackRock.

«También hay empresas en áreas más cíclicas del mercado, como la construcción y la industria, que podrían beneficiarse de la caída de las tasas, así como del apoyo a largo plazo de fuerzas como una transición a una economía baja en carbono. Esto enfatiza la importancia de la selectividad. Existe una clara división entre las empresas que tienen exposición a la eficiencia energética, la electrificación, la demanda de centros de datos y la automatización, y las que no la tienen, y por lo tanto son más vulnerables a una desaceleración económica», concluye.

Estrategias de IA

En un escenario donde la IA ofrece oportunidades de inversión, la herramienta profesional InvestingPro pone a disposición de los usuarios las denominadas estrategias ProPicks, que utilizan una combinación de Inteligencia Artificial (IA) y análisis humano experto para destacar las acciones con potencial para superar los índices de referencia del mercado.

El modelo patentado de IA de Investing.com analiza datos financieros históricos, con la intención de categorizar y calificar diferentes acciones y su rendimiento histórico.

Estas estrategias cuentan una eficacia probada de haber batido a su índice de referencia S&P 500 o .

Este sistema aprende a identificar diferentes parámetros financieros y su correlación con el rendimiento general de las acciones a lo largo de los años y a asignar pesos relativos a los distintos parámetros financieros.

-

¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.

ECONOMIA

El año de la incertidumbre: 5 temáticas clave en 2025 por Wellington Management Por Investing.com

El año 2025 se perfila como un año difícil de interpretar y un punto de inflexión en el devenir de la economía global. La incertidumbre se ha apoderado de los mercados financieros y los inversores buscan respuestas a las grandes preguntas que plantea el futuro.

¿Qué desafíos acechan en el horizonte? ¿Cuáles son las tendencias que marcarán el rumbo de la economía mundial en el próximo año?

John Butler y Eoin O’Callaghan, estrategas macroeconómicos en Wellington Management, han llevado a cabo un exhaustivo análisis del panorama económico global y han identificado cinco grandes temáticas macro que definirán el año 2025, ofreciendo una visión de las oportunidades y riesgos que se presentarán en los próximos meses:

1. El fin del escenario de «aterrizaje suave»

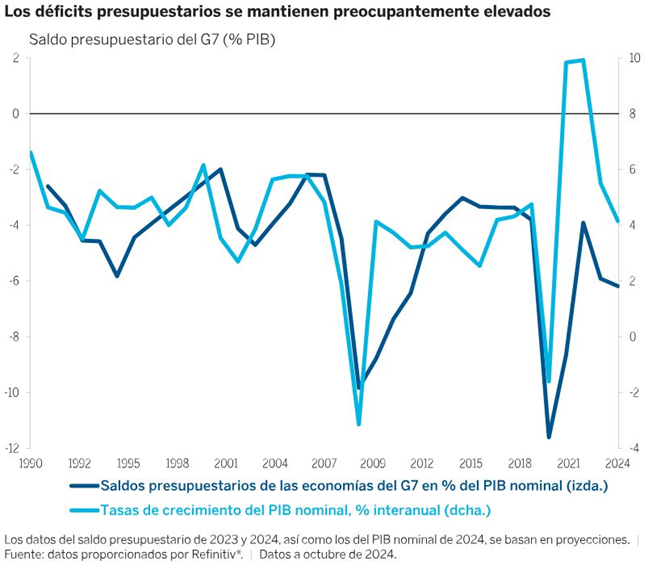

Nuestras previsiones apuntan a que 2025 será el año en que el mercado abandone el escenario esperado de aterrizaje suave. Aunque los aranceles están acaparando la atención del mercado debido al impacto de estanflación que podrían provocar, es importante subrayar el carácter extraordinario del contexto económico general. Nos dirigimos al 2025 viendo como casi todos los países implementan políticas de estímulo en un momento en que la inflación sigue por encima del objetivo (gráfico 1) y apenas hay margen de maniobra en la economía global.

Gráfico 1

Dicho de otro modo, este conjunto de políticas más laxas no está diseñado para combatir una debilidad, sino que se aplica como medida preventiva antes de que se instauren los aranceles. Casi nunca hemos presenciado una política tan procíclica en esta fase del ciclo: tipos de interés más bajos, condiciones crediticias más favorables, un multiplicador monetario que mejora y una política fiscal más laxa, todo en un momento en que la tasa de desempleo global aún se encuentra cerca de su nivel más bajo de, como mínimo, los últimos 35 años.

2. Los tipos de interés, la política fiscal y la inflación pueden sorprender positivamente

Llegados a este punto, creemos que hay tres lecciones importantes que están siendo ampliamente ignoradas.

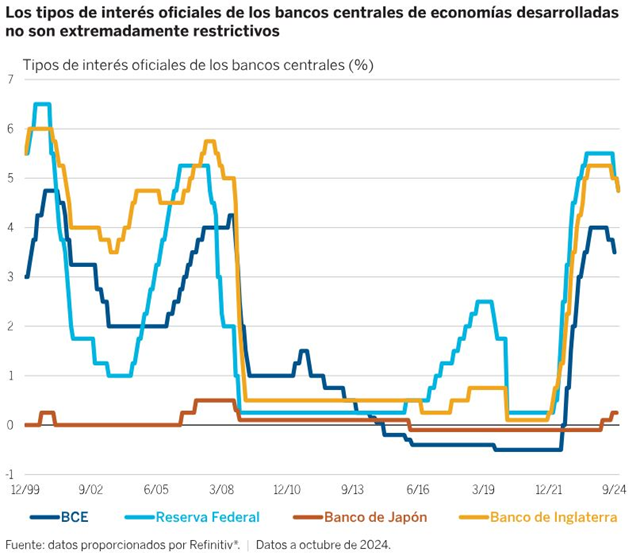

Los tipos de interés no son especialmente restrictivos, a pesar de la insistencia de los bancos centrales en afirmar lo contrario y de que los tipos de interés oficiales han estado muy por encima del promedio de los últimos 20 años (gráfico 2).

Gráfico 2

Lo que hace que este ciclo sea particularmente inusual es que el desapalancamiento del sector privado ha impulsado tanto la recuperación como el descenso de la tasa de desempleo. De ahí que los hogares y las empresas sean menos sensibles a las subidas de tipos. Esta es una de las razones que explica por qué el ritmo de crecimiento global solo se ha ralentizado ligeramente por debajo del promedio de los últimos 20 años. Por ello, es posible que el tipo de interés neutral en las principales economías desarrolladas se sitúe por encima de lo que la mayoría espera.

Los estímulos fiscales tienden a aumentar cada vez que se celebran elecciones y se aprueban presupuestos estatales. Los gobiernos, al igual que los mercados, confían en que los bancos centrales les respaldarán. Por ello, los déficits fiscales se amplían en épocas de recesión para contrarrestar la caída de la actividad. El problema es que, en los periodos de bonanza, no se ha aprovechado el aumento del crecimiento nominal para reducir esos déficits (gráfico 3). Como los responsables políticos no están dispuestos a tolerar un incremento del desempleo, consideramos que los rendimientos de los bonos deberían ser estructuralmente más altos de lo que son.

Gráfico 3

China ha vuelto a dar aire a los mercados desarrollados al reducir los precios de las materias primas y la inflación de los productos, tal como ocurriera entre 1995 y 2007, si bien no parece probable que la situación vaya a mantenerse. La debilidad de China ha camuflado la elevada inflación subyacente en la mayoría de las economías desarrolladas y, a su vez, ha permitido a los bancos centrales recortar los tipos de interés a pesar de la tensión en los mercados laborales. Sin embargo, esta dinámica podría estar a punto de cambiar debido a la respuesta de China ante la debilidad de su economía nacional y a la negativa de Estados Unidos a permitir que China exporte su desinflación, lo que podría llevar a otros países a seguir su ejemplo. Por tanto, es probable que la inflación de los productos haya tocado suelo.

3. Un mayor crecimiento nominal debería beneficiar a los activos de riesgo

Con una política laxa, mercados laborales tensionados y tipos neutros más altos, las consecuencias son evidentes, incluso antes de que entren en juego los aranceles. El crecimiento real, el nominal y la inflación deberían ser mayores en 2025 que en 2024 tanto en los mercados desarrollados como en los emergentes. Aunque cabe esperar que los bancos centrales recorten los tipos de interés menos de lo que anticipa el mercado, es probable que el crecimiento nominal se revise al alza. En condiciones normales, unas perspectivas de mayor crecimiento nominal son una señal positiva para los activos de riesgo, que deberían seguir despuntando. A nivel regional, los activos de riesgo de la zona euro y China son los más infravalorados en este escenario, por lo que tienen el mayor potencial de subida.

4. El regreso de las primas de riesgo

La continua escalada de los déficits públicos y la determinación de los bancos centrales de evitar una recesión podría alterar la relación «esperada» entre crecimiento nominal y precios de los activos. En este escenario, es probable que los activos de riesgo se revaloricen hasta que el mercado comprenda que las autoridades están dispuestas a impulsar el crecimiento a costa de mayores presiones inflacionarias, momento en el que exigirán primas de riesgo más altas en los activos. Ésa es la mayor amenaza para los mercados de renta variable: un incremento de los rendimientos de los bonos causado por un aumento de la , y no por perspectivas reales de crecimiento económico. El riesgo de que el mercado imponga las medidas restrictivas que los bancos centrales no quieren o no pueden aplicar se vuelve aún más pronunciado si se materializa la amenaza de mayores aranceles y proteccionismo. Un deterioro en el equilibrio entre crecimiento global e inflación haría que los déficits públicos parecieran menos sostenibles y que la política acomodaticia de los bancos centrales se percibiera como más «irresponsable».

El resultado electoral en EE. UU. ha complicado aún más este panorama, ya que podría acelerar la velocidad a la que el mercado asimila estas consecuencias, pero también limitar potencialmente los beneficios. Evidentemente, muchos aspectos dependerán de factores clave, como la composición de la nueva administración y el ritmo de las decisiones políticas. Sin embargo, la conclusión es que EE. UU. probablemente añada más demanda —a través de la política fiscal— a las importantes perturbaciones de la oferta derivadas de los aranceles y la emigración, lo que aumentará el poder de negociación de los trabajadores actuales. Esto contribuye a nuestra temática estructural a medio plazo de ciclos más volátiles, crecimiento nominal impulsado por la inflación y tipos a largo plazo estructuralmente más altos, pero también amenaza con agravar las disparidades macroeconómicas regionales. El mercado sabe que los exportadores, sobre todo Europa y China, serán los perdedores relativos. No obstante, los países y los responsables políticos rara vez permanecen quietos, lo que genera aún más incertidumbre.

5. Una creciente diferenciación entre países y regiones

Otra temática clave para 2025 y los siguientes años será la creciente diferenciación entre países, con menor correlación entre mercados y una mayor divergencia en las políticas. A medida que la globalización adopta una forma más limitada, el conocimiento de los mercados locales gana relevancia para los inversores activos que buscan aprovechar las nuevas oportunidades que se generan.

- China es el comodín. Es evidente que la imposición de importantes aranceles por parte de EE. UU. supondrá un duro golpe para el crecimiento, pero la reacción de China ante este movimiento será igual de importante. ¿Optará por exportar su exceso de capacidad a otras economías? En este escenario, el alza de la inflación en EE. UU. llevaría a una disminución de la misma en el resto del mundo. ¿Responderá China con una importante batería de medidas fiscales, monetarias y de divisas para protegerse de las potenciales consecuencias negativas? Probablemente. De no hacerlo, el riesgo de que se desencadene una crisis financiera es real.

- La zona euro es especialmente vulnerable. El modelo económico de Alemania, el principal motor de la zona euro, se ha desmoronado tras haber perdido su capacidad de exportar bienes producidos con energía importada barata. La imposición de aranceles por parte de EE. UU. desbarataría aún más el modelo alemán y la probable respuesta del Banco Central Europeo (más recortes a un ritmo más rápido que la Reserva Federal) no es una solución sostenible a largo plazo. Las próximas elecciones alemanas de febrero serán decisivas. La última vez que este país representó un lastre para el crecimiento europeo, un gobierno de centroizquierda impulsó un programa de reformas. En esta ocasión, todo apunta a que será un gobierno de centro-derecha quien presente una propuesta fiscal. Es probable que, una vez más, una crisis estructural desencadene una respuesta fiscal destinada a estimular la demanda. La inflación podría volver a mostrarse persistente.

- El Reino Unido representa el ejemplo perfecto de muchas de nuestras temáticas macro por su aparente disposición a aceptar una inflación más elevada. El nuevo Gobierno ya ha comenzado a relajar su política fiscal. A pesar de sus buenas intenciones para estimular el crecimiento a largo plazo, la política fiscal más laxa impulsará primero la demanda, a medida que el banco central reduzca los tipos y se suavicen las condiciones crediticias. El crecimiento nominal podría acelerarse aún más, por lo que los mercados han revisado a la baja el número de recortes de tipos previstos por el Banco de Inglaterra, especialmente frente a otros países. Aunque supone un gran riesgo de cola, el Reino Unido podría volver a subir los tipos a finales del año próximo.

- La reflación en Japón sigue firme; sin embargo, su mercado de renta fija es el más vulnerable ante una recesión global, ya que se da por sentado que los tipos de interés en Japón permanecerán siempre por debajo del nivel neutral. Aunque el Banco de Japón podría subir los tipos más de lo que anticipa el mercado en 2025, prevemos que las políticas seguirán favoreciendo el crecimiento. Japón es un ejemplo de cómo la evolución demográfica puede transformar una deflación generada por el ahorro en una inflación impulsada por los salarios. La cuestión más relevante en este país serán sus políticas. Las recientes elecciones mostraron con claridad que al votante típico le preocupa cada vez más la inflación. Sin embargo, parece que no serán escuchados, ya que lo más probable es que la nueva coalición relaje la política fiscal para que los hogares puedan contrarrestar la inflación, en lugar de aplicar medidas que contribuyan a eliminarla.

¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? ¡APROVECHE EL CYBER MONDAY AMPLIADO! ¡Última oportunidad de conseguir InvestingPro con un 55% de DESCUENTO! InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.

-

POLITICA3 días ago

El descargo de Longobardi tras su salida de Radio Rivadavia: «Me hizo acordar cuando Cristina ejecutó mi despido en Radio 10»

-

INTERNACIONAL2 días ago

Atropello múltiple en un mercado de Navidad en Alemania: al menos dos muertos y más de 60 heridos

-

POLITICA2 días ago

Guillermo Castello: «Kicillof está utilizando la caja de la provincia para posicionarse políticamente»

-

POLITICA1 día ago

Nisman: el Gobierno acepta el pedido del fiscal y levanta el secreto sobre los espías inorgánicos de la SIDE y el Ejército

-

CHIMENTOS2 días ago

Se confirmó el escandaloso motivo de la crisis entre Javier Milei y Yuyito González: «Él estaba cerca de Graciela Alfano»

-

POLITICA15 horas ago

El Gobierno reveló los pasos para salir del cepo cambiario y alcanzar la “flotación limpia”: cuáles son