ECONOMIA

Reforma laboral: adiós a la indemnización por despido y otros cambios a los que apunta el Gobierno

El Gobierno sigue avanzando en la reforma laboral, uno de los temas más relevantes para Javier Milei para este año, además de ser uno de los más polémicos por la tensión que puede generar con la CGT y los trabajadores en general.

En este caso, se relaciona con la puesta en marcha de un fondo de cese laboral, un sistema con el que busca reemplazar una indemnización por despido cuando no haya acuerdo entre las partes.

Reforma laboral: ¿adiós a la indemnización por despido?

En estos días, la Comisión Nacional de Valores (CNV) lanzó una consulta pública para definir cómo funcionarán los nuevos fondos de cese laboral. Esta iniciativa es para reglamentar los nuevos «Productos de Inversión Colectiva de Cese Laboral».

Se trata de un paso previo en la implementación del Sistema de Cese Laboral previsto en el Decreto N° 847/2024, y apunta a reemplazar en las empresas la indemnización por despido contemplada en la Ley de Contrato de Trabajo.

Este esquema impactaría en los empleados que fueron contratados luego de la aprobación de la reforma laboral en julio del año pasado. En este cambio se toma como modelo el fondo de cese laboral de la industria de la construcción, donde el porcentaje del aporte llega al 12% del salario bruto del trabajador durante el primer año de duración del contrato y es del 8% a partir del segundo.

El presidente de la CNV, Roberto E. Silva destacó que «hemos trabajado una vez más con el ministro Sturzenegger y el equipo del gobierno nacional en esta propuesta que tiene la potencialidad de revolucionar la forma en las que se implementan y acuerdan las indemnizaciones, a la vez que integra inversores institucionales de largo plazo en el mercado de capitales» y agregó que «es una medida que promueve los valores de la libertad en Argentina e impulsa el desarrollo del mercado de capitales, al mismo tiempo».

Cómo funcionan los nuevos fondos de cese laboral

Este sistema supone que el empleador debe contribuir con una suma adicional acordada en una negociación entre la empresa y los sindicatos. El monto, plazos y modalidades de las indemnizaciones por despido dependerán de lo que se acuerde en este nuevo sistema.

Además, los trabajadores podrán realizar aportes adicionales en el Sistema de Cese Laboral. No hay ninguna garantía mínima respecto del monto de la indemnización por despido.

El Sistema de Fondo de Cese se establecerá por medio del Convenio Colectivo de Trabajo y deberá administrarse a través de Fondos Comunes de Inversión Abiertos o Fideicomisos Financieros.

En el texto se establece la suscripción de cuotapartes provendrá exclusivamente de aportes de empleadores y/o trabajadores. Además, se limitará la concentración de inversiones por industria a un máximo del 30% del patrimonio neto del fondo, y no se permitirá invertir en valores emitidos por los propios empleadores aportantes.

Reforma laboral: el cambio crucial en el sueldo que quiere introducir el Gobierno

La reforma laboral es una de las condiciones estructurales que impuso el Fondo Monetario Internacional (FMI) a la Argentina en el último acuerdo firmado en abril. Incluye reformas laboral, impositiva y previsional y un nuevo esquema de coparticipación.

El organismo puso como condición que se implementen una serie de flexibilizaciones para negociar salarios y simplificar los vínculos entre las empresas y sus trabajadores. A su vez, aclara que esto debe estar acompañado de cambios impositivos para eliminar las barreras entre los trabajadores informales y formales.

En un informe, el Fondo sostuvo la necesidad de una reforma laboral integral «para fomentar la competencia y el empleo formal» del país.

En este contexto, el oficialismo tiene en carpeta en el Congreso un proyecto que busca para modificar, entre otras cuestiones, la ley de contrato de trabajo. Uno de los datos que sustenta este debate tiene que ver con la infomalidad laboral: según el INDEC, el 42% de los trabajadores no está registrado.

Sobre este tema, el ministro de Desregulación y Transformación del Estado, Federico Sturzenegger, acaba de plantear algunas de las cuestiones que le interesa establecer al Ejecutivo.

Puso el foco sobre la «rigidez laboral» que existe en el país y comparó la situación con otros países como Alemania. Así, deslizó que se debería modificar la negociación del sueldo, tomando como parámetros las regiones y la productividad.

«Argentina tiene un arreglo salarial que es el mismo para todo el territorio nacional y eso le impone al mercado laboral una rigidez que no permite ni siquiera tomar en cuenta las condiciones regionales o de productividad», dijo en una reunión ante empresarios.

El funcionario comparó a la Argentina con Alemania, que tiene negociaciones salariales que son regionales. De este modo, dejó en claro que «en algún momento esta rigidez la tendremos que plantear», y habló de la reforma laboral que está frenada por la justicia.

«Argentina tiene negociaciones salariales que son sectoriales nacionales. Alemania tiene negociaciones salariales que son regionales. Otro país que tiene el mismo sistema que Argentina es Italia», explicó el funcionario. En este sentido, el Gobierno pondría bajo análisis los actuales convenios colectivos de trabajo.

Reforma laboral: las modificaciones del proyecto del oficialismo en la Ley de Contrato de Trabajo

El proyecto que el oficialismo presentó en la Cámara Baja en marzo estuvo a cargo de la diputada nacional de La Libertad Avanza, Romina Diez, y lo hizo junto con otros 14 colegas del mismo bloque, entre quienes están José Luis Espert y Gabriel Bornoroni, jefe del bloque oficialista.

La modificación a la Ley de Contrato de Trabajo que se propone en el proyecto de ley representa una medida para actualizar una norma que cuenta con muchos años.

Entre los puntos destacados, se incluye:

1. Establecer un plazo de 30 días para que los empleados impugnen las sanciones que les son impuestas. Pasado dicho plazo, serán consideradas consentidas por el trabajador.

2. Incorporar algunos beneficios sociales al listado existente en el art. 103 bis, como por ejemplo, gimnasio, cuota de clubes, celulares o acceso a internet para el trabajador o su familia. Sobre esto no se pagan aportes y contribuciones a la seguridad social.

3. Determinar cuáles son los requisitos que deben contener los recibos de haberes.

4. Tener la posibilidad de homologar el cambio de condiciones de trabajo, sometidas ellas al control de la autoridad administrativa del trabajo (Ministerio o Secretaría, según la jurisdicción en la cual se lleve adelante). Esto permite que no se aleguen luego planteos de que las modificaciones fueron impuestas por parte de las empresas.

5. Establecer la obligación de guardar los recibos de haberes por el período de prescripción de los créditos salariales.

6. Habilitar a que los empleados puedan gozar de las vacaciones de manera fraccionada, algo que en los hechos ya se venía realizando, para poder particionar el período de descanso anual en diversos momentos del año, fijando un mínimo de 7 días para su goce.

Para el caso de matrimonios que desarrollen tareas en un mismo establecimiento, se dispone que el empleador otorgue las vacaciones en el mismo período.

7. En materia de pago de enfermedades inculpables, recepta posiciones de la Justicia en aspectos que generan dudas.

Establece que para el caso de salarios integrados con comisiones variables se deberá liquidar de acuerdo al promedio de lo percibido en el último semestre no pudiendo, en ningún caso, la remuneración del trabajador enfermo o accidentado ser inferior a la que hubiese percibido de no haberse operado el impedimento, debiendo incluirse en el cómputo las remuneraciones variables.

8. Prever que las indemnizaciones que hubiera percibido un empleado que hubiera reingresado a prestar tareas para el mismo empleado sea actualizada al momento del pago de una nueva indemnización.

9. Establecer que los créditos laborales devengarán un interés equivalente al IPC más 3%, lo que recepta la postura que hoy representa la mayoría de las Salas que integran la Cámara de Apelaciones del Trabajo en Buenos Aires y ofrece un tratamiento igualitario con lo que sucede en otras provincias donde las tasas de actualización muchas veces son más altas.

10. Establecer que, en los casos de condenas en procesos judiciales, las Micro, Pequeñas y Medianas empresas podrán acogerse al pago total de la misma en hasta un máximo de 12 cuotas mensuales consecutivas, las que serán ajustadas por la tasa de interés que la ley prevé.

El avance de este proyecto puede abrir un nuevo frente de conflicto entre el Gobierno y los sindicatos, con una CGT que está atenta porque considera que esta reforma va a dejar de lado derechos laborales fundamentales.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,reforma laboral,gobierno

ECONOMIA

Guía de outlets oficiales en Buenos Aires para encontrar ropa de marca a precios bajos

En un escenario de aumento constante de precios y consumo moderado, los outlets de ropa se consolidan como una alternativa atractiva para quienes buscan prendas de calidad sin pagar el precio completo de tienda. Al ofrecer ahorros considerables, se transforman en aliados perfectos para quienes quieren hacer compras y, al mismo tiempo, aprovechar mejor su presupuesto.

Tanto en la Ciudad como en la provincia de Buenos Aires hay diversos polos comerciales donde marcas reconocidas ponen a la venta productos con rebajas que, en muchos casos, superan el 50%.

Desde eventos temporales como el Re!Outlet hasta espacios permanentes como Distrito Arcos, Villa Crespo y Soleil Premium Outlet, la variedad de opciones permite satisfacer distintos gustos y necesidades.

La guía completa de outlests para comprar ropa de marca con descuento en Buenos Aires

Desde el 4 de julio, el reconocido Luxury Outlet volvió a abrir sus puertas en la Ciudad de Buenos Aires con grandes expectativas y una oferta renovada. Este clásico del consumo inteligente ofrece promociones imperdibles en más de 60 marcas de moda y deporte, tanto para mujeres como para hombres y chicos.

El espacio está ubicado en Avenida del Libertador 4441, bajo la Tribuna Plaza del Hipódromo de Palermo, y funciona de martes a domingos, de 12 a 20 horas. La entrada es libre y gratuita, y hay descuentos especiales todos los días, especialmente para quienes son socios del Club La Nación.

Entre las marcas que participan se destacan Wanama, Bershka, Levi’s, Ariborn, Cher, Pony, H&M, Forever 21, Cardon, La Dolfina, Rever, Prototype, Desiderata y Ayres, entre muchas otras. En el rubro deportivo también se encuentran Under Armour, Reebok, Topper, Fila, Head, Asics, Umbro y Kappa, lo que convierte al evento en una excelente opción para equiparse en ropa técnica o casual.

Se pueden conseguir zapatillas deportivas para chicos desde $25.000 y para adultos desde $30.000, camperas Topper a partir de $60.000, y buzos desde $25.600. En el caso de María Cher, muchas prendas están en 2×1, con jeans por $19.000, camperas a $60.000 y vestidos de fiesta desde $16.000.

La marca infantil Cheeky ofrece remeras a $5.600, camperas desde $12.000 y botitas a $12.000, con talles hasta el 12. También se destacan los combos de calzado de Addnice, que permite llevar dos pares por $60.000, o combinarlos con Head y pagar $72.000.

Para quienes buscan ropa de montaña o abrigo, Columbia tiene una promoción con doble descuento: 25% + 20% adicional para socios del Club La Nación, con polares desde $60.000. En Ayres, hay un 35% de descuento, y un tapado queda cerca de $50.000.

Desde este lunes 7 de julio y hasta el 1° de agosto, más de 40 marcas de ropa, calzado y accesorios, incluyendo gigantes como Nike y Adidas, ofrecerán descuentos importantes en pleno corazón de la Ciudad de Buenos Aires.

Esta vez, el evento se muda al Centro de Convenciones de Buenos Aires (Av. Figueroa Alcorta 2099, Recoleta), a pocos metros de la Facultad de Derecho. El horario será de 12 a 20 horas todos los días, y la entrada es libre y gratuita.

El concepto del Re!Outlet se basa en la venta de productos de temporadas anteriores, discontinuados o con pequeñas fallas, que no afectan su calidad pero sí permiten rebajas significativas en comparación con los precios regulares. Esto convierte al evento en una oportunidad ideal para quienes buscan renovar el placard sin que se resienta el bolsillo.

Cuenta con varias opciones de acceso en transporte público. La forma más directa es a través de la línea H de subte, bajando en la estación Facultad de Derecho, a solo unos minutos a pie. También se puede llegar en colectivo, con múltiples líneas que pasan por las inmediaciones, como la 17, 33, 67, 92, 93, 102 y 124, entre otras. Para quienes prefieren ir en bicicleta o auto, el predio dispone de ciclovías cercanas y estacionamiento disponible, lo que facilita aún más la llegada.

En Palermo, Distrito Arcos (Paraguay 4979, Palermo) fusiona arquitectura histórica con un entorno verde y más de 50 marcas nacionales e internacionales, como Lacoste, Levi’s, Prüne, Desiderata, Cheeky o Kevingston. Los descuentos rondan entre el 20% y el 50%, y se pueden encontrar oportunidades especiales con promociones bancarias.

Es ideal para combinar compras y paseo: los locales comerciales de Distrito Arcos están abiertos todos los días de 10 a 21 horas y, para quienes deseen hacer una pausa durante la jornada de compras, la propuesta gastronómica del predio funciona hasta las 23 horas, con opciones que van desde cafeterías hasta restaurantes al aire libre.

Se puede llegar en subte mediante la Línea D, bajando en la estación Palermo, o en tren a través de la Línea San Martín, que también tiene una parada en la estación Palermo. Además, numerosas líneas de colectivo circulan por la zona, entre ellas la 12, 29, 34, 39, 41, 55, 59, 64, 68, 93, 108, 111, 140, 151 y 166, entre otras.

El polo outlet de Villa Crespo se extiende sobre la Avenida Córdoba, y las calles Aguirre y Murillo. Allí se encuentran primeras marcas como Adidas, Puma, New Balance, Under Armour, Tommy Hilfiger, Wanama, Ay Not Dead, Rapsodia, Calvin Klein, entre otras.

Conviene recorrer con tiempo, ya que los descuentos varían según el local y el tipo de producto: muchos ofrecen precios de temporada anterior o con pequeñas fallas, lo que permite acceder a indumentaria de calidad a precios más bajos.

En subte, se puede tomar la línea B hasta la estación Malabia–Osvaldo Pugliese, ubicada a unos 4 minutos a pie de las principales calles de outlets como Aguirre y Gurruchaga. Para quienes eligen el tren, la línea San Martín tiene parada en la estación Villa Crespo, a unos 11–13 minutos caminando del corazón del circuito. El acceso en colectivo es muy práctico: pasan numerosas líneas que conectan distintos puntos de la ciudad, incluyendo la 15, 106, 109, 127, 166, 19, 34, 55, 90.

En el Parque Central Barracas (autopista 9 de Julio Sur y la calle California), este circuito más tranquilo y relajado alberga marcas como Nike, Puma, Adidas, Lacoste, Levi’s, Billabong, Salomon y Wilson. También es posible encontrar marcas nacionales menos conocidas pero de excelente calidad, lo que amplía las opciones y permite descubrir nuevas propuestas.

Varias líneas de colectivo tienen paradas cercanas al centro comercial, incluyendo las líneas 12, 39, 51, 93, 100, 133 y 148. La estación de tren más cercana es la de Constitución, que se encuentra a aproximadamente 18 minutos a pie del centro comercial. Desde allí, se puede caminar hasta el Parque Central Barracas o tomar un colectivo para llegar más rápidamente.

Asimismo, las líneas de subte C y E tienen paradas cercanas al Parque Central Barracas. Desde la estación Constitución, se puede tomar un colectivo o caminar hasta el centro comercial. El centro comercial cuenta con estacionamiento gratuito para quienes prefieren llegar en auto.

Ubicado en San Isidro y abierto de 10.00 a 22.00, el Soleil Premium Outlet (Bernardo de Irigoyen 2647, en el barrio de Boulogne) es uno de los centros comerciales más consolidados de zona norte. Con más de 70 tiendas, descuentos de entre el 30% y el 70%, patio de comidas, gimnasio, cine y estacionamiento gratuito, es una opción completa. Se destacan marcas como Nike, Adidas, Converse, Billabong, Vans y Scandinavian.

El outlet es fácilmente accesible mediante transporte público. Varias líneas de colectivo pasan cerca, entre ellas las 15, 21, 87, 194, 203, 204A, 314, 333, 365, 371, 407 y 437, lo que facilita la llegada desde distintos puntos. Además, las estaciones de tren más cercanas son Boulogne Sur Mer, de la Línea Belgrano Norte, y Bancalari, de la Línea Mitre, ubicadas a unos 2 a 3 kilómetros del outlet. Para quienes prefieren ir en auto, el acceso es sencillo desde la Autopista Panamericana, tomando el Acceso Norte y luego la colectora oeste hacia Boulogne Sur Mer y Bernardo de Irigoyen.

Con locales en San Telmo (Avenida Belgrano 302) y Olivos (Avenida del Libertador 3040), este outlet multimarca ofrece descuentos de hasta el 50% en prendas informales y urbanas. Reúne marcas como Rapsodia, Giesso, Ay Not Dead, La Dolfina, Paz Cornú, Las Oreiro, Levi’s y Brooksfield. Su propuesta abarca ropa para hombres, mujeres y niños.

Los locales de San Telmo atienden todos los días de la semana, de lunes a domingo, en el horario de 10:30 a 18:30. Por su parte, el local de Olivos abre de jueves a domingo de 11:00 a 20:00, mientras que los días martes y miércoles funciona de 10:00 a 19:00. Para más información, podés visitar su sitio web oficial: www.estacioncentral.com.ar o seguirlos en Instagram: @estacioncentraloutlet.

En Villa Lugano, el Factory Parque Brown (Avenida General Francisco Fernández de la Cruz 4602, Villa Lugano, CABA) se posiciona como uno de los shoppings con mayor variedad de outlets. Tiene más de 80 locales, con marcas como Wrangler, Montagne, Kosiuko, Topper, Reebok y Adidas, y su propuesta se centra exclusivamente en productos de outlet. Y ofrece una amplia variedad de marcas con descuentos de hasta el 70%.

Los locales comerciales están abiertos de lunes a domingo, en un horario de 10:00 a 22:00. En cuanto al patio de comidas de los shoppings, funciona de lunes a jueves de 8:30 a 22:00, mientras que los viernes, sábados y vísperas de feriados extiende su horario hasta las 23:00.

Varias líneas de colectivo, como la 36, 80, 101, 114, 117, 141 y 150, pasan cerca del lugar, facilitando el acceso desde diferentes zonas. La estación de tren más próxima es Lugano, de la línea Belgrano Sur, situada a unos 20 minutos a pie del outlet. Para quienes prefieren viajar en automóvil, se puede llegar fácilmente a través de la Avenida General Francisco Fernández de la Cruz, que conecta directamente con el centro comercial, el cual ofrece un amplio estacionamiento gratuito para sus clientes.

Claves para aprovechar el boom de los outlets

En síntesis, ya sea para aprovechar eventos especiales de outlets o buscar precios agresivos en polos, Buenos Aires ofrece múltiples alternativas para quienes quieren comprar ropa de marca y ahorrar. Eso sí: conviene ir con tiempo, comparar precios y no dejar pasar las oportunidades, porque en épocas de alta rotación, las mejores prendas desaparecen rápido.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,outlet,compras,ahorro

ECONOMIA

Se disparan las compras en Shein y Temu: cuántos dólares gastan los argentinos en las plataformas chinas

Hay un boom sostenido en las súper ofertas y las novedades de productos que no existen en Argentina Todos los detalles en la nota

22/07/2025 – 08:37hs

Las importaciones argentinas desde China vienen en alza durante los últimos meses. Desde Oriente llegan bienes de capital pero la novedad de los últimos tiempos se refiere al boom de compras de bienes de consumo. Ese rubro muestra un crecimiento en torno al 150% interanual, de acuerdo a los registros del Indec.

Ya no se trata exclusivamente de compañías importadoras que traen contenedores enteros desde Beijing. Ni sólo de empresarios y emprendedores que viajan 19.500 kilómetros para comprar baratijas (y no tanto) para vender por Instagram.

Desde que se implementó el «puerta a puerta», cada vez son más los argentinos que mediante un «click» adquieren productos en portales como Shein y Temu y a las reciben en su propio hogar a los 20 días.

Los beneficios de comprar a través de esos portales se pasan a la velocidad de la luz entre los clientes y las ventas suben exponencialmente. Así lo registró la consultora EconViews en su último reporte a clientes.

Cuántos dólares se van

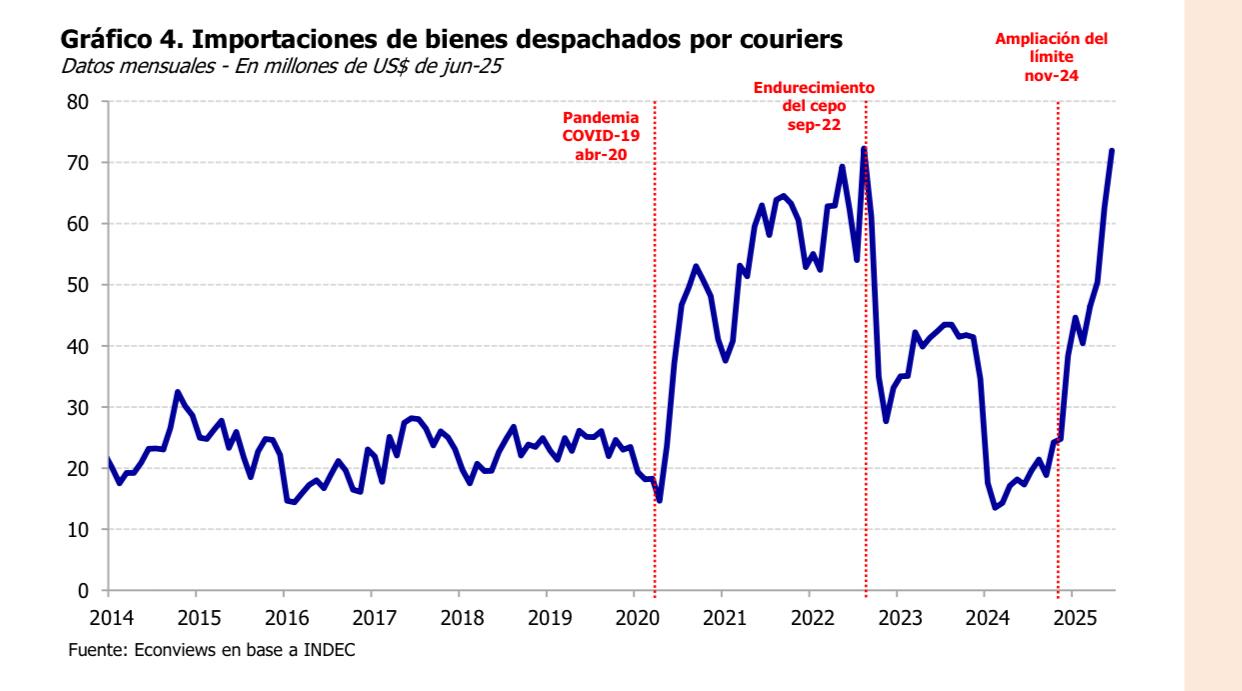

De acuerdo con EconViews, dirigida por el economista Miguel Kiguel, las importaciones de bienes despachados a través de esos servicios postales (couriers) que traen cosas desde China sumaron u$s72 millones durante junio. Acumularon u$s315 millones durante el primer semestre del año.

«La suba se dio a partir de la ampliación del límite para traer productos por esta vía en noviembre de 2024», recordó la consultora. Un fenómeno que se potenció durante la pandemia y explotó en los últimos meses, gracias al «dólar barato», las ofertas y la apertura comercial.

EconViews, a propósito de este fenómeno, sacó algunas conclusiones:

«Todo esto es una parte muy chica de todas las importaciones, pero es un buen reflejo de un comportamiento más generalizado. Este nivel de tipo de cambio real (incluso con la pequeña recuperación de los últimos meses) es bajo y genera incentivos a importar. A eso se suma el (necesario) proceso de apertura comercial. Esto va más allá de la discusión sobre la sostenibilidad del déficit de cuenta corriente. El hecho es que ahora las empresas y las personas pueden importar y les sale barato, entonces lo hacen. No es raro escuchar casos donde importar el producto terminado ahora es más rentable que producirlo localmente», resaltó el informe.

Importaciones de bienes despachados a través de esos servicios postales (couriers)

El perfil del consumidor interno

Por fuera de lo que son las compras en los portales chinos, el consumidor argentina se puso más estricto a la hora de hacer compras en el país.

Los consumidores ya no son lo que eran. Modificaron su comportamiento a medida que avanzó el nuevo modelo económico. Son más meticulosos y -antes de decidir- van a la pesca de las ofertas, en un momento en que fluyen las promociones bancarias y a través de las distintas aplicaciones.

El dato es contundente: en ocho de cada diez hogares se hacen las compras elementales en por lo menos cuatro canales distintos. Una exigencia a veces extrema, pero que los consumidores se sienten en la obligación de afrontar con tal de conseguir precios más bajos.

En medio del consumo pinchado, la competencia entre los distintos canales de ventas se canibalizó.

El fenómeno de los portales chinos, en este contexto, no hizo más que profundizar esta tendencia.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,compras online,china

ECONOMIA

El dólar que quiere Caputo vs el que testea al mercado financiero local y Wall Street para llegar a las elecciones

La fuerte volatilidad del valor del dólar oficial y del dólar paralelo, iniciada el 12 de julio con el desarme de las Letras de Liquidez (LEFIs), se mantuvo ayer luego del cierre de listas para las elecciones legislativas bonaerenses del 7 de septiembre.

En el plano político, surgen diversas incógnitas en el mercado financiero: la posibilidad de que La Libertad Avanza (LLA) absorba al PRO en las próximas elecciones nacionales, si el oficialismo superará el 40% de los votos el 26 de octubre, y si el peronismo unificado podrá imponerse en la provincia de Buenos Aires.

La mayoría de los analistas consultados por iProfesional estima que el equipo económico buscará estabilizar el tipo de cambio en torno a los $1.300 hacia fin de año, con una inflación mensual promedio del 1,5% para el segundo semestre.

Según fuentes oficiales, la intención es mantener ese valor del dólar oficial hasta las elecciones legislativas nacionales del 26 de octubre.

Proyecciones de dólar e inflación para 2025

En el ámbito privado, el Relevamiento de Expectativas de Mercado (REM) publicado por el BCRA el 4 de julio indica que la mediana de las proyecciones para julio de 2025 se ubica en $1.207. El Top 10 de analistas prevé un tipo de cambio nominal de $1.201 para el mismo mes, y $1.325 para diciembre, lo que implica una variación interanual del 29,7%, superior a la proyectada en junio.

En paralelo, el último informe de FocusEconomics estima que el valor del dólar oficial podría alcanzar los $1.516 hacia fines de diciembre, lo que representaría un incremento del 47% anual frente a una inflación proyectada del 42%.

Ese valor superaría la banda de flotación de entre $1.000 y $1.400 establecida por el Gobierno en abril, cuando se flexibilizó el cepo cambiario para personas físicas. Esta banda se actualiza mensualmente en un 1%.

El mercado de futuros y opciones del A3 (ex Matba-Rofex) convalida un valor de $1.475 para diciembre. Esto refleja una diferencia con el máximo estimado por algunas consultoras, aunque se mantiene por encima del promedio de los economistas relevados por FocusEconomics.

Estimaciones privadas y rol del agroexportador

Entre las estimaciones más altas se encuentran las de Empiria ($1.516), Oxford Economics ($1.504), Capital Economics e Invecq Consulting (ambas con $1.500). Aurum Valores proyecta un valor de $1.430 para diciembre.

Uno de los problemas habituales en contextos preelectorales es la restricción externa. Pese a una fuerte liquidación del agro durante el primer semestre, el BCRA no logró acumular las reservas necesarias para cumplir con los compromisos asumidos con el FMI.

Además de la menor oferta, la demanda de dólares oficiales para el pago de importaciones, deuda y ahorro minorista se mantiene elevada.

Desde el 14 de abril, cuando se levantó el cepo para personas físicas, se estima que los ahorristas compran alrededor de 2.000 millones de dólares mensuales.

Intervención oficial y presión cambiaria

Durante la última rueda, el equipo económico mantuvo el dólar oficial en torno a los $1.300, mientras que operadores locales e internacionales lo proyectan más cerca de $1.400 para diciembre.

El BCRA intervino nuevamente en el mercado de futuros, vendiendo contratos con valores de $1.410 para octubre y $1.475 para diciembre, donde se presenta como único oferente.

El dólar mayorista retrocedió por primera vez en cuatro jornadas y cerró a $1.275, con intervención oficial. El minorista promedio fue de $1.298,51 según el BCRA, y el tipo de cambio del Banco Nación se mantuvo en $1.300.

Los dólares financieros (MEP y CCL) también retrocedieron. El MEP cerró a $1.281 y el CCL a $1.280. El dólar tarjeta, que incluye recargos impositivos, se ubicó en $1.690.

Dinámica del mercado financiero y tasa de interés

El comportamiento del dólar contado fue influido por la intervención en futuros. Según operadores, la mayoría de los contratos cerraron con pérdidas tras operar en negativo.

Desde Invertir en Bolsa (IEB), el analista Nicolás Capella destacó que la caución a un día superó el 50% anual. Esto impactó en el resto de los instrumentos en pesos, con caídas de entre 1% y 2% en tasas fijas y CER.

Capella señaló que la curva en pesos ofrece tasas reales atractivas, con valores del 5% de TEM en el corto plazo y superiores al 3% en tramos medios y largos.

Desde PR Corredores de Cambio informaron que el volumen negociado cayó y la divisa estadounidense mostró una tendencia mixta, con máximos diarios en $1.294 durante la mañana.

Expectativas cambiarias e impacto de las LEFIs

Según operadores consultados, la caída en la oferta de dólares y el desarme de posiciones comenzaron con fuerza en la segunda semana de julio, marcando un descenso que se detuvo tras alcanzar mínimos a fines de la semana pasada.

La combinación de suba de tasas e intervención oficial generó un retroceso en la cotización en el arranque de la semana. Se negociaron 470 millones de dólares en el mercado de contado y 935 millones en futuros.

Para diciembre, los operadores estiman que el tipo de cambio mayorista alcanzará los $1.475, un valor superior al previsto en el adelanto del Presupuesto 2026, que proyecta $1.229. En tanto, el dólar blue cerró en $1.325.

Desde la consultora 1816 explicaron que las recientes decisiones del BCRA y el Tesoro, como el retiro de las LEFIs, dejaron señales contradictorias. La baja de tasas generó presión sobre el dólar, mientras que luego se aplicaron medidas de absorción monetaria.

Rol del agro y fragilidad del equilibrio monetario

Los analistas de 1816 prevén que la liquidación de dólares del sector agroindustrial comenzará a caer desde agosto, luego de un primer semestre récord con 64,5 millones de toneladas exportadas y un ingreso de US$ 20.700 millones, según la Bolsa de Comercio de Rosario.

Advierten que si no se absorbe el exceso de pesos, la oferta de divisas no alcanzará para mantener la estabilidad cambiaria. Aunque las reservas del BCRA superan los US$ 40.000 millones, persisten tensiones inflacionarias.

Uno de los riesgos es el eventual traslado de la suba del tipo de cambio a precios. Hasta el momento, el impacto sobre el IPC fue moderado, pero los analistas advierten que podría cambiar si el mercado desancla expectativas.

En ese caso, el BCRA debería subir nuevamente las tasas de interés reales para controlar la inflación, lo que incrementaría el costo del dinero en una economía que ya muestra bajo consumo y caída del salario real.

Escenario electoral y vencimientos de deuda en pesos

De cara a las elecciones de octubre, se espera que los inversores privilegien el dólar como reserva de valor. Entre las causas que podrían impulsar su cotización figuran la menor liquidación del agro y la incertidumbre electoral.

Durante el cierre de listas en provincia de Buenos Aires, el oficialismo mostró organización bajo la supervisión de Karina Milei, mientras que el kirchnerismo pidió postergar el cierre por falta de acuerdo entre Axel Kicillof, Máximo Kirchner y Sergio Massa.

Un punto de atención es el impacto que tendría la suba de tasas sobre los vencimientos de deuda en pesos. El Tesoro realizó una licitación extraordinaria el miércoles pasado para absorber $5 billones tras el rescate de LEFIs.

Según Aurum Valores, entre fines de julio y la semana previa a las elecciones del 26 de octubre, el Gobierno deberá afrontar vencimientos por unos $45 billones, equivalentes a US$ 33.000 millones.

Riesgo financiero e impacto sobre consumo

La letra más corta adjudicada en la última licitación rinde 3,31% mensual, más del doble que la inflación de junio. La más baja fue del 2,9%, también por encima del IPC proyectado.

Desde Portfolio Personal Investment (PPI) señalaron que el equipo económico no estaba conforme con la curva de rendimientos ni con la volatilidad cambiaria que se había generado.

Por eso justificaron la emisión fuera de cronograma, sumada a repos con bancos y venta de Lecaps en el mercado secundario, con el objetivo de recomponer tasas y estabilizar el tipo de cambio.

No obstante, una nueva suba de tasas podría encarecer aún más los vencimientos. Además, los plazos de colocación se acortaron: el promedio actual es de 40 días frente a los 230 del primer trimestre.

Finalmente, el último informe del Banco Provincia advirtió que este escenario podría traducirse en mayores costos de crédito para empresas y familias, en un contexto de débil consumo y caída del poder adquisitivo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,dolar blue

POLITICA3 días ago

POLITICA3 días agoJuan Carlos Maqueda defendió la condena contra Cristina Kirchner: “Hay una sensación de que se hizo Justicia y que no hay impunidad”

POLITICA2 días ago

POLITICA2 días agoExpulsada del Gobierno, Victoria Villarruel empieza a tomar distancia, pero no tiene proyecto político para este año

POLITICA2 días ago

POLITICA2 días agoLa CGT evalúa adelantar a octubre el recambio de sus autoridades y define una movilización contra Milei