ECONOMIA

Supermercado Carrefour vende camperas y buzos baratos y en cuotas sin interés

El supermercado Carrefour ofrece la posibilidad de comprar ropa barata en algunas de sus sucursales durante los últimos días de abril. Con descuentos y cuotas sin interés, es posible encontrar remeras, chombas, camisas con precios rebajados. También, camperas y buzos a muy buen precio.

De acuerdo a un relevamiento realizado por iProfesional en la sucursal Warnes de Carrefour, en la Ciudad de Buenos Aires, hay una serie de promociones a tener en cuenta si se quiere comprar ropa barata.

Supermercado Carrefour vende camperas y buzos baratos y en cuotas en abril 2025

Con solo pasar por la sección destinada a la indumentaria de la sucursal, se ven los carteles que avisan de las importantes ofertas y promociones.

«Martes 22 al 28 de abril, 15% de descuento y 6 cuotas sin interés en camperas y chalecos«, dice uno de los carteles, junto a distintas prendas.

También hay 50% de descuento en la segunda unidad en remeras, chombas, camisas, pijamas, pantuflas y bodies.

Lo cierto es que la posibilidad de comprar prendas con rebajas y en hasta seis cuotas sin interés con tarjetas de crédito, representa una buena oportunidad para comprar -por ejemplo- buzos y camperas justo en la época del año cuando llegan las temporadas bajas.

Supermercado Carrefour vende buzos y camperas con descuentos y en cuotas

A continuación, algunos de los precios de camperas, buzos y chalecos en Carrefour:

- Campera Everlast: $54.990

- Buzo medio cierre polar Tex: $39.990

- Campera con capucha: $89.900

- Chaleco canelón largo Tex: $90.990

- Parka larga canelón con capucha: $119.990

- Campera rellena liviana: $79.990

- Swater cuello redondo: $39.990

- Chaleco relleno liviano: $49.990

Carrefour vende camperas más baratas en abril y en cuotas sin interés

Qué descuentos tiene el Supermercado Carrefour en abril, día por día

Estos son los descuentos y promociones que ofrecerá el Supermercado Carrefour en abril de 2025, día por día, para que tengas en cuenta para la próxima gran compra del mes o la semana:

Lunes: 10% de descuento para mayores de 60 años o ANSES con Mi CARREFOUR, 10% de descuento con Tarjeta Carrefour Prepaga y Crédito para jóvenes de 18 a 24 años, 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour.

Martes: 10% de descuento para mayores de 60 años o ANSES con Mi CARREFOUR, 10% de descuento con Tarjeta Carrefour Prepaga y Crédito para jóvenes de 18 a 24 años, 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour, 15% de descuento pagando con Tarjeta Mi Carrefour Prepaga y Crédito.

Miércoles: 10% de descuento para mayores de 60 años o ANSES con Mi CARREFOUR, 10% de descuento con Tarjeta Carrefour Prepaga y Crédito para jóvenes de 18 a 24 años, 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour, 15% de descuento pagando con Tarjeta de crédito y débito del Banco Patagonia.

Jueves: 10% de descuento para mayores de 60 años o ANSES con Mi CARREFOUR, 10% de descuento con Tarjeta Carrefour Prepaga y Crédito para jóvenes de 18 a 24 años, 20% de descuento con tarjeta Mi Carrefour prepaga, 15% de descuento con tarjetas de crédito Mastercard, 20% de descuento con tarjeta Mi Carrefour crédito, 15% de descuento sin tope con Mercado Pago, 3 cuotas sin interés pagando con Tarjetas de crédito Visa y Mastercard pagando con Banco Galicia.

Viernes: 10% de descuento para mayores de 60 años o ANSES con Mi CARREFOUR, 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour, 3 cuotas sin interés pagando con Tarjetas de crédito Visa y Mastercard pagando con Banco Galicia, 10% de descuento con Mercado Pago, 25% de descuento con tarjeta Visa del Banco Santander a través de MODO.

Sábado: 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour, 3 cuotas sin interés pagando con Tarjetas de crédito Visa y Mastercard pagando con Banco Galicia, 10% de descuento con Mercado Pago, 25% de descuento con Banco BBVA a través de MODO pagando con Tarjetas de crédito visa solo para cuenta sueldo, 10% de descuento si contás con algún beneficio de Anses y cobrás por mercado Pago (abonando sólo con Mercado Pago).

Domingo: 15% de descuento pagando con tarjeta Mi Carrefour crédito y con Tarjeta Prepaga Mi Carrefour, 3 cuotas sin interés pagando con Tarjetas de crédito Visa y Mastercard pagando con Banco Galicia, 10% de descuento con Mercado Pago, 10% de descuento si contás con algún beneficio de Anses y cobrás por mercado Pago (abonando sólo con Mercado Pago).

Programando la entrega para el miércoles: 25% de descuento con tarjeta de crédito Visa o Mastercard de Macro Preferencial (Platinum), 15% y 20% de descuento con tarjeta de crédito Visa del Banco Patagonia, 25% de descuento con tarjeta de crédito Visa de Banco Santander, 30% de descuento con tarjetas de crédito Visa o Mastercard de Banco Nación, 20% de descuento con tarjeta de crédito Visa o Mastercard de Macro, 30% de descuento con tarjeta de crédito Visa del Banco Patagonia, 30% de descuento con tarjeta de crédito Visa o Mastercard de Macro Selecta.

Lo cierto es que, más allá de las distintas promociones del mes, los descuentos en camperas y buzos, hace que comprar ropa en Carrefour, en esta época del año, sea una buena alternativa para ahorrar dinero.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,supermercado,precios,carrefour

ECONOMIA

BNB, la única criptomoneda que logró récord en julio, además de Bitcoin

Junto con Bitcoin, se trata del único criptoactivo, dentro de las 100 principales por capitalización de mercado, en lograr un máximo histórico este mes

29/07/2025 – 18:41hs

Binance Research, el brazo oficial de investigación de Binance, ha publicado un análisis titulado «BNB en su máximo histórico (ATH): El resultado de factores estructurales a largo plazo.» Los hallazgos clave del análisis incluyen:

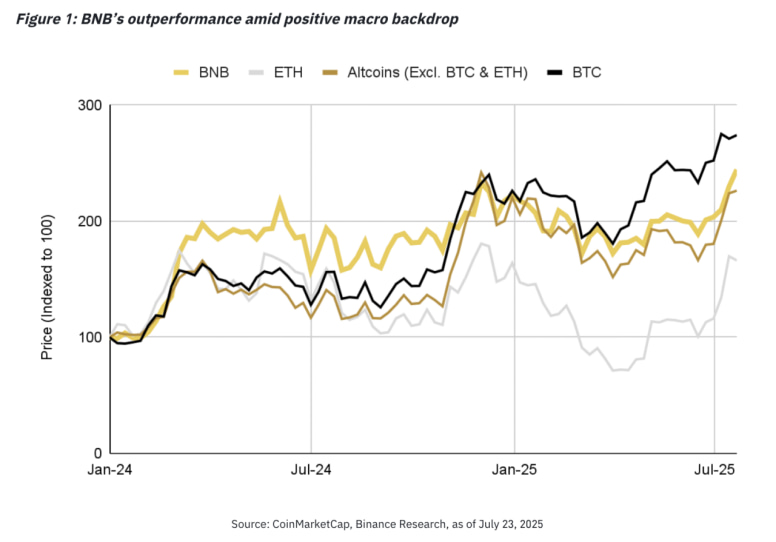

1. BNB alcanza nuevo ATH, consolidando su estatus blue-chip

BNB rompió su máximo histórico anterior, superando los u$s800 y alcanzando una capitalización de mercado de u$s112 mil millones, convirtiéndose en la tercera criptomoneda más grande después de Bitcoin y las stablecoins. Este hito subraya la transformación de BNB en un activo blue-chip con creciente reconocimiento institucional.

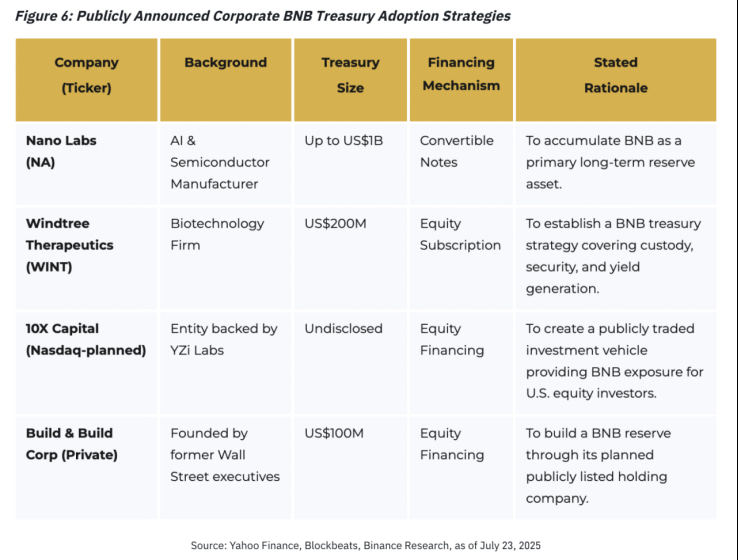

El informe de Binance Research señala que existe una demanda potencial de tesorería corporativa por más de $1.2 mil millones para BNB, superando la tasa de adopción de Ethereum. Esto señala un cambio importante, ya que BNB pasa de ser un token minorista a un activo de reserva de grado institucional.

2. Rally impulsado por demanda spot refleja dinámicas saludables del mercado

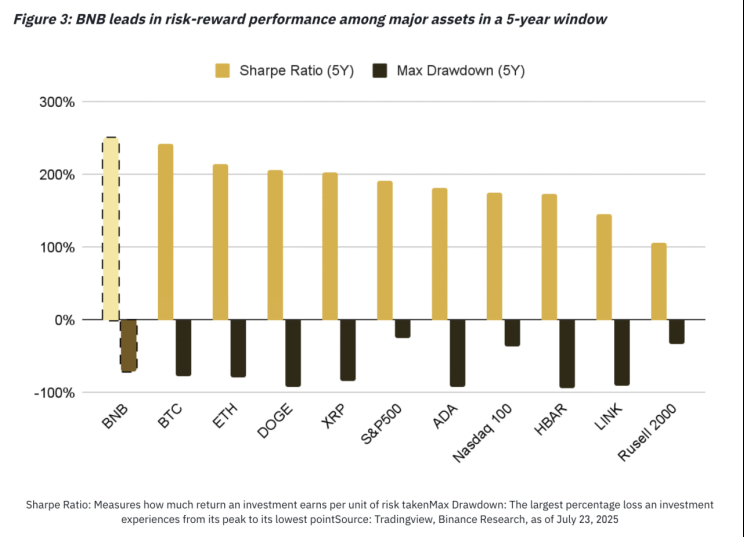

Este hito distingue a BNB como la única criptomoneda importante, aparte de Bitcoin, dentro de las 100 principales por capitalización de mercado con más de dos años de historia, que logró un nuevo máximo este mes. El rally reciente de 5 semanas está impulsado principalmente por la demanda en el mercado spot, no por apalancamiento, respaldado por un perfil riesgo-recompensa superior a 5 años.

3. Desempeño superior ajustado al riesgo

BNB presenta un ratio Sharpe de 2.5, lo que indica que por cada dólar de riesgo asumido, el retorno fue de 2.5 dólares. Esto significa que BNB ha tenido caídas significativamente menores en comparación con muchas criptomonedas importantes e índices de mercado tradicionales, ofreciendo a los inversores un perfil riesgo-recompensa más estable y atractivo en los últimos cinco años.

4. El poderoso ecosistema impulsa el ciclo de valor

El valor de BNB está impulsado por un ecosistema único que combina utilidad centralizada y descentralizada. En el exchange centralizado de Binance, los poseedores de BNB disfrutan de descuentos en comisiones de trading, ventas exclusivas de tokens y oportunidades de staking que bloquean la oferta e incentivan la tenencia a largo plazo.

Paralelamente, BNB alimenta el marco multinivel de BNB Chain — incluyendo Layer 1, opBNB Layer 2 y almacenamiento descentralizado en Greenfield — sirviendo como comisiones de gas, colateral en DeFi y tokens de gobernanza que aseguran la red y permiten a los poseedores votar sobre actualizaciones.

Más allá de la blockchain, BNB se expande hacia casos de uso en el mundo real como pagos a través de Binance Pay y reservas de viajes en Travala.com, conectando los activos digitales con la vida cotidiana. La adopción institucional también crece, con una demanda de tesorería corporativa que supera a Ethereum.

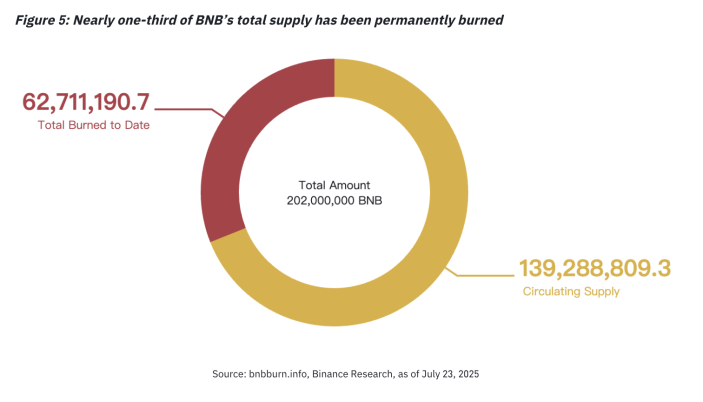

Apoyando este ecosistema están las tokenómicas deflacionarias de BNB: un mecanismo de Auto-Burn ha eliminado permanentemente el 31% del suministro total, aumentando la escasez y el valor a largo plazo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,binance,criptomonedas

ECONOMIA

Más presión para el dólar: a Caputo le sale más caro aspirar los pesos que están dando vueltas en el mercado

La licitación de bonos del Tesoro puso en números el nivel de incertidumbre que se vive en el mercado. No logró el objetivo de renovar la totalidad del vencimiento -sólo se «rolleó» un 76,3% del total- y, además, hubo que convalidar una tasa de interés alta, que para los plazos mas cortos llega a 4,28% de tasa efectiva mensual.

Hablando en plata, eso implica que el Tesoro deberá resignarse a que unos $2,8 billones queden en circulación. En otros tiempos no muy lejanos, esto habría sido hasta celebrado por Toto Caputo, que decía que un rollover menor al 100% era el síntoma de una economía que crecía y en la que los bancos reclamaban liquidez para prestarles más a las empresas y los consumidores.

Pero luego de los episodios de volatilidad de los últimos días, y tras la evidencia de que el Banco Central intervino fuerte en el mercado de futuros para contener al dólar, cada vez se hace más difícil sostener ese argumento.

Más bien al contrario, hay síntomas de enfriamiento del crédito. En junio, los préstamos del sector bancario tuvieron un crecimiento mensual real de 2,6%, lo cual implica una ralentización respecto de los meses anteriores, cuando el crecimiento venía a una velocidad de 3,9%. Y los últimos informes hablan sobre una caída de 7,1% mensual para la financiación con tarjeta de crédito, mientras que también disminuyen los depósitos, aunque a un ritmo menor, de 1,4%.

Esa situación tendió a agravarse tras la turbulencia que llevó a las tasas de interés muy por encima de la expectativa inflacionaria.

Y la apuesta del gobierno era que la situación se normalizara con la nueva licitación de Lecaps, a donde suponían se canalizaría toda la nueva liquidez que les quedó a los bancos por la eliminación de las LEFI.

Carrera dólar versus tasas

Sin embargo, los resultados dejaron a los inversores más nerviosos que antes, dado que hubo que convalidar tasas superiores a las de la última licitación fuera de programa, en la que se había pagado una tasa efectiva anual de 47% que a muchos analistas les pareció escandalosa.

Este martes para los títulos de vencimiento corto se pagó una tasa de 4,28% efectiva mensual, que equivale a un 65% tasa de retorno efectiva anual. Si se tiene en cuenta que la inflación mensual está debajo del 2% y que se estima a 12 meses una inflación anual de 20%, son tasas difíciles de justificar.

A no ser, claro, que dentro de esas tasas haya un componente de cobertura contra el riesgo de una devaluación. De hecho, quien haya comprado el bono que paga en octubre, tendrá un premio equivalente a un dólar que cotice a $1.438. Es un nivel mayor al del mercado de futuros, donde los contratos para octubre cotizan a $1.410. Es decir, es una tasa rentable para quienes hagan la doble cobertura.

Aun así, no se logró la renovación que el gobierno esperaba. Y ello ocurre en el contexto de un mercado que empuja el tipo de cambio al alza. En el último mes, el dólar mayorista tuvo un incremento de 7,6%.

Los más críticos del gobierno afirman que la estabilidad financiera sólo se mantendrá en la medida en que cada licitación logre un rolleo casi total de los títulos que vencen. Y que, en caso de que el número sea menor -como acaba de ocurrir- los pesos «excedentes» no irán lubricar el sector productivo, sino que terminarán corriendo al dólar.

Esa presunción parece confirmada por los últimos números del mercado cambiario que informó el Banco Central. En junio los minoristas adquirieron dólares por u$s4.357 millones, contando las compras netas de billetes en los bancos por u$s2.020 millones y otras salidas netas de divisas por u$s2.308. La cifra implica una suba de 25% respecto de mayo -el primer mes completo sin controles cambiarios-, que a su vez había sido superior en 59% a abril.

El BCRA estimó que un millón de personas compraron divisas en el sistema bancario, un nivel similar al que se había registrado en mayo. Y todo indica que los números serán peores en julio, cuando los ahorristas siguieron al pie de la letra el ya célebre consejo de Toto Caputo –»si te parece que el dólar está barato comprá, no te la pierdas, campeón»-.

«¿Con qué pesos?»

Otro signo del cambio de humor del mercado es que, aunque quedaron desiertas por falta de interés las licitaciones de bonos dólar linked -es decir, los que ajustan con la devaluación del tipo de cambio oficial-, ya no hay margen para tomarlo como un síntoma de confianza.

En las licitaciones anteriores, cada vez que surgían críticas sobre el atraso cambiario, Caputo ponía en el menú los títulos dólar linked y, cuando finalmente quedaban sin interesados, el gobierno lo consideraba un motivo de celebración, porque lo interpretaba como un gesto de credibilidad sobre la sostenibilidad del esquema cambiario.

Otra diferencia respecto de licitaciones anteriores es que ya no puede argumentarse que hubo una mejora en el perfil de la deuda por haberse renovado bonos a mayores plazos y menores tasas de interés.

Más bien al contrario, lo que se vio este martes es que casi un 70% de la renovación de deuda se concentró en títulos de cortísima duración: uno que vence el 15 de agosto y otro el 29 del mes próximo. No hubo títulos que vencieran después de octubre -considerado por el mercado un punto de inflexión, porque es cuando se realizarán las elecciones legislativas-.

Lo cierto es que los funcionarios del equipo económico ya no muestran la confianza de otros momentos. Y el mayor blanco de los ataques fue el secretario de Finanzas, Pablo Quirno, a quien le gusta polemizar en las redes con los críticos del plan económico. Muchos le recordaron con sorna que en otros tiempos, el secretario había propuesto que se estamparan remeras con la inscripción «¿Con qué pesos?». Las chicanas indican que esas remeras bajaron drásticamente de precio.

También abundaron los memes vinculados a la sigla TMAP, que en la intimidad del gobierno significa «todo marcha acorde al plan», pero que en el mercado financiero acaba de ser resignificada como «tasas muy altas, Pablo».

¿Es manejable la bola de Lecaps?

Lo peor para el gobierno no es el resultado de una licitación puntual, sino el cuestionamiento que está por detrás de los números: cada vez son más los economistas argumentan que no existe el ancla monetaria que supuestamente otorgará la estabilidad cambiaria.

La crítica principal es que la «base monetaria amplia» que toma como referencia el gobierno no es relevante en este momento. Y quienes ponen el foco en el agregado monetario M3 -incluye, además del circulante, las cuentas corrientes y las cajas de ahorro, los depósitos a plazo públicos y privados- ven que viene creciendo aceleradamente: un 11% en un mes, y un 59% acumulado en el año.

Es en ese contexto que se comenzó a hablar de una «bomba de Lecaps» y que lo que el gobierno presenta como una mejora en el perfil de deuda no fue más que cambiar el déficit cuasifiscal -las Leliqs y pases a un día que pagaba el Banco Central- por una nueva deuda.

El vencimiento de este martes fue grande, pero el calendario marca otra prueba difícil en agosto con vencimientos de Lecaps por $30 billones. Cuando un analista que le preguntó al secretario Quirno de dónde saldrían los fondos para pagar los intereses de Lecap a su vencimiento, el funcionario respondió con un lacónico «se refinancia».

Esa tesitura se está devaluando. Ya quedó en claro que no sólo no se puede refinanciar en su totalidad sino que, además, el costo es el riesgo de una espiralización en la clásica carrera del dólar contra las tasas.

Cuestionando el superávit

Algunos críticos hasta empezaron a cuestionar la veracidad de los números fiscales. En otras palabras, que si se contabilizara correctamente el costo de intereses de la deuda que se está acumulando, entonces ya no existiría el superávit fiscal financiero, sino que los números estarían en rojo.

Es un argumento que tiene la potencia de un misil a la línea de flotación del plan económico, porque justamente el dato en el que se basa Caputo para sostener que «esta vez es diferente» es que, a diferencia de otros momentos de la historia reciente, ahora hay superávit fiscal.

Tomando el caso el resultado fiscal de junio, el dato oficial marca un superávit de $551.000 millones, pero cuando se calcula la acumulación de intereses capitalizados -y no pagados- de Lecaps, entonces queda un «rojo» de $5,8 billones. En enero, ese déficit era de $3,1 billones, lo cual da la pauta de la alarma que tienen estos economistas por la velocidad de crecimiento de la «bola» de deuda del Tesoro. Si se contabiliza el acumulado anual, entonces el déficit rondaría los $27 billones.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,luis caputo,deuda

ECONOMIA

Las reservas del BCRA subieron casi u$s1.200 millones, a la espera de un nuevo desembolso del FMI

El Banco Central (BCRA) cerró la jornada del martes con un incremento en sus reservas internacionales, que treparon hasta los u$s41.241 millones. El aumento, cercano a los u$s1.200 millones, se explica principalmente por el ingreso de un desembolso del Banco Interamericano de Desarrollo (BID), cuya llegada ya había sido anticipada días atrás.

Este fortalecimiento de las arcas del BCRA llega en un momento clave, ya que el Gobierno busca mejorar su perfil externo de cara a la evaluación del Fondo Monetario Internacional (FMI). Aunque aún no alcanza los niveles comprometidos con el organismo, este ingreso representa un alivio para las cuentas del Estado.

Subieron las reservas del Banco Central, clave para el acuerdo con el FMI

«Estas transferencias de organismos multilaterales permiten recalibrar las metas de reservas. Para el pago de intereses del viernes -unos u$s832 millones- ya estarían disponibles los u$s2.100 millones que se espera que libere el FMI«, explicó Sebastián Menescaldi, economista de la consultora Eco Go.

Por su parte, Gabriel Caamaño, de Outlier, sostuvo que aunque el nivel actual de reservas aún dista del objetivo fijado por el FMI, estos movimientos ayudan a avanzar en esa dirección.

Este panorama se da mientras el Ministerio de Economía mantiene conversaciones con el Fondo tras haber alcanzado recientemente un staff level agreement, un paso previo necesario para destrabar un nuevo desembolso de aproximadamente u$s2.000 millones. En ese contexto, se espera una renegociación de las metas de acumulación de reservas, considerando que el Gobierno viene cumpliendo con otras condiciones del programa.

En los últimos meses, la gestión económica dio señales de haber ajustado su enfoque. Si bien durante buena parte del año se priorizó el equilibrio fiscal y la lucha contra la inflación, dejando en segundo plano la acumulación de divisas, esa lógica parece estar cambiando. El Gobierno ha adoptado una actitud más proactiva para engrosar las reservas, algo que analistas como Ricardo Arriazu y Domingo Cavallo venían reclamando.

Hasta hace poco, la postura oficial era que no se comprarían dólares mientras el tipo de cambio no tocara el piso de la banda establecida. Sin embargo, esa estrategia se modificó: el Tesoro comenzó a intervenir activamente en el mercado, aceptando precios por encima de los $1270 para sumar divisas.

Además, se reactivaron negociaciones con organismos internacionales para acelerar nuevos créditos, como el reciente acuerdo con el BID, cuyo impacto ya se reflejó en el balance del BCRA. En resumen, la suba de reservas da cierto respiro al Gobierno en su frente externo, al tiempo que marca un giro en su estrategia económica con el objetivo de cumplir compromisos clave con el FMI.

El dólar minorista tocó máximos históricos y subió el mayorista

El dólar minorista cerró este martes con una baja de cinco pesos, a $1.300 en las pantallas del Banco Nación, pese a haber operado gran parte de la jornada en torno a los $1.310, lo que implicó un nuevo récord intradiario. En el mercado informal, el dólar blue finalizó sin cambios en $1.320 y se consolidó como la cotización más alta dentro del mercado.

En el segmento financiero, el contado con liquidación (CCL) retrocedió 0,8% y se ubicó en $1.290, mientras que el dólar MEP cayó 0,1% hasta los $1.294. Por su parte, el tipo de cambio mayorista descendió cuatro pesos y cerró en $1.291, a pesar de haber operado por momentos por encima de los $1.300.

En medio de un escenario dominado por la tensión financiera y la proximidad de las elecciones, distintos analistas coincidieron en advertir que el equilibrio alcanzado en el mercado cambiario es frágil y costoso. El desarme de las Letras Fiscales de Liquidez (LeFi) y la estrategia de control de agregados monetarios profundizaron la volatilidad en las tasas de interés, obligando a sostener niveles reales elevados que comprometen tanto la actividad económica como la capacidad de financiamiento del Estado.

Los expertos comentaron que la intervención del Banco Central en el mercado de futuros permitió contener las presiones sobre el dólar, pero con efectos colaterales que todavía persisten. Las tasas cortas se dispararon y las condiciones de liquidez se endurecieron, dificultando el funcionamiento normal del sistema financiero. El tipo de cambio, si bien estable, depende hoy de intervenciones constantes y de una política monetaria extremadamente contractiva.

Asimismo, indicaron que el Tesoro enfrenta una agenda desafiante, con vencimientos por delante que deberán renovarse en un entorno de alta desconfianza y escasa demanda genuina por deuda en pesos. A su vez, la posición de reservas, aunque reforzada por el FMI, plantea interrogantes sobre hasta dónde puede sostenerse la defensa cambiaria sin afectar la recuperación. La dolarización preelectoral y la caída de la demanda de crédito son síntomas de un sistema bajo presión.

Para los especialistas, el escenario actual requiere tasas reales muy por encima de lo habitual para sostener la paridad cambiaria, mientras que el crédito bancario pierde dinamismo y las entidades reducen su exposición a deuda soberana. Si bien el tipo de cambio logró estabilizarse momentáneamente, las condiciones que lo sostienen no son sostenibles en el tiempo. A la espera del resultado electoral, el mercado anticipa más volatilidad y posibles cambios de rumbo.

Este esquema requiere mantener una escasa cantidad de pesos circulando, lo que enfría la economía y deja al crédito en mínimos históricos. En paralelo, la deuda en pesos se acumula y tensiona cada vez más el frente fiscal. Aunque las reservas del BCRA recibieron un alivio del FMI, la pregunta que flota entre operadores y analistas es: ¿hasta cuándo puede sostenerse esta paz cambiaria?

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,banco central,dolar,reservas

CHIMENTOS3 días ago

CHIMENTOS3 días agoEl video que publicó Wanda Nara sobre el “tamaño” de Mauro Icardi en la intimidad: “Caso cerrado, no hay maní”

POLITICA2 días ago

POLITICA2 días agoLa confianza en el gobierno de Javier Milei creció un 4,9% en el mes de julio

POLITICA1 día ago

POLITICA1 día ago“Tiene que ser nuestro próximo presidente”: el video con el que Javier Milei recordó a la Locomotora Olivera