ECONOMIA

Inversiones: acciones y bonos argentinos que recomienda la City para hacer frente a un mes caliente

En un escenario incierto a nivel local y de volatilidad en los mercados mundiales por los aranceles a las importaciones anunciados por Donald Trump, los analistas indican cuáles son las acciones y bonos recomendados para invertir en abril, desde Argentina. En especial, existe consenso en sugerir la compra de determinados títulos en dólares a mediano plazo y activos del segmento energético.

Por lo pronto, más allá de las subas y bajas de las cotizaciones bursátiles que hubo en marzo, el saldo de ese mes fue positivo para las acciones argentinas, ya que el índice de empresas líderes, el Merval de Buenos Aires, subió 6%. Incluso, algunas empresas llegaron a escalar hasta 16% en pesos en todo el mes, como Aluar y Loma Negra.

Lo mismo para los bonos en dólares bajo legislación argentina, que avanzaron hasta casi 8% en todo marzo, liderados por el Global al 2030 (GD30).

«Marzo fue un mes complicado para el mundo en general, donde los mercados globales bajaron fuerte, y Argentina no está desconectada a todo eso. Además, le sumamos la incertidumbre del acuerdo con el Fondo y una corrección natural de precios del mercado», afirma Ian Colombo, financial advisor de Cocos Capital.

En lo inmediato, la noticia llegada el lunes al cierre del mercado, respecto a que el FMI le liberaría ahora al Gobierno unos u$s8.000 millones y que el trato con la Argentina podría firmarse antes de fines de abril, generaron cierta tranquilidad en la City y una corriente positiva entre los inversores.

«A pesar de las turbulencias transitorias, somos optimistas con los activos locales. El acuerdo con el FMI refleja una visión constructiva de los organismos internacionales sobre Argentina, a la que se suman otros como el BID, Banco Mundial (BM) y el Banco de Desarrollo de América Latina y el Caribe (CAF)», subraya Juan Diedrichs, analista de Capital Markets, a iProfesional.

Bonos recomendados para invertir

En resumidas cuentas, los analistas proyectan que las tensiones locales se moderarán con el avance del acuerdo entre el Gobierno y el Fondo Monetario, y que algunos títulos públicos pueden resultar beneficiados.

«Vemos una compresión de spread de la deuda que podría llevar el riesgo país a una zona mucho más baja a fin de año, que podría impulsar a los bonos a subas de más del 10%», sostiene Diedrichs.

Por eso, recomienda la parte media de la curva de bonos, en especial, al Bonar 2035 (AL35). Y, para los que desean menos volatilidad, al Bonar 2030 (AL30) y a los bopreales.

«Esta resistencia en los precios, se explica por una volatilidad en el plano político local y una gran venta de activos en los mercados globales, donde mantener una economía en Argentina con una macro mucho mejor a años anteriores y pactar un nuevo acuerdo con el FMI, parece no ser suficiente para los inversores locales», resume Rocco Abalsamo, analista de PPI.

Por eso agrega que «si ampliamos la visión, y apuntamos al mediano plazo, dejando de lado las volatilidades actuales, obtendremos considerables mejorías en la macroeconomía, con una inflación en descenso, fuerte superávit fiscal e intención de continuar el sendero de tasas descendente. Adicionalmente, podremos ver más de cerca el acuerdo con el FMI, donde tras la estimación de Caputo de un desembolso superior al 40%, las reservas netas verían una mejora considerable, impulsando la baja en el riesgo país y un dólar menos demandado».

De esta manera, Abalsamo sostiene que la llegada de los fondos del FMI «ayudaría a consolidar los próximos vencimientos de soberanos, posicionando estos instrumentos en unos precios relativamente atractivos».

Al proyectar una compresión de toda la curva de los bonos, se inclina por instrumentos de mayor duración, como los títulos de deuda Global al 2035 (GD35) y el emitido al 2038 (AE38), «totalizando subas potenciales de entre 45% y 50% en dólares, si consideramos una compresión al mejor momento de Macri», concluye.

Por su parte, Colombo suma: «Creemos que, de alguna manera, cuando el acuerdo con el FMI salga y se resuelva, la tasa de interés en pesos va a volver a ser demandada por la gente por ser rentable, porque están quedando baratos estos instrumentos. Me refiero a bonos duales en pesos, que son una buena opción, o bonos CER, ya que pagan inflación a 2026 o 2027, y rinden inflación más 10%, una muy buena tasa».

Respecto a los títulos públicos, Gustavo Neffa, economista y analista de Research for Traders (RfT), opina que los bonos van a «verse favorecidos, y obviamente están con un envión. Nos gustan los emitidos en dólares al 2035 (AL35) y al 2038 (AE38) con legislación argentina. Selecciono los del tramo medio ya que pagan más tasa: 4,25% el primero y 5% el AE38″.

Acciones recomendadas para invertir

Por el lado de las acciones de empresas líderes que más son recomendadas por los expertos, se encuentran las del rubro energético y algunas del sector bancario.

«Es posible que continúe la tendencia volátil en la renta variable, por lo menos, en abril; pero creemos que con una visión de mediano a largo plazo, los rendimientos que nos pueden otorgar estas oportunidades son bastante interesantes«, detalla Abalsamo.

Por eso, recomienda «pararse» en el sector bancario y energético, siento sus preferidas las acciones de YPF, Pampa Energía y Vista para el segmento energético; y Grupo Galicia, Banco Macro y BBVA (BBAR) para el bancario.

En la misma sintonía, Diedrichs sigue recomendando el sector energético, ya que «Vaca Muerta es la piedra angular de la transformación energética de Argentina. Entonces, seguimos positivos con YPF, Vista y Pampa. Y en el sector gasífero, nos inclinamos por TGS«.

Por su parte, José Bano, economista y analista de mercados, también sostiene que hay algunas acciones argentinas que «deberíamos ir comprando, sobre todo del sector bancario y empresas de energía. Entre las primeras, por ejemplo, selecciono a Galicia, porque tiene sus propios atributos interesantes, pero más allá de eso también, y ya me estoy adelantando un montón, si esto sigue evolucionando positivamente y en algún momento Argentina entra a mercado emergente, es una de las compañías que va a ser parte de ese índice».

El analista Marcelo Bastante finaliza: «En cuanto a los activos con más potencial, creo que solo alcanza con mirar cómo eran los valores de las empresas a finales de enero y compararlos con los actuales. Así, los que más baja experimentaron son los que tienen más potencial de suba. Entre ellos, los bonares (tanto los cortos como los largos) y las acciones energéticas».

En estas últimas, prefiere a YPF, Pampa y Edenor, porque han presentado «buenos balances» hasta fines del año pasado y, a pesar que han subido mucho durante marzo, «no han llegado a recuperar los valores previos a la caída de finales de enero», concluye a iProfesional.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,acciones,bonos,pesos,inversiones

ECONOMIA

En qué estado se encuentra la agenda de privatizaciones de empresas públicas de Milei

Florencia Barragán analizó en Infobae en Vivo el estado de avance de la agenda de privatizaciones a dos años de la gestión Milei: solo una empresa pasó a manos privadas, mientras que otras emblemáticas, como AySA, Transener e Intercargo, enfrentan desafíos estructurales y falta de interés inversor.

A dos años del inicio de la gestión de Javier Milei, la cuestión de las privatizaciones sigue siendo uno de los ejes centrales del debate político y económico argentino. Estas declaraciones fueron realizadas en diálogo con Infobae en Vivo, durante el programa de la mañana, que hoy contó con la conducción de María Eugenia Duffard, Ramón Indart, Cecilia Boufflet y la propia Barragán. En este contexto, Florencia Barragán, periodista especializada en economía, presentó un detallado balance sobre el avance y los desafíos que enfrenta el proceso privatizador prometido por el oficialismo, marcando que “la única privatización concretada hasta el momento fue la de YMSA, mientras que otras, como AySA, Transener e Intercargo, apenas comienzan a recorrer caminos formales en ese sentido o encuentran serias dificultades para atraer capital privado”.

Barragán hizo foco en la brecha entre los anuncios de campaña y la realidad efectiva del proceso privatizador. “No estamos ni en la segunda ni en la tercera generación de privatizaciones: apenas estamos arrancando. Solo una empresa pública, YMSA, ya está en manos privadas, y hay tres más que, según fuentes oficiales, podrían avanzar próximamente”, explicó. La periodista detalló que el caso de YMSA, empresa clave del sector metalúrgico mendocino, marca el inicio de esta etapa bajo el actual Gobierno. Se trata de una compañía que fue estatizada por crisis financiera, y que ahora, de la mano de ARC Energy, capitales estadounidenses, vuelve al sector privado. “Lo interesante del caso YMSA es que ahora está exportando grúas y material nuclear a Estados Unidos, gracias a la convergencia de negocios y geopolítica entre Argentina y Estados Unidos”, remarcó, y añadió que la operación también supuso la refinanciación de una deuda de USD 500 millones.

En diálogo con Infobae en Vivo, en el programa de la mañana, Barragán subrayó que la agenda inmediato-futura de privatizaciones está concentrada en tres empresas: las represas hidroeléctricas sobre Neuquén y Río Negro, la transportista energética Transener y la operadora aeroportuaria Intercargo. En el caso de las represas, “ya se avanzó bastante en la licitación y es inminente el traspaso”, detalló. Sobre Transener, remarcó que “es una empresa muy apetecible para el sector privado por operar el transporte de alta tensión, aunque el hecho de ser un monopolio regulado incrementa los riesgos para eventuales inversores ante cambios en la política tarifaria”. Actualmente, Pampa Energía controla un 25% de la compañía, el resto está en manos del Estado Nacional y cotiza en bolsa.

Respecto a la venta de Intercargo, Barragán indicó que la apertura del mercado, promovida por el ministro de Desregulación, Federico Sturzener, modificó el atractivo original: “Intercargo era muy cotizada por su posición monopólica, pero la desregulación hizo que ahora enfrente competencia de nuevos actores en el sector de servicios aeroportuarios, lo que impacta en su valuación. Si bien hay interesados, ya no constituye el negocio cerrado de antes”.

Otro caso relevante es el de AySA (Agua y Saneamientos Argentinos), cuya venta podría abrirse en el primer trimestre del año. Barragán enfatizó el carácter estratégico de la compañía —provee servicios a unos diez millones de usuarios en la Ciudad de Buenos Aires y el conurbano bonaerense— y explicó que su equilibrio financiero reciente es clave para despertar interés inversor: “El Gobierno ya no quiere que sea deficitaria ni subsidiada, por eso hubo fuertes aumentos de tarifa. Así, el próximo comprador recibe una empresa equilibrada y con potencial real, aunque las inversiones necesarias para sostener y expandir el servicio serán un desafío central”.

La periodista también reveló que, aunque el oficialismo impulsa la privatización de al menos ocho empresas, según la conocida “ley Bases”, no todas generan atractivo: “En algunos casos, desde el propio Gobierno reconocen que hay empresas invendibles porque no las quiere nadie. Yacimientos Carboníferos Río Turbio es un ejemplo: opera con enormes pérdidas, no exporta carbón, y sirve principalmente para sostener el salario de miles de trabajadores. Además, la central termoeléctrica asociada jamás llegó a funcionar plenamente”. La dimensión social de este tipo de compañías convierte cualquier intento de privatización o cierre en un dilema político y humano de alto voltaje.

El tópico de la nacionalidad del capital interesado apareció reiteradamente en el análisis de Barragán. Por ejemplo, en el caso de las represas, quienes se postularon fueron “en su mayoría grupos argentinos, aunque también hay empresas brasileñas y europeas observando el proceso”. Sobre AySA, detalló que hubo menciones a “interés francés y regional” y la prensa especuló con nombres como el de Gornekean, pero las versiones no fueron confirmadas oficialmente. “Son servicios regulados y sujetos a la política tarifaria, por lo que los inversores externos evalúan su participación en función de las perspectivas económicas y la certidumbre institucional”, agregó.

Barragán advirtió que detrás del avance privatizador conviven las urgencias fiscales y la necesidad de construir reservas internacionales. “Con la licitación de las represas, el Estado espera sumar 700 millones de dólares en los próximos días. El doble propósito queda claro: por un lado, ingresar dólares frescos para reforzar las arcas; por otro, desentenderse de los gastos en subsidios y mantenimiento de compañías deficitarias”.

Dentro del repaso de empresas deficitarias, Barragán mencionó a ENARSA (energía), SOFSE (trenes), Casa de la Moneda y la propia AySA, detallando que algunas, como Yacimientos Carboníferos Río Turbio, resultan casi imposibles de valorizar por la magnitud de sus pasivos y cargas salariales. “La pregunta esencial siempre es: ¿qué se vende realmente? Si la empresa cotiza en bolsa, tenés una referencia del valor y del balance. Pero hay casos donde el proceso es más parecido a un remate y se complica mucho ponerle precio a los activos”.

La periodista explicó la tensión inherente a transferir servicios públicos —especialmente esenciales como el agua— al ámbito privado: “La discusión es profunda, cruzada entre quienes defienden la gestión estatal de recursos naturales estratégicos y los que creen en la eficiencia privada. Hubo antecedentes en la región, como la crisis por la privatización del agua en Bolivia, o la creciente presencia de operadores extranjeros en Brasil. Pero aún en contextos favorables, el éxito de la privatización depende de la capacidad del Estado de regular a los nuevos operadores para evitar abusos y deterioro en la calidad del servicio”.

Al abordar el caso de YMSA, Barragán resaltó su relevancia como “laboratorio” de las nuevas privatizaciones. “La clave del acuerdo fue la asunción de una deuda monumental. ARC Energy pagó 30 millones de dólares y se hizo cargo de 500 millones más en pasivos. El caso evidencia que los valores de venta de empresas públicas pueden ser bajos si sus balances son negativos. Sin embargo, la oportunidad reside en el potencial industrial, tecnológico y de inserción internacional de la compañía. Hoy, YMSA exporta equipamiento de alta precisión a Estados Unidos, gracias a la ‘ventana’ que se abrió con la política estadounidense de friendshoring y el veto a proveedores chinos en sectores estratégicos”.

El contrapunto entre política y economía fue central en la columna de Barragán. Por una parte, reconoció la presión del oficialismo por apurar privatizaciones como vía para obtener resultados tangibles en materia de reservas, credibilidad ante los organismos multilaterales y cumplimiento de metas fiscales. Por otro, advirtió las resistencias internas, la debilidad de los mercados y las dudas de potenciales compradores frente a cambios regulatorios o escenarios de recesión.

En cuanto a la experiencia regional, Barragán relató: “Algunos países tienen servicios como el agua en manos privadas, otros los mantienen bajo control estatal. El dilema argentino pasa por la historia de subsidios, tarifas congeladas y la dificultad de lograr consensos para cambiar el modelo”. Además, resaltó que la regulación estatal seguirá jugando un papel clave y, en el peor de los escenarios, el Estado podría verse obligado a mantener o incluso rescatar empresas si los experimentos privatizadores no resultan funcionales.

El caso de Nucleoeléctrica, que opera las centrales nucleares, fue otro ejemplo citado por Barragán: “Genera ganancias y se piensa privatizar, aunque por la sensibilidad que despierta el sector nuclear, muchos se preguntan cómo operará la empresa bajo línea privada. La respuesta oficial es que la regulación garantizará seguridad y continuidad, pero el interrogante sobre la compatibilidad entre interés público y gestión privada persiste”.

Sobre el cierre, Barragán recordó el valor geopolítico de algunas empresas: “El vínculo con Estados Unidos permitió que YMSA empiece a exportar grúas y turbinas industriales para represas hidroeléctricas al mercado norteamericano, tras las restricciones impuestas a China. Este fenómeno ilustra cómo la política internacional incide sobre los modelos de gestión de empresas estratégicas”.

La discusión sobre las privatizaciones atraviesa de lleno la agenda nacional en la administración Milei: es un terreno minado de disputas ideológicas, urgencias de caja, estrategias geopolíticas e intereses privados, todo enmarcado por las dificultades reales del mercado para absorber activos estatales relevantes o deficitarios.

Infobae en Vivo te acompaña cada día en YouTube con entrevistas, análisis y la información más destacada, en un formato cercano y dinámico.

• De 9 a 12: Gonzalo Sánchez, Maru Duffard, Ramón Indart y Cecilia Boufflet.

• De 18 a 21: Jesica Bossi, Diego Iglesias, Virginia Porcella y Federico Mayol.

Actualidad, charlas y protagonistas, en vivo. Seguinos en nuestro canal de YouTube @infobae.

ECONOMIA

Esta profesión con alto sueldo es la que más falta en Argentina

El boom de Vaca Muerta reescribió el mapa económico y laboral de Argentina. El desarrollo acelerado de los recursos no convencionales de shale oil y shale gas en la cuenca neuquina transformaron a la región en un polo de inversiones y crecimiento. Esta dinámica se traduce directamente en la calidad del empleo: la provincia de Neuquén, epicentro de la actividad de hidrocarburos, se consolidó como la jurisdicción con los salarios promedio más altos del país, gracias a la demanda constante de talento en el sector energético.

Sin embargo, detrás de la promesa de empleo de altos ingresos se esconde una paradoja crítica que pone en riesgo la sostenibilidad y la expansión futura del principal proyecto energético nacional. A medida que las operadoras aumentan su ritmo de actividad y perforación, se acentúa una deficiencia estructural que el sistema educativo argentino no logró resolver: la escasez de profesionales calificados. Los responsables de Recursos Humanos de las grandes empresas del rubro admiten que llenar las vacantes críticas es un desafío diario.

La profesión que concentra la mayor parte de esta demanda insatisfecha, y que se postula como la más necesaria para consolidar a Argentina como potencia energética, es la Ingeniería. El déficit de ingenieros es tan profundo que no solo obliga a las compañías a competir con sueldos exorbitantes para retener al escaso talento local, sino que también las lleva a buscar profesionales en el extranjero, exponiendo un cuello de botella que frena el potencial productivo de Vaca Muerta.

Ingenieros: el talento que Vaca Muerta necesita y que Argentina no produce

El crecimiento vertiginoso del sector energético, con proyectos complejos como los que se desarrollan en el shale, requiere una base sólida de conocimientos técnicos y científicos. El problema es cuantitativo y alarmante: de acuerdo con informes especializados y datos de organismos técnicos, Argentina necesita al menos 10.000 nuevos ingenieros por año para cubrir las necesidades de su economía, pero las universidades en todo el país apenas logran graduar a 6.000 anualmente.

Esta brecha de 4.000 profesionales faltantes impacta directamente en Vaca Muerta, un sector que, por sí solo, genera el 42% de todas las ofertas laborales destinadas a ingenieros a nivel nacional. La demanda es particularmente fuerte en especialidades como Ingeniería de Petróleo, Mecánica, Eléctrica, Industrial y Química, esenciales para las tareas de perforación, fracking, logística y automatización de procesos.

La radiografía de la formación universitaria confirma el desequilibrio. En Argentina, tan solo el 14,2% del total de egresados universitarios proviene de las carreras STEM (Ciencia, Tecnología, Ingeniería y Matemáticas). Esta cifra muestra un profundo retraso respecto a naciones de la región que priorizaron estos campos, como México, donde la proporción de egresados STEM supera el 25%, o Colombia, que alcanza el 23,9%. Históricamente, el país mantuvo una baja relación entre ingenieros y habitantes, quedando muy por debajo de los estándares de naciones industrializadas. Mientras que países como China o Alemania registran un ingeniero por cada 2.000 o 2.300 habitantes, respectivamente, Argentina continúa luchando por superar la marca de uno por cada 5.700.

Por qué faltan ingenieros en Argentina

Si bien el problema se visibiliza en la escasez de títulos universitarios, los especialistas advierten que la raíz del déficit no se encuentra en las universidades, sino en los cimientos del sistema educativo: el nivel secundario. La falta de aspirantes a las ingenierías está intrínsecamente ligada al bajo rendimiento y la falta de conocimientos básicos en materias clave, especialmente en Matemáticas.

Los resultados de evaluaciones nacionales como las pruebas Aprender demostraron que un porcentaje significativo de estudiantes argentinos llega al último año de la escuela media con serias deficiencias en el dominio de contenidos matemáticos esenciales. El fracaso en la adquisición de estas herramientas fundamentales genera un obstáculo insalvable para muchos a la hora de siquiera considerar una carrera científica o tecnológica. Un experto en educación y economía como Alieto Guadagni ya había alertado sobre este desequilibrio, señalando que, mientras que el país gradúa una gran cantidad de abogados y profesionales de Ciencias Sociales, las especialidades técnicas indispensables para el desarrollo industrial, como Ingeniería Petrolera o Hidráulica, apenas cuentan con unas pocas decenas de egresados al año. En un país que aspira a ser un jugador clave en el mercado global de energía, este desajuste educativo es una bomba de tiempo.

A principios de la década pasada, el gobierno nacional impulsó el Plan Estratégico para la Formación de Ingenieros 2012–2016, con el ambicioso objetivo de llegar a los 10.000 egresados anuales. El rotundo fracaso de esta iniciativa puso en evidencia que el estímulo económico o las becas no son suficientes si la base formativa no existe.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,vaca muerta,empleo,sueldo

ECONOMIA

Cómo la suba pre-electoral de las tasas de interés impactó la morosidad bancaria: qué sigue

El deterioro de la calidad crediticia del sistema bancario, reflejado en el último informe del Banco Central (BCRA) fue un juego de tasas: el aumento de las de interés en la previa de las elecciones legislativas contribuyó al aumento de las de morosidad de empresas y familias, explicó un informe privado, que también analizó la relación entre la evolución de los salarios, diferenció por tipo de clientes y concluyó que las ”bajas notables” de tasas de interés después del 26 de octubre pondría un límite a la reciente tendencia, que aún “no parecería ser una amenaza o foco de preocupación”.

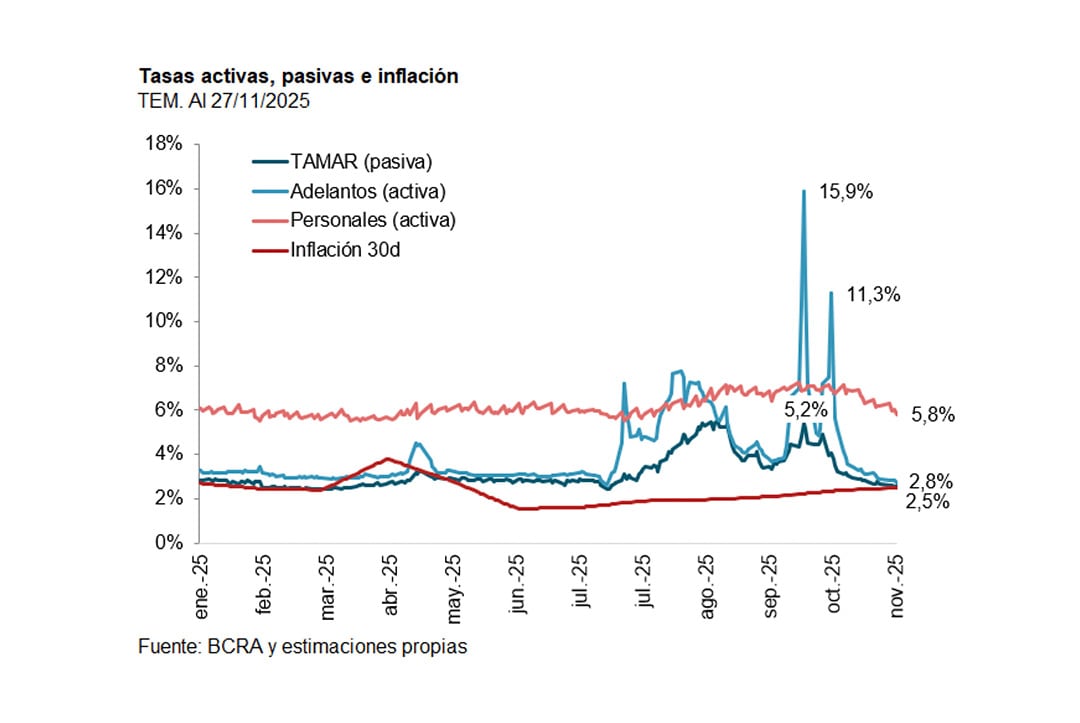

“Se bajó la tasa de interés, ahora se monitorea la morosidad”, es el título del último informe semanal de Quantum, que señala que el aumento de tasas ocurrido en el tercer trimestre contrastó con la estabilidad de la primera mitad del año.

“El sesgo fuertemente contractivo de la política monetaria para amortiguar la caída en la demanda de dinero en ese período llevó a tasas efectivas mensuales (TEM) altamente positivas en términos reales; por ejemplo, los adelantos en cuenta corriente rozaron máximos de 16% de TEM nominal -una tasa real superior al 13,5%- y la tasa TAMAR -tasa pasiva para depósitos superiores a $20 o $1.000 millones, según la fuente- llegó a niveles del 3% real”, subrayó la consultora.

Luego del triunfo oficialista en las elecciones legislativas hubo “bajas notables”, precisa. Por caso, la tasa efectiva mensual de adelantos, casi todos a empresas y por plazos cortos, se comprimió 8,5 puntos porcentuales, la tasa TAMAR bajó a 2,5% nominal, apenas por sobre la inflación mensual, y las de créditos personales se contrajeron en promedio a 5,8 puntos porcentuales.

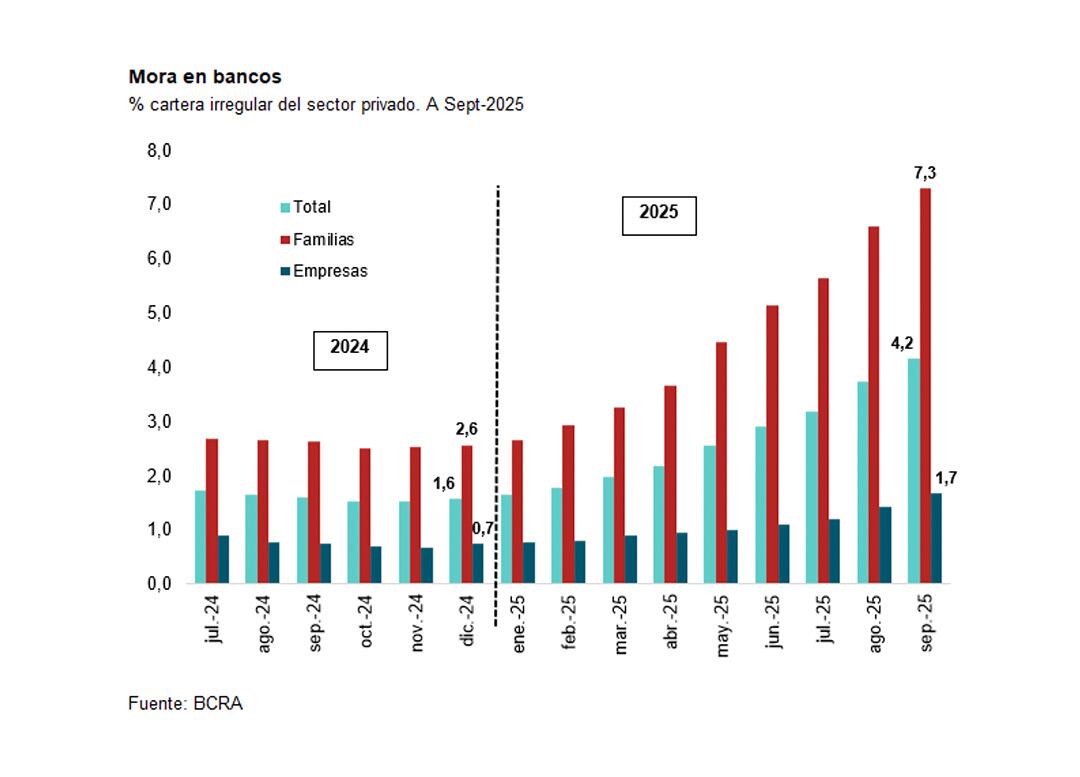

Antes de las elecciones, además de aumentar el costo del crédito, se estancó el nivel de actividad en varios sectores, que a su vez afectó los niveles salariales, otro factor que empujó hacia arriba la morosidad. Los últimos datos disponibles arrojan un promedio del 4,2% de la cartera total, pero muy superior en el caso de las familias: 7,3%, contra 1,7% en el caso de las empresas.

A su vez, dentro de familias la mayor morosidad se dio en préstamos personales, que explican el 22% de la cartera bancaria y tienen una morosidad del 9,1%, y en tarjetas de crédito, que explican el 26% de la cartera y muestran una morosidad del 6,7 por ciento. En empresas la mayor morosidad ocurre en adelantos en cuenta, 3,9% de mora para ese segmento, que da cuenta del 11% de la cartera total.

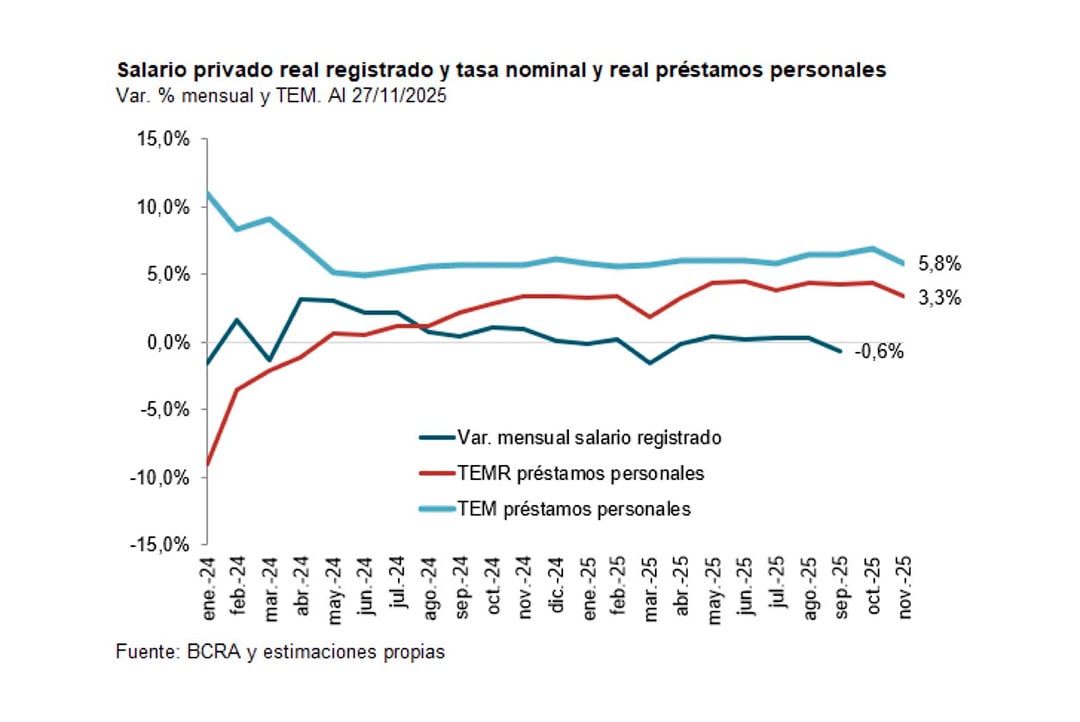

Según Quantum, un impulsor de la morosidad de las familias fue que las cuotas aumentaron mucho más rápidamente que los ingresos nominales. “La reducción de la tasa de inflación (y del aumento nominal de los ingresos a una tasa no muy superior a la inflación) hace que la cuota de los préstamos se licúe menos y, en consecuencia, con el tiempo, sea una proporción mayor de la esperada del total de ingresos, liberando menos capacidad de compra futura”, explica el efecto tijera de tasas en aumento y salarios estancados o levemente declinantes.

Además, prosigue, en el caso de préstamos a tasa variable, la variación de la capacidad de pago se relaciona con la evolución diferencial entre el salario real y la tasa de interés real. Y al comparar el índice de salario formal del sector privado y la tasa de interés real de un préstamo personal, precisa que entre diciembre de 2023 y hasta mayo de 2024 el salario creció más rápidamente que la tasa real, pero a partir de junio pasado esta última no sólo fue positiva, “sino que supera a la variación del salario real en forma continua, generando una diferencia acumulada significativa”.

Se trata de una dinámica que, de continuar, se haría insostenible. Sin embargo, dice el informe, el reacomodamiento de tasas de interés con niveles de actividad e ingresos adecuados, “aunque con situaciones todavía a dilucidar”, pondría un límite a la tendencia reciente de morosidad de los bancos. De cualquier manera, concluye Quantum, “la situación de estos indicadores no parecería ser una amenaza o un foco de preocupación para los bancos considerando la solvencia en el agregado del sistema bancario”.

POLITICA3 días ago

POLITICA3 días agoEl irónico cruce entre Florencia Carignano y Virginia Gallardo por su vestimenta en la jura de Diputados

POLITICA1 día ago

POLITICA1 día agoEl curioso sticker pegado en uno de los aviones F-16 y la explicación oficial: “En honor al Presidente”

CHIMENTOS2 días ago

CHIMENTOS2 días agoSabrina Rojas dijo lo peor de Pampita al aire por error y murió de vergüenza: “Está muy…”