ECONOMIA

Más inversores van al dólar pese al acuerdo con el FMI y el mercado critica la intervención del BCRA

El anuncio del acuerdo con el FMI -combinado con la marcha atrás de Donald Trump– trajeron algo de alivio al gobierno en las cotizaciones del dólar paralelo y en los bonos de deuda soberana. Sin embargo, no todos los indicadores muestran un cambio de tendencia: más bien al contrario, hay otros que confirman la expectativa de una devaluación en el corto plazo.

Y, para peor, volvió sobre el tapete un debate que había sido la norma del gobierno anterior: la participación del Banco Central en la compra de títulos públicos, y su posible efecto negativo sobre la confianza en el plan del «ancla monetaria».

De hecho, el comunicado oficial del Fondo fue más bien una ratificación de las principales sospechas que tiene el mercado, en el sentido de que la asistencia financiera vendrá junto con la condición de un nuevo esquema cambiario. El texto del comunicado hace referencia elogiosa al superávit fiscal y a la desinflación, pero no menciona la continuidad del crawling peg al 1% mensual.

Y en el mercado ya se da por descontado que se vienen novedades en materia cambiaria, sea por la vía de una flotación entre bandas o una corrección del tipo de cambio oficial que devuelva competitividad a la economía y frene la sangría de reservas. Después de todo, hasta en el día en que el mercado rebotó, el BCRA tampoco pudo librarse de tener que vender divisas: u$s165 millones.

Si se tiene en cuenta que para esta época del año ya debería estar sintiéndose el impacto de la exportación de la cosecha gruesa, se entiende mejor la gravedad de que el Central siga vendiendo: hay una demanda dolarizadora que no afloja.

Como siempre, uno de los indicadores más claros sobre este punto es el mercado de futuros del dólar. A pesar de que hace dos semanas una intervención oficial había logrado que bajaran los valores, en los últimos días hubo una imparable reacción al alza.

Es así que los contratos para fines de abril -que hasta hace pocos días estaban en $115- subieron a $1.125. Esta cifra equivale a un 3,7% por encima del valor que marca la «tablita» de Caputo para fin de mes. Es raro que haya gente dispuesta a pagar ese sobreprecio para asegurarse el tipo de cambio a un horizonte de apenas tres semanas.

El resto de las posiciones también marcan esa expectativa devaluatoria. Por caso, el contrato a octubre -el primero posterior a las elecciones legislativas- marca un 21% por encima del que se prevé en el esquema de crawling peg.

Alerta por el «dólar linked»

Pero uno de los síntomas de apetito por cobertura contra la devaluación se está viendo en el título «dólar linked» que paga en junio. Parecen muy lejanos aquellos días en los que Toto Caputo se jactaba de que las licitaciones de esos bonos ligados al tipo de cambio quedaban desiertas por falta de demanda y argumentaba que esa era la demostración de confianza.

Ya en la última licitación pública, el público tomó $1 billón en dólar linked, lo cual no es poco si se considera que se trata de una inversión con tasa negativa de 1,98%. Es decir, hay que estar muy convencido de que el gobierno saldrá del carry para comprar este título, que tiene un potencial de pérdida si todo sigue igual.

En los últimos días, el volumen transado de ese bono -el TZV25- aumentó en el mercado secundario. Por la cotización del bono, es una inversión que puede hacer perder hasta 15% a quien se lo guarde hasta junio, si es que el crawling peg sobrevive en el 1% hasta esa fecha. Lo cual se transforma en un síntoma elocuente de la desconfianza sobre una continuidad de la política cambiaria actual.

De hecho, para esa fecha, en el mercado de futuros se está apostando a un tipo de cambio de $1.229.5, lo que está un 11% del valor teórico de la «tablita».

¿Es peligroso que el BCRA intervenga?

En ese contexto de desconfianza, aumenta la presión para una suba en las tasas de los títulos en pesos, de forma de que sigan siendo más atractivos que la cobertura en dólares.

Y esa situación se ve reforzada por el acelerado desarme que están haciendo los bancos de sus inversiones en LEFIs -Letras Fiscales de Liquidez, emitidas por el Tesoro- se redujeron bruscamente, pasando de $11 billones a $5,8 billones en apenas un mes. Es dinero que, en el mejor de los casos, podría volcarse a satisfacer una mayor demanda de crédito.

En todo caso, los expertos prevén que tengan un impacto negativo en cuanto a las tasas que se pagan a los ahorristas por los plazos fijos. Es decir, un aliciente adicional para buscar el refugio del dólar.

Mientras tanto, se viene una nueva licitación del Tesoro ante vencimientos por unos $6,5 billones, con el antecedente de que en las últimas no logró «rollear» la totalidad para no convalidar tasas muy altas. Se presume que, esta vez, debería repetirse la oferta de títulos dólar linked -no hacerlo significaría una admisión tácita de que se piensa devaluar.

Pero lo que está causando ruido en el mercado es la versión de que el Banco Central, que hasta ahora se había mantenido al margen, está invirtiendo en la compra de los títulos públicos nominados en pesos para ponerles un piso a la cotización.

Era una práctica común en el gobierno anterior, y por eso se están escuchando voces críticas de economistas de línea ortodoxa. Por ejemplo, Luciano Laspina, uno de los referentes del PRO en temas de economía, señaló: «No veíamos al BCRA comprando bonos en pesos desde los tiempos de Pesce y Guzmán. Si es algo (muy) transitorio, hasta salir del limbo cambiario, creado por el acuerdo, no pasa nada. Si es menos transitorio, sería alimentar una corrida, como pasó en 2018 y 2022».

Y tras semejante advertencia aclaró: «Elijo creer», dando a entender que confiaba en que Santiago Bausili no empujaría al Central a la situación de generar una crisis cambiaria por inyectar pesos en el mercado para sostener la cotización de la deuda.

Los defensores del gobierno alegan, como ya es habitual, que el superávit fiscal hace toda la diferencia con el gobierno anterior, porque en todo caso se trata de compras con recursos genuinos y no se altera la «base monetaria amplia». Pero lo cierto es que son cada vez más notorias las señales de intranquilidad en un mercado que da por descontada la devaluación.

El fantasma de la corrida bancaria

El contexto de la reacción defensiva del mercado es lo que lleva a varios economistas a advertir sobre el riesgo de que la corrida cambiaria se pueda transformar en algún momento en una corrida bancaria.

El tema está volviendo sobre el tapete porque hay varios analistas que han cuestionado las cuentas de Caputo respecto de cómo, tras el acuerdo con el FMI, los pesos de la economía tendrán un respaldo inédito de dólares guardados en el Banco Central.

Y las dudas van más allá de cuál sea el volumen de la ayuda del Fondo y en cuántas cuotas se pague, sino por el hecho de si Caputo está sobreestimando su capacidad de respaldo del peso al contabilizar las reservas brutas -que incluyen encajes por depósitos en dólares-.

Para sorpresa del mercado, fue el mismísimo Domingo Cavallo quien lanzó la alerta. «La simple continuidad del manejo cambiario y el uso de reservas que pertenecen a los depositantes de dólares en el sistema bancario para intervenir tanto en el mercado cambiario oficial como en los mercados pseudo libres (CCL y MEP) no conduce a consolidar el clima de desinflación», advirtió el siempre influyente creador de la Convertibilidad.

¿Qué tan grave es el problema? Ocurre que si toda esa masa quisiera correr a buscar refugio en el dólar, se trataría de una suma que triplicaría la «base monetaria amplia» que el gobierno usa como referencia.

Según el ex secretario de Finanzas Miguel Kiguel, hay que pensar además en un potencial de u$s100.000 millones depositados en los plazos fijos que podrían correr contra el tipo de cambio. Y afirma que esa variable es el punto débil del plan monetario.

También argumenta en ese sentido el economista Eduardo Levy Yeyati, quien recordó una de las lecciones aprendidas en la crisis de la convertibilidad: «Se pensó que la convertibilidad era inmune a las corridas porque la base estaba respaldada con reservas, cuando en realidad los pesos que corren no son los de la base. Infiero una confusión similar cuando hoy se piensa que hoy no hay pesos para correr contra la tablita».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,devaluación,bonos,banco central,pesos,fmi,dólar linked,cepo

ECONOMIA

Bancos empiezan a recibir dólares del colchón: cómo usar el esquema de Inocencia Fiscal

La posibilidad de depositar dólares no declarados en el sistema financiero se transformó en una de las consultas más frecuentes desde que entró en vigencia la Ley de Inocencia Fiscal y se publicaron las normas complementarias del Banco Central (BCRA) y la Unidad de Información Financiera (UIF). A partir de ese marco, los bancos comenzaron a implementar mecanismos para facilitar el ingreso de divisas que hasta ahora permanecían fuera del circuito formal.

Pese al interés generado por la medida, en el sector financiero señalan que todavía no se registra un movimiento masivo de clientes que decidan aprovechar el nuevo esquema. La iniciativa impulsada por el Gobierno apunta a incentivar la formalización de los denominados «dólares del colchón», es decir, ahorros en moneda extranjera que permanecían fuera del sistema bancario.

Inocencia fiscal: cómo funciona el esquema para ingresar dólares al sistema

El nuevo régimen establece condiciones diferentes a las de programas anteriores. Según las normas vigentes, las entidades financieras pueden recibir depósitos en moneda extranjera sin exigir documentación adicional sobre el origen de los fondos, siempre que la operación se encuadre dentro de la Ley de Inocencia Fiscal y las regulaciones emitidas por el BCRA y la UIF.

En ese contexto, los bancos comenzaron a adaptar sus sistemas para permitir este tipo de operaciones. La iniciativa busca que los ahorros en dólares que se mantenían fuera del sistema financiero puedan ingresar a cuentas bancarias sin procedimientos complejos ni exigencias administrativas adicionales.

Entre las primeras entidades privadas en implementar esta modalidad se encuentra Supervielle, que habilitó la operatoria para que los clientes puedan depositar dólares y acceder a distintas alternativas de inversión en moneda extranjera. Según explicaron desde el sector, el esquema permite realizar depósitos y utilizar instrumentos financieros en dólares sin trámites extensos ni justificaciones documentales.

Las fuentes consultadas también indicaron que la operatoria puede aplicarse en entidades que trabajan con cuentas vinculadas a sociedades de bolsa (ALyC) y con administradoras de fondos comunes de inversión. En esos casos, el requisito principal es que el cliente cuente con una cuenta bancaria habilitada en dólares dentro de la institución financiera.

Además, desde el Gobierno señalaron que quienes encuentren dificultades para acceder a este mecanismo en bancos privados pueden recurrir al Banco Nación para realizar la operatoria y aprovechar los beneficios previstos en la normativa.

Qué requisitos existen y cómo es el procedimiento

Desde el Banco Nación explicaron que el funcionamiento del régimen es simple y que el cliente solo necesita tener una caja de ahorro en dólares en la entidad donde desee realizar el depósito. El trámite se puede iniciar presentándose en la sucursal o utilizando los canales habilitados por cada banco.

En ese sentido, desde la entidad pública remarcaron que no se exige documentación adicional sobre el origen del dinero, ya que las instituciones verifican internamente si el cliente se encuentra adherido al régimen simplificado previsto por la normativa.

También aclararon que la disponibilidad del dinero depositado es inmediata y que el esquema vigente no establece plazos mínimos de permanencia para los fondos una vez acreditados en la cuenta.

Otro punto destacado por el banco es que la adhesión al régimen simplificado del Impuesto a las Ganancias no es obligatoria para realizar el depósito. Sin embargo, quienes opten por incorporarse pueden obtener beneficios fiscales adicionales.

Entre esas ventajas se incluyen antecedentes favorables en los controles vinculados a la prevención del lavado de activos y la exclusión de los activos incorporados al régimen del análisis de variaciones patrimoniales en futuras declaraciones juradas.

En cuanto a los monotributistas, desde las entidades financieras explicaron que el acceso al régimen está limitado a quienes se encuentren inscriptos también en el Impuesto a las Ganancias. No obstante, aclararon que una persona puede ser monotributista por una actividad y, al mismo tiempo, estar registrada en Ganancias por otra, lo que habilitaría la posibilidad de adherir al esquema.

Mientras se implementa el sistema, algunos analistas comenzaron a analizar el impacto que podría tener una mayor dolarización del ahorro sobre la economía. El economista Salvador Di Stefano sostuvo que, si las familias destinan una parte creciente de sus ingresos a comprar dólares en lugar de consumir, esto podría afectar la actividad económica.

«Si la gente compra dólares, vamos a tener más recesión», señaló al analizar distintos indicadores relacionados con el consumo y la recaudación. En ese sentido, el analista advirtió que los próximos meses podrían presentar señales de debilidad en la actividad, con un escenario que podría resultar complejo en el corto plazo.

En términos operativos, el procedimiento para utilizar el esquema previsto por la Ley de Inocencia Fiscal es relativamente sencillo y se basa en una serie de pasos básicos. El primero consiste en adherirse al régimen simplificado de Ganancias, una instancia que es opcional, pero recomendable debido a los beneficios fiscales que ofrece.

Luego, el cliente debe tener una cuenta bancaria en dólares en la entidad elegida para poder realizar la operación. A partir de allí, puede presentarse en una sucursal o utilizar los canales digitales disponibles, siempre con la identificación correspondiente que permita validar la titularidad de la cuenta.

Una vez completado ese proceso, el usuario puede depositar los dólares en efectivo o mediante transferencia hacia la cuenta habilitada. Finalmente, la normativa establece que los fondos quedan disponibles de manera inmediata una vez acreditados, y quienes se hayan adherido al régimen simplificado pueden acceder a los beneficios fiscales contemplados por el sistema.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólares,inocencia fiscal,bancos

ECONOMIA

La guerra en Irán postergó el intento del Gobierno de relajar las condiciones monetarias e impulsar la actividad

El estallido del conflicto en Medio Oriente entre Estados Unidos e Irán generó una reacción inmediata en el mercado financiero argentino, y forzó al Gobierno a modificar sobre la marcha su estrategia, incipiente, para administrar la liquidez y la presión sobre el dólar. La coyuntura internacional se tradujo en un aumento de la volatilidad, lo que llevó a las autoridades económicas a intervenir en el mercado de pesos para mantener la cantidad de dinero a raya, según el análisis de operadores y economistas.

Desde que el 1° de enero pasado el programa económico entró en una nueva fase -con objetivo de compra de reservas, bandas cambiarias ajustadas por inflación y control de la cantidad de dinero- el objetivo del Banco Central (BCRA) es tantear las aguas del mercado monetario. Si Santiago Bausili logra comprar dólares para las reservas sin tener que esterilizar los pesos que emite cada vez que adquiere una divisa, la economía se remonetiza y genera un muy necesario respiro para la actividad económica. Si cada vez que compra un dólar, en cambio, tiene que sacar los pesos del mercado -con ayuda de las licitaciones del Tesoro o vendiendo títulos en el mercado secundario-, la ansiada relajación monetaria no llega. La semana pasada, tras una licitación del Tesoro que no renovó todos los vencimientos parecía el punto de partida de un intento de relajación: la guerra en Irán forzó a tomarlo con calma,

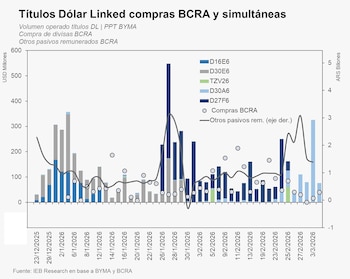

La jornada en la que se desató la tensión geopolítica registró un salto en el volumen operado de los títulos D30A6, instrumento que refleja la demanda de cobertura ante un salto del tipo de cambio oficial. El gráfico elaborado por IEB Research muestra cómo ese día la barra correspondiente a D30A6 superó ampliamente los valores de las ruedas previas y posteriores, para volver luego a niveles normales. Esta reacción puso en evidencia la sensibilidad del sistema financiero local ante shocks externos y la necesidad de maniobras oficiales para contener el impacto en la plaza cambiaria.

De acuerdo con el análisis de Nicolás Cappella, Sales Trader del Grupo IEB, el Banco Central (BCRA) actuó con intensidad en el mercado de dollar-linked en la jornada de mayor volatilidad generada por el conflicto internacional. “El día que absorbió fuerte con dollar-linked fue también el día que estaba todo más volátil por el conflicto de Estados Unidos e Irán. Por lo que estimo, hizo un control de daños y se puso a vender para controlar el dólar un poco. De todas maneras, como siempre, mete y saca liquidez de acuerdo con cómo lo vea oportuno, pero siempre mirando el nivel del dólar para que no impacte tanto en la inflación”, describió el operador en diálogo con Infobae. Según Cappella, las autoridades monitorean el nivel de pesos que el sistema necesita y ajustan su estrategia de absorción o emisión de acuerdo al contexto de expectativas de devaluación o shocks externos, como el que provocó la tensión bélica.

La operatoria de títulos dollar-linked reflejó este comportamiento de intervención puntual. La visualización de los volúmenes operados exhibe cómo la barra de D30A6 saltó abruptamente el día del conflicto, lo que sugiere una fuerte presencia oficial para responder a la escalada de la demanda de cobertura cambiaria. Luego de ese episodio, el volumen retornó a los valores previos y la dinámica volvió a la normalidad, según los datos de IEB Research.

La estrategia del Central durante ese período se apoyó en la flexibilidad para ajustar la liquidez disponible en el sistema financiero, considerando tanto las licitaciones de deuda como la operatoria en los mercados de cobertura cambiaria. Los funcionarios buscaron evitar que la volatilidad internacional se trasladara de manera directa a los precios internos y a la inflación.

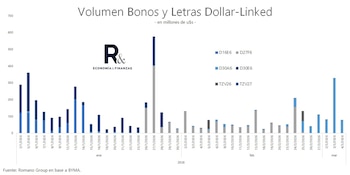

Salvador Vitelli, head of research de Romano Gruop, aportó su perspectiva sobre la intervención oficial. “Las estadísticas de A3 no muestran que haya aumentado mucho la posición vendida del Banco Central, incluso está relativamente neutra. Si el Banco Central quiere salir a vender, debería abrir contratos y eso te hace saltar el interés abierto, que en este caso no fue así. En dólar futuro hay una incongruencia entre lo que dice la información y lo que se habla. En dólar linked sí hubo una fuerte participación; todavía no están las estadísticas monetarias de estos días para estimar por cuánto intervino, pero ahí se vieron ventas. Lo que va en contraposición de los pesos que se liberan en la última licitación. Si tu intención es retirar pesos, y solo tienes eso como intención, podés tomarlos en el mercado. Pero es un mercado que te está pidiendo cobertura, entonces lo que se está ofreciendo es el retiro de pesos y dar la cobertura del dólar linked principal a abril”, explicó Vitelli en declaraciones recogidas por Infobae.

El especialista identificó una diferencia relevante entre la dinámica del mercado de futuros del dólar y el de bonos dólar linked. Mientras el primero no mostró un aumento significativo en la posición vendida oficial, el segundo sí exhibió una intervención importante por parte del Banco Central. Esto ocurrió en simultáneo con la decisión de soltar pesos mediante la última licitación de deuda pública, lo que introduce una tensión entre la absorción de liquidez y la necesidad de ofrecer instrumentos de cobertura ante la demanda del mercado.

La correlación entre el contexto internacional y los movimientos en el mercado local quedó reflejada también en el análisis de Christian Buteler, economista consultado por Infobae. “Las ventas de dollar-linked fueron producto de la suba del dólar que vino tras la guerra; se valorizó el dólar a nivel mundial y eso tuvo impacto en la Argentina. Y contuvo parte de esa demanda vendiendo esos instrumentos; además, eso no terminó afectando la tasa en pesos, que bajó con respecto a la semana pasada y con esta venta de dollar linked la tasa no volvió a subir”, señaló Buteler. Su mirada subrayó que la intervención oficial logró frenar la presión sobre la tasa en pesos, a pesar de la mayor demanda de cobertura cambiaria, y que la venta de instrumentos dollar linked se justificó en la reacción global al conflicto.

La operatoria del Central frente a la volatilidad generada por el conflicto internacional no resultó contradictoria con la estrategia de absorción de pesos mediante licitaciones programadas, de acuerdo con la visión de Nicolás Guaia, CEO de Max Capital. “No sé si es tan contradictorio, siendo que las licitaciones son cada dos semanas y equilibrar los agregados monetarios es difícil aun hasta haciéndolo intra día. Son estrategias complementarias. En los días de mayor demanda de dólares, es normal que se ofrezcan futuros y bonos dollar linked, para evitar vender dólares y continuar con el sendero de acumulación de reservas”, explicó. Según su visión, la utilización de futuros y bonos dólar linked en jornadas de tensión cambiaria permite responder a la demanda de cobertura sin afectar el proceso de recomposición de reservas internacionales.

El contexto que rodeó a las intervenciones del Banco Central incluyó además el impacto de la última licitación de deuda, que liberó pesos al mercado con el objetivo de bajar las tasas y limitar las expectativas de inflación, según informó Infobae en su análisis de la operatoria oficial. Las autoridades buscaron calibrar el nivel de liquidez en el sistema para responder a la demanda de cobertura sin perder de vista la necesidad de anclar las expectativas y mantener bajo control la inflación.

En la secuencia de acontecimientos, la jornada del conflicto en Medio Oriente marcó un punto de inflexión en la dinámica de intervención oficial. El salto en el volumen operado de D30A6, registrado por IEB Research, evidenció la magnitud de la reacción del mercado y la respuesta del Banco Central para evitar un traslado inmediato de la volatilidad internacional al precio del dólar en Argentina. El regreso a los volúmenes habituales en las jornadas siguientes mostró que la intervención resultó puntual y focalizada en contener el impacto del shock externo.

La coordinación entre la política de absorción de pesos y la intervención en los mercados de cobertura cambiaria constituyó el eje de la respuesta oficial ante el episodio de volatilidad global. Las declaraciones de los analistas consultados coincidieron en señalar que la estrategia del Banco Central combinó distintas herramientas para evitar una escalada en la demanda de dólares y sostener la estabilidad de la plaza cambiaria, aun ante un contexto internacional adverso.

South America / Central America,Government / Politics,BUENOS AIRES

ECONOMIA

La impactante cifra que buscan de aumento para empleados estatales

Los gremios estatales presentaron un pedido de recomposición salarial que incluye una suma fija millonaria por única vez. Conocé de cuánto es el bono

05/03/2026 – 22:35hs

La negociación salarial en el sector público nacional entra en una etapa de definiciones cruciales. En un escenario marcado por la persistente tensión entre las arcas oficiales y las necesidades de los trabajadores estatales, el Gobierno nacional formalizó la convocatoria a los gremios para retomar las paritarias. El encuentro, previsto para este viernes 6 de marzo, promete ser el punto de partida de una discusión que no solo incluye porcentajes de actualización, sino también pedidos extraordinarios de alto impacto.

La cita tendrá lugar en la sede de la Secretaría de Trabajo a partir de las 14 horas. Allí, las autoridades nacionales se verán las caras con los referentes de la Unión Personal Civil de la Nación (UPCN) y la Asociación Trabajadores del Estado (ATE). Este llamado surge tras un prolongado cuarto intermedio que se mantenía desde diciembre del año pasado, período durante el cual el desfasaje entre los haberes y la inflación profundizó el malestar en las diferentes dependencias del Estado.

Los detalles del bono de 4 millones y el pedido de ATE

El eje central de la disputa se posa sobre una cifra que generó fuerte impacto: el pedido de una suma fija extraordinaria de $4.000.000. Esta exigencia, impulsada principalmente por la conducción nacional de ATE, busca funcionar como un mecanismo de compensación por la pronunciada caída del salario real que afectó a los empleados públicos en los últimos ciclos económicos. Según los representantes gremiales, este monto por única vez permitiría mitigar la pérdida acumulada frente al costo de vida.

Además del bono millonario, la propuesta que los sindicatos llevarán a la mesa de negociación incluye una recomposición salarial del 45%. El objetivo planteado por Rodolfo Aguiar, secretario general de ATE, es frenar lo que describen como una «destrucción» del poder adquisitivo. Para los gremialistas, la paritaria de este viernes no solo debe discutir los ingresos futuros, sino también reconocer el terreno perdido durante el último bienio para evitar que el personal de la administración pública nacional continúe bajo la línea de flotación económica.

Expectativas ante la reapertura de la negociación paritaria

La reapertura de este diálogo paritario es seguida de cerca por miles de trabajadores de la administración pública, quienes aguardan señales claras sobre sus ingresos de cara al mes de abril. Si bien el Gobierno ha mostrado voluntad al retomar las conversaciones, la distancia entre las pretensiones sindicales y las posibilidades fiscales del Ejecutivo sigue siendo el principal interrogante. Mientras los gremios apuestan a una fuerte recomposición para recuperar el consumo, el oficialismo busca equilibrar el presupuesto en un marco de austeridad.

Por su parte, la presencia de UPCN, liderada por Andrés Rodríguez, aporta otro matiz a la negociación. Aunque tradicionalmente mantuvieron un perfil diferente al de ATE, la magnitud del retraso salarial unificó, al menos en la urgencia, la necesidad de obtener respuestas concretas. El resultado del cónclave de este viernes será determinante para definir si se logra un acuerdo de paz social o si, ante la falta de una oferta satisfactoria, los gremios deciden realizar medidas de fuerza en todo el territorio nacional durante las próximas semanas.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,paritarias,estatales,ate

POLITICA3 días ago

POLITICA3 días agoPetri y Villarruel se cruzaron por un gesto en el Congreso: de “golpista” a “te conozco por el trencito de la alegría”

CHIMENTOS1 día ago

CHIMENTOS1 día agoEl hijo adoptivo de José María Muscari tomó una tajante decisión de vida a los 18 años

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Interna total! Pablo Layus explotó y blanqueó quiénes son los que arruinan Intrusos: «Te matan»