ECONOMIA

Se desplomó el dólar y en el mercado explicaron los motivos: «Desapareció la demanda»

El dólar oficial minorista operó este miércoles con una caída de $55, a $1.160, mientras que en el mercado informal, el dólar blue tuvo una baja de veinte pesos, a $1.170. En cuanto al segmento financiero, el dólar contado con liquidación (CCL) registró una baja de 3,8% y estuvo en $1.165, mientras que el dólar MEP cayó 3,6%, y operó en $1.156.

Desde la eliminación del cepo cambiario, el tipo de cambio mostró inicialmente una apreciación, pero luego tendió a establecerse más cerca del centro de la banda establecida por el nuevo régimen. Según los especialistas del bróker Delphos, esta evolución cambió de forma significativa el panorama para los inversores, especialmente aquellos que apostaban por estrategias de carry trade. En paralelo, las tasas de interés de los instrumentos en pesos, como las Lecaps y Boncaps, registraron una marcada compresión.

Cuáles son los motivos por los que el dólar sigue bajando de precio

«El dólar estimamos que se continúe situando dentro de la banda. Las bandas con el ajuste programado mensual se irían ampliando, permitiendo una flotación más liberada del valor de la cotización, llegando a valores de 880 para la banda inferior en julio 2026 y de 1.625 para la banda superior», resaltaron desde Wise Capital.

Fuentes del mercado destacaron que hay una «desaparición de la demanda«, debido a que el volumen operado hasta el momento no es muy importante y los ingresos superan los pedidos de compra. «Era algo esperable», resaltaron.

«El dólar oficial y los paralelos tendieron a converger tras el levantamiento parcial de las restricciones cambiarias, en un contexto de reordenamiento de los flujos y, por una cuestión de arbitraje, los distintos tipos de cambio tienden a alinearse», argumentó Pilar Tavella, directora de research, macro y estrategia del bróker Balanz. «Esperamos que el tipo de cambio se mantenga en un rango cercano al centro de la banda y, en ese contexto, que la brecha se mantenga baja, ya que las restricciones han disminuido y el arbitraje va a seguir funcionando como mecanismo estabilizador de la brecha», agregó la experta.

El Fondo Monetario Internacional (FMI) dio el mes pasado un fuerte respaldo al Gobierno argentino cuando aprobó una nueva línea de crédito por u$s20.000 millones, de los cuales u$s12.000 millones ya fueron desembolsados y utilizados para sanear las cuentas del BCRA. Asimismo, el organismo señaló que recibió esos u$s12.000 millones en efectivo del Ministerio de Economía para cancelar ‘Letras Intransferibles’ que se encontraban en poder de la entidad con fechas de vencimiento el 1 de junio del 2025 y 29 de abril del 2026 (ambas cancelación total), y 3 de abril del 2029 (cancelación parcial).

«Estos recursos líquidos, productos del nuevo acuerdo con el Fondo Monetario Internacional, contribuyen a fortalecer el balance del BCRA», mencionaron desde la entidad monetaria. En esta línea, la actual estabilidad cambiaria suele incentivar negocios especulativos de ‘carry trade’ ante rendimientos de hasta 37% anual para colocaciones que se hagan en pesos mediante tasas de interés en instrumentos como el plazo fijo.

El tipo de cambio se estabiliza en el centro de la banda

Desde la eliminación del cepo cambiario, el tipo de cambio mostró inicialmente una apreciación, pero luego tendió a establecerse más cerca del centro de la banda establecida por el nuevo régimen. Según los especialistas del bróker Delphos, esta evolución cambió de forma significativa el panorama para los inversores, especialmente aquellos que apostaban por estrategias de carry trade. En paralelo, las tasas de interés de los instrumentos en pesos, como las Lecaps y Boncaps, registraron una marcada compresión.

Los expertos de la sociedad de bolsa explicaron que esta combinación entre tipo de cambio estable y tasas más bajas redujo el riesgo para quienes buscan beneficios por arbitraje. Sin embargo, aclararon que esto no implicó la aparición de oportunidades evidentes para explotar diferencias entre mercados. La relación entre el tipo de cambio proyectado y las tasas de interés resultó clave para entender por qué los márgenes de ganancia en este tipo de operaciones se volvieron más acotados.

El nuevo equilibrio, explicaron desde Delphos, también implica que los valores implícitos del tipo de cambio se acercan al límite superior de la banda, en particular en la parte media de la curva de tasa fija. Esta situación reduce la posibilidad de que, al vencimiento de los instrumentos, el tipo de cambio sea adverso a la estrategia del inversor. En otras palabras, disminuye el riesgo cambiario para quienes colocan pesos a tasas fijas dentro de este nuevo marco.

Por otro lado, la dinámica de las tasas sugiere que, bajo un régimen plenamente creíble, cualquier suba del tipo de cambio debería ir acompañada por una compresión de tasas y viceversa. Este equilibrio actuaría como una válvula de seguridad para evitar que surjan rendimientos extraordinarios o pérdidas significativas. Así, el sistema busca sostener una estructura de incentivos alineada con un esquema macroeconómico más previsible y con menor volatilidad.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,precio

ECONOMIA

Aumentos 2026: cómo impactan los servicios en la economía familiar de la clase media

Aún existe una tensión entre una macro que se ordena y una micro que aun no termina de responder o reaccionar, atravesando la lectura del costo de vida y, específicamente en esta nota, el análisis de la canasta de servicios de una familia tipo.

Si evaluamos las transformaciones macro y su incidencia en la vida diaria, lo más notorio es que la inflación se encuentra estable, pero aún en un nivel elevado. En ese marco, las tarifas de los servicios siguen en proceso de corrección gradual, atravesada por una dinámica de «ajustar sin desbordar, contener sin atrasar».

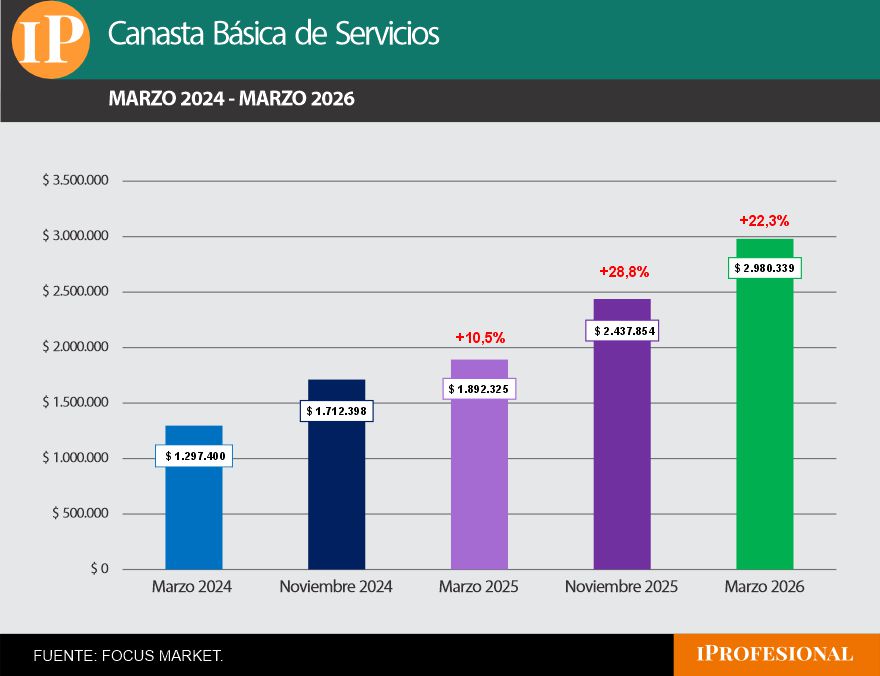

El siguiente gráfico compara el costo estimado de la canasta de servicios, de una familia tipo, en noviembre de 2025 frente a una proyección de marzo de 2026.

Para esta canasta, la familia considerada está compuesta por cuatro integrantes: 2 adultos con empleo y 2 niños en edad escolar

La familia considerada está compuesta por cuatro integrantes: dos adultos con empleo y dos niños en edad escolar. El primer gasto inevitable es el techo. En noviembre del año pasado, podían alquilar un departamento de tres ambientes en el Gran Buenos Aires por un valor promedio de $760.860. Para marzo de este año, ese monto ascendería a $827.599. Este último valor surge de aplicar el incremento acumulado del IPC estimado. Sin embargo, durante 2025 los alquileres subieron alrededor de un 51% en el GBA, pese a que la inflación anual fue del 31,5%. La principal explicación está del lado de la oferta: la falta de desarrollo de edificios residenciales en propiedad horizontal y, en consecuencia, una menor disponibilidad de unidades en alquiler. Se trata de una escasez estructural de viviendas que persiste incluso tras el cambio en las reglas de juego del mercado inmobiliario, luego de la derogación de la Ley de Alquileres. La reducción del riesgo para el propietario logró atraer inversiones, pero por los tiempos y la magnitud que requieren las obras, ese movimiento no se traduce en un impacto directo en el corto plazo.

En cuanto a las expensas, para un departamento sin amenities de lujo, pasarían de $147.977 en noviembre a $161.476 en marzo, lo que representa un aumento del 9,12%. Vale señalar, que existe una brecha marcada entre las expensas del conurbano y las de la Ciudad de Buenos Aires: en CABA suelen ser el doble o más para viviendas comparables, en parte por actualizaciones tarifarias aplicadas en distintos momentos. Además, cuando la billetera se ajusta, este suele ser uno de los gastos donde primero aparece el recorte, y por ello en un edificio, entre el 15% y el 20% de las unidades registra deuda aún cuando las tasas de interés rondan el 6 por ciento.

Servicios públicos: tarifas con «lógica gradual»

Dentro de los servicios básicos, desde febrero comenzarán a regir nuevos valores para la electricidad y el gas. En noviembre de 2025, una familia sin subsidios pagaba en promedio $37.098 por la boleta de luz; para marzo, ese monto se estima en 53.744 pesos.

En el caso del gas natural, el ajuste sería más marcado debido a la implementación del Precio Anual Uniforme, conocido como «tarifa plana». La factura pasaría de $24.071 a $27.276, contemplando el aumento promedio nacional del 16,86% y las estimaciones del IPC+IPIM. El objetivo del nuevo esquema tarifario es eliminar los picos de facturación durante el invierno y redistribuir el costo hacia los meses de menor demanda, para amortiguar el shock estacional e incorporar, además, la cuota mensual correspondiente a la Revisión Quinquenal Tarifaria. A esto se suma que en febrero entra en vigencia el nuevo Subsidio Energético Focalizado, que reemplaza al esquema anterior de segmentación.

Por su parte, el servicio de agua y cloacas continuará ajustándose hasta abril con subas del 4% mensual, lo que dejaría en marzo una boleta aproximada de $36.486, un 17,40% por encima del valor de noviembre.

Transporte: la movilidad esencial con subas por encima del promedio

Otro servicio esencial es el transporte público que garantiza la movilidad cotidiana de las familias entre escuela, trabajo y otros traslados diarios. Durante 2025 los aumentos superaron ampliamente la inflación: 77,47% en la Provincia de Buenos Aires y 60% en CABA.

Ese comportamiento responde a los aumentos «excepcionales» sumado a la fórmula de actualización que contempla incrementos mensuales del 2% fijo más la variación de precios (IPC). Así, una familia que se desplaza diariamente combinando colectivos y trenes gastaría $89.381 mensuales en marzo, frente a los $70.605 mensuales de noviembre. En caso de no contar con SUBE nominalizada, el gasto ascendería a $147.120 en marzo, un 64% más.

El costo oculto del «uso moderado» del vehículo particular

Si los adultos contaran con un automóvil y lo utilizaran de manera moderada, solo para salidas de fin de semana, el costo del combustible y del seguro recortaría rápidamente el margen del presupuesto familiar. En noviembre, el litro de nafta súper costaba $1.435, y se estima que para marzo alcance los $1.727, en base a los aumentos esperados. En términos prácticos, llenar un tanque de 50 litros pasaría a costar $86.349, un 20% más que en noviembre.

Para este ejercicio se supusieron salidas los sábados y domingos, desde la Provincia de Buenos Aires hacia CABA (44 km ida y vuelta) como actividad recreativa. Bajo ese esquema, el consumo sería apenas inferior a un tanque completo, lo que implicaría un gasto aproximado de $72.947 en marzo, frente a los $60.614 de noviembre. A esto se suma el costo del seguro automotor. En noviembre, una cobertura mínima (terceros completo) se ubicaba en $83.686, mientras que para marzo se estima en $146.020. Naturalmente, este valor varía según el año y el precio del vehículo, la jurisdicción donde se contrata y el tipo de cobertura. En este caso se toma como referencia la opción mínima.

Además, si se considera el uso ocasional de taxis para cubrir imprevistos, un viaje entre PBA y CABA costaba en noviembre aproximadamente $23.040, mientras que en marzo se estima en $25.060. Con cuatro viajes mensuales, uno por semana, el gasto total ascendería a 100.243 pesos.

Salud, educación y conectividad: servicios que se vuelven inelásticos

La salud y la educación son pilares en cualquier sociedad y garantizar su acceso, no es un debate sino un consenso social. Si bien en Argentina existen escuelas y hospitales públicos, una parte importante de las familias opta por alternativas privadas en busca de mayor calidad o previsibilidad, aun cuando eso implique un gasto significativamente mayor.

En el caso de la educación, los colegios privados cuentan con libertad para fijar sus aranceles, mientras que aquellos que reciben algún porcentaje de aporte estatal se manejan dentro de una banda autorizada. Como resultado, las cuotas mensuales varían ampliamente entre instituciones. Para este ejercicio se tomó como referencia un colegio semiprivado de calidad intermedia: con dos niños en edad escolar, el gasto era de $352.206 mensuales. Para el ciclo lectivo 2026 se proyectan aumentos de al menos el 70%, por lo que enviar a ambos hijos al colegio costaría 605.794 pesos.

La magnitud de esa dispersión se observa con claridad al mirar el extremo superior: una institución 100% privada puede tener un arancel básico de $1.133.319 por mes. Para la mayoría de los hogares de clase media, superar los $2 millones mensuales solo en cuota escolar, sin contar el resto de los servicios, resulta directamente inviable.

Por su parte, muchas familias sostienen una prepaga, un rubro de peso en el presupuesto, pero difícil de recortar por su carácter esencial. En general, estos planes ajustan según IPC con un rezago de N-2. Así, una prepaga familiar básica que costaba $576.389 en noviembre pasaría a $647.044 en marzo.

Por último, los servicios de conectividad y entretenimiento ganaron relevancia en el hogar, tanto por su uso cotidiano como por su impacto en el gasto mensual. En telefonía, considerando dos líneas para el grupo familiar, el precio aumentaría un 5% en marzo respecto de noviembre. El servicio de internet, hoy indispensable, rondaría los $81.202 en el tercer mes del año, mientras que el cable se ubicaría en $32.762 para el paquete básico.

No obstante, muchas empresas ofrecen estos servicios en combo y aplican bonificaciones por seis meses, con posibilidad de renovación; sin embargo, para simplificar el cálculo se asumió el pago del 100% del valor. En el caso del streaming, se tomó como referencia la plataforma más extendida. En marzo, un plan familiar estándar costaría $26.698 mensuales, incluyendo IVA y Ganancias.

El valor final de la canasta

En términos totales, la canasta completa de servicios para una familia tipo ascendería en marzo de 2026 a $2.980.339. Esto representa un 22,25% mas que en noviembre del año pasado. Dado que se contemplan únicamente los servicios en ella, el nivel de gasto resulta elevado en relación con los ingresos percibidos por el hogar.

Además, duplica la inflación acumulada estimada del período, que se ubicaría por debajo del 10%. En parte, esto se explica porque los mayores incrementos se concentran en rubros que venían de un atraso o contención tarifaria y que, en muchos casos, los servicios privados no ajustan sus aumentos a la nueva «normalidad» inflacionaria.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual del mismo período.

Si se compara el valor de la canasta de marzo 2025 con el de marzo 2026, se observa un aumento del 57,5%, muy por encima de la inflación interanual

Los avances macroeconómicos son valiosos y merecen ser reconocidos, pero todavía no logran traducirse plenamente en la vida cotidiana. En este contexto, las reformas estructurales que se discuten, como la modernización laboral, no tendrán efectos inmediatos, aunque sí pueden ser determinantes en el mediano y largo plazo. Para acelerar esa transmisión hacia la microeconomía, será clave avanzar en la eliminación progresiva de las restricciones cambiarias pendientes, permitiendo que el sistema en su conjunto funcione con mayor normalidad y previsibilidad, y habilite un sendero de estabilidad con crecimiento.

A su vez, el hecho de no atravesar un período electoral hasta 2027 abre una ventana de oportunidad poco frecuente: consolidar las medidas ya tomadas, sostener el rumbo y profundizar consensos en políticas estructurales. Si ese tiempo se aprovecha, la convergencia entre los logros macroeconómicos y la vida cotidiana de las familias podría acelerarse, reduciendo la brecha entre el orden de los números y el peso del día a día.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,clase media,tarifas,familias,servicios,inflación

ECONOMIA

JP Morgan se refirió a “la sorpresa alcista” de inflación de enero: qué espera para los próximos meses

El banco de inversión JP Morgan hizo sus proyecciones de inflación para 2026, luego de que el Indec informara que el Índice de Precios al Consumidor (IPC) alcanzó el 2,9% en enero, presentando una leve aceleración frente a diciembre. La estimación anual del gigante de Wall Street supera el consenso de mercado a nivel local.

En un reporte a clientes, apunta que “la sorpresa alcista” de enero se debió principalmente a factores estacionales, como la normalización de los precios de verduras frescas, que habían registrado dos meses de deflación, y los incrementos en restaurantes y hoteles (4,1% mensual) por la temporada alta de verano.

En tanto, la entidad remarcó que los datos de inflación de alta frecuencia de la primera semana de febrero muestran que el IPC de alimentos avanza a un ritmo de 2,6% mensual.

Detalla que la persistencia de precios elevados —especialmente en carnes— y los ajustes en gas (16%), electricidad (4%), vivienda (12%) y transporte (4%); sugieren que la inflación “también se ubicará por encima de 2,5% mensual en febrero”.

“El adelantamiento de subas en precios regulados y la continuidad de presiones en alimentos mantendrían la inflación mensual por encima del umbral del 2% durante el inicio del segundo trimestre de 2026”, sostuvo JP Morgan.

Este escenario se da junto con la expectativa de acumulación de reservas internacionales del BCRA en la primera mitad de 2026 respecto de la segunda, impulsado por emisiones corporativas en dólares y un mayor flujo estacional de divisas en el segundo trimestre, vinculado a la cosecha de soja.

En ese contexto, el banco proyecta que el nivel general de precios promedie 2,4% mensual en el primer semestre y se desacelere a 1,5% en el segundo, “consistente con un IPC interanual de 26% hacia diciembre de 2026″.

Aun con presiones provenientes de regulados y alimentos, estiman que la inflación núcleo se modere hacia el 2% para el segundo trimestre de 2026 y continúe descendiendo hasta alrededor de 1,1% hacia fin de año.

Vale mencionar que el Relevamiento de Expectativas de Mercado (REM) elaborado por el BCRA arroja una variación general de 22,4% interanual, a la vez que prevé que en febrero se ubique en 2,1%, para luego marcar 2,2% en marzo. Recién en abril perforaría el piso de 2%, con 1,9%.

“Nuestra proyección supone que Argentina recupera acceso a los mercados internacionales en la primera mitad de 2026, lo que permitiría refinanciar los vencimientos de bonos globales de julio sin comprometer reservas y favorecería una mayor compresión del riesgo país”, aclara JP Morgan.

No obstante, aseguran que los riesgos inflacionarios se mantienen sesgados al alza, particularmente si se registra volatilidad financiera en la segunda mitad del año, un marco en el que “una mayor dolarización de portafolios y subas salariales superiores a lo esperado podrían añadir inercia adicional”.

“La consolidación de la agenda de reformas y la recomposición genuina de reservas internacionales siguen siendo factores clave para fortalecer los amortiguadores macroeconómicos y anclar expectativas de cara al ciclo electoral de 2027″, concluyen.

De todos modos, semanas atrás, los analistas de la entidad se habían mostrado optimistas de cara a este año en aspectos tales como la formación de capital: “Anticipamos no solo una recuperación de la inversión real, sino un retorno a una trayectoria ascendente similar a la del boom posterior a la crisis de la convertibilidad entre 2004 y 2007″.

Consideraron que la credibilidad de la política económica y una gestión fiscal estricta serán claves para que ese impulso se traduzca en mejoras duraderas de la productividad y del PBI a largo plazo, variable que, según JP Morgan, crecería 3,4% en 2026.

North America,New York

ECONOMIA

El BCRA concretó la mayor compra de dólares en lo que va del año y va rumbo a los u$s2.000 millones

En un escenario de baja del dólar mayorista, el Banco Central de la República Argentina (BCRA) encadenó 28 jornadas consecutivas con saldo positivo en sus intervenciones cambiarias, tanto dentro como fuera del mercado oficial. Este miércoles adquirió u$s214 millones, el monto diario más alto en lo que va del año. En lo que va de 2026, la autoridad monetaria ya acumuló más de u$s1.900 millones, lo que equivale a más del 19% de la meta anual de acumulación de reservas.

La de este miércoles no solo fue la compra más alta en lo que va del año, sino que se trató del mayor volumen adquirido en once meses. Para encontrar una cifra mayor, hay que ir al 11 de marzo del 2025, cuando sumó u$s268 millones. Luego llegó una racha negativa de ventas, que se profundizó antes del acuerdo con el FMI y el levantamiento del cepo para los ahorristas.

En concreto, a lo largo de estas 28 ruedas, el total comprado asciende a u$s1.906 millones, en el marco de la denominada «fase 4» del programa económico. Para concretar estas adquisiciones, el BCRA viene optando por emitir pesos sin aplicar mecanismos de esterilización, una estrategia que apunta a sostener la liquidez del sistema y evitar una presión alcista adicional sobre las tasas de interés.

En paralelo, las reservas internacionales se ubican en u$s45.307 millones, tras registrar un incremento diario de u$s75 millones. En el último mes, el stock llegó a tocar los u$s46.240 millones, el nivel más elevado desde agosto de 2021. Parte de esa mejora se explica por la suba del precio internacional del oro, que supera actualmente los u$s5.100 por onza. El BCRA posee cerca de 1,98 millones de onzas troy -equivalentes a 61,5 millones de toneladas-, por lo que la valorización de este activo, considerado refugio ante la incertidumbre global, impacta de manera directa en su balance.

El ritmo sostenido de compras también se ve apuntalado por la liquidación de exportaciones agroindustriales y por emisiones de deuda de compañías privadas en el exterior. Según estimaciones oficiales, aún restan ingresar alrededor de u$s3.600 millones provenientes de colocaciones externas corporativas, lo que ampliaría la oferta de divisas en el mercado oficial. De acuerdo con PwC, en 2025 las empresas locales emitieron deuda por más de u$s20.000 millones, un flujo que contribuyó a sostener la estabilidad cambiaria durante ese período.

El plan de reservas: más margen para comprar, pero con una condición clave

Desde Cohen señalaron que el Gobierno inició el tercer año de mandato con un objetivo claro: acumular reservas internacionales y continuar con el proceso de desinflación, cumpliendo vencimientos de deuda y sosteniendo superávit fiscal primario mediante reducción de gastos y de impuestos. Para el bróker, cumplir estas premisas permitiría bajar el riesgo país, facilitar el ingreso de capitales, recomponer el crédito y reactivar una actividad que viene estancada desde febrero del año pasado.

Para lograr el primer objetivo, los expertos de la sociedad de bolsa explicaron que el BCRA anunció un cambio que le permite comprar divisas aun dentro de las bandas. En ese marco, la estrategia busca fortalecer la acumulación de dólares sin esperar necesariamente un tipo de cambio en un punto específico, ampliando la capacidad operativa del Central.

Sus analistas apuntaron que la expansión monetaria generada por la compra de divisas no sería inflacionaria si la economía se remonetiza y si parte se compensa con intervenciones del Tesoro, que con superávit fiscal podría comprar dólares para pagar deuda. A la vez, desde Cohen indicaron que las tasas deberían actuar de manera endógena, acompañando el equilibrio de liquidez.

Sin embargo, para Cohen la condición decisiva es una sola: el esquema necesita que el mercado cambiario se mantenga con exceso de oferta de divisas para que las compras del BCRA no presionen el tipo de cambio. Para eso, señalaron que será clave sostener el superávit comercial y un mayor ingreso neto de capitales, alcanzable con menor dolarización de carteras y más ingreso por emisiones de deuda.

Enero dejó señales de mercado, pero el «stock» neto sigue siendo el límite

El balance del primer mes de 2026 fue positivo para los activos argentinos. Desde Cohen destacaron subas generalizadas en bonos y acciones, mientras los dólares financieros retrocedieron. Para el bróker, el pago de deuda, la compra de reservas y un contexto externo favorable para emergentes ayudaron a romper la barrera de los 500 puntos básicos de riesgo país.

En el frente externo, Cohen remarcó que el mercado cambiario de enero fue superavitario, impulsado por el mayor ingreso de dólares financieros de empresas, que más que compensó la demanda por dolarización de carteras y el déficit de cuenta corriente. Ese resultado permitió al BCRA comprar u$s1.200 millones sin presionar el tipo de cambio, un arranque que calificaron como alentador.

Pero los especialistas del bróker detallaron que, por los pagos netos de deuda, el impacto sobre el stock de reservas netas fue marginal. En su lectura, las reservas netas se mantienen con un saldo negativo de más de USD 19.400 millones, muy lejos de la meta con el FMI y alrededor de u$s3.000 millones por debajo del cierre de 2025.

Incluso con una definición más «tradicional» que solo resta pasivos del BCRA, Cohen señaló que el número siguió levemente negativo. Aun así, resaltaron que la suba del 13% del oro revalorizó tenencias en más de USD 1.000 millones y que el ingreso de préstamos Repo con bancos del exterior compensó vencimientos de deuda pública, llevando las reservas brutas a u$s44.502 millones, por encima de fines de 2025.

Los dólares de empresas: la oferta que sostiene el equilibrio y la alerta del mercado

Como eje de fondo, desde Cohen señalaron que la mayor oferta de divisas viene del lado de la cuenta financiera de las empresas. El bróker explicó que el dinamismo del crédito local en moneda extranjera -que luego se liquida en el mercado oficial-se combinó con el ingreso por colocaciones en el exterior, reforzando la oferta en el MLC.

En enero, el monto emitido alcanzó USD 3.109 millones, con predominio de legislación extranjera (USD 2.725 millones) sobre el mercado local (USD 384 millones). Cohen destacó, entre otras, emisiones de YPF, Banco Macro, Telecom, Pan American Energy y la Provincia de Córdoba, en una dinámica que sostuvo el flujo de dólares.

Los especialistas del bróker detallaron que las colocaciones en Nueva York mostraron un plazo promedio de 8,6 años y una tasa del 8,1%, mientras que en el mercado local el plazo promedio fue de 3,0 años con una tasa del 7,5%. Con ese desempeño, Cohen indicó que desde noviembre se emitieron USD 9.828 millones, reforzando el canal financiero como fuente de oferta.

La lectura que se impone en el mercado es directa: si esa oferta depende en buena medida de crédito en dólares y emisiones, la estabilidad del tipo de cambio queda atada a que esos flujos no se frenen. Por eso crece la pregunta por el «dólar atrasado»: no como sentencia, sino como riesgo potencial si cambian los incentivos y la demanda privada vuelve con fuerza.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,banco central,reservas

POLITICA2 días ago

POLITICA2 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

ECONOMIA2 días ago

ECONOMIA2 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”