ECONOMIA

El Gobierno eleva el tope de transferencias en billeteras virtuales: cómo impacta el nuevo plan de regularización de ahorros

Tras el anuncio del «Plan de Reparación Histórica de los Ahorros de los Argentinos», el Gobierno oficializó una serie de medidas que modifican las condiciones regulatorias en torno al uso de dólares no declarados, la operatoria de billeteras virtuales y la fiscalización de movimientos de fondos por parte de la Agencia de Recaudación y Control Aduanero (ARCA).

Uno de los cambios más significativos se relaciona con los límites establecidos para transferencias electrónicas de dinero a través de plataformas digitales. En una conferencia de prensa, el titular de ARCA, Juan Pazo, confirmó que se elevará de $2 millones a $50 millones el monto que una persona física podrá transferir mediante billeteras virtuales sin quedar sujeta a una auditoría automática del organismo. En el caso de las personas jurídicas, el nuevo tope será de hasta $30 millones.

Este cambio se enmarca dentro de una serie de medidas impulsadas por el Ministerio de Economía, orientadas a facilitar la circulación de capitales dentro del sistema financiero formal y a reducir el nivel de informalidad de los ahorros en moneda extranjera.

Nueva política fiscal y cambios regulatorios

El Gobierno presentó estas decisiones como parte de una estrategia para fomentar la bancarización de fondos y atraer dólares no declarados a canales oficiales, sin penalidades ni procesos judiciales inmediatos. El plan, anunciado por el vocero presidencial Manuel Adorni, contempla dos etapas diferenciadas.

La primera etapa está constituida por una batería de medidas que serán instrumentadas a través de un decreto presidencial. Según informaron desde la Casa Rosada, estas acciones estarán limitadas a lo que el Poder Ejecutivo puede implementar dentro del marco legal vigente. En esta fase inicial, la Unidad de Información Financiera (UIF) será uno de los organismos encargados de ajustar su normativa al nuevo esquema de control fiscal, permitiendo una adecuación operativa inmediata sin necesidad de pasar por el Congreso.

La segunda etapa incluirá el envío de un proyecto de ley con el objetivo de establecer un marco legal permanente que, según el Ejecutivo, permita «blindar» a los ahorristas ante eventuales cambios en futuras gestiones gubernamentales. El texto buscará garantizar que quienes ingresen dólares al sistema financiero formal no puedan ser penalizados o perseguidos administrativa o judicialmente en el futuro, bajo otro gobierno o criterio normativo.

Transferencias sin auditoría y rol de ARCA

La modificación de los umbrales de control fiscal sobre operaciones digitales es una de las medidas que tendrá impacto inmediato en el uso cotidiano de herramientas financieras digitales. Según explicó Juan Pazo, a partir de la implementación del plan, cualquier persona física podrá transferir hasta $50 millones en el sistema sin ser auditada por ARCA, lo que representa un aumento de 2.400% en el límite previo. En tanto, para las personas jurídicas, el límite será menor: hasta $30 millones.

La decisión se inscribe en una política de «presunción de inocencia fiscal», que busca modificar el paradigma de fiscalización. De acuerdo con las autoridades, se pasa de un modelo en el que toda operación de cierta magnitud debía ser justificada automáticamente, a uno en el que solo se activará la auditoría si hay indicios concretos de evasión o actividad ilícita.

Adorni explicó que la instrucción del presidente Javier Milei al equipo económico fue clara: avanzar en un marco de mayor previsibilidad para quienes poseen dólares por fuera del sistema. El vocero sintetizó la propuesta con la frase: «Tus dólares, tu decisión».

Incentivos para exteriorizar divisas

El objetivo central del «Plan de Reparación Histórica de los Ahorros» es generar condiciones para que los argentinos que tienen dólares no declarados, tanto en el país como en el exterior, puedan reingresarlos al sistema financiero nacional sin consecuencias fiscales retroactivas.

El plan también contempla medidas tendientes a reducir el uso del efectivo en grandes operaciones y promover la trazabilidad de fondos mediante billeteras virtuales. Según estimaciones extraoficiales, una parte considerable de los ahorros en dólares de particulares se encuentra fuera del circuito bancario, ya sea en cajas de seguridad, cuentas no registradas o en efectivo en domicilios particulares.

Con la suba del límite de transferencias no auditadas, se espera una mayor utilización de las plataformas digitales para la circulación de fondos, en línea con el crecimiento que las billeteras virtuales han tenido en los últimos años.

Rol de la UIF y adecuación normativa

En cuanto a la adecuación de la normativa existente, la UIF será la encargada de revisar los estándares de control aplicados actualmente. Entre sus atribuciones, el organismo tiene la función de prevenir el lavado de activos y el financiamiento del terrorismo, pero también supervisa el cumplimiento de las normas por parte de las entidades financieras, incluyendo las billeteras virtuales.

La revisión de estas regulaciones podría implicar cambios en los reportes de operaciones sospechosas, la identificación de clientes y los procesos de debida diligencia en plataformas que permiten el movimiento de dinero digital.

Proyecto de ley: blindaje legal para ahorristas

La segunda fase del plan —que requerirá debate legislativo— propone establecer un marco legal para evitar que futuras administraciones puedan retrotraer las condiciones bajo las cuales se realicen las actuales regularizaciones. La iniciativa busca otorgar garantías a quienes ingresen sus ahorros en moneda extranjera al sistema formal, reforzando el principio de que no podrán ser perseguidos posteriormente por decisiones pasadas en materia fiscal.

De acuerdo con el Gobierno, la propuesta legislativa tendrá como eje la consolidación de un nuevo enfoque institucional hacia el ahorro privado, donde los contribuyentes serán considerados inocentes hasta que se demuestre lo contrario, y no al revés.

Perspectivas del sector financiero

Las medidas podrían generar un impacto significativo en la dinámica del sistema financiero, especialmente en el segmento de pagos digitales y billeteras virtuales, que se han convertido en herramientas habituales de gestión de fondos entre personas físicas y jurídicas.

Si bien aún no se conocen los detalles completos del decreto ni el texto del proyecto de ley, el anuncio generó expectativas entre empresas del sector fintech, que podrían beneficiarse de una mayor operatoria en pesos y en dólares, así como de un eventual ingreso de nuevos usuarios al sistema.

En paralelo, organismos como ARCA y la UIF deberán implementar mecanismos de control que se ajusten al nuevo esquema, manteniendo los estándares de transparencia exigidos por organismos internacionales, sin frenar la operatoria interna

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,arca,afip,transferencias,dolar

ECONOMIA

El diagnóstico de Martín Redrado sobre el nuevo sistema de bandas que regirá al dólar en 2026

El economista Martín Redrado, expresidente del Banco Central (BCRA), anticipó su visión sobre el panorama económico argentino para 2026 en un contexto marcado por la implementación del nuevo sistema cambiario de bandas. Sus proyecciones abarcan desde el esquema de flotación del dólar hasta la evolución de la inflación y el impacto en los salarios.

El exfuncionario dejó en claro que el sistema de bandas cambiarias que comenzó a regir este 1° de enero es transitorio. Según declaró, este esquema no representa una solución definitiva para el mercado de divisas argentino.

«El sistema de bandas es, por definición, un sistema transitorio. Se tiene que plantear un sistema más definitivo», afirmó categóricamente. Para Redrado, el nuevo esquema implica una mayor amplitud con tendencia creciente a acercarse al techo de la banda.

El BCRA intervino para contener la presión cambiaria

Redrado reveló que el Banco Central ya vendió dólares para contener la presión sobre el tipo de cambio. Aunque las publicaciones diarias del organismo financiero no registraron operaciones netas de venta de divisas, el economista sostuvo que las intervenciones fueron neutras si se analiza día a día.

«Se notó una presión sobre el tipo de cambio», explicó al referirse a las operaciones que habría realizado la autoridad monetaria en los últimos días del año pasado.

El expresidente de la Comisión Nacional de Valores (CNV) también señaló que el equipo económico debe trazar un camino claro. «Todavía no tenemos un programa financiero por delante», advirtió con preocupación.

La cosecha de trigo traerá dólares frescos al mercado

En el frente agropecuario, Redrado destacó el desempeño positivo de la cosecha de trigo. Según datos de Fundación Capital, su consultora, la liquidación de la cosecha fina dejará un excedente de casi u$s800 millones adicionales respecto al año pasado.

«Hay una muy buena liquidación de la cosecha fina, de trigo. Ese excedente va a haber de ofertas entre enero y febrero en el mercado cambiario», proyectó el economista.

Esta entrada de divisas podría aliviar transitoriamente la presión sobre las reservas del Banco Central durante los primeros meses del año.

Tasas al 140% para evitar la fuga hacia el dólar

Consultado sobre el disparo de las tasas de caución, que alcanzaron el 140% en los últimos días, Redrado explicó que se trató de una estrategia para retener ahorristas en pesos.

«Se hizo para que se queden en pesos y no presionen sobre el tipo de cambio», analizó. Para el exfuncionario, estas medidas reflejan la necesidad urgente de «dar certidumbre cambiaria y financiera hacia adelante».

Sin embargo, insistió en que el país necesita avanzar hacia la normalización. «Hay que empezar a levantar las restricciones del mercado cambiario», advirtió, y agregó que el objetivo debe ser «la eliminación de las restricciones para tener, como cualquier país normal, un solo tipo de cambio».

Inflación y salarios: un proceso lento sin recuperación a la vista

Respecto al Índice de Precios al Consumidor (IPC), Redrado fue cauto en sus proyecciones. Declaró que bajar la tasa de inflación «es un proceso» que «no es rápido». Lo importante, según remarcó, es mostrar una tendencia consistente a la baja.

En su diagnóstico, indicó que actualmente los salarios corren por detrás de la inflación y que el consumo «se ha estancado, en los últimos meses, en terreno negativo».

Este panorama plantea un desafío para la recuperación del poder adquisitivo de los trabajadores argentinos durante 2026.

Reforma tributaria antes que laboral

Sobre las reformas que el Gobierno envió al Congreso Nacional, el economista ratificó su postura: hubiera sido preferible mandar primero la reforma tributaria antes que la laboral.

«Espero que la reforma tributaria tenga, como eje, la recuperación de salarios«, concluyó Redrado, dejando planteada su visión sobre las prioridades que debería tener la política económica para este año.

El expresidente del BCRA dejó un mensaje claro: el sistema cambiario actual es provisorio, la inflación no cederá rápidamente y los salarios seguirán bajo presión en un contexto donde todavía falta certidumbre sobre el programa económico definitivo para 2026.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar

ECONOMIA

Plazo fijo versus inflación: cuánto se puede ganar en los principales bancos por depósitos de $1 millón

El plazo fijo atraviesa semanas de tasas decrecientes. Con rendimientos cercanos al 25% anual y una inflación mensual del 2,5%, en algunos casos permite empatar la suba de precios, dependiendo del banco. Aun así, se trata de una herramienta mayormente cortoplacista, especialmente en un país como la Argentina.

En este sentido, hay que considerar que el 2025 terminó con una inflación anual próxima al 31%, lo que dejaría a los rendimientos en pesos por estas colocaciones en terreno negativo.

Para calcular qué rendimiento tuvo un ahorrista que apostó en el último año al plazo fijo, Infobae tuvo en cuenta la tasa que estaba vigente al primer día hábil de cada mes. Así, se obtuvo el rendimiento final a lo largo del año, renovando el plazo fijo todos los meses. Con $1 millón en mano, en todo el 2025 un ahorrista pudo obtener un retorno de 49%. Es decir que hoy tendría $1.490.989, un resultado que le sacó 18 puntos de ventaja a la inflación, y nueve por encima de la tasa de devaluacón respecto del dólar.

Con este antecedente, para 2026 hay que tener en cuenta las proyecciones de inflación futuras y, en este caso, esta alternativa de ahorro se mantiene vigente. El Presupuesto 2026 prevé inflación anual de 10,1 por ciento.

La proyección de inflación anual para 2026 de LatinFocus se sitúa en 23,9%, lo que implica una reducción de 0,4 puntos respecto a la proyección anterior.

Por otra parte, el REM (Relevamiento de Expectativas de Mercado) elaborado por el Banco Central estima en su última edición una inflación del 19,6% para 2026, mostrando una tendencia al alza en la segunda mitad del año.

Además, el presupuesto 2026 proyectó un dólar oficial a $1.423 para fin de año, un precio inferior al del dólar mayorista el martes, a 1.455 pesos. Esto significa que más allá de la evolución de la inflación en 2026, el plazo fijo podría arrojar ganancias medido en dólares.

Los datos oficiales del BCRA muestran que los principales bancos del país ajustaron sus tasas para depósitos a plazo fijo tradicionales a 30 días, mayormente a la baja. Esta actualización de rendimientos impacta en miles de ahorristas que buscan opciones para colocar sus fondos en el sistema financiero formal.

Según la información disponible, varios bancos ofrecen condiciones dispares, lo que lleva a analizar en detalle cuánto se puede obtener por depositar $1 millón en cada uno de ellos. En el segmento de plazos fijos, el interés generado varía según la TNA (Tasa Nominal Anual) que establece cada entidad. A partir de la aplicación de la fórmula vigente, los resultados permiten comparar rápidamente el atractivo de cada alternativa.

A la fecha de corte, los bancos informan tasas que parten desde el 20,5% y alcanzan el 28% anual para depósitos a 30 días en pesos. El abanico incluye a bancos públicos, privados y compañías financieras, tanto para clientes como para quienes operan de manera online sin vínculo previo.

Según el relevamiento de tasas del BCRA, el Banco de la Nación Argentina paga actualmente una TNA de 23,5%, un punto más que la semana pasada. Por un depósito de $1 millón a 30 días, el interés generado asciende a $19.315,07. El Banco Santander Argentina ofrece una TNA de 21%, que arroja un interés de $17.260,27 en el mismo período y monto. En el caso del Banco Galicia y Buenos Aires, la TNA también se ubica en 21%, lo que produce exactamente el mismo resultado en intereses. El Banco de la Provincia de Buenos Aires establece una TNA de 22%, con un interés de $18.082,19 para el plazo y monto analizados.

Entre los bancos privados de mayor volumen, el Banco BBVA Argentina mantiene una TNA idéntica a la de Santander y Galicia, mientras que el Banco Macro sobresale con una TNA de 27%, que permite obtener $22.191,78 de interés por $1 millón en 30 días. Los datos oficiales también incluyen a otras entidades que no informaron tasa vigente, como Banco GGAL S.A.

Al revisar las cooperativas y entidades de perfil mutual, el Banco Credicoop Cooperativo Limitado presenta una TNA de 23%, equivalente a $18.904,11 de interés mensual por $1 millón. El ICBC (Industrial and Commercial Bank of China) repite la TNA de 23,5% y el monto de $19.315,07 de interés, igual que Nación y otras firmas del sector.

En el segmento de bancos públicos regionales, el Banco de la Ciudad de Buenos Aires establece una TNA de 20,5%, con un interés de $16.849,32. En tanto, el Banco de la Provincia de Córdoba se posiciona entre los más competitivos, con una TNA de 27% y un rendimiento de $22.191,78 para colocaciones de $1 millón. El Banco de Corrientes ofrece 24% de TNA y un interés de $19.726,02, mientras que el Banco de Formosa se ubica en 23% y 18.904,11 pesos.

La comparación con la semana anterior, evidencia una modificación en la mayoría de las tasas ofrecidas por bancos y financieras. El seguimiento de la evolución semanal permite detectar ajustes en la TNA, que responden a cambios en la política monetaria y condiciones de mercado. En esa línea, los bancos modificaron sus propuestas en función de la dinámica inflacionaria y las expectativas de los inversores.

En el grupo de bancos que informan tasas para depósitos online, el Banco Bica, el Banco CMF, el Banco Meridian, el Banco Voii, Crédito Regional Compañía Financiera S.A.U. y Reba Compañía Financiera coinciden en establecer una TNA máxima de 28%. Esta tasa genera el mayor interés del relevamiento: $23.013,70 por cada millón depositado a 30 días. El Banco del Sol S.A. establece una TNA de 27,5%, lo que resulta en $22.630,14. Por su parte, el Banco Mariva y el Banco Macro ofrecen 27%, equivalentes a $22.191,78 de interés en el mes.

Entre las entidades que se ubican por encima del promedio, el Banco Provincia de Tierra del Fuego y el Banco de Comercio pagan una TNA de 25%, con intereses de $20.547,95. El Bibank alcanza una TNA de 26%, que rinde $21.369,86. En el segmento de tasas intermedias, figuran bancos como el Banco Hipotecario y el Banco del Chubut con 23,5% de TNA y $19.315,07 de interés mensual.

El análisis de la dispersión en las tasas muestra que la diferencia entre la propuesta más baja y la más alta se ubica en $6.164,38 por cada millón depositado. Aquellos que acceden a los mejores rendimientos pueden obtener casi un 40% más de interés frente a quienes eligen las tasas mínimas del sistema. Esta brecha se evidencia tanto en los bancos tradicionales como en las compañías financieras con operatoria digital.

En la lista de entidades que otorgan tasas por debajo del promedio, el Banco Ciudad y el Banco Galicia se encuentran entre los que menos pagan por el plazo fijo de 30 días. Otros bancos, como el Banco Dino y el Banco Masventas, ofrecen una TNA de 22% e intereses de $18.082,19. El Banco Julio llega a 24,5%, lo que representa $20.164,38 de interés, mientras que el Banco de Corrientes se mantiene en 24% y 19.726,02 pesos.

La fórmula utilizada para calcular los intereses se basa en la TNA informada por cada banco y en la cantidad de días de la colocación. Este método permite comparar con precisión las propuestas, sin importar el tamaño de la entidad o si opera de forma presencial u online. El uso de datos oficiales del BCRA garantiza la homogeneidad en la comparación y facilita la decisión para quienes buscan proteger el valor de sus ahorros.

La presencia de compañías financieras como Reba Compañía Financieray Crédito Regional Compañía Financiera S.A.U. en los primeros puestos del ranking refleja la competencia que existe fuera de los bancos tradicionales. Ambas entidades igualan la TNA máxima actual y ofrecen el mayor interés posible para el plazo de 30 días. Las entidades regionales también modificaron sus tasas en línea con la tendencia general del sistema.

Corporate Events

ECONOMIA

«Canasta verano 2026»: cuánto sale vestirse y equiparse para salir de vacaciones

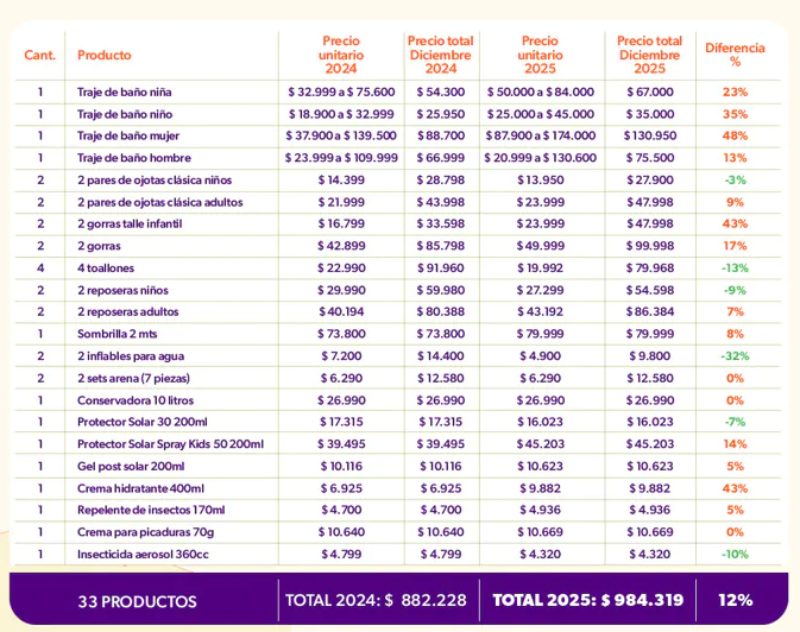

Esta canasta alcanzó los $984.319 en diciembre de 2025, con un aumento del 12% interanual según un relevamiento de la consultora Focus Market

01/01/2026 – 12:32hs

La canasta de verano 2026 revela que el gasto para equiparse para las vacaciones creció muy por debajo de la inflación, aunque hubo productos puntuales que se movieron bastante por encima del IPC. Un informe de la consultora Focus Market reveló que los 33 productos esenciales para la temporada suman ahora $984.319, un salto del 12% respecto al mismo período del año anterior, cuando costaban $882.228.

El relevamiento comparó precios entre diciembre 2024 y diciembre 2025. Los resultados muestran un panorama dividido: mientras algunos artículos se dispararon muy por encima de la inflación promedio, otros registraron caídas sorprendentes.

«En el relevamiento de precios de productos estacionales de verano se observa que los mayores aumentos se concentraron en las prendas de baño y las cremas hidratantes, con subas que superaron el promedio general», señaló Damián Di Pace, director de la consultora Focus Market.

Los productos de verano que bajaron de precio

El mayor ajuste se concentra en indumentaria, especialmente trajes de baño, con subas que van del 23% al 48% según segmento, y en accesorios como gorras infantiles (+43%) y productos de cuidado personal, como cremas hidratantes (+43%).

«Canasta Verano», elaborada por Focus Market

En contraste, varios bienes típicamente estacionales muestran bajas de precios o estabilidad, como ojotas para niños (-3%), toallones (-13%), reposeras (-9% en el segmento infantil) e incluso artículos de playa e inflables, con descensos de hasta 32%. En tanto, el insecticida en aerosol de 360 cc también registró una baja del 10%. Estos descensos contrastan marcadamente con la tendencia inflacionaria general del país.

Este comportamiento mixto sugiere que, aun en un contexto de aumento moderado del costo total, la canasta evidencia una recomposición de precios más selectiva

«Otros artículos típicamente asociados a la temporada, como accesorios para la playa, registraron incrementos muy por debajo de la inflación anual promedio en Argentina, lo que sugiere una dinámica de precios más moderada en esos segmentos«, agregó Di Pace.

Por qué algunos productos bajaron mientras otros subieron

El director de Focus Market identificó dos factores clave detrás de esta dinámica contradictoria. La fuerte competencia en el mercado presiona a los comercios en un contexto donde las ventas se mantienen moderadas.

«La fuerte competencia en el mercado, en un contexto de ventas moderadas, está reconfigurando la formación de precios», explicó Di Pace.

El segundo elemento determinante es el mayor ingreso de bienes importados. Esta apertura amplió la oferta disponible y estableció un nuevo precio de equilibrio en el mercado local.

Los comerciantes enfrentan ahora una capacidad limitada para trasladar aumentos a los consumidores. La competencia externa actúa como techo para los intentos de remarcación de precios.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,vacaciones,precios,verano

POLITICA3 días ago

POLITICA3 días agoAxel Kicillof insistirá con la reelección indefinida de intendentes, pero evita el debate de la Boleta Única

CHIMENTOS2 días ago

CHIMENTOS2 días agoJorge Lanata, a un año de su muerte: el periodista más original, influyente y popular de su generación

POLITICA2 días ago

POLITICA2 días agoDocumento clave: la empresa de Faroni pactó con la AFA quedarse con el 30% de sus ingresos comerciales en el exterior