ECONOMIA

Dólares del colchón sin control de ARCA: por qué la City no prevé que el dólar toque el piso de la banda

El Plan de reparación histórica de los ahorros de los argentinos anunciado el jueves por el Gobierno con el fin de fomentar el uso de dólares no declarados para la remonetización de la economía dejó «sabor a poco» y parece estar más enfocado en reducir la informalidad más que en incentivar la dolarización, según la mirada de algunos analistas que esperaban más incentivos.

Como reacción inicial tras los anuncios, tanto el tipo de cambio oficial como el dólar minorista en Banco Nación y el blue finalizaron en baja. El dólar mayorista cerró en $1.135,50, lo que implica una caída diaria de $10,50, pero aún lejos de tocar el piso de la banda de flotación que actualmente está en torno a $989, que es lo que espera el Banco Central para salir a comprar divisas en el mercado cambiario para acumular reservas.

No obstante, la mayoría de los analistas no esperan que estas medidas generen una oferta significativa de dólares en el mercado cambiario ni una presión bajista sobre el tipo de cambio que lo lleve a tocar el límite inferior de la banda.

La lectura de los analistas sobre las medidas del dólar

Un informe de Research de Adcap Grupo Financiero evaluó que «el enfoque más amplio de las medidas parece estar dirigido a combatir la informalidad, con un régimen tributario simplificado y menores exigencias de información para personas físicas y jurídicas, más que a fomentar directamente la dolarización».

En sintonía, el economista Gabriel Caamaño sostuvo en su cuenta de la red social X que este paquete de medidas «le baja la carga burocrática a muchas transacciones, lo que no significa que ARCA no controle», y juzgó que «el foco parece ser que se bancaricen un mayor número de operaciones y reducir costos transaccionales, pero no se ve algo específico para los dólares».

De igual mirada, Sebastián Menescaldi, director de Eco Go, evaluó a iProfesional que «me parece que viene más orientado al (dinero en) negro que a los dólares del colchón».

«Creo que es más fácil volcar la ganancia de la informalidad al sistema, elevando la actividad en general. Una parte de ello serán dólares, pero también habrá más pesos», estimó.

Eric Ritondalde, economista jefe de PUENTE concordó que «el objetivo de fondo parece ser la promoción de una mayor bancarización de las operaciones y la reducción de costos transaccionales», pero enfatizó que «por el momento, no se observan medidas específicas vinculadas al mercado de dólares«.

El analista financiero Christian Buteler opinó que «para las expectativas generadas sobre el uso de dólares fuera del sistema, el anunció tiene sabor ahumado hasta ahora», y afirmó que «no parece haber normativa que garantice al contribuyente no ser fiscalizado por el dinero que vuelque a la economía».

Andrés Reschini, analista de F2 Soluciones Financieras, comentó que «las medidas son bienvenidas por el sector privado dado que alivianan la enorme carga que en materia de fiscalización pesa sobre él», aunque cree que «el mercado esperaba mayor incentivo para el uso de dólares fuera del sistema y puede que para ello haya que esperar a la ley».

Y es que subrayó: «Lo que cambia es que no van a ser tan estrictos los controles básicamente, pero no queda claro que no siga al margen de la ley».

El economista Federico Glustein resaltó que las medidas «tienen un doble eje: por un lado, buscan crear la idea de que los argentinos son dueños de sus dólares y que los pueden utilizar para transacciones diarias, aludiendo a que no hay maniobras ilegales detrás de esos fondos y que no hace falta declararlos».

No obstante, recalcó que se «requiere de una confianza colectiva, de una adopción social de la divisa para moneda de cambio habitual y no necesariamente como reserva de valor, pero también de una estructura legal que valide estas medidas».

«En ese aspecto, tienen que enviar una normativa que de seguridad jurídica que sustente estos movimientos. Por ahora, solo hay desregulación de movimientos en pesos», añadió.

Por su parte, la economista Natalia Motyl aseguró que las medidas «constituyen una estrategia razonable para incentivar la canalización de dólares atesorados por el sector privado hacia el sistema financiero formal».

¿Los ahorristas sacarán los dólares del colchón?

Maximiliano Ramírez, socio de Lambda Consultores, concordó que «las medidas fueron menor de lo que pensaba, esperaba con un impacto mayor, están orientadas a reducir pedidos de información de ARCA, pero me dejó sabor a poco, no veo un incentivo a gente con ahorros comprados en el blue a que lo saquen del colchón».

Menescaldi alegó que «el que sacó los dólares, parte se debe a temas impositivos, pero otra parte se debe a desconfianza en el sistema financiero, y estos últimos no vuelven; pueden salir dólares para operaciones puntuales, pero el grueso va a seguir en las cajas de seguridad«.

Agustina Savoia, asesora financiera de Cocos Gold, aseveró que «las medidas reconocen una realidad histórica en Argentina: la informalidad del ahorro en dólares, y buscan reconciliar al ahorrista con el sistema financiero».

«Si se logra implementar con claridad y consistencia, esta política puede marcar un punto de inflexión. No es menor que se habilite el ingreso de dólares no declarados sin penalidad, sin justificación y con confidencialidad fiscal», acotó.

De todos modos, la experta remarcó que «el impacto va a depender de varios factores: la reglamentación concreta, la reacción del sistema financiero, y la percepción social de que esta vez se puede confiar».

En Adcap plantearon que «si bien no hay incentivos explícitos para los tenedores de dólares no declarados, un régimen de información más laxo combinado con mayores rendimientos en los depósitos en dólares podría ofrecer un modesto incentivo, aunque el impacto probablemente será limitado por ahora«.

Motyl dijo que «a corto plazo, no se espera un ingreso masivo de estos fondos al circuito formal» ya que «persiste un elevado grado de desconfianza institucional y jurídica».

En ese sentido, la economista estimó que «al menos hasta las elecciones legislativas de medio término, la mayoría de los hogares y empresas mantendrán una actitud precautoria, postergando decisiones de inversión en bienes durables -como inmuebles o automóviles- o en activos financieros».

De igual diagnóstico, el economista Amilcar Collante juzgó que «lo más fuerte de los anuncios es con respecto a 2026, y esa ley que va a modificar el tema de la ley Penal cambiaria, y eso le va a dar seguridad al ahorrista para entrar tranquilo los dólares al sistema».

«Entonces en el corto plazo, puede haber un ingreso, pero teniendo en cuenta que el blanqueo fue hace poco, no se si queda mucho por volcar a la economía, no se si estas medidas dan confianza a quien no lo hizo ya en el blanqueo a ingresar los dólares. Es algo más de eliminar burocracia,controles,y montos que no estaban actualizados. Pero no creo que impacto sea importante, lo grueso fue el blanqueo 2024«, razonó.

¿Qué impacto prevén en el dólar y las reservas?

Reschini opinó que el paquete de medidas «puede ayudar a que el dólar caiga pero me parece que no garantiza que este se vaya rápidamente hacia la banda inferior».

A su vez, Ritondale dijo que «no esperamos que estas medidas por sí mismas y en forma directa generen una oferta significativa de dólares en el mercado cambiario ni una presión bajista sobre el tipo de cambio«.

«Más bien, apuntan a contribuir a una mayor utilización del dólar en ciertas transacciones, aliviando indirectamente la presión sobre las tasas en pesos. Y apuntan a ampliar la base de dólares dentro del sistema financiero con un posible incremento en los depósitos en moneda extranjera y, en consecuencia, en las reservas brutas y líquidas en dólares», explicó.

Para el analista financiero Gustavo Ber las medidas «son positivas desde el punto de vista económico y financiero, dado que podrían sumar mayor oferta de dólares, y de ahí impulsar un descenso por debajo de los $1.100».

«Aún así, no creo que se llegue a la banda inferior a corto plazo, dado que podrían activarse mayores compras privadas que buscarían anticiparse a las oficiales en la banda inferior», argumentó.

Roberto Geretto, head Portfolio Manager de Adcap Grupo Financiero, concordó que «no se espera que tenga impacto en el tipo de cambio ya que algunas medidas puede beneficiar ciertas transacciones, siendo relevantes en lo micro, pero no a nivel macro como para mover de manera material el mercado de cambios».

«En la medida que los dólares se bancarizan pueden sumar reservas, pero no se espera que sea algo material, dado que es difícil cambiar la cultura de ahorrar en dólares», agregó.

Al respecto, en Balanz evaluaron que «en un contexto donde el BCRA no está realizando compras de dólares en el centro de la banda cambiaria, una mayor captación de depósitos en moneda extranjera podría contribuir positivamente a las reservas netas, ya sea por el incremento directo de los saldos bancarios o por la posibilidad de utilizar esos fondos como respaldo para eventuales colocaciones de deuda».

Collante destacó que el paquete anunciado «no lo veo como algo que cambie sustancialmente (el escenario), o como un régimen nuevo, salvo que después vayan agregando otras medidas, pero sin un incentivo fiscal importante, no veo un cambio sustancial». En ese marco, el economista sostuvo que «no veo un cambio que implique que la cáida del dólar) al piso de la banda», y dijo que eso va a depender más «del flujo de divisas estacional por la liquidación de la cosecha y la demanda»

Asimismo, Motyl consideró que las medidas «podrían generar un aumento marginal en la oferta de divisas, lo cual presionaría a la baja sobre los tipos de cambio» y eso «no sólo contribuiría a estabilizar el frente cambiario, sino que también podría facilitar una acumulación de reservas por parte del BCRA».

Savoia cree que las medidas tienen «potencial para descomprimir expectativas y aportar más oferta genuina al mercado oficial; si genera confianza y logra adhesión, podría acelerar la convergencia del tipo de cambio hacia el piso de la banda de flotación».

«En cuanto a las reservas, el efecto sería indirecto. Si los dólares que ingresan se canalizan hacia instrumentos que pasan por el MULC, o si se traducen en inversiones productivas o exportación de servicios, eso sí puede ayudar al BCRA a recomponer reservas», indicó.

Por su parte, el operador Gustavo Quintana, de Pr Cambios, alegó que «algunos aprovecharán para hacer consumos en dólares que antes no podían justificar» pero «en el mercado cambiario no veo que tenga mucho impacto, toda vez que teóricamente lo que se va a utilizar son dólares, no creo que los vendan para hacer compras en pesos».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dólar,reserva,luis caputo

ECONOMIA

Mercados: cayeron fuerte las acciones argentinas por factores domésticos y globales

Lejos de festejar la media sanción de la reforma laboral, el mercado bursátil local reaccionó con una serie de ventas de activos a las recientes novedades económicas, políticas y financieras.

Al cierre el índice S&P Merval de la Bolsa de Comercio de Buenos Aires se desplomó 5,5%, en los 2.851.779 puntos, para redondear en transcurso de 2026 una abrupta caída de 10 por ciento. El panel de acciones líderes volvió a romper así dos resistencias clave: los 3 millones de puntos medido en pesos, y los 2.000 puntos medido en dólares, según la paridad del “contado con liquidación”.

Tres noticias principales se pueden advertir detrás de esta tendencia. La primera, es que una vez que la ley de reforma laboral que impulsa el Gobierno obtuvo la media sanción en el Senado, y bajo la previsión de que habrá aprobación en la Cámara de Diputados, se dispararon las ventas, dado que ya estaba asumido en precios la victoria legislativa del oficialismo en una iniciativa muy esperada para la operatoria. Como se dice en la jerga financiera: “se compra con el rumor y se vende con la noticia”.

El segundo motivo vino del exterior. La liquidación de acciones vinculadas al sector de software llevaron este jueves a pérdidas entre 1% y 2% en los principales índices de Wall Street. En ese contexto, los activos emergentes suelen sufrir más que los de los mercados desarrollados y es por eso que se observaron muy amplias bajas para los títulos de renta variable argentina, como Globant (-17,9%), Grupo Galicia (.9,7%), Banco Supervielle (-9%), Banco Francés (-8,3%) y Telecom (-8,1%).

Los temores sobre la expansión de la Inteligencia Artificial y su aplicación en los distintos ámbitos de la economía provocaron una venta masiva de acciones de software en las bolsas del exterior, ante las amplias preocupaciones del sector en torno a la pérdida de clientes que estos desarrollos podrían implicar para las compañías de este nicho.

La tercera noticias es, sin duda, la baja del dólar. Un descenso del tipo de cambio en el mercado doméstico acentúa la caída de las cotizaciones medidas en pesos.

Los bonos soberanos en dólares -Bonares y Globales- descontaron un 0,2% en promedio, mientras que el riesgo país de JP Morgan avanzó doce unidades para la Argentina, en los 514 puntos básicos, pues incidió también la suba de precios de los bonos del Tesoro de los EEUU y la consiguiente baja de sus rentabilidades.

“El mercado de acciones local opera con volúmenes reducidos y una lateralización del índice Merval entre los USD 1.900 y USD 2.100. Llegaron los balances trimestrales que reflejan caídas en las ventas y aumento de costos en sectores como la construcción. Telecom registró retrocesos significativos tras operaciones de venta de paquetes accionarios a precios inferiores a los de mercado. En contraste, activos como Galicia mantienen el interés por su liquidez operativa, aunque el panorama general sugiere cautela ante la falta de una tendencia alcista constante”, explicaron los analistas de Rava Bursátil.

Juan Manuel Franco, economista jefe del Grupo SBS, observó que “el Tesoro logró ayer un rollover de 123% en la licitación de deuda en pesos llevada adelante, lo que repercutirá en una absorción de liquidez en un contexto en que el grueso del apretón monetario del ciclo electoral 2025 persiste. El mercado estará a la espera de si eso afecta o no, y en que medida, a las tasas cortas en pesos y su volatilidad, como ocurrió en enero».

North America

ECONOMIA

Sueldo o inflación: quién ganó en 2025 y por cuánta diferencia

Los salarios registrados, tanto del sector público como del privado, cerraron 2025 con una caída real superior al 2%, luego de un diciembre en el que los incrementos nominales quedaron por debajo de la inflación. Según informó el Instituto Nacional de Estadística y Censos (INDEC), los ingresos aumentaron 2% nominal en el último mes del año, frente a una suba de precios del 2,8%, lo que implicó una pérdida de poder adquisitivo. El retroceso anual estuvo explicado completamente por la merma observada en el último cuatrimestre.

El deterioro impactó con mayor fuerza en el empleo público. En diciembre, los salarios estatales subieron apenas 1% nominal y registraron una pérdida real del 1,8%. En el sector privado, los ingresos crecieron 2,5% nominal, lo que representó una caída real del 0,3%, según cálculos realizados en base a los datos oficiales. De acuerdo con el economista Gabriel Caamaño, los haberes privados se ubicaron en niveles similares a los de septiembre-octubre de 2024.

Sueldo e inflación: retroceso anual y efecto del último cuatrimestre

En la comparación interanual, los salarios registrados finalizaron 2025 con una baja real del 2,1%. Durante el año, los ingresos subieron 28,8% nominal, mientras que la inflación acumuló 31,5%. La caída se concentró en el último tramo del año, cuando el poder adquisitivo descendió 2,5% en términos reales.

El descenso de los últimos cuatro meses estuvo vinculado a la aceleración inflacionaria. El sociólogo Daniel Schteingart explicó que los salarios suelen actualizarse en función de la inflación pasada, que generalmente es menor a la del mes en curso. «Por ese motivo caen los salarios reales. También cuando se desaceleran los precios suele ocurrir lo inverso», señaló el especialista.

Si se toma en cuenta lo ocurrido en 2024, los salarios habían logrado recuperar poder adquisitivo. Sin embargo, al comparar con noviembre de 2023, mes en el que se produjo un salto inflacionario del 25% tras la devaluación implementada por el Gobierno de Javier Milei, se observa una caída real. Esta diferencia responde a la base de comparación utilizada, ya que la pérdida más marcada se produjo en el último mes de 2023.

Tomando como referencia noviembre de 2023, el conjunto de trabajadores registrados presenta una baja real del 7,1%. Al desagregar por sector, los empleados públicos acumulan una pérdida del 17,03% en su poder adquisitivo, mientras que los privados registran una merma del 1,55%.

Salarios del SIPA y debate por el IPC

La Secretaría de Trabajo informó que el salario real de los asalariados privados cayó 0,5% en diciembre, según una estimación elaborada con información parcial. De esta manera, el sector acumuló cuatro meses consecutivos de retrocesos, en línea con los datos difundidos por el INDEC.

Con estos resultados, los salarios cerraron 2025 con una caída interanual del 2% y quedaron más de 3% por debajo del nivel registrado en febrero de ese mismo año. La consultora LCG señaló que, en comparación con noviembre de 2023, los salarios muestran un incremento del 1%. Sin embargo, si se considera el IPC corregido por la actualización de la canasta en función de la Encuesta Nacional de Gastos de los Hogares (ENGHo) 2017/18, la variación refleja una caída del 3,5%.

El debate también se extiende al índice de precios utilizado para medir la inflación. El IPC oficial continúa basado en la canasta de 2004/05, mientras que el índice actualizado según la ENGHo 2017/18 no fue publicado. Esta situación derivó en la salida de Marco Lavagna del organismo estadístico.

El economista Pablo Ferrari sostuvo que la pérdida del salario real sería mayor si se utilizara el IPC actualizado. Según indicó, la continuidad del índice de 2004/05 impacta en la medición de la inflación y, por lo tanto, en el cálculo del poder adquisitivo.

De acuerdo con estimaciones de la consultora Vectorial, la pérdida real del sector público durante 2025 habría alcanzado el 22,6% si se aplicara la metodología basada en la ENGHo 2017/18. En el caso de los trabajadores privados, la caída habría sido del 8,1%.

Estas diferencias metodológicas influyen en la percepción sobre la evolución del poder adquisitivo. El índice actualizado asigna mayor peso a los servicios y menor a los bienes en la estructura de consumo, lo que genera variaciones respecto de la canasta utilizada en el cálculo actual.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,salarios,inflación,sueldo

ECONOMIA

Industria en apuros: el uso de la capacidad instalada registró en diciembre su nivel más bajo de 2025

La industria argentina mostró una desaceleración de su actividad en diciembre de 2025. Según el último informe del Instituto Nacional de Estadística y Censos (Indec), la utilización de la capacidad instalada se situó en 53,8%, lo que representa el nivel mensual más bajo desde marzo de de 2024, cuando fue de 53,2 por ciento.

Este indicador, central para medir el uso real de la infraestructura productiva, refleja el pulso de los sectores industriales y permite analizar su desempeño relativo.

De acuerdo con el Indec, solo cinco bloques productivos operaron por encima del promedio general. La refinación del petróleo alcanzó el mayor nivel, con 87,1 por ciento. Le siguieron papel y cartón (65%), alimentos y bebidas (63,6%), sustancias y productos químicos (58,6%) y industrias metálicas básicas (57,5%).

En contraste, la mayoría de los sectores industriales quedó por debajo del promedio de utilización de las fábricas para producir bienes. Destacan los casos de productos minerales no metálicos (51,1%), edición e impresión (46,5%), metalmecánica excepto automotores (38,9%), productos del tabaco (38,6%), textiles (35,2%), caucho y plástico (33,4%) y la industria automotriz, que registró el menor valor con 31,2 por ciento.

Según el organismo estadístico, la evolución sectorial respondió a factores particulares en cada rubro. En el caso de la metalmecánica, excluyendo automotores, la utilización de la capacidad instalada cayó a 38,9% en diciembre de 2025 (frente a 45,7% un año antes), debido principalmente a menores volúmenes en la producción de aparatos de uso doméstico y maquinaria agropecuaria.

La fabricación de este tipo de aparatos descendió 43% interanual y la de maquinaria agropecuaria bajó 22,9%, según datos del índice de producción industrial manufacturero. Por su parte, la industria automotriz redujo el uso de su capacidad a 31,2%, por debajo del 44,2% de diciembre de 2024, afectada por una marcada disminución en la producción de vehículos y una

En caucho y plástico, la utilización de la capacidad instalada fue de 33,4% (era 42% en diciembre previo). Ello se debió a un descenso de 12,4% en manufacturas plásticas y una caída de 57,3% en neumáticos.

En el segmento de alimentos y bebidas, el indicador disminuyó principalmente por menor molienda de oleaginosas, con una baja interanual de 10,9%. Además, la producción de carne vacuna disminuyó 7,3% y la elaboración de aceite y subproductos de soja cayó 15,1%, según cifras oficiales y de la Secretaría de Agricultura, Ganadería y Pesca.

En sentido contrario, las industrias metálicas básicas lograron mejorar: alcanzaron una utilización de la capacidad instalada de 57,5% en diciembre de 2025, superior al 52,4% de igual mes del año anterior. El Indec atribuyó esta suba al aumento de la producción siderúrgica.

Al comparar diciembre de 2025 con diciembre de 2024, las caídas más pronunciadas se registraron en metalmecánica, automotriz y plásticos, mientras que la única mejora clara fue en industrias metálicas básicas. El relevamiento del organismo abarcó entre 600 y 700 establecimientos y excluyó subsectores como vitivinícola, azucarero y farmacéutico.

El crecimiento en la producción de acero dio un tono positivo a las industrias metálicas básicas y aportó un atisbo de recuperación dentro del contexto de retracción general evidenciado en la industria argentina hacia fines de 2025, según la entidad conducida por Pedro Lines.

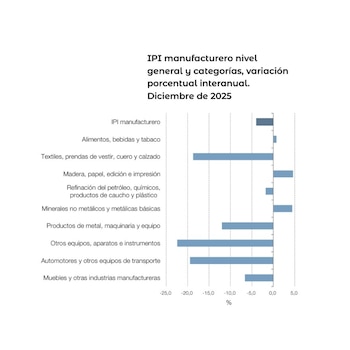

La actividad industrial experimentó una baja durante diciembre, aunque el resultado anual fue favorable. Según datos del Indec, el índice de producción industrial manufacturero (IPI) mostró una disminución interanual del 3,9% en diciembre de 2025. Pese a esta caída, el acumulado de los doce meses finalizó con un incremento del 1,6% en comparación con el mismo período de 2024.

En la comparación mensual desestacionalizada, la industria también mostró un leve descenso, con una variación negativa del 0,1% respecto a noviembre.

Los registros oficiales señalan que diciembre profundizó la tendencia negativa observada en el tramo final del año. En noviembre, el sector había sufrido una baja interanual del 8,7%, mientras que en octubre la caída había sido del 2,8 por ciento. De este modo, el año cerró con altibajos mensuales, aunque con una suba en el balance general.

El informe del Indec atribuye la contracción de diciembre al desempeño de la mayoría de los rubros industriales. Diez de las dieciséis divisiones relevadas exhibieron retrocesos frente a diciembre de 2024.

Entre los sectores que más impactaron en la baja general se encuentra el complejo automotor. La división “Vehículos automotores, carrocerías, remolques y autopartes” tuvo una disminución interanual del 21,6%, representando la mayor incidencia negativa en el indicador. Otros rubros con descensos marcados fueron “Prendas de vestir, cuero y calzado” (-16,7%), “Maquinaria y equipo” (-14,8%) y “Otros equipos, aparatos e instrumentos” (-22,4%).

El organismo estadístico también relevó caídas en “Productos textiles” (-25,7%), “Productos de caucho y plástico” (-18,3%) y “Productos de metal” (-7,5%). Además, se registraron bajas en “Muebles y colchones, y otras industrias manufactureras” (-6,6%), “Productos de tabaco” (-7,6%) y “Otro equipo de transporte” (-2,9%).

A pesar de la contracción general, algunas divisiones industriales cerraron diciembre con mejoras interanuales. “Industrias metálicas básicas” se destacó con un aumento del 7,4%, influyendo de manera positiva en el índice.

También se observaron subas en “Madera, papel, edición e impresión” (4,6%), “Refinación del petróleo, coque y combustible nuclear” (4,0%) y “Alimentos y bebidas” (0,8%). El informe señala además incrementos en “Sustancias y productos químicos” (1,0%) y en “Productos minerales no metálicos” (0,3%).

industria,soldadura,seguridad industrial,equipo de protección personal,trabajador,metalurgia,fábrica,normas de seguridad,prevención de riesgos laborales

POLITICA3 días ago

POLITICA3 días agoAcuartelamiento policial en Santa Fe: reclamo salarial y temor a un conflicto nacional de seguridad

POLITICA2 días ago

POLITICA2 días agoLa advertencia de ATE a los gobernadores que apoyan la reforma laboral: “Firmarán su sentencia de muerte”

ECONOMIA3 días ago

ECONOMIA3 días agoCuánto le cuesta a la clase media llenar el changuito y cómo varían los precios de los alimentos entre provincias