ECONOMIA

¿Qué hacer con sueldos fuera de convenio?: las empresas replantean plan anual tras la devaluación

El 2018 pasó rápidamente de ser el año en el que los sueldos le ganarían a la inflación, a un período en el que los departamentos de RR.HH. tendrán que apuntar todas sus armas a reforzar los ajustes de segundo semestre, si quieren que sus empleados fuera de convenio no pierdan demasiado poder adquisitivo.

Salvo los ejecutivos de más alto rango, con salarios dolarizados -que en muchos casos se cobran en bancos extranjeros- los trabajadores en todos los sectores están preocupados al ver disminuido su poder de compra en las últimas semanas.

El INDEC confirmó que en los primeros cuatro meses de 2018 la inflación rozó el 10%. Salvo que el ritmo de la suba de precios se frene, todo indica que en el primer semestre se alcanzará el mentado 15% que el Banco Central se había fijado como meta para el año y que sirvió de «ancla» en varios acuerdos paritarios.

En ese marco, si hasta ahora las empresas que habían calculado sus incrementos salariales con una inflación del 20% y un dólar alrededor de $19, no se movían de esa pauta, con los cambios económicos de los últimos días esa cuenta se vuelve algo menos sostenible.

De acuerdo al análisis que realizó Dantas Consultores, en base a datos de 165 compañías en abril, en promedio las empresas deseaban ajustar un 21%, en su mayoría en dos tramos en el año.

«Seguramente que en base a lo que estuvo ocurriendo en las últimas semanas todo el mundo va a revisar sus presupuestos. No estaba en los cálculos que el dólar estuviera subiendo de esta manera, la incertidumbre de si va a bajar o no el consumo, y toda esta inestabilidad. Creo que hay un signo de interrogación sobre qué pasará en los próximos meses», dijo a este medio Mariano Dantas, director de la consultora homónima.

Los últimos datos que relevó la consultora Mercer, mucho antes de que comenzara la última corrida cambiaria, también confirman que las compañías no se habían movido del 21% de aumento anual proyectado en 2017, y que ya habían entregado la primera cuota de alrededor del 12% en los meses de marzo y abril.

Sus expertos en compensaciones coinciden en que es muy pronto para arriesgar un pronóstico: «Creo que la inflación del segundo semestre puede ser un poco más moderada. Pero ya hace unos años las empresas van monitoreando trimestral o cuatrimestralmente su evolución en relación de los aumentos salariales. Va a haber mucho interés en los próximos meses en ver en cómo las empresas se van acomodando al nuevo escenario», dijo a este medio Valeria Bohórquez, directora de Career de Mercer en Argentina. Para ella es posible que algunas organizaciones que tengan margen para hacerlo, adelanten un poco el segundo ajuste, pero la estrategia más común sería rever si, «en función de la rentabilidad del negocio, de las autorizaciones de la casa matriz y la evolución de la inflación, pueden estirarse algún punto más«.

En PwC, cuya Encuesta de Remuneraciones y Beneficios prevé un 20% de incremento para empleados fuera de convenio en 2018, también aseguran que por ahora las compañías mantienen los porcentajes que habían acordado.

«Dado que el escenario aún no está determinado, si bien se están preguntando qué hacer, se encuentran a la espera de las cifras oficiales respecto a la inflación», dijo a iProfesional María Fernanda Álvarez Apa, gerente de consultoría de People and Change de PwC Argentina.

¿Tampoco los movimientos del cambio con la moneda norteamericana modifica esa previsión? «Las firmas están analizando el panorama y esperando que esta transición llegue a un punto donde se puedan tomar decisiones sobre bases más certeras«, insistió Álvarez Apa.

«La verdad que el dólar en términos directos no tiene un impacto directo en los salarios, pero si indirectamente a partir de los aumentos de precios. Si esta devaluación genera una inflación algo mayor a la esperada, como se está viendo en las expectativas, probablemente empiecen las revisiones de las segundas cuotas de ajustes», cerró la ejecutiva de Mercer.

Yael Hansani, Associate Business Manager de GhidiniRodil coincidió en que algunas empresas podrán dar uno o dos puntos más de lo que pensaban otorgar en el segundo semestre de 2018, pero no más: «Trabajamos con muchas multinacionales que cerraron el año pasado su cálculo salarial con una inflación determinada y es muy difícil que modifiquen eso. No tienen esa flexibilidad salvo que les esté yendo espectacular. Creo que en líneas generales van a mantener lo que tenían presupuestado y en los casos donde haya algún margen, lo modificarán para la segunda pauta «.

Añadió que tampoco se observa que las compañías hayan vuelto más onerosas sus ofertas a la hora de incorporar nuevos talentos.

«Por ahora no vimos que haya cambios en lo que tiene que ver con las propuestas salariales para atraer a la gente. Es un momento total de incertidumbre. Recién podríamos saber un poco más entre agosto y septiembre», apuntó la ejecutiva de GhidiniRodil.

«Sí o si la gente va a perder algo de poder adquisitivo porque el sueldo no va a terminar de equipararse con lo que va a ser el dólar a fin de año», lamentó.

EquidadOtra incógnita es qué sucederá con los empleados dentro de convenio, que recién ahora en algunos casos -como el de los bancarios, los aceiteros y los metalúrgicos- están obteniendo acuerdos por encima del 15% pedido por el oficialismo.

Tanto los camioneros como los gastronómicos y empleados de la Alimentación y la Sanidad, ya adelantaron que buscarán subas por encima del 20% anual. E incluso muchas negociaciones que no superaron ese «techo» incluyeron cláusulas de revisión hacia fin de año.

«El alza del dólar, de trasladarse a los precios, repercutirá en el poder de compra de los asalariados por lo que es probable que los distintos gremios inicien negociaciones a través de cláusulas gatillo. Las empresas han tratado de imitar el porcentaje de incremento entre los dentro y fuera de convenio a fin de mantener la equidad interna de sus remuneraciones y evitar el solapamiento«, se adelantó Álvarez Apa.

¿Podría esto gatillar una suba extra para los no convencionados? «La gran mayoría mantiene dos ajustes en el año y con estos niveles de inflación, vamos a seguir así. Puede haber empresas que den algo más, pero teniendo en cuenta el desempeño de los empleado«, evaluó Dantas, y remarcó que las empresas están manejando este tema con independencia de lo que ocurre en negociaciones paritarias, con el fin de evitar el solapamiento.

No obstante, Bohórquez deja la puerta abierta para más cambios: «Este año cuando se dispararon las cláusulas gatillo, en algunos casos se hizo algo también para los fuera de convenio, con lo cual no descartaría que eso pudiera pasar a fin de 2018 o principios del año que viene. No es lo habitual, sino que fue una medida para acompañar lo que ocurría con empleados convencionados, y tampoco fue algo generalizado.»

Hansani, por su parte, duda que muchas compañías puedan concretar cambios en línea a lo que ocurra en la economía: «Es inevitable una pérdida de poder adquisitivo a fin de año. Terminarán dando un bono remunerativo que compense un poco, pero no se suelen dar terceros ajustes salariales, salvo que haya algún tipo de situación excepcional».

«Para lo que son los empleados, jefaturas y gerenciales, la diferencia la suele hacer el bono anual que se cobra a cierre del año fiscal», añadió.

La estabilidad, el beneficio claveParece mentira en este año que se preveía como tranquilo para las finanzas de los departamentos de RR.HH., pero una vez más la oferta de beneficios será una carta que muchas empresas deberán poner sobre la mesa para no perder el talento, que buscará recuperar su poder adquisitivo con un cambio de trabajo.

Cuando la inflación se acelera en medio de una baja del consumo, no solo a las compañías se les dificulta mantener competitivos los salarios, sino que además esos incrementos también pierden valor.

«El aumento de sueldo en la percepción del empleado es un incentivo cada vez más corto. Todo lo demás se mantiene mucho más tiempo, por eso las empresas están desarrollando programas de desarrollo de carrera y de beneficios», mencionó Mariano Dantas

«La inflación es un tema central en la Argentina pero las empresas hoy también están poniendo el foco en la propuesta de valor más integral que le dan a los empleados. Que el salario y los beneficios estén alineados con el mercado, también en términos de carrera, de empleabilidad, y sobre todo de propósito «, añadió Bohórquez.

«Por lo general, las empresas acompañan el poder de compra de sus colaboradores con ajustes en los sueldos básicos. De todos modos, muchas de ellas intentan robustecer sus beneficios«, dijo Álvarez Apa. Entre los más valorados por los colaboradores, según nuestra Encuesta de Remuneraciones y Beneficios de PwC, se encuentran:

1.Cobertura Médica2.Almuerzo3.Flexibilidad laboral4.Bonificaciones (Bonos)5.Capacitación6.Transporte

De acuerdo a los datos de Dantas Consultores, solo 1% de las firmas planea recortar algunos beneficios para ejecutivos. Por el contrario, el 72% espera mantenerlos este año, sobre todo aquellos vinculados al tiempo flexible, los descuentos, la extensión de licencias y planes de salud.

También es importante remarcar, según relevaron en Ghidini Rodil, otro efecto que debido a la incertidumbre económica, la estabilidad laboral se revalorizó una vez más: «Lo que si vemos es que la gente que estaba pensando en cambiar de trabajo, quizás si no está muy mal, decide esperar. Frena un poco el mercado en cuanto a la rotación natural. No vemos un freno puntualmente pero si ante una propuesta diferente, la gente pregunta mucho más sobre este tema, sobre la política salarial de la compañía, etc.», aseguró Hansani.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,bonos,paritarias,salario,argentina,sueldo,remuneraciones,bono,aumento,beneficios,talento,ghidini rodil,valeria bohórquez,hansani,dantas consultores,mariano dantas

ECONOMIA

El petróleo sigue en alza y los mercados globales operan en caída tras los nuevos ataques en Medio Oriente

/economia/2026/03/03/emilio-apud-ex-secretario-de-energia-analizo-la-guerra-en-iran-si-el-conflicto-dura-se-puede-llegar-a-un-barril-de-usd-100/

Wall Street cae hasta 2%

Las acciones norteamericanas se desplomaron tras la apertura de este martes después de que Israel y aviones estadounidenses lanzaron nuevos ataques contra Irán, mientras que el creciente conflicto avivó los temores de una guerra regional prolongada.

El S&P 500 cae aproximadamente un 1,8%, mientras que el Promedio Industrial Dow Jones resta 2,1% y el Nasdaq Composite, un 2%, ya que los precios del petróleo siguieron subiendo por las preocupaciones sobre el suministro bloqueado.

/america/mundo/2026/03/03/en-vivo-israel-y-estados-unidos-atacan-iran/

/america/mundo/2026/03/03/el-cierre-del-estrecho-de-ormuz-puso-a-china-en-alerta-es-el-principal-comprador-de-petroleo-de-iran/

Sube el petróleo; caen las bolsas

El precio del crudo subía alrededor de un 5% el martes. El índice de referencia europeo STOXX 600 caía un 3% en las primeras operaciones, tras un retroceso del 1,7% el lunes. Una pérdida del 2% en los futuros de las acciones estadounidenses sugería que la venta masiva podría llegar más tarde a Wall Street.

/america/mundo/2026/03/03/fuertes-perdidas-en-las-principales-bolsas-europeas-y-subas-de-los-precios-energeticos-por-el-conflicto-en-oriente-medio/

/economia/2026/03/03/como-va-a-impactar-el-conflicto-en-medio-oriente-en-el-precio-de-la-nafta-segun-el-presidente-de-ypf/

/economia/2026/03/03/doble-beneficio-y-un-riesgo-latente-como-afectara-el-conflicto-de-medio-oriente-a-la-economia-argentina/

/america/mundo/2026/03/03/como-el-apagon-digital-de-iran-paralizo-un-mercado-cripto-de-11000-millones-de-dolares/

/economist/2026/03/03/la-guerra-con-iran-esta-afectando-rapidamente-a-la-region/

Diplomacy / Foreign Policy,Europe,LEGACY: Financials (TRBC),Financials (TRBC level 1),Government / Politics

ECONOMIA

Así podés comprar zapatillas en el outlet de Puma con descuentos de hasta 70% en marzo

La tienda digital de Puma renueva su sección de descuentos con indumentaria y calzado a precios rebajados y financiación en cuotas

03/03/2026 – 10:57hs

En sintonía con lo que hacen Adidas y Nike, Puma refuerza su estrategia de outlet online con una actualización constante de ofertas. La compañía alemana agrega con frecuencia nuevos artículos con descuentos y consolida una vidriera digital donde las compras a menor precio se convierten en una alternativa concreta para maximizar el ahorro.

Este apartado especial reúne productos originales con descuentos destacados, disponibles por tiempo limitado y hasta agotar stock. La propuesta incluye una amplia variedad de prendas y accesorios deportivos.

Además de los precios promocionales, la tienda online ofrece la posibilidad de pagar en cuotas y recibir la compra en el domicilio, lo que facilita el acceso a productos de primeras marcas sin necesidad de acudir a un local físico.

Hasta 70% off en zapatillas: las mejores ofertas del outlet de Puma

Uno de los focos principales del outlet está puesto en el calzado. Allí se pueden encontrar modelos originales con valores por debajo de los habituales en temporada, con hasta un 70% de descuento. Para muchos compradores, esta sección se transforma en una oportunidad ideal para renovar zapatillas sin afectar de forma significativa el presupuesto.

Entre las oportunidades más interesantes, surgen las siguientes:

- 70% de descuento: botines de fútbol ULTRA 5 ULTIMATE FG para mujer / $102.000

- 60% de descuento: Zapatillas de running Velocity NITRO™ 3 para mujer / $70.000

- 60% de descuento: Botines de fútbol Ultra 5 Matc+LLFG/AG JR / $46.000

- 50% de descuento: Botines de fútbol FUTURE 8 ULTIMATE FG Mid unisex / $170.000

- 50% de descuento: Zapatillas Palermo Premium Gamuza unisex / $70.000

- 50% de descuento: Zapatillas Palermo / $70.000

- 40% de descuento: Botines de fútbol KING ULTIMATE FG/AG unisex / $191.999

- 40% de descuento: Zapatillas de running Deviate NITRO™ 3 para hombre / $137.999

- 40% de descuento: Zapatillas KING Indoor Royalty / $104.999

- 30% de descuento: Zapatillas Darter Pro / $69.999

- 30% de descuento: Zapatillas Palermo Elevata para mujer / $97.999

- 20% de descuento: Zapatillas PUMA Club II Era / $71.999

- 20% de descuento: Zapatillas PUMA Rebound V6 para niños / $59.999

Prendas y accesorios con rebajas destacadas

Dentro del outlet online de Puma también aparecen oportunidades puntuales en distintas categorías, con descuentos que alcanzan hasta el 60%. Algunas de las más llamativas son:

- 60% de descuento: calzas tiro alto 7/8 SUMMER DAZE para mujer / $35.000

- 50% de descuento: Buzo holgado PUMATECH DELTAKNIT para hombre / $82.499

- 50% de descuento: Remera de running PUMA RUN CLUB para hombre / $28.500

- 50% de descuento: Remera DOWNTOWN 180 Graphic unisex / $23.250

- 46% de descuento: Top deportivo 4KEEPS RUN / $48.999

- 41% de descuento: Buzo con capucha Manchester City KING para hombre / $76.999

- 40% de descuento: Gorra con visera Runner / $20.999

- 40% de descuento: Camiseta RB Leipzig 25/26 Local para hombre / $83.999

- 30% de descuento: Buzo con cierre PUMA x HOT WHEELS™ para niños / $48.999

- 15% de descuento: Musculosa WARDROBE Essentials Morley para mujer / $29.749

Paso a paso para aprovechar el outlet online

Quienes quieran adquirir calzado o indumentaria con descuento en el outlet digital de Puma pueden seguir este recorrido:

- Ingresar al sitio oficial de la marca (https://ar.puma.com/).

- Hacer clic en la sección «OUTLET«, ubicada dentro de la tienda online.

- Allí se despliega un amplio catálogo —con cientos de artículos rebajados— que puede ordenarse y filtrarse para facilitar la búsqueda.

Filtros disponibles para encontrar mejores ofertas

Para hacer más precisas las compras, la plataforma permite segmentar los resultados según distintos criterios:

- Porcentaje de descuentos

- Género

- Tipo de producto

- Talle

- Edad

- Color

De esta manera, cada usuario puede adaptar la navegación a sus preferencias y optimizar el ahorro.

Cómo finalizar la compra

Al seleccionar un artículo, se accede a su ficha completa con detalles técnicos, opciones de talles y colores disponibles. Como se trata de un espacio de liquidación, puede ocurrir que algunas variantes ya no estén en stock.

Una vez elegido el talle correspondiente, se debe añadir el producto al carrito. Luego, el sistema ofrece dos caminos: avanzar directamente a «proceder al pago» o revisar previamente el carrito.

Si se opta por finalizar la operación, la tienda solicitará datos personales, dirección de envío y el medio de pago. En cambio, al ingresar al carrito es posible controlar los productos seleccionados y realizar modificaciones antes de cerrar la transacción.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,outlet,compras,ahorro,puma

ECONOMIA

Por la baja en las ventas, las automotrices decidieron no aumentar el precio de los 0 km en marzo

Como pocas veces había ocurrido en los últimos años, todas las automotrices argentinas decidieron no aumentar los precios de los autos para marzo, incluso a pesar de un índice de inflación de enero que fue superior al del mes anterior y con una proyección que podrá bajar levemente, pero que también sería superior al 2% cuando se conozcan los resultados de febrero.

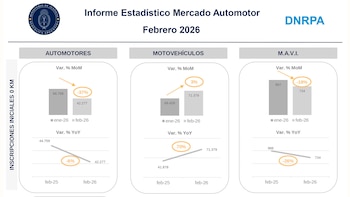

Así, en marzo no habrá cambios de precios en las listas de las 9 marcas de autos que tienen producción local, ya sea en la categoría de automóviles particulares compactos, en SUV o en pick-ups. El primero en tomar la decisión fue Ford, que lo hizo el viernes pasado, antes de conocerse los únicos y escasos números que distribuyó el sábado por la mañana la Dirección Nacional de Registros de la Propiedad Automotor (DNRPA).

Ya este lunes por la mañana comunicaron también su decisión de no cambiar los precios para marzo Toyota, Stellantis y General Motors; y curiosamente, a media tarde del primer día hábil del mes, Renault y Volkswagen confirmaron que tampoco modificarán sus listas respecto a los valores de febrero. A ellos se sumaron Nissan y Hyundai, que no tienen plantas locales pero importan autos sin arancel desde México y Brasil, y que tampoco aumentarán precios.

La decisión fue independiente de cada marca, no se trató de una medida consensuada, porque incluso en las reuniones de la Asociación de Fábricas de Automotores (Adefa), aunque se discuten todo tipo de temas, cualquier excepto los referidos a políticas comerciales, ya que eso podría interpretarse como una cartelización del mercado automotor.

La decisión de congelar los precios de los autos 0 km está motivada exclusivamente en la actual situación del mercado, que aunque registró patentamientos buenos en enero y febrero, totalizando 109.045 unidades, en ninguno de ambos meses pudo alcanzar la cifra de referencia interanual de 2025, cuando se sumaron 114.090 patentamientos.

La diferencia estadística parece menor, apenas es una baja del 4,4%, sin embargo, para las marcas febrero fue un mes muy difícil, y en varios casos hubo que recurrir a reducir márgenes o unificar objetivos de ventas a 60 días y no más a 30 como es habitual, para poder compensar la falta de ventas.

El hecho de encontrar a todas las automotrices tomando la decisión de no subir los precios aun con un índice de inflación todavía elevado para un escenario macroeconómico mucho más ordenado como es el actual, confirma que las cifras reveladas por DNRPA no parecen reflejar la realidad del sector.

El sábado a la mañana, cuando se dieron a conocer los 42.277 patentamientos de febrero, el desconcierto ganó a los ejecutivos de las marcas, ya que esperaban superar las 35.000 unidades como un resultado aceptable, aunque preocupante.

Incluso en varios Registros del Automotor llamó la atención que en el mismo informe se registraran 71.379 altas de motocicletas, que representarían el mejor mes de febrero desde 2014, año en el que se registra la estadística más antigua de acuerdo a la DNRPA.

Este lunes hubo datos cruzados contradictorios. Mientras desde todos los sectores, incluidos los medios de comunicación, se solicitaron a la DNRPA que fueran publicadas planillas más amplias en las que se pudiera desglosar los datos por marcas, modelos, versiones, orígenes y sistemas de propulsión, durante algunas horas hubo un apartado en el sitio web del organismo en el que se detallaban los patentamientos de febrero por provincia, y en los cuales la suma daba algo menos de 35.000 unidades, casualmente la cifra que el sector daba como probable en los días previos.

Ante la consulta por esta diferencia entre las cifras del informe y las del apartado de “Boletines Estadísticos”, Infobae no obtuvo respuesta. Sin embargo, a partir del mediodía esos datos ya no se pudieron ver y en su lugar se encontró una leyenda que decía “Página fuera de servicio. Por favor, intenta nuevamente más tarde”.

A última hora de la tarde, fuentes cercanas al Ministerio de Justicia aseguraron que se trató de inconvenientes en la carga de los datos, y que los resultados de febrero serían actualizados en las próximas horas.

adult,auto,automobile,beard,beautiful,blonde,business,buy,buyer,buying,car,caucasian,cheerful,client,customer,dealer,dealership,dress,driver,female,girl,happy,indoors,jacket,key,looking,male,man,new,people,person,purchase,rent,rental,retail,sale,salon,service,shirt,shop,showing,showroom,smiling,suit,transport,transportation,two,vehicle,woman,young

CHIMENTOS2 días ago

CHIMENTOS2 días agoDestrozaron a Andrea del Boca por el terrible pecado que tuvo en Gran Hermano: “La quiero presa”, apuntaron contra la actriz por un detalle en la cocina

CHIMENTOS2 días ago

CHIMENTOS2 días ago¡Tensión en vivo! Aníbal Pachano y Nancy Pazos protagonizaron un cruce explosivo en la mesa de Mirtha Legrand

CHIMENTOS3 días ago

CHIMENTOS3 días agoLas predicciones más importantes en la vida de cada signo del horóscopo en marzo, según Jimena La Torre: «Será un cambio rotundo»