ECONOMIA

Doble impacto por las jubilaciones: las razones por las que el problema para Milei no solo es fiscal

A Javier Milei no sólo le preocupa el impacto que la reforma jubilatoria pueda tener sobre las cuentas fiscales. También cree que le podría implicar un costo en términos electorales, dado que se volvería al achatamiento de la «pirámide jubilatoria», en la que los jubilados de niveles superiores transfieren recursos a los de la franja mínima.

Fue esto lo que llevó al ministro de economía, Luis Toto Caputo, a asegurar que, en realidad, las jubilaciones promedio son de $900.000. La frase traje enorme controversia, dado que más de cinco millones de jubilados y pensionados reciben el cobro mínimo -$309.275 más el bono de $70.000-.

Pero Caputo no hizo mal las cuentas. Simplemente, lo que quiso expresar es que, en el universo de 7,5 millones de beneficiarios del sistema previsional, apenas un tercio son «jubilados de verdad», porque cumplieron los requisitos de edad y 30 años de aporte a la Anses.

Y, para esa masa, efectivamente, el promedio es de $900.000, con un cobro máximo de $2 millones. Ese grupo de jubilados, donde el gobierno presume que tiene llegada electoral, está compuesto por personas que han expresado su irritación, ante cada moratoria -como la votada en 2023, que agregó 800.000 jubilados nuevos- o ante cada actualización de un bono para compensar la erosión inflacionaria sólo a la franja mínima.

«No sólo es inmoral que regalen jubilaciones a quienes no aportaron nunca, sino que profundiza el déficit estructural del país condenando a las generaciones futuras a la pobreza», decía Milei hace tres años, cuando ya era candidato presidencial.

Ese fenómeno generó un «achatamiento de la pirámide», de manera que la distancia entre la jubilación mínima y la máxima se iba achicando cuanto más alta era la inflación. Se producía por el efecto de la reforma de Martín Guzmán, que era de tipo «pro-cíclica». Es decir, cuando crecía la economía, subían las jubilaciones -que estaban atadas al nivel de recaudación de la Anses-, pero cuando había recesión, caían en mayor medida. Además, la inflación erosionaba todavía más el poder de compra, dado que los ajustes se realizaban en frecuencia trimestral.

Esto implicaba jubilaciones prácticamente congeladas en medio de un pico inflacionario, donde el único alivio vino por el lado de la suba de los «bonos extraordinarios» que el gobierno anterior había impuesto para los beneficiarios de la jubilación mínima, en un reconocimiento tácito de que la fórmula condenaba a la caída de los haberes.

Jubilaciones: se vuelve a achatar la pirámide

La estrategia de Toto Caputo fue conseguir un doble objetivo: primero, que las jubilaciones, por efecto del plan de shock, tuvieran un menor peso en el gasto público. Es algo que se explica por la enorme incidencia del rubro previsional en el presupuesto -un 45% del total-.

Fue uno de las medidas más criticadas al gobierno, ya que implicó una licuación inflacionaria de las jubilaciones. Caputo se defendió con el argumento de que la culpa la tenía la fórmula de Guzmán, pero lo cierto es que hasta el propio Fondo Monetario Internacional protestó por considerar que era un ajuste socialmente insustentable. En el peor momento, en febrero del año pasado, la caída del gasto jubilatorio llegó a un impactante 38%.

Caputo se proponía que el costo jubilatorio tuviera un recorte de 0,4% del PBI, y en parte eso se lograría con el congelamiento en $70.000 del bono extraordinario que se había instaurado en el gobierno anterior.

Pero, además, había un segundo objetivo: que se revirtiera aquel achatamiento de la pirámide y que los jubilados de la mitad superior tuvieran un incremento real en sus haberes.

Los números son elocuentes al respecto: en noviembre de 2023 -último mes antes de la asunción de Milei-, la jubilación mínima, contando el bono, equivalía a un 21% de la máxima. Hoy, un año y medio después, y ya con la nueva fórmula rigiendo a pleno, esa diferencia se agrandó: la mínima cayó a un 18% de la máxima.

¿Qué ocurrirá ahora, tras la reforma votada en el Senado? Se volverá a achatar la pirámide, de manera que la mínima pasará a ser un 19,8% en relación el haber más alto.

El gasto jubilatorio vuelve a crecer

Caputo había logrado ese estiramiento de la pirámide por la combinación de la nueva fórmula atada a la inflación pasada, junto con el congelamiento del bono.

Ocurre que, en el momento de mayor impacto inflacionario, las jubilaciones estaban perdiendo poder adquisitivo a un ritmo de 33% anual. En noviembre de 2033, las jubilaciones habían aumentado un 74% nominal, contra una inflación de 161%. Pero las de la franja mínima lograban defenderse mejor, gracias al bono, cuya incidencia fue subiendo hasta transformarse en un 30% del cobro total para estos jubilados.

Era una situación que el gobierno de Alberto Fernández justificaba con el argumento de la protección social -a fin de cuentas, los jubilados de la máxima no tienen en riesgo la satisfacción de sus necesidades básicas-, pero se generaba un enojo en buena parte de los jubilados, algo de lo que también se valió Milei en la campaña electoral.

Con el cambio de fórmula jubilatoria, lo que esperaba Caputo es que, en la medida en que la inflación fuera bajando, se produjera una recuperación del poder adquisitivo de las jubilaciones. Pero claro, al congelarse el bono extra, esa recuperación iba a ser más rápida para el tercio de ingresos superiores.

Desde el punto de vista fiscal, el punto de quiebre se produjo sobre fines del año pasado, cuando, pese a que el gasto jubilatorio total seguía registrando una caída real de 17,5%, las jubilaciones más altas ya habían recompuesto su poder adquisitivo en un 12,4%.

Para enero, ya toda la masa jubilatoria estaba creciendo por encima de la inflación. La variación real marcaba una mejora de 26,5%, algo que no es de extrañar, dado que la base de comparación del año anterior era el momento de peor caída de ingreso jubilatorio.

Desde entonces, la tónica ha sido la misma: el rubro jubilatorio, que al inicio fue la variable de ajuste que permitió eliminar el déficit fiscal, es ahora uno de los rubros que crece en términos reales.

En junio, según la Oficina de Presupuesto del Congreso, el gasto jubilatorio tuvo un aumento interanual de 4,5%, y si se considera el primer semestre completo, la suba fue de un 16,7% real. Es decir, números que se ubican bien por encima de la inflación.

Es lo que llevó a Caputo a retuitear el cálculo de Martín Vauthier, que estimó en 32% la caída de las jubilaciones contra la canasta básica durante el gobierno pasado, y una suba de 19% desde que asumió Milei. «Dato destroza relato», fue el comentario de Caputo, cuando ya la derrota oficialista en el Congreso parecía inevitable.

Cuánto cuesta la reforma

¿Qué pasará ahora, con el proyecto opositor aprobado? El cálculo de impacto fiscal es de un 0,17% del PBI para este año por el incremento generalizado de 7,2% para toda la masa jubilatoria, a modo de compensación por el ajuste no realizado en enero de 2024. Pero ese costo ascenderá a 0,4% para las cuentas del año próximo.

A eso se le debe agregar el impacto por la suba del bono extra, desde $70.000 a $110.000, que tendrá un régimen de indexación por IPC. En términos de gasto público, supondría otro 0,22% del PBI. Y la nueva extensión de la moratoria agregaría otro 0,14% anual.

En definitiva, la reforma jubilatoria implicaría un costo de 0,31% para el segundo semestre de este año y de 0,76% para el año próximo, según la consultora Analytica. En cualquier caso, queda en duda el objetivo oficial de terminar el año con su superávit fiscal de 1,6% del PBI.

Pero claro, hay un costo que no se mide en pesos sino en términos políticos. El bono extraordinario, que había nacido como «parche» ante la imposibilidad de que la vieja fórmula indexatoria defendiera a las jubilaciones contra la inflación, ahora quedará institucionalizado como un componente estable de la jubilación mínima. En otras palabras, la medida de emergencia se transforma en permanente.

Y la pirámide de ingresos se vuelve a achatar. La perspectiva es que esa situación se acentúe, en la medida en que más gente acceda a la jubilación por vía de la moratoria y pase a engrosar la base de la pirámide que cobra el haber mínimo.

Para Milei, en definitiva, el veto a la reforma excede el alcance de una pulseada fiscal: es también parte de la «batalla cultural».

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,jubilaciones,jubilados,anses,reforma,indexación,bono,aumento,congreso,moratoria,elecciones,superávit fiscal

ECONOMIA

La lechería creció un 9,7% en 2025 y logró el segundo mayor volumen de su historia

Los litros de leche producidos el año pasado alcanzaron el segundo mayor registro histórico desde que existen mediciones oficiales

(function(i,s,o,g,r,a,m){i[‘GoogleAnalyticsObject’]=r;i[r]=i[r]||function(){ (i[r].q=i[r].q||[]).push(arguments)},i[r].l=1*new Date();a=s.createElement(o), m=s.getElementsByTagName(o)[0];a.async=1;a.src=g;m.parentNode.insertBefore(a,m) })(window,document,’script’,’

ga(‘create’, ‘GTM-5LW5KQD’, ‘auto’);

ga(‘require’, ‘displayfeatures’);

ga(‘set’, ‘campaignSource’, ‘RSS Client for iProfesional’);

ga(‘set’, ‘campaignMedium’, ‘RSS Client for iProfesional’);

ga(‘set’, {«dataSource»: «rss.atom.iprofesional.com»});

ga(‘set’, {«referrer»: «rss.atom.iprofesional.com»});

ga(‘set’, ‘title’, ‘RSS Client for iProfesional’);

ga(‘send’, ‘pageview’);

var _comscore = _comscore || [];

_comscore.push({ c1: «2», c2: «16597048» });

(function() {

var s = document.createElement(«script»), el = document.getElementsByTagName(«script»)[0]; s.async = true;

s.src = »

el.parentNode.insertBefore(s, el);

})();

ECONOMIA

El Gobierno aprobó el décimo proyecto bajo el RIGI: USD 665 millones para reactivar una mina en San Juan

REUTERS/Lucila Sigal

El Régimen de Incentivo para Grandes Inversiones (RIGI), eje central de la estrategia oficial para captar inversiones extranjeras, incorporó un nuevo proyecto a su listado.

La empresa Minas Argentinas SA obtuvo el visto bueno para desarrollar Carbonatos Profundos, un plan de USD 665 millones de inversión que tiene el objetivo reactivar la mina Gualcamayo en la provincia de San Juan. Con esta aprobación, ya son diez los proyectos con aval oficial bajo el régimen, lo que lleva el monto total de inversiones aprobadas a más de USD 25.000 millones.

La resolución 6/2026, publicada este jueves en el Boletín Oficial, autoriza a la compañía a ejecutar la exploración de las concesiones Gualcamayo 1 y Gualcamayo 2, así como de realizar las pruebas de factibilidad de los yacimientos de oro y plata, y la construcción y operación de una nueva planta de procesamiento.

La minera presentó la solicitud como Vehículo de Proyecto Único (VPU) para el desarrollo en la región de Gualcamayo, ubicada a 270 kilómetros al norte de la capital provincial. El plan contempla la generación de 4.500 empleos entre directos e indirectos.

Según la documentación oficial, el monto inicial de inversión para el primer año será de USD 46.741.254, y el del segundo año de USD 43.858.696. Estas cifras permiten superar el 40% del mínimo exigido por la Ley Bases para este tipo de iniciativas.

El ministro de Economía, Luis Caputo, remarcó la importancia del proyecto al señalar que “permite la extensión de vida de una mina en etapa de agotamiento con el desarrollo de un tipo distinto de mineralización que va a emplear 1700 personas en forma directa”.

REUTERS/Lucila Sigal

El plan de desarrollo de proveedores presentado por la propia empresa establece que el 69% del monto invertido en bienes, servicios y obras de infraestructura durante la construcción y operación corresponderá a proveedores locales, superando el 20% exigido por la normativa vigente.

Gualcamayo estaba en proceso de cierre hasta hace apenas dos años. La llegada de Aisa Group en 2023 —grupo empresario con base en la Argentina y actual accionista y operador de Minas Argentinas— permitió sostener la operación, regularizar deudas con proveedores, avanzar en la recategorización de recursos y reservas y retomar las tareas de exploración que hoy dan sustento a un plan de desarrollo de largo plazo.

El RIGI busca fomentar la llegada de capitales y potenciar grandes proyectos en sectores estratégicos como la minería y la energía. Si bien ya suma más de 27 iniciativas presentadas, la mayoría concentradas en esos rubros, hasta el momento solo 10 recibieron la aprobación gubernamental. Estos proyectos se localizan principalmente en Neuquén, Río Negro, San Juan, Mendoza, Salta, Buenos Aires, Catamarca y Santa Fe.

- YPF: avanza en Mendoza con “El Quemado”, un parque solar que demandará una inversión de USD 211 millones. La obra se desarrollará en dos fases. La primera, sumará 200 MW de capacidad y la segunda, otros 105 MW.

- YPF junto a Pan American Energy (PAE), Vista, Pampa Energía, Pluspetrol, Chevron y Shell: el plan Vaca Muerta Sur prevé inversiones iniciales de USD 2.486 millones, con potencial para llegar a USD 3.000 millones. Se instalará infraestructura en Neuquén y Río Negro para aumentar la exportación de petróleo. El oleoducto diseñado podría transportar hasta 700.000 barriles diarios, lo que representaría ingresos anuales de hasta USD 17.000 millones con un precio de USD 68 por barril.

- Southern Energy (Pan American Energy y Golar LNG): instalará una barcaza para producir Gas Natural Licuado (GNL) en el Golfo de San Matías, Río Negro. El desembolso estimado alcanza los USD 2.900 millones en la próxima década y podría llegar a USD 6.878 millones a lo largo de 20 años de operación.

- Rio Tinto: planea invertir USD 2.724 millones para ampliar el proyecto Rincón de Litio en Salta, con la meta de alcanzar una capacidad de 60.000 toneladas anuales para baterías, incluyendo la construcción de una nueva planta.

- Sidersa: construirá una planta siderúrgica en San Nicolás, provincia de Buenos Aires, con una inversión de USD 296 millones. Tendrá capacidad para 360.000 toneladas anuales de aceros largos y utilizará tecnología sostenible para la producción de acero “verde”. Se prevé la creación de más de 300 empleos directos y 4.000 indirectos.

- PCR y Acindar: invertirán USD 255 millones en un nuevo parque eólico en Olavarría, Buenos Aires.

- Minera Galán Lithium: llevará adelante el proyecto Hombre Muerto Oeste (HMW) en Catamarca, con un desembolso de USD 217 millones enfocado en la producción de cloruro de litio de alta pureza. Se estima que para 2029 las exportaciones alcanzarán los USD 180 millones anuales.

- Los Azules: la empresa McEwen Cooper lidera el desarrollo del proyecto minero Los Azules en San Juan, destinado a la exploración y explotación de cobre, con una inversión proyectada de USD 2.672 millones.

- Timbúes: en Santa Fe, se construirá un puerto multipropósito gracias a una inversión de USD 277 millones. Allí se almacenarán fertilizantes, hierro, productos siderúrgicos, granos y combustibles.

- Gualcamayo: busca extender la vida útil de una mina en San Juan que se acerca al agotamiento de sus recursos. El plan contempla una inversión de USD 665 millones y la generación de aproximadamente 1.700 empleos directos.

Corporate Events,South America / Central America

ECONOMIA

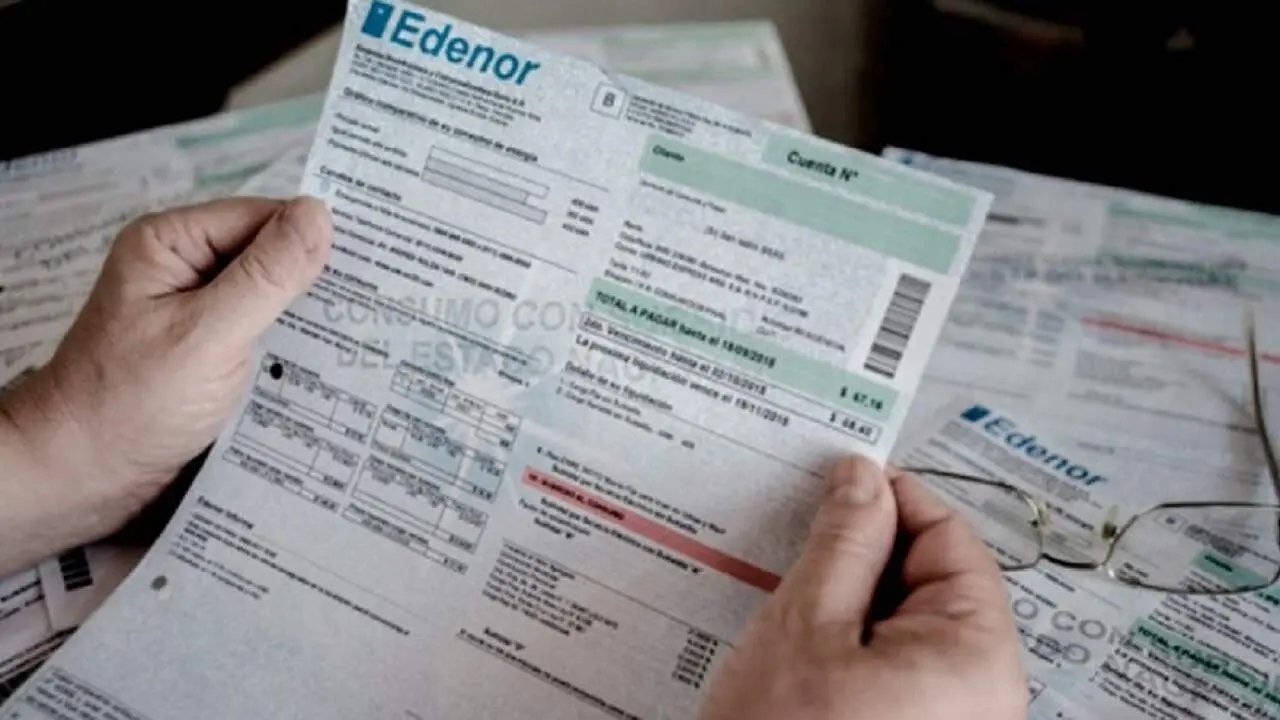

Se posterga la aplicación del nuevo esquema de subsidios a las tarifas de luz y gas

La implementación del nuevo esquema de subsidios a las tarifas de gas, electricidad y garrafas fue postergada por cuestiones administrativas y, según confirmaron fuentes oficiales, recién entraría en vigencia en febrero. El impacto en las facturas se vería reflejado un mes después.

De acuerdo al sitio TN, aún resta la publicación de un decreto reglamentario y la posterior oficialización de los nuevos precios del gas y de la generación eléctrica por parte de la Secretaría de Energía. La falta de cumplimiento de estos pasos formales demoró la puesta en marcha del nuevo sistema.

Una vez completado el proceso administrativo, el Gobierno prevé avanzar con el esquema de subsidios focalizados desde febrero, con efectos concretos en las boletas a partir de marzo.

Cómo funcionará el nuevo esquema de subsidios energéticos

El nuevo régimen fue establecido a través del decreto 943, publicado el 2 de enero en el Boletín Oficial. La norma puso fin al sistema de segmentación por niveles de ingresos vigente desde 2022 y lo reemplazó por un modelo simplificado con dos categorías de usuarios: hogares que reciben subsidios y hogares que pagan el costo pleno de la energía.

El esquema, denominado Subsidios Energéticos Focalizados (SEF), tiene como objetivo trasladar de manera gradual los costos reales de la energía a los usuarios, promover un consumo más eficiente y garantizar el acceso a un nivel básico de energía para los sectores más vulnerables.

Según lo dispuesto, el acceso a la asistencia estatal quedará limitado a los hogares con ingresos mensuales inferiores a tres Canastas Básicas Totales (CBT), de acuerdo con los valores informados por el Indec a noviembre de 2025.

El Régimen de Subsidios Energéticos Focalizados (SEF) unifica los criterios para otorgar beneficios en electricidad, gas natural por redes, gas propano y garrafas de 10 kilos de gas licuado de petróleo (GLP), reemplaza los mecanismos anteriores y establece una diferenciación clara entre los hogares que reciben subsidios y los que no, según el nivel de ingresos, el patrimonio y la situación socioeconómica del grupo familiar.

Los hogares que cumplen con los requisitos acceden a un descuento directo en la factura de luz o gas, mientras que quienes quedan fuera del régimen deben abonar el costo pleno del servicio.

Subsidios de luz y gas: cuál es la web oficial y para qué sirve

El Ministerio de Economía habilitó el sitio oficial argentina.gob.ar/subsidios, donde los usuarios pueden:

- Consultar si tienen subsidio energético.

- Ver el estado de una solicitud ya iniciada.

- Pedir una revisión del beneficio en caso de cambios en su situación.

El sistema centraliza toda la información vinculada al acceso a los subsidios y funciona de manera integrada con la plataforma Mi Argentina.

Quiénes deben hacer el trámite y quiénes no

Las personas que ya están inscriptas en el Registro de Acceso a los Subsidios Energéticos (RASE) no necesitan volver a realizar el trámite.

En cambio, deben inscribirse nuevamente:

- Quienes utilizan garrafas.

- Beneficiarios del Programa Hogar.

- Usuarios que cobraban la Tarifa Social de Gas.

- Residentes de determinadas localidades de Buenos Aires, Neuquén, Río Negro, Mendoza, Misiones, Santa Fe, Santa Cruz, Formosa y Chubut, detalladas en la web de la Secretaría de Energía.

Cómo funciona la nueva página para tramitar subsidios

La web de la Secretaría de Energía ofrece tres opciones principales:

- Consultar si recibís el subsidio: se realiza a través de la app Mi Argentina. Es necesario contar con usuario, CUIL y contraseña.

- Consultar el estado de la solicitud: el sistema solicita el número de gestión, el DNI y el correo electrónico informado al iniciar el trámite.

- Solicitar una revisión del subsidio: está destinado a quienes consideran que su situación debe ser reevaluada. Se requiere el número de gestión original, disponible en Mi Argentina o en el correo electrónico recibido.

Qué datos se necesitan para hacer el trámite

Antes de iniciar cualquier gestión, se recomienda tener a mano:

- Número de medidor y número de cliente, servicio, cuenta, contrato o NIS (figuran en la factura).

- DNI vigente.

- CUIL de cada integrante del hogar mayor de 18 años.

- Correo electrónico personal de uso frecuente.

Quiénes pueden acceder a los subsidios energéticos

Para recibir los subsidios focalizados, los hogares deben cumplir con los siguientes requisitos, considerando el total de sus integrantes:

También pueden acceder hogares que, aun sin cumplir ese tope, presenten alguna de estas situaciones:

- Al menos un integrante con Certificado de Vivienda del ReNaBaP.

- Al menos un integrante con Pensión Vitalicia a Veteranos de Guerra del Atlántico Sur.

- Al menos un integrante con Certificado Único de Discapacidad (CUD).

Cómo se aplican los descuentos en luz y gas

El nuevo esquema fija precios anuales de referencia y concentra los subsidios en los períodos de mayor consumo, con una reducción gradual.

Electricidad: bonificación del 50% durante todo el año para los hogares beneficiarios.

Gas por redes: subsidio del 50% en los meses de mayor demanda y sin bonificación en los períodos de bajo consumo.

Durante 2026, de forma excepcional, se sumará una bonificación adicional del 25% en enero, que se reducirá progresivamente hasta desaparecer en diciembre.

Cambios en los programas vigentes y subsidios a las garrafas

El decreto 943 también dispuso la derogación del Programa Hogar, destinado a la compra de garrafas, y de la Tarifa Social Federal de Gas. En ese marco, se estableció un plazo de seis meses para que la ANSES y la Secretaría de Energía concreten la migración de los beneficiarios de ambos programas al nuevo esquema de subsidios.

En el caso específico de las garrafas, la Secretaría de Energía quedó facultada para instrumentar los beneficios mediante acuerdos con entidades financieras, billeteras digitales u otros proveedores de servicios de pago, a través de mecanismos de descuento o reintegro.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,subsidio,tarifas,luz,gas

CHIMENTOS3 días ago

CHIMENTOS3 días agoLa triste despedida de Jorge “Corcho” Rodríguez a Pía, su asistente por 30 años: “Gracias por tu amor”

POLITICA2 días ago

POLITICA2 días agoLa AFA giró US$8 millones a cinco empresas en Miami que ya no existen: un argentino disolvió hace seis días una firma clave

POLITICA2 días ago

POLITICA2 días agoCon el respaldo de Axel Kicillof, Claudio “Chiqui” Tapia seguirá al frente del Ceamse con un sueldo millonario