ECONOMIA

Período clave: un informe analizó vencimientos de deuda y recursos para afrontarlos hasta fines de 2026

La volatilidad e incertidumbre cambiaria y financiera de los últimos días, en un marco político adverso, en el que el BCRA vendió, entre miércoles y viernes, USD 1.110 millones para contener el dólar en el techo de la banda deslizante acordada en abril con el FMI, llevó a estudios y consultoras a realizar análisis cada vez minuciosos de los vencimientos de deuda y de los recursos con que cuenta el gobierno para hacerles frente de aquí hasta fines del año próximo.

“Existen opciones para enfrentar el desafío, aunque son difíciles las condiciones prevalecientes para instrumentar financiamientos o realizar operaciones de administración de pasivos”, dice un análisis de Quantum, consultora fundada y encabezada por Daniel Marx, quien fuera secretario de Financiamiento durante la segunda gestión ministerial de Domingo Cavallo.

Vencimientos

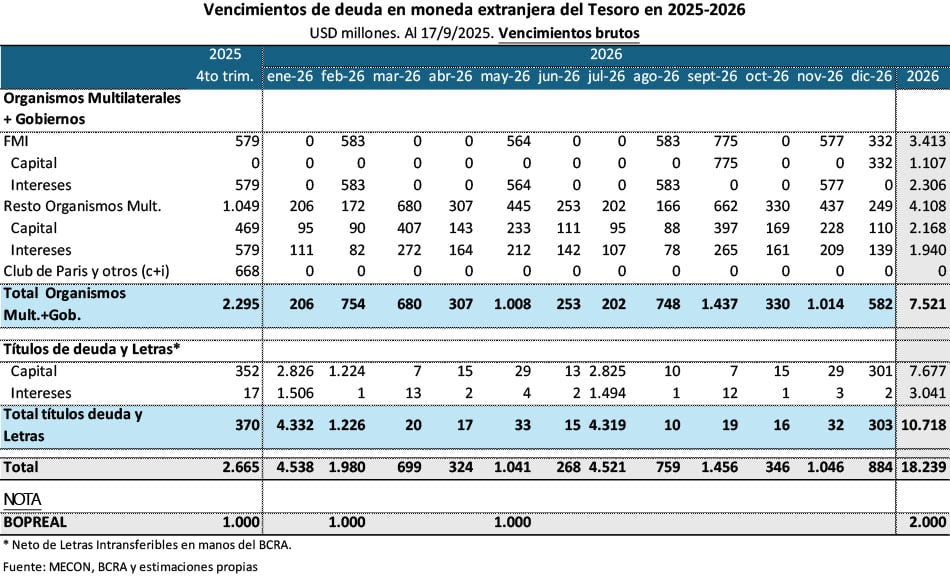

La consultora lista los vencimientos brutos de deuda en moneda extranjera del Tesoro y del Banco Central en el último trimestre 2025 y los de todos 2026, divididos en tres tipos:

- Ante organismos multilaterales: Vencen capital e intereses por USD 2.295 millones de octubre a diciembre 2025 y USD 7.521 millones en 2026. De los vencimientos de 2026, casi la mitad son con el FMI, unos USD 3.413 millones. Ayer viernes, en la celebración por el 125 aniversario de la Bolsa de Comercio de Córdoba, que cerró el presidente Javier Milei, Guido Sandleris, ex titular del Banco Central, había calculado que de los vencimientos ante organismos la Argentina podría refinanciar unos USD 4.000 millones.

- Vencimientos de bonos y letras: Allí se suman pagos brutos de capital e intereses por USD 10.718 millones, de los que USD 7.677 millones son vencimientos de capital.

- BOPREAL: Del bono con cuyas primeras series el gobierno empezó a regularizar los atrasos de deuda comercial que había acumulado el gobierno de Alberto Fernández (más de USD 40.000 millones, dijo en Córdoba Milei, al enumerar la “herencia recibida”) hay vencimientos por USD 1.000 millones en noviembre de este año y por USD 2.000 millones en el primer semestre de 2026.

Sobre los vencimientos intra-estado el informe aclara que no existe “información actualizada disponible” para estimar (y eventualmente descontar) aquellos en moneda extranjera en manos del propio sector público, sin riesgo de refinanciarse. De todos modos, aclara que en 2025 esos vencimientos representaron cerca del 25% del total y estima que el stock de deuda intra-estatal -neta de Letras Intransferibles- es del 49% del total de la deuda en divisas, unos USD 45.000 millones.

Recursos

- El programa vigente con el FMI proyecta desembolsos del Fondo USD 1.900 millones durante 2026, sujetos al cumplimiento de metas y a la evaluación de la marcha del programa. Y que se prevén desembolsos de otros organismos multilaterales por USD 800 millones hasta junio del año próximo (cabe recordar, de todos modos, que ya en 2026 el “neto” de desembolsos y pagos al FMI ya será negativo e vuelve negativo para la Argentina).

- Otra fuente son los depósitos en dólares del Tesoro en el BCRA y en el sistema financiero por USD 1.758 millones (dato al 15 de septiembre) y depósitos en pesos por el equivalente a USD 9.094 millones al tipo de cambio oficial actual. Este último monto variará en función del superávit fiscal y la refinanciación de vencimientos de deuda en pesos , además del tipo de cambio. El Tesoro puede comprarlos esos recursos al BCRA o al mercado, según sea el resultado de la balanza de pagos. Pero la compra de dólares con excedentes de pesos requiere equilibrar el mercado de cambios, hoy bajo presión. El Tesoro también podría hacer operaciones puntuales o de “administración de pasivos”, como los Repos que realizó con bancos internacionales.

- Por último, Quantum estima que el BCRA tiene reservas líquidas por USD 19.458 millones, y pasivos en dólares de corto plazo por USD 12.946 millones, contrapartida de los depósitos en dólares en los bancos.

De ahí la conclusión: “si bien los vencimientos con los acreedores privados podrían ser considerados relativamente bajos si Argentina tuviera acceso al financiamiento en los mercados internacionales, el nivel actual de riesgo país refleja la dificultad de hacerlo. El contexto actual abre interrogantes y requiere acciones, incluyendo en el campo financiero, que contribuyan a despejar dudas sobre la capacidad del Gobierno de atender los próximos vencimientos en tiempo y forma”.

ECONOMIA

Best Small-Business Loans in February 2026

Pros explained

- Capital to meet business needs: Use the loan for various purposes, including payroll, inventory, rent, equipment and other business-related costs.

- Maintain company ownership: With a business loan, you don’t promise a portion of your profits as you do with equity financing. You maintain full company ownership and control.

- Can build a separate credit profile for your business: Some lenders report to business credit agencies, providing a way for your company to establish a separate profile and score.

Cons explained

- Repayment costs: Debt typically has costs in the form of interest charges and/or fees, increasing overall expenses.

- Increases your business debt burden: Your business loan is reported on your balance sheet, which can affect your business’s financial stability and cash flow.

- Can impact your personal credit if you default: Many business lenders require a personal guarantee, meaning the creditor can come after your personal assets if you default on the debt. Additionally, a default might be reported on your personal credit report.

How to compare small business loans

A good business loan should help you meet your goals while being affordable. Compare three to five of the best small-business loan lenders to determine which might be the best fit for your needs.

As you compare business loans, keep these factors in mind:

Rates

Comparing business loan interest rates can be challenging because many lenders use a factor rate, which is expressed as a decimal instead of a percentage.

A factor rate is multiplied by your original loan amount to determine the total amount you repay. These rates are often used for short-term loans and revenue-based financing. Factor rates of 1.0 to 1.5 are common. They can translate into relatively high APRs, however.

Eligibility requirements

You often need to demonstrate that you’ve been in business for a set period and generate a certain amount of revenue. For example, you might have to be in business for one year and generate $10,000 in monthly revenue.

Determine whether you meet the criteria and if you might have a better chance of qualifying for one loan instead of another.

Repayment terms

Most business loans are short term, meaning you must repay them within two years. Some lines of credit require repayment in as little as 12 months. Compare maximum repayment terms to determine whether you might have a more flexible timeline with one lender versus another.

Funding amount

Verify that the lenders you compare can meet your capital needs. Some lenders offer as much as $1.5 million, while others might offer only $250,000.

Reports to business credit bureau

If you hope to build your business credit separate from your personal credit, you need a business credit report. A lender that reports to a business credit bureau can help you establish a credit history that can qualify you for more funding at better rates later.

How to get a small-business loan

Before you apply for a business loan, ensure you have the required information available. You’re likely to receive a quicker decision and faster funding when everything is ready to go.

- Business information: Know how long your business has been active, its annual and monthly revenue and your employer identification number. If you have a business bank account, have that information readily available.

- Bank statements: Many small-business loan lenders require at least three months of business bank statements.

- Tax return information: If you have Schedule K-1 (Form 1065) documents, have them available, along with your personal tax return.

- Personal information: As with any loan, you need your Social Security number, address, phone number and other identifying information.

If your business lender offers a phone number you can call to connect with a specialist, use it to determine the additional documentation you might need.

Once you’re approved, provide your business bank account information to receive the funds and begin repaying the loan.

Alternatives to small-business loans

You don’t need to get a business loan to fund your small business or expand your offerings. If you can’t qualify for a business loan or if you’re concerned about the cost, consider these options:

- Small-business credit card: In some cases, you might be able to get a business credit card before qualifying for a loan. Consider using a business credit card for smaller purchases and recurring bills. If the credit card issuer reports to a business credit bureau, good habits might help you qualify for a business loan later.

- Crowdfunding: See if you can get people in your network to help you fund your business. By offering non-monetary incentives, such as a product, you might be able to raise enough money to take your small business to the next level.

- Friends and family: Consider whether you can borrow what you need from a friend or family member or if they’re willing to provide the capital for your business idea or expansion.

- Personal loan: In some cases, you might be able to access better terms with a personal loan. Costs might be lower, and you could have a longer repayment period with smaller monthly obligations, especially if you have good credit.

ECONOMIA

Un abogado laboralista explicó qué norma regirá las indemnizaciones tras la reforma laboral

En una entrevista para Infobae en vivo, el abogado laboralista Julián Ortíz Alonso aclaró cuál será la normativa que regirá los procesos de indemnización laboral ante la inminente aprobación de la reforma laboral.

A lo largo de la charla con el equipo de Infobae al Regreso, integrado por Gonzalo Aziz, Diego Iglesias, Malena de los Ríos, Matías Barbería y Mica Mendelevich, Ortíz Alonso respondió consultas sobre el impacto concreto de la reforma en los derechos de los trabajadores y el marco de las nuevas reglas. Ante la inquietud sobre qué sucede si la desvinculación ocurre antes o después de la entrada en vigencia de la ley, respondió: “Si el despido se produce antes de que se modifique esta norma, la que se debe aplicar es la que estaba vigente al momento del despido. Ahora, si el despido se produce con posterioridad, rige la que está vigente en ese momento”.

Ortíz Alonso precisó que “el proyecto no distingue si se aplica a relaciones vigentes o a nuevas relaciones”. Así, el artículo séptimo del Código Civil y Comercial establece que las normas no tienen efectos retroactivos, salvo que la nueva ley lo disponga expresamente y no afecte derechos constitucionales. Sin embargo, la jurisprudencia sostiene que la indemnización se define por la legislación vigente al momento del despido. “Esto significa que, si la reforma se sanciona y entra en vigencia, impactará tanto a las relaciones laborales futuras como a las ya existentes. Si el cese laboral se produce después del cambio, se aplicará la nueva norma”, puntualizó.

Consultado por un caso concreto, el abogado fue contundente: “Si a mí me despiden el martes que viene, por más que el proceso judicial arranque el miércoles y continúe después del viernes, que es el día en que se vota la ley, me competen las reglas de juego de la actual ley de contrato de trabajo”. Y agregó: “Sea la norma que aplique el trabajador o la que pretenda el empleador, cualquiera puede hacer su planteo ante la justicia y, en definitiva, quien lo va a terminar resolviendo es un juez”.

Durante el programa, Diego Iglesias consultó sobre el fenómeno de la contratación bajo modalidad de facturación. Ortíz Alonso explicó que el cambio fundamental se produjo con la Ley de Bases 27.742: “Excluyó de la aplicación de la ley de contratos de trabajo a todos los contratos que estén regulados por el Código Civil y Comercial, como los de locación de servicio u obra”. Además, “la presunción de relación de dependencia ya no aplica automáticamente a quienes facturan, especialmente en servicios profesionales o cuando los pagos se hacen bancarizados”. Aun así, aclaró que “no significa que quien facture no pueda demostrar una relación laboral real. Solo que la presunción no opera de manera automática por la sola existencia de facturas correlativas”.

Ortíz Alonso remarcó que esta modificación también afecta a la Seguridad Social: “ARCA tampoco puede presumir que hay relación de dependencia y reclamar aportes solo por la modalidad de facturación. Debe demostrarlo”.

Malena de los Ríos y Matías Barbería llevaron la conversación hacia los nuevos criterios indemnizatorios y la polémica en torno al banco de horas. Ortíz Alonso detalló: “El proyecto busca bajar el costo de las desvinculaciones. Se excluyen aguinaldo, vacaciones, premios y cualquier concepto que no sea salario normal del cálculo indemnizatorio. Además, se adopta el promedio de los últimos 6 o 12 meses de salario, lo que sea más favorable para el trabajador”. Señaló también: “Se establece la posibilidad de abonar la indemnización en cuotas: seis para empresas en general, hasta doce para PYMES, y se eliminan los topes”.

Sobre el Fondo de Asistencia Laboral (FAL), recalcó: “El empleador aportará un 1% a una cuenta individual, que podrá usarse para indemnizar en caso de desvinculación”.

En cuanto al banco de horas, aclaró: “No lo puede aplicar unilateralmente el empleador. Requiere acuerdo formal con el trabajador y homologación de la Secretaría de Trabajo”. Y agregó: “Las horas extras se siguen pagando si se superan las cuarenta y ocho horas semanales. La flexibilidad es en la distribución, no en el pago de las extras”.

Para cerrar, Ortíz Alonso resumió los puntos cruciales: “Flexibilización en la remuneración según objetivos, fraccionamiento de vacaciones, y la regla de que, si me despiden tras la entrada en vigencia de la reforma, aplicará la nueva norma”.

Infobae te acompaña cada día en YouTube con entrevistas, análisis y la información más destacada, en un formato cercano y dinámico.

• De 7 a 9: Infobae al Amanecer: Nacho Giron, Luciana Rubinska y Belén Escobar

• De 9 a 12: Infobae a las Nueve: Gonzalo Sánchez, Tatiana Schapiro, Ramón Indart y Cecilia Boufflet

• De 12 a 15: Infobae al Mediodia: Maru Duffard, Andrei Serbin Pont, Jimena Grandinetti, Fede Mayol y Facundo Kablan

• De 15 a 18: Infobae a la Tarde: Manu Jove, Maia Jastreblansky y Paula Guardia Bourdin; rotan en la semana Marcos Shaw, Lara López Calvo y Tomás Trapé

• De 18 a 21: Infobae al Regreso: Gonzalo Aziz, Diego Iglesias, Malena de los Ríos y Matías Barbería; rotan en la semana Gustavo Lazzari, Martín Tetaz y Mica Mendelevich

agree,agreement,business,businesswoman,buying,client,closeup,collaboration,contract,corporate,customer,deal,employee,employment,entrepreneur,financial,gratitude,hands,handshake,happy,help,hiring,insurance,interview,investment,job,lawyer,loan,meeting,negotiation,office,partner,people,person,professional,promise,purchase,result,sale,services,shake,successful,support,team,teamwork,together,trust,woman,work,workers

ECONOMIA

Best Business Debt Consolidation Loans in February 2026

Pros explained

- Streamline payments: Making multiple payments can feel overwhelming. Business debt consolidation brings everything under one loan and one payment, which can be easier to manage. The monthly payment might be lower and improve your business cash flow.

- Can improve your credit score: When a business lender reports to credit bureaus, making on-time payments can improve your business score. Some business debts (such as business credit cards) are reported to personal credit bureaus. Consolidating business credit cards could boost your credit score by improving your credit utilization.

- Can get out of debt faster: Depending on your situation, you might be able to get out of debt faster with a short-term loan that is more manageable.

Cons explained

- Potential higher long-term cost: Even if you end up with a lower rate, you could see a higher long-term cost. A lower monthly payment might result in a more manageable budget, but if you’re in debt longer, it could mean higher costs.

- Might not solve underlying issues: Consolidating business debt doesn’t solve potential cash flow issues related to revenue and spending. Consider the realities of your business while tackling your debt.

- Risk of collateral: You might need to secure your business debt consolidation loan with equipment or property. Missing payments could result in the loss of the collateral provided.

6 steps to consolidating business debt

Getting a small business debt consolidation loan works similarly to applying for other loans.

1. Determine how much debt you have

Add up your business debt. Include business credit cards and other business loans you have. Understand how much you need to borrow to pay off all your smaller debts.

2. Make sure you meet qualifications

Double-check the requirements for the type of loan you plan to apply for. Some lenders require minimums for time in business and annual revenue. You might also need to meet personal and business credit criteria.

3. Compile required documentation

Gather documents that prove your identity and show your financial and business situation. You might need to provide bank statements, tax returns, articles of organization and other documents as requested by the lender.

4. Review and compare lenders

Get quotes from three to find lenders. Many online business lenders offer prequalification with a soft credit check. Determine which lender offers the best deal and is most likely to help you reach your financial business goals.

5. Complete your application

Fill out the application for your first-choice lender and upload the required documents. Double-check that all the information is accurate. Some lenders can provide approval within minutes. You’re more likely to get a faster decision when all the information is documented.

6. Review your loan agreement and sign

Once you receive approval, review your loan agreement. Verify that the terms and conditions are what you expect. Sign the agreement and confirm where the money will be sent. Once you receive the funds, pay off your other debts with the proceeds of the loan and begin making payments to the new lender.

Tips for comparing debt consolidation loans

As you compare business debt consolidation loans, pay attention to the following factors:

- Cost: Understand how much your loan will cost. Some types of debt consolidation loans might quote you a factor rate instead of an interest rate. Pay attention to how much the loan is expected to cost overall as you make your decision. Check for origination, administration and prepayment fees as well.

- Repayment terms: Many online business lenders offer short-term business loans and lines of credit that must be repaid within two years. If you need a longer loan term, continue comparing business loans from traditional banks and credit unions.

- Funding time: How quickly you can get your money matters if you’re in a crunch. Fast funding for business loans often results in higher costs. If you can wait a little longer, trying to qualify for an SBA loan might make sense.

- Daily, weekly or monthly payments: Payment frequency can impact your business cash flow. For business debt consolidation, consider whether a monthly or weekly payment would better meet your needs.

ECONOMIA2 días ago

ECONOMIA2 días agoAyuda Escolar Anual: a cuánto asciende, donde se tramita y quien puede cobrarla

CHIMENTOS22 horas ago

CHIMENTOS22 horas agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA21 horas ago

POLITICA21 horas agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral