ECONOMIA

Crece la tensión cambiaria: Caputo vuelve a perder dólares y el mercado «huele» nuevas restricciones

En los principales bancos privados están preparados para 15 jornadas intensas. Muy intensas. Son las que faltan para llegar a las elecciones del 26 de octubre. Las últimas horas resultaron tan agitadas que en la City no dan por descontado que el Gobierno pueda llegar a ese domingo sin tomar medidas adicionales.

Ayer, el Tesoro tuvo que vender aproximadamente u$s450 millones para evitar una devaluación.

Ese monto equivale al 20% del total de dólares que el Tesoro le compró a las cerealeras exportadoras, tras la suspensión de las retenciones agrícolas.

El dato es preocupante: para juntar u$s2.200 millones, el Gobierno suspendió el cobro de derechos de exportación por unos u$s1.000 millones. Ese fue el costo fiscal, que ya se evidenció -en parte- en el nivel de recaudación del mes de septiembre.

El dólar mayorista terminó la jornada en $1.425; una suba del 3,1% en relación a la cotización del lunes. Hubiese alcanzado una marca superior si no fuera por la intervención directa del Tesoro.

Empujados por la demanda, tanto el MEP como el CCL volvieron a romper la barrera de los $1.500. En el primer caso, trepó a $1.523 y a $1.573 en el CCL. En ambos casos se anotaron alzas del 2,0% en la jornada.

Los bonos de la deuda pública en dólares registraron repliegues de hasta 1,3%. Y el índice de riesgo país saltó a los 1.230 puntos. Fue la quinta jornada consecutiva de caídas en el mercado bursátil.

Se mantiene la fuerte demanda de ahorristas por dólares

En la City temen que la furia del mercado se exacerbe en el camino hacia las elecciones. Algo lógico bajo la incertidumbre actual.

El Gobierno volvió a mostrar la ficha que tiene para generar confianza: la próxima cumbre que mantendrán Javier Milei y Donald Trump en la Casa Blanca, el próximo martes 14. Será el segundo encuentro en menos de un mes.

A pesar de la señal de que en el viaje a Washington podría haber «buenas noticias para todos los argentinos gracias al reconocimiento internacional que tiene el Presidente» -según lo manifestado por Manuel Adorni-, los inversores volvieron a privilegiar la dolarización.

En bancos consultados por iProfesional destacaron que ayer miércoles, otra vez, fue muy fuerte la demanda de ahorristas.

Qué debe hacer el Gobierno, según la mirada del mercado

El economista Martín Rapetti, director de la consultora Equilibra, es contundente: «Hay que dejar que el peso flote y no perder más reservas. El dólar subirá, pero habrá un arrastre a precios bajo. Mire lo poco que se ha movido la inflación. Es mucho mejor usar las reservas para administrar la flotación y pagar la deuda que regalarlos para sostener un esquema cambiario que está muerto«.

A esa evaluación se suma Fausto Spotorno, ex asesor de Milei. Spotorno cree que, a esta altura de la corrida al dólar, el equipo económico debería poner sobre la mesa un plan para llegar a las elecciones. Y que recién en ese momento tendría espacio político para presentar un nuevo esquema, que tenga el respaldo de los Estados Unidos.

Como Rapetti, el economista ex asesor dice que el Gobierno debe tomar nota de la pérdida de divisas. Y evitar una sangría mayor.

En el mismo sentido se expresó Domingo Cavallo. El exministro recomendó que «para reencausar la política económica en la dirección de la estabilidad duradera y el crecimiento, como mínimo, deberán eliminarse de inmediato todas las restricciones para operar en el mercado cambiario, tanto para personas humanas como jurídicas; anunciar un programa de compras de reservas por parte del Tesoro y del Banco Central suficientes para enfrentar los servicios de la deuda de los próximos años; y, por supuesto, dejar flotar el tipo de cambio sin ningún tipo de bandas».

Por ahora, el Gobierno evitó medidas de ese tipo. Más bien, al contrario, está aferrado a dejar estabilizado el mercado hasta las elecciones.

¿Aguantará el esquema cambiario hasta las elecciones?

«La pregunta del millón es si podrá mantener el esquema sin cambios de acá hasta el domingo 26», apuntó Spotorno en diálogo con iProfesional.

Está más que claro que Milei y Caputo ya no quieren tocar nada. En el mercado creen que, de ser necesario, el Gobierno podría imponer más restricciones, como las anunciadas en las últimas jornadas, que traben el acceso al mercado oficial del dólar.

«Más restricciones empeoran el escenario: se agranda la brecha cambiaria, y ya vimos que eso significa más inflación», sostuvo Rapetti.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,luis caputo,javier milei,inflacion

ECONOMIA

Clima de Negocios: El juicio por YPF se empieza a definir y el Gobierno cree que puede ganar y evitar pagar USD 18.000 millones

Tic tac, tic tac. El juicio de YPF en Estados Unidos está entrando en etapa de fuertes definiciones, quizás las más importante de esta demanda que ya lleva más de 10 años y por la que el Estado argentino fue condenado en primera instancia, en 2023, a pagar un resarcimiento que de unos USD 18.000 millones. La condena inicial de USD 16.100 millones suma intereses a una velocidad de unos USD 2 millones por día.

Ese fallo de la jueza Loretta Preska fue apelado, tuvo su audiencia de presentación en octubre pasado y ahora está en manos de los jueces Denny Chin, José Cabranes y Beth Robinson, de la Cámara de Apelaciones del Segundo Distrito de Nueva York. ¿Cuándo definirán? No se sabe. Esta semana o en un año, los jueces fallan, literalmente, cuando quieren. La estadística de la Cámara indica que este tipo de cuestiones se resuelven, en promedio, en un período de entre seis y doce meses, según fuentes oficiales. Ya van cuatro. Es tan incierta la fecha que en una audiencia en enero, y ante la mención de los abogados que representan a la Argentina, la propia Preska dijo, un poco en serio, un poco en broma, algo así como “sí, sí, la Cámara va a resolver… en algún momento”. El tono fue de “nunca”, pero hasta ella sabe que podría ser mañana. Expertos y hasta el propio Gobierno de Javier Milei, representado en esta demanda por la Procuración del Tesoro de la Nación (PTN), coinciden en que será inminente.

“Es difícil saber cuándo van a fallar. Hay expertos que argumentan que es un caso tan complejo que no se va a definir antes de septiembre u octubre. Pero hay seis o siete apelaciones en curso y los jueces lo saben, todas dependen de su decisión. Yo arriesgo que a mitad de año debería estar resuelto. El 2027 será un año político en el que se supone que Milei buscará la reelección, y todo se complica más. Vienen dos meses interesantes”, le dijo a Infobae Sebastián Maril, CEO de Latam Advisors y uno de los analistas que sigue la demanda desde sus comienzos.

En paralelo a esa apelación, y porque la ley de EEUU así lo permite, el principal beneficiario del fallo, el bufete inglés Burford Capital, intenta cobrar a como dé lugar interponiendo demandas en el tribunal de Preska. Se trata de una serie de acusaciones y pedidos contra Argentina de las que hubo algunas novedades esta semana. Son todas acciones que se responden y apelan generando un verdadero cúmulo de expedientes paralelos, pero que se caerían ante un fallo contundente en la apelación principal. En ese contexto, del 21 al 23 de abril habrá un “mini juicio” dentro de la demanda en el que se tratarán temas como posible desacato las sanciones para el país y las preguntas insistentes de Burford sobre dónde están las reservas de oro del Banco Central.

En el Gobierno creen que ganaron en octubre y que tienen ventaja frente Burford, una empresa que cotiza en Londres y Wall Street y cuyo foco es el negocio del litigation funder, o comprar juicios y financiarlos buscando ganancias. Por eso muchos dicen que su accionar es muy similar al de un “fondo buitre”. Lo que se conoce públicamente es que compró los derechos para litigar en esta causa por unos 15 millones de euros hace más de una década, ya vendió parte de la demanda a privados por más de USD 300 millones y ahora apuesta todos sus cañones a ganarle a Argentina unos USD 20.000 millones. O negociar para cobrar “algo”, cosa que los gobiernos de Cristina Kirchner, Mauricio Macri, Alberto Fernández y lo que va del de Milei se negaron sistemáticamente a hacer.

“Eso nunca pasará, no nos vamos a sentar con ellos nunca. Se van a agotar todas las instancias legales, y más”, prometen los abogados del Estado.

¿Puede ganar Argentina la apelación? Es muy complejo anticiparlo. La PTN, con los subprocuradores Juan Ignacio Stampalija y Julio Pablo Comadira a la cabeza, creen que sí. Se envalentonaron con lo que creen fue una muy buena audiencia que pudo haber inclinado la balanza a su favor.

Lo que podría decidir la Cámara tiene tres grandes ejes: que digan que Preska se equivocó por completo en la forma de juzgar el caso (gana Argentina), que hizo todo bien (pierde Argentina) y que hay cuestiones que reconsiderar, como por ejemplo dónde se hace el fallo o que hay que recalcular el monto. En ese caso Argentina también celebrará, más allá de que la causa seguirá adelante.

“Será positivo, y somos optimistas aunque sabemos que no es un tema fácil y que el ratio de casos que revoca la corte de apelaciones no es alto. Que las acciones de Burford se hayan desplomado luego de la audiencia de octubre fue una señal del mercado de que ese activo vale menos que antes. Y en otros círculos legales EEUU, donde también hay causas pendientes con el país, nos dicen que están menos preocupados porque el ‘elefante en la habitación’, que representa este mega juicio, pesa menos y ven que sus temas tienen más chances de resolverse”, dicen fuentes del gobierno entendidas en el caso. En el último año, la acción de Burford en Wall Street perdió casi un 40 por ciento.

“Todo esto era impensado hace un año. Nos pedían que corriéremos a negociar y ahora no pasa. ¿Vamos a ganar? No sé, pero el escenario cambió”, agregaron.

Si el fallo es favorable por completo para el país, las autoridades lo considerarán “caso cerrado”, más allá de las apelaciones que seguramente llegarán.

El tribunal podría indicar que la causa debe seguir en el país o devolverle el caso a Preska para que se recalcule el monto de resarcimiento con otro rango de fechas o con un tipo de cambio puntual. Podrían poner ellos el monto, pero no parece ser el caso. Esos escenarios de recálculo detendrían el resto de las causas paralelas. “Negativo sería que digan que todo lo que dijo Preska está bien, pero no creemos que eso pase”, analizan los funcionarios.

Maril resumió la apelación en tres principales preguntas que buscarán responder los jueces. Primero, si el foro apropiado para esta causa es Nueva York o Buenos Aires. No se trata de jurisdicción, un tema que llegó a la Corte Suprema y ya se definió: tiene que ver con cuál es el foro más conveniente para atender esta demanda. El experto aseguró que si ese punto lo ganara el país, el fallo debería salir en estos días, ya que si el foro corresponde a Argentina no haría falta responder las otras dos preguntas: si hay que aplicaciar la ley argentina para resolverlo y todo lo vinculado al monto y la manera en la que se calculó.

Como se dijo, Burford inició una serie de acciones paralelas para intentar cobrar, negociar o hacer ruido para lograrlo, según creen cerca de Milei. Demandas dentro de la demanda.

Básicamente, esos movimientos tuvieron que ver con buscar quedarse con las acciones que tiene el Estado en la empresa y con un amplio pedido de discovery (apertura de pruebas) sobre el caso, que incluye cuestiones como el alter ego, o mostrar que YPF y otras empresas vinculadas al Estado responden a él y acusar al país del desacato y pedir penalidades por no entregar información de los celulares de funcionarios y exfuncionarios. Es una lista larga de nombres, pero hay dos muy sensibles: el ministro de Economía, Luis Caputo, y el canciller Pablo Quirno.

Argentina cree que, en su afán de presionar, Burford busca embarrar la cancha con un pedido tras otro en contra del país, como la imposición de multas diarias de hasta un millón de dólares.

“Argentina cumplió con las órdenes del tribunal hasta donde lo permite la ley local. No se le puede exigir a un funcionario que entregue su teléfono personal, no es discutible bajo el derecho argentino. Además, no existen pruebas ni pedidos formales de alter ego: lo que busca Burford es presionar y desgastar a la Argentina en la espera del fallo de la Cámara”, advirtieron desde la defensa.

El tema de las acciones está suspendido y a la espera de una apelación. Y la semana pasada Preska rechazó la solicitud del Gobierno de suspender el proceso de intercambio de pruebas, medida que se apelará. Consultado por este medio sobre cómo creen que seguirá la causa, Burford evitó comentarios y solo hizo referencia a ese fallo puntual.

“La que tendrá lugar esta semana por la última decisión de la jueza será la sexta apelación simultánea. En orden, son: la causa primaria, la entrega de las acciones, la de la ONG Republican Action for Argentina, una presentada por YPF, que quiere defenderse a sí misma en el caso de este alter ego, la de entrega de celulares de funcionarios, la del discovery, que llegará por estas horas, y se viene una séptima apelación si el país es declarado en desacato, algo que podría pasar esta semana que comienza”, describió Maril.

En el Gobierno no dudan y definen el juicio como “tóxico”, y por varios motivos. Primero por el tamaño y porque es la demanda más grande que un país soberano tiene en un juzgado de EEUU. Buena parte de los ojos de Wall Street y de ambos gobiernos están atentos a lo que finalmente ocurra. Pero también por las implicancias personales que les podrían caber a los funcionarios. Nadie quiere firmar nada.

A pesar de que todos se cansan de decir que no se negocia, sí hubo al menos una reunión oficial por el caso en la PTN. Fue el 19 de diciembre de 2023, cuando recién había jurado Milei. Estuvo Jon Molot, fundador de Burford y funcionarios de la Procuración, entonces encabezada por Rodolfo Barra, y otros integrantes del Gobierno como José Ignacio García Hamilton, titular de la secretaría Legal y Administrativa de Economía. Allegados comentan que podría haber existido al menos otro encuentro de ese tenor que no quedó registrado.

Además, en octubre del año pasado, según consta en los registros de audiencias del Gobierno, el exjefe de Gabinete, Guillermo Francos, recibió en su despacho a Gerardo “Gerry” Mato, un exbanquero de Wall Street, con aceitados contactos políticos y empresariales, tanto en Nueva York como en Buenos Aires. Mato ahora es CEO de la consultora BluePearl Capital, en la que es socio de Hernán Rissola y Tomás Gaona, otros argentinos que pasaron por el universo bursátil de Nueva York. Mato y Rissola estuvieron con Francos, pero fue solo un encuentro “de cortesía”, según consta en los documentos oficiales. Está claro que Burford contrató a Mato por su llegada a los funcionarios locales, aunque por el momento no tuvo mayor éxito en sus gestiones.

La “toxicidad” de la demanda es alta. “Toto” Caputo, por ejemplo, ya avisó que no quiere tener nada que ver con el caso y que, llegado el caso, oficiará de pagador si alguien del Gobierno lo ordena. Nada más. Incluso restringió los chats con Mato, a quien conoce hace décadas.

Este medio consultó en la Casa Rosada en qué instancia sí se podría negociar. La respuesta fue “al final del proceso y con una ley del Congreso que lo autorice”.

Hay otro dato que surge de la charla con los funcionarios actuales y tiene que ver con reproches a gestiones anteriores. ¿Al kirchnerismo? Sí, en general, pero hay un planteo puntual para otro sector. Creen que en su momento, en 2018-19, no se hizo una buena defensa durante la gestión de Mauricio Macri y con Bernardo Saravia Frías en la PTN. En ese momento, la justicia de EEUU consideró que el país no podía invocar inmunidad por la propia expropiación, algo que los estados sí tendrían derecho a hacer. Fue un hecho público –lo que en la justicia se conoce como “acto e imperio”– pero en EEUU se separó la expropiación de no haber hecho la oferta pública a todos los accionistas, algo que derivó en la demanda actual. La mitad de la biblioteca cree que esa diferenciación fue un error sobre el que no se insistió ni judicial ni políticamente, ya que el tema llegó a la Corte de EEUU y el Departamento de Estado de ese país terminó apoyando a Burford a pesar de la buena relación de Macri con Donald Trump, que estaba en su primer mandato.

Saravia Frías no le respondió a Infobae, pero es pública su explicación de que el derecho anglosajón pone más foco en lo comercial que en poder de acción del Estado que defiende más el derecho continental europeo. El ex procurador siempre creyó que la expropiación estuvo mal hecha por Cristina Kirchner y Axel Kicillof, algo que complicó mucho la defensa. Saravia insiste en que Preska aplicó mal el tipo de cambio y que el valor de la demanda debería ser del 10% del total actual.

El primer hecho en el que este Gobierno se involucró en el caso fue un punto trascendente: Preska ofreció, unos pocos días después de la asunción de Milei, que el país pusiera una garantía monetaria, sin establecer el monto y previa negociación con Burford. Con eso se frenaba el proceso a la espera de la apelación.

“Preska dice que era una garantía simbólica, pero en realidad eran unos USD 5.000 millones. Era ridículo en ese momento. Esa decisión no se apeló porque se puso el foco en la cuestión de fondo y no hacer ruido en la Cámara con una presentación tras otra. Por eso nos sometimos al discovery y recién apelamos cuando se pidió el turnover de acciones, algo ridículo. Fue recién a mediados del año pasado», explican los funcionarios.

El mentado juicio por la expropiación de YPF entra en su etapa final. El fallo de la Cámara de apelaciones puede llegar en cualquier momento. Pase lo que pase, será una bomba.

Entertainment and Lifestyle,Health,US

ECONOMIA

Cuántos dólares necesita el Gobierno de Javier Milei para atravesar 2026 sin sobresaltos

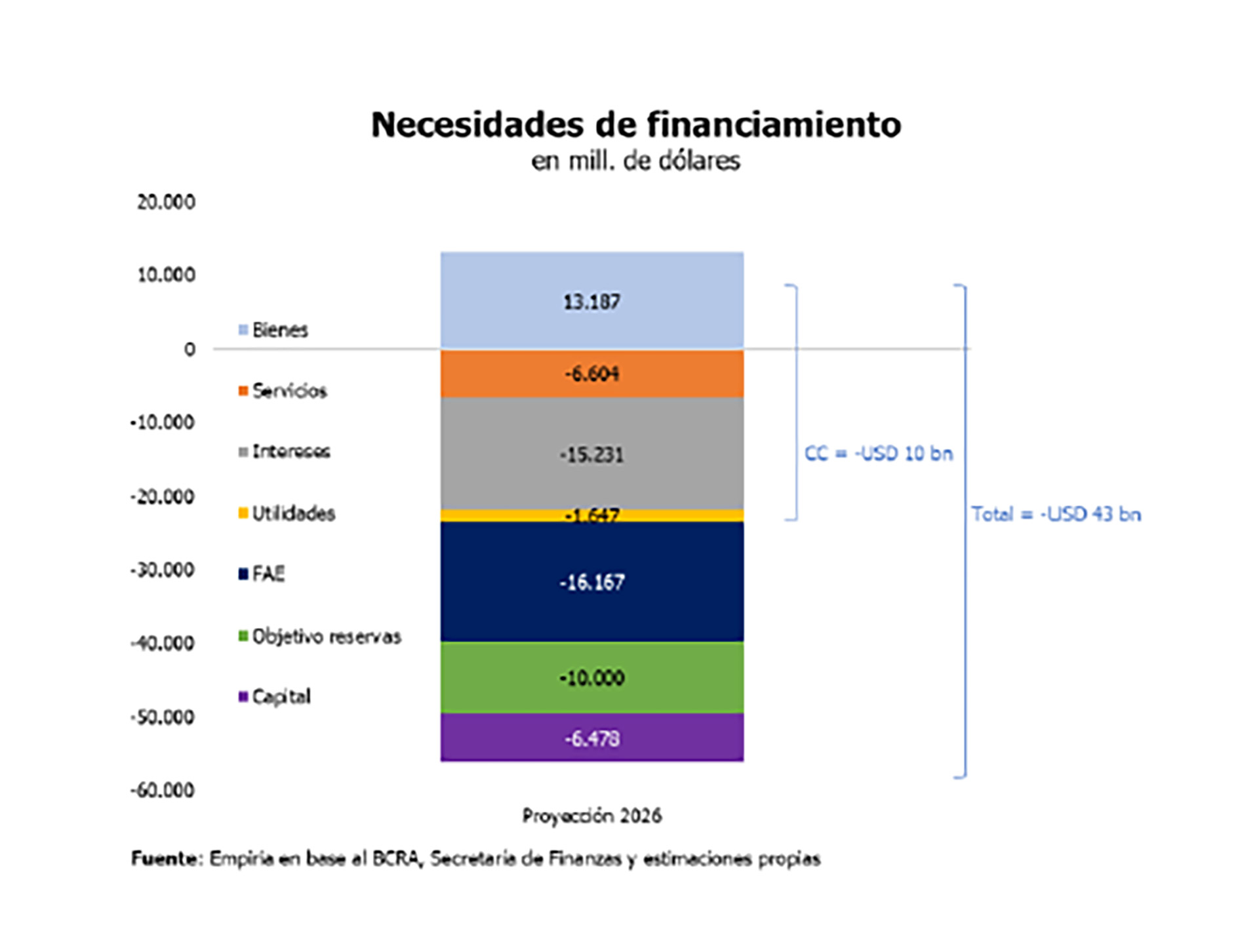

Mientras Javier Milei y Luis Caputo festejan a diario la estabilidad cambiaria y la compra de más de USD 2.400 millones en lo que va del año por parte del Banco Central, los cálculos de las obligaciones financieras para 2026 abren un margen de duda acerca de cómo podrán afrontarse. La Argentina necesita más de USD 40.000 millones y el esquema cambiario iniciado en enero “puede ser insuficiente” para obtenerlos, según un informe de Empiria. Las previsiones cruzadas de la acumulación de reservas, el comercio exterior, la cuenta financiera y la dolarización de las carteras de los argentinos conforman un desafío que no será sencillo para el Gobierno.

El informe cuantifica el desafío financiero que viene. Resalta que desde el comienzo del año, el tipo de cambio real es más flexible y las reservas volvieron a crecer. Pero ese nuevo esquema cambiario “puede ser insuficiente para todo el año, donde la necesidad de divisas luce desafiante”. Por ello, el flujo de divisas que exigirá 2026 será superior a todos los registros recientes, incluso en los años más favorables.

“En este verano tranquilo, con un dólar que no sube y un Banco Central que compra, la gente no afloja de comprar dólares» (Carlos Melconian)

El análisis de Empiria señala que “la cuenta corriente para 2026 se estima deficitaria por en torno a 1,6% del PBI (USD 11.000 M)”. Además, suma la presión de la “dolarización de cartera, menor a la de 2025, pero todavía negativa por unos USD -16.000 M”, junto con la “pauta de acumulación de reservas por unos USD 10.000 M” y los “vencimientos de deuda (capital) del Tesoro por unos USD 6.500 M”.

“Todo eso suma necesidades por unos USD 40.000 M, niveles que Argentina solo alcanzó en 2016-17 cuando el sector público emitía deuda por unos USD 25.000 M anuales, no disponibles hoy lo que pone la responsabilidad de la generación de divisas sobre el sector privado, con un tipo de cambio real muy exigido”, puntualizó el informe. A esos números, añadió que el Gobierno desliza que no quiere tomar “deuda nueva” durante este año y que tampoco pesará el aporte del FMI, que en 2025 superó los USD 14.000 millones.

Así, este año no habrá margen para repetir la dinámica de adelantos extraordinarios que caracterizó a 2025, cuando “las medidas transitorias abastecieron a la economía de los dólares necesarios en el transcurso electoral”. Para la consultora, “cuesta pensar que eso pueda repetirse” en 2026, donde no se espera, por caso, una eliminación temporaria de retenciones a los agroexportadores como el año pasado.

Esa proyección se mezcla con otras voces que advierten que el “veranito cambiario” no es tan calmo como parece. El economista Carlos Melconian señaló que “estamos muy confundidos” con lo que pasa con el dólar porque “sigue existiendo dolarización en la gente”.

Para Melconian, las compras del Central obedecen a una oferta coyuntural de dólares que no va a sostenerse, vinculada por ejemplo a la emisión de deuda de empresas y provincias. “En este verano tranquilo, con un dólar que no sube y un Banco Central que compra, la gente no afloja de comprar dólares. Entonces, estamos muy confundidos en términos de lo que está pasando en el mercado cambiario”, dijo.

“No baja la dolarización. Y no es la dolarización de carácter político, de temor a que ganen los que están enfrente, pero es un número inadecuado para que la economía progrese. La gente sigue con su misma mentalidad, se siente cómoda ahí”, afirmó Melconian.

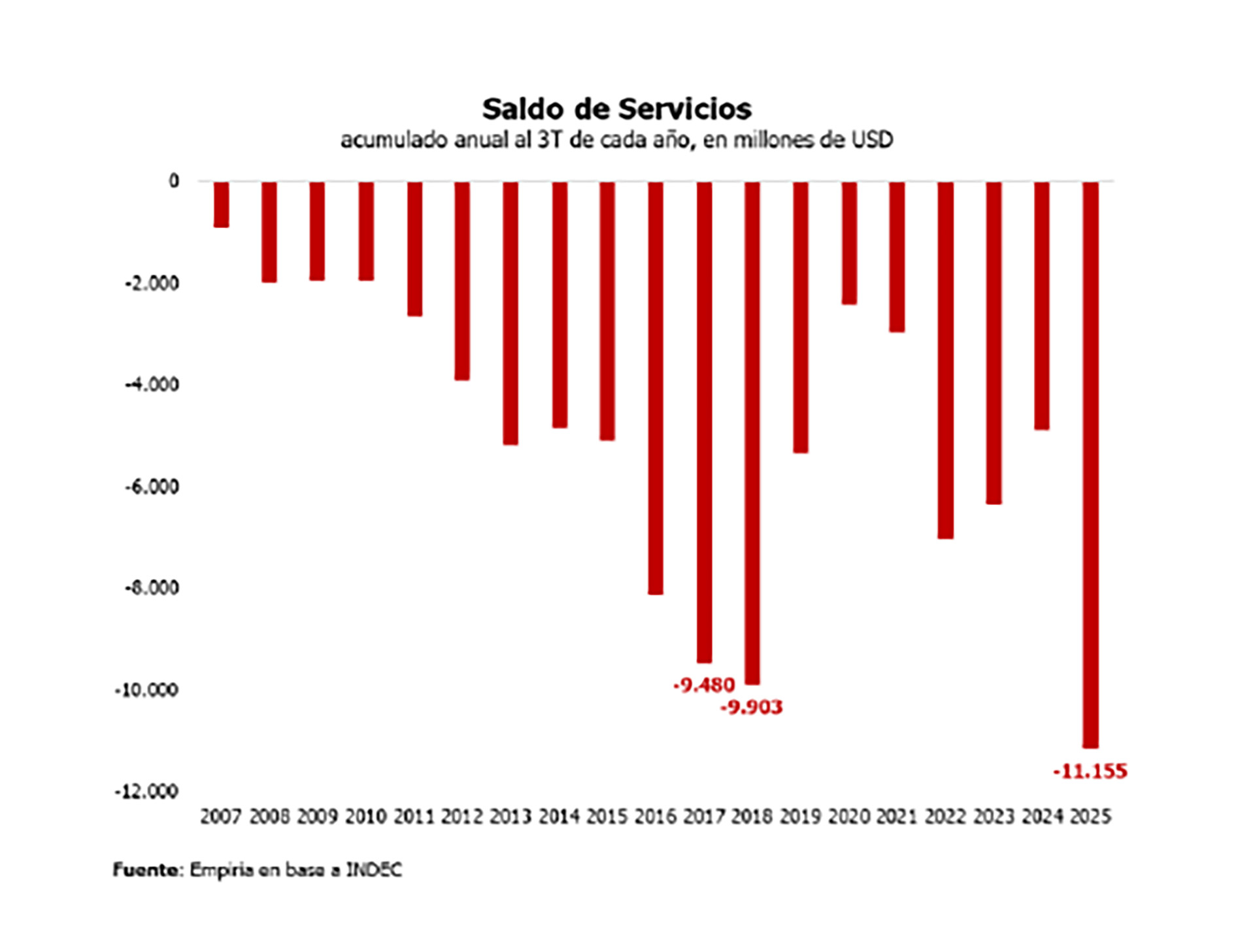

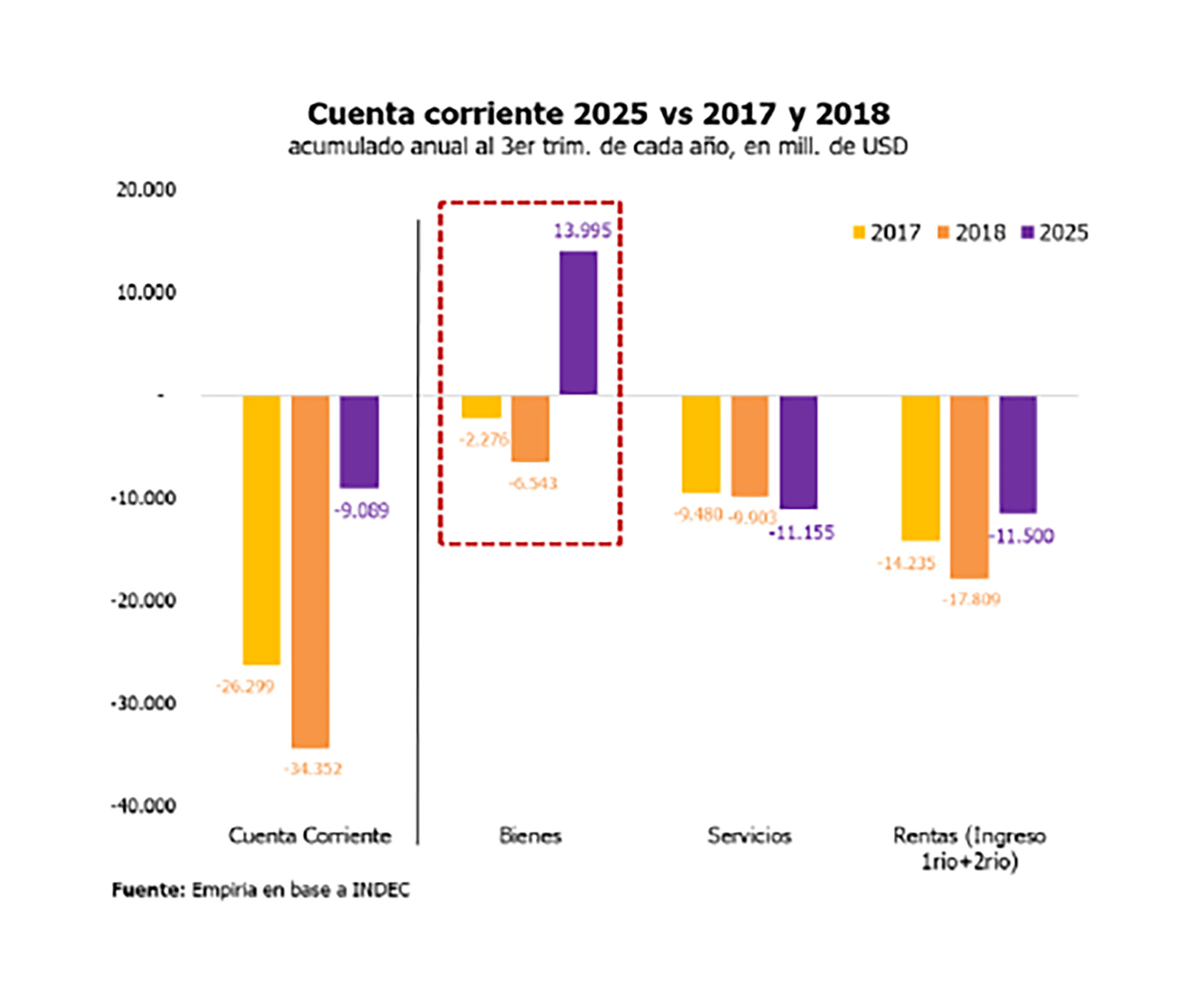

El informe de Empiria especifica que el superávit de bienes estimado para el período llega a USD 14.000 millones, con exportaciones devengadas por USD 84.000 millones y compras externas de USD 70.000 millones. Sin embargo, el déficit de servicios y la cuenta de rentas amplían el rojo externo y agravan el panorama. El informe puntualiza que el déficit de servicios de 2025 fue el mayor desde que hay registros, con un saldo negativo de USD 11.200 millones, impulsado principalmente por el turismo y los viajes al exterior.

La presión adicional surge de la dolarización de carteras, una tendencia que persiste en el mercado local. El informe estima que, aunque será menor a la de 2025, seguirá siendo “negativa por unos USD -16.000 M”. Esta dinámica refleja la preferencia de los ahorristas e inversores argentinos por activos en moneda extranjera, lo que suma demanda sobre las reservas y complica la estrategia oficial de acumulación.

El informe también subraya el peso de los vencimientos de deuda. Los pagos de capital correspondiente al Tesoro para 2026 suman aproximadamente USD 6.500 millones, cifra que se integra al resto de las obligaciones externas. El documento aclara que estos montos no incluyen posibles cancelaciones adicionales, lo que podría incrementar aún más la demanda de divisas en un escenario de acceso limitado al crédito internacional.

El sector privado, tanto por la demanda de divisas para importaciones como por la remisión de utilidades y la formación de activos externos, incrementa la competencia por los dólares disponibles. Empiria compara el panorama con la crisis de 2017-2018, aunque aclara que la dinámica actual resulta menos problemática en términos de magnitud, debido principalmente al superávit energético, que pasó de un saldo negativo de USD 3.000 millones a uno positivo de USD 7.800 millones.

ECONOMIA

Luego de la fuerte baja del precio de enero, el alza del petróleo podría dar revancha a las exportaciones de crudo argentino

El precio del petróleo Brent, de referencia en la Argentina, rozó los USD 72 el barril este viernes, acumuló un aumento del 9,9% en un mes y, aunque aún está 3,7% por debajo de la cotización que tenía hace un año, en las próximas semanas daría revancha a las exportaciones de crudo de la Argentina.

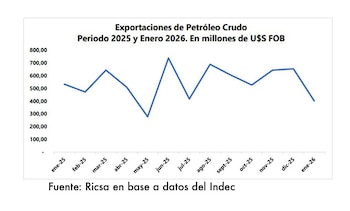

El mes pasado las exportaciones de petróleo del país sumaron USD 402 millones, una fuerte caída respecto de los USD 654 millones de diciembre, quebrando la tendencia ascendente observada durante gran parte de 2025, destacó Regional Investment Consulting (Ricsa) en un análisis sobre el comercio exterior de Energía.

Durante el año pasado las exportaciones de crudo se habían mantenido, mes a mes, por encima de los USD 500 millones, aportando gran parte de las ventas de Combustibles y Energía, que sumaron USD 11.086 millones y generaron un saldo positivo de la balanza energética de USD 7.815 millones, cifra notable si se tiene en cuenta los datos previos. En 2022 la balanza comercial energética había tenido un déficit de USD 4.500 millones, en 2023 el saldo fue neutro y recién en 2024 volvió a un saldo positivo, USD 5.600 millones.

Por su parte, el precio del crudo WTI, de referencia en EEUU, llegó el viernes a USD 66 el barril, el valor más alto en los últimos seis meses, al cabo de un aumento del 5% en una semanal.

Tanto el precio del Brent como el del WTI reaccionaron a las declaraciones del presidente de EEUU, Donald Trump, quien dio a Irán un plazo de 15 días para alcanzar un acuerdo sobre su programa nuclear y dijo que si no hay acuerdo “sucederán cosas malas”.

Según medios internacionales, el despliegue militar de EEUU en Medio Oriente es el mayor desde 2003 y aumenta el riesgo de un conflicto mayor. Irán produce cerca de 3 millones de toneladas de crudo por día, cerca del 3% de la oferta global. Pero el mayor riesgo para el mercado petrolero es un posible cierre del Estrecho de Hormuz, paso clave del comercio petrolero mundial.

Los precios del petróleo también recibieron impulso de la decisión de la Corte Suprema de Justicia de EEUU de rechazar por “inconstitucional” las “tarifas recíprocas” impuestas por Trump y por el dato de que la semana pasada los inventarios de crudo de EEUU cayeron 9 millones de barriles, la caída más semanal más pronunciada desde septiembre de 2025.

El análisis de Ricsa precisa que las exportaciones de Combustible y Energía de la Argentina sumaron USD 781 millones en enero, una caída del 14,1% interanual respecto de los USD 909 millones de enero 2025, básicamente por una reducción del 13,2% en los precios, pues el volumen exportado retrocedió apenas 1 por ciento.

Geográficamente, la Patagonia (y en particular, Neuquén) siguió liderando el desempeño del sector energético, con despachos por USD 456 millones, el 58,4% del total exportado.

En la comparación interanual las exportaciones de crudo cayeron en el mes un 24,7% (habían sido de USD 534 millones en enero 2025), pero siguen siendo el principal componente de exportación del sector, con el 51,4% de las exportaciones totales de Combustibles y Energía.

Además, destaca Ricsa, el crudo es importante en el intercambio con EEUU, donde se posicionó como principal producto exportado por la Argentina, al punto de explicar el 26,4% de las ventas totales al país del norte. En enero, las ventas de crudo a EEUU cayeron, básicamente debido a una caída interanual del 24,7% en el precio promedio.

El precio del Brent cayó de USD 79 el barril en enero de 2025 a USD 66 el mes pasado, casi 17% menos. La reciente reversión del precio del crudo es la base de la revancha exportadora que podría darse en las próximas semanas y meses, si la actual tendencia se mantiene o, cuanto menos, no se revierte.

CHIMENTOS2 días ago

CHIMENTOS2 días agoEscándalo en MasterChef: una famosa abandonó a los gritos y acusando que está todo arreglado

POLITICA2 días ago

POLITICA2 días agoDel himno peronista de Kelly Olmos al exabrupto de Agustina Propato: las perlitas del debate por la reforma laboral

ECONOMIA22 horas ago

ECONOMIA22 horas agoVillarruel cuestionó la apertura de importaciones: «Sin industria, se pasa a depender de China»