ECONOMIA

Wall Street y los mercados globales sienten la escalada de tensiones entre Estados Unidos y China

Los mercados bursátiles mundiales caían el martes junto con los precios del petróleo, afectados por renovadas preocupaciones sobre la guerra comercial entre Estados Unidos y China, así como por la agitación política en Japón y Francia.

El S&P 500 cayó un 0,5 % en las operaciones de la mañana. La mayoría de las acciones del índice ganaron terreno, pero las grandes acciones tecnológicas con valores desmesurados cayeron y compensaron las ganancias en otros sectores.

El Dow Jones Industrial Average bajó 76 puntos, o un 0,2 %, a las 10:41 a. m., hora del este. El Nasdaq Composite perdió un 0,9 %.

El descenso se produjo después de que China anunciara el martes sanciones contra las filiales estadounidenses de un importante constructor naval surcoreano, sacudiendo una frágil sensación de calma sobre las tensiones comerciales con Washington.

El Ministerio de Comercio de China informó que prohibiría las transacciones de empresas chinas con cinco filiales del constructor naval surcoreano Hanwha Ocean, golpeando los esfuerzos del presidente Donald Trump por reconstruir la industria en Estados Unidos.

“China acaba de convertir la construcción naval en un arma”, declaró a la agencia AP Kun Cao, subdirector ejecutivo de la consultora Reddal. “Pekín está señalando que golpeará a empresas de terceros países que ayuden a Washington a contrarrestar el dominio marítimo de China”.

Corea del Sur y Estados Unidos han estado construyendo lazos más estrechos en la construcción naval en respuesta al dominio de China como el mayor constructor naval del mundo. Hanwha adquirió el astillero Philly Shipyard en Pensilvania el año pasado y tiene contratos con la Marina de Estados Unidos para realizar trabajos de mantenimiento, reparación y revisión de buques navales estadounidenses.

Las acciones de Hanwha Ocean cayeron 5.8% en Seúl el martes, y el índice de referencia Kospi perdió 0.6% a 3,561.81 puntos.

China dijo el martes que estaba lista para “luchar hasta el final” en una guerra comercial con Estados Unidos después de que Trump dijera que impondría aranceles adicionales del 100% sobre los bienes del país. La medida, revelada en una publicación en redes sociales el viernes, fue en respuesta al anuncio de Beijing la semana pasada de amplios nuevos controles de exportación en el campo estratégico de las tierras raras, actualmente dominado por China.

Trump también anunció en la publicación que Washington impondría controles de exportación “sobre cualquier y todo software crítico” a partir del 1 de noviembre.

La última escalada ha sacudido los mercados y puesto en duda una posible próxima reunión con su homólogo chino Xi Jinping en Corea del Sur.

El transporte marítimo internacional y la construcción naval se han convertido en una importante fuente de fricción entre Washington y Beijing, con cada lado imponiendo nuevas tarifas portuarias sobre los buques del otro. Esas tarifas entraron en vigor el martes.

“La última escalada en la batalla comercial entre Estados Unidos y China también pesó sobre el sentimiento” de los mercados, señaló a la AFP Joshua Mahony, analista jefe de mercados de Scope Markets.

En Europa, los mercados bursátiles de la eurozona lideraron las pérdidas con Frankfurt cayendo 1.5% en las operaciones de la tarde. París perdió 1.3% y Londres limitó sus pérdidas a 0.6% ya que la libra retrocedió debido a datos débiles de empleo en el Reino Unido, impulsando a las multinacionales.

El mercado de Tokio cerró con una caída de 2.6% antes de que los principales partidos de oposición de Japón acordaran celebrar una reunión de líderes, con el objetivo de encontrar un candidato unificado para primer ministro y expulsar al partido gobernante del poder. El acuerdo se produce después de que la coalición gobernante colapsara la semana pasada, poniendo en peligro la candidatura de Sanae Takaichi para convertirse en la primera mujer primera ministra del país.

En Francia, el asediado primer ministro Sebastien Lecornu se preparaba para dar un discurso de alto riesgo a un parlamento dividido el martes, con dos partidos ya intentando derrocar a su gobierno.

En el sector energético, el petróleo crudo de referencia de Estados Unidos perdió $1.36, aproximadamente 2.3%, a $58.13 por barril. El Brent, el estándar internacional, cayó $1.37 a $61.93 por barril.

(Con información de AP y AFP)

Business,Financial,Stock Market Reports,Corporate Events,Europe,LEGACY: Financials (TRBC),Financials (TRBC level 1),Equities Markets

ECONOMIA

Lara López Calvo presentó el nuevo mapa laboral argentino: cómo cambió el empleo tras la pandemia

En Infobae en vivo, Lara López Calvo presentó una radiografía detallada del mercado laboral argentino junto al equipo de Infobae a la Tarde. El análisis se centró en la evolución del empleo registrado y la transformación del monotributo en la pospandemia. “Desde 2012 a la actualidad solamente creció un 1% el empleo asalariado del sector privado en la Argentina”, advirtió, remarcando la persistencia de una tendencia plana a lo largo de más de una década.

La conversación se desarrolló en diálogo con el equipo de Infobae a la Tarde, integrado los martes por Manu Jove, Maia Jastreblansky, Paula Guardia Bourdin, Rosendo Grobo y Lara López Calvo. Al desglosar los gráficos del INDEC, López Calvo precisó: “El empleo público registrado creció un 33% contra 2012, pero los monotributistas un 65%. Ese crecimiento se acelera mucho desde la pandemia”. La periodista detalló que, a partir de ese momento, “todo el empleo que se genera en la Argentina son monotributistas”, fenómeno que definió como el gran desafío a resolver por cualquier reforma laboral.

López Calvo subrayó que la brecha entre empleados en relación de dependencia y monotributistas responde en parte al “costo laboral no salarial”, componente que en la Argentina es el más alto de la región según datos del Banco Interamericano de Desarrollo. “Es mucho más caro tanto para el empleador como para el empleado estar en relación de dependencia. Muchas veces la ley actual hace que sea un win-win para los dos esta situación, la de ser un empleado autónomo”, explicó, y puntualizó: “Ninguno de los dos tiene incentivos a ser empleado en relación de dependencia”.

El debate sobre la reforma laboral se enfocó en cómo reducir ese costo para incentivar la formalización. “Parte de las contribuciones patronales, que son el dieciséis por ciento, un tres por ciento va a ir hacia un fondo administrado por la Comisión Nacional de Valores y de ahí saldrían las indemnizaciones. El empresario ya no tiene ese riesgo”, detalló la periodista. Sostuvo, además, la necesidad de discutir la eficiencia del gasto previsional: “Tranquilamente se puede bajar esa contribución si somos mucho más eficientes en cómo gastamos la plata”.

Al ser consultada sobre el régimen de incentivo para la formalización, López Calvo puntualizó: “Si vos tenés a alguien contratado como monotributista y lo querés pasar a relación de dependencia, por un año el ochenta y cinco por ciento de las contribuciones patronales no lo vas a pagar”. No obstante, planteó dudas sobre la potencia real de la medida: “Mi pregunta es si eso es suficiente para que los empresarios tengan un incentivo”.

El staff de Infobae a la Tarde profundizó en los factores legales que desalientan la registración formal. Paula Guardia Bourdin preguntó: “¿Esto no contempla el riesgo legal también, por la alta litigiosidad que tiene este tipo de casos?”. López Calvo reconoció que la reforma busca resolver la discrecionalidad en los juicios laborales: “Según el juzgado que te tocaba, alguno lo ajustaba por inflación, otro por otra variable. Está muy bien cómo se soluciona en la reforma laboral actual, que se dice inflación. Ese patrón va a ser inflación más tres por ciento”.

El análisis derivó en la pregunta central: ¿la reforma laboral logrará generar el cambio cultural y la confianza suficiente para que los empleadores formalicen a más personas? Maia Jastreblansky sintetizó la inquietud: “Con la historia que tiene la Argentina, si al día siguiente de la reforma laboral va a generar el efecto deseado de formalizar el empleo. Eso es lo que creo que a todos nos queda como duda”.

López Calvo fue clara: “Es condición necesaria una reforma laboral, no suficiente. Sin crecimiento económico y sin que mejore la productividad, no se va a generar más empleo”. El columnista Rosendo Grobo sumó: “Hay que renunciar a la respuesta simplista de ver que la semana que viene van tres millones de personas contratadas, porque eso termina generando una profecía autocumplida como una frustración sistemática”.

Manu Jove retomó la mirada de largo plazo: “No se genera empleo porque una ley diga que se va a generar empleo”, sostuvo, y remarcó que el sistema actual atraviesa gobiernos de distintos signos y colores sin cambios sustantivos. Grobo agregó: “Pasaron cuatro o cinco gobiernos, pasaron distintos colores políticos, pasaron distintos ministros. Hay que hacer algo, sí, no va a resolver todo esto”.

López Calvo advirtió sobre el principal temor que circula en los debates: “El principal miedo hoy, un abogado laboralista bastante en contra de la ley, me dijo: ‘Esta ley genera más despidos y desempleo que empleo’”. Aunque se distanció de ese diagnóstico, admitió la necesidad de mayor flexibilidad y protección: “No quedan dudas de que tiene que ser una ley más flexible, porque hoy todo el empleo que generás no tiene ninguna protección”.

El staff coincidió en que la reforma, aun con modificaciones, no resolverá por sí sola el estancamiento del mercado laboral argentino. El desafío sigue siendo integrar al empleo registrado a millones de trabajadores actualmente excluidos de la protección laboral formal.

Infobae te acompaña cada día en YouTube con entrevistas, análisis y la información más destacada, en un formato cercano y dinámico.

• De 7 a 9: Infobae al Amanecer: Nacho Giron, Luciana Rubinska y Belén Escobar

• De 9 a 12: Infobae a las Nueve: Gonzalo Sánchez, Tatiana Schapiro, Ramón Indart y Cecilia Boufflet

• De 12 a 15: Infobae al Mediodia: Maru Duffard, Andrei Serbin Pont, Jimena Grandinetti, Fede Mayol y Facundo Kablan

• De 15 a 18: Infobae a la Tarde: Manu Jove, Maia Jastreblansky y Paula Guardia Bourdin; rotan en la semana Marcos Shaw, Lara López Calvo y Tomás Trapé

• De 18 a 21: Infobae al Regreso: Gonzalo Aziz, Diego Iglesias, Malena de los Ríos y Matías Barbería; rotan en la semana Gustavo Lazzari, Martín Tetaz y Mica Mendelevich

lara lópez calvo

ECONOMIA

Cuatro claves para entender por qué el dólar se mantiene estable y qué se espera en el corto plazo

El primer tramo de 2026 pasó con resultados satisfactorios en el plano cambiario, con abundantes compras del Banco Central en el mercado y un volumen de operaciones relevante para esta época del año. Esta debilidad cambiaria abona la expectativa de un dólar que puede seguir estabilizado en los próximos meses, factor que pesa en el objetivo oficial de reducir la inflación.

El dólar mayorista, hoy en los 1.400 pesos, opera 55 pesos o 3,8% por debajo del los $1.455 del cierre de 2025. Esta baja se dio en simultáneo con una inflación que se mantiene holgada por encima del 2% mensual, que en términos reales implica una caída aún mayor al sumar inflación y apreciación del peso. Entre los factores que aplacan a la divisas pueden enumerarse:

- Ingreso de dólares. Un flujo atípico para el comienzo del año, dado el proceso de colocación de Obligaciones Negociables (ON) y deuda provincial en el exterior tras las elecciones legislativas, tiene además complemento en un ritmo elevado de liquidaciones por ventas al exterior de trigo y cebada en temporada estival. Ello contribuye a compras de contado a manos del Banco Central sin alterar la cotización del dólar.

- Apuestas de “carry trade”. La oferta de dólares está superando a la demanda porque la estabilidad de la divisa incentiva la colocación de pesos en bonos del Tesoro a corto plazo con rendimientos que le pelean a la inflación y son muy positivos en dólares. El efecto es doble: los privados demandan menos divisas y otros incluso venden en el mercado, después de una dolarización que saturó las carteras antes de los comicios de medio término de octubre último.

- Mínimas expectativas de devaluación. La previsión de una importante liquidación de dólares con la llegada del segundo trimestre -que concentra las ventas de soja y maíz y derivados industriales como aceite, harina y pellets– augura un dólar con poco horizonte al alza aún con la continuidad de compras del BCRA. Además la soja sube 8% en lo que va del año, un aporte extra al volumen de exportaciones.

- Debilidad global del dólar. La caída real del precio del dólar en la plaza local se asocia con una debilidad del precio del dólar frente a otras monedas de referencia. El Dollar Index resta 1% en lo que va de 2026, y un 9% en una comparación interanual. Frente al yuan chino el billete verde cae 1,3% en 2026, mientras que cede 5% contra el real brasileño. Si los principales socios comerciales aprecian sus monedas frente al dólar, Argentina puede tomar la misma senda sin perder competitividad.

El alza de los precios -el martes 10 se conoció una alta inflación de 2,9% en enero- impulsó tasas sostenidas en pesos con un rollover de 123% en la licitación de bonos del Tesoro para retirar liquidez de la plaza, fundamento del carry trade que lastra al dólar.

El dólar mayorista finalizó el viernes a $1.399,50, para redondear una semana con baja de 32,50 pesos o 2,3%, que coincidió con fuertes posturas compradores del Banco Central en el mercado. El jueves 12 el tipo de cambio oficial alcanzó los 1.395 pesos, un precio mínimo en cuatro meses.

La entidad monetaria fijó una banda superior de su régimen cambiario en los $1.584,95, que dejó al tipo de cambio mayorista a una distancia de 185,45 pesos o 13,3% de ese límite de libre flotación. El jueves la brecha con la banda superior había alcanzado el 13,6%, un máximo desde julio de 2025.

Detrás del movimiento interbancario, el dólar al público, a $1.420 para la venta en el Banco Nación, bajó 30 pesos o 2,1% a lo largo de la semana. El blue quedó ofrecido a $1.440 para la venta: en la última semana esta cotización informal avanzó cinco pesos o 0,3 por ciento.

A la vez, el Banco Central hilvanó 30 rondas cambiarias con compras en la plaza de contado, por un total de USD 2.089 millones, mientras que en la última semana anotó un saldo a favor de USD 615 millones por su intervención. En cuanto a las reservas internacionales brutas, crecieron en USD 218 millones, a 45.158 millones de dólares.

“Si bien el carry continúa ofreciendo retornos positivos en dólares con el tipo de cambio estable, una inflación que no termina de converger reduce la tasa real en pesos (-3% de Tasa Nominal Anual con plazos fijos y -10% con cauciones) y exige sostener un diferencial atractivo para que la demanda de moneda local no se debilite”, puntualizó GMA Capital.

“El escenario actual combina una demanda por instrumentos en pesos que continúa firme, una elevada oferta de divisas y un contexto internacional favorable para las monedas de la región, factores que sostienen el atractivo del carry y la apreciación del tipo de cambio en el corto plazo”, coincidió Invecq Consultora Económica.

“Sin embargo, considerando que el segundo semestre suele presentar una menor oferta de dólares, resulta clave aprovechar el flujo actual para fortalecer y acelerar aún más la acumulación de reservas. De esta manera, se podría evitar una apreciación excesiva del tipo de cambio y reducir los riesgos de mayor volatilidad cambiaria hacia la segunda mitad del año”, añadió el reporte de la consultora.

Por su parte, el economista Gustavo Ber destacó las “importantes compras de dólares que viene llevando adelante el BCRA, a partir de las liquidaciones principalmente de ON, y como antesala de una mayor oferta a partir de la cosecha gruesa. De ahí que se espera que continúe dicho panorama cambiario, y el mayor apetito por carry, mientras el debate se concentra en si dicho proceso continuaría con el Tesoro absorbiendo pesos o podría ir habiendo mayor espacio para una remonetización de la economía, dado que éste último contribuiría a un repunte en la actividad”.

North America

ECONOMIA

Mercados: Wall Street revirtió las bajas, pero las acciones argentinas no tuvieron reacción

Los índices de Wall Street cerraron con cifras neutras una rueda volátil, donde alternaron alzas y bajas ante la incertidumbre sobre el sector tecnológico. Las cotizaciones todavía sufren el nerviosismo por los proyectos e inversiones en desarrollos de la IA (Inteligencia Artificial) que golpean a los mercados en las últimas semanas, en particular a las empresas vinculadas al software, que podrían ser desplazadas del mercado por el alcance de la nueva tecnología.

Los mercados de Nueva York retomaron la actividad tras la conmemoración el lunes del Día de los Presidentes en los EEUU, mientras que en la Argentina se reiniciarán las operaciones el miércoles 18, luego de los feriados de Carnaval.

Al cierre el Nasdaq Composite, con un fuerte componente tecnológico, avanzó un 0,1%, tras caer más de 1% al mediodía. El S&P 500 y el Dow Jones Industrial Average también ganaron un leve 0,1 por ciento.

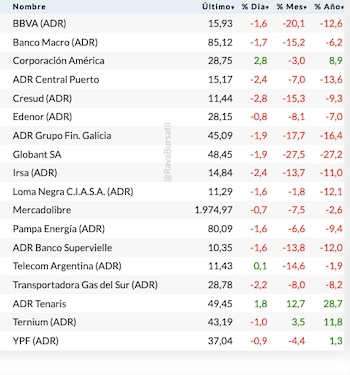

Entre los ADR y acciones de compañías argentinas que son negociados en dólares en el exterior terminaron con mayoría de bajas, encabezadas por Cresud (-2,8%).

Los bonos Globales de Argentina promediaron una leve baja de 0,2%, mientras que el riesgo país de JP Morgan restó siete unidades en los 511 puntos básicos, tras un máximo de 526 unidades por la mañana.

“A raíz de renovadas preocupaciones sobre las tecnológicas -con foco en software- es que Wall Street vuelve a inclinarse por un tono más cauteloso, el cual se traslada en los ADR durante el feriado local, toda vez que vienen respondiendo al clima externo con su mayor ‘beta’”, consignó el economista Gustavo Ber.

Tras un receso por el Día de los Presidentes, la preocupación por la IA sigue latente. “Los inversores están atentos a la próxima víctima potencial después de que nuevas preocupaciones sobre la capacidad de la IA para revolucionar las industrias afectaran las acciones de sectores que van desde la gestión patrimonial hasta el transporte y la logística. El Dow y el S&P 500 han caído en cuatro de las últimas cinco semanas debido a esta presión”, precisó Yahoo Finance.

Esta semana, la temporada de resultados corporativos en Wall Street llega a su recta final. Los resultados de Constellation Energy son el centro de atención, ya que indican cómo la demanda de energía de la IA está cambiando el sector energético. Medtronic y Palo Alto Networks también figuran en la agenda del martes. Pero lo más destacado de la semana es el informe trimestral de Walmart del jueves, el primero desde que el gigante minorista se unió al grupo de las empresas con capitalización bursátil de un billón de dólares.

En el sector corporativo, las acciones de Paramount Skydance subieron un 4,9% al cierre del mercado el martes tras la noticia de que Warner Brothers Discovery le había dado al estudio una semana para presentar una oferta mejor. Warner rechazó la última oferta del estudio de Hollywood.

La semana acortada por las festividades también trae consigo una oleada de lecturas económicas, retrasadas por el cierre parcial de la administración central en los EEUU. El dato de diciembre del índice de Gastos de Consumo Personal, que se publicará el viernes, acapara la atención, después de que el último informe de inflación al consumidor resultara más bajo de lo esperado .

Un avance del PIB del cuarto trimestre, también el viernes, debería proporcionar un diagnóstico de la salud económica en medio del debate en curso sobre el ritmo de los recortes de las tasas de interés este año. Antes de eso, las actas de la reunión de política monetaria de la Reserva Federal de enero también contribuirán a estos cálculos, mientras surgen dudas en torno a un supuesto “compromiso de lealtad” firmado por Kevin Warsh, la elección de Donald Trump para el próximo presidente de la Fed (Reserva Federal).

Business,Corporate Events,North America

POLITICA1 día ago

POLITICA1 día agoCristian Ritondo: “Vamos a apoyar la ley de modernización laboral, pero no el régimen de licencias por enfermedad”

POLITICA2 días ago

POLITICA2 días agoUno de los jefes de la CGT adelantó que convocarán a un paro general por la reforma laboral: “Trabajaremos para que sea una gran huelga”

POLITICA5 horas ago

POLITICA5 horas agoReforma laboral bomba: menos indemnización, más horas y despidos más fáciles — el cambio que puede sacudir el empleo en Argentina