ECONOMIA

Las cinco dudas clave del mercado sobre el futuro económico de Milei tras las elecciones del domingo

Cuando faltan solo cinco jornadas financieras hasta las elecciones del próximo domingo, los operadores del mercado financiero local y de Wall Street tienen grandes dudas acerca de lo que pueda pasar el día después de los comicios nacionales de medio término del 26 de octubre.

Uno de los grandes interrogantes es si el apoyo financiero por unos 40.000 millones de dólares del Gobierno de Donald Trump y del secretario del Tesoro estadounidense, Scott Bessent, al Gobierno de Javier Milei dependerá del resultado de las próximas elecciones legislativas de medio término o solo del resultado de las elecciones presidenciales de 2027, algo que por ahora no está muy claro para los inversores.

De acuerdo con recientes declaraciones de Milei, el presidente Trump hablaba de un apoyo a su Gobierno hasta las elecciones presidenciales de 2027 y no de las del próximo domingo.

En tanto, Trump escribió la semana pasada en un mensaje en redes sociales: «Espero que el pueblo argentino comprenda la excelente labor de Milei, que merece ganar y que la gente lo apoye durante las próximas elecciones intermedias para que podamos seguir ayudándolo a alcanzar el increíble potencial de Argentina».

Presión estadounidense y reacciones del Tesoro

La semana pasada, la fuerte presión de Trump se hizo sentir en Bessent, quien, rápido de reflejos, se dio cuenta enseguida de que condicionar la ayuda financiera al resultado electoral iba a sacudir los mercados.

«Volver a las políticas fallidas del peronismo provocaría un replanteo de la postura estadounidense«, afirmó en su cuenta de X el viernes pasado.

Lo cierto es que, hace dos semanas, los tuits de Bessent eran más eficaces que los de la semana pasada, ya que, pese a las ventas de dólares que hizo el Tesoro estadounidense a través de tres bancos internacionales, el viernes el precio del dólar oficial mayorista y minorista volvió a subir, las acciones de empresas argentinas en Wall Street oscilaban entre ascensos y caídas, y el riesgo país de la Argentina volvió a superar los 1.000 puntos básicos.

En este caso no influyeron ni los 40.000 millones de dólares anunciados por Washington ni la intervención directa de los Estados Unidos en el mercado cambiario argentino, ni el futuro acuerdo comercial inédito que el Gobierno dio a entender que se firmaría con Estados Unidos.

Escenarios para la ayuda financiera y el plan económico

Para la mayoría de los operadores del mercado local y de Wall Street, la vuelta del kirchnerismo es un riesgo para el futuro del plan económico. Por eso creen que, si Milei gana, esa ayuda comenzará a concretarse, aunque está condicionada a su triunfo en estas elecciones de medio término. En caso contrario, consideran que el paquete de ayuda podría llegar en cuantagotas y en la medida en que haya una recuperación de la economía, y Milei logre implementar la reforma laboral para reducir los impuestos al trabajo y la reforma fiscal para disminuir la presión tributaria sobre particulares y empresas.

Entre los principales interrogantes de los operadores del mercado financiero local y de Wall Street hay grandes dudas acerca de la política económica que desarrollará el Gobierno luego de las elecciones del próximo domingo, entre ellas:

- ¿Cuál será el papel del Tesoro estadounidense en caso de que Milei gane o pierda? Aquí se abre la posibilidad de que, en caso de un triunfo del oficialismo, se reduzca la volatilidad en el mercado financiero y, por lo tanto, no haya tanta necesidad de que el Tesoro estadounidense intervenga vendiendo dólares en el mercado cambiario, como lo viene haciendo desde hace dos semanas.

- ¿En qué consiste la ayuda del Tesoro estadounidense? Por ahora, los operadores no tienen claro cómo se utilizará el swap de 20.000 millones de dólares del Fondo de Estabilización Cambiaria (FEC), que sería para afrontar los vencimientos de deuda pública hasta fines de 2027, y si además hay otros 20.000 millones de dólares disponibles para Argentina, ya sea del propio Tesoro o de bancos internacionales, para intervenir comprando una emisión primaria de bonos de deuda o comprando bonos argentinos en el mercado secundario para reducir el riesgo país y permitir al Gobierno financiarse en el mercado internacional de capitales.

- ¿Se mantendrá el actual sistema de bandas cambiarias o el FMI exigirá una libre flotación del dólar para que el BCRA acumule una cantidad importante de reservas internacionales netas (RIN) de aquí hasta fin de año? Cabe recordar que, en la revisión del primer semestre, el organismo permitió flexibilizar la meta que obligaba a mostrar este año un aumento de las mismas en unos 9.000 millones de dólares.

- ¿Firmará el Gobierno un nuevo acuerdo comercial con Estados Unidos con aranceles comunes para algunas posiciones arancelarias por fuera del Mercosur?

- ¿Qué cambios hará Milei y quiénes podrían ser los funcionarios más importantes en los próximos dos años de su mandato?

La mayoría de los operadores y analistas consultados por iProfesional coincide en que, gane o pierda el oficialismo las elecciones del domingo, el Gobierno de Milei no será el mismo a partir del lunes 27 de octubre.

Posibles cambios en el equipo de Milei

Milei ya dio a entender que el asesor presidencial Santiago Caputo podría tener un puesto clave en la reformulada gestión que se anunciaría luego de las elecciones. De concretarse ese anuncio, algunos analistas políticos creen que se abriría un interrogante acerca del futuro de Karina Milei.

Al respecto, una fuente muy cercana al Gobierno fue clara con iProfesional: «Si alguien cree que Javier la va a dejar de lado a Karina, es que no lo conoce al presidente. Le puedo asegurar que no la va a correr del Gobierno a su hermana, porque es la persona en la que más confía en el mundo y a la que más quiere y respeta por encima del resto», explicó la fuente, que tiene trato directo con el presidente todos los días.

Al parecer, el «triángulo de hierro» no se va a romper, a pesar de las fuertes operaciones que hablan sobre un ascenso de Caputo y una reducción del poder de Karina Milei dentro de la estructura de Gobierno.

Otro de los interrogantes de los inversores es cómo seguirá la relación entre Milei y Mauricio Macri, ya que, según quienes conocen y escuchan al expresidente, será más fácil si continúa en el Gobierno el jefe de Gabinete, Guillermo Francos, dado que, según cuenta Macri en privado, Francos junto con la ministra de Capital Humano, Sandra Pettovello, son los mejores funcionarios del Gobierno.

Relaciones políticas y reemplazos ministeriales

Un posible relevo de Francos podría complicar la relación de Milei con Macri, ya que el jefe de Gabinete viene promoviendo desde hace tiempo que el Gobierno acepte incorporar técnicos de los equipos del PRO en áreas como Transporte, Vialidad y el ENACOM.

En relación con los cambios, habrá salidas forzosas como las de los ministros Patricia Bullrich y Luis Petri, que serán candidatos en CABA y Mendoza, respectivamente.

También dejará su cargo el vocero presidencial y secretario de Medios, Manuel Adorni, para ir como concejal a CABA. Sin embargo, existen dudas, ya que Adorni podría ocupar un cargo clave dentro del Poder Ejecutivo por su relación con los hermanos Milei. El reemplazante de Adorni en la Secretaría será el subsecretario de Medios, Javier Lanari, pero al parecer no cumplirá ambas funciones.

En las últimas horas, según pudo saber iProfesional, el canciller Gerardo Werthein ya le comunicó al Gobierno que dejará su cargo a partir del 27 de octubre, para dejarle las manos libres a Milei. Para reemplazarlo surgen los nombres de Federico Pinedo, impulsado por Macri, y del embajador en Washington, Alex Oxenford, aunque podría haber sorpresas.

Modelos en pugna y enfoque económico

Uno de los empresarios líderes del rubro de la industria electrónica, que asistió al Coloquio de IDEA, explicó a iProfesional: «Hay dos modelos que se enfrentan en estas elecciones: el de Milei, que está libre y reside en Olivos o en la Casa Rosada y plantea un nuevo país con superávit fiscal, sin emisión monetaria y sin kirchnerismo, y el de Cristina Fernández de Kirchner, que está condenada y presa en su casa de San Juan 1111 y que solo quiere sacar a Milei del Gobierno de cualquier manera».

Luego de las elecciones del próximo domingo, la atención de los operadores del mercado financiero local, de Wall Street y de los inversores locales e internacionales estará centrada en la instrumentación y evolución del swap de monedas otorgado por el Tesoro de Estados Unidos al Gobierno de Javier Milei, y en si se mantendrá el esquema de bandas cambiarias implementado desde la eliminación del cepo cambiario el 14 de abril pasado. Otra duda de los operadores es si, en caso de ganar Milei, se animará a levantar el cepo cambiario para empresas, algo que, según iProfesional, sería un pedido del FMI y del Tesoro estadounidense.

La opinión de la mayoría de los especialistas consultados por iProfesional coincide en que el acuerdo con el Tesoro estadounidense otorga estabilidad transitoria, pero también en que, luego de las elecciones, Milei dependerá de su capacidad política para sostener las reformas y mantener la disciplina fiscal, gane o pierda el oficialismo.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dolar,milei

ECONOMIA

El mercado calcula cuándo vendrá el alivio para la inflación e invierte en estos bonos en pesos

La inflación no afloja. La aceleración de los precios que se observó en enero (2,9% en el IPC general del Indec) se habría acentuado en los primeros días de febrero, de acuerdo con las mediciones de alta frecuencia de algunas consultoras económicas privadas. La evolución histórica indica que la estacionalidad juega a favor en febrero, aunque los ajustes de tarifas le pondrían un piso alto al índice, y en contra en marzo, por lo que el alivio podría venir a partir de abril.

Una de las consultoras que observó aceleración inflacionaria en el arranque de febrero es Orlando J. Ferreres (OJF): en la primera semana del mes, en base a precios del GBA, midió un IPC general y núcleo de 1,5% respecto a la semana anterior. Si bien es habitual que se registren subas elevadas en los primeros días del mes porque se concentra la mayor parte de los ajustes en servicios, de todas maneras se trata de una variación muy alta.

«A pesar de este efecto estacional, al comparar la variación semanal entre el 30 de enero y el 6 de este mes, es la inflación más alta desde diciembre de 2024, tanto para el nivel general como para el nivel núcleo», destaca Facimex Valores. A la vez, resalta que en el rubro de alimentos y bebidas hay señales mixtas, teniendo en cuenta que algunas consultoras registraron una fuerte aceleración semanal (2,5%, según LCG), pero para otras fue moderada (0,3%, según Econviews).

¿Tardará en volver la tendencia bajista en la inflación?

Otras consultoras, como Analytica y C&T, indicaron ante iProfesional que, contrario a otras mediciones privadas, en los primeros días de este mes observaron una desaceleración en el avance de precios, por lo que esperan que el IPC de febrero finalice con una variación levemente inferior a la de enero. De todas maneras, seguiría en niveles muy altos, arriba de 2% mensual, teniendo en cuenta el arrastre estadístico, la inercia y los ajustes programados.

El registro histórico indica que marzo suele ser adverso en materia inflacionaria, principalmente sostenido por los ajustes de precios vinculados con el rubro de educación. Por lo tanto, probablemente haya otro repunte el próximo mes. Una vez pasado este efecto estacional, el proceso de desaceleración podría retomarse a partir de abril.

«La típica estacionalidad más baja de febrero para los precios podría sugerir una desaceleración temporal antes de marzo, mes que se suele ver influenciado significativamente por aumentos en educación e indumentaria. Sin embargo, mediciones privadas de alta frecuencia sugieren que no descendería por debajo de 2,5% mensual por el impacto del ajuste de tarifas y servicios regulados», afirma el equipo de research de Aldazábal.

A la vez, en el marco de la fuerte acumulación de reservas por parte del Banco Central, espera que la «estrategia del Gobierno siga siendo administrar la liquidez con sesgo restrictivo para mantener la estabilidad cambiaria y, de esta manera, evitar un traspaso a precios significativo, retomando el sendero de desinflación gradualmente a partir del segundo trimestre del año».

«La inflación continuó acelerándose en los últimos meses, aún reflejando los efectos del desarme del apretón monetario preelectoral, cierto pass-through cambiario y la inercia, en parte impulsada por precios regulados, cuyo ajuste ahora está creando un piso para la inflación. Hacia adelante, estos efectos rezagados deberían disiparse y, tras el impacto de las reducciones de subsidios a las tarifas en febrero y marzo, la inflación debería retomar una tendencia descendente en los próximos meses», agrega Max Capital.

Ahora, la City mira estos bonos para aprovechar la inflación

Los analistas de IOL afirman que, al igual que los economistas corrigieron al alza las proyecciones de inflación, los inversores lo hicieron con la inflación implícita en los activos: en las últimas dos semanas, demandaron más bonos ajustados por inflación (CER) que a tasa fija, lo que hizo que la inflación break-even aumentara de 1,8% a 2,1% mensual en promedio para el primer semestre. Si bien prevén que la tendencia inflacionaria será a la baja, ponen en duda la velocidad en la que lo hará.

«En cuanto a estrategias de inversión, continuamos viendo valor en los bonos CER hasta mitad de 2026. A pesar del ajuste relativo, las dudas acerca de la dinámica inflacionaria nos inclinan a sobreponderar los Boncer, al menos hasta que la inflación vuelva a caer por debajo de 2,0% mensual. El bono CER TZX26 ofrece una tasa real de 5%, con un plazo de 140 días», detallan en IOL.

Entre los instrumentos que ajustan por inflación, Cocos Capital encuentra valor en los retornos a 1 año vista que ofrece el bono CER TZX28, en un contexto en el que «persiste la inercia inflacionaria y vemos plasmados los efectos con rezago de la caída de la demanda de dinero del tercer trimestre del año pasado», durante la previa electoral.

Facimex Valores prioriza los bonos CER TZX26 y TZX28, además de otro a tasa fija, el T15E7. La preferencia se debe a que «los datos de alta frecuencia vienen midiendo una inflación algo elevada en el arranque de febrero y los break-evens de inflación lucen algo optimistas para los próximos meses, pero pesimistas hacia 2027».

«Por este motivo, priorizamos el Boncer TZX26 en el tramo corto de la curva de vencimientos y el Boncap T15E7 en el tramo medio. En el tramo largo, priorizamos al Boncer TZX28, con espacio para la compresión para arbitrarse con la curva de bonos en dólares de ley local, aprovechando el carry de una inflación transitoriamente más alta durante el primer trimestre del año y el impulso de la baja estacional de la demanda de dinero en febrero», sostiene Facimex.

Al comparar las curvas de tasa fija y CER, resalta el equipo de research de Aldazábal, el mercado parece estar descontando un sendero de desinflación más optimista en el corto plazo. Esto lo lleva a inclinarse por instrumentos CER, como los bonos X29Y6 y TZX26, por encima de sus pares a tasa fija. Sin embargo, resalta, en el tramo largo prefiere a títulos a tasa fija, como T15E7 y T30A7, porque «el mercado pone en precios un sendero más pesimista que el nuestro».

A pesar de la aceleración inflacionaria, el 55% de la demanda en la licitación de deuda que realizó el Tesoro el miércoles se concentró en un instrumento a tasa fija que vence en abril, mientras los bonos ajustados por inflación captaron poco menos del 25% del total adjudicado. Este resultado, de acuerdo con Portfolio Personal Inversiones, sugiere que los inversores «continúan apostando al proceso de desinflación, al privilegiar rendimientos reales negativos y optar por tasa fija por debajo de la inflación«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,inflacion,bonos,inversion

ECONOMIA

Reforma laboral: cuál será el costo fiscal del proyecto tras los cambios en Ganancias y el fondo para indemnizaciones

La media sanción de la reforma laboral en el Senado de la Nación no solo modificó las condiciones de contratación y despido, sino que alteró profundamente el mapa fiscal proyectado por el Poder Ejecutivo. El eje central de este cambio reside en la eliminación del artículo que recortaba el impuesto a las Ganancias para sociedades y la implementación del Fondo de Asistencia Laboral (FAL), cuya estructura de financiamiento fue rediseñada, impactando directamente en la recaudación nacional y en la distribución de recursos con las provincias.

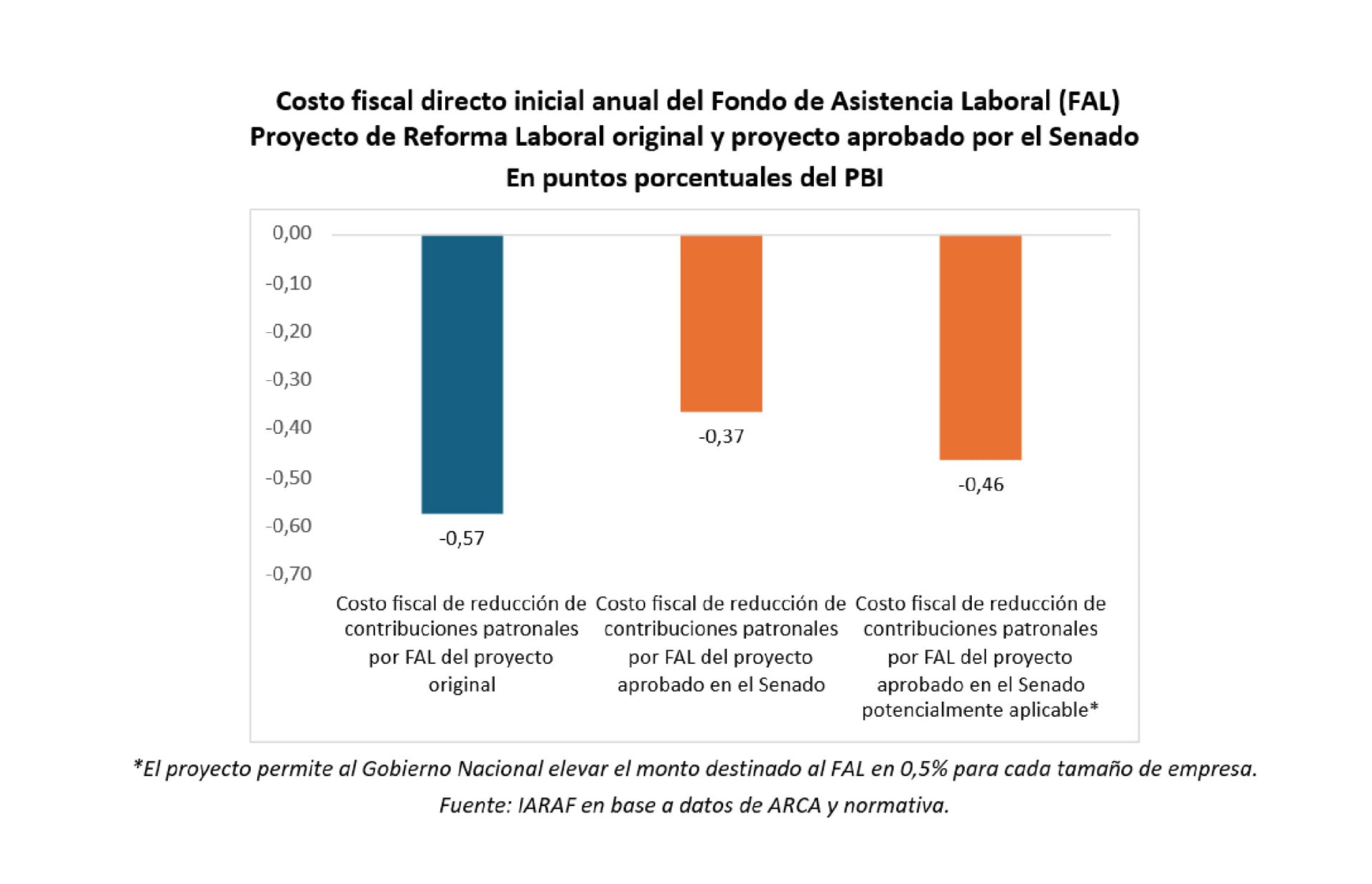

Según un análisis detallado del Instituto Argentino de Análisis Fiscal (Iaraf), el costo fiscal directo inicial anual de la reforma completa experimentó una reducción del 48% respecto al proyecto original. Mientras que la propuesta inicial demandaba una inversión pública de 0,89 puntos porcentuales (p.p.) del Producto Bruto Interno (PBI), el texto aprobado situó el costo total en 0,47 p.p. del PBI.

El componente más significativo de la reforma es la creación del FAL, un mecanismo de capitalización para que las empresas afronten indemnizaciones. En el proyecto original, la reducción de la alícuota de la carga patronal para financiar este fondo era del 3% lineal, lo que implicaba un costo fiscal de 0,57 p.p. del PBI.

Sin embargo, tras las negociaciones en el Senado, se estableció un esquema diferenciado: la reducción será del 1% para las grandes empresas y del 2,5% para las pymes. Como consecuencia, el costo fiscal directo del FAL bajó a 0,37 p.p. del PBI en el escenario base. El informe técnico aclara que existe una cláusula que faculta al Gobierno Nacional a incrementar esta reducción en 0,5 puntos adicionales, lo que elevaría el costo del fondo a 0,46 p.p. del PBI.

Al tratarse de una reducción en un tributo no coparticipable, este costo es absorbido en su totalidad por la administración central, sin afectar de manera directa las transferencias automáticas a las jurisdicciones provinciales.

Uno de los factores determinantes para la caída del costo fiscal total de la reforma fue la eliminación de la baja en las alícuotas del Impuesto a las Ganancias para empresas. El proyecto original preveía una reducción que costaría 0,22 p.p. del PBI, afectando recursos coparticipables. Al suprimirse este punto en la versión final, el costo fiscal por este concepto se redujo a cero.

Por otro lado, se mantuvo la eliminación de ciertos Impuestos Internos, lo que representa un costo fiscal de 0,1 p.p. del PBI. En este caso, al ser un impuesto que se distribuye federalmente, la pérdida de recursos se divide en 0,04 p.p. para la Nación y 0,06 p.p. para el conjunto de las provincias y la Ciudad Autónoma de Buenos Aires (CABA).

La reconfiguración del proyecto favoreció notablemente las arcas provinciales en comparación con la propuesta inicial. El informe del Iaraf destaca que, mientras el costo para el Gobierno Nacional descendió un 42% (de 0,71 p.p. a 0,41 p.p. del PBI), el impacto para las provincias y CABA se desplomó un 69%, pasando de 0,19 p.p. a solo 0,06 p.p. del PBI.

Esta dinámica responde a que el grueso del costo fiscal de la reforma actual se concentra en el FAL, que impacta exclusivamente en recursos nacionales, y no en Ganancias, que es el principal motor de la coparticipación federal.

Más allá del financiamiento, el proyecto introduce precisiones sobre el cálculo de las indemnizaciones. Se establece que solo se considerará la remuneración mensual, normal y habitual, excluyendo explícitamente conceptos de pago no mensual como el aguinaldo (SAC) o las vacaciones. Asimismo, se fija un techo para la base salarial y una tasa de actualización uniforme basada en el Índice de Precios al Consumidor (IPC) más un 3% anual.

El objetivo declarado de estas medidas es reducir la litigiosidad y otorgar previsibilidad a las empresas. Según fuentes del sector, “contar con ese respaldo ante una desvinculación es la diferencia entre seguir operando o bajar la persiana definitivamente por una contingencia judicial”. Por otro lado, desde sectores técnicos se advierte sobre el impacto en el Sistema Integrado Previsional Argentino (SIPA). Expertos como Ricardo Michel han señalado que “el mecanismo previsto para el nuevo fondo reduciría recursos al SIPA, administrado por la Anses”, en una cuantía equivalente a la desgravación otorgada a las empresas.

En definitiva, el costo fiscal anual del Fondo de Asistencia Laboral y de la reforma en su conjunto se ha moderado sustancialmente tras su paso por el Senado. La estrategia de concentrar la reducción impositiva en el FAL —un recurso no coparticipable— ha permitido blindar en gran medida los ingresos de las provincias, aunque persiste el debate sobre la sostenibilidad a largo plazo del sistema de seguridad social ante la merma de ingresos por contribuciones patronales.

adult,bad luck,being fired,belongings,box,business,business person,businessman,cardboard box,caucasian ethnicity,coronavirus,corporate business,covid-19,disappointment,displeased,downsizing,engineer,entrepreneur,epidemic,finance and economy,freelance work,frustration,hopelessness,indoors,lifestyles,males,man,new business,occupation,office,one person,people,place of work,problem,professional occupation,recession,social issues,stress,unemployment,white collar worker,working,worried,young adult

ECONOMIA

La única fábrica de zapatillas Adidas y Nike en Argentina define si sigue o cierra

La continuidad de la planta que Dass, la única fabricante de calzado para Adidas y Nike en la Argentina, posee en Eldorado, en la provincia de Misiones, entró en cuenta regresiva. Complicada por la decisión del Gobierno de promover una apertura indiscriminada de las importaciones de, entre otros productos, calzados e indumentaria, la compañía de capitales brasileños definirá cómo serán sus operaciones durante el segundo semestre del año en una audiencia que se llevará a cabo el próximo viernes 20. En ese marco, y en reunión con empleados, representantes de la Unión de Trabajadores de la Industria del Calzado (UTICRA) y la cartera de Trabajo, Dass pondrá en claro si seguirá achicando su operación o al menos mantiene la estructura que redujo durante los últimos meses.

De origen brasileño, la firma viene de recortar otros 45 puestos de trabajo y en 2025 bajó la persiana de sus instalaciones productivas en Coronel Suárez, provincia de Buenos Aires.

Audiencia clave podría definir la continuidad de Dass

En territorio misionero, la pregunta que prevalece es por cuánto tiempo más permanecerá abierta la planta de la compañía en cuestión. En los años recientes, Dass —un auténtico gigante en Brasil, con más de 36.000 empleados— redujo la dotación de personal en Eldorado de 1.500 a los actuales 220 operarios.

Según fuentes misioneras, la jornada del 20 será de negociaciones para resolver si la firma mantiene su funcionamiento tal como está en este momento o apaga aún más su estructura en Eldorado.

Desde el entorno de Dass ya se indicó que la compañía sostendrá su producción actual con la dotación de personal que quedó tras los recortes y por el lapso de este primer semestre de 2026. Pero aún resta resolver qué sucederá durante la segunda mitad, si habrá más despidos o directamente la firma pasará a un modelo de importación de productos.

Por lo pronto, sí existe la certeza de que Dass no llevará a cabo la reincorporación de los trabajadores cesanteados. En esa línea, se indicó que «la empresa manifestó tener asegurados los pedidos correspondientes al primer semestre de 2026, mientras que aún se encuentran en evaluación las órdenes de producción del segundo semestre».

De ahí que el 20 «podría firmarse un acta que deje establecidos los compromisos de la empresa respecto a los pedidos futuros y el horizonte laboral«.

«En cuanto al nivel de actividad, no se precisó el volumen de producción que tendrá la planta durante el período garantizado. Sin embargo, tanto fuentes oficiales como sindicales coincidieron en un dato relevante: ninguna de las marcas que trabajan con Dass se ha retirado, lo que mantiene abiertas las expectativas de sostener y eventualmente ampliar la actividad», indicaron fuentes misioneras.

Además de Adidas y Nike, Dass elabora calzado para Umbro, Asics y Fila.

Dass y un declive pronunciado

Sobre todo durante 2025, lla firma pasó de mantener en operación unas 60 líneas de producción de manera simultánea a un presente de apenas 15 en estado de funcionamiento. En torno al personal de la compañía señalan que la fabricación en Misiones fue mutando rápidamente a una actividad de «ensamblado» de calzado para, luego, sufrir el efecto de los importados.

En ese sentido, fuentes misioneras señalan que marcas como Adidas y Nike vienen optando por ingresar a la Argentina calzado terminado proveniente de China y Asia en general, lo cual les permite bajar de manera contundente los costos de producción.

De acuerdo a Gustavo Melgarejo, delegado gremial de UTICRA, tan sólo en los primeros meses de 2025 una marca clave como Adidas importó alrededor de 12 millones de pares de zapatillas terminados mientras que, en contrapartida, las instalaciones de Eldorado elaboraron cerca de 700.000.

En línea con eso, Melgarejo sostuvo que, en su mejor momento, las instalaciones de Dass producían el calzado de manera completa y con una integración de insumos nacionales cercana al 30 por ciento. En la actualidad, elementos como las suelas llegan, también, a través de la importación.

Con relación a la posición de la compañía, el año pasado y en el contexto de cierre de su planta en Coronel Suárez, Dass puso a circular un comunicado explicando que su decisión respondía a «un plan estratégico diseñado para optimizar procesos y fortalecer su posición en el mercado, garantizando una gestión de excelencia».

Argumentó que bajar las persianas en la provincia de Buenos Aires y poner la mira en Misiones respondía a una «necesidad de adaptar las operaciones a la nueva dinámica del mercado en Argentina, caracterizada por un cambio de ciclo económico y nuevas condiciones comerciales«.

iprofesional, diario, noticias, periodismo, argentina, buenos aires, economía, finanzas,

impuestos, legales, negocios, tecnología, comex, management, marketing, empleos, autos, vinos, life and style,

campus, real estate, newspaper, news, breaking, argentine, politics, economy, finance, taxation, legal, business,

technology, ads, media,dass,despidos,nike,adidas,fila,umbro,empleo

POLITICA2 días ago

POLITICA2 días agoA quién afecta la Reforma laboral: estos son los puntos clave del proyecto de Milei

POLITICA2 días ago

POLITICA2 días agoReforma laboral: la modificación sobre accidentes o enfermedades ajenas al trabajo

ECONOMIA2 días ago

ECONOMIA2 días agoCayeron 20% las ventas de automóviles en China y el régimen impone medidas para regular el mercado